+91-22-48913909

+91-22-48913909

Table of Contents

ಹೆಚ್ಚಿನ ಆದಾಯದೊಂದಿಗೆ ಅತ್ಯುತ್ತಮ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳು

ಇಂದು, ಹೆಚ್ಚಿನ ಜನರು ಹೆಚ್ಚಿನ ಇಳುವರಿ ಉಪಕರಣಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಒಲವು ತೋರುತ್ತಿದ್ದಾರೆ. ಆದರೆ, ಭಾರತದಲ್ಲಿನ ಹಲವು ಆಯ್ಕೆಗಳಲ್ಲಿ, ಆದರ್ಶ ಮಾರ್ಗವನ್ನು ಆಯ್ಕೆ ಮಾಡುವುದು ಕಷ್ಟಸಾಧ್ಯ. ಪ್ರಾರಂಭಿಸಲು, ಒಬ್ಬರು ಯಾವಾಗಲೂ ಹಣಕಾಸಿನ ಗುರಿಗಳ ಆಧಾರದ ಮೇಲೆ ಹೂಡಿಕೆ ಮಾಡಬೇಕು,ಅಪಾಯದ ಹಸಿವು, ಹೂಡಿಕೆಯ ಅವಧಿ, ದ್ರವ್ಯತೆ ಮತ್ತು ತೆರಿಗೆ. ಹೆಚ್ಚಿನ ಲಾಭದಾಯಕ ಹೂಡಿಕೆಗಳು ಹೆಚ್ಚಾಗಿ ಹೆಚ್ಚಿನ ಅಪಾಯಗಳೊಂದಿಗೆ ಬರುತ್ತವೆ. ಇವುಗಳು ದೀರ್ಘಾವಧಿಯ ಹೂಡಿಕೆಯಾಗಿದ್ದು, ದೀರ್ಘಾವಧಿಯ ಅವಧಿಯನ್ನು ಹೊಂದಿರುತ್ತವೆ. ಹೀಗಾಗಿ, ಅಂತಹ ಹೆಚ್ಚಿನ ಲಾಭದಾಯಕ ಹೂಡಿಕೆಗಳ ಅನುಕೂಲಗಳು ಮತ್ತು ಅನಾನುಕೂಲಗಳ ಬಗ್ಗೆ ಒಬ್ಬರು ತಿಳಿದಿರಬೇಕು. ಅತ್ಯುತ್ತಮ ಹೂಡಿಕೆಯ ಆಯ್ಕೆಗಳನ್ನು ಹುಡುಕುವುದು ಯಾವಾಗಲೂ ಪ್ರತಿಯೊಬ್ಬ ಹೂಡಿಕೆದಾರರ ಬಯಕೆಯಾಗಿದೆ. ಇವುಗಳಲ್ಲಿ ಕೆಲವನ್ನು ಕೆಳಗೆ ಉಲ್ಲೇಖಿಸಲಾಗಿದೆ-

Talk to our investment specialist

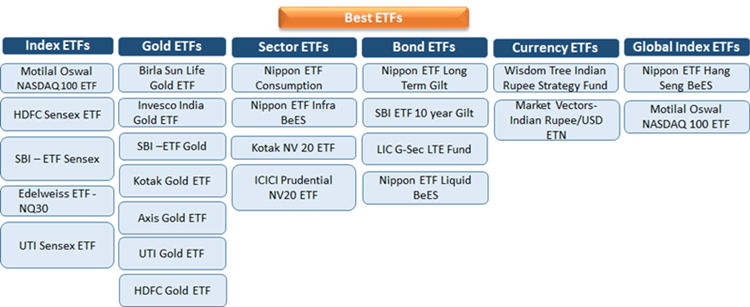

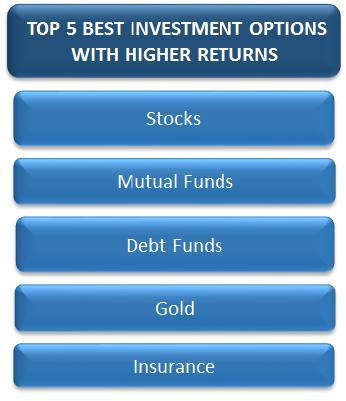

ಹೆಚ್ಚಿನ ಆದಾಯದೊಂದಿಗೆ ಟಾಪ್ 5 ಅತ್ಯುತ್ತಮ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳು

1. ಷೇರುಗಳು

ಹೆಚ್ಚಿನ ಆದಾಯಕ್ಕಾಗಿ ಷೇರುಗಳನ್ನು ಆದ್ಯತೆ ನೀಡಲಾಗುತ್ತದೆ, ಆದರೆ ಅನೇಕ ಬಾರಿ, ಹೂಡಿಕೆದಾರರು ಆದಾಯಕ್ಕೆ ಹೋಲಿಸಿದರೆ ಅಪಾಯಗಳ ಬಗ್ಗೆ ಹೆಚ್ಚು ಗಮನ ಹರಿಸುವುದಿಲ್ಲ. ನೀವು ಹೇಗೆ ಪ್ರಾರಂಭಿಸಬೇಕು ಎಂದು ತಿಳಿದಿದ್ದರೆ ಮಾತ್ರ ಷೇರು ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಸಾಧ್ಯ. ಆದರೆ ಜ್ಞಾನವಿಲ್ಲದೆ, ನೀವು ಕಳೆದುಹೋಗಬಹುದು. ಆದ್ದರಿಂದ, ಷೇರುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಬಯಸುವ ಹೂಡಿಕೆದಾರರು ಈ ಕೆಳಗಿನ ನಿಯತಾಂಕಗಳ ಮೇಲೆ ತಮ್ಮನ್ನು ತಾವು ಮೌಲ್ಯಮಾಪನ ಮಾಡಿಕೊಳ್ಳಬೇಕು-

- ಮಾರುಕಟ್ಟೆಗಳ ಬಗ್ಗೆ ಆಳವಾದ ಜ್ಞಾನ

- ಕೆಟ್ಟ ಷೇರುಗಳಿಂದ ಉತ್ತಮ ಷೇರುಗಳನ್ನು ಹೇಗೆ ನಿರ್ಣಯಿಸುವುದು ಎಂಬುದರ ಕುರಿತು ಜ್ಞಾನ

- ನಿರ್ಗಮಿಸುವುದು ಸಹ ಮುಖ್ಯವಾಗಿರುವುದರಿಂದ ಮೇಲ್ವಿಚಾರಣೆ ಮಾಡುವ ಸಾಮರ್ಥ್ಯ

- ಹೆಚ್ಚಿನ ಅಪಾಯಗಳನ್ನು ತೆಗೆದುಕೊಳ್ಳಲು ಸಿದ್ಧವಾಗಿದೆ

ಮೇಲಿನವುಗಳ ಬಗ್ಗೆ ವಿಶ್ವಾಸ ಹೊಂದಿರುವ ಹೂಡಿಕೆದಾರರು ಷೇರುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಪ್ರಯತ್ನಿಸಬಹುದು.

2. ಇಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಹೆಚ್ಚಿನ ಆದಾಯದ ಹೂಡಿಕೆಗಳನ್ನು ಹುಡುಕುತ್ತಿರುವ ಹೂಡಿಕೆದಾರರಿಗೆ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಭಾರತದಲ್ಲಿನ ಅತ್ಯುತ್ತಮ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ಹೆಸರೇ ಸೂಚಿಸುವಂತೆ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಎನ್ನುವುದು ಸೆಕ್ಯುರಿಟಿಗಳನ್ನು (ನಿಧಿಯ ಮೂಲಕ) ಖರೀದಿಸುವ ಸಾಮಾನ್ಯ ಉದ್ದೇಶದೊಂದಿಗೆ ಹಣದ ಸಾಮೂಹಿಕ ಪೂಲ್ ಆಗಿದೆ.ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಮೂಲಕ ನಿಯಂತ್ರಿಸಲಾಗುತ್ತದೆSEBI (ಸೆಕ್ಯುರಿಟೀಸ್ ಮತ್ತು ಎಕ್ಸ್ಚೇಂಜ್ ಬೋರ್ಡ್ ಆಫ್ ಇಂಡಿಯಾ) ಮತ್ತು AMC ಗಳಿಂದ ನಿರ್ವಹಿಸಲ್ಪಡುತ್ತದೆ (ಆಸ್ತಿ ನಿರ್ವಹಣೆ ಕಂಪನಿಗಳು)

ಹೂಡಿಕೆದಾರರು ಅಂತಹ ಆಯ್ಕೆಗಳ ಹೋಸ್ಟ್ನಿಂದ ಆಯ್ಕೆ ಮಾಡಬಹುದುದೊಡ್ಡ ಕ್ಯಾಪ್ ನಿಧಿಗಳು, ಮಧ್ಯ &ಸಣ್ಣ ಕ್ಯಾಪ್ ಮತ್ತುವಿಷಯಾಧಾರಿತ ನಿಧಿಗಳು. ಲಾರ್ಜ್ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಹೋಲಿಸಿದರೆ ಕಡಿಮೆ ಅಪಾಯಗಳನ್ನು ಹೊಂದಿರುತ್ತವೆಮಿಡ್ ಕ್ಯಾಪ್ ಮತ್ತು ವಿಷಯಾಧಾರಿತ ನಿಧಿಗಳು. ವಿಷಯಾಧಾರಿತ ನಿಧಿಗಳು ನಿರ್ದಿಷ್ಟ ಉದ್ಯಮಕ್ಕೆ ಒಡ್ಡಿಕೊಳ್ಳುವುದರಿಂದ, ಅವು ಎಲ್ಲಾ ಇಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೆಚ್ಚಿನ ಅಪಾಯಗಳನ್ನು ಹೊಂದಿವೆ.

ಈಕ್ವಿಟಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಯೋಜಿಸುವ ಹೂಡಿಕೆದಾರರು ದೀರ್ಘಾವಧಿಯವರೆಗೆ ಅಂದರೆ 5- 10 ವರ್ಷಗಳಿಗಿಂತ ಹೆಚ್ಚು ಕಾಲ ಉಳಿಯಲು ಸಲಹೆ ನೀಡುತ್ತಾರೆ. 1979 ರಿಂದ 2016 ರವರೆಗೆ BSE ಸೆನ್ಸೆಕ್ಸ್ನಲ್ಲಿ ಮಾಡಿದ ವಿಶ್ಲೇಷಣೆಯು ಸರಾಸರಿ ಆದಾಯವನ್ನು ತೋರಿಸುತ್ತದೆ ಮತ್ತು ವಿಭಿನ್ನ ಹಿಡುವಳಿ ಅವಧಿಗಳ ಸಂದರ್ಭದಲ್ಲಿ ಈ ಸರಾಸರಿಯಿಂದ ವ್ಯತ್ಯಾಸವನ್ನು ತೋರಿಸುತ್ತದೆ.

ಹೂಡಿಕೆಯ ವಿಧಾನ- ವ್ಯವಸ್ಥಿತ ಹೂಡಿಕೆ ಯೋಜನೆ (SIP) ಮ್ಯೂಚುವಲ್ ಫಂಡ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಅತ್ಯುತ್ತಮ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ ಎಂದು ಪರಿಗಣಿಸಲಾಗಿದೆ. SIP ಗಳು ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಅತ್ಯುತ್ತಮ ಸಾಧನವಾಗಿದೆ, ವಿಶೇಷವಾಗಿ ಸಂಬಳವನ್ನು ಗಳಿಸುವವರಿಗೆ. SIP ಮೂಲಕ ಹೂಡಿಕೆಯನ್ನು ಸ್ಟಾಕ್ ಮಾರುಕಟ್ಟೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲಾಗುತ್ತದೆ, ಹೀಗಾಗಿ ದೀರ್ಘಾವಧಿಯವರೆಗೆ ಹೂಡಿಕೆ ಮಾಡಿದಾಗ ಉತ್ತಮ ಆದಾಯವನ್ನು ನೀಡುತ್ತದೆ.

ಇದನ್ನು ಹೊರತುಪಡಿಸಿ, ಹೂಡಿಕೆದಾರರು ಹೂಡಿಕೆ ಮಾಡಬಹುದುELSS. ಇಕ್ವಿಟಿ ಲಿಂಕ್ಡ್ ಸೇವಿಂಗ್ಸ್ ಸ್ಕೀಮ್ಗಳು (ELSS) ತೆರಿಗೆ ಉಳಿಸುವ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಾಗಿವೆ. ELSS ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಕ, ಒಬ್ಬರು ತಮ್ಮ ತೆರಿಗೆಯ ಆದಾಯದಿಂದ INR 1,50,000 ವರೆಗೆ ಕಡಿತಗಳನ್ನು ಪಡೆಯಬಹುದುವಿಭಾಗ 80 ಸಿ ನಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆ. ಈ ನಿಧಿಗಳು ಮೂರು ವರ್ಷಗಳ ಲಾಕ್-ಇನ್ ಅವಧಿಯನ್ನು ಹೊಂದಿರುತ್ತವೆ ಮತ್ತು ಷೇರು ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ತಮ್ಮ ಬಂಡವಾಳದ ಬಹುಪಾಲು ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ.

ಹೂಡಿಕೆದಾರರು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕಂಪನಿಗಳ ಮೂಲಕ ಈ ನಿಧಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದುವಿತರಕ ಸೇವೆಗಳು, ದಲ್ಲಾಳಿಗಳು (SEBI ನಿಂದ ನಿಯಂತ್ರಿಸಲ್ಪಡುತ್ತದೆ), ಸ್ವತಂತ್ರಆರ್ಥಿಕ ಸಲಹೆಗಾರರು (IFA ಗಳು), ಅಥವಾ ವಿವಿಧ ಆನ್ಲೈನ್ ಪೋರ್ಟಲ್ಗಳ ಮೂಲಕ. ಹೂಡಿಕೆದಾರರು ಆಯ್ಕೆ ಮಾಡಬೇಕುಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಉತ್ತಮವಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತಿವೆ. ಮಾರುಕಟ್ಟೆಯ ಏರಿಳಿತದ ಸಮಯದಲ್ಲಿ ನಿಧಿಯು ಹೇಗೆ ವರ್ತಿಸುತ್ತದೆ ಮತ್ತು ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತದೆ ಎಂಬುದನ್ನು ಒಬ್ಬರು ತಿಳಿದಿರಬೇಕು.

ಹೂಡಿಕೆ ಮಾಡಲು ಅತ್ಯುತ್ತಮ ಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು

ಕೆಲವುಅತ್ಯುತ್ತಮ ಇಕ್ವಿಟಿ ನಿಧಿಗಳು ಭಾರತದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 Invesco India Growth Opportunities Fund Growth ₹89.96

↓ -2.28 ₹6,432 5.4 -0.3 18.3 21.9 26.4 37.5 ICICI Prudential Banking and Financial Services Fund Growth ₹128.72

↓ -0.74 ₹9,008 12 4.8 17.8 16.7 25.4 11.6 Motilal Oswal Multicap 35 Fund Growth ₹57.0416

↓ -0.36 ₹12,267 1.9 -6 15.4 21 23 45.7 DSP BlackRock Equity Opportunities Fund Growth ₹591.642

↓ -8.64 ₹13,784 5.6 -1.6 14.7 20.5 26.9 23.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

3. ಸಾಲ ನಿಧಿಗಳು

ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳಿಗಿಂತ ತುಲನಾತ್ಮಕವಾಗಿ ಕಡಿಮೆ ಬಾಷ್ಪಶೀಲವಾಗಿರುವುದರಿಂದ ತುಲನಾತ್ಮಕವಾಗಿ ಕಡಿಮೆ ಅಪಾಯಗಳೊಂದಿಗೆ ಸ್ಥಿರ ಆದಾಯವನ್ನು ಹುಡುಕುತ್ತಿರುವ ಹೂಡಿಕೆದಾರರು ಸಾಲ ನಿಧಿಗಳನ್ನು ಆದ್ಯತೆ ನೀಡುತ್ತಾರೆ. ಎಸಾಲ ನಿಧಿ ಸ್ಥಿರ ಆದಾಯದ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಈ ನಿಧಿಗಳು ಹೆಚ್ಚಿನ ಹಣವನ್ನು ಸರ್ಕಾರಿ ಭದ್ರತೆಗಳು, ಕಾರ್ಪೊರೇಟ್ಗಳಂತಹ ಸಾಲ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆಬಾಂಡ್ಗಳು,ಹಣದ ಮಾರುಕಟ್ಟೆ ಉಪಕರಣಗಳು ಇತ್ಯಾದಿ, ಅವುಗಳನ್ನು ಇಕ್ವಿಟಿಗಿಂತ ತುಲನಾತ್ಮಕವಾಗಿ ಸುರಕ್ಷಿತ ಹೂಡಿಕೆ ಎಂದು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ. ಆದಾಗ್ಯೂ, ಡೆಟ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಅಪಾಯಗಳಿವೆ.

ನಂತಹ ವಿವಿಧ ರೀತಿಯ ಸಾಲ ನಿಧಿಗಳಿವೆಗಿಲ್ಟ್ ನಿಧಿಗಳು,ದ್ರವ ನಿಧಿಗಳು, ಅಲ್ಟ್ರಾ-ಅಲ್ಪಾವಧಿ ನಿಧಿಗಳು, ಅಲ್ಪಾವಧಿಯ ನಿಧಿಗಳು, ಡೈನಾಮಿಕ್ ಬಾಂಡ್ಗಳು ಮತ್ತು ದೀರ್ಘಾವಧಿಯ ಆದಾಯ ನಿಧಿಗಳು. ಸಾಲ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಹೆಚ್ಚಾಗಿ ಸರ್ಕಾರಿ ಭದ್ರತೆಗಳು, ಕಾರ್ಪೊರೇಟ್ ಸಾಲ ಇತ್ಯಾದಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದರಿಂದ, ಅವು ಈಕ್ವಿಟಿ ಮಾರುಕಟ್ಟೆಯ ಚಂಚಲತೆಯಿಂದ ಪ್ರಭಾವಿತವಾಗುವುದಿಲ್ಲ. ಆದಾಗ್ಯೂ, ದೀರ್ಘಾವಧಿಯ ನಿಧಿಗಳು ಮಧ್ಯಮದಿಂದ ಹೆಚ್ಚಿನ ಅಪಾಯವನ್ನು ಹೊಂದಿರುತ್ತವೆ ಮತ್ತು ಯಾವುದೇ ಪ್ರತಿಕೂಲ ಬಡ್ಡಿದರದ ಚಲನೆಯು ಋಣಾತ್ಮಕ ಆದಾಯವನ್ನು ನೀಡುತ್ತದೆ. ಆದರೆ ಅದೇ ಸಮಯದಲ್ಲಿ, ಬುದ್ಧಿವಂತಿಕೆಯಿಂದ ಆಯ್ಕೆ ಮಾಡಿದರೆ, ಸಾಲ ನಿಧಿಗಳು ಮಧ್ಯಮದಿಂದ ಹೆಚ್ಚಿನ ಆದಾಯವನ್ನು ನೀಡಬಹುದು. ಹೀಗಾಗಿ, ಹೂಡಿಕೆದಾರರು ಭಾರತದಲ್ಲಿನ ಅತ್ಯುತ್ತಮ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳಲ್ಲಿ ಒಂದಾಗಿ ಸಾಲ ನಿಧಿಗಳನ್ನು ಪರಿಗಣಿಸಬಹುದು.

ಹೂಡಿಕೆ ಮಾಡಲು ಅತ್ಯುತ್ತಮ ಸಾಲ ನಿಧಿಗಳು

ಭಾರತದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಕೆಲವು ಅತ್ಯುತ್ತಮ ಸಾಲ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) UTI Dynamic Bond Fund Growth ₹30.8913

↓ -0.05 ₹447 3.6 5.2 10.6 9.9 9.1 8.6 ICICI Prudential Long Term Plan Growth ₹36.741

↓ -0.05 ₹14,363 3.6 5.5 10.5 8.1 7.3 8.2 Aditya Birla Sun Life Corporate Bond Fund Growth ₹112.16

↓ -0.06 ₹24,570 3.4 5.1 10.2 7.7 7.3 8.5 HDFC Corporate Bond Fund Growth ₹32.3099

↓ -0.02 ₹32,527 3.3 5 9.9 7.5 7.1 8.6 HDFC Banking and PSU Debt Fund Growth ₹22.8214

↓ -0.01 ₹5,996 3.3 4.9 9.4 7.1 6.7 7.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 25 Apr 25

4. ಚಿನ್ನ

ಚಿನ್ನದಲ್ಲಿ ಹೂಡಿಕೆ ಏಕೆಂದರೆ ಇದು ಅತ್ಯುತ್ತಮ ಹೂಡಿಕೆಯ ಆಯ್ಕೆಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ ಎಂದು ಪರಿಗಣಿಸಲಾಗಿದೆ, ಆದರೆ ಅತ್ಯುತ್ತಮ ಹೆಡ್ಜ್ಗಳಲ್ಲಿ ಒಂದಾಗಿದೆಹಣದುಬ್ಬರ. ಇಂದು, ಚಿನ್ನದ ಮೇಲೆ ಹೂಡಿಕೆ ಮಾಡಲು ಹಲವು ಆಯ್ಕೆಗಳಿವೆ. ಹೂಡಿಕೆದಾರರು ಚಿನ್ನದ ನಾಣ್ಯಗಳು ಅಥವಾ ಬಾರ್ಗಳ ಮೂಲಕ ಭೌತಿಕ ಚಿನ್ನವನ್ನು ಖರೀದಿಸಬಹುದು; ಅವರು ಭೌತಿಕ ಚಿನ್ನದಿಂದ ಬೆಂಬಲಿತ ಉತ್ಪನ್ನಗಳನ್ನು ಖರೀದಿಸಬಹುದು (ಉದಾ. ಚಿನ್ನವಿನಿಮಯ ಟ್ರೇಡೆಡ್ ಫಂಡ್), ಇದು ಚಿನ್ನದ ಬೆಲೆಗೆ ನೇರ ಮಾನ್ಯತೆ ನೀಡುತ್ತದೆ. ಅವರು ಇತರ ಚಿನ್ನ-ಸಂಬಂಧಿತ ಉತ್ಪನ್ನಗಳನ್ನು ಸಹ ಖರೀದಿಸಬಹುದು, ಇದು ಚಿನ್ನದ ಮಾಲೀಕತ್ವವನ್ನು ಒಳಗೊಂಡಿರುವುದಿಲ್ಲ, ಆದರೆ ಚಿನ್ನದ ಬೆಲೆಗೆ ನೇರವಾಗಿ ಸಂಬಂಧಿಸಿದೆ. ಬಿಕ್ಕಟ್ಟಿನ ಸಮಯದಲ್ಲಿ, ನಕಾರಾತ್ಮಕ ಭಾವನೆಗಳು ಮತ್ತು ಮಾರುಕಟ್ಟೆಗಳ ಕುಸಿತದ ಸಮಯದಲ್ಲಿ ಚಿನ್ನವು ಆಯ್ಕೆಯ ಆಸ್ತಿ ವರ್ಗವಾಗಿದೆ. ಈ ಅವಧಿಗಳಲ್ಲಿ ಚಿನ್ನವು ಉತ್ತಮ ಆದಾಯವನ್ನು ನೀಡುತ್ತದೆ. ದೀರ್ಘಾವಧಿಯಲ್ಲಿ, ಚಿನ್ನವು ಹಣದುಬ್ಬರದ ವಿರುದ್ಧ ಉತ್ತಮವಾದ ಹೆಡ್ಜ್ ಆಗಿದೆ ಮತ್ತು ನಿಮ್ಮ ಬಂಡವಾಳದ ಮೌಲ್ಯವನ್ನು ಹಾಗೇ ಇರಿಸುತ್ತದೆ.

ಇದರ ಹೊರತಾಗಿ, ಮೂರು ಹೊಸ ಇವೆಚಿನ್ನದ ಯೋಜನೆಗಳು ಭಾರತ ಸರ್ಕಾರವು ಪ್ರಾರಂಭಿಸಿದೆ, ಇದು ಪ್ರಸ್ತುತ ಭಾರತೀಯ ಚಿನ್ನದ ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಅರಳುತ್ತಿದೆ. ಅವುಗಳೆಂದರೆ, ಸಾವರಿನ್ ಗೋಲ್ಡ್ ಬಾಂಡ್ ಯೋಜನೆ,ಚಿನ್ನದ ಹಣಗಳಿಸುವ ಯೋಜನೆ ಮತ್ತು ಭಾರತೀಯ ಚಿನ್ನದ ಬಾಂಡ್ ಯೋಜನೆ. ಹೂಡಿಕೆದಾರರು ಈ ಯೋಜನೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು ಮತ್ತು ಅದಕ್ಕೆ ಅನುಗುಣವಾಗಿ ತಮ್ಮ ಚಿನ್ನದ ಹೂಡಿಕೆಗಳನ್ನು ಯೋಜಿಸಬಹುದು.

ಹೂಡಿಕೆ ಮಾಡಲು ಅತ್ಯುತ್ತಮ ಚಿನ್ನದ ನಿಧಿಗಳು

ಕೆಲವು ಉತ್ತಮವಾದ ಆಧಾರವಾಗಿದೆಚಿನ್ನದ ಇಟಿಎಫ್ಗಳು ಭಾರತದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP BlackRock World Gold Fund Growth ₹28.4033

↑ 0.45 ₹1,146 27.4 18.4 56 14.8 9.8 15.9 Invesco India Gold Fund Growth ₹27.3305

↓ -0.21 ₹142 18.2 22.4 31.8 20.9 13.9 18.8 Aditya Birla Sun Life Gold Fund Growth ₹28.0678

↓ -0.11 ₹555 18.4 22.1 31.7 20.7 13.2 18.7 Nippon India Gold Savings Fund Growth ₹36.9836

↓ -0.22 ₹2,744 18.7 22.2 32.1 20.7 13.1 19 SBI Gold Fund Growth ₹28.2586

↓ -0.15 ₹3,582 18.8 22.3 32.1 20.8 13.2 19.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 24 Apr 25

5. ವಿಮೆ- ದತ್ತಿ ಯೋಜನೆ

ಎದತ್ತಿ ಯೋಜನೆ ಜೀವಿತಾವಧಿಯನ್ನು ನೀಡುತ್ತದೆ ಮತ್ತು ಪಾಲಿಸಿದಾರರಿಗೆ ನಿಗದಿತ ಅವಧಿಯಲ್ಲಿ ನಿಯಮಿತವಾಗಿ ಉಳಿತಾಯ ಮಾಡಲು ಸಹಾಯ ಮಾಡುತ್ತದೆ. ಮುಕ್ತಾಯದ ನಂತರ, ವಿಮಾದಾರನು ಒಂದು ದೊಡ್ಡ ಮೊತ್ತವನ್ನು ಪಡೆಯುತ್ತಾನೆ. ಈ ಯೋಜನೆಯಲ್ಲಿ ಕೆಲವು ವಿಧದ ನೀತಿಗಳಿವೆ, ಉದಾಹರಣೆಗೆ; ಲಾಭದೊಂದಿಗೆ ದತ್ತಿ ವಿಮೆ, ಲಾಭವಿಲ್ಲದೆ ದತ್ತಿ ವಿಮೆ, ಯುನಿಟ್ ಲಿಂಕ್ಡ್ ಎಂಡೋಮೆಂಟ್ ಯೋಜನೆ ಮತ್ತು ಪೂರ್ಣ ದತ್ತಿ ಯೋಜನೆ. ಹೆಚ್ಚುವರಿಯಾಗಿ, ನೀಡುವ ಬೋನಸ್ಗಳಿವೆವಿಮಾ ಕಂಪೆನಿಗಳು ಕಾಲಕಾಲಕ್ಕೆ ಈ ನೀತಿಗಳ ಮೇಲೆ ಭಾರತದಲ್ಲಿ. ಬೋನಸ್ ಹೆಚ್ಚುವರಿ ಮೊತ್ತವಾಗಿದ್ದು ಅದು ಭರವಸೆಯ ಮೊತ್ತಕ್ಕೆ ಸೇರಿಸುತ್ತದೆ. ವಿಮಾ ಕಂಪನಿಯು ನೀಡುವ ಈ ಲಾಭವನ್ನು ಪಡೆಯಲು ವಿಮೆದಾರನು ಲಾಭದೊಂದಿಗೆ ಎಂಡೋಮೆಂಟ್ ಪಾಲಿಸಿಯನ್ನು ಹೊಂದಿರಬೇಕು.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.