ಫಿನ್ಕಾಶ್ »ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಸ್ ಇಂಡಿಯಾ »ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ Vs ಹೈಬ್ರಿಡ್ ಫಂಡ್

Table of Contents

- ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಯಾವುವು?

- ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ರಿಟರ್ನ್ಸ್

- ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ನಲ್ಲಿ ಹೂಡಿಕೆಯ ಪ್ರಯೋಜನಗಳು

- Flexi-Cap MF ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದನ್ನು ಯಾರು ಪರಿಗಣಿಸಬೇಕು?

- ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳು ಯಾವುವು?

- ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳು ಹೇಗೆ ಕೆಲಸ ಮಾಡುತ್ತವೆ?

- ಉತ್ತಮ ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳನ್ನು ಹೇಗೆ ಆರಿಸುವುದು?

- ಹೂಡಿಕೆಗಾಗಿ ಟಾಪ್ ಪರ್ಫಾರ್ಮಿಂಗ್ ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳು

- ಫ್ಲೆಕ್ಸಿ ಕ್ಯಾಪ್ Vs ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳು - ನಾನು ಏನನ್ನು ಆರಿಸಬೇಕು?

- ತೀರ್ಮಾನ

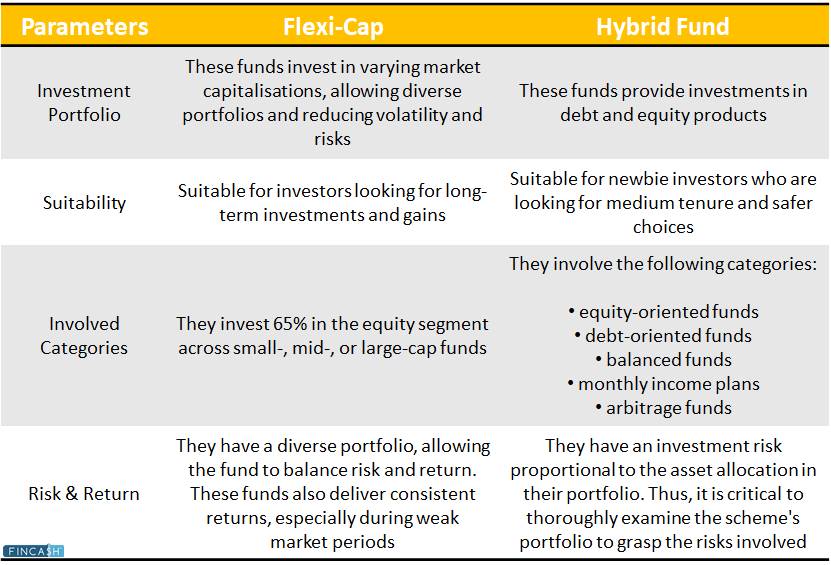

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಮತ್ತು ಹೈಬ್ರಿಡ್ ಫಂಡ್ ನಡುವಿನ ವ್ಯತ್ಯಾಸ

ಹೂಡಿಕೆದಾರರುಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಮೂರು ವಿಧಗಳಾಗಿ ವಿಂಗಡಿಸಬಹುದು, ಉದಾಹರಣೆಗೆ:

- ಒಂದು ಗುಂಪು ರಿಸ್ಕ್ ತೆಗೆದುಕೊಳ್ಳಲು ಮತ್ತು ಹೂಡಿಕೆ ಮಾಡಲು ಸಿದ್ಧವಿರುವ ವ್ಯಕ್ತಿಗಳುಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು

- ಸುರಕ್ಷಿತವಾಗಿರಲು ಬಯಸುವವರುಹೂಡಿಕೆ ಡೆಟ್ ಫಂಡ್ಗಳು ತಮ್ಮ ಹಣವನ್ನು ಸುರಕ್ಷಿತವಾಗಿರಿಸಿಕೊಂಡು ಕೆಲವು ಆದಾಯವನ್ನು ನೀಡುತ್ತವೆ

- ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಕ ಎರಡೂ ಪ್ರಪಂಚಗಳಲ್ಲಿ ಅತ್ಯುತ್ತಮವಾದದ್ದನ್ನು ಪಡೆಯಲು ಬಯಸುವವರು

ಈಕ್ವಿಟಿ ವರ್ಗದಲ್ಲಿ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ವಿವಿಧ ಉಪ-ವರ್ಗಗಳಿವೆ. ಅವುಗಳಲ್ಲಿ ಎರಡು ಮಲ್ಟಿ ಕ್ಯಾಪ್ ಮತ್ತು ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳಾಗಿವೆ. ಈ ಫಂಡ್ ಪ್ರಕಾರಗಳು ವಿವಿಧ ಕಂಪನಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವಾಗಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣಗಳು, ಅವುಗಳ ವಿಧಾನಗಳು ಭಿನ್ನವಾಗಿರುತ್ತವೆ.

ಈ ಲೇಖನವು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ವಿರುದ್ಧ ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳ ಕುರಿತು ಸಂಕ್ಷಿಪ್ತ ಮಾರ್ಗದರ್ಶಿಯನ್ನು ಒಳಗೊಂಡಿದೆ ಮತ್ತು ವಿವಿಧ ಅಗತ್ಯಗಳಿಗೆ ಅನುಗುಣವಾಗಿ ಯಾವುದು ಸೂಕ್ತವಾಗಿರುತ್ತದೆ.

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಯಾವುವು?

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಕಂಪನಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆಶ್ರೇಣಿ ದೊಡ್ಡ, ಮಧ್ಯಮ ಮತ್ತು ಸಣ್ಣ ಕ್ಯಾಪ್ ಇಕ್ವಿಟಿಗಳಂತಹ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣಗಳು. ಮಲ್ಟಿ ಕ್ಯಾಪ್ ಮತ್ತು ಭಿನ್ನವಾಗಿಸಣ್ಣ ಕ್ಯಾಪ್ ನಿಧಿಗಳು, ತಮ್ಮ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣವನ್ನು ಅವಲಂಬಿಸಿ ಈಕ್ವಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ, ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಹೂಡಿಕೆದಾರರು ತಮ್ಮ ಬಂಡವಾಳವನ್ನು ವಿವಿಧ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣಗಳೊಂದಿಗೆ ಸಂಸ್ಥೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಕ ತಮ್ಮ ಬಂಡವಾಳವನ್ನು ವೈವಿಧ್ಯಗೊಳಿಸಲು ಅನುವು ಮಾಡಿಕೊಡುತ್ತದೆ, ಅಪಾಯವನ್ನು ಕಡಿಮೆ ಮಾಡುತ್ತದೆ ಮತ್ತುಚಂಚಲತೆ.

ವಿವಿಧ ವ್ಯವಹಾರಗಳ ಬೆಳವಣಿಗೆಯ ಸಾಮರ್ಥ್ಯವನ್ನು ಅವುಗಳ ಗಾತ್ರವನ್ನು ಲೆಕ್ಕಿಸದೆ ಮೌಲ್ಯಮಾಪನ ಮಾಡಲು ನಿಧಿ ವ್ಯವಸ್ಥಾಪಕರು ಜವಾಬ್ದಾರರಾಗಿರುತ್ತಾರೆ. ಮ್ಯಾನೇಜರ್ ನಂತರ ಹಲವಾರು ಮಾರುಕಟ್ಟೆ ವಿಭಾಗಗಳು ಮತ್ತು ವ್ಯವಹಾರಗಳಿಗೆ ಹಣವನ್ನು ನಿಯೋಜಿಸುತ್ತಾರೆ.

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ರಿಟರ್ನ್ಸ್

ಟಾಪ್ 5 ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ಆದಾಯಗಳು ಈ ಕೆಳಗಿನಂತಿವೆ:

| ನಿಧಿಯ ಹೆಸರು | 1-ವರ್ಷ | 3-ವರ್ಷಗಳು | 5-ವರ್ಷಗಳು | AUM | ಆರಂಭದಿಂದಲೂ ಹಿಂತಿರುಗುತ್ತದೆ | ಕನಿಷ್ಠ ಹೂಡಿಕೆ |

|---|---|---|---|---|---|---|

| ಕ್ವಾಂಟ್ ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ನೇರ-ಬೆಳವಣಿಗೆ | 47.16% | 33.16% | 20.82% | ರೂ. 198.02 ಕೋಟಿ | 20.08% | ರೂ. 63.14 |

| HDFC ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ನೇರ-ಬೆಳವಣಿಗೆ | 34.87% | 16.28% | 14.60% | ರೂ. 27496.23 ಕೋಟಿ | 15.52% | ರೂ. 5000 |

| IDBI ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್FD ನೇರ-ಬೆಳವಣಿಗೆ | 32.20% | 20.11% | 14.94% | ರೂ. 389.41 ಕೋಟಿ | 18.43% | ರೂ. 5000 |

| PGIM ಇಂಡಿಯಾ ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ನೇರ-ಬೆಳವಣಿಗೆ | 30.17% | 27.78% | 19.19% | ರೂ. 4082.87 ಕೋಟಿ | 16.33% | ರೂ. 1000 |

| ಫ್ರಾಂಕ್ಲಿನ್ ಇಂಡಿಯಾ ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಡೈರೆಕ್ಟ್-ಗ್ರೋತ್ | 29.50% | 18.05% | 14.19% | ರೂ. 9,729.93 ಕೋಟಿ | 16.7% | ರೂ. 5000 |

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ನಲ್ಲಿ ಹೂಡಿಕೆಯ ಪ್ರಯೋಜನಗಳು

ನಿಧಿಯ ಕೆಲವು ಪ್ರಮುಖ ಪ್ರಯೋಜನಗಳು ಇಲ್ಲಿವೆ:

- ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣದ ಸ್ಪೆಕ್ಟ್ರಮ್ನಾದ್ಯಂತ ಹೂಡಿಕೆ ಮಾಡಲು ಫಂಡ್ ಮ್ಯಾನೇಜರ್ಗಳು ಮುಕ್ತರಾಗಿದ್ದಾರೆ

- 'ಎಲ್ಲಿಯಾದರೂ ಹೋಗು' ಮನೋಭಾವದೊಂದಿಗೆ ಉತ್ತಮ-ವೈವಿಧ್ಯತೆಯ ಇಕ್ವಿಟಿ ತಂತ್ರವನ್ನು ನೀಡಲಾಗುತ್ತದೆ

- ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣ, ವಲಯ ಅಥವಾ ಶೈಲಿಯನ್ನು ಲೆಕ್ಕಿಸದೆಯೇ - ಮಾರುಕಟ್ಟೆಯ ಸ್ಪೆಕ್ಟ್ರಮ್ನಾದ್ಯಂತ ಅವಕಾಶಗಳನ್ನು ಲಾಭ ಮಾಡಿಕೊಳ್ಳುವ ಸಾಮರ್ಥ್ಯವನ್ನು ನೀವು ಪಡೆಯುತ್ತೀರಿ

- ಮಂಡಳಿಯಾದ್ಯಂತ ಹೂಡಿಕೆಯ ಸಾಧ್ಯತೆಗಳ ಲಾಭವನ್ನು ಪಡೆಯುವ ಗುರಿಯನ್ನು ಇದು ಹೊಂದಿದೆ

- ವೈವಿಧ್ಯಮಯ ಕಾರಣಬಂಡವಾಳ, ಇದು ಅಪಾಯ ಮತ್ತು ಪ್ರತಿಫಲವನ್ನು ಪರಿಣಾಮಕಾರಿಯಾಗಿ ಸಮತೋಲನಗೊಳಿಸುತ್ತದೆ

Talk to our investment specialist

Flexi-Cap MF ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದನ್ನು ಯಾರು ಪರಿಗಣಿಸಬೇಕು?

ದೀರ್ಘಾವಧಿಯ ಹಣಕಾಸಿನ ಲಾಭಗಳು, ಲಾಭಾಂಶಗಳು ಅಥವಾ ಎರಡನ್ನೂ ಹುಡುಕುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಇದು ಉತ್ತಮ ಆಯ್ಕೆಯಾಗಿದೆ. ಇದು ಪ್ರಾಥಮಿಕವಾಗಿ ಸಕ್ರಿಯವಾಗಿ ನಿರ್ವಹಿಸಲಾದ ಇಕ್ವಿಟಿಗಳ ವ್ಯಾಪಕ ಬಂಡವಾಳ ಮತ್ತು ಉತ್ಪನ್ನಗಳಂತಹ ಇತರ ಸಂಬಂಧಿತ ಸ್ವತ್ತುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

ಈ ಉತ್ಪನ್ನವು ಹೂಡಿಕೆದಾರರಿಗೆ ಸೂಕ್ತವಾಗಿದೆದೊಡ್ಡ ಕ್ಯಾಪ್ ಫಂಡ್ ಸಣ್ಣ ಕ್ಯಾಪ್ನೊಂದಿಗೆ ಮತ್ತುಮಿಡ್ ಕ್ಯಾಪ್ ಈಕ್ವಿಟಿ ಹಂಚಿಕೆ. ನೀವು 5 ವರ್ಷಗಳ ಕಾಲಾವಧಿಯನ್ನು ಹೊಂದಿದ್ದರೆ ನೀವು ಬಹುಶಃ ಈ ವರ್ಗದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು.

ಆದಾಗ್ಯೂ, ನೀವು ಸಮಾಲೋಚಿಸಬೇಕುಆರ್ಥಿಕ ಸಲಹೆಗಾರರು ಐಟಂ ನಿಮಗೆ ಸರಿಯಾಗಿದೆಯೇ ಎಂಬ ಬಗ್ಗೆ ನಿಮಗೆ ಯಾವುದೇ ಸಂದೇಹವಿದ್ದರೆ.

ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳು ಯಾವುವು?

ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳು ವೈವಿಧ್ಯೀಕರಣವನ್ನು ಸಾಧಿಸಲು ಮತ್ತು ಏಕಾಗ್ರತೆಯ ಅಪಾಯವನ್ನು ತಡೆಗಟ್ಟಲು ಇಕ್ವಿಟಿ ಮತ್ತು ಸಾಲ ಉತ್ಪನ್ನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ. ಎರಡರ ಸರಿಯಾದ ಮಿಶ್ರಣ (ಇಕ್ವಿಟಿ ಮತ್ತು ಸಾಲ ಉತ್ಪನ್ನಗಳು) ಸಾಂಪ್ರದಾಯಿಕಕ್ಕಿಂತ ಉತ್ತಮ ಆದಾಯವನ್ನು ನೀಡುತ್ತದೆಸಾಲ ನಿಧಿ ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳ ಅಪಾಯಗಳನ್ನು ತಪ್ಪಿಸುವಾಗ.

ನಿಮ್ಮಅಪಾಯ ಸಹಿಷ್ಣುತೆ ಮತ್ತು ಹೂಡಿಕೆಯ ಉದ್ದೇಶವು ಅದರ ಪ್ರಕಾರವನ್ನು ನಿರ್ಧರಿಸುತ್ತದೆಹೈಬ್ರಿಡ್ ಫಂಡ್ ನೀವು ಆಯ್ಕೆ ಮಾಡಬೇಕು. ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳು ಅಲ್ಪಾವಧಿಯ ಸಂಪತ್ತು ಬೆಳವಣಿಗೆಯನ್ನು ಉತ್ಪಾದಿಸಲು ಸಮತೋಲಿತ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ಬಳಸುತ್ತವೆಆದಾಯ.

ಫಂಡ್ ಮ್ಯಾನೇಜರ್ ನಿಮ್ಮ ಹಣವನ್ನು ಇಕ್ವಿಟಿಗಳು ಮತ್ತು ಸಾಲದ ನಡುವೆ ಫಂಡ್ನ ಹೂಡಿಕೆಯ ಉದ್ದೇಶದ ಆಧಾರದ ಮೇಲೆ ವೇರಿಯಬಲ್ ಪ್ರಮಾಣದಲ್ಲಿ ವಿಭಜಿಸುತ್ತಾರೆ. ಮಾರುಕಟ್ಟೆಯ ಏರಿಳಿತಗಳಿಂದ ಲಾಭ ಪಡೆಯಲು, ನಿಧಿ ವ್ಯವಸ್ಥಾಪಕರು ಸೆಕ್ಯುರಿಟಿಗಳನ್ನು ಖರೀದಿಸಬಹುದು ಅಥವಾ ಮಾರಾಟ ಮಾಡಬಹುದು.

ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳು ಹೇಗೆ ಕೆಲಸ ಮಾಡುತ್ತವೆ?

ಯೋಜನೆಯ ಹೂಡಿಕೆಯ ಉದ್ದೇಶವನ್ನು ಅವಲಂಬಿಸಿ ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳು ಒಂದಕ್ಕಿಂತ ಹೆಚ್ಚು ಆಸ್ತಿ ಪ್ರಕಾರದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು. ಅವರು ಸ್ಟಾಕ್, ಸಾಲ, ಚಿನ್ನ-ಸಂಬಂಧಿತ ಉತ್ಪನ್ನಗಳು, ನಗದು ಮತ್ತು ಇತರವುಗಳನ್ನು ಒಳಗೊಂಡಂತೆ ವಿವಿಧ ಆಸ್ತಿ ವರ್ಗಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತಾರೆ.

ಆಸ್ತಿ ಹಂಚಿಕೆ ಸೂಕ್ತವಾದ ಅಪಾಯ-ಹೊಂದಾಣಿಕೆಯ ಆದಾಯವನ್ನು ಸಾಧಿಸಲು ಹೂಡಿಕೆಯ ಉದ್ದೇಶ ಮತ್ತು ಮಾರುಕಟ್ಟೆ ಪರಿಸ್ಥಿತಿಗಳನ್ನು ಆಧರಿಸಿದೆ.

ಉತ್ತಮ ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳನ್ನು ಹೇಗೆ ಆರಿಸುವುದು?

ಆರಂಭದಿಂದಲೂ ಕಾರ್ಯಕ್ಷಮತೆ, ನಿಧಿ ನಿರ್ವಹಣಾ ತಂಡ, ಸರಾಸರಿ ಆದಾಯ, ಅಪಾಯದ ಮಾನ್ಯತೆ, ವೆಚ್ಚದ ಅನುಪಾತವು ಉತ್ತಮ ನಿಧಿಯನ್ನು ಆಯ್ಕೆಮಾಡುವಾಗ ನೋಡಬೇಕಾದ ಕೆಲವು ಮೂಲಭೂತ ಅಂಶಗಳಾಗಿವೆ. ಉತ್ತಮ ಪ್ರದರ್ಶನ ನೀಡುವ ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳು ನಿಯಮಿತವಾಗಿ ತಮ್ಮ ಪೀರ್ ಗುಂಪಿನ ಅಗ್ರ 25% ನಲ್ಲಿ ಸಮಯದುದ್ದಕ್ಕೂ ಸ್ಥಾನ ಪಡೆದಿವೆ.

ಆದಾಗ್ಯೂ, ಆ ಫಲಿತಾಂಶಗಳನ್ನು ಸಾಧಿಸಲು ಅವರು ತೆಗೆದುಕೊಂಡ ಅಪಾಯವನ್ನು ಗುರುತಿಸುವುದು ನಿರ್ಣಾಯಕವಾಗಿದೆ. ಕಂಪನಿಯು ಎಷ್ಟು ಸಮಯದವರೆಗೆ ಇದೆ ಮತ್ತು ಕಾಲಾನಂತರದಲ್ಲಿ ಅದು ಎಷ್ಟು ಪರಿಣಾಮಕಾರಿಯಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸಿದೆ ಎಂಬುದನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಲು ಚೊಚ್ಚಲ ದಿನಾಂಕವನ್ನು ನೋಡುವುದು ಸಹ ಮುಖ್ಯವಾಗಿದೆ.

ಜೊತೆಗೆ, ಅತ್ಯುತ್ತಮ ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳು ನಿರ್ವಹಿಸಬಹುದಾದ ಕಾರ್ಪಸ್ ಗಾತ್ರವನ್ನು ಹೊಂದಿವೆ. ಸಾಕಷ್ಟು ಗಮನವನ್ನು ಪಡೆಯಲು ಇದು ತುಂಬಾ ಚಿಕ್ಕದಾಗಿರಬಾರದು ಅಥವಾ ನಿರ್ವಹಿಸಲು ಕಷ್ಟವಾಗಲು ತುಂಬಾ ದೊಡ್ಡದಾಗಿರಬಾರದು.

ಹೂಡಿಕೆಗಾಗಿ ಟಾಪ್ ಪರ್ಫಾರ್ಮಿಂಗ್ ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳು

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) JM Equity Hybrid Fund Growth ₹117.677

↑ 0.42 ₹768 1.4 -6.2 7 20.8 28.1 27 HDFC Balanced Advantage Fund Growth ₹503.855

↑ 2.07 ₹90,375 3 0 9.6 19.4 25.8 16.7 ICICI Prudential Equity and Debt Fund Growth ₹381.88

↑ 2.55 ₹40,962 6.1 1 11.6 18.4 27.3 17.2 UTI Hybrid Equity Fund Growth ₹394.022

↑ 1.68 ₹5,910 2.6 -0.9 12.8 16.9 23.5 19.7 Sundaram Equity Hybrid Fund Growth ₹135.137

↑ 0.78 ₹1,954 0.5 10.5 27.1 16 14.2 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25 ಆಸ್ತಿ > 500 ಕೋಟಿ & ವಿಂಗಡಿಸಲಾಗಿದೆ3 ವರ್ಷಸಿಎಜಿಆರ್ ಹಿಂತಿರುಗಿಸುತ್ತದೆ.

ಫ್ಲೆಕ್ಸಿ ಕ್ಯಾಪ್ Vs ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳು - ನಾನು ಏನನ್ನು ಆರಿಸಬೇಕು?

ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳಿಗೆ ಹೋಲಿಸಿದರೆ, ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳು ಸುರಕ್ಷಿತ ಹೂಡಿಕೆ ಎಂದು ಭಾವಿಸಲಾಗಿದೆ. ಇವುಗಳು ಸಂಪ್ರದಾಯವಾದಿ ಹೂಡಿಕೆದಾರರಲ್ಲಿ ಹೆಚ್ಚು ಜನಪ್ರಿಯವಾಗಿವೆ ಏಕೆಂದರೆ ಅವರು ನಿಜವಾದ ಸಾಲ ನಿಧಿಗಳಿಗಿಂತ ದೊಡ್ಡ ಆದಾಯವನ್ನು ನೀಡುತ್ತಾರೆ.

ಷೇರು ಮಾರುಕಟ್ಟೆಯ ರುಚಿಯನ್ನು ಪಡೆಯಲು ಬಯಸುವ ಹೊಸ ಹೂಡಿಕೆದಾರರಿಗೆ ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳು ಸೂಕ್ತ ಆಯ್ಕೆಯಾಗಿದೆ. ಪೋರ್ಟ್ಫೋಲಿಯೊದಲ್ಲಿ ಇಕ್ವಿಟಿ ಘಟಕಗಳನ್ನು ಸೇರಿಸುವುದರಿಂದ ಉತ್ತಮ ಆದಾಯದ ಸಾಧ್ಯತೆಯನ್ನು ಹೆಚ್ಚಿಸುತ್ತದೆ.

ಏಕಕಾಲದಲ್ಲಿ, ನಿಧಿಯ ಸಾಲದ ಅಂಶವು ಅತಿಯಾದ ಮಾರುಕಟ್ಟೆ ಬದಲಾವಣೆಗಳಿಂದ ಅದನ್ನು ರಕ್ಷಿಸುತ್ತದೆ. ಪರಿಣಾಮವಾಗಿ, ನೀವು ಶುದ್ಧ ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳೊಂದಿಗೆ ಸಂಪೂರ್ಣ ಭಸ್ಮವಾಗುವುದಕ್ಕಿಂತ ಸ್ಥಿರವಾದ ಆದಾಯವನ್ನು ಪಡೆಯುತ್ತೀರಿ. ಕೆಲವು ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳ ಡೈನಾಮಿಕ್ ಆಸ್ತಿ ಹಂಚಿಕೆಯ ವೈಶಿಷ್ಟ್ಯವು ಕಡಿಮೆ ಸಂಪ್ರದಾಯವಾದಿ ಹೂಡಿಕೆದಾರರಿಗೆ ಮಾರುಕಟ್ಟೆಯ ಚಂಚಲತೆಯಿಂದ ಹೆಚ್ಚಿನದನ್ನು ಪಡೆಯಲು ಒಂದು ಸೊಗಸಾದ ವಿಧಾನವನ್ನು ಒದಗಿಸುತ್ತದೆ.

ಹೇಳಲಾದ ಉದ್ದೇಶಕ್ಕಾಗಿ ಎರಡೂ ರೀತಿಯ ನಿಧಿಗಳು ಸೂಕ್ತವಾಗಿವೆ. ಆದಾಗ್ಯೂ, ಎರಡೂ ಗುಂಪುಗಳು ಎರಡು ವಿಭಿನ್ನ ರೀತಿಯ ಹೂಡಿಕೆದಾರರಿಗೆ ಸಂಬಂಧಿಸಿವೆ. ನೀವು ಕಳೆದ 3-4 ವರ್ಷಗಳಿಂದ ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತಿದ್ದೀರಿ ಮತ್ತು ಮಾರುಕಟ್ಟೆಯ ಏರಿಳಿತಗಳನ್ನು ಭಯಭೀತರಾಗದೆ ಎದುರಿಸಿದ್ದೀರಿ ಅಥವಾ ಕಳೆದ ವರ್ಷದ ಮಾರ್ಚ್ನಲ್ಲಿ ಕೆಲವು ವಾರಗಳಲ್ಲಿ ಮಾರುಕಟ್ಟೆಯು 30-40% ರಷ್ಟು ಕುಸಿದಾಗ ನೀವು ಚಿಂತಿಸಲಿಲ್ಲ. ಅಂತಹ ಸಂದರ್ಭದಲ್ಲಿ, ನೀವು ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳಂತಹ ಆಕ್ರಮಣಕಾರಿ ನಿಧಿ ವಿಭಾಗದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಉತ್ತಮ. ಇಲ್ಲದಿದ್ದರೆ, ಇನ್ನೊಂದು ಆಯ್ಕೆಯು ಉತ್ತಮ ಆಯ್ಕೆಯಾಗಿದೆ.

ತೀರ್ಮಾನ

ನೀವು ಮಾರುಕಟ್ಟೆಯ ಏರಿಳಿತವನ್ನು ತಡೆದುಕೊಳ್ಳಲು ಮತ್ತು ದೀರ್ಘಾವಧಿಯವರೆಗೆ ಹೂಡಿಕೆಯಲ್ಲಿ ಉಳಿಯಲು ಸಾಧ್ಯವಾದರೆ, ನಂತರ ನೀವು ಇತರ ವರ್ಗಗಳಿಗಿಂತ ದೊಡ್ಡ ಆದಾಯವನ್ನು ಸಾಧಿಸಲು ಸಾಧ್ಯವಾಗುತ್ತದೆ. ಆದಾಗ್ಯೂ, ಅನೇಕ ಹೂಡಿಕೆದಾರರು ಇದನ್ನು ಮಾಡಲು ಕಷ್ಟಪಡುತ್ತಾರೆ. ಅಂತಹ ಹೂಡಿಕೆದಾರರು ಈಕ್ವಿಟಿಗಳ ವರ್ಗವನ್ನು ಸಹ ಪರಿಗಣಿಸಬಾರದು. ನೀವು ಅಪಾಯಕಾರಿ ನಿಧಿಗಳೊಂದಿಗೆ ಪ್ರಾರಂಭಿಸಲು ಬಯಸಿದ್ದರೂ ಸಹ, ನೀವು ಕಡಿಮೆ ಮೊತ್ತದಿಂದ ಪ್ರಾರಂಭಿಸಿ ಮತ್ತು ಕನಿಷ್ಠ ಎರಡು ವಿಭಿನ್ನ ನಿಧಿಗಳೊಂದಿಗೆ ನಿಮ್ಮ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ವೈವಿಧ್ಯಗೊಳಿಸಿ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಿ. ಈಕ್ವಿಟಿ ಮತ್ತು ಸಾಲ ಎರಡರ ಮಿಶ್ರಣವು ಉತ್ತಮವಾಗಿರುತ್ತದೆ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.

like the comparisons made