+91-22-48913909

+91-22-48913909

Table of Contents

ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಉತ್ತಮ ಮಾರ್ಗಗಳು

ಇತ್ತೀಚಿನ ದಿನಗಳಲ್ಲಿ, ಅನೇಕ ಜನರು ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಉತ್ತಮ ಮಾರ್ಗಗಳನ್ನು ಹುಡುಕುತ್ತಾರೆ, ಆದರೆ ಹೆಚ್ಚಿನ ಬಾರಿ ಜನರು ತಮ್ಮ ಹಣಕಾಸಿನ ಅಗತ್ಯಗಳನ್ನು ಪೂರೈಸುವ ಸರಿಯಾದ ಹೂಡಿಕೆ ಸಾಧನವನ್ನು ಆಯ್ಕೆ ಮಾಡಲು ಗೊಂದಲಕ್ಕೊಳಗಾಗುತ್ತಾರೆ. ಆದಾಗ್ಯೂ,ಹೂಡಿಕೆ ಹಣ ಅಥವಾ ಹೂಡಿಕೆ ನಿರ್ಧಾರ ಮಾಡುವುದು ಅಷ್ಟು ಸುಲಭವಲ್ಲ, ಏಕೆಂದರೆ ಹೂಡಿಕೆದಾರರು ಕೇವಲ ಒಂದು ಸಾಧನದಲ್ಲಿ ಅನೇಕ ಉದ್ದೇಶಗಳನ್ನು ಹುಡುಕುತ್ತಾರೆ. ಆದ್ದರಿಂದ, ಒಂದು ಪ್ರಶ್ನೆ ಉದ್ಭವಿಸುತ್ತದೆ-ಎಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬೇಕು? ಒಳ್ಳೆಯದು, ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ವೈವಿಧ್ಯಮಯ ಆಯ್ಕೆಗಳಿವೆ, ಆದರೆ ಪರಿಗಣಿಸಲು ಯೋಗ್ಯವಾದ ಕೆಲವನ್ನು ನಾವು ಶಾರ್ಟ್ಲಿಸ್ಟ್ ಮಾಡಿದ್ದೇವೆ!

Talk to our investment specialist

ಅತ್ಯುತ್ತಮ ಸಾಧನದಲ್ಲಿ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಿ

1. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡುವ ಅತ್ಯುತ್ತಮ ಮಾರ್ಗಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ ಎಂದು ಪರಿಗಣಿಸಲಾಗಿದೆ. ಪದದ ಪ್ರಕಾರ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಎನ್ನುವುದು ಸೆಕ್ಯುರಿಟಿಗಳನ್ನು (ನಿಧಿಯ ಮೂಲಕ) ಖರೀದಿಸಲು ಸಾಮಾನ್ಯ ಉದ್ದೇಶವನ್ನು ಹೊಂದಿರುವ ಹಣದ ಸಾಮೂಹಿಕ ಪೂಲ್ ಆಗಿದೆ. ಇದು ಹೂಡಿಕೆದಾರರಿಗೆ ಒಂದು ಮಾರ್ಗವನ್ನು ನೀಡುತ್ತದೆಹಣ ಉಳಿಸಿ ಮತ್ತು ಕಾಲಾನಂತರದಲ್ಲಿ ಆದಾಯವನ್ನು ಗಳಿಸಿ. ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ವೈವಿಧ್ಯಮಯ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳನ್ನು ಒದಗಿಸುತ್ತವೆಬಾಂಡ್ಗಳು, ಸಾಲ,ಈಕ್ವಿಟಿಗಳು, ಇತ್ಯಾದಿ., ಹೂಡಿಕೆದಾರರು ಪ್ರತ್ಯೇಕ ಖರೀದಿಗಳು ಮತ್ತು ವಹಿವಾಟುಗಳನ್ನು ಮಾಡುವ ಅಗತ್ಯವಿಲ್ಲದೆ. ವಿವಿಧ ಇವೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ವಿಧಗಳು ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಯೋಜಿಸುವಾಗ ನೀವು ಪರಿಗಣಿಸಬಹುದು.

ಹೂಡಿಕೆದಾರರು ಕಡಿಮೆ ಮೊತ್ತದಲ್ಲಿ ಹೂಡಿಕೆಯನ್ನು ಪ್ರಾರಂಭಿಸಬಹುದು

INR 1000ಮತ್ತು ಸಂದರ್ಭದಲ್ಲಿSIP ಗಳು ಅಷ್ಟು ಕಡಿಮೆINR 500. ವಿವಿಧ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಕ್ಯಾಲ್ಕುಲೇಟರ್ಗಳು ಲಭ್ಯವಿವೆ, ಇದು ಮೊದಲ ಬಾರಿ ಹೂಡಿಕೆದಾರರಿಗೆ ಯಾವ ಮೊತ್ತದಿಂದ ಪ್ರಾರಂಭಿಸಬೇಕು ಎಂಬುದನ್ನು ನಿರ್ಧರಿಸಲು ಸಹಾಯ ಮಾಡುತ್ತದೆ. ಈ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕ್ಯಾಲ್ಕುಲೇಟರ್ಗಳು ಸಹಾಯ ಮಾಡುತ್ತವೆಹೂಡಿಕೆದಾರ ಕಿಕ್-ಸ್ಟಾರ್ಟ್ ಹೂಡಿಕೆಗಳು.

ಭಾರತದಲ್ಲಿ 44 ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕಂಪನಿಗಳಿವೆ (ಎಂದು ಕರೆಯಲಾಗುತ್ತದೆಆಸ್ತಿ ನಿರ್ವಹಣೆ ಕಂಪನಿಗಳು "AMCs") ಇದು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳನ್ನು ಒದಗಿಸುತ್ತದೆ. ಈ ಕಂಪನಿಗಳು ನಿಯಂತ್ರಿಸಲ್ಪಡುತ್ತವೆSEBI.

ಭಾರತದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಅತ್ಯುತ್ತಮ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 Large & Mid Cap Invesco India Growth Opportunities Fund Growth ₹92.57

↑ 0.57 ₹6,432 4 -0.6 19.9 22 26.1 37.5 Large & Mid Cap ICICI Prudential Banking and Financial Services Fund Growth ₹129.8

↓ -0.36 ₹9,008 11.6 5.2 18.5 16.8 24.3 11.6 Sectoral Motilal Oswal Multicap 35 Fund Growth ₹58.1072

↑ 0.96 ₹12,267 1.3 -5.2 16.8 21.5 22.7 45.7 Multi Cap DSP BlackRock Equity Opportunities Fund Growth ₹602.289

↑ 3.62 ₹13,784 4.6 -1.3 15.6 20.6 26.7 23.9 Large & Mid Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

2. ಸ್ಥಿರ ಠೇವಣಿಗಳು (FD)

ಸ್ಥಿರ ಠೇವಣಿ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡುವ ಸಾಮಾನ್ಯ ವಿಧಾನಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ಪ್ರತಿಬ್ಯಾಂಕ್ ನಲ್ಲಿ ವಿವಿಧ ಸೇವೆಗಳನ್ನು ನೀಡುತ್ತದೆFDಅದು ಲಾಭದಾಯಕ ಆದಾಯಕ್ಕೆ ಕಾರಣವಾಗುತ್ತದೆ. FD ಗಳು ನಿಗದಿತ ಮೆಚುರಿಟಿ ಅವಧಿಯೊಂದಿಗೆ ಬರುತ್ತವೆ. ಅಲ್ಲದೆ, ಅದರ ಮುಕ್ತಾಯ ಅವಧಿಯು 15 ದಿನಗಳಿಂದ ಐದು ವರ್ಷಗಳವರೆಗೆ ಇರುವುದರಿಂದ ಇದನ್ನು ಅಲ್ಪಾವಧಿಯ ಮತ್ತು ದೀರ್ಘಾವಧಿಯ ಹೂಡಿಕೆಗಳಿಗೆ ಪರಿಗಣಿಸಬಹುದು. ಹೂಡಿಕೆದಾರರು ಸರಾಸರಿ 9.5% ಬಡ್ಡಿದರವನ್ನು ಗಳಿಸಬಹುದು. ಆದ್ದರಿಂದ, ನೀವು ಸುರಕ್ಷಿತ ಹೂಡಿಕೆಯನ್ನು ಬಯಸಿದರೆ, ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು FD ಗಳು ಉತ್ತಮ ಮಾರ್ಗಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ.

3. ರಿಯಲ್ ಎಸ್ಟೇಟ್

ರಿಯಲ್ ಎಸ್ಟೇಟ್ ಹೆಚ್ಚು ಆದ್ಯತೆಯ ಹೂಡಿಕೆ ಆಯ್ಕೆಯಾಗಿದೆ. ಮೂಲಭೂತವಾಗಿ, ರಿಯಲ್ ಎಸ್ಟೇಟ್ ಮಾಲೀಕತ್ವ, ಭೂಮಿ ಅಥವಾ ಆಸ್ತಿ (ಎಸ್ಟೇಟ್) ಖರೀದಿಗಳೊಂದಿಗೆ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ ಮತ್ತು ವ್ಯವಹರಿಸುತ್ತದೆ. ನೀವು ಯಾವುದೇ ರೀತಿಯ ಆಸ್ತಿಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು, ಮೊದಲು ಆಳವಾದ ವಿವರವನ್ನು ಪಡೆಯುವುದು ಬಹಳ ಮುಖ್ಯ. ಉದಾಹರಣೆಗೆ, ನೀವು ಆಸ್ತಿ/ಭೂಮಿಯ ಸ್ಥಳವನ್ನು ಪರಿಗಣಿಸಬೇಕು, ಸಗಟು ಆಸ್ತಿಗಳನ್ನು ಹುಡುಕಬೇಕು, ಇತ್ಯಾದಿ. ಇದು ಹೂಡಿಕೆ ಮಾಡಲು ದೊಡ್ಡ ಮೊತ್ತವನ್ನು ತೆಗೆದುಕೊಳ್ಳಬಹುದು, ಆದರೆ ಹೆಚ್ಚಿನ ಲಾಭದ ಹೂಡಿಕೆಯೊಂದಿಗೆ ಇದು ಕಡಿಮೆ ಅಪಾಯವಾಗಿದೆ. ಹೇಗಾದರೂ, ನೀವು ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಉತ್ತಮ ಮಾರ್ಗಗಳಲ್ಲಿ ಒಂದನ್ನು ಹುಡುಕುತ್ತಿದ್ದರೆ ರಿಯಲ್ ಎಸ್ಟೇಟ್ ಯೋಚಿಸಲು ಯೋಗ್ಯವಾಗಿದೆ!

4. ಚಿನ್ನ

ಚಿನ್ನ ಯಾವಾಗಲೂ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡುವ ಅತ್ಯುತ್ತಮ ಮಾರ್ಗಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ಇದಲ್ಲದೆ, ಭಾರತೀಯರು ಸಾಂಪ್ರದಾಯಿಕವಾಗಿ ಒಂದು ಸಂಬಂಧವನ್ನು ಹೊಂದಿದ್ದಾರೆಚಿನ್ನದಲ್ಲಿ ಹೂಡಿಕೆ. ಅವರು ಯಾವಾಗಲೂ ಚಿನ್ನವನ್ನು ಆಸ್ತಿಯಾಗಿ ನೋಡುತ್ತಾರೆ, ಅದು ಕಾಲಾನಂತರದಲ್ಲಿ ಸಂಪತ್ತನ್ನು ಸಂಗ್ರಹಿಸುತ್ತದೆ. ವರ್ಷವಿಡೀ ಚಿನ್ನ ತನ್ನ ಮೌಲ್ಯವನ್ನು ಯಾವಾಗಲೂ ಉಳಿಸಿಕೊಂಡಿದೆ. ಅಲ್ಲದೆ, ಇದು ವಿರುದ್ಧ ಅತ್ಯುತ್ತಮ ಹೆಡ್ಜ್ ಆಗಿದೆಹಣದುಬ್ಬರ, ಅಂದರೆ, ಕರೆನ್ಸಿಯ ಕಡಿಮೆ ಮೌಲ್ಯದ ವಿರುದ್ಧ ರಕ್ಷಣೆ ನೀಡಲು ಇದನ್ನು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ.

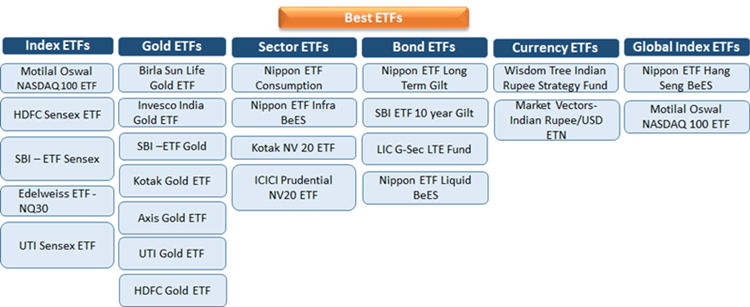

ಆದಾಗ್ಯೂ, ಹೂಡಿಕೆದಾರರು ಚಿನ್ನದಲ್ಲಿ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಇಟಿಎಫ್ಗಳು ಅಥವಾ ಹೆಚ್ಚು ನಿರ್ದಿಷ್ಟವಾಗಿ ಗೋಲ್ಡ್ ಇಟಿಎಫ್ಗಳ ಮೂಲಕ ಮಾಡಬಹುದು. ಅನೇಕ ಇವೆಹೂಡಿಕೆಯ ಪ್ರಯೋಜನಗಳು ಚಿನ್ನದ ಮೂಲಕ ಚಿನ್ನದಲ್ಲಿಇಟಿಎಫ್. ನೀವು ಹೂಡಿಕೆ ಮಾಡಲು ಯೋಜಿಸುತ್ತಿದ್ದರೆ, ಒಬ್ಬರು ಉತ್ತಮವಾದದನ್ನು ಆರಿಸಿಕೊಳ್ಳಬೇಕುಚಿನ್ನದ ಇಟಿಎಫ್ ಎಲ್ಲಾ ಚಿನ್ನದ ಇಟಿಎಫ್ಗಳ ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ಎಚ್ಚರಿಕೆಯಿಂದ ನೋಡುವ ಮೂಲಕ ಹೂಡಿಕೆ ಮಾಡಲು ಮತ್ತು ನಂತರ ಚೆನ್ನಾಗಿ ಯೋಚಿಸಿದ ನಿರ್ಧಾರವನ್ನು ತೆಗೆದುಕೊಳ್ಳಿ.

ಭಾರತದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಅತ್ಯುತ್ತಮ ಗೋಲ್ಡ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಕೆಳಗಿನವು ಅಗ್ರ ಪಟ್ಟಿಯಾಗಿದೆಚಿನ್ನದ ನಿಧಿಗಳು AUM/ನಿವ್ವಳ ಸ್ವತ್ತುಗಳು >25 ಕೋಟಿ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Aditya Birla Sun Life Gold Fund Growth ₹28.2432

↓ -0.79 ₹555 19.2 21.5 33.7 20.8 13.3 18.7 Invesco India Gold Fund Growth ₹27.4057

↓ -0.80 ₹142 18.7 20.8 32.1 20.7 13.8 18.8 Nippon India Gold Savings Fund Growth ₹37.1503

↓ -1.16 ₹2,744 19.1 21.3 33 20.6 13.1 19 SBI Gold Fund Growth ₹28.3686

↓ -0.81 ₹3,582 19.2 21.4 32.6 20.8 13.1 19.6 Kotak Gold Fund Growth ₹37.3792

↓ -1.02 ₹2,835 19 21.5 33 20.4 13.3 18.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

5. ರಾಷ್ಟ್ರೀಯ ಪಿಂಚಣಿ ಯೋಜನೆ (NPS)

ರಾಷ್ಟ್ರೀಯ ಪಿಂಚಣಿ ಯೋಜನೆ (NPS) ಒದಗಿಸುವ ಉದ್ದೇಶದೊಂದಿಗೆ ಬಂದಿತುನಿವೃತ್ತಿ ಆದಾಯ ಭಾರತೀಯರಿಗೆ. ಇದು ನಿವೃತ್ತಿ ಉಳಿತಾಯ ಯೋಜನೆಯಾಗಿದ್ದು, ಉದ್ಯೋಗದಾತರು ಮತ್ತು ಉದ್ಯೋಗಿಗಳು ಸಂಪತ್ತನ್ನು ನಿರ್ಮಿಸಲು ಕೊಡುಗೆ ನೀಡುತ್ತಾರೆ, ಇದು ನಿವೃತ್ತಿಯ ಸಮಯದಲ್ಲಿ ಆಯಾ ಉದ್ಯೋಗಿಗೆ ನೀಡಬೇಕಿದೆ. NPS ಅನ್ನು ಭಾರತ ಸರ್ಕಾರವು ಪ್ರಾರಂಭಿಸಿದೆ ಮತ್ತು ಯೋಜನೆಯನ್ನು ಪಿಂಚಣಿ ನಿಧಿ ನಿಯಂತ್ರಣ ಮತ್ತು ಅಭಿವೃದ್ಧಿ ಪ್ರಾಧಿಕಾರ (PFRDA) ನಿರ್ವಹಿಸುತ್ತದೆ.

ಆದಾಗ್ಯೂ, ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು NPS ಅನ್ನು ಅತ್ಯುತ್ತಮ ಮಾರ್ಗವೆಂದು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆತೆರಿಗೆ ಉಳಿತಾಯ ಹೂಡಿಕೆ. ಹೂಡಿಕೆದಾರರು ವಾರ್ಷಿಕವಾಗಿ 1.5 ಲಕ್ಷದವರೆಗೆ ಹೂಡಿಕೆ ಮಾಡಿದರೆ ಅವರು ತೆರಿಗೆಗೆ ಅರ್ಹರಾಗಿರುತ್ತಾರೆಕಡಿತಗೊಳಿಸುವಿಕೆ ಅಡಿಯಲ್ಲಿವಿಭಾಗ 80 ಸಿ. 18 ರಿಂದ 60 ವರ್ಷ ವಯಸ್ಸಿನೊಳಗಿನ ಭಾರತೀಯ ನಾಗರಿಕರು NPS ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಅರ್ಹರಾಗಿರುತ್ತಾರೆ.

6. ವಿಮೆ

ನೀವು ಹಠಾತ್ ನಷ್ಟಕ್ಕೆ ಹೆದರುತ್ತಿದ್ದರೆ ಅಥವಾ ನಿಮ್ಮ ಕುಟುಂಬದ ಜೀವನವನ್ನು ರಕ್ಷಿಸಲು ನೀವು ಬಯಸಿದರೆ, ಆಗವಿಮೆ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಉತ್ತಮ ಮಾರ್ಗಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ವಿಮೆಯು ನಿಮಗೆ ಮತ್ತು ನಿಮ್ಮ ಕುಟುಂಬಕ್ಕೆ ಜೀವಮಾನದ ರಕ್ಷಣೆ ನೀಡುತ್ತದೆ. ಜೀವನದಲ್ಲಿ ಅನಿಶ್ಚಿತ ಸಮಯದಲ್ಲಿ ಜನರು ವಿಮೆಯನ್ನು ಬೆನ್ನೆಲುಬಾಗಿ ಆರಿಸಿಕೊಳ್ಳುತ್ತಾರೆ. ಇದು ವ್ಯಾಪಾರ ಮತ್ತು ಮಾನವ ಜೀವನದಲ್ಲಿ ಅನಿಶ್ಚಿತತೆ/ಅಪಾಯಗಳ ಮೇಲೆ ಹಣಕಾಸಿನ ಬೆಂಬಲವನ್ನು ಒದಗಿಸುತ್ತದೆ. ವಿವಿಧ ರೀತಿಯ ವಿಮಾ ಪಾಲಿಸಿಗಳಿವೆಆಸ್ತಿ ವಿಮೆ,ಆರೋಗ್ಯ ವಿಮೆ, ಅಪಘಾತ ವಿಮೆ,ಪ್ರವಾಸ ವಿಮೆ,ಹೊಣೆಗಾರಿಕೆಯ ವಿಮೆ, ಇತ್ಯಾದಿ

ಆದಾಗ್ಯೂ, ವಿಮೆಯು ಅನಿಶ್ಚಿತತೆಯ ಸಮಯದಲ್ಲಿ ಮಾತ್ರ ಬೆಂಬಲಿಸುವುದಿಲ್ಲ, ಆದರೆ ಇದು ಹೂಡಿಕೆಯ ಅತ್ಯಂತ ಪರಿಣಾಮಕಾರಿ ವಿಧಾನವಾಗಿದೆ. ಇದು ಮೆಚ್ಯೂರಿಟಿ ದಿನಾಂಕದೊಂದಿಗೆ ಬರುವ ಯೋಜನೆಗಳ ಮೂಲಕ ಹಣವನ್ನು ಉಳಿಸುವುದನ್ನು ಪ್ರೋತ್ಸಾಹಿಸುತ್ತದೆ. ಆದ್ದರಿಂದ, ನೀವು ಇಲ್ಲಿಯವರೆಗೆ ಯಾವುದೇ ವಿಮೆಯನ್ನು ಆರಿಸಿಕೊಳ್ಳದಿದ್ದರೆ, ಇಂದೇ ಅದನ್ನು ಪ್ರಾರಂಭಿಸಿ!

ನಿಮ್ಮ ಹಣವನ್ನು ಬೆಳೆಯಲು ನೀವು ಬಯಸಿದರೆ, ಹೆಚ್ಚಿನ ಆದಾಯವನ್ನು ಗಳಿಸಿ, ತಲುಪಿಹಣಕಾಸಿನ ಗುರಿಗಳು ಅಥವಾ ಮೇಲೆ ತಿಳಿಸಿದ ಹೂಡಿಕೆಯ ಮಾರ್ಗಗಳನ್ನು ಅನುಸರಿಸುವುದಕ್ಕಿಂತ ನಿವೃತ್ತಿಗಾಗಿ ಉಳಿಸಿ ಏಕೆಂದರೆ ಅವುಗಳು ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಉತ್ತಮವಾದವುಗಳಾಗಿವೆ. ನೀವು ಈಗ ನಿಮ್ಮ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಪ್ರಾರಂಭಿಸದಿದ್ದರೆ, ನಿಮ್ಮ ಹಣಕಾಸಿನ ಮೌಲ್ಯವನ್ನು ಹೆಚ್ಚಿಸುವ ಅವಕಾಶಗಳನ್ನು ನೀವು ಕಳೆದುಕೊಳ್ಳುತ್ತೀರಿ! ಆದ್ದರಿಂದ ಈಗ ಹೂಡಿಕೆಯನ್ನು ಪ್ರಾರಂಭಿಸಿ!

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.

detailed insight into investment