ಫಿನ್ಕಾಶ್ »ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು »SEBI ನಿಂದ ಹೊಸ ಮ್ಯೂಚುಯಲ್ ವರ್ಗೀಕರಣ

Table of Contents

- ಇಕ್ವಿಟಿ ಯೋಜನೆಗಳಲ್ಲಿ ಹೊಸ ವರ್ಗೀಕರಣ

- ಸಾಲ ಯೋಜನೆಗಳಲ್ಲಿ ಹೊಸ ವರ್ಗೀಕರಣ

- 1. ರಾತ್ರಿಯ ನಿಧಿ

- 2. ಲಿಕ್ವಿಡ್ ಫಂಡ್

- 3.ಅಲ್ಟ್ರಾ ಅಲ್ಪಾವಧಿಯ ನಿಧಿ

- 4. ಕಡಿಮೆ ಅವಧಿಯ ನಿಧಿ

- 5. ಮನಿ ಮಾರ್ಕೆಟ್ ಫಂಡ್

- 6. ಅಲ್ಪಾವಧಿಯ ನಿಧಿ

- 7. ಮಧ್ಯಮ ಅವಧಿಯ ನಿಧಿ

- 8. ಮಧ್ಯಮದಿಂದ ದೀರ್ಘಾವಧಿಯ ನಿಧಿ

- 9. ದೀರ್ಘಾವಧಿಯ ನಿಧಿ

- 10. ಡೈನಾಮಿಕ್ ಬಾಂಡ್ ಫಂಡ್

- 11. ಕಾರ್ಪೊರೇಟ್ ಬಾಂಡ್ ಫಂಡ್

- 12. ಕ್ರೆಡಿಟ್ ರಿಸ್ಕ್ ಫಂಡ್

- 13. ಬ್ಯಾಂಕಿಂಗ್ ಮತ್ತು PSU ಫಂಡ್

- 14. ನಿಧಿಯನ್ನು ಅನ್ವಯಿಸುತ್ತದೆ

- 15. 10 ವರ್ಷಗಳ ನಿರಂತರ ಅವಧಿಯೊಂದಿಗೆ ಗಿಲ್ಟ್ ಫಂಡ್

- 16. ಫ್ಲೋಟರ್ ಫಂಡ್

- ಹೈಬ್ರಿಡ್ ಯೋಜನೆಗಳಲ್ಲಿ ಹೊಸ ವರ್ಗೀಕರಣ

- ಪರಿಹಾರ ಆಧಾರಿತ ಯೋಜನೆಗಳು

- ಇತರೆ ಯೋಜನೆಗಳು

ಹೊಸ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ವರ್ಗೀಕರಣವನ್ನು SEBI ಪರಿಚಯಿಸಿದೆ

ಸೆಕ್ಯುರಿಟೀಸ್ ಮತ್ತು ಎಕ್ಸ್ಚೇಂಜ್ ಬೋರ್ಡ್ ಆಫ್ ಇಂಡಿಯಾ (SEBI) ನಲ್ಲಿ ಹೊಸ ಮತ್ತು ವಿಶಾಲ ವರ್ಗಗಳನ್ನು ಪರಿಚಯಿಸಲಾಗಿದೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ವಿಭಿನ್ನ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಪ್ರಾರಂಭಿಸಿದ ಒಂದೇ ರೀತಿಯ ಯೋಜನೆಗಳಲ್ಲಿ ಏಕರೂಪತೆಯನ್ನು ತರಲು. ಉತ್ಪನ್ನಗಳನ್ನು ಹೋಲಿಸಲು ಮತ್ತು ಮೊದಲು ಲಭ್ಯವಿರುವ ವಿವಿಧ ಆಯ್ಕೆಗಳನ್ನು ಮೌಲ್ಯಮಾಪನ ಮಾಡಲು ಹೂಡಿಕೆದಾರರು ಸುಲಭವಾಗಿ ಕಂಡುಕೊಳ್ಳಬಹುದು ಎಂದು ಗುರಿಯಿಟ್ಟು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳುವುದು ಇದು.ಹೂಡಿಕೆ ಒಂದು ಯೋಜನೆಯಲ್ಲಿ.

ಹೂಡಿಕೆದಾರರಿಗೆ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಹೂಡಿಕೆಯನ್ನು ಸುಲಭಗೊಳಿಸಲು SEBI ಉದ್ದೇಶಿಸಿದೆ ಇದರಿಂದ ಹೂಡಿಕೆದಾರರು ತಮ್ಮ ಅಗತ್ಯಗಳಿಗೆ ಅನುಗುಣವಾಗಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು,ಹಣಕಾಸಿನ ಗುರಿಗಳು ಮತ್ತುಅಪಾಯದ ಹಸಿವು. 6ನೇ ಅಕ್ಟೋಬರ್ 2017 ರಂದು SEBI ಹೊಸ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ವರ್ಗೀಕರಣವನ್ನು ಪ್ರಸಾರ ಮಾಡಿದೆ. ಇದು ಕಡ್ಡಾಯವಾಗಿದೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಮನೆಗಳು ಅವರ ಎಲ್ಲಾ ಯೋಜನೆಗಳನ್ನು (ಅಸ್ತಿತ್ವದಲ್ಲಿರುವ ಮತ್ತು ಭವಿಷ್ಯದ ಯೋಜನೆ) 5 ವಿಶಾಲ ವರ್ಗಗಳಾಗಿ ಮತ್ತು 36 ಉಪ-ವರ್ಗಗಳಾಗಿ ವರ್ಗೀಕರಿಸಲು.

SEBI ಪರಿಚಯಿಸಿದ ಹೊಸ ವಿಭಿನ್ನ ವಿಭಾಗಗಳನ್ನು ನೋಡೋಣಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು, ಸಾಲ ನಿಧಿಗಳು, ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳು, ಪರಿಹಾರ ಆಧಾರಿತ ನಿಧಿಗಳು ಮತ್ತು ಇತರ ಯೋಜನೆಗಳು

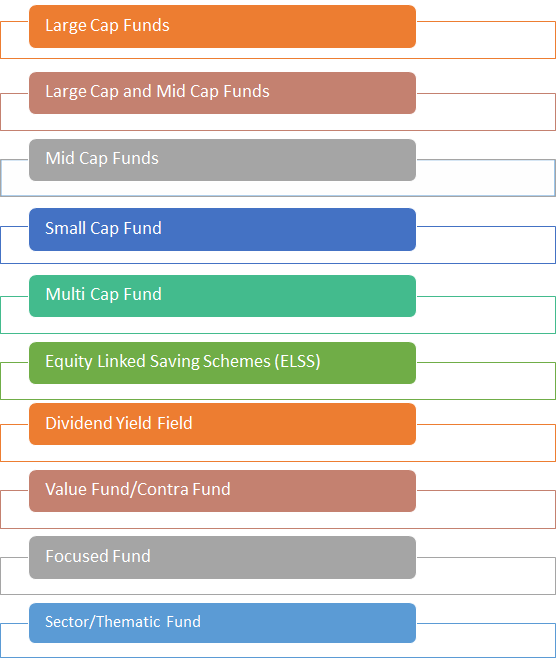

ಇಕ್ವಿಟಿ ಯೋಜನೆಗಳಲ್ಲಿ ಹೊಸ ವರ್ಗೀಕರಣ

ದೊಡ್ಡ ಕ್ಯಾಪ್, ಮಿಡ್ ಕ್ಯಾಪ್ ಮತ್ತು ಯಾವುದು ಎಂಬುದರ ಕುರಿತು ಸೆಬಿ ಸ್ಪಷ್ಟ ವರ್ಗೀಕರಣವನ್ನು ನಿಗದಿಪಡಿಸಿದೆಸಣ್ಣ ಕ್ಯಾಪ್:

| ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣ | ವಿವರಣೆ |

|---|---|

| ದೊಡ್ಡ ಕ್ಯಾಪ್ ಕಂಪನಿ | ಪೂರ್ಣ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣದ ವಿಷಯದಲ್ಲಿ 1 ರಿಂದ 100 ನೇ ಕಂಪನಿ |

| ಮಿಡ್ ಕ್ಯಾಪ್ ಕಂಪನಿ | ಪೂರ್ಣ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣದ ವಿಷಯದಲ್ಲಿ 101 ರಿಂದ 250 ನೇ ಕಂಪನಿ |

| ಸ್ಮಾಲ್ ಕ್ಯಾಪ್ ಕಂಪನಿ | ಪೂರ್ಣ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣದ ವಿಷಯದಲ್ಲಿ 251 ನೇ ಕಂಪನಿ |

ಅವುಗಳ ಜೊತೆಗೆ ಹೊಸ ಇಕ್ವಿಟಿ ಫಂಡ್ ವಿಭಾಗಗಳ ಪಟ್ಟಿ ಇಲ್ಲಿದೆಆಸ್ತಿ ಹಂಚಿಕೆ ಯೋಜನೆ:

1. ಲಾರ್ಜ್ ಕ್ಯಾಪ್ ಫಂಡ್

ಇವುಗಳು ಪ್ರಧಾನವಾಗಿ ದೊಡ್ಡ ಕ್ಯಾಪ್ ಸ್ಟಾಕ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ನಿಧಿಗಳಾಗಿವೆ. ದೊಡ್ಡ ಕ್ಯಾಪ್ ಸ್ಟಾಕ್ಗಳಲ್ಲಿನ ಮಾನ್ಯತೆ ಯೋಜನೆಯ ಒಟ್ಟು ಸ್ವತ್ತುಗಳ ಕನಿಷ್ಠ 80 ಪ್ರತಿಶತದಷ್ಟು ಇರಬೇಕು.

2. ದೊಡ್ಡ ಮತ್ತು ಮಿಡ್ ಕ್ಯಾಪ್ ಫಂಡ್

ಇವುಗಳು ದೊಡ್ಡ ಮತ್ತು ಮಧ್ಯಮ ಕ್ಯಾಪ್ ಸ್ಟಾಕ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಯೋಜನೆಗಳಾಗಿವೆ. ಈ ನಿಧಿಗಳು ಮಧ್ಯಮ ಮತ್ತು ದೊಡ್ಡ ಕ್ಯಾಪ್ ಸ್ಟಾಕ್ಗಳಲ್ಲಿ ಕನಿಷ್ಠ 35 ಪ್ರತಿಶತದಷ್ಟು ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ.

3. ಮಿಡ್ ಕ್ಯಾಪ್ ಫಂಡ್

ಇದು ಮುಖ್ಯವಾಗಿ ಹೂಡಿಕೆ ಮಾಡುವ ಯೋಜನೆಯಾಗಿದೆಮಿಡ್ ಕ್ಯಾಪ್ ಷೇರುಗಳು. ಈ ಯೋಜನೆಯು ತನ್ನ ಒಟ್ಟು ಆಸ್ತಿಯ 65 ಪ್ರತಿಶತವನ್ನು ಮಿಡ್-ಕ್ಯಾಪ್ ಸ್ಟಾಕ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

4. ಸ್ಮಾಲ್ ಕ್ಯಾಪ್ ಫಂಡ್

ಸ್ಮಾಲ್-ಕ್ಯಾಪ್ ಸ್ಟಾಕ್ಗಳಲ್ಲಿ ಪೋರ್ಟ್ಫೋಲಿಯೊ ತನ್ನ ಒಟ್ಟು ಆಸ್ತಿಯಲ್ಲಿ ಕನಿಷ್ಠ 65 ಪ್ರತಿಶತವನ್ನು ಹೊಂದಿರಬೇಕು.

5. ಮಲ್ಟಿ ಕ್ಯಾಪ್ ಫಂಡ್

ಈ ಇಕ್ವಿಟಿ ಯೋಜನೆಯು ಮಾರುಕಟ್ಟೆಯ ಕ್ಯಾಪ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ, ಅಂದರೆ, ದೊಡ್ಡ ಕ್ಯಾಪ್, ಮಿಡ್ ಕ್ಯಾಪ್ ಮತ್ತು ಸ್ಮಾಲ್ ಕ್ಯಾಪ್. ಅದರ ಒಟ್ಟು ಆಸ್ತಿಯಲ್ಲಿ ಕನಿಷ್ಠ 65 ಪ್ರತಿಶತವನ್ನು ಈಕ್ವಿಟಿಗಳಿಗೆ ಹಂಚಿಕೆ ಮಾಡಬೇಕು.

6. ELSS

ಇಕ್ವಿಟಿ ಲಿಂಕ್ಡ್ ಉಳಿತಾಯ ಯೋಜನೆಗಳು (ELSS) ಮೂರು ವರ್ಷಗಳ ಲಾಕ್-ಇನ್ ಅವಧಿಯೊಂದಿಗೆ ಬರುವ ತೆರಿಗೆ ಉಳಿತಾಯ ನಿಧಿಯಾಗಿದೆ. ಅದರ ಒಟ್ಟು ಆಸ್ತಿಯಲ್ಲಿ ಕನಿಷ್ಠ 80 ಪ್ರತಿಶತವನ್ನು ಈಕ್ವಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬೇಕು.

7. ಡಿವಿಡೆಂಡ್ ಇಳುವರಿ ನಿಧಿ

ಈ ನಿಧಿಯು ಪ್ರಧಾನವಾಗಿ ಲಾಭಾಂಶವನ್ನು ನೀಡುವ ಷೇರುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಈ ಯೋಜನೆಯು ತನ್ನ ಒಟ್ಟು ಸ್ವತ್ತುಗಳ ಕನಿಷ್ಠ 65 ಪ್ರತಿಶತವನ್ನು ಈಕ್ವಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ, ಆದರೆ ಲಾಭಾಂಶವನ್ನು ನೀಡುವ ಷೇರುಗಳಲ್ಲಿ.

8. ಮೌಲ್ಯ ನಿಧಿ

ಇದು ಈಕ್ವಿಟಿ ಫಂಡ್ ಆಗಿದ್ದು ಅದು ಮೌಲ್ಯ ಹೂಡಿಕೆ ತಂತ್ರವನ್ನು ಅನುಸರಿಸುತ್ತದೆ.

9. ಕೌಂಟರ್ ಫಂಡ್

ಈ ಇಕ್ವಿಟಿ ಯೋಜನೆಯು ವ್ಯತಿರಿಕ್ತ ಹೂಡಿಕೆ ತಂತ್ರವನ್ನು ಅನುಸರಿಸುತ್ತದೆ. ಮೌಲ್ಯ/ಕಾಂಟ್ರಾ ತನ್ನ ಒಟ್ಟು ಸ್ವತ್ತುಗಳ ಕನಿಷ್ಠ 65 ಪ್ರತಿಶತವನ್ನು ಈಕ್ವಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ, ಆದರೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಹೌಸ್ಮೌಲ್ಯದ ನಿಧಿ ಅಥವಾ ಎಹಿನ್ನೆಲೆ ವಿರುದ್ಧ, ಆದರೆ ಎರಡೂ ಅಲ್ಲ.

10. ಕೇಂದ್ರೀಕೃತ ನಿಧಿ

ಈ ನಿಧಿಯು ದೊಡ್ಡ, ಮಧ್ಯಮ, ಸಣ್ಣ ಅಥವಾ ಬಹು-ಕ್ಯಾಪ್ ಸ್ಟಾಕ್ಗಳ ಮೇಲೆ ಕೇಂದ್ರೀಕರಿಸುತ್ತದೆ, ಆದರೆ ಗರಿಷ್ಠ 30 ಸ್ಟಾಕ್ಗಳನ್ನು ಹೊಂದಬಹುದು.ಕೇಂದ್ರೀಕೃತ ನಿಧಿ ತನ್ನ ಒಟ್ಟು ಆಸ್ತಿಯಲ್ಲಿ ಕನಿಷ್ಠ 65 ಪ್ರತಿಶತವನ್ನು ಈಕ್ವಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು.

11. ಸೆಕ್ಟರ್/ಥೀಮ್ಯಾಟಿಕ್ ಫಂಡ್

ಇವು ನಿರ್ದಿಷ್ಟ ವಲಯ ಅಥವಾ ಥೀಮ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ನಿಧಿಗಳಾಗಿವೆ. ಈ ಯೋಜನೆಗಳ ಒಟ್ಟು ಸ್ವತ್ತುಗಳಲ್ಲಿ ಕನಿಷ್ಠ 80 ಪ್ರತಿಶತವನ್ನು ನಿರ್ದಿಷ್ಟ ವಲಯ ಅಥವಾ ಥೀಮ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲಾಗುತ್ತದೆ.

Talk to our investment specialist

ಸಾಲ ಯೋಜನೆಗಳಲ್ಲಿ ಹೊಸ ವರ್ಗೀಕರಣ

ಸೆಬಿಯ ಹೊಸ ವರ್ಗೀಕರಣದ ಪ್ರಕಾರ,ಸಾಲ ನಿಧಿ ಯೋಜನೆಗಳು 16 ವಿಭಾಗಗಳನ್ನು ಹೊಂದಿರುತ್ತದೆ. ಪಟ್ಟಿ ಇಲ್ಲಿದೆ:

1. ರಾತ್ರಿಯ ನಿಧಿ

ಈ ಸಾಲ ಯೋಜನೆಯು ಒಂದು ದಿನದ ಮುಕ್ತಾಯವನ್ನು ಹೊಂದಿರುವ ರಾತ್ರಿಯ ಸೆಕ್ಯೂರಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

2. ಲಿಕ್ವಿಡ್ ಫಂಡ್

ಈ ಯೋಜನೆಗಳು ಸಾಲದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ ಮತ್ತುಹಣದ ಮಾರುಕಟ್ಟೆ 91 ದಿನಗಳ ವರೆಗಿನ ಪರಿಪಕ್ವತೆಯ ಸೆಕ್ಯುರಿಟಿಗಳು.

3.ಅಲ್ಟ್ರಾ ಅಲ್ಪಾವಧಿಯ ನಿಧಿ

ಈ ಯೋಜನೆಯು ಮೂರು ರಿಂದ ಆರು ತಿಂಗಳ ನಡುವಿನ ಮೆಕಾಲೆ ಅವಧಿಯೊಂದಿಗೆ ಸಾಲ ಮತ್ತು ಹಣದ ಮಾರುಕಟ್ಟೆ ಭದ್ರತೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಹೂಡಿಕೆಯನ್ನು ಮರುಪಾವತಿಸಲು ಯೋಜನೆಯು ಎಷ್ಟು ಸಮಯ ತೆಗೆದುಕೊಳ್ಳುತ್ತದೆ ಎಂಬುದನ್ನು ಮೆಕಾಲೆ ಅವಧಿಯು ಅಳೆಯುತ್ತದೆ.

4. ಕಡಿಮೆ ಅವಧಿಯ ನಿಧಿ

ಈ ಯೋಜನೆಯು ಸಾಲ ಮತ್ತು ಹಣದ ಮಾರುಕಟ್ಟೆ ಭದ್ರತೆಗಳಲ್ಲಿ ಆರರಿಂದ 12 ತಿಂಗಳ ನಡುವಿನ ಮೆಕಾಲೆ ಅವಧಿಯೊಂದಿಗೆ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

5. ಮನಿ ಮಾರ್ಕೆಟ್ ಫಂಡ್

ಈ ಯೋಜನೆಯು ಒಂದು ವರ್ಷದವರೆಗೆ ಮುಕ್ತಾಯವನ್ನು ಹೊಂದಿರುವ ಹಣದ ಮಾರುಕಟ್ಟೆ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

6. ಅಲ್ಪಾವಧಿಯ ನಿಧಿ

ಈ ಯೋಜನೆಯು ಒಂದರಿಂದ ಮೂರು ವರ್ಷಗಳವರೆಗೆ ಮೆಕಾಲೆ ಅವಧಿಯೊಂದಿಗೆ ಸಾಲ ಮತ್ತು ಹಣದ ಮಾರುಕಟ್ಟೆ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

7. ಮಧ್ಯಮ ಅವಧಿಯ ನಿಧಿ

ಈ ಯೋಜನೆಯು ಮೂರು ರಿಂದ ನಾಲ್ಕು ವರ್ಷಗಳ ಮೆಕಾಲೆ ಅವಧಿಯೊಂದಿಗೆ ಸಾಲ ಮತ್ತು ಹಣದ ಮಾರುಕಟ್ಟೆ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

8. ಮಧ್ಯಮದಿಂದ ದೀರ್ಘಾವಧಿಯ ನಿಧಿ

ಈ ಯೋಜನೆಯು ಸಾಲ ಮತ್ತು ಹಣದ ಮಾರುಕಟ್ಟೆ ಸಾಧನಗಳಲ್ಲಿ ನಾಲ್ಕರಿಂದ ಏಳು ವರ್ಷಗಳ ಮೆಕಾಲೆ ಅವಧಿಯೊಂದಿಗೆ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

9. ದೀರ್ಘಾವಧಿಯ ನಿಧಿ

ಈ ಯೋಜನೆಯು ಏಳು ವರ್ಷಗಳಿಗಿಂತ ಹೆಚ್ಚಿನ ಮೆಕಾಲೆ ಅವಧಿಯೊಂದಿಗೆ ಸಾಲ ಮತ್ತು ಹಣದ ಮಾರುಕಟ್ಟೆ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

10. ಡೈನಾಮಿಕ್ ಬಾಂಡ್ ಫಂಡ್

ಇದು ಎಲ್ಲಾ ಅವಧಿಯಾದ್ಯಂತ ಹೂಡಿಕೆ ಮಾಡುವ ಸಾಲ ಯೋಜನೆಯಾಗಿದೆ.

11. ಕಾರ್ಪೊರೇಟ್ ಬಾಂಡ್ ಫಂಡ್

ಈ ಸಾಲ ಯೋಜನೆಯು ಮುಖ್ಯವಾಗಿ ಅತ್ಯಧಿಕ ದರದ ಕಾರ್ಪೊರೇಟ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆಬಾಂಡ್ಗಳು. ನಿಧಿಯು ತನ್ನ ಒಟ್ಟು ಸ್ವತ್ತುಗಳ ಕನಿಷ್ಠ 80 ಪ್ರತಿಶತವನ್ನು ಅತ್ಯಧಿಕ ದರದ ಕಾರ್ಪೊರೇಟ್ ಬಾಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು

12. ಕ್ರೆಡಿಟ್ ರಿಸ್ಕ್ ಫಂಡ್

ಈ ಯೋಜನೆಯು ಎಎ ಮತ್ತು ಹೆಚ್ಚಿನ ದರದ ಕಾರ್ಪೊರೇಟ್ ಬಾಂಡ್ಗಳ ಕೆಳಗೆ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಕ್ರೆಡಿಟ್ ರಿಸ್ಕ್ ಫಂಡ್ ತನ್ನ ಸ್ವತ್ತುಗಳಲ್ಲಿ ಕನಿಷ್ಠ 65 ಪ್ರತಿಶತವನ್ನು ಅತ್ಯಧಿಕ-ರೇಟ್ ಮಾಡಲಾದ ಸಾಧನಗಳಿಗಿಂತ ಕಡಿಮೆ ಹೂಡಿಕೆ ಮಾಡಬೇಕು.

13. ಬ್ಯಾಂಕಿಂಗ್ ಮತ್ತು PSU ಫಂಡ್

ಈ ಯೋಜನೆಯು ಪ್ರಧಾನವಾಗಿ ಬ್ಯಾಂಕುಗಳು, ಸಾರ್ವಜನಿಕ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳು, ಸಾರ್ವಜನಿಕ ವಲಯದ ಉದ್ಯಮಗಳ ಸಾಲ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

14. ನಿಧಿಯನ್ನು ಅನ್ವಯಿಸುತ್ತದೆ

ಈ ಯೋಜನೆಯು ಮೆಚ್ಯೂರಿಟಿಯಾದ್ಯಂತ ಸರ್ಕಾರಿ ಭದ್ರತೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.ಗಿಲ್ಟ್ ನಿಧಿಗಳು ತನ್ನ ಒಟ್ಟು ಆಸ್ತಿಯ ಕನಿಷ್ಠ 80 ಪ್ರತಿಶತವನ್ನು ಸರ್ಕಾರಿ ಭದ್ರತೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

15. 10 ವರ್ಷಗಳ ನಿರಂತರ ಅವಧಿಯೊಂದಿಗೆ ಗಿಲ್ಟ್ ಫಂಡ್

ಈ ಯೋಜನೆಯು 10 ವರ್ಷಗಳ ಅವಧಿಯೊಂದಿಗೆ ಸರ್ಕಾರಿ ಭದ್ರತೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. 10 ವರ್ಷಗಳ ನಿರಂತರ ಅವಧಿಯೊಂದಿಗೆ ಗಿಲ್ಟ್ ಫಂಡ್ಗಳು ಕನಿಷ್ಠ 80 ಪ್ರತಿಶತವನ್ನು ಸರ್ಕಾರಿ ಭದ್ರತೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ.

16. ಫ್ಲೋಟರ್ ಫಂಡ್

ಈ ಸಾಲ ಯೋಜನೆಯು ಮುಖ್ಯವಾಗಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆತೇಲುವ ದರ ವಾದ್ಯಗಳು. ಫ್ಲೋಟರ್ ಫಂಡ್ ತನ್ನ ಒಟ್ಟು ಆಸ್ತಿಯಲ್ಲಿ ಕನಿಷ್ಠ 65 ಪ್ರತಿಶತವನ್ನು ಫ್ಲೋಟಿಂಗ್ ರೇಟ್ ಉಪಕರಣಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

ಹೈಬ್ರಿಡ್ ಯೋಜನೆಗಳಲ್ಲಿ ಹೊಸ ವರ್ಗೀಕರಣ

ಹೊಸ ಸೆಬಿಯ ನಿಯಂತ್ರಣದ ಪ್ರಕಾರ, ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳ ಆರು ವಿಭಾಗಗಳಿವೆ:

1. ಕನ್ಸರ್ವೇಟಿವ್ ಹೈಬ್ರಿಡ್ ಫಂಡ್

ಈ ಯೋಜನೆಯು ಮುಖ್ಯವಾಗಿ ಸಾಲ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಅವರ ಒಟ್ಟು ಆಸ್ತಿಯಲ್ಲಿ ಸುಮಾರು 75 ರಿಂದ 90 ಪ್ರತಿಶತದಷ್ಟು ಸಾಲ ಉಪಕರಣಗಳಲ್ಲಿ ಮತ್ತು ಸುಮಾರು 10 ರಿಂದ 25 ಪ್ರತಿಶತದಷ್ಟು ಈಕ್ವಿಟಿ-ಸಂಬಂಧಿತ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲಾಗುವುದು.

2. ಸಮತೋಲಿತ ಹೈಬ್ರಿಡ್ ಫಂಡ್

ಈ ನಿಧಿಯು ತನ್ನ ಒಟ್ಟು ಆಸ್ತಿಯಲ್ಲಿ ಸುಮಾರು 40-60 ಪ್ರತಿಶತವನ್ನು ಸಾಲ ಮತ್ತು ಇಕ್ವಿಟಿ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

3. ಆಕ್ರಮಣಕಾರಿ ಹೈಬ್ರಿಡ್ ಫಂಡ್

ಈ ನಿಧಿಯು ತನ್ನ ಒಟ್ಟು ಸ್ವತ್ತುಗಳ ಸುಮಾರು 65 ರಿಂದ 85 ಪ್ರತಿಶತವನ್ನು ಈಕ್ವಿಟಿ-ಸಂಬಂಧಿತ ಸಾಧನಗಳಲ್ಲಿ ಮತ್ತು ಸುಮಾರು 20 ರಿಂದ 35 ಪ್ರತಿಶತದಷ್ಟು ಆಸ್ತಿಯನ್ನು ಸಾಲ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಮನೆಗಳು ಸಮತೋಲಿತ ಹೈಬ್ರಿಡ್ ಅಥವಾ ಆಕ್ರಮಣಕಾರಿ ಒಂದನ್ನು ನೀಡಬಹುದುಹೈಬ್ರಿಡ್ ಫಂಡ್, ಎರಡೂ ಅಲ್ಲ.

4. ಡೈನಾಮಿಕ್ ಆಸ್ತಿ ಹಂಚಿಕೆ ಅಥವಾ ಸಮತೋಲಿತ ಅಡ್ವಾಂಟೇಜ್ ಫಂಡ್

ಈ ಯೋಜನೆಯು ಇಕ್ವಿಟಿ ಮತ್ತು ಸಾಲ ಸಾಧನಗಳಲ್ಲಿ ಅವರ ಹೂಡಿಕೆಗಳನ್ನು ಕ್ರಿಯಾತ್ಮಕವಾಗಿ ನಿರ್ವಹಿಸುತ್ತದೆ.

5. ಬಹು ಆಸ್ತಿ ಹಂಚಿಕೆ

ಈ ಯೋಜನೆಯು ಮೂರು ಆಸ್ತಿ ವರ್ಗಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು, ಅಂದರೆ ಅವರು ಈಕ್ವಿಟಿ ಮತ್ತು ಸಾಲದ ಹೊರತಾಗಿ ಹೆಚ್ಚುವರಿ ಆಸ್ತಿ ವರ್ಗದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು. ಪ್ರತಿ ಸ್ವತ್ತು ವರ್ಗಗಳಲ್ಲಿ ನಿಧಿಯು ಕನಿಷ್ಟ 10 ಪ್ರತಿಶತವನ್ನು ಹೂಡಿಕೆ ಮಾಡಬೇಕು. ವಿದೇಶಿ ಭದ್ರತೆಗಳನ್ನು ಪ್ರತ್ಯೇಕ ಆಸ್ತಿ ವರ್ಗವಾಗಿ ಪರಿಗಣಿಸಲಾಗುವುದಿಲ್ಲ.

6. ಆರ್ಬಿಟ್ರೇಜ್ ಫಂಡ್

ಈ ನಿಧಿಯು ಆರ್ಬಿಟ್ರೇಜ್ ತಂತ್ರವನ್ನು ಅನುಸರಿಸುತ್ತದೆ ಮತ್ತು ಈಕ್ವಿಟಿ-ಸಂಬಂಧಿತ ಸಾಧನಗಳಲ್ಲಿ ತನ್ನ ಸ್ವತ್ತುಗಳ ಕನಿಷ್ಠ 65 ಪ್ರತಿಶತವನ್ನು ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

7. ಇಕ್ವಿಟಿ ಉಳಿತಾಯ

ಈ ಯೋಜನೆಯು ಇಕ್ವಿಟಿ, ಆರ್ಬಿಟ್ರೇಜ್ ಮತ್ತು ಸಾಲದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಇಕ್ವಿಟಿ ಉಳಿತಾಯವು ಒಟ್ಟು ಆಸ್ತಿಯಲ್ಲಿ ಕನಿಷ್ಠ 65 ಪ್ರತಿಶತವನ್ನು ಷೇರುಗಳಲ್ಲಿ ಮತ್ತು ಕನಿಷ್ಠ 10 ಪ್ರತಿಶತದಷ್ಟು ಸಾಲದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಸ್ಕೀಮ್ ಮಾಹಿತಿ ಡಾಕ್ಯುಮೆಂಟ್ನಲ್ಲಿ ಕನಿಷ್ಟ ಹೆಡ್ಜ್ ಮತ್ತು ಅನ್ಹೆಡ್ಡ್ ಹೂಡಿಕೆಗಳನ್ನು ಸ್ಕೀಮ್ ಹೇಳುತ್ತದೆ.

ಪರಿಹಾರ ಆಧಾರಿತ ಯೋಜನೆಗಳು

1. ನಿವೃತ್ತಿ ನಿಧಿ

ಇದು ಒಂದುನಿವೃತ್ತಿ ಪರಿಹಾರ ಆಧಾರಿತ ಯೋಜನೆಯು ಐದು ವರ್ಷಗಳ ಲಾಕ್-ಇನ್ ಅಥವಾ ನಿವೃತ್ತಿಯ ವಯಸ್ಸಿನವರೆಗೆ ಇರುತ್ತದೆ.

2. ಮಕ್ಕಳ ನಿಧಿ

ಇದು ಮಕ್ಕಳ ಆಧಾರಿತ ಯೋಜನೆಯಾಗಿದ್ದು, ಐದು ವರ್ಷಗಳವರೆಗೆ ಲಾಕ್-ಆನ್ ಆಗಿರುತ್ತದೆ ಅಥವಾ ಮಗುವಿಗೆ ಬಹುಮತದ ವಯಸ್ಸನ್ನು ತಲುಪುವವರೆಗೆ, ಯಾವುದು ಮೊದಲು.

ಇತರೆ ಯೋಜನೆಗಳು

1. ಸೂಚ್ಯಂಕ ನಿಧಿ/ಇಟಿಎಫ್

ಈ ನಿಧಿಯು ತನ್ನ ಒಟ್ಟು ಆಸ್ತಿಯ ಕನಿಷ್ಠ 95 ಪ್ರತಿಶತವನ್ನು ನಿರ್ದಿಷ್ಟ ಸೂಚ್ಯಂಕದ ಭದ್ರತೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು.

2. FOF ಗಳು (ಸಾಗರೋತ್ತರ ಮತ್ತು ದೇಶೀಯ)

ಈ ನಿಧಿಯು ತನ್ನ ಒಟ್ಟು ಆಸ್ತಿಯಲ್ಲಿ ಕನಿಷ್ಠ 95 ಪ್ರತಿಶತವನ್ನು ಹೂಡಿಕೆ ಮಾಡಬಹುದುಆಧಾರವಾಗಿರುವ ನಿಧಿ

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.