Table of Contents

- സെൻട്രൽ KYC രജിസ്ട്രി

- നിങ്ങളുടെ സെൻട്രൽ KYC (cKYC) എങ്ങനെ പൂർത്തിയാക്കാം?

- സെൻട്രൽ KYC അല്ലെങ്കിൽ cKYC സ്റ്റാറ്റസ് ഓൺലൈനിൽ പരിശോധിക്കുക

- എങ്ങനെയാണ് cKYC അല്ലെങ്കിൽ സെൻട്രൽ KYC കംപ്ലയിന്റ് ആകുന്നത്?

- cKYC ഫോമിനൊപ്പം ആവശ്യമായ രേഖകൾ

- cKYc ഫോം എങ്ങനെ പൂരിപ്പിക്കാം

- ഇമെയിൽ ഐഡി എങ്ങനെ അപ്ഡേറ്റ് ചെയ്യാം?

- മൊബൈൽ നമ്പർ എങ്ങനെ അപ്ഡേറ്റ് ചെയ്യാം?

- കെവൈസിയിൽ എങ്ങനെ വിലാസം മാറ്റാം?

- cKYC അക്കൗണ്ടുകളുടെ തരങ്ങൾ

- എന്തുകൊണ്ടാണ് സെൻട്രൽ KYC(cKYC) നടപ്പിലാക്കിയത്?

- സെൻട്രൽ കെവൈസിയിലെ (സികെവൈസി) പുതിയ മാനദണ്ഡങ്ങൾ

- cKYC യുടെ പിന്നിൽ: CERSAI

- സാധാരണ KYC, eKYC, CKYC എന്നിവ തമ്മിലുള്ള വ്യത്യാസം എന്താണ്?

- ഒരു നല്ല ഭാവിക്കായുള്ള മാറ്റം

എന്താണ് cKYC, എങ്ങനെ സെൻട്രൽ KYC പൂർത്തിയാക്കാം?

cKYC എന്നത് സെൻട്രൽ KYC ആണ്, ഇത് ഉപഭോക്താവിന്റെ വ്യക്തിഗത വിവരങ്ങൾ കേന്ദ്രീകൃതമായി സംഭരിക്കാൻ അനുവദിക്കുന്ന ഒരു കേന്ദ്രീകൃത ശേഖരമാണ്. മുമ്പ്, ഏതെങ്കിലും ഉൽപ്പന്നം വാങ്ങുന്നതിനായി ഒരു ഉപഭോക്താവ് ഒരു ധനകാര്യ സ്ഥാപനത്തിലേക്ക് പോയപ്പോൾ, ഓരോ ഉൽപ്പന്നത്തിനും ഓരോ സ്ഥാപനത്തിനും (കമ്പനി) വെവ്വേറെ സമയങ്ങളിൽ KYC (നിങ്ങളുടെ ഉപഭോക്താവിനെ അറിയുക) ചെയ്യേണ്ടതുണ്ട്.

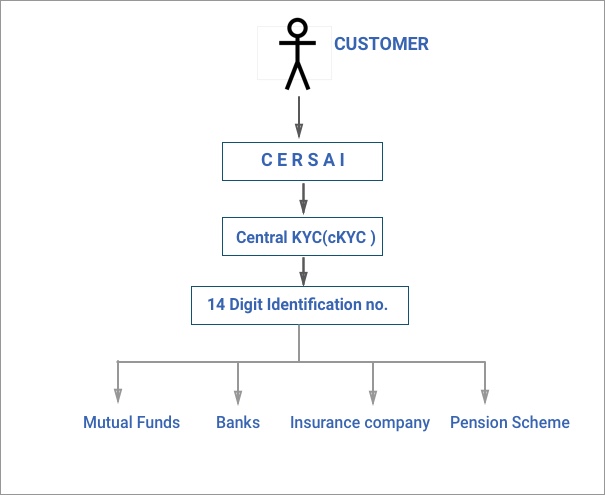

ചില വിവരങ്ങളും രേഖകളും തുടർന്നുള്ള പരിശോധനയും ആവശ്യമായ നിയന്ത്രിത പ്രക്രിയയാണ് KYC. ഒരു പ്രാവശ്യം ശരിയായി ചെയ്താൽ, ഇന്ത്യയിലെ എല്ലാ ധനകാര്യ സ്ഥാപനങ്ങളിലും ഈ കെവൈസി മതിയാകും. ബാങ്കുകൾ പോലുള്ള ധനകാര്യ സ്ഥാപനങ്ങളിൽ ഉടനീളം CKYC അല്ലെങ്കിൽ സെൻട്രൽ KYC ഉപയോഗിക്കാം.മ്യൂച്വൽ ഫണ്ടുകൾ,ഇൻഷുറൻസ് കമ്പനികൾ, NBFC-കൾ തുടങ്ങിയവ. cKYC പ്രോഗ്രാം 2012-13 ലെ യൂണിയൻ ബജറ്റിൽ ഇന്ത്യാ ഗവൺമെന്റ് പ്രഖ്യാപിക്കുകയും 2016 ജൂലൈയിൽ തൽസമയമാകുകയും ചെയ്തു. സെൻട്രൽ KYC (cKYC) നിയന്ത്രിക്കുന്നത് ഇന്ത്യയിലെ സെക്യൂരിറ്റൈസേഷൻ ആൻഡ് അസറ്റ് റീകൺസ്ട്രക്ഷൻ ആൻഡ് സെക്യൂരിറ്റി ഇന്ററസ്റ്റ് സെൻട്രൽ രജിസ്ട്രിയാണ്. (CERSAI). അതിനാൽ, cKYC ഉപയോഗിച്ച്, നിങ്ങളുടെ KYC ഒരിക്കൽ ചെയ്തുകഴിഞ്ഞാൽ, അത് വീണ്ടും ചെയ്യേണ്ടതില്ല

സെൻട്രൽ KYC രജിസ്ട്രി

സാമ്പത്തിക സേവനങ്ങളിലെ ഉപഭോക്താക്കൾക്കുള്ള രേഖകളുടെ കേന്ദ്രീകൃത ശേഖരമാണ് CKYC രജിസ്ട്രി. സെൻട്രൽ KYC അല്ലെങ്കിൽ cKYC-യുടെ രജിസ്ട്രി CERSAI ആണ്. നടത്തുന്ന ഓരോ കെവൈസിയുടെയും ഡാറ്റ റെക്കോർഡുകൾ സൂക്ഷിക്കുന്നതിനുള്ള ഉത്തരവാദിത്തം ഈ എന്റിറ്റിക്കാണ്. ഈ കേന്ദ്രീകൃത രജിസ്ട്രി കെവൈസിയുടെ മാനദണ്ഡങ്ങൾ ഉടനീളം സ്റ്റാൻഡേർഡ് ചെയ്തിട്ടുണ്ടെന്ന് ഉറപ്പാക്കുന്നുസാമ്പത്തിക മേഖല ഇന്ത്യയിൽ. ഒരു എന്റിറ്റിയുമായി സാമ്പത്തിക ബന്ധം തുറക്കുമ്പോൾ ഓരോ തവണയും ഉപഭോക്താവ് KYC ചെയ്യേണ്ടതില്ലെന്ന് KYC റെക്കോർഡുകളുടെയും ഡാറ്റയുടെയും പരസ്പര ഉപയോഗക്ഷമത ഉറപ്പാക്കുന്നു.

നിങ്ങളുടെ സെൻട്രൽ KYC (cKYC) എങ്ങനെ പൂർത്തിയാക്കാം?

സെൻട്രൽ KYC അല്ലെങ്കിൽ cKYC ഇന്ത്യയിൽ അതിവേഗം സ്വീകരിക്കപ്പെടുമ്പോൾ, ഒരാൾക്ക് RBI നിയന്ത്രിക്കുന്ന ധനകാര്യ സ്ഥാപനങ്ങളെ സമീപിക്കാം,സെബി,ഐ.ആർ.ഡി.എ അല്ലെങ്കിൽ പി.എഫ്.ആർ.ഡി.എ. a ഉപയോഗിച്ച് ഒരാൾക്ക് cKYC ചെയ്യാംബാങ്ക്,ഇൻഷുറൻസ് കമ്പനി, മ്യൂച്വൽ ഫണ്ട് കമ്പനി, ഒരു സ്റ്റോക്ക് ബ്രോക്കർ, ഒരു NBFC തുടങ്ങിയവ. നിങ്ങളുടെ സെൻട്രൽ KYC പ്രോസസ്സ് ചെയ്യുന്നതിന്, നിങ്ങൾക്ക് ഏത് മ്യൂച്വൽ ഫണ്ടിനെയും സമീപിക്കാം.വിതരണക്കാരൻ (അവ SEBI യുടെ നിയന്ത്രണത്തിലാണെങ്കിൽ), ഒരു മ്യൂച്വൽ ഫണ്ട് ഹൗസിന്റെ ഓഫീസ് സന്ദർശിക്കുക അല്ലെങ്കിൽ ഒരു രജിസ്ട്രാറെ സമീപിക്കുക. ശരിയായി പൂരിപ്പിച്ച cKYC ഫോമിനൊപ്പം, ആവശ്യമായ രേഖകളുടെ ഫോട്ടോകോപ്പികൾ അറ്റാച്ചുചെയ്യേണ്ടതുണ്ട്. തുടർന്ന് ഫോമും രേഖകളും ഭൗതികമായി പരിശോധിച്ച് സാക്ഷ്യപ്പെടുത്തേണ്ടതുണ്ട്. ഇതിനായി, ഒരു വ്യക്തിഗത പരിശോധന (IPV) നടത്തേണ്ടതുണ്ട്. NRI (നോൺ റസിഡന്റ് ഇന്ത്യക്കാർ) നിക്ഷേപകർക്ക്, അവർ ഇന്ത്യയിൽ ആയിരിക്കുമ്പോൾ KYC രേഖകൾ സാക്ഷ്യപ്പെടുത്താനും വ്യക്തിഗത പരിശോധന (IPV) നടത്താനും അവർക്ക് അധികാരമുണ്ട്. സമർപ്പിക്കുമ്പോൾ അവർ അവരുടെ NRI സ്റ്റാറ്റസ് സ്ഥിരീകരിക്കേണ്ടതുണ്ട്KYC ഫോം.

സെൻട്രൽ KYC അല്ലെങ്കിൽ cKYC സ്റ്റാറ്റസ് ഓൺലൈനിൽ പരിശോധിക്കുക

നിലവിൽ, ഓൺലൈനിൽ KYC സ്റ്റാറ്റസ് പരിശോധിക്കാൻ ലഭ്യമായ ഉറവിടങ്ങളൊന്നുമില്ല. കാർവി പോലുള്ള ചില KRA-കൾകെ.ആർ.എ KYC സ്റ്റാറ്റസ് വിഭാഗത്തിൽ ഒരു കോളം അവതരിപ്പിച്ചു, എന്നിരുന്നാലും, ഇത് നിലവിൽ ശൂന്യമാണ്, ഇത് യഥാസമയം cKYC സ്റ്റാറ്റസ് കാണിക്കാൻ തുടങ്ങുമെന്ന് ഞങ്ങൾ പ്രതീക്ഷിക്കുന്നു. നിങ്ങളുടെ ഡോക്യുമെന്റുകൾ സമർപ്പിച്ചതിന് ശേഷം നിങ്ങൾക്ക് 14 അക്ക KYC ഐഡന്റിഫിക്കേഷൻ നമ്പർ (KIN) നൽകിയാൽ, അതിനർത്ഥം നിങ്ങളുടെ cKYC അപേക്ഷ വിജയിച്ചുവെന്നും നിങ്ങൾ cKYC കംപ്ലയിന്റ് ആണെന്നും ആണ്. CERSAI മുഖേന 4-5 പ്രവൃത്തി ദിവസങ്ങൾക്കുള്ളിൽ യോഗ്യതയുള്ള ഒരു അപേക്ഷയ്ക്ക് KIN അനുവദിച്ചിരിക്കുന്നു. നിങ്ങളുടെ കെവൈസി അക്കൗണ്ടിനായി കെവൈസി ഐഡന്റിഫിക്കേഷൻ നമ്പർ അല്ലെങ്കിൽ കെഐഎൻ ജനറേറ്റ് ചെയ്ത ഉടൻ തന്നെ ഒരു ഇമെയിലിനൊപ്പം നിങ്ങളുടെ രജിസ്റ്റർ ചെയ്ത മൊബൈൽ നമ്പറിലേക്ക് ഒരു എസ്എംഎസ് അയയ്ക്കും. വിജയകരമായ രജിസ്ട്രേഷന്റെ ഫിസിക്കൽ സ്ഥിരീകരണമൊന്നും CERSAI അയയ്ക്കാത്തതിനാൽ cKYC ഫോമിൽ നിങ്ങളുടെ ഇമെയിൽ ഐഡിയും മൊബൈൽ നമ്പറും നൽകണം.

നിങ്ങളുടെ അപേക്ഷയിൽ എന്തെങ്കിലും പൊരുത്തക്കേടുകൾ കണ്ടെത്തിയാൽ, അത് നിരസിക്കപ്പെട്ടേക്കാം. അത്തരം സന്ദർഭങ്ങളിൽ CERSAI നിങ്ങൾക്ക് ഒരു അറിയിപ്പും അയയ്ക്കില്ല. നിങ്ങളുടെ സെൻട്രൽ കെവൈസി അപേക്ഷ പ്രോസസ്സ് ചെയ്യുന്ന സാമ്പത്തിക സ്ഥാപനത്തെ സാഹചര്യത്തെക്കുറിച്ച് ബോധവാന്മാരാക്കും, എന്തെങ്കിലും ചോദ്യങ്ങൾക്കും പരിഹാരങ്ങൾക്കും നിങ്ങൾ എന്റിറ്റിയെ സമീപിക്കണം.

CKYC നമ്പർ

നിങ്ങളുടെ രേഖകൾ സമർപ്പിച്ചതിന് ശേഷം 14 അക്ക തനത് KYC ഐഡന്റിഫിക്കേഷൻ നമ്പർ (KIN) ലഭിച്ചു. CERSAI മുഖേന 4-5 പ്രവൃത്തി ദിവസങ്ങൾക്കുള്ളിൽ യോഗ്യതയുള്ള ഒരു അപേക്ഷയ്ക്ക് KIN അനുവദിച്ചിരിക്കുന്നു. നിങ്ങളുടെ കെവൈസി അക്കൗണ്ടിനായി കെവൈസി ഐഡന്റിഫിക്കേഷൻ നമ്പർ അല്ലെങ്കിൽ കെഐഎൻ ജനറേറ്റ് ചെയ്ത ഉടൻ തന്നെ ഒരു ഇമെയിലിനൊപ്പം നിങ്ങളുടെ രജിസ്റ്റർ ചെയ്ത മൊബൈൽ നമ്പറിലേക്ക് ഒരു എസ്എംഎസ് അയയ്ക്കും.

നിങ്ങളുടെ KYC സ്റ്റാറ്റസ് പരിശോധിക്കുക

എങ്ങനെയാണ് cKYC അല്ലെങ്കിൽ സെൻട്രൽ KYC കംപ്ലയിന്റ് ആകുന്നത്?

ഉപഭോക്താക്കൾക്ക് ജീവിതം എളുപ്പമാക്കുന്നതിനാണ് സെൻട്രൽ KYC (cKYC) കൊണ്ടുവന്നത്. ഏതെങ്കിലും ബാങ്ക്, മ്യൂച്വൽ ഫണ്ട് അല്ലെങ്കിൽ ഏതെങ്കിലും ഇൻഷുറൻസ് കമ്പനിയുമായി cKYC പ്രക്രിയ പൂർത്തിയാക്കുന്നതിലൂടെ, ഒരാൾ KYC കംപ്ലയിന്റ് ആയിരിക്കും, തുടർന്ന്, ഈ പ്രക്രിയ വീണ്ടും എവിടെയും ചെയ്യേണ്ടതില്ല. സെൻട്രൽ കെവൈസി (സികെവൈസി) എല്ലാ ഉപഭോക്തൃ വിവരങ്ങളും എല്ലാ ധനകാര്യ സ്ഥാപനങ്ങൾക്കും ആക്സസ് ചെയ്യാവുന്ന ഒരു സെൻട്രൽ സെർവറിൽ സംഭരിക്കും. സെൻട്രൽ കെവൈസി (സികെവൈസി) പ്രക്രിയ നിലവിൽ വരുന്നതിന് മുമ്പ്, മ്യൂച്വൽ ഫണ്ടുകൾ, ബാങ്കുകൾ തുടങ്ങിയ വിവിധ ധനകാര്യ സ്ഥാപനങ്ങൾക്കായി പ്രത്യേക കെവൈസി പ്രക്രിയകൾ ഉണ്ടായിരുന്നു. വിവിധ പ്ലാറ്റ്ഫോമുകളിലുടനീളമുള്ള ഈ അസമത്വം ഇല്ലാതാക്കാനാണ് സെൻട്രൽ കെവൈസി (സികെവൈസി) ആമുഖം ലക്ഷ്യമിടുന്നത്.

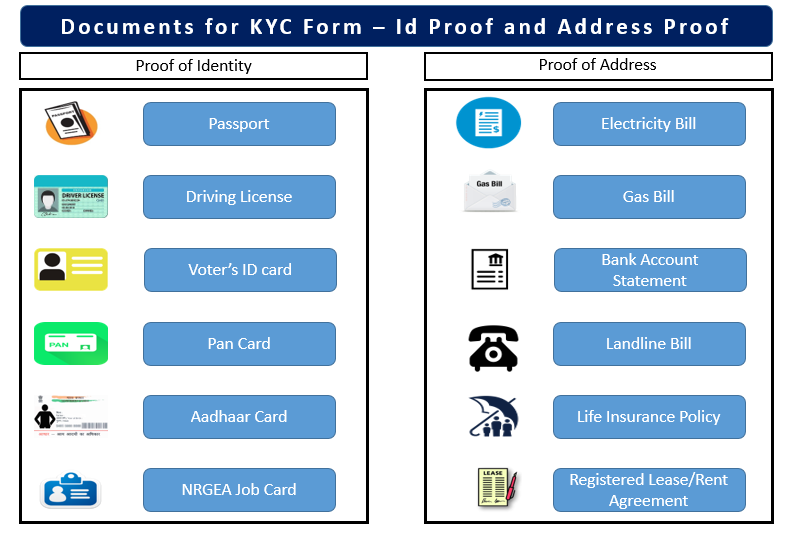

cKYC കംപ്ലയിന്റ് ആകാൻ നിങ്ങൾ സെൻട്രൽ KYC(cKYC) ഫോം പൂരിപ്പിക്കേണ്ടതുണ്ട്. ശരിയായി പൂരിപ്പിച്ച ഫോമിനൊപ്പം, ഉപഭോക്താവ് തിരിച്ചറിയൽ രേഖയുടെ സ്വയം സാക്ഷ്യപ്പെടുത്തിയ ഒരു പകർപ്പ് സമർപ്പിക്കണം (പാൻ കാർഡ്, തുടങ്ങിയവ) വിലാസത്തിന്റെ തെളിവും ഇതോടൊപ്പം സ്കാൻ ചെയ്ത ഫോട്ടോയും ഒപ്പും സമർപ്പിക്കേണ്ടതുണ്ട്. KYC ഫോമിൽ മുമ്പത്തെ KYC ഫോമുകളിൽ ഇല്ലാതിരുന്ന അപേക്ഷകന്റെ അമ്മയുടെ പേര് പോലെയുള്ള ചില പുതിയ ഫീൽഡുകൾ ഉണ്ട്. ശരിയായി പൂരിപ്പിച്ച cKYC ഫോം ഉപയോഗിച്ച്, ഒരാൾ ഒരു KYC അക്കൗണ്ട് തുറക്കും. ഒരു KYC അക്കൗണ്ട് തുറന്ന് അല്ലെങ്കിൽ cKYC പൂർത്തിയാക്കിയ ശേഷം, നിങ്ങൾക്ക് ഓരോ വ്യക്തിക്കും തനതായ 14 അക്ക KYC ഐഡന്റിഫിക്കേഷൻ നമ്പർ (KIN) ലഭിക്കും. അതിനാൽ, ഒരു പുതിയ നിക്ഷേപത്തിനോ ഏതെങ്കിലും സാമ്പത്തിക സ്ഥാപനത്തിൽ പുതിയ അക്കൗണ്ട് തുറക്കുന്നതിനോ ഓരോ തവണയും നിങ്ങൾ ഈ നമ്പർ കാണിക്കണം. നമ്പറിൽ നിങ്ങളുടെ എല്ലാ വിശദാംശങ്ങളും കേന്ദ്രീകൃതമായി സംരക്ഷിച്ചിരിക്കും കൂടാതെ KYC-യുടെ മടുപ്പിക്കുന്ന പ്രക്രിയ വീണ്ടും പൂർത്തിയാക്കുന്നതിൽ നിന്ന് നിങ്ങളെയും കമ്പനിയെയും ബാങ്കിനെയും രക്ഷിക്കും.

cKYC ഫോമിനൊപ്പം ആവശ്യമായ രേഖകൾ

ഒരു സെൻട്രൽ KYC ഫോം സമർപ്പിക്കുമ്പോൾ ഒരാൾ ഇനിപ്പറയുന്ന ഡോക്യുമെന്റുകൾ സമർപ്പിക്കേണ്ടതുണ്ട്:

- cKYC ഫോം ശരിയായി പൂരിപ്പിച്ച് ഒപ്പിട്ടു

- തിരിച്ചറിയൽ രേഖയുടെ സ്വയം സാക്ഷ്യപ്പെടുത്തിയ പകർപ്പ്

- താമസരേഖയുടെ സ്വയം സാക്ഷ്യപ്പെടുത്തിയ പകർപ്പ്

- ഒരു ഫോട്ടോ

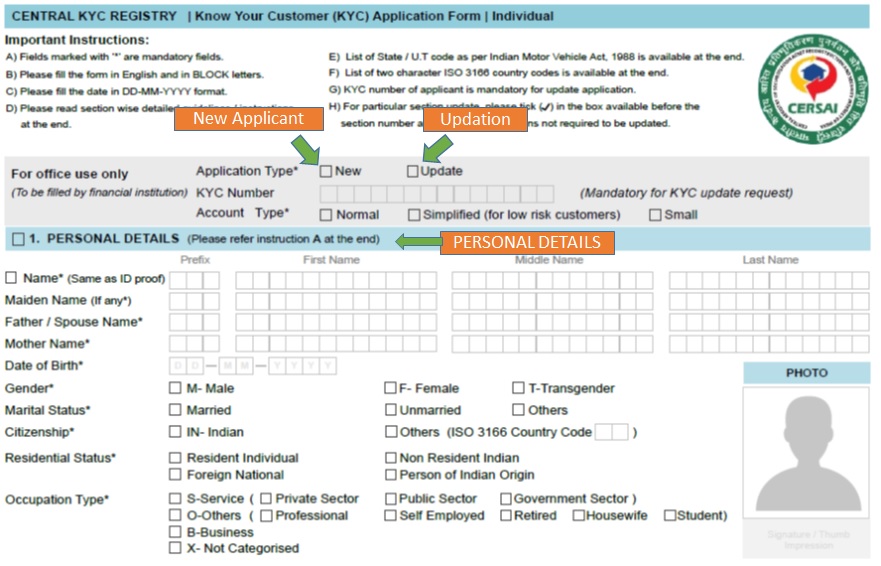

cKYc ഫോം എങ്ങനെ പൂരിപ്പിക്കാം

cKYC അല്ലെങ്കിൽ സെൻട്രൽ KYC ഫോമിൽ പൂരിപ്പിക്കേണ്ട നിരവധി സെക്ഷനുകൾ ഉണ്ട്. വ്യക്തിഗത വിശദാംശങ്ങൾ, നികുതി അധികാരപരിധി, ഐഡന്റിറ്റി തെളിയിക്കുന്നതിനും വിലാസം തെളിയിക്കുന്നതിനുമായി സമർപ്പിച്ച രേഖകൾ, ബന്ധപ്പെടാനുള്ള വിശദാംശങ്ങൾ, ബന്ധപ്പെട്ട വ്യക്തികൾ, പ്രഖ്യാപനങ്ങൾ എന്നിവയുമായി ബന്ധപ്പെട്ട വിവിധ വിഭാഗങ്ങൾ ഫോമിലുണ്ട്. കയ്യൊപ്പ്.

ഒരു പുതിയ അപേക്ഷ പൂരിപ്പിക്കുന്നതിനോ നിലവിലുള്ള റെക്കോർഡിന്റെ വിശദാംശങ്ങൾ അപ്ഡേറ്റ് ചെയ്യുന്നതിനോ ഇതേ ഫോം ഉപയോഗിക്കാം.

ഫോം താഴെ കാണുന്നത് പോലെയാണ്:

എല്ലാ വിഭാഗങ്ങളും പൂരിപ്പിക്കുന്നതിന് ഫോമിന്റെ പിൻഭാഗത്ത് വിവിധ നിർദ്ദേശങ്ങൾ നൽകിയിരിക്കുന്നു.

എല്ലാ വിഭാഗങ്ങളും പൂരിപ്പിക്കുന്നതിന് ഫോമിന്റെ പിൻഭാഗത്ത് വിവിധ നിർദ്ദേശങ്ങൾ നൽകിയിരിക്കുന്നു.

ഇമെയിൽ ഐഡി എങ്ങനെ അപ്ഡേറ്റ് ചെയ്യാം?

സെൻട്രൽ KYC നിങ്ങളുടെ കോൺടാക്റ്റ് വിശദാംശങ്ങൾ ഓൺലൈനിൽ അപ്ഡേറ്റ് ചെയ്യുന്നത് എളുപ്പമാക്കി. ഇമെയിൽ ഐഡി ഓൺലൈനായി അപ്ഡേറ്റ് ചെയ്യുന്നതിന്, നിങ്ങൾ ആദ്യം നിങ്ങളുടെ KYC വിശദാംശങ്ങൾ അപ്ഡേറ്റ് ചെയ്യാൻ ആഗ്രഹിക്കുന്ന വെബ്സൈറ്റിലേക്ക് ലോഗിൻ ചെയ്യേണ്ടതുണ്ട്. തുടർന്ന്, ക്ലിക്ക് ചെയ്യുക'KYC അപ്ഡേറ്റ് ചെയ്യുക'. ആവശ്യമുള്ള ഏരിയയിൽ നിങ്ങളുടെ ഇമെയിൽ ഐഡി ടൈപ്പ് ചെയ്യുക. എന്നിരുന്നാലും, ഡാറ്റാബേസ് അപ്ഡേറ്റ് ചെയ്യുന്നതിന് മുമ്പ്, നിങ്ങളുടെ രജിസ്റ്റർ ചെയ്ത മൊബൈൽ നമ്പറിലേക്ക് ഒറ്റത്തവണ പാസ്വേഡ് അല്ലെങ്കിൽ OTP അയയ്ക്കും. OTP സമർപ്പിക്കുക, അതുവഴി നിങ്ങളുടെ ഇമെയിൽ ഐഡി അപ്ഡേറ്റ് ചെയ്യുന്നതോടെ സ്ഥിരീകരണ പ്രക്രിയ പൂർത്തിയാകും.

മൊബൈൽ നമ്പർ എങ്ങനെ അപ്ഡേറ്റ് ചെയ്യാം?

CAMS, Karvy, CSDL, NSDL തുടങ്ങിയ ഔദ്യോഗിക പോർട്ടലുകൾ വഴി നിങ്ങളുടെ KYC വിശദാംശങ്ങൾ നിങ്ങൾക്ക് അപ്ഡേറ്റ് ചെയ്യാം. എന്നാൽ അങ്ങനെ ചെയ്യുന്നതിന്, നിങ്ങൾ ചെയ്തിരിക്കണംഇ.കെ.വൈ.സി മുമ്പ്. അത്തരത്തിലുള്ള ഒരു പ്ലാറ്റ്ഫോമിൽ ലോഗിൻ ചെയ്ത് അതിൽ ക്ലിക്ക് ചെയ്യുകKYC അപ്ഡേറ്റ് ചെയ്യുക. നിങ്ങളുടെ മൊബൈൽ നമ്പർ അപ്ഡേറ്റ് ചെയ്യണം, ഒരു OTP അയയ്ക്കും, അതിനുശേഷം ക്ലിക്ക് ചെയ്യുകസമർപ്പിക്കുക. പരിശോധിച്ചുറപ്പിക്കൽ പൂർത്തിയാകും, നിങ്ങളുടെ മൊബൈൽ നമ്പർ അപ്ഡേറ്റ് ചെയ്യും.

കെവൈസിയിൽ എങ്ങനെ വിലാസം മാറ്റാം?

നിങ്ങളുടെ ബാങ്കിലോ ധനകാര്യ സ്ഥാപനത്തിന്റെ വെബ്സൈറ്റിലോ ലോഗിൻ ചെയ്യുക. കൂടാതെ, നിങ്ങൾക്ക് കേന്ദ്രീകൃത eKYC പ്ലാറ്റ്ഫോമുകളിൽ നിങ്ങളുടെ KYC വിശദാംശങ്ങൾ അപ്ഡേറ്റ് ചെയ്യാം. നിങ്ങൾ അത്തരത്തിലുള്ള ഒരു പ്ലാറ്റ്ഫോമിലേക്ക് ലോഗിൻ ചെയ്തുകഴിഞ്ഞാൽ, നിങ്ങൾ തിരഞ്ഞെടുക്കേണ്ടതുണ്ട്KYC വിശദാംശങ്ങൾ അപ്ഡേറ്റ് ചെയ്യുക വിലാസം മാറ്റാനുള്ള ഓപ്ഷൻ തിരഞ്ഞെടുക്കുക. സാധാരണയായി, നിങ്ങളുടെ രജിസ്റ്റർ ചെയ്ത മൊബൈൽ നമ്പറിലേക്ക് അയച്ച OTP സമർപ്പിച്ചുകൊണ്ട് അപ്ഡേറ്റ് പ്രക്രിയ പൂർത്തിയാകും. എന്നിരുന്നാലും, പ്രക്രിയ അനായാസം പൂർത്തിയാകുന്നുവെന്ന് ഉറപ്പാക്കാൻ, വ്യക്തിഗത വിശദാംശങ്ങളിൽ പൊരുത്തക്കേടൊന്നും നൽകരുത്, പ്ലാറ്റ്ഫോമുകളിലുടനീളമുള്ള ഏത് കെവൈസി ഫോമിലും നിങ്ങൾക്ക് ഫയൽ ചെയ്യാം.

cKYC അക്കൗണ്ടുകളുടെ തരങ്ങൾ

cKYC ഫോമിൽ മൂന്ന് തരം അക്കൗണ്ടുകളുണ്ട്:

1. സാധാരണ KYC അക്കൗണ്ട്

സാധാരണ KYC അക്കൗണ്ടിന്, നിങ്ങൾക്ക് തിരിച്ചറിയൽ രേഖയായി ആറ് ഔദ്യോഗിക രേഖകളിൽ ഏതെങ്കിലും സമർപ്പിക്കാം. പാൻ കാർഡ്, ആധാർ കാർഡ്, ഡ്രൈവിംഗ് ലൈസൻസ്, വോട്ടർ ഐഡി, പാസ്പോർട്ട്, എൻആർഇജിഎ ജോബ് കാർഡ് എന്നിവയാണ് ആ രേഖകൾ.

2. ലളിതമാക്കിയ അല്ലെങ്കിൽ കുറഞ്ഞ അപകടസാധ്യതയുള്ള KYC അക്കൗണ്ട്

മുകളിൽ സൂചിപ്പിച്ച ആറ് ഔദ്യോഗികമായി സാധുതയുള്ള രേഖകളിൽ (OVD) ഒന്നും സമർപ്പിക്കാൻ കഴിയാത്തവരും ബാങ്കുകൾ "ലോ റിസ്ക്" എന്ന് തരംതിരിക്കുന്നവരുമാണ് ഇത്തരത്തിലുള്ള അക്കൗണ്ട് ഉടമകൾ. KYC പ്രോസസ്സ് ചെയ്യുമ്പോൾ ഐഡന്റിറ്റി പ്രൂഫ് അല്ലെങ്കിൽ റസിഡൻസ് പ്രൂഫ് സമർപ്പിക്കുന്നതിൽ ഇത്തരം ഉപഭോക്താക്കൾ പലപ്പോഴും പ്രശ്നങ്ങൾ നേരിടുന്നു. ഇനിപ്പറയുന്നതിൽ ഏതെങ്കിലും ഒന്ന് സമർപ്പിച്ചുകൊണ്ട് അത്തരം ഉപഭോക്താക്കൾക്ക് cKYC ചെയ്യാൻ കഴിയും:

സംസ്ഥാന/കേന്ദ്ര സർക്കാർ വകുപ്പുകൾ, പൊതുമേഖലാ സ്ഥാപനങ്ങൾ (പിഎസ്യു), നിയമാനുസൃത/നിയന്ത്രണ അതോറിറ്റി, പൊതു ധനകാര്യ സ്ഥാപനങ്ങൾ, ഷെഡ്യൂൾഡ് വാണിജ്യ ബാങ്കുകൾ എന്നിവ നൽകുന്ന ഫോട്ടോ സഹിതമുള്ള തിരിച്ചറിയൽ രേഖ.

ഒരു ഗസറ്റഡ് ഓഫീസർ നൽകിയ വ്യക്തിയുടെ യഥാവിധി സാക്ഷ്യപ്പെടുത്തിയ ഫോട്ടോ സഹിതമുള്ള കത്ത്. അത്തരം അക്കൗണ്ടുകൾക്ക് 'L' എന്ന പ്രിഫിക്സ് ഉണ്ടായിരിക്കും.

3. ചെറിയ അക്കൗണ്ട്

ഔദ്യോഗികമായി സാധുതയുള്ള ഏതെങ്കിലും തരത്തിലുള്ള രേഖകൾ കൈവശം വയ്ക്കാത്ത വ്യക്തികൾക്ക് ബാങ്കുകളിൽ ഒരു ചെറിയ അക്കൗണ്ട് തുറക്കാൻ കഴിയും. സ്വയം സാക്ഷ്യപ്പെടുത്തിയ ഫോട്ടോയും ഒപ്പിട്ട അപേക്ഷയും സമർപ്പിച്ച് ഈ അക്കൗണ്ടുകൾ തുറക്കാം. ഈ അക്കൗണ്ടുകൾ തുടക്കത്തിൽ 12 മാസത്തേക്ക് സാധുതയുള്ളതാണ് കൂടാതെ ഔദ്യോഗികമായി സാധുതയുള്ള ഏതെങ്കിലും പ്രമാണത്തിന് വേണ്ടി അപേക്ഷിച്ചതായി കാണിക്കുന്ന ഒരു രേഖ ഉപഭോക്താവ് ഹാജരാക്കിയാൽ 12 മാസത്തേക്ക് കൂടി നീട്ടാവുന്നതാണ്. ഇത്തരത്തിലുള്ള KYC അക്കൗണ്ടുകൾ 'S' എന്ന പ്രിഫിക്സോടുകൂടിയാണ് വരുന്നത്. ഇത്തരം അക്കൗണ്ടുകളിൽ ചില നിയന്ത്രണങ്ങൾ ഉണ്ട്:

- മൊത്തം ക്രെഡിറ്റുകൾ 1,00 രൂപയിൽ കൂടരുത്,000 ഒരു വർഷത്തിൽ.

- ഒരു മാസത്തിൽ മൊത്തം പിൻവലിക്കലുകൾ 10,000 രൂപയിൽ കൂടരുത്.

- അക്കൗണ്ട് ബാലൻസ് ഏത് സമയത്തും 50,000 രൂപയിൽ കൂടരുത്.

എന്തുകൊണ്ടാണ് സെൻട്രൽ KYC(cKYC) നടപ്പിലാക്കിയത്?

സാമ്പത്തിക ഉൽപ്പന്നങ്ങളുടെ എല്ലാ ഉപഭോക്താക്കളെയും ഒരൊറ്റ ഏകീകൃത KYC പ്ലാറ്റ്ഫോമിൽ എത്തിക്കുന്നതിന് സെൻട്രൽ KYC അല്ലെങ്കിൽ cKYC പ്രക്രിയ നടപ്പിലാക്കി. നേരത്തെ, ബാങ്ക്, മ്യൂച്വൽ ഫണ്ട് കമ്പനി, ഇൻഷുറൻസ് കമ്പനി തുടങ്ങിയ ഓരോ ധനകാര്യ സ്ഥാപനത്തിനും പ്രത്യേകം KYC ഔപചാരികത പൂർത്തിയാക്കാൻ ഉപഭോക്താക്കൾ ആവശ്യമായിരുന്നു. സെൻട്രൽ KYC അല്ലെങ്കിൽ cKYC ഉപയോഗിച്ച് "നിങ്ങളുടെ ഉപഭോക്താവിനെ അറിയുക" (KYC) മാനദണ്ഡങ്ങൾ കേന്ദ്രീകൃതമായി പൂർത്തിയാക്കിയാൽ, എല്ലാ ധനകാര്യ സ്ഥാപനങ്ങൾക്കും ആക്സസ് ചെയ്യാൻ കഴിയും. അവ ഉപയോഗിക്കുകയും ഉപയോഗിക്കുക.

സെൻട്രൽ KYC (cKYC) പ്രക്രിയ ഉപഭോക്താക്കളുടെ എല്ലാ രേഖകളും ഡിജിറ്റലായി സൂക്ഷിക്കാൻ അനുവദിക്കുന്നു, ഇത് ഓരോ ഉപഭോക്താവിനും KYC വീണ്ടും ചെയ്യുന്നത് ഒഴിവാക്കാൻ സാമ്പത്തിക സ്ഥാപനങ്ങളെ സഹായിക്കും. CERSAI-ൽ ലഭ്യമായ ഡാറ്റ ആക്സസ് ചെയ്യുന്നതിലൂടെ ഓരോ ധനകാര്യ സ്ഥാപനത്തിനും ഉപഭോക്താവ് KYC കംപ്ലയിന്റ് ആണോ ഇല്ലയോ എന്ന് കണ്ടെത്താനും അവരുടെ KYC ഡാറ്റ വീണ്ടെടുക്കാനും അങ്ങനെ ചെയ്യുന്നതിലൂടെ ഈ KYC ഡാറ്റ എടുക്കുന്നതിലൂടെയും ഉപഭോക്താവിനോട് അത് ആവശ്യപ്പെടാതെയും അവരുടെ ആന്തരിക പ്രക്രിയ തടസ്സരഹിതമാക്കാം. ഓരോ തവണയും ഒരേ വിവരങ്ങളോ രേഖകളോ ആവർത്തിച്ച് ചോദിച്ച് ഉപഭോക്താവിനെ ബുദ്ധിമുട്ടിക്കുന്നില്ലെന്ന് ഇത് ഉറപ്പാക്കുന്നു. RBI, SEBI, IRDA, PFRDA എന്നിവ നിയന്ത്രിക്കുന്ന ധനകാര്യ സ്ഥാപനങ്ങൾക്ക് cKYC നടത്താൻ CERSAI-മായി ടൈ-അപ്പ് ചെയ്യാം.

സെൻട്രൽ കെവൈസിയിലെ (സികെവൈസി) പുതിയ മാനദണ്ഡങ്ങൾ

ഈ പുതിയ KYC പ്ലാറ്റ്ഫോം സർക്കാരും പൊതുമേഖലാ ബാങ്കുകളും മറ്റ് ധനകാര്യ സ്ഥാപനങ്ങളും പ്രോത്സാഹിപ്പിക്കുന്നു. വാസ്തവത്തിൽ, RBI, SEBI, IRDA, PFRDA എന്നിവ നിയന്ത്രിക്കുന്ന എല്ലാ സ്ഥാപനങ്ങളും cKYC മദർ KYC പ്രക്രിയയായി സ്വീകരിക്കുന്നു. സെബി സർക്കുലർ പ്രകാരം, എല്ലാംവിപണി SEBI രജിസ്റ്റർ ചെയ്ത KRA-കൾ വഴി രജിസ്റ്റർ ചെയ്യുന്ന മുൻകാല സമ്പ്രദായത്തെ അപേക്ഷിച്ച്, ഇത് നിയന്ത്രിക്കുന്ന ഇടനിലക്കാർ ഇപ്പോൾ പുതിയ ഉപഭോക്താവിന്റെ KYC വിശദാംശങ്ങൾ CERSAI യുടെ ഓൺലൈൻ പ്ലാറ്റ്ഫോമിൽ രജിസ്റ്റർ ചെയ്യേണ്ടതുണ്ട്. അതിനാൽ, വിപണിയിലെ എല്ലാ ഇടനിലക്കാരും ആദ്യം CERSAI-ൽ രജിസ്റ്റർ ചെയ്യണം - ഒരു തുടർച്ചയായ പ്രക്രിയ. ബാങ്കുകൾ, ഇൻഷുറൻസ് കമ്പനികൾ,അസറ്റ് മാനേജ്മെന്റ് കമ്പനികൾ (AMC-കൾ) ഇപ്പോൾ അവരുടെ KYC രേഖകൾ CERSAI-ക്ക് കൈമാറേണ്ടതുണ്ട്. CERSAI അതിന്റെ ഏക മാനേജ്മെന്റ് സേവന ദാതാവായി DotEx ഇന്റർനാഷണലിനെ നിയമിച്ചു.

ആധാർ കാർഡും പാൻ കാർഡും അടിസ്ഥാനമാക്കിയുള്ള KYC ഇപ്പോൾ മതിയാകില്ല എന്നതിനാൽ നിക്ഷേപകരുടെ മനസ്സിൽ ഒരു ആശങ്കയുണ്ട്.മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നു ഓഹരി വിപണിയും. സെൻട്രൽ KYC (cKYC) ഉപഭോക്താവിന്റെ ആദ്യ പേര്, അമ്മയുടെ പേര്, പ്രായപൂർത്തിയാകാത്തവരുടെ കാര്യമാണെങ്കിൽ ബന്ധപ്പെട്ട വ്യക്തികളുടെ വിശദാംശങ്ങൾ, പ്രാദേശിക അല്ലെങ്കിൽ അനുബന്ധ വിലാസം ഒന്നല്ലാത്ത സ്ഥിരമായ വിലാസത്തിന്റെ തെളിവ് എന്നിവയെക്കുറിച്ച് ചോദിക്കുന്നു.

cKYC യുടെ പിന്നിൽ: CERSAI

സെൻട്രൽ രജിസ്ട്രി ഓഫ് സെക്യൂരിറ്റൈസേഷൻ അസറ്റ് റീകൺസ്ട്രക്ഷൻ ആൻഡ് സെക്യൂരിറ്റി ഇന്ററസ്റ്റ് (CERSAI) രാജ്യത്തെ ഒരു ഓൺലൈൻ സുരക്ഷാ താൽപ്പര്യ രജിസ്ട്രിയാണ്. പിഎംഎൽഎ (പണം വെളുപ്പിക്കൽ തടയൽ) നിയമങ്ങൾ, 2005 പ്രകാരം ഒരു ഗവേണിംഗ് ബോഡിയായി പ്രവർത്തിക്കാനും സെൻട്രൽ കെവൈസി റെക്കോർഡ്സ് രജിസ്ട്രിയുടെ ചുമതലകൾ നിർവഹിക്കാനും ഇന്ത്യൻ കേന്ദ്ര ഗവൺമെന്റ് ഇതിന് അധികാരപ്പെടുത്തിയിട്ടുണ്ട്. ഇത് സ്വീകരിക്കുന്നതും സൂക്ഷിക്കുന്നതും സംരക്ഷിക്കുന്നതും വീണ്ടെടുക്കുന്നതും ഉൾപ്പെടുന്നു. ഒരു ന്റെ KYC രേഖകൾനിക്ഷേപകൻ ഡിജിറ്റൽ രൂപത്തിൽ.

സാധാരണ KYC, eKYC, CKYC എന്നിവ തമ്മിലുള്ള വ്യത്യാസം എന്താണ്?

താക്കോൽ

KYC എന്നാൽ നിങ്ങളുടെ ഉപഭോക്താവിനെ അറിയുക എന്നാണ് അർത്ഥമാക്കുന്നത്. ഒരു നിക്ഷേപകന്റെ/ഉപഭോക്താവിന്റെ ഐഡന്റിറ്റി ആധികാരികമാക്കുന്നതിന് മ്യൂച്വൽ ഫണ്ട് വ്യവസായത്തിലോ അല്ലെങ്കിൽ ഏതെങ്കിലും ധനകാര്യ സ്ഥാപനത്തിലോ നടത്തുന്ന സാധാരണവും പതിവുള്ളതുമായ പ്രക്രിയയാണിത്. എന്നതിൽ പരിശോധന നടത്തിഅടിസ്ഥാനം ആവശ്യമായ രേഖകൾക്കൊപ്പം ശരിയായി പൂരിപ്പിച്ച കെവൈസി ഫോം സമർപ്പിക്കുക. അതിന് ശേഷം ഒരു ഇൻ-പേഴ്സൺ വെരിഫിക്കേഷൻ (IPV), KYC ചെയ്യുന്ന വ്യക്തിയുടെ രേഖകളും ഐഡന്റിറ്റിയും പരിശോധിക്കുന്ന ഒരു പ്രക്രിയ. പ്രക്രിയ വിജയിച്ചുകഴിഞ്ഞാൽ, ഡാറ്റ ഒരു കെവൈസി രജിസ്ട്രേഷൻ ഏജൻസിയിൽ (കെആർഎ) രേഖപ്പെടുത്തും.

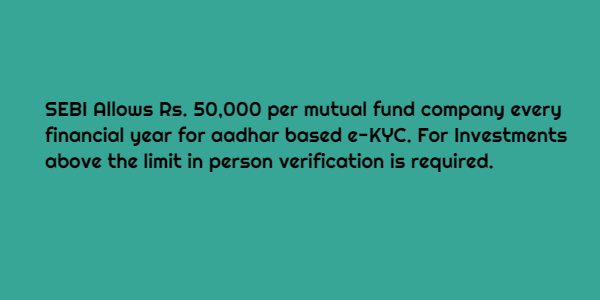

EKYC അല്ലെങ്കിൽ ഇലക്ട്രോണിക് KYC

eKYC എന്നത് ഉപഭോക്താവിന്റെ ആധാർ കാർഡിന്റെ സഹായത്തോടെ ചെയ്യുന്ന ഒരു KYC പ്രക്രിയയാണ്. eKYC പ്രക്രിയയിൽ, ഉപഭോക്താവിന്റെ ഐഡന്റിറ്റിയുടെ സ്ഥിരീകരണം ഇനിപ്പറയുന്ന രണ്ട് രീതികളിൽ ഒന്നിലൂടെ നടത്താം -

1. ഒറ്റത്തവണ പാസ്വേഡ് (OTP)

നിക്ഷേപകന് അവരുടെ രജിസ്റ്റർ ചെയ്ത മൊബൈൽ നമ്പറിൽ OTP ലഭിക്കും. വിജയകരമായ പരിശോധനയിൽ, ഒരു മ്യൂച്വൽ ഫണ്ട് ഹൗസിൽ പ്രതിവർഷം 50,000 രൂപ വരെ നിക്ഷേപിക്കാൻ നിക്ഷേപകന് അർഹതയുണ്ട്.

2. ബയോമെട്രിക് പരിശോധന

ബയോമെട്രിക് പരിശോധനയുടെ (തമ്പ് അല്ലെങ്കിൽ റെറ്റിന സ്കാൻ) സഹായത്തോടെ ഒരു നിക്ഷേപകന് പരിമിതികളില്ലാതെ നിക്ഷേപിക്കാം.

CKYC അല്ലെങ്കിൽ സെൻട്രൽ KYC

എല്ലാ സാമ്പത്തിക ഉൽപ്പന്നങ്ങൾക്കുമുള്ള പുതിയ ഒറ്റ പ്ലാറ്റ്ഫോമായ KYC ആണ് cKYC. ഒറ്റത്തവണ മാത്രം നടക്കേണ്ട പ്രക്രിയയാണിത്.

ഒരു നല്ല ഭാവിക്കായുള്ള മാറ്റം

സെൻട്രൽ കെവൈസി (സികെവൈസി) അവതരിപ്പിക്കുന്നതിൽ ചില പ്രശ്നങ്ങളുണ്ട്, രജിസ്ട്രേഷനിലെ സാങ്കേതിക തകരാറുകൾ, ഡാറ്റ സാവധാനത്തിൽ CERSAI-ലേക്ക് കൈമാറുന്നത് മുതലായവ. മാത്രമല്ല, ഈ പ്രക്രിയ ആധാറും പാൻ തിരിച്ചറിയലും മാറ്റിസ്ഥാപിക്കുന്നതായി തോന്നുന്നു. കൂടാതെ, അമ്മയുടെ പേര്, കന്നിപ്പേര് തുടങ്ങിയ വിവരങ്ങൾ വെളിപ്പെടുത്തേണ്ടതിന്റെ ആവശ്യകതയോടെ, നിക്ഷേപകർ വീണ്ടും മുഴുവൻ കെവൈസി പ്രക്രിയയിലൂടെ കടന്നുപോകേണ്ടതുണ്ട്. എന്നാൽ തിളക്കമാർന്ന വശത്തേക്ക് നോക്കാൻ, സമ്പാദ്യത്തിന്റെയും സുതാര്യമായ നിക്ഷേപത്തിന്റെയും സംസ്കാരം പ്രചരിപ്പിക്കുന്നതിനായി സെൻട്രൽ KYC (cKYC) രജിസ്ട്രി സജ്ജീകരിച്ചിരിക്കുന്നു. ഓരോ ഉൽപ്പന്നത്തിനും അല്ലെങ്കിൽ എല്ലാ സ്ഥാപനങ്ങൾക്കും KYC പൂർത്തിയാക്കാൻ ആവശ്യമായ മുൻകാല പ്രക്രിയ ഇപ്പോൾ ഒരിക്കൽ മാത്രം ചെയ്താൽ മതി. ഇത് സമയം, വിഭവങ്ങൾ, പണം, മനുഷ്യശക്തി എന്നിവയുടെ പാഴാക്കുന്നത് ഒഴിവാക്കുകയും സിസ്റ്റം കൂടുതൽ കാര്യക്ഷമമാക്കുകയും ചെയ്യുന്നു. ചില നേരത്തെ പല്ലുവേദന പ്രശ്നങ്ങൾ ഉണ്ടാകാമെങ്കിലും, കാലക്രമേണ ഇതെല്ലാം പരിഹരിക്കപ്പെടും cKYC അല്ലെങ്കിൽ സെൻട്രൽ KYC എന്നത് വ്യവസായത്തിന് ഒരു മാനദണ്ഡമാക്കി മാറ്റും. ദീർഘകാലാടിസ്ഥാനത്തിൽ, ഇത് വ്യവസായത്തിനും അതെ, ഏറ്റവും പ്രധാനമായി ഉപഭോക്താവിനും പ്രയോജനം ചെയ്യും!

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.

Good and correct information. At the moment CKYC is nothing but a big propaganda by Govt. My SBI branch manager is not aware of CKYC! I could not find any correct way to register cKYC online. Even the www.ckycindia.in website is totally blank.

Very good kyc

Exellent service

* * * * * EXCELLENT * * * * *