മ്യൂച്വൽ ഫണ്ട് റേറ്റിംഗുകൾ

മ്യൂച്വൽ ഫണ്ട് റേറ്റിംഗുകൾ താരതമ്യം ചെയ്യാനും വിലയിരുത്താനുമുള്ള ഒരു മാർഗമാണ്മികച്ച പ്രകടനം നടത്തുന്ന മ്യൂച്വൽ ഫണ്ടുകൾ ൽവിപണി ഒരു നിശ്ചിത സമയത്ത്. ഇത് മൂല്യനിർണ്ണയത്തിനുള്ള ലളിതമായ ഒരു രീതി നിക്ഷേപകർക്ക് നൽകുന്നുമുൻനിര മ്യൂച്വൽ ഫണ്ടുകൾ. കൂടാതെ, ഈ റേറ്റിംഗുകൾ വിതരണക്കാർക്ക് മികച്ച ഉപദേശം നൽകുന്നതിനുള്ള ഒരു നല്ല വിൽപ്പന പോയിന്റാണ്മ്യൂച്വൽ ഫണ്ടുകൾ വരാനിരിക്കുന്ന നിക്ഷേപകർക്ക്. മ്യൂച്വൽ ഫണ്ട് റേറ്റിംഗുകൾ നൽകുന്നതിന് വിവിധ ഏജൻസികൾ നിലവിലുണ്ട്. CRISIL, ICRA, MorningStar, ValueResearch മുതലായവ വിശ്വസനീയമായവയാണ്.റേറ്റിംഗ് ഏജൻസികൾ. മ്യൂച്വൽ ഫണ്ട് റേറ്റിംഗുകൾ വിവിധ പാരാമീറ്ററുകളിൽ ഒരു മ്യൂച്വൽ ഫണ്ട് സ്കീമിനെ വിലയിരുത്തുന്നു - അളവിലും ഗുണപരമായും. ഇത് ഡാറ്റ ശേഖരിക്കുകയും ഉപഭോക്താക്കൾക്കും മ്യൂച്വൽ ഫണ്ട് കമ്പനികൾക്കും ക്രമമായ രീതിയിൽ അവതരിപ്പിക്കുകയും ചെയ്യുന്നു. നിലവിലെ വിപണിയിൽ മികച്ച പ്രകടനം കാഴ്ചവെക്കുന്ന മ്യൂച്വൽ ഫണ്ട് തിരഞ്ഞെടുക്കാൻ പല നിക്ഷേപകരും ഉപയോഗിക്കുന്ന അടിസ്ഥാന പാരാമീറ്ററുകളിൽ ഒന്നാണ് മ്യൂച്വൽ ഫണ്ട് റേറ്റിംഗുകൾ.

മ്യൂച്വൽ ഫണ്ട് റേറ്റിംഗുകളെ ബാധിക്കുന്ന മറ്റ് വിവിധ ഘടകങ്ങളിലേക്ക് നോക്കുന്നതിന് മുമ്പ്, ഏറ്റവും അടിസ്ഥാനപരമായത് നോക്കാംഘടകം മികച്ച മ്യൂച്വൽ ഫണ്ട് തിരഞ്ഞെടുക്കുന്നതിന് നിക്ഷേപകർ പരിഗണിക്കുന്നത്. പല നിക്ഷേപകരും മ്യൂച്വൽ ഫണ്ട് സ്കീം തിരഞ്ഞെടുക്കുന്നതിന് മുമ്പ് അതിന്റെ മുൻകാല റിട്ടേണുകൾ മാത്രമാണ് നോക്കുന്നത്. എന്നാൽ ഒരു ഫണ്ട് തിരഞ്ഞെടുക്കുന്നത് അതിൽ മാത്രംഅടിസ്ഥാനം ഉടനടി കഴിഞ്ഞ വരുമാനം ഒരു ബുദ്ധിപരമായ തീരുമാനമായിരിക്കില്ല. മറ്റ് പാരാമീറ്ററുകൾ അറിയുന്നതിന് മുമ്പ്, ഇന്ത്യയിലെ ഏറ്റവും മികച്ച റേറ്റുചെയ്ത മ്യൂച്വൽ ഫണ്ടുകളിലേക്ക് ആദ്യം നോക്കാം.

ഒരു മികച്ച മ്യൂച്വൽ ഫണ്ട് എങ്ങനെ വിലയിരുത്താം?

ഒരു മ്യൂച്വൽ ഫണ്ട് തിരഞ്ഞെടുക്കുന്നതിന് ഉടനടി കഴിഞ്ഞ റിട്ടേണുകളെ ആശ്രയിക്കുന്നത് ബുദ്ധിയല്ലെന്ന് മുകളിലുള്ള പട്ടികയിൽ ഞങ്ങൾ കണ്ടു. അതിനാൽ ഒരു മ്യൂച്വൽ ഫണ്ട് വിലയിരുത്തുന്നതിനുള്ള വരുമാനത്തിനപ്പുറം നമ്മൾ നോക്കേണ്ടതുണ്ട്. മ്യൂച്വൽ ഫണ്ട് റേറ്റിംഗുകളെ സ്വാധീനിക്കുന്ന മറ്റ് പാരാമീറ്ററുകളുണ്ട്. ഈ പരാമീറ്ററുകൾ അളവിലും ഗുണപരമായും ആയിരിക്കാം. നാം ആദ്യം ചില അളവ് ഘടകങ്ങൾ നോക്കും.

മ്യൂച്വൽ ഫണ്ട് പ്രകടനം

മുകളിലെ പട്ടികയിൽ കാണുന്നത് പോലെ, പെട്ടെന്നുള്ള റിട്ടേണുകൾ നോക്കുന്നത് ഒരു മ്യൂച്വൽ ഫണ്ടിനെ വിലയിരുത്തുന്നതിനുള്ള നല്ല മാർഗമല്ല. ഒരു ഫണ്ട് ഒരു വർഷത്തേക്ക് നന്നായി പ്രവർത്തിച്ചേക്കാം, എന്നാൽ ദീർഘകാലാടിസ്ഥാനത്തിൽ തളർന്നേക്കാം. ഫണ്ടിന്റെ സ്ഥിരതയെക്കുറിച്ച് നന്നായി മനസ്സിലാക്കാൻ നിങ്ങൾ മൂന്ന് വർഷത്തെ പ്രകടനവും അഞ്ച് വർഷത്തെ പ്രകടനവും പരിശോധിക്കേണ്ടതുണ്ട്. ഒരു മ്യൂച്വൽ ഫണ്ടിന്റെ ഒരു ഉദാഹരണം എടുക്കാം, അതിന്റെ ഒരു വർഷം, മൂന്ന് വർഷം, അഞ്ച് വർഷത്തെ റിട്ടേൺ ചുവടെ പട്ടികപ്പെടുത്തിയിരിക്കുന്നു:

| 1 വർഷത്തെ റിട്ടേൺ | 3 വർഷത്തെ റിട്ടേൺ | 5 വർഷത്തെ റിട്ടേൺ |

|---|---|---|

| 55% പി.എ. | 20% പി.എ. | 12% പി.എ. |

നമുക്ക് കാണാനാകുന്നതുപോലെ, നിക്ഷേപകർക്ക് 55% റിട്ടേൺ സൃഷ്ടിച്ചുകൊണ്ട് ഫണ്ട് ഒരു വർഷത്തേക്ക് മികച്ച പ്രകടനം കാഴ്ചവച്ചു. എന്നാൽ പിന്നീട് മൂന്ന് വർഷത്തെ കാലയളവിൽ, ശരാശരി വാർഷിക വരുമാനം 20% p.a ആയി കുറഞ്ഞു. നിങ്ങൾ മുന്നോട്ട് പോകുമ്പോൾ, അഞ്ച് വർഷത്തേക്ക്, ശരാശരി വാർഷിക വരുമാനം 12% ആണ്. പ്രകടനത്തെക്കുറിച്ച് ഒരു ആശയം ലഭിക്കുന്നതിന് ഈ നമ്പറുകൾ സമാനമായ മറ്റ് ഫണ്ടുകളുമായി താരതമ്യം ചെയ്യേണ്ടതുണ്ട്. കൂടാതെ, വർഷാടിസ്ഥാനത്തിലുള്ള അല്ലെങ്കിൽ പുഴു തിരിച്ചുള്ള പ്രകടന സംഖ്യകൾ ശേഖരിക്കുകയും പിന്നീട് അവയെ പിയർ ഗ്രൂപ്പുമായി താരതമ്യം ചെയ്യുകയും ചെയ്യുന്നത് നല്ല ആശയമായിരിക്കും. ഇവയെ പിയർ ഗ്രൂപ്പുമായി താരതമ്യം ചെയ്യുകയും അതിനുള്ളിൽ ഫണ്ടിന്റെ റാങ്ക് നേടുകയും ചെയ്യുന്നത് അതിന്റെ പ്രകടനത്തെക്കുറിച്ച് ഒരു ധാരണ നൽകും.

ഇവിടെ ലക്ഷ്യം സാങ്കേതികമായി ശരിയല്ല, എന്നാൽ വർഷങ്ങളായി മ്യൂച്വൽ ഫണ്ട് പ്രകടനം പരിഗണിക്കുന്നതിന്റെ പ്രാധാന്യവും സ്ഥിരമായ വരുമാനം നൽകേണ്ടതിന്റെ പ്രാധാന്യവും ഊന്നിപ്പറയുകയാണ്. മുകളിൽ സൂചിപ്പിച്ച ഫണ്ടിന് ഒന്നോ രണ്ടോ വർഷത്തേക്ക് പണം നഷ്ടപ്പെടാം, എന്നാൽ വരുന്ന ഒന്നോ രണ്ടോ വർഷങ്ങളിൽ ശക്തമായ പ്രകടനത്തോടെ ശരാശരി വരുമാനം ഗണ്യമായി വർദ്ധിപ്പിക്കാനും കഴിയും. ദീർഘകാലത്തെ പല കാലഘട്ടങ്ങളിലെ പ്രകടനമാണ് കാണേണ്ടത്.

എന്നാൽ ഒരു ഫണ്ട് ഐസൊലേഷനിൽ എങ്ങനെ പ്രവർത്തിക്കുന്നുവെന്ന് മാത്രം അറിയുന്നത് വലിയ സഹായമല്ല. പ്രകടനത്തെ ഒരു ആപേക്ഷിക പ്രശ്നമായി കാണുകയും ഉചിതമായ ബെഞ്ച്മാർക്കിൽ നിന്ന് വിലയിരുത്തുകയും വേണം. ഒരു ബെഞ്ച്മാർക്കിനെതിരെ ഒരു ഫണ്ട് എങ്ങനെ പ്രവർത്തിച്ചുവെന്ന് വിലയിരുത്തുന്നത്, ഫണ്ട് യഥാർത്ഥത്തിൽ ചില "യഥാർത്ഥ" റിട്ടേണുകൾ നൽകിയിട്ടുണ്ടോ ഇല്ലയോ എന്ന് കാണിക്കും.

കൂടാതെ, ഫണ്ട് പ്രകടനം വിലയിരുത്തുന്നതിന് ചില റിസ്ക്-റിട്ടേൺ അനുപാതങ്ങൾ പരിശോധിക്കാം. ഒരു മ്യൂച്വൽ ഫണ്ട് സ്കീമിന്റെ റിസ്കും റിട്ടേണും അളക്കാൻ സാധാരണയായി ഉപയോഗിക്കുന്ന മൂന്ന് പ്രധാന അനുപാതങ്ങൾ ഞങ്ങൾ പരിശോധിക്കും.

എ. മൂർച്ചയുള്ള അനുപാതം

മൂർച്ചയുള്ള അനുപാതം അതിന്റെ സ്ഥാപകനായ വില്യം എഫ്. ഷാർപ്പിന്റെ പേരിലാണ് ഇത് അറിയപ്പെടുന്നത്, മ്യൂച്വൽ ഫണ്ട് സ്കീമിന്റെ അപകടസാധ്യത ക്രമീകരിച്ച പ്രകടനം പഠിക്കാൻ ഇത് വ്യാപകമായി ഉപയോഗിക്കുന്നു. മ്യൂച്വൽ ഫണ്ട് സ്കീമിന്റെ (റിസ്ക്-ഫ്രീ നിരക്കിൽ) അധിക വരുമാനത്തിന്റെ അളവാണ് അനുപാതം.സ്റ്റാൻഡേർഡ് ഡീവിയേഷൻ ഒരു നിശ്ചിത കാലയളവിലേക്കുള്ള മ്യൂച്വൽ ഫണ്ട് സ്കീമിന്റെ റിട്ടേണിന്റെ (അസ്ഥിരത). ഇവിടെ സ്റ്റാൻഡേർഡ് ഡീവിയേഷൻ അപകടത്തിന്റെ അളവാണ് - ഉയർന്ന വ്യതിയാനം, ഉയർന്ന അപകടസാധ്യത. ലളിതമായി പറഞ്ഞാൽ, ഒരു ഫണ്ടിൽ നിന്നുള്ള വരുമാനം എങ്ങനെയാണ് പ്രതിഫലം നൽകിയതെന്ന് ഷാർപ്പ് റേഷ്യോ കാണിക്കുന്നുനിക്ഷേപകൻ അവർ എടുത്ത അപകടത്തിന്. അനുപാതം കൂടുതലാണെങ്കിൽ, അധിക റിസ്ക് വഹിക്കുന്നതിന് നിക്ഷേപകന് മികച്ച വരുമാനം ലഭിക്കും.

ബി. ട്രെയ്നർ അനുപാതം

ജാക്ക് എൽ ട്രെയ്നറുടെ പേരിലാണ് ട്രെയ്നർ അനുപാതം, ഞങ്ങൾ മുകളിൽ ചർച്ച ചെയ്ത ഷാർപ്പ് അനുപാതത്തിന് സമാനമാണ്. റിസ്ക്-ഫ്രീ നിരക്കിൽ ഫണ്ട് സൃഷ്ടിക്കുന്ന അധിക വരുമാനവും ഇത് അളക്കുന്നു. എന്നാൽ, ഷാർപ്പ് അനുപാതത്തിൽ നിന്ന് വ്യത്യസ്തമായി, ട്രെയ്നർ അനുപാതം മാർക്കറ്റ് റിസ്ക് ഉപയോഗിക്കുന്നു (ബീറ്റ) മൊത്തം അപകടസാധ്യതയ്ക്ക് പകരം.

vs. ആൽഫ

ആൽഫ ഒരു നിർദ്ദിഷ്ട മാനദണ്ഡത്തിനെതിരായ ഒരു നിക്ഷേപ പോർട്ട്ഫോളിയോയുടെ വരുമാനത്തിന്റെ അളവുകോലാണ്. ഒരു നിക്ഷേപത്തിന്റെ ആൽഫ പൂജ്യത്തേക്കാൾ കൂടുതലോ പോസിറ്റീവോ ആണെങ്കിൽ, അതിനർത്ഥം നിക്ഷേപം നൽകിയ റിസ്ക് തുകയ്ക്ക് കൂടുതൽ വരുമാനം ഉണ്ടാക്കിയെന്നാണ്. മറുവശത്ത്, ആൽഫ നെഗറ്റീവ് ആണെങ്കിൽ, ഫണ്ട് നൽകിയിരിക്കുന്ന ബെഞ്ച്മാർക്കിൽ മികച്ച പ്രകടനം കാഴ്ചവെച്ചിട്ടില്ലെന്നും ഉൾപ്പെട്ടിരിക്കുന്ന അപകടസാധ്യതയ്ക്കായി കുറച്ച് പണം സമ്പാദിച്ചുവെന്നും അർത്ഥമാക്കുന്നു. ഉയർന്ന ആൽഫ, ഉയർന്ന വരുമാനം സൃഷ്ടിക്കുകയും ഫണ്ടിന്റെ പ്രകടനം മെച്ചപ്പെടുത്തുകയും ചെയ്യുന്നു.

Talk to our investment specialist

മ്യൂച്വൽ ഫണ്ട് സ്കീമിന്റെ അസ്ഥിരത

ഒരു മ്യൂച്വൽ ഫണ്ട് സ്കീം എല്ലായ്പ്പോഴും സ്ഥിരതയുള്ളതല്ല. ഒരു മ്യൂച്വൽ ഫണ്ട് സ്കീമിന്റെ അസ്ഥിരത അതിന്റെ മൊത്തം ആസ്തി മൂല്യത്തിലെ ഏറ്റക്കുറച്ചിലാണ് (അല്ല). അസ്ഥിരത കുറഞ്ഞതും ഒപ്റ്റിമൽ റിസ്ക്-റിവാർഡ് കോമ്പിനേഷൻ നൽകുന്നതുമായ ഒരു സ്കീം തിരഞ്ഞെടുക്കാൻ നിക്ഷേപകർ ഇഷ്ടപ്പെടുന്നു.

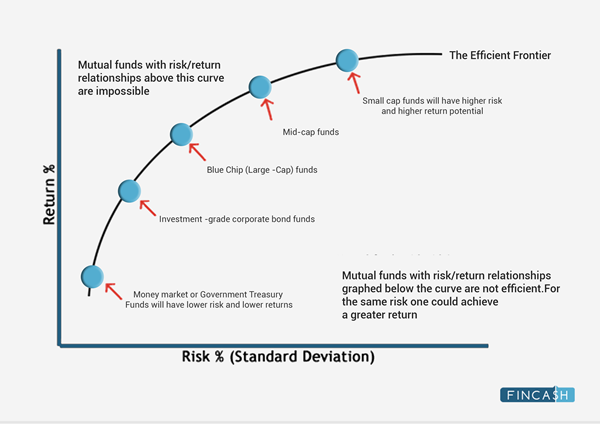

ആധുനിക പോർട്ട്ഫോളിയോ സിദ്ധാന്തത്തിന്റെ ഒരു ഭാഗം നമുക്ക് കാര്യക്ഷമമായ ഫ്രോണ്ടിയർ നൽകുന്നു - റിട്ടേണും അപകടസാധ്യതയും (സ്കീമിന്റെ അസ്ഥിരതയാൽ സൂചിപ്പിക്കുന്നു) പ്ലോട്ട് ചെയ്യുന്നതിലൂടെ ലഭിക്കുന്ന ഒരു ഗ്രാഫ് കർവ് - സ്റ്റാൻഡേർഡ് ഡീവിയേഷൻ പ്രതിനിധീകരിക്കുന്നു.

കാര്യക്ഷമമായ ഫ്രോണ്ടിയർ എന്നത് ഒരു നിശ്ചിത തലത്തിലുള്ള റിസ്കിന് പ്രതീക്ഷിക്കുന്ന പരമാവധി വരുമാനം സൃഷ്ടിക്കുന്ന ഒപ്റ്റിമൽ നിക്ഷേപ പോർട്ട്ഫോളിയോകളുടെ ഒരു കൂട്ടമാണ് അല്ലെങ്കിൽ ഇത് പ്രതീക്ഷിക്കുന്ന റിട്ടേണുകളുടെ ഒരു നിർദ്ദിഷ്ട തലത്തിലുള്ള റിസ്കിന്റെ ഏറ്റവും കുറഞ്ഞ തുകയാണ്. നമുക്ക് താഴെയുള്ള കാര്യക്ഷമമായ അതിർത്തി ഗ്രാഫ് കർവ് നോക്കാം:

ആധുനിക പോർട്ട്ഫോളിയോ സിദ്ധാന്തമനുസരിച്ച്, വക്രതയിലുള്ള മ്യൂച്വൽ ഫണ്ട് സ്കീമുകൾ, ഒരു നിശ്ചിത അളവിലുള്ള ചാഞ്ചാട്ടത്തിന് സാധ്യമായ പരമാവധി വരുമാനം നൽകുന്നു.

തിരഞ്ഞെടുത്ത മ്യൂച്വൽ ഫണ്ട് സ്കീം നേടിയ ചാഞ്ചാട്ടത്തിന്റെ അളവിന് ഒപ്റ്റിമൽ റിട്ടേൺ നൽകുമോ എന്ന് പരിശോധിക്കാൻ, നിങ്ങൾ ഫണ്ടിന്റെ സ്റ്റാൻഡേർഡ് ഡീവിയേഷൻ വിശകലനം ചെയ്യേണ്ടതുണ്ട്.

ഒരു ഫണ്ടിന്റെ ചാഞ്ചാട്ടത്തിന്റെ സൂചനയാണ് സ്റ്റാൻഡേർഡ് ഡീവിയേഷൻ, ഇത് ചുരുങ്ങിയ സമയത്തിനുള്ളിൽ വരുമാനത്തിന്റെ ഏറ്റക്കുറച്ചിലുകൾ (ഉയർച്ചയോ താഴ്ചയോ) കാണിക്കുന്നു. അസ്ഥിരമായ ഒരു സ്കീം ഉയർന്ന അപകടസാധ്യതയുള്ളതായി കണക്കാക്കപ്പെടുന്നു, കാരണം അതിന്റെ പ്രകടനം എപ്പോൾ വേണമെങ്കിലും ഏത് ദിശയിലും വേഗത്തിൽ മാറാം. ഒരു മ്യൂച്വൽ ഫണ്ട് സ്കീമിന്റെ സ്റ്റാൻഡേർഡ് ഡീവിയേഷൻ, ഒരു നിശ്ചിത കാലയളവിൽ ഫണ്ട് NAV അതിന്റെ ശരാശരി റിട്ടേണുമായി ബന്ധപ്പെട്ട് എത്രത്തോളം ചാഞ്ചാടുന്നു എന്ന് കണക്കാക്കി റിസ്ക് കണക്കാക്കുന്നു.

നമുക്ക് ഒരു ഉദാഹരണം എടുക്കാം. 5% p.a യുടെ സ്ഥിരമായ നാല് വർഷത്തെ വരുമാനം സൃഷ്ടിക്കുന്ന ഒരു ഫണ്ട് സ്കീം പരിഗണിക്കുക. (എല്ലാ വർഷവും അത് തികഞ്ഞ 5% റിട്ടേൺ നൽകുന്നു). ഇതിനർത്ഥം ഏത് സമയത്തും ശരാശരി വരുമാനം 5% ആണ്, അതിനാൽ ഈ മ്യൂച്വൽ ഫണ്ട് സ്കീമിന്റെ സ്റ്റാൻഡേർഡ് ഡീവിയേഷൻ പൂജ്യമാണ്. മറുവശത്ത്, അതേ നാല് വർഷത്തെ കാലയളവിൽ -5%, 15%, 6%, 24% റിട്ടേണുകൾ സൃഷ്ടിച്ച ഒരു ഫണ്ട് പരിഗണിക്കുക. അങ്ങനെ, ഇതിന് ശരാശരി 10% വരുമാനമുണ്ട്. ഓരോ വർഷവും ഫണ്ട് റിട്ടേൺ ശരാശരി റിട്ടേണിൽ നിന്ന് വ്യത്യസ്തമായതിനാൽ സ്കീം ഉയർന്ന നിലവാരത്തിലുള്ള വ്യതിയാനവും കാണിക്കും.

സ്ഥിരതയാർന്ന റിട്ടേണുകൾക്കായി കുറഞ്ഞ ചാഞ്ചാട്ടമുള്ള സ്കീമിൽ നിക്ഷേപിക്കുന്നത് ഉചിതമാണ്. മികച്ച പ്രകടനം കാഴ്ചവയ്ക്കുന്ന മ്യൂച്വൽ ഫണ്ട് തിരഞ്ഞെടുക്കുമ്പോൾ ഈ റിസ്ക് റിട്ടേൺ അളവ് വളരെ പ്രധാനമാണ്.

ഒരു മ്യൂച്വൽ ഫണ്ട് സ്കീമിന്റെ ലിക്വിഡിറ്റി

ദ്രവ്യത പദ്ധതിയും ഒരു പ്രധാന ഘടകമാണ്. നിക്ഷേപത്തിൽ പണമുണ്ടാക്കാനുള്ള കഴിവാണ് ലിക്വിഡിറ്റി. അസറ്റ് വിലയെ ശല്യപ്പെടുത്താതെ ഒരു ഫണ്ട് സ്കീം മാർക്കറ്റിൽ എത്ര വേഗത്തിൽ വാങ്ങാനോ വിൽക്കാനോ കഴിയുമെന്നാണ് ഇതിനർത്ഥം. എളുപ്പവും ഉയർന്ന ദ്രവ്യതയുമാണ് എപ്പോഴും അഭികാമ്യം. ഒറ്റയടിക്ക് പണം പിൻവലിക്കാൻ കഴിയുന്ന ഒരു ഫണ്ട്, ഒന്നിലധികം പിൻവലിക്കലുകളേക്കാൾ മികച്ചതാണ്.

ഡെറ്റ് ഫണ്ടുകൾക്കുള്ള ക്രെഡിറ്റ് ഗുണനിലവാരം

വേണ്ടിഡെറ്റ് ഫണ്ട് സ്കീമുകൾ, ക്രെഡിറ്റ് ഗുണനിലവാരം വളരെ പ്രധാനമാണ്. ഒരു ഡെറ്റ് ഫണ്ട് വിലയിരുത്തുന്നതിനുള്ള പ്രധാന പോയിന്റുകളിലൊന്നാണ് ക്രെഡിറ്റ് ഗുണനിലവാരം. ഇത് നിക്ഷേപകനെ ക്രെഡിറ്റ് യോഗ്യതയെക്കുറിച്ചോ അപകടസാധ്യതയെക്കുറിച്ചോ അറിയിക്കുന്നുസ്ഥിരസ്ഥിതി ഒരു ഡെറ്റ് ഫണ്ടിന്റെ.

ഒരു ഡെറ്റ് ഫണ്ടിന്റെ ക്രെഡിറ്റ് നിലവാരം നിർണ്ണയിക്കുന്നത് CRISIL, ICRA മുതലായവ പോലുള്ള സ്വതന്ത്ര റേറ്റിംഗ് ഏജൻസികളാണ്. ക്രെഡിറ്റ് ഗുണനിലവാര പദവികൾപരിധി ഉയർന്ന നിലവാരത്തിൽ നിന്ന് ('AAA AA മുതൽ) മീഡിയം ക്വാളിറ്റിയിൽ നിന്ന് ('A' മുതൽ 'BBB' വരെ) കുറഞ്ഞ നിലവാരം വരെ ('BB', 'B', 'CCC', 'CC' മുതൽ 'C' വരെ).

ഉയർന്ന വരുമാനമുള്ളതും എന്നാൽ വളരെ കുറഞ്ഞ ക്രെഡിറ്റ് നിലവാരമുള്ളതുമായ ഒരു സ്കീമിൽ നിക്ഷേപിക്കുന്നത് വളരെ അപകടസാധ്യതയുള്ളതാണ്. വീഴ്ച വരുത്തിയാൽ, ഇഷ്യൂ ചെയ്യുന്നയാൾക്ക് പ്രധാന തുക അടയ്ക്കാൻ കഴിയില്ല, നിക്ഷേപകന് ഉയർന്ന നഷ്ടം സംഭവിക്കും.

പോർട്ട്ഫോളിയോ കോൺസൺട്രേഷൻ

മ്യൂച്വൽ ഫണ്ട് റേറ്റിംഗുകളുടെ പ്രക്രിയയിലെ മറ്റൊരു പ്രധാന ഘടകമാണ് പോർട്ട്ഫോളിയോ ഏകാഗ്രത. പോർട്ട്ഫോളിയോയുടെ കേന്ദ്രീകരണം അസറ്റുകളുടെ അനുചിതമായ വൈവിധ്യവൽക്കരണം മൂലം ഉണ്ടാകുന്ന അപകടസാധ്യത അളക്കുന്നു. ഇക്വിറ്റി അസറ്റ് ക്ലാസിന്, കമ്പനിയുടെയും വ്യവസായത്തിന്റെയും ഏകാഗ്രത നിർണ്ണയിക്കുന്നതിനുള്ള പരാമീറ്ററായി ഉപയോഗിക്കുന്ന ഒരു വൈവിധ്യ സ്കോർ ഉണ്ട്.

ഡെറ്റ് ഫണ്ടുകളുടെ കാര്യത്തിൽ, ഒരു വ്യക്തിഗത ഇഷ്യൂവറിന്റെ ഒരു പ്രത്യേക പരിധിയിൽ ഏകാഗ്രത വിലയിരുത്തപ്പെടുന്നു. ഈ പരിധി ഇഷ്യൂ ചെയ്യുന്നയാളുടെ ക്രെഡിറ്റ് റേറ്റിംഗുമായി ബന്ധിപ്പിച്ചിരിക്കുന്നു. ഉയർന്ന റേറ്റഡ് ഇഷ്യൂവറിന് ഉയർന്ന പരിധികൾ ഉണ്ടായിരിക്കും, റേറ്റിംഗ് പദവികൾ കുറയുന്നതിനനുസരിച്ച് പരിധിയും ക്രമേണ കുറയുന്നു. ഒരു കേന്ദ്രീകൃത പോർട്ട്ഫോളിയോ ഉയർന്ന അപകടസാധ്യതയിലേക്ക് നയിച്ചേക്കാം. എല്ലാ നിക്ഷേപവും ഒരു സ്കീമിൽ ഇടുന്നത് പോർട്ട്ഫോളിയോയുടെ സുരക്ഷാ ഘടകം ഉയർത്തുന്നു. പോർട്ട്ഫോളിയോയുടെ വൈവിധ്യവൽക്കരണം അഭികാമ്യമാണ്.

ഒരു കേന്ദ്രീകൃത പോർട്ട്ഫോളിയോ ഉയർന്ന അപകടസാധ്യതയിലേക്ക് നയിച്ചേക്കാം. എല്ലാ നിക്ഷേപവും ഒരു സ്കീമിൽ ഇടുന്നത് പോർട്ട്ഫോളിയോയുടെ അപകടസാധ്യത വർദ്ധിപ്പിക്കുന്നു. പോർട്ട്ഫോളിയോയുടെ വൈവിധ്യവൽക്കരണം അഭികാമ്യമാണ്.

മറ്റ് ചില ഘടകങ്ങൾ ശരാശരി AUM (അസറ്റ് അണ്ടർ മാനേജ്മെന്റ്) പോർട്ട്ഫോളിയോയുടെ വിറ്റുവരവ് മുതലായവയാണ്. ഈ ഘടകങ്ങളെല്ലാം ചേർന്ന് മ്യൂച്വൽ ഫണ്ട് റേറ്റിംഗുകൾക്ക് ഒരു അടിത്തറ ഉണ്ടാക്കുന്നു. റേറ്റിംഗ് ഏജൻസികൾ അവരുടെ മികച്ച പ്രകടനം കാഴ്ചവയ്ക്കുന്ന മ്യൂച്വൽ ഫണ്ടുകൾ നൽകാൻ ഈ പാരാമീറ്ററുകൾ ഉപയോഗിക്കുന്നു.

മികച്ച റേറ്റുചെയ്ത 7 മ്യൂച്വൽ ഫണ്ടുകൾ

Fund NAV Net Assets (Cr) Min Investment Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹48.7314

↓ -0.93 ₹1,498 1,000 500 25.3 57.9 128.3 44.3 20.2 15.9 Franklin India Opportunities Fund Growth ₹254.707

↓ -4.13 ₹8,189 5,000 500 -0.8 2.2 -0.6 27.1 23.6 37.3 Invesco India PSU Equity Fund Growth ₹63.93

↑ 0.32 ₹1,466 5,000 500 5 -2.1 -1.5 26.3 26.6 25.6 Invesco India Mid Cap Fund Growth ₹183.28

↑ 1.73 ₹9,320 5,000 500 1.3 2.9 4.9 26 24.8 43.1 SBI PSU Fund Growth ₹32.7162

↑ 0.09 ₹5,714 5,000 500 6.1 0.5 -0.3 26 28.4 23.5 LIC MF Infrastructure Fund Growth ₹48.2024

↑ 0.59 ₹1,054 5,000 1,000 -1.3 -4.6 -8.6 25 26.3 47.8 HDFC Mid-Cap Opportunities Fund Growth ₹201.582

↑ 0.96 ₹89,383 5,000 300 4.4 4.2 4 24.7 25.7 28.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 8 Dec 25 Research Highlights & Commentary of 7 Funds showcased

Commentary DSP World Gold Fund Franklin India Opportunities Fund Invesco India PSU Equity Fund Invesco India Mid Cap Fund SBI PSU Fund LIC MF Infrastructure Fund HDFC Mid-Cap Opportunities Fund Point 1 Lower mid AUM (₹1,498 Cr). Upper mid AUM (₹8,189 Cr). Bottom quartile AUM (₹1,466 Cr). Upper mid AUM (₹9,320 Cr). Lower mid AUM (₹5,714 Cr). Bottom quartile AUM (₹1,054 Cr). Highest AUM (₹89,383 Cr). Point 2 Established history (18+ yrs). Oldest track record among peers (25 yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (15+ yrs). Established history (17+ yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 3★ (upper mid). Rating: 3★ (upper mid). Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Not Rated. Rating: 3★ (lower mid). Point 4 Risk profile: High. Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 20.23% (bottom quartile). 5Y return: 23.56% (bottom quartile). 5Y return: 26.65% (upper mid). 5Y return: 24.79% (lower mid). 5Y return: 28.38% (top quartile). 5Y return: 26.27% (upper mid). 5Y return: 25.65% (lower mid). Point 6 3Y return: 44.33% (top quartile). 3Y return: 27.07% (upper mid). 3Y return: 26.33% (upper mid). 3Y return: 25.99% (lower mid). 3Y return: 25.98% (lower mid). 3Y return: 25.04% (bottom quartile). 3Y return: 24.66% (bottom quartile). Point 7 1Y return: 128.35% (top quartile). 1Y return: -0.64% (lower mid). 1Y return: -1.49% (bottom quartile). 1Y return: 4.92% (upper mid). 1Y return: -0.33% (lower mid). 1Y return: -8.56% (bottom quartile). 1Y return: 4.04% (upper mid). Point 8 Alpha: -4.16 (bottom quartile). Alpha: 0.68 (upper mid). Alpha: -0.54 (lower mid). Alpha: 0.00 (upper mid). Alpha: -0.58 (lower mid). Alpha: -6.32 (bottom quartile). Alpha: 1.17 (top quartile). Point 9 Sharpe: 1.83 (top quartile). Sharpe: 0.06 (bottom quartile). Sharpe: 0.09 (lower mid). Sharpe: 0.43 (upper mid). Sharpe: 0.09 (lower mid). Sharpe: -0.04 (bottom quartile). Sharpe: 0.15 (upper mid). Point 10 Information ratio: -1.04 (bottom quartile). Information ratio: 1.78 (top quartile). Information ratio: -0.60 (bottom quartile). Information ratio: 0.00 (lower mid). Information ratio: -0.57 (lower mid). Information ratio: 0.40 (upper mid). Information ratio: 0.61 (upper mid). DSP World Gold Fund

Franklin India Opportunities Fund

Invesco India PSU Equity Fund

Invesco India Mid Cap Fund

SBI PSU Fund

LIC MF Infrastructure Fund

HDFC Mid-Cap Opportunities Fund

മ്യൂച്വൽ ഫണ്ട് റേറ്റിംഗുകളെ ബാധിക്കുന്ന ഗുണപരമായ ഘടകങ്ങൾ

എന്നാൽ ഇവയ്ക്കൊപ്പം, മ്യൂച്വൽ ഫണ്ട് റേറ്റിംഗുകളെ ബാധിക്കുന്ന ഗുണപരമായ ഘടകങ്ങളുമുണ്ട്.

ഫണ്ട് ഹൗസ് പ്രശസ്തി

മ്യൂച്വൽ ഫണ്ട് കമ്പനികളുടെ ട്രാക്ക് റെക്കോർഡ് പ്രധാന ഘടകങ്ങളിലൊന്നാണ്. തെളിയിക്കപ്പെട്ട ഭൂതകാലവും സ്ഥിരതയുള്ളതുമായ വരുമാനം മ്യൂച്വൽ ഫണ്ട് സ്കീമിന് ദൃഢത നൽകുന്നു. അതിനാൽ പകരംനിക്ഷേപിക്കുന്നു ഒരു പുതിയ ഫണ്ട് ഹൗസിൽ, പണം സ്ഥാപിതമായ ഒരു ഫണ്ടിൽ ഇടുന്നതാണ് നല്ലത്എഎംസി.

ഫണ്ട് മാനേജർ ട്രാക്ക് റെക്കോർഡ്

എന്നാൽ ഒരു സ്ഥാപിത എഎംസിയിൽ, പരിശോധിക്കേണ്ട മറ്റൊരു ഘടകം ഫണ്ട് മാനേജരുടെ അനുഭവമാണ്. അനുഭവം സ്വയം സംസാരിക്കുന്നു, ഈ സാഹചര്യത്തിൽ ഇത് പൂർണ്ണമായും ശരിയാണ്. പരിചയസമ്പന്നനായ ഒരു ഫണ്ട് മാനേജർക്ക് ഒരു നല്ല മ്യൂച്വൽ ഫണ്ടിനെക്കുറിച്ച് മികച്ച കാഴ്ചപ്പാടും ആശയവുമുണ്ട്, കൂടാതെ നിക്ഷേപകനെ വിവേകത്തോടെ നിക്ഷേപിക്കാൻ സഹായിക്കുന്നു. മാനേജർ കൈകാര്യം ചെയ്യുന്ന നിരവധി സ്കീമുകളും പരിഗണിക്കണം. വളരെയധികം സ്കീമുകൾ മാനേജ്മെന്റ് ടീമിന് അമിതഭാരം വർധിപ്പിക്കുകയും അത് കുറയ്ക്കുകയും ചെയ്തേക്കാംകാര്യക്ഷമത.

നിക്ഷേപ പ്രക്രിയ

ഒരു നിക്ഷേപ പ്രക്രിയ നിലവിലുണ്ടെന്ന് ഉറപ്പുവരുത്തുകയും വേണം. നിക്ഷേപ തീരുമാനങ്ങൾ ശ്രദ്ധിക്കുന്ന ഒരു സ്ഥാപനവൽകൃത പ്രക്രിയ ഉണ്ടെന്ന് ഇത് ഉറപ്പാക്കും. കീ-മാൻ റിസ്ക് ഉള്ള ഒരു ഉൽപ്പന്നത്തിലേക്ക് പ്രവേശിക്കാൻ നിങ്ങൾ ആഗ്രഹിക്കുന്നില്ല. ഒരു സ്ഥാപനവൽക്കരിച്ച നിക്ഷേപ പ്രക്രിയ നിലവിലുണ്ടെങ്കിൽ, ഇത് സ്കീം നന്നായി കൈകാര്യം ചെയ്യപ്പെടുന്നുവെന്ന് ഉറപ്പാക്കും. ഒരു ഫണ്ട് മാനേജർ മാറ്റമുണ്ട്. അപ്പോൾ നിങ്ങളുടെ നിക്ഷേപം സംരക്ഷിക്കപ്പെടും.

ഒരു നല്ല മ്യൂച്വൽ ഫണ്ട് റേറ്റിംഗ് എന്നത് അളവ്പരവും ഗുണപരവുമായ ഘടകങ്ങളുടെ സംയോജനമാണ്. MorningStar, CRISIL, ICRA തുടങ്ങിയ റേറ്റിംഗ് ഏജൻസികൾ കാലാകാലങ്ങളിൽ അപ്ഡേറ്റ് ചെയ്യുന്ന മികച്ച പ്രകടനം കാഴ്ചവയ്ക്കുന്ന മ്യൂച്വൽ ഫണ്ടുകൾക്ക് അവരുടെ റേറ്റിംഗുകൾ നൽകാൻ രണ്ട് ഘടകങ്ങളും ഉപയോഗിക്കുന്നു.

ഉപസംഹാരം

ശ്രദ്ധിക്കേണ്ട ഒരു പ്രധാന കാര്യം, ഉയർന്ന റേറ്റിംഗ് ഉള്ള സ്കീമുകൾ ഉയർന്ന വരുമാനം വാഗ്ദാനം ചെയ്യുന്നുണ്ടെങ്കിലും, അത് എല്ലായ്പ്പോഴും നിർണായകമായിരിക്കണമെന്നില്ല. ലേക്ക്മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുക മ്യൂച്വൽ ഫണ്ട് റേറ്റിംഗുകളുടെ അടിസ്ഥാനത്തിൽ മാത്രം പൊതുവെ ബുദ്ധിപരമായ തീരുമാനമല്ല. നിക്ഷേപം ഗവേഷണ അധിഷ്ഠിതവും നല്ല അറിവുള്ളതുമായിരിക്കണം. മ്യൂച്വൽ ഫണ്ട് റേറ്റിംഗുകൾ ഒരു നല്ല നിക്ഷേപത്തിനുള്ള ദിശ കാണിക്കുന്നു.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.

Excellent information