Table of Contents

മ്യൂച്വൽ ഫണ്ടുകൾ സാഹി ഹൈ

എഎംഎഫ്ഐ എന്നതിന്റെ ഒരു സംരംഭമായി 2017 മാർച്ചിൽ ഒരു പരസ്യ കാമ്പെയ്ൻ ആരംഭിച്ചുനിക്ഷേപകൻ നേരെയുള്ള അവബോധംമ്യൂച്വൽ ഫണ്ടുകൾ. മ്യൂച്വൽ ഫണ്ടുകൾ മാനേജ്മെന്റ് ഫീസിന്റെ 2 ബിപിഎസ് നിക്ഷേപകരുടെ അവബോധത്തിനായി നീക്കിവയ്ക്കുന്നു. ഈ പണം ഇപ്പോൾ "സാഹി ഹേ" കാമ്പെയ്നിലൂടെ അവബോധം സൃഷ്ടിക്കുന്നതിനായി ഉപയോഗിക്കുന്നു. നിക്ഷേപകർക്ക് മ്യൂച്വൽ ഫണ്ടുകളാണ് ശരിയായ ചോയ്സ് എന്ന് നിക്ഷേപകരോട് ആശയവിനിമയം നടത്തുക എന്നതാണ് കാമ്പെയ്നിന്റെ ലക്ഷ്യം. കാമ്പെയ്ൻ പൊതുജനങ്ങളെ ലക്ഷ്യം വച്ചുള്ളതാണ്, കൂടാതെ റീട്ടെയിൽ നിക്ഷേപകർക്കിടയിൽ താൽപ്പര്യം ജനിപ്പിക്കാനും ലക്ഷ്യമിടുന്നു.

നിക്ഷേപക സമൂഹത്തിൽ മ്യൂച്വൽ ഫണ്ടുകളെക്കുറിച്ച് അവബോധം സൃഷ്ടിക്കുന്നതിനായി അസോസിയേഷൻ ഓഫ് മ്യൂച്വൽ ഫണ്ട്സ് ഇൻ ഇന്ത്യ (AMFI) അടുത്തിടെ ആരംഭിച്ച കാമ്പെയ്നാണ് മ്യൂച്വൽ ഫണ്ടുകൾ സാഹി ഹേ. ഈ കാമ്പെയ്നിലൂടെ, മ്യൂച്വൽ ഫണ്ടുകളുടെ അർത്ഥം, മ്യൂച്വൽ ഫണ്ട് കമ്പനികൾ, എന്നിങ്ങനെയുള്ള വിവിധ നിക്ഷേപക ചോദ്യങ്ങൾ പരിഹരിക്കാൻ AMFI തിരഞ്ഞെടുക്കുന്നു.മികച്ച മ്യൂച്വൽ ഫണ്ടുകൾ നിക്ഷേപിക്കാൻ, എങ്ങനെ ഒരു മ്യൂച്വൽ ഫണ്ട് നിക്ഷേപം നടത്താം, എങ്ങനെനിക്ഷേപിക്കുന്നു മ്യൂച്വൽ ഫണ്ടുകളിൽ അർത്ഥമുണ്ട്. "മ്യൂച്വൽ ഫണ്ടുകൾ സാഹി ഹേ" എന്ന ടാഗ്ലൈൻ ഉപയോഗിച്ച് ഇത് യഥാർത്ഥത്തിൽ ഇന്ത്യൻ നിക്ഷേപകരുടെ മനസ്സിലേക്ക് കടക്കാൻ ശ്രമിക്കുന്നു.

മ്യൂച്വൽ ഫണ്ടുകളിൽ AMFI യുടെ പങ്ക് Sahi Hai

ഇന്ത്യയിലെ മ്യൂച്വൽ ഫണ്ടുകളുടെ ഒരു അസോസിയേഷനാണ് AMFI. AMFI ഒരു റെഗുലേറ്ററി ബോഡിയല്ല, മറിച്ച് മ്യൂച്വൽ ഫണ്ട് വ്യവസായത്തിന് മികച്ച രീതികൾ സജ്ജമാക്കുന്ന ഒരു അസോസിയേഷനാണ്. ഇത് നിക്ഷേപകരുടെ അവബോധം, വിദ്യാഭ്യാസം, പെരുമാറ്റച്ചട്ടം എന്നിവ ഏറ്റെടുക്കുകയും വ്യവസായത്തിൽ ധാർമ്മികവും പ്രൊഫഷണൽ നിലവാരവും നിലനിർത്തുകയും ചെയ്യുന്നു.

മ്യൂച്വൽ ഫണ്ടുകൾ സാഹി ഹായ് ചെലവഴിക്കുന്നു

2018-19 സാമ്പത്തിക വർഷത്തിൽ, AMFI ചെലവഴിക്കും150-175 കോടി രൂപ മ്യൂച്വൽ ഫണ്ട് നിക്ഷേപങ്ങൾ പ്രോത്സാഹിപ്പിക്കുന്നതിന്. കഴിഞ്ഞ സാമ്പത്തിക വർഷം (FY 17-18), അത് ചെലവഴിച്ചു200 കോടി രൂപ ആവശ്യത്തിനായി.

മ്യൂച്വൽ ഫണ്ടുകളുടെ സ്വാധീനം സാഹി ഹൈ

2018 ഏപ്രിലിൽ അസോസിയേഷൻ ഓഫ് മ്യൂച്വൽ ഫണ്ട്സ് ഇൻ ഇന്ത്യ (ആംഫി) ഉദ്യോഗസ്ഥർ പറയുന്നതനുസരിച്ച്, മ്യൂച്വൽ ഫണ്ട് വ്യവസായം കഴിഞ്ഞ ഒരു വർഷത്തിനിടെ 32 ലക്ഷം പുതിയ നിക്ഷേപകരെ ചേർത്തു.

മ്യൂച്വൽ ഫണ്ടുകൾക്കുള്ള മുന്നോട്ടുള്ള വഴി സാഹി ഹേ

അസ്സോസിയേഷൻ ഓഫ് മ്യൂച്വൽ ഫണ്ട്സ് ഓഫ് ഇന്ത്യ (AMFI) അതിന്റെ അടുത്ത കാമ്പെയ്നുമായി വരാൻ ഒരുങ്ങുകയാണ്, അത്നിക്ഷേപത്തിന്റെ നേട്ടങ്ങൾ ഇൻഡെറ്റ് ഫണ്ട്, ജനപ്രിയമായ 'മ്യൂച്വൽ ഫണ്ടുകൾ സാഹി ഹേ' ഡ്രൈവിനെ പിന്തുടരുന്നു.

ഡെറ്റ് നിക്ഷേപ ആനുകൂല്യങ്ങളെക്കുറിച്ചുള്ള മ്യൂച്വൽ ഫണ്ട് പ്രചാരണത്തിന്റെ രണ്ടാം ഘട്ടം ഞങ്ങൾ ഇപ്പോൾ ആസൂത്രണം ചെയ്യുകയാണ്. 2018 സെപ്തംബർ മൂന്നാം വാരം മുതൽ ഇത് സംപ്രേക്ഷണം ചെയ്യുമെന്ന് പ്രതീക്ഷിക്കുന്നു, ”എഎംഎഫ്ഐ ചീഫ് എക്സിക്യൂട്ടീവ് എൻ എസ് വെങ്കിടേഷ് പിടിഐയോട് പറഞ്ഞു.

Talk to our investment specialist

എന്താണ് മ്യൂച്വൽ ഫണ്ടുകൾ?

മ്യൂച്വൽ ഫണ്ടുകൾ ഒരു പൊതു ലക്ഷ്യത്തോടെയുള്ള ഫണ്ടുകളുടെ ഒരു കൂട്ടായ ശേഖരമാണ്. മ്യൂച്വൽ ഫണ്ടുകൾ നിയന്ത്രിക്കുന്നത് സെക്യൂരിറ്റീസ് & എക്സ്ചേഞ്ച് ബോർഡ് ഓഫ് ഇന്ത്യയാണ് (സെബി). ഓരോ മ്യൂച്വൽ ഫണ്ട് സ്കീമും പിന്തുടരുന്ന വ്യക്തമായ നയങ്ങളും മാർഗ്ഗനിർദ്ദേശങ്ങളും ഉണ്ടെന്ന് സെബി ഉറപ്പാക്കുന്നു. ഓരോ സ്കീമും പ്രൊഫഷണലായി മാനേജ് ചെയ്യുന്നത് ഒരു ഫണ്ട് മാനേജർ അല്ലെങ്കിൽ പോർട്ട്ഫോളിയോ മാനേജർ എന്ന് വിളിക്കപ്പെടുന്ന ഒരു യോഗ്യതയുള്ള വ്യക്തിയാണ്. ഇവർ തങ്ങളുടെ മേഖലയിലെ വിദഗ്ധരാണ്, കൂടാതെ സെക്യൂരിറ്റികൾ (ഇക്വിറ്റി അല്ലെങ്കിൽ കടം) എങ്ങനെ തിരഞ്ഞെടുക്കാമെന്നും നിക്ഷേപകൻ കാലക്രമേണ വരുമാനം ഉണ്ടാക്കുന്നുണ്ടെന്ന് ഉറപ്പാക്കാനും അറിയാം.

ഹിന്ദിയിൽ മ്യൂച്വൽ ഫണ്ടുകൾ

മ്യൂച്വൽ ഫണ്ടുകൾക്ക് യഥാർത്ഥ ഹിന്ദി പദം ഇല്ലെങ്കിലും, വർഷങ്ങളായി സംഭവിച്ചത്, അന്തർനിർമ്മിത ആഴത്തിലുള്ള നുഴഞ്ഞുകയറ്റം ഉണ്ടെന്ന് ഉറപ്പാക്കാൻ മ്യൂച്വൽ ഫണ്ടുകൾ ഹിന്ദി/നാടൻ ഭാഷയിൽ പ്രത്യേക കാമ്പെയ്നുകൾ ആരംഭിച്ചു എന്നതാണ്. വാസ്തവത്തിൽ, "കർ ബചത് യോജന" എന്ന ടാക്സ് സേവിംഗ് ഫണ്ട്, എബാലൻസ്ഡ് ഫണ്ട് "ബാൽ വികാസ് യോജന" എന്ന് വിളിക്കപ്പെടുന്നു, കുട്ടികളുടെ ഭാവിക്കായി സംരക്ഷിക്കാൻ ലക്ഷ്യമിട്ടുള്ള ഒരു സന്തുലിത പദ്ധതി ആദ്യ വർഷങ്ങളിൽ വരുന്നു. ഇവയ്ക്കൊപ്പം, "ബചത് യോജന", "നിവേശ് ലക്ഷ്യ" തുടങ്ങിയ സ്കീമുകളും ഉണ്ട്. പല വർഷം മുമ്പ്എസ്ബിഐ മ്യൂച്വൽ ഫണ്ട്, "എസ്ബിഐ ഛോട്ടാ സമാരംഭിച്ചുഎസ്.ഐ.പിഏറ്റവും കുറഞ്ഞ നിക്ഷേപ തുകയായ 500 രൂപയിൽ ഒരു മൈക്രോ എസ്ഐപി.

ഷെയർ മാർക്കറ്റ് Vs മ്യൂച്വൽ ഫണ്ടുകൾ

ഷെയർ മാർക്കറ്റിൽ (അല്ലെങ്കിൽ സ്റ്റോക്ക് മാർക്കറ്റിൽ) നേരിട്ട് നിക്ഷേപിക്കാൻ ധാരാളം ആളുകൾ ശ്രമിക്കുന്നു. സ്റ്റോക്ക് മാർക്കറ്റ്, സ്റ്റോക്കുകൾ എങ്ങനെ തിരഞ്ഞെടുക്കാം, അവയെ എങ്ങനെ വിലയിരുത്തണം, എന്തൊക്കെ ഘടകങ്ങൾ നോക്കണം, ഏറ്റവും പ്രധാനമായി അവ എങ്ങനെ നിരീക്ഷിച്ച് പുറത്തുകടക്കണം എന്നിവയെക്കുറിച്ച് അവർക്ക് വേണ്ടത്ര അറിവ് ഇല്ലാതിരിക്കുമ്പോൾ ഇത് അപകടകരമാണ്. ഓഹരി വിപണിയിൽ നേരിട്ട് നിക്ഷേപിക്കുന്നത് വിദഗ്ധർക്കുള്ളതാണ്. മുകളിൽ പറഞ്ഞ എല്ലാ കാര്യങ്ങളിലും പ്രൊഫഷണൽ യോഗ്യതകളും അനുഭവപരിചയവും വൈദഗ്ധ്യവും ഉള്ള, ഫണ്ട് മാനേജർമാർ എന്ന് വിളിക്കപ്പെടുന്ന പ്രൊഫഷണലുകളാണ് മ്യൂച്വൽ ഫണ്ടുകൾ നിയന്ത്രിക്കുന്നത്. സ്കീമിനെ ആശ്രയിച്ച്, ഫണ്ട് ഹൗസുകൾ ഒരു മാനേജ്മെന്റ് ഫീസ് ഈടാക്കുന്നു, അത് പ്രതിവർഷം 0.2% (ഇതിന്ലിക്വിഡ് ഫണ്ടുകൾ) 2.5% വരെ p.a. വേണ്ടിഇക്വിറ്റി ഫണ്ടുകൾ. ഒരു പ്രൊഫഷണലിന് അവരുടെ സേവനങ്ങൾക്കായി പണം നൽകുകയും ദീർഘകാലാടിസ്ഥാനത്തിൽ നിങ്ങൾക്ക് പ്രയോജനം ലഭിക്കുമെന്ന് ഉറപ്പാക്കുകയും ചെയ്യുന്നത് ഒരു നല്ല കാര്യമാണ്. നിക്ഷേപിക്കാനുള്ള മികച്ച മാർഗമാണിത്! അതിനാൽ റീട്ടെയിൽ നിക്ഷേപകർക്ക്, ഓഹരി വിപണിയിൽ നേരിട്ട് നിക്ഷേപിക്കുന്നതിനെതിരെ, മ്യൂച്വൽ ഫണ്ടുകൾ സാഹി ഹേ!

മ്യൂച്വൽ ഫണ്ട് ക്യാ ഹേ കാമ്പയിൻ

ഇംഗ്ലീഷിൽ മാത്രമല്ല ഹിന്ദിയിലും മറ്റ് പ്രാദേശിക ഭാഷകളിലും പ്രചാരണം നടക്കുന്നുണ്ട്. അതിനാൽ ഇന്ന് പല അന്വേഷണാത്മക നിക്ഷേപകരും "മ്യൂച്വൽ ഫണ്ട് ക്യാ ഹെ?" എന്ന ചോദ്യം ചോദിക്കുന്നു, ഹിന്ദിയിൽ യഥാർത്ഥ നിർവചനം ഇല്ലെങ്കിലും, ഇത് ഒരു പൊതു ലക്ഷ്യമുള്ള ഫണ്ടുകളുടെ ഒരു ശേഖരമാണെന്ന ആശയം വിശദീകരിക്കാൻ കഴിയും. കാമ്പെയ്നിലെ വാക്കുകൾ അക്ഷരാർത്ഥത്തിൽ അർത്ഥമാക്കുന്നത് മ്യൂച്വൽ ഫണ്ടുകളാണ് ശരിയായ തിരഞ്ഞെടുപ്പ് എന്നാണ്! മ്യൂച്വൽ ഫണ്ടുകൾ സാഹി ഹായ്!

മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നത് നല്ലതോ ചീത്തയോ?

ഇന്ന്, മ്യൂച്വൽ ഫണ്ട് വ്യവസായം കാലക്രമേണ വികസിച്ചു, ചില സ്ഥിതിവിവരക്കണക്കുകൾ പങ്കിടാൻ:

- 20 ലക്ഷം കോടി രൂപയിലധികം നിക്ഷേപകരുടെ പണം മ്യൂച്വൽ ഫണ്ടുകളിലുണ്ട്

- മ്യൂച്വൽ ഫണ്ടുകളിൽ 5 കോടിയിലധികം നിക്ഷേപമുണ്ട്

- സെബി നിയന്ത്രിക്കുന്ന 42 മ്യൂച്വൽ ഫണ്ട് കമ്പനികൾ മ്യൂച്വൽ ഫണ്ടുകൾ വാഗ്ദാനം ചെയ്യുന്നു

- 10 ൽ കൂടുതൽ ഉണ്ട്,000 നിക്ഷേപകർക്ക് തിരഞ്ഞെടുക്കാൻ കഴിയുന്ന സ്കീമുകൾ

അതിനാൽ മ്യൂച്വൽ ഫണ്ടുകൾ സഹീ ഹേ!

മികച്ച മ്യൂച്വൽ ഫണ്ടുകളിൽ എങ്ങനെ നിക്ഷേപിക്കാം?

മ്യൂച്വൽ ഫണ്ടുകളിലേക്ക് നിക്ഷേപം നടത്താൻ വിവിധ മാർഗങ്ങളുണ്ട്. ഒരാൾക്ക് ഒരു ബ്രോക്കറെ ഉപയോഗിക്കാം, എവിതരണക്കാരൻ, എബാങ്ക്, ഒരു ഓൺലൈൻ പ്ലാറ്റ്ഫോം അല്ലെങ്കിൽ ഒരു സ്വതന്ത്ര ഫിനാൻഷ്യൽ ഏജന്റ് (IFA) വഴി പോലും. ഒരു മ്യൂച്വൽ ഫണ്ടിലേക്ക് നിക്ഷേപം നടത്താൻ എല്ലാ വഴികളും നിങ്ങളെ സഹായിക്കും.

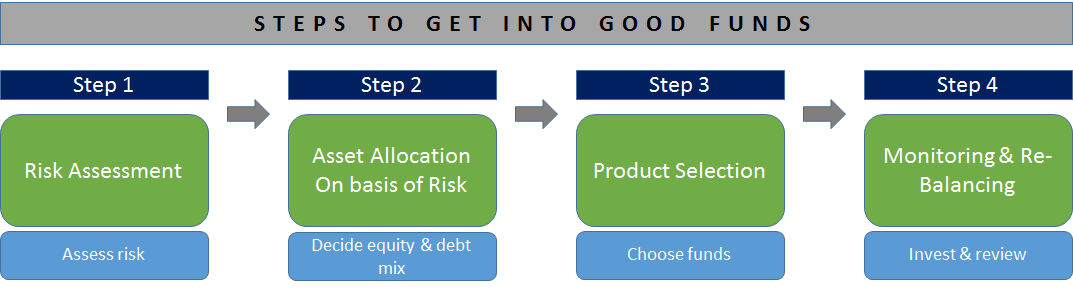

നിക്ഷേപിക്കാൻ ഏറ്റവും മികച്ച മ്യൂച്വൽ ഫണ്ട് നേടുന്നതിനെക്കുറിച്ചല്ല ഇത്. ഒന്നാമതായി, നിക്ഷേപകർ അവരുടെ റിസ്ക് വിശപ്പ് മനസ്സിലാക്കേണ്ടതുണ്ട്. രണ്ടാമതായി, അവർ അവരുമായി പൊരുത്തപ്പെടണംഅപകടസാധ്യത കൂടാതെ, ഏത് തരത്തിലുള്ള നിക്ഷേപമാണ് നടത്തേണ്ടത്, ഇത് പ്രധാനമായും ഇക്വിറ്റിയുടെയും കടത്തിന്റെയും മിശ്രിതം നേടുകയും നിക്ഷേപകന്റെ റിസ്ക് കപ്പാസിറ്റിയുമായി ഇത് പൊരുത്തപ്പെടുത്തുകയും ചെയ്യുന്നു. മൂന്നാമതായി, മികച്ച മ്യൂച്വൽ ഫണ്ട് തിരഞ്ഞെടുക്കുന്നത് ഒരു മടുപ്പിക്കുന്ന ജോലിയാണ്, ഒരാൾ നോക്കേണ്ടതുണ്ട്. പ്രകടന റേറ്റിംഗുകൾ, ചെലവ് അനുപാതങ്ങൾ, ഫണ്ട് മാനേജർ ട്രാക്ക് റെക്കോർഡ് തുടങ്ങിയ വിവിധ പാരാമീറ്ററുകളിൽ. അവസാനമായി, എന്നാൽ ഏറ്റവും കുറഞ്ഞത്, കാലക്രമേണ പ്രകടനം നിരീക്ഷിക്കുകയും അവർ ഒരു നല്ല ഫണ്ടിലാണെന്ന് ഉറപ്പാക്കുകയും വേണം. മോശം പ്രകടനം നടത്തുന്നവരെ മാറ്റിനിർത്തണം.

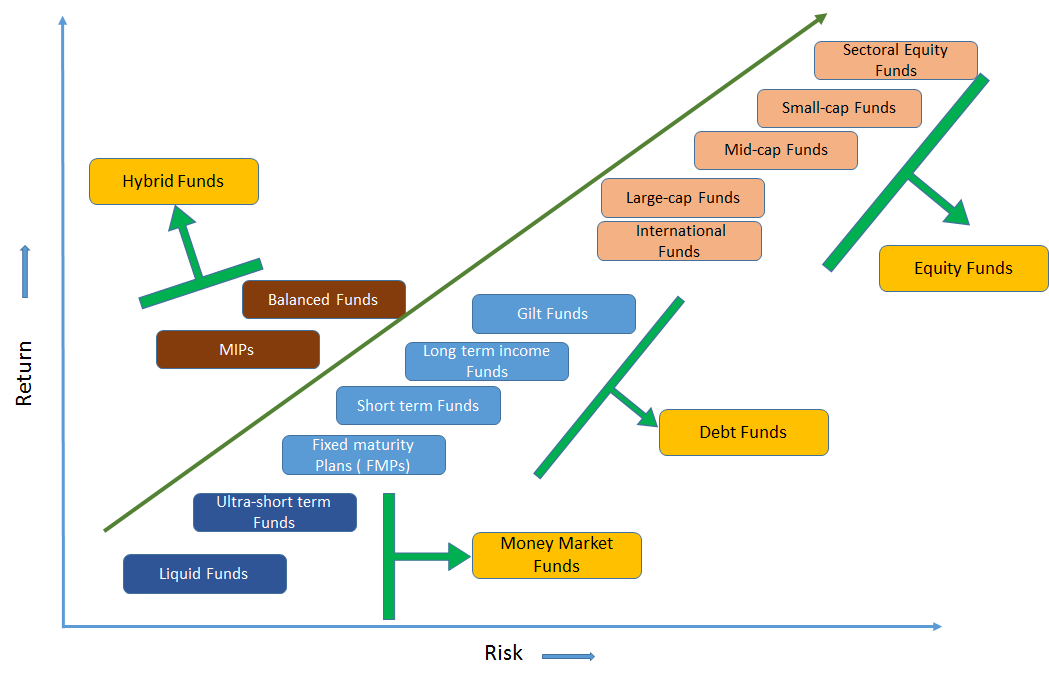

മറ്റൊരു കാര്യം, നിക്ഷേപകൻ അവരുടെ ഹോൾഡിംഗ് കാലയളവിനെ നിക്ഷേപിക്കുന്ന തരവുമായി പൊരുത്തപ്പെടുത്തേണ്ടതുണ്ട്. എല്ലാ കാലയളവിനും മ്യൂച്വൽ ഫണ്ടുകൾ ലഭ്യമാണ്. ഒരാൾക്ക് 1 ദിവസത്തേക്ക് പോലും പണം നിക്ഷേപിക്കണമെങ്കിൽ, ലിക്വിഡ് ഫണ്ടുകൾ ഉണ്ട്, രണ്ടാഴ്ചത്തേക്ക് അൾട്രാ ഷോർട്ട് ടേം ഫണ്ടുകൾ ഉണ്ട്, ദൈർഘ്യമേറിയ കാലയളവുകൾക്ക്, കുറഞ്ഞത് 3-5 വർഷത്തിൽ കൂടുതൽ ഇക്വിറ്റി ഫണ്ടുകൾ ഉണ്ടെന്ന് പറയുക. അതിനാൽ സാധ്യമായ എല്ലാ കാലയളവിനും മ്യൂച്വൽ ഫണ്ടുകൾ നിലവിലുണ്ട്. താഴെയുള്ള ചാർട്ട് ഒരു വ്യക്തിക്ക് ഉണ്ടായിരിക്കേണ്ട ഫണ്ടിന്റെയും കാലയളവിന്റെയും ഒരു സൂചകം നൽകുന്നു.

ഹ്രസ്വകാല മ്യൂച്വൽ ഫണ്ടുകൾ

മ്യൂച്വൽ ഫണ്ടുകൾ ദീർഘകാല നിക്ഷേപകർക്ക് മാത്രമുള്ളതാണെന്നും അതും ധാരാളം പണമുള്ള ആളുകൾക്ക് മാത്രമാണെന്നും ഒരു പൊതു വിശ്വാസമുണ്ട്. ഇവ രണ്ടും സത്യമല്ല. ഒരാൾക്ക് 500 രൂപ വരെ (ചിലപ്പോൾ 50 രൂപ പോലും) നിക്ഷേപിക്കാം. കൂടാതെ, ഓരോ കാലയളവിനും മ്യൂച്വൽ ഫണ്ടുകളുണ്ട്. വാസ്തവത്തിൽ, ഒരാൾ ഹ്രസ്വകാലത്തേക്ക് മ്യൂച്വൽ ഫണ്ടുകൾ കണ്ടെത്താൻ പോയാൽ, ഫണ്ടുകളുടെ മുഴുവൻ പട്ടികയും വരും. ഒരു ദിവസത്തേക്കോ രണ്ട് ദിവസത്തേക്കോ നിക്ഷേപിക്കാൻ ആഗ്രഹിക്കുന്ന നിക്ഷേപകർക്ക് ലിക്വിഡ് ഫണ്ടുകളിൽ നിക്ഷേപിക്കാം, രണ്ടാഴ്ചയോ ഒരു മാസമോ നിക്ഷേപിക്കാൻ ആഗ്രഹിക്കുന്നവർക്ക് അൾട്രാ നോക്കാം.ഹ്രസ്വകാല ഫണ്ടുകൾ.ഒരു വർഷം മുതൽ 2 വർഷം വരെ നിക്ഷേപം നടത്താൻ ആഗ്രഹിക്കുന്നവർക്ക് ഹ്രസ്വകാല ഫണ്ടുകൾ നോക്കാം. അതിനാൽ ഹ്രസ്വകാലത്തേക്ക് മ്യൂച്വൽ ഫണ്ടുകളുണ്ട്, വാസ്തവത്തിൽ, മ്യൂച്വൽ ഫണ്ടുകൾ എല്ലാ ടേമിനും നിലവിലുണ്ട്! മ്യൂച്വൽ ഫണ്ടുകൾ സാഹി ഹായ്!

മികച്ച ഹ്രസ്വകാല മ്യൂച്വൽ ഫണ്ടുകൾ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 1.3 5.9 13.7 8.8 0% 1Y 15D Sundaram Short Term Debt Fund Growth ₹36.3802

↑ 0.01 ₹362 0.8 11.4 12.8 5.3 4.52% 1Y 2M 13D 1Y 7M 3D IDFC Bond Fund Short Term Plan Growth ₹56.4885

↑ 0.08 ₹9,570 3.1 4.7 9.4 7 7.8 7.38% 2Y 10M 17D 3Y 8M 16D HDFC Short Term Debt Fund Growth ₹31.627

↑ 0.04 ₹14,391 3 4.6 9.3 7.3 8.3 2.96% 2Y 9M 18D 4Y 23D Nippon India Short Term Fund Growth ₹52.1457

↑ 0.07 ₹6,340 3.1 4.7 9.3 7 8 7.65% 2Y 9M 3Y 7M 13D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 7 Aug 22

2022-ൽ നടത്താനുള്ള മികച്ച മ്യൂച്വൽ ഫണ്ട് നിക്ഷേപം

2022-ൽ നടത്താനുള്ള ഏറ്റവും മികച്ച മ്യൂച്വൽ ഫണ്ട് നിക്ഷേപം ഒരൽപ്പം ഗവേഷണത്തിന് ശേഷം ചെയ്യുന്നതാണ്. ആദ്യം, ഒരാൾ ഏതൊക്കെ വിഭാഗത്തിലുള്ള ഫണ്ടുകളിൽ നിക്ഷേപിക്കാൻ ആഗ്രഹിക്കുന്നുവെന്ന് അറിയേണ്ടതുണ്ട്. അതിനുശേഷം ഒരാൾക്ക് ഫണ്ടുകളുടെ വിഭാഗം തിരഞ്ഞെടുക്കാം, അത് വലിയ ക്യാപ് ഇക്വിറ്റി,മിഡ് ക്യാപ് ഇക്വിറ്റി അല്ലെങ്കിൽ കടം പോലും.Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) DSP BlackRock Natural Resources and New Energy Fund Growth ₹82.886

↑ 0.55 ₹1,125 -3.2 -12 -3.7 11.9 28.4 13.9 DSP BlackRock Equity Opportunities Fund Growth ₹586.037

↑ 6.48 ₹12,598 1.1 -6.1 13.8 18.9 25.9 23.9 DSP BlackRock US Flexible Equity Fund Growth ₹50.0438

↓ -0.07 ₹876 -15.8 -10.7 -2.5 6.6 14.1 17.8 L&T Emerging Businesses Fund Growth ₹73.438

↑ 0.18 ₹13,334 -11.3 -18.5 1.6 16.5 34.3 28.5 L&T India Value Fund Growth ₹100.954

↑ 0.93 ₹11,580 -1 -8.6 9 19.9 29.9 25.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

മ്യൂച്വൽ ഫണ്ടുകളിലെ SIP നിക്ഷേപം

ഒരു വ്യവസ്ഥാപിതനിക്ഷേപ പദ്ധതി (SIP) മ്യൂച്വൽ ഫണ്ട് വ്യവസായത്തിന്റെ ഒരു അതുല്യ കണ്ടുപിടുത്തമാണ്. എസ്ഐപി ചില്ലറ നിക്ഷേപകർക്ക് വേണ്ടി നിർമ്മിച്ചതാണ്, കൂടാതെ ഏതൊരു വ്യക്തിക്കും സമ്പാദ്യം കെട്ടിപ്പടുക്കുന്നതിനുള്ള മികച്ച ഉപകരണമാണിത്. ഒരു ചിട്ടയായ നിക്ഷേപ പദ്ധതി അടിസ്ഥാനപരമായി ഒരു നിക്ഷേപകനെ മ്യൂച്വൽ ഫണ്ടുകളിലേക്ക് നിശ്ചിത ആനുകാലികതയിൽ (പ്രതിമാസം എന്ന് പറയുക) വളരെ ചെറിയ തുക നിക്ഷേപിക്കാൻ അനുവദിക്കുന്നു. 500 രൂപയിൽ താഴെയുള്ള തുകയിൽ ഒരാൾക്ക് നിക്ഷേപിക്കാം! ഒരു തലമുറയിലൂടെ (20 വർഷം പോലും) SIP പോലും ഉറപ്പാക്കാൻ ഒറ്റത്തവണ സജ്ജീകരണം മതിയാകും, അതിനാൽ ചെറിയ തുക നിക്ഷേപിക്കാൻ ആഗ്രഹിക്കുന്ന ഒരു നിക്ഷേപകന് ഇത് വളരെ സൗകര്യപ്രദമാക്കുന്നു. പേപ്പർ വർക്ക്, സജ്ജീകരണം അല്ലെങ്കിൽ ഓൺലൈനിൽ ചെയ്താൽ പോലും ഒറ്റത്തവണ മാത്രം!

മികച്ച SIP മ്യൂച്വൽ ഫണ്ടുകൾ

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) SBI PSU Fund Growth ₹30.6126

↑ 0.40 ₹4,149 500 2.5 -6.4 3 29.4 29.9 23.5 HDFC Infrastructure Fund Growth ₹44.53

↑ 0.41 ₹2,105 300 -0.2 -8 5 28.1 33.8 23 ICICI Prudential Infrastructure Fund Growth ₹179.84

↑ 1.67 ₹6,886 100 -0.1 -8.3 6.6 27.4 37.4 27.4 Franklin India Opportunities Fund Growth ₹233.613

↑ 2.17 ₹5,517 500 -3.1 -7.6 13.2 27.3 31.8 37.3 Nippon India Power and Infra Fund Growth ₹322.789

↑ 3.27 ₹6,125 100 -3.3 -12 2.6 27.2 35 26.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

മ്യൂച്വൽ ഫണ്ടുകളിൽ ഓൺലൈനിൽ എങ്ങനെ നിക്ഷേപിക്കാം?

✅ 1. Fincash.com-ൽ ആജീവനാന്ത സൗജന്യ നിക്ഷേപ അക്കൗണ്ട് തുറക്കുക

✅ 2. നിങ്ങളുടെ രജിസ്ട്രേഷനും KYC പ്രക്രിയയും പൂർത്തിയാക്കുക

3. രേഖകൾ അപ്ലോഡ് ചെയ്യുക (പാൻ, ആധാർ മുതലായവ).കൂടാതെ, നിങ്ങൾ നിക്ഷേപിക്കാൻ തയ്യാറാണ്!

ഇന്ത്യയിലെ മ്യൂച്വൽ ഫണ്ടുകളുടെ ചരിത്രം

ഇന്ത്യാ ഗവൺമെന്റിന്റെയും റിസർവ് ബാങ്കിന്റെയും മുൻകൈയിൽ 1963-ൽ യൂണിറ്റ് ട്രസ്റ്റ് ഓഫ് ഇന്ത്യയുടെ രൂപീകരണത്തോടെയാണ് ഇന്ത്യയിൽ മ്യൂച്വൽ ഫണ്ട് വ്യവസായം ആരംഭിച്ചത്. ദിഇന്ത്യയിലെ മ്യൂച്വൽ ഫണ്ടുകളുടെ ചരിത്രം വിശാലമായി നാല് വ്യത്യസ്ത ഘട്ടങ്ങളായി തിരിക്കാം

ആദ്യ ഘട്ടം - 1964-1987

1963-ൽ പാർലമെന്റിന്റെ നിയമപ്രകാരം യൂണിറ്റ് ട്രസ്റ്റ് ഓഫ് ഇന്ത്യ (UTI) സ്ഥാപിതമായി. ഇത് റിസർവ് ബാങ്ക് ഓഫ് ഇന്ത്യ സ്ഥാപിക്കുകയും റിസർവ് ബാങ്ക് ഓഫ് ഇന്ത്യയുടെ റെഗുലേറ്ററി, അഡ്മിനിസ്ട്രേറ്റീവ് നിയന്ത്രണത്തിന് കീഴിൽ പ്രവർത്തിക്കുകയും ചെയ്തു. 1978-ൽ ആർബിഐയിൽ നിന്ന് യുടിഐ ബന്ധം വേർപെടുത്തി, ആർബിഐയുടെ സ്ഥാനത്ത് ഇൻഡസ്ട്രിയൽ ഡെവലപ്മെന്റ് ബാങ്ക് ഓഫ് ഇന്ത്യ (ഐഡിബിഐ) റെഗുലേറ്ററി, അഡ്മിനിസ്ട്രേറ്റീവ് നിയന്ത്രണം ഏറ്റെടുത്തു. 1964-ലെ യൂണിറ്റ് സ്കീം ആയിരുന്നു UTI ആരംഭിച്ച ആദ്യ പദ്ധതി. 1988-ന്റെ അവസാനത്തിൽ UTI-ന്റെ കൈവശം Rs. 6,700 കോടിയുടെ ആസ്തികൾ കൈകാര്യം ചെയ്യുന്നു.

രണ്ടാം ഘട്ടം - 1987-1993 (പൊതുമേഖലാ ഫണ്ടുകളുടെ പ്രവേശനം)

1987-ൽ യുടിഐ ഇതര പൊതുമേഖലാ ബാങ്കുകളും പൊതുമേഖലാ മ്യൂച്വൽ ഫണ്ടുകളും സ്ഥാപിച്ചു.ലൈഫ് ഇൻഷുറൻസ് കോർപ്പറേഷൻ ഓഫ് ഇന്ത്യ (എൽഐസി) കൂടാതെപൊതു ഇൻഷുറൻസ് കോർപ്പറേഷൻ ഓഫ് ഇന്ത്യ (ജിഐസി). എസ്ബിഐ മ്യൂച്വൽ ഫണ്ട് ഇതര ആദ്യയുടിഐ മ്യൂച്വൽ ഫണ്ട് 1987 ജൂണിൽ സ്ഥാപിതമായ കാൻബാങ്ക് മ്യൂച്വൽ ഫണ്ട് (ഡിസംബർ 87), പഞ്ചാബ് നാഷണൽ ബാങ്ക് മ്യൂച്വൽ ഫണ്ട് (ആഗസ്റ്റ് 89), ഇന്ത്യൻ ബാങ്ക് മ്യൂച്വൽ ഫണ്ട് (നവംബർ 89), ബാങ്ക് ഓഫ് ഇന്ത്യ (ജൂൺ 90), ബാങ്ക് ഓഫ് ബറോഡ മ്യൂച്വൽ ഫണ്ട് (ഒക്ടോബർ 92) . എൽഐസി അതിന്റെ മ്യൂച്വൽ ഫണ്ട് 1989 ജൂണിൽ സ്ഥാപിച്ചപ്പോൾ ജിഐസി അതിന്റെ മ്യൂച്വൽ ഫണ്ട് 1990 ഡിസംബറിൽ സ്ഥാപിച്ചു.

1993 അവസാനത്തോടെ, മ്യൂച്വൽ ഫണ്ട് വ്യവസായത്തിന് മാനേജ്മെന്റിന് കീഴിലുള്ള ആസ്തികൾ രൂപ. 47,004 കോടി.

മൂന്നാം ഘട്ടം - 1993-2003 (സ്വകാര്യ മേഖലയിലെ ഫണ്ടുകളുടെ പ്രവേശനം)

സ്വകാര്യ പ്രവേശനത്തോടെസെക്ടർ ഫണ്ടുകൾ 1993-ൽ, ഇന്ത്യൻ മ്യൂച്വൽ ഫണ്ട് വ്യവസായത്തിൽ ഒരു പുതിയ യുഗം ആരംഭിച്ചു, ഇത് ഇന്ത്യൻ നിക്ഷേപകർക്ക് ഫണ്ട് കുടുംബങ്ങളുടെ വിശാലമായ തിരഞ്ഞെടുപ്പ് നൽകുന്നു. കൂടാതെ, യുടിഐ ഒഴികെയുള്ള എല്ലാ മ്യൂച്വൽ ഫണ്ടുകളും രജിസ്റ്റർ ചെയ്യുകയും നിയന്ത്രിക്കുകയും ചെയ്യേണ്ട ആദ്യത്തെ മ്യൂച്വൽ ഫണ്ട് റെഗുലേഷൻസ് നിലവിൽ വന്ന വർഷമാണ് 1993. പഴയ കോത്താരി പയനിയർ (ഇപ്പോൾ ഫ്രാങ്ക്ലിൻ ടെമ്പിൾടണുമായി ലയിപ്പിച്ചിരിക്കുന്നു) 1993 ജൂലൈയിൽ രജിസ്റ്റർ ചെയ്ത ആദ്യത്തെ സ്വകാര്യ മേഖല മ്യൂച്വൽ ഫണ്ടാണ്.

1993-ലെ സെബി (മ്യൂച്വൽ ഫണ്ട്) റെഗുലേഷനുകൾ 1996-ൽ കൂടുതൽ സമഗ്രവും പരിഷ്കരിച്ചതുമായ മ്യൂച്വൽ ഫണ്ട് റെഗുലേഷനുകൾക്ക് പകരമായി.

എന്നതിന്റെ എണ്ണംമ്യൂച്വൽ ഫണ്ട് ഹൗസുകൾ നിരവധി വിദേശ മ്യൂച്വൽ ഫണ്ടുകൾ ഇന്ത്യയിൽ ഫണ്ടുകൾ സ്ഥാപിക്കുന്നതിനൊപ്പം നിരവധി ലയനങ്ങൾക്കും ഏറ്റെടുക്കലുകൾക്കും ഈ വ്യവസായം സാക്ഷ്യം വഹിച്ചിട്ടുണ്ട്. 2003 ജനുവരി അവസാനത്തോടെ, മൊത്തം ആസ്തിയുള്ള 33 മ്യൂച്വൽ ഫണ്ടുകൾ ഉണ്ടായിരുന്നു. 1,21,805 കോടി. യൂണിറ്റ് ട്രസ്റ്റ് ഓഫ് ഇന്ത്യ രൂപ മാനേജ്മെന്റിന് കീഴിലുള്ള 44,541 കോടി ആസ്തി മറ്റ് മ്യൂച്വൽ ഫണ്ടുകളേക്കാൾ വളരെ മുന്നിലാണ്.

നാലാം ഘട്ടം - ഫെബ്രുവരി 2003 മുതൽ

2003 ഫെബ്രുവരിയിൽ, യൂണിറ്റ് ട്രസ്റ്റ് ഓഫ് ഇന്ത്യ ആക്റ്റ് 1963 റദ്ദാക്കിയതിനെത്തുടർന്ന് യുടിഐ രണ്ട് വ്യത്യസ്ത സ്ഥാപനങ്ങളായി വിഭജിക്കപ്പെട്ടു. യൂണിറ്റ് ട്രസ്റ്റ് ഓഫ് ഇന്ത്യയുടെ നിർദിഷ്ട അണ്ടർടേക്കിംഗ് ആണ് ഒന്ന്. 2003 ജനുവരി അവസാനത്തോടെ 29,835 കോടി രൂപ, യുഎസ് 64 സ്കീമിന്റെ ആസ്തികൾ, ഉറപ്പായ വരുമാനവും മറ്റ് ചില സ്കീമുകളും പ്രതിനിധീകരിക്കുന്നു. യൂണിറ്റ് ട്രസ്റ്റ് ഓഫ് ഇന്ത്യയുടെ നിർദ്ദിഷ്ട അണ്ടർടേക്കിംഗ്, ഒരു അഡ്മിനിസ്ട്രേറ്ററുടെ കീഴിലും ഇന്ത്യാ ഗവൺമെന്റ് രൂപീകരിച്ച നിയമങ്ങൾക്ക് കീഴിലും പ്രവർത്തിക്കുന്നു, മ്യൂച്വൽ ഫണ്ട് റെഗുലേഷനുകളുടെ പരിധിയിൽ വരുന്നതല്ല.

SBI, PNB, BOB, LIC എന്നിവ സ്പോൺസർ ചെയ്യുന്ന UTI മ്യൂച്വൽ ഫണ്ടാണ് രണ്ടാമത്തേത്. ഇത് സെബിയിൽ രജിസ്റ്റർ ചെയ്യുകയും മ്യൂച്വൽ ഫണ്ട് റെഗുലേഷനുകൾക്ക് കീഴിൽ പ്രവർത്തിക്കുകയും ചെയ്യുന്നു. 2000 മാർച്ചിൽ 2000 രൂപയിലധികം ഉണ്ടായിരുന്ന മുൻ യുടിഐയുടെ വിഭജനത്തോടെ. മാനേജ്മെന്റിന് കീഴിലുള്ള 76,000 കോടി ആസ്തികൾ, സെബി മ്യൂച്വൽ ഫണ്ട് റെഗുലേഷനുകൾക്ക് അനുസൃതമായി ഒരു യുടിഐ മ്യൂച്വൽ ഫണ്ട് രൂപീകരിച്ച്, വിവിധ സ്വകാര്യ മേഖലാ ഫണ്ടുകൾക്കിടയിൽ അടുത്തിടെ നടന്ന ലയനങ്ങൾ, മ്യൂച്വൽ ഫണ്ട് വ്യവസായം അതിന്റെ നിലവിലെ ഏകീകരണത്തിന്റെയും വളർച്ചയുടെയും ഘട്ടത്തിലേക്ക് പ്രവേശിച്ചു. .

വർഷങ്ങളായി ആസ്തികളുടെ വളർച്ചയാണ് ഗ്രാഫ് സൂചിപ്പിക്കുന്നത്. 2015 വരെ.

മ്യൂച്വൽ ഫണ്ട് കമ്പനികൾ

മ്യൂച്വൽ ഫണ്ട് കമ്പനികൾ അല്ലെങ്കിൽഅസറ്റ് മാനേജ്മെന്റ് കമ്പനികൾ നിക്ഷേപകർക്ക് മ്യൂച്വൽ ഫണ്ട് നൽകുന്ന സ്ഥാപനങ്ങളാണ്. ഇന്ന് ഇന്ത്യയിൽ 40-ലധികം എഎംസികളുണ്ട്. 90-കളുടെ തുടക്കത്തിൽ ഈ വ്യവസായം തുറക്കപ്പെട്ടു, അതിനുശേഷം അത് അതിവേഗം വികസിച്ചു. ഇന്ന്, വിവിധ തരം എഎംസികൾ നിലവിലുണ്ട്, എസ്ബിഐ മ്യൂച്വൽ ഫണ്ട് പോലുള്ള വിദേശ ഉടമസ്ഥതയിലുള്ള (ഭാഗികമായി) എഎംസികളിലേക്ക് പിഎസ്യു ബാങ്ക് സ്പോൺസർ ചെയ്യുന്ന എഎംസികളുണ്ട്.ഫ്രാങ്ക്ലിൻ ടെമ്പിൾട്ടൺ മ്യൂച്വൽ ഫണ്ട്. എഎംസികളിൽ ഉടനീളം നിക്ഷേപകർക്ക് സ്കീമുകൾ തിരഞ്ഞെടുക്കാം.

മ്യൂച്വൽ ഫണ്ട് വിവരങ്ങൾ

മ്യൂച്വൽ ഫണ്ടുകളെ സംബന്ധിച്ച് ധാരാളം വിവരങ്ങൾ നൽകുന്ന വിവിധ വെബ്സൈറ്റുകൾ ലഭ്യമാണ്. AMFI വെബ്സൈറ്റ് ദിവസേന പോലുള്ള വിവിധ വിവരങ്ങൾ നൽകുന്നുഎൻഎവികൾ, ഫണ്ട് ഹൌസുകൾ, സ്കീമുകൾ മുതലായവ. പിന്നെ MorningStar, ICRA, CRISIL മുതലായ മ്യൂച്വൽ ഫണ്ടുകളുടെ പ്രകടന റേറ്റിംഗുകൾ നൽകുന്ന വിവിധ ദാതാക്കളുണ്ട്. മ്യൂച്വൽ ഫണ്ടുകളെ കുറിച്ച് വിവിധ സ്ഥലങ്ങളിൽ നിന്ന് ധാരാളം വിവരങ്ങൾ ലഭിക്കും, എന്നിരുന്നാലും, ഏത് സമയത്തും, ഒന്ന് ഉറവിടവും അതിന്റെ വിശ്വാസ്യതയും പ്രശസ്തിയും കാണണം.

മ്യൂച്വൽ ഫണ്ടുകളിൽ 5 കോടിയിലധികം നിക്ഷേപങ്ങളും (വോളിയം) 19 ലക്ഷം കോടിയിലധികം ഫണ്ടുകളും ഉണ്ടെന്നതും വ്യവസായം പതിറ്റാണ്ടുകളായി നിലനിൽക്കുന്നുവെന്നതും ഞങ്ങൾക്ക് വളരെയധികം ആത്മവിശ്വാസം നൽകുന്നു. നിക്ഷേപകരെ ബോധവത്കരിക്കുന്നതിനും കൂടുതൽ കൂടുതൽ നിക്ഷേപകർക്ക് മ്യൂച്വൽ ഫണ്ടുകളിലേക്ക് അവരുടെ സമ്പാദ്യം ലഭിക്കുന്നുണ്ടെന്ന് ഉറപ്പാക്കുന്നതിനുമുള്ള ശരിയായ ദിശയിലേക്കുള്ള മറ്റൊരു ചുവടുവയ്പ്പാണ് AMFI-യുടെ "മ്യൂച്വൽ ഫണ്ട് സാഹി ഹേ" കാമ്പെയ്ൻ.

അതിനാൽ മ്യൂച്വൽഫണ്ട്സഹിഹൈ!മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുക!

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.

Pretty good content