Table of Contents

മ്യൂച്വൽ ഫണ്ടുകൾ Vs സ്റ്റോക്കുകൾ

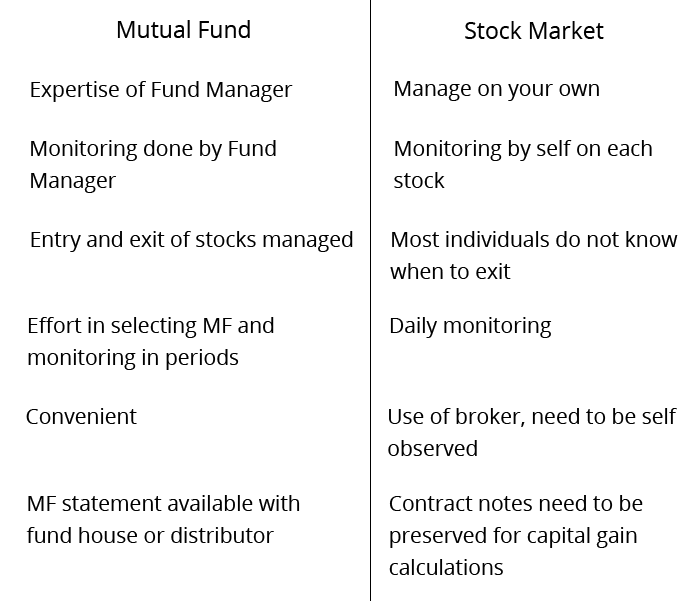

മ്യൂച്വൽ ഫണ്ടുകൾ അല്ലെങ്കിൽ സ്റ്റോക്ക് മാർക്കറ്റുകൾ നേരിട്ട് - എവിടെ നിക്ഷേപിക്കണം എന്നത് വ്യക്തിപരമായ കാര്യത്തിലെ ഏറ്റവും പഴയ ചർച്ചകളിലൊന്നാണ്സ്വത്ത് പരിപാലനം. മ്യൂച്വൽ ഫണ്ടുകൾ ഒരു ഫണ്ടിൽ ഒരു നിശ്ചിത തുക നിക്ഷേപിക്കാൻ നിങ്ങളെ അനുവദിക്കുന്നു, അവിടെ ഫണ്ട് മാനേജർമാർ അവരുടെ വൈദഗ്ദ്ധ്യം ഉപയോഗിച്ച് ഒരു ക്ലയന്റിൻറെ പണം വിവിധ സ്റ്റോക്കുകളിൽ നിക്ഷേപിച്ച് ഉയർന്ന റിട്ടേൺ നിരക്ക് നേടുന്നു.നിക്ഷേപിക്കുന്നു ഓഹരി വിപണിയിൽ ഉപയോക്താവ് നടത്തുന്ന ഓഹരികളിലെ നിക്ഷേപത്തിന്മേൽ നിങ്ങൾക്ക് കൂടുതൽ നിയന്ത്രണം നൽകുന്നു. എന്നിരുന്നാലും, വിപണികളുമായി നേരിട്ട് ഇടപെടേണ്ടതിനാൽ ഇത് അവരെ അപകടസാധ്യതകളിലേക്ക് നയിക്കുന്നു.

വ്യത്യാസം: മ്യൂച്വൽ ഫണ്ടുകൾ Vs സ്റ്റോക്കുകൾ/ഷെയറുകൾ

1. മ്യൂച്വൽ ഫണ്ടുകളും സ്റ്റോക്കുകളും മനസ്സിലാക്കുക

അപകടസാധ്യതയുമായി താരതമ്യം ചെയ്യുമ്പോൾഘടകം, ഓഹരികൾ മ്യൂച്വൽ ഫണ്ടുകളേക്കാൾ വളരെ അപകടകരമാണ്. മ്യൂച്വൽ ഫണ്ടുകളിലെ അപകടസാധ്യത എല്ലായിടത്തും വ്യാപിക്കുന്നു, അതിനാൽ വൈവിധ്യമാർന്ന സ്റ്റോക്കുകളുടെ സംയോജനത്തോടെ അത് കുറയുന്നു. സ്റ്റോക്കിനൊപ്പം, നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് വിപുലമായ ഗവേഷണം നടത്തേണ്ടതുണ്ട്, പ്രത്യേകിച്ചും നിങ്ങൾ ഒരു തുടക്കക്കാരനാണെങ്കിൽനിക്ഷേപകൻ. സന്ദർശിക്കുകഫിൻകാഷ് നിക്ഷേപത്തിന്റെ വിവിധ മേഖലകളെക്കുറിച്ചുള്ള കൂടുതൽ വിശദാംശങ്ങൾക്ക്. മ്യൂച്വൽ ഫണ്ടുകളുടെ കാര്യത്തിൽ, ഗവേഷണം നടക്കുന്നു, ഫണ്ട് മാനേജ് ചെയ്യുന്നത് ഒരു മ്യൂച്വൽ ഫണ്ട് മാനേജരാണ്.

ഈ സേവനം സൗജന്യമല്ലെങ്കിലും വാർഷികത്തോടൊപ്പം വരുന്നുമാനേജ്മെന്റ് ഫീസ് അത് മൊത്തം ചെലവ് റേഷൻ (TER) പ്രകാരം ഫണ്ട് ഹൗസ് ഈടാക്കുന്നു.

2. തുടക്കക്കാരനായി നിക്ഷേപിക്കുമ്പോൾ

നിങ്ങൾ സാമ്പത്തിക വിപണിയിൽ കാര്യമായ പരിചയമോ പരിചയമോ ഇല്ലാത്ത ഒരു പുതിയ നിക്ഷേപകനാണെങ്കിൽ, റിസ്ക് താരതമ്യേന കുറവാണെന്ന് മാത്രമല്ല, തീരുമാനങ്ങൾ എടുക്കുന്നത് ഒരു വിദഗ്ധൻ ആയതിനാലും മ്യൂച്വൽ ഫണ്ടുകളിൽ നിന്ന് ആരംഭിക്കുന്നതാണ് ഉചിതം. ഈ പ്രൊഫഷണലുകൾക്ക് ഒരു വരാനിരിക്കുന്ന നിക്ഷേപത്തിന്റെ വീക്ഷണം അളക്കാൻ സാമ്പത്തിക ഡാറ്റ വിശകലനം ചെയ്യാനും വ്യാഖ്യാനിക്കാനും ഉള്ള ഉൾക്കാഴ്ചയുണ്ട്.

3. അനുബന്ധ ചെലവുകൾ

നിങ്ങൾ വ്യക്തിഗതമായി വാങ്ങുന്ന സ്റ്റോക്കുകളിൽ നിന്ന് വ്യത്യസ്തമായി മ്യൂച്വൽ ഫണ്ട് മാനേജർമാർക്ക് ഫീസ് അടയ്ക്കേണ്ടി വരുമെങ്കിലും,സ്കെയിലിന്റെ സമ്പദ്വ്യവസ്ഥ അതും കടന്നുവരുന്നു. അത് സത്യമാണ്സജീവ മാനേജ്മെന്റ് ഫണ്ടുകൾ സൗജന്യമായി ലഭിക്കാത്ത ഒരു കാര്യമാണ്. എന്നാൽ വലിയ വലിപ്പം കാരണം മ്യൂച്വൽ ഫണ്ടുകൾ ഒരു വ്യക്തിക്ക് നൽകുന്ന ബ്രോക്കറേജ് ചാർജുകളുടെ ഒരു ചെറിയ ഭാഗം മാത്രമേ നൽകൂ എന്നതാണ് സത്യം.ഓഹരി ഉടമ ബ്രോക്കറേജിനായി പണം നൽകുന്നു. മ്യൂച്വൽ ഫണ്ടുകളുടെ കാര്യത്തിൽ ആവശ്യമില്ലാത്ത ഡിമാറ്റിനുള്ള ചാർജുകളും വ്യക്തിഗത നിക്ഷേപകർ നൽകണം.

4. റിസ്ക് ആൻഡ് റിട്ടേൺ

ഒരു പോർട്ട്ഫോളിയോ വൈവിധ്യവൽക്കരിച്ച് അപകടസാധ്യത കുറയ്ക്കുന്നതിനുള്ള പ്രയോജനം മ്യൂച്വൽ ഫണ്ടുകൾക്ക് ഉണ്ടെന്ന് ഇതിനകം തന്നെ സ്ഥാപിച്ചിട്ടുണ്ട്.

മറുവശത്ത് ഓഹരികൾ അപകടസാധ്യതയുള്ളതാണ്വിപണി വ്യവസ്ഥകൾക്കും ഒരു സ്റ്റോക്കിന്റെ പ്രകടനത്തിനും മറ്റൊന്നിന് നഷ്ടപരിഹാരം നൽകാൻ കഴിയില്ല.

5. ഹ്രസ്വകാല മൂലധന നേട്ടം

ഓഹരികളിൽ നിക്ഷേപിക്കുമ്പോൾ, നിങ്ങളുടെ ഹ്രസ്വകാലത്തേക്ക് 15 ശതമാനം നികുതി നൽകേണ്ടിവരുമെന്ന് ഓർക്കുകമൂലധനം ഒരു വർഷത്തിനുള്ളിൽ നിങ്ങളുടെ ഓഹരികൾ വിറ്റാൽ നേട്ടം (STCG). മറുവശത്ത്, ഫണ്ട് വിൽക്കുന്ന ഓഹരികളുടെ മൂലധന നേട്ടത്തിന് നികുതിയില്ല. ഇത് നിങ്ങൾക്ക് കാര്യമായ നേട്ടങ്ങൾ അർത്ഥമാക്കാം. ലാഭിച്ച നികുതി നിങ്ങൾക്ക് കൂടുതൽ നിക്ഷേപിക്കുന്നതിന് ലഭ്യമാണ്, അങ്ങനെ കൂടുതൽ കാര്യങ്ങൾക്ക് വഴിയൊരുക്കുന്നുവരുമാനം നിക്ഷേപത്തിലൂടെ ജനറേഷൻ. എന്നാൽ ആ ഹ്രസ്വകാല മൂലധന നേട്ട നികുതി അടയ്ക്കാതിരിക്കാൻ നിങ്ങളുടെ ഇക്വിറ്റിയിൽ ഒരു വർഷത്തിലധികം പിടിച്ചുനിൽക്കേണ്ടി വരും.

6. ദീർഘകാല മൂലധന നേട്ടം

ദീർഘകാലംമൂലധന നേട്ടം (LTCG) 1 ലക്ഷം രൂപയിൽ കൂടുതലുള്ള നേട്ടങ്ങൾക്ക് 10% നികുതി ചുമത്തുന്നു (2018 ലെ ബജറ്റിൽ പ്രഖ്യാപിച്ചത് പോലെ). അതായത്, ഒരു വർഷത്തിൽ 1 ലക്ഷം രൂപയിൽ കൂടുതലാണെങ്കിൽ, ഒരു വർഷത്തിൽ (ദീർഘകാലാടിസ്ഥാനത്തിൽ) നേടിയ നേട്ടത്തിന് നികുതി നൽകണം.ഫ്ലാറ്റ് 10% നിരക്ക്.

7. നിങ്ങളുടെ നിക്ഷേപത്തിൽ നിയന്ത്രണം

മ്യൂച്വൽ ഫണ്ടുകളുടെ കാര്യത്തിൽ, ഓഹരികളുടെ തിരഞ്ഞെടുപ്പും അവയുടെ ട്രേഡിംഗും സംബന്ധിച്ച തീരുമാനം ഫണ്ട് മാനേജരുടെ കൈകളിൽ മാത്രമായിരിക്കും. ഏത് സ്റ്റോക്ക് എടുക്കണം, എത്ര കാലയളവ് എന്നിവയിൽ നിങ്ങൾക്ക് നിയന്ത്രണമില്ല. ഒരു നിക്ഷേപകൻ എന്ന നിലയിൽ, നിങ്ങളാണെങ്കിൽമ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുക നിങ്ങളുടെ പോർട്ട്ഫോളിയോയിലുള്ള ചില ഓഹരികളിൽ നിന്ന് പുറത്തുകടക്കാൻ നിങ്ങൾക്ക് ഓപ്ഷൻ ഇല്ല. ഓഹരികളുടെ വിധിയുമായി ബന്ധപ്പെട്ട തീരുമാനങ്ങൾ ഫണ്ട് മാനേജരുടെ കൈകളിലാണ്. ഈ രീതിയിൽ, മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്ന ഒരു നിക്ഷേപകനെക്കാൾ ഓഹരികളിൽ നിക്ഷേപിക്കുന്ന ഒരു വ്യക്തിക്ക് അവരുടെ നിക്ഷേപത്തിൽ കൂടുതൽ നിയന്ത്രണം ഉണ്ടായിരിക്കും.

8. വൈവിധ്യവൽക്കരണം

ഒരു നല്ല വൈവിധ്യമുള്ള പോർട്ട്ഫോളിയോയിൽ കുറഞ്ഞത് 25 മുതൽ 30 വരെ ഓഹരികൾ ഉൾപ്പെടുത്തണം, എന്നാൽ ഇത് ഒരു ചെറിയ നിക്ഷേപകനെ സംബന്ധിച്ചിടത്തോളം വലിയൊരു ആവശ്യമായിരിക്കും. മ്യൂച്വൽ ഫണ്ടുകൾ ഉപയോഗിച്ച്, ചെറിയ ഫണ്ടുകളുള്ള നിക്ഷേപകർക്ക് വൈവിധ്യമാർന്ന പോർട്ട്ഫോളിയോയും ലഭിക്കും. ഒരു ഫണ്ടിന്റെ യൂണിറ്റുകൾ വാങ്ങുന്നത് ഒരു വലിയ കോർപ്പസ് നിക്ഷേപിക്കാതെ തന്നെ ഒന്നിലധികം സ്റ്റോക്കുകളിൽ നിക്ഷേപിക്കാൻ നിങ്ങളെ അനുവദിക്കുന്നു.

Talk to our investment specialist

9. സമയവും ഗവേഷണവും

നിങ്ങൾ നേരിട്ട് നിക്ഷേപിക്കുമ്പോൾ, മ്യൂച്വൽ ഫണ്ടുകളുടെ കാര്യത്തിൽ നിങ്ങൾക്ക് നിഷ്ക്രിയരായിരിക്കാൻ കഴിയുമ്പോൾ നിങ്ങളുടെ സ്റ്റോക്കിൽ കൂടുതൽ സമയവും ഗവേഷണവും നിക്ഷേപിക്കേണ്ടതുണ്ട്. നിങ്ങളുടെ പോർട്ട്ഫോളിയോ മാനേജ് ചെയ്യാൻ തന്റെ സമയം നിക്ഷേപിക്കുന്ന ആളാണ് ഫണ്ട് മാനേജർ.

10. നിക്ഷേപ ട്രാക്കിംഗ്

മ്യൂച്വൽ ഫണ്ടുകളിലെ നിക്ഷേപത്തിലൂടെ, ഈ മേഖലയിൽ വിപുലമായ വൈദഗ്ധ്യവും അനുഭവപരിചയവുമുള്ള ഒരു ഫണ്ട് മാനേജരുടെ പ്രയോജനം നിങ്ങൾക്കുണ്ട്. അത് സ്റ്റോക്കുകൾ തിരഞ്ഞെടുക്കുന്നതായാലും അവ നിരീക്ഷിച്ച് വിഹിതം നൽകുന്നതായാലും, അതിലൊന്നും നിങ്ങൾ വിഷമിക്കേണ്ടതില്ല. ഓഹരി നിക്ഷേപങ്ങളുടെ കാര്യത്തിൽ ഈ സേവനം ലഭ്യമല്ല. നിങ്ങളുടെ നിക്ഷേപം തിരഞ്ഞെടുക്കുന്നതിനും ട്രാക്കുചെയ്യുന്നതിനും നിങ്ങൾ ഉത്തരവാദിയാണ്.

11. നിക്ഷേപ ചക്രവാളം

മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുമ്പോൾ, ദീർഘകാല വളർച്ചാ പാതയുള്ളതിനാൽ നല്ല വരുമാനം ലഭിക്കുന്നതിന് നിങ്ങൾ ഫണ്ടുകൾക്ക് കുറഞ്ഞത് 8-10 വർഷമെങ്കിലും നൽകേണ്ടിവരുമെന്ന് ഓർക്കുക. സ്റ്റോക്കുകളുടെ കാര്യത്തിൽ, നിങ്ങൾ ശരിയായ ഓഹരികൾ തിരഞ്ഞെടുത്ത് ശരിയായ സമയത്ത് വിറ്റാൽ നിങ്ങൾക്ക് വേഗത്തിലും നല്ല വരുമാനം നേടാനാകും.

ഇതൊക്കെയാണെങ്കിലും ഓഹരി വിപണിയും അതിന്റെ സങ്കീർണതകളും ഒരു വ്യക്തിക്ക് പരിചിതമായ ഒന്നാണെങ്കിൽ, അവർക്ക് നേരിട്ട് നിക്ഷേപിക്കാം. ഒരു സ്റ്റോക്ക് ഉടനടി റിട്ടേൺ നൽകാത്ത ഒരു ദീർഘകാല ഗെയിം കളിക്കാൻ അവർ തയ്യാറായിരിക്കണം കൂടാതെ അപകടസാധ്യതയോടുള്ള വർധിച്ച വിശപ്പും ഉണ്ടായിരിക്കണം. മ്യൂച്വൽ ഫണ്ടുകളിലെ നിക്ഷേപകരിൽ നിന്ന് വ്യത്യസ്തമായി, അവർക്ക് അതിൽ വൈദഗ്ദ്ധ്യം ഇല്ലസ്മാർട്ട് നിക്ഷേപം ഏത് ഫണ്ട് മാനേജർമാർക്ക് നൽകാൻ കഴിയും. മികച്ച സമയങ്ങളിൽ പോലും, ഓഹരികളിലെ നിക്ഷേപം അപകടസാധ്യതയുള്ളതാണ്. താരതമ്യേന ദുഷ്കരമായ സമയങ്ങളിൽ, പോർട്ട്ഫോളിയോ വൈവിധ്യവൽക്കരണം, പ്രൊഫഷണൽ മാനേജ്മെന്റ്, നിരന്തര നിരീക്ഷണം എന്നിവയുടെ പ്രയോജനം കാരണം മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നതാണ് നല്ലത്.

മ്യൂച്വൽ ഫണ്ടുകൾ അല്ലെങ്കിൽ സ്റ്റോക്കുകൾ തമ്മിലുള്ള തിരഞ്ഞെടുപ്പ് പൊതുവെ വിശ്വാസവും അപകടസാധ്യതയെടുക്കാനുള്ള ഒരു വ്യക്തിയുടെ കഴിവും പോലുള്ള വ്യക്തിഗത ഘടകങ്ങളിലേക്ക് ചുരുങ്ങുന്നു. എല്ലാ ഓപ്ഷനുകളും ശ്രദ്ധാപൂർവ്വം തൂക്കിനോക്കിക്കൊണ്ട് വളരെ ആലോചിച്ച് എടുക്കേണ്ട തീരുമാനമാണിത്. എന്നിരുന്നാലും, ഒരു വ്യക്തിയെ സംബന്ധിച്ചിടത്തോളം പ്രധാനപ്പെട്ടത് വ്യക്തിഗത സമ്പത്ത് മാനേജ്മെന്റിൽ മുഴുകുകയും അവരുടെ സമ്പാദ്യം മ്യൂച്വൽ ഫണ്ടുകൾ അല്ലെങ്കിൽ സ്റ്റോക്കുകൾ വഴി ഉപയോഗപ്രദമാക്കാൻ ശ്രമിക്കുകയും ചെയ്യുക എന്നതാണ്.

മുൻനിര ഇക്വിറ്റി MF നിക്ഷേപങ്ങൾ FY 22 - 23

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) ICICI Prudential Infrastructure Fund Growth ₹167.25

↓ -0.60 ₹7,435 -14.4 -15.7 6.9 27.5 34.1 27.4 Nippon India Small Cap Fund Growth ₹142.23

↓ -1.01 ₹57,010 -21.4 -21.9 7.1 20.5 33.2 26.1 SBI Contra Fund Growth ₹342.869

↓ -1.35 ₹41,634 -11.8 -14 5.3 21 31.7 18.8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 13 Mar 25

*ഇതിന്റെ ലിസ്റ്റ് ചുവടെയുണ്ട്മികച്ച മ്യൂച്വൽ ഫണ്ടുകൾ 5 വർഷം അടിസ്ഥാനമാക്കിസിഎജിആർ/വാർഷികവും AUM > 100 കോടിയും. To generate capital appreciation and income distribution to unit holders by investing predominantly in equity/equity related securities of the companies belonging to the infrastructure development and balance in debt securities and money market instruments. ICICI Prudential Infrastructure Fund is a Equity - Sectoral fund was launched on 31 Aug 05. It is a fund with High risk and has given a Below is the key information for ICICI Prudential Infrastructure Fund Returns up to 1 year are on The primary investment objective of the scheme is to generate long term capital appreciation by investing predominantly in equity and equity related instruments of small cap companies and the secondary objective is to generate consistent returns by investing in debt and money market securities. Nippon India Small Cap Fund is a Equity - Small Cap fund was launched on 16 Sep 10. It is a fund with Moderately High risk and has given a Below is the key information for Nippon India Small Cap Fund Returns up to 1 year are on To provide the investors maximum growth opportunity through equity

investments in stocks of growth oriented sectors of the economy. SBI Contra Fund is a Equity - Contra fund was launched on 6 May 05. It is a fund with Moderately High risk and has given a Below is the key information for SBI Contra Fund Returns up to 1 year are on 1. ICICI Prudential Infrastructure Fund

CAGR/Annualized return of 15.5% since its launch. Ranked 27 in Sectoral category. Return for 2024 was 27.4% , 2023 was 44.6% and 2022 was 28.8% . ICICI Prudential Infrastructure Fund

Growth Launch Date 31 Aug 05 NAV (13 Mar 25) ₹167.25 ↓ -0.60 (-0.36 %) Net Assets (Cr) ₹7,435 on 31 Jan 25 Category Equity - Sectoral AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆ Risk High Expense Ratio 2.22 Sharpe Ratio 0.64 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 29 Feb 20 ₹10,000 28 Feb 21 ₹13,597 28 Feb 22 ₹17,702 28 Feb 23 ₹21,851 29 Feb 24 ₹35,616 28 Feb 25 ₹36,176 Returns for ICICI Prudential Infrastructure Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 13 Mar 25 Duration Returns 1 Month -1.8% 3 Month -14.4% 6 Month -15.7% 1 Year 6.9% 3 Year 27.5% 5 Year 34.1% 10 Year 15 Year Since launch 15.5% Historical performance (Yearly) on absolute basis

Year Returns 2023 27.4% 2022 44.6% 2021 28.8% 2020 50.1% 2019 3.6% 2018 2.6% 2017 -14% 2016 40.8% 2015 2% 2014 -3.4% Fund Manager information for ICICI Prudential Infrastructure Fund

Name Since Tenure Ihab Dalwai 3 Jun 17 7.75 Yr. Sharmila D’mello 30 Jun 22 2.67 Yr. Data below for ICICI Prudential Infrastructure Fund as on 31 Jan 25

Equity Sector Allocation

Sector Value Industrials 37.53% Basic Materials 21.32% Financial Services 16.4% Utility 8.67% Energy 6.7% Communication Services 1.27% Consumer Cyclical 1.01% Real Estate 0.39% Asset Allocation

Asset Class Value Cash 6.12% Equity 93.3% Debt 0.59% Top Securities Holdings / Portfolio

Name Holding Value Quantity Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Nov 09 | LT9% ₹687 Cr 1,925,850

↑ 221,167 Shree Cement Ltd (Basic Materials)

Equity, Since 30 Apr 24 | 5003874% ₹302 Cr 108,747

↑ 13,090 Adani Ports & Special Economic Zone Ltd (Industrials)

Equity, Since 31 May 24 | ADANIPORTS4% ₹296 Cr 2,695,324

↑ 955,233 NCC Ltd (Industrials)

Equity, Since 31 Aug 21 | NCC4% ₹265 Cr 10,506,117

↑ 2,958,417 ICICI Bank Ltd (Financial Services)

Equity, Since 31 Dec 16 | ICICIBANK3% ₹249 Cr 1,990,000 NTPC Ltd (Utilities)

Equity, Since 29 Feb 16 | 5325553% ₹235 Cr 7,260,775

↓ -450,000 Vedanta Ltd (Basic Materials)

Equity, Since 31 Jul 24 | 5002953% ₹213 Cr 4,823,662

↑ 1,000,935 HDFC Bank Ltd (Financial Services)

Equity, Since 31 Jan 22 | HDFCBANK3% ₹208 Cr 1,225,000

↑ 200,000 InterGlobe Aviation Ltd (Industrials)

Equity, Since 28 Feb 23 | INDIGO3% ₹206 Cr 477,106

↑ 20,000 Reliance Industries Ltd (Energy)

Equity, Since 31 Jul 23 | RELIANCE3% ₹204 Cr 1,609,486 2. Nippon India Small Cap Fund

CAGR/Annualized return of 20.1% since its launch. Ranked 6 in Small Cap category. Return for 2024 was 26.1% , 2023 was 48.9% and 2022 was 6.5% . Nippon India Small Cap Fund

Growth Launch Date 16 Sep 10 NAV (13 Mar 25) ₹142.23 ↓ -1.01 (-0.71 %) Net Assets (Cr) ₹57,010 on 31 Jan 25 Category Equity - Small Cap AMC Nippon Life Asset Management Ltd. Rating ☆☆☆☆ Risk Moderately High Expense Ratio 1.55 Sharpe Ratio 0.26 Information Ratio 0.78 Alpha Ratio 3.88 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 29 Feb 20 ₹10,000 28 Feb 21 ₹14,616 28 Feb 22 ₹20,593 28 Feb 23 ₹23,276 29 Feb 24 ₹36,606 28 Feb 25 ₹35,820 Returns for Nippon India Small Cap Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 13 Mar 25 Duration Returns 1 Month -4.9% 3 Month -21.4% 6 Month -21.9% 1 Year 7.1% 3 Year 20.5% 5 Year 33.2% 10 Year 15 Year Since launch 20.1% Historical performance (Yearly) on absolute basis

Year Returns 2023 26.1% 2022 48.9% 2021 6.5% 2020 74.3% 2019 29.2% 2018 -2.5% 2017 -16.7% 2016 63% 2015 5.6% 2014 15.1% Fund Manager information for Nippon India Small Cap Fund

Name Since Tenure Samir Rachh 2 Jan 17 8.16 Yr. Kinjal Desai 25 May 18 6.77 Yr. Data below for Nippon India Small Cap Fund as on 31 Jan 25

Equity Sector Allocation

Sector Value Industrials 23.92% Financial Services 13.39% Consumer Cyclical 12.69% Basic Materials 12.3% Technology 9.17% Consumer Defensive 8.8% Health Care 7.92% Utility 1.94% Communication Services 1.89% Energy 1.82% Real Estate 0.61% Asset Allocation

Asset Class Value Cash 5.07% Equity 94.93% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 30 Apr 22 | HDFCBANK2% ₹1,130 Cr 6,650,000 Multi Commodity Exchange of India Ltd (Financial Services)

Equity, Since 28 Feb 21 | MCX2% ₹1,061 Cr 1,851,010 Kirloskar Brothers Ltd (Industrials)

Equity, Since 31 Oct 12 | KIRLOSBROS1% ₹831 Cr 4,472,130 Tube Investments of India Ltd Ordinary Shares (Industrials)

Equity, Since 30 Apr 18 | TIINDIA1% ₹830 Cr 2,499,222 Karur Vysya Bank Ltd (Financial Services)

Equity, Since 28 Feb 17 | 5900031% ₹757 Cr 31,784,062 Dixon Technologies (India) Ltd (Technology)

Equity, Since 30 Nov 18 | DIXON1% ₹705 Cr 470,144

↓ -42,211 State Bank of India (Financial Services)

Equity, Since 31 Oct 19 | SBIN1% ₹703 Cr 9,100,000 Apar Industries Ltd (Industrials)

Equity, Since 31 Mar 17 | APARINDS1% ₹674 Cr 899,271 ELANTAS Beck India Ltd (Basic Materials)

Equity, Since 28 Feb 13 | 5001231% ₹620 Cr 614,648

↑ 23 NLC India Ltd (Utilities)

Equity, Since 31 Oct 22 | NLCINDIA1% ₹603 Cr 27,190,940 3. SBI Contra Fund

CAGR/Annualized return of 14.8% since its launch. Ranked 48 in Contra category. Return for 2024 was 18.8% , 2023 was 38.2% and 2022 was 12.8% . SBI Contra Fund

Growth Launch Date 6 May 05 NAV (13 Mar 25) ₹342.869 ↓ -1.35 (-0.39 %) Net Assets (Cr) ₹41,634 on 31 Jan 25 Category Equity - Contra AMC SBI Funds Management Private Limited Rating ☆☆☆ Risk Moderately High Expense Ratio 1.7 Sharpe Ratio 0.39 Information Ratio 1.66 Alpha Ratio 0.8 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 29 Feb 20 ₹10,000 28 Feb 21 ₹15,350 28 Feb 22 ₹19,440 28 Feb 23 ₹22,753 29 Feb 24 ₹33,713 28 Feb 25 ₹34,528 Returns for SBI Contra Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 13 Mar 25 Duration Returns 1 Month -3.7% 3 Month -11.8% 6 Month -14% 1 Year 5.3% 3 Year 21% 5 Year 31.7% 10 Year 15 Year Since launch 14.8% Historical performance (Yearly) on absolute basis

Year Returns 2023 18.8% 2022 38.2% 2021 12.8% 2020 49.9% 2019 30.6% 2018 -1% 2017 -14.3% 2016 40.2% 2015 2.4% 2014 -0.1% Fund Manager information for SBI Contra Fund

Name Since Tenure Dinesh Balachandran 7 May 18 6.82 Yr. Pradeep Kesavan 1 Dec 23 1.25 Yr. Data below for SBI Contra Fund as on 31 Jan 25

Equity Sector Allocation

Sector Value Financial Services 19.38% Technology 9.22% Basic Materials 7.96% Energy 7.09% Health Care 7% Industrials 5.86% Consumer Cyclical 5.59% Utility 5.54% Consumer Defensive 4.54% Communication Services 3.76% Real Estate 0.54% Asset Allocation

Asset Class Value Cash 22.38% Equity 76.48% Debt 1.13% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 31 Aug 16 | HDFCBANK5% ₹2,161 Cr 12,723,129 Reliance Industries Ltd (Energy)

Equity, Since 31 Mar 23 | RELIANCE4% ₹1,560 Cr 12,328,250 Kotak Mahindra Bank Ltd (Financial Services)

Equity, Since 31 Mar 24 | KOTAKBANK2% ₹975 Cr 5,128,168 Tech Mahindra Ltd (Technology)

Equity, Since 31 Mar 22 | 5327552% ₹969 Cr 5,786,409 GAIL (India) Ltd (Utilities)

Equity, Since 28 Feb 21 | 5321552% ₹921 Cr 51,993,788 Torrent Power Ltd (Utilities)

Equity, Since 31 Oct 21 | 5327792% ₹902 Cr 6,163,300 State Bank of India (Financial Services)

Equity, Since 31 Dec 10 | SBIN2% ₹793 Cr 10,254,269 Cognizant Technology Solutions Corp Class A (Technology)

Equity, Since 28 Feb 23 | CTSH2% ₹773 Cr 1,079,430 ITC Ltd (Consumer Defensive)

Equity, Since 31 Jul 20 | ITC2% ₹750 Cr 16,766,741 Tata Steel Ltd (Basic Materials)

Equity, Since 31 Jul 22 | TATASTEEL2% ₹713 Cr 52,995,525

മ്യൂച്വൽ ഫണ്ടുകളിൽ ഓൺലൈനിൽ എങ്ങനെ നിക്ഷേപിക്കാം?

Fincash.com-ൽ ആജീവനാന്ത സൗജന്യ നിക്ഷേപ അക്കൗണ്ട് തുറക്കുക.

നിങ്ങളുടെ രജിസ്ട്രേഷനും KYC പ്രക്രിയയും പൂർത്തിയാക്കുക

രേഖകൾ അപ്ലോഡ് ചെയ്യുക (പാൻ, ആധാർ മുതലായവ).കൂടാതെ, നിങ്ങൾ നിക്ഷേപിക്കാൻ തയ്യാറാണ്!

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.

Clarified my doubts