+91-22-48913909

+91-22-48913909

Table of Contents

पैसे गुंतवण्याचे सर्वोत्तम मार्ग

आजकाल, बरेच लोक पैसे गुंतवण्याचे सर्वोत्तम मार्ग शोधतात, परंतु बहुतेक वेळा लोक त्यांच्या आर्थिक गरजा पूर्ण करणारे योग्य गुंतवणूक साधन निवडण्यात गोंधळलेले असतात. तथापि,गुंतवणूक पैसे किंवा गुंतवणुकीचा निर्णय घेणे इतके सोपे नाही कारण गुंतवणूकदार फक्त एकाच साधनामध्ये अनेक उद्दिष्टे शोधतात. त्यामुळे एक प्रश्न पडतो-कुठे गुंतवणूक करावी? बरं, पैसे गुंतवण्यासाठी विविध पर्याय आहेत, परंतु विचारात घेण्यासारखे काही पर्याय आम्ही निवडले आहेत!

Talk to our investment specialist

सर्वोत्तम साधनामध्ये पैसे गुंतवा

1. म्युच्युअल फंड

म्युच्युअल फंड पैसे गुंतवण्याचा सर्वोत्तम मार्ग मानला जातो. टर्मनुसार, म्युच्युअल फंड म्हणजे सिक्युरिटीज (फंडाद्वारे) खरेदी करण्याच्या सामान्य उद्दिष्टासह पैशांचा एक सामूहिक पूल. हे गुंतवणूकदारांना मार्ग प्रदान करतेपैसे वाचवा आणि कालांतराने परतावा मिळवा. म्युच्युअल फंड विविध गुंतवणूक पर्याय प्रदान करतातबंध, कर्ज,इक्विटी, इ., गुंतवणूकदारांना स्वतंत्र खरेदी आणि व्यवहार करण्याची आवश्यकता न ठेवता. विविध आहेतम्युच्युअल फंडाचे प्रकार ज्याचा तुम्ही पैसे गुंतवण्याचे नियोजन करताना विचार करू शकता.

गुंतवणूकदार कमी रकमेसह गुंतवणूक सुरू करू शकतात

INR 1000आणि च्या बाबतीतएसआयपी कमीत कमीINR 500. विविध म्युच्युअल फंड कॅल्क्युलेटर उपलब्ध आहेत, जे प्रथमच गुंतवणूक करणाऱ्यांना कोणत्या रकमेपासून सुरुवात करायची हे ठरवण्यात मदत करतात. हे म्युच्युअल फंड कॅल्क्युलेटर मदत करतातगुंतवणूकदार किक-स्टार्ट गुंतवणूक.

भारतात 44 म्युच्युअल फंड कंपन्या आहेत (म्हणतातमालमत्ता व्यवस्थापन कंपन्या "AMCs") जे म्युच्युअल फंड योजना प्रदान करतात. या कंपन्यांचे नियमन केले जातेसेबी.

भारतात गुंतवणूक करण्यासाठी सर्वोत्तम म्युच्युअल फंड

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 Large & Mid Cap Invesco India Growth Opportunities Fund Growth ₹92.57

↑ 0.57 ₹6,432 4 -0.6 19.9 22 26.1 37.5 Large & Mid Cap ICICI Prudential Banking and Financial Services Fund Growth ₹129.8

↓ -0.36 ₹9,008 11.6 5.2 18.5 16.8 24.3 11.6 Sectoral Motilal Oswal Multicap 35 Fund Growth ₹58.1072

↑ 0.96 ₹12,267 1.3 -5.2 16.8 21.5 22.7 45.7 Multi Cap DSP BlackRock Equity Opportunities Fund Growth ₹602.289

↑ 3.62 ₹13,784 4.6 -1.3 15.6 20.6 26.7 23.9 Large & Mid Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

2. मुदत ठेवी (FD)

मुदत ठेव हा पैसा गुंतवण्याचा सर्वात सामान्य मार्ग आहे. प्रत्येकबँक मध्ये विविध सेवा देतेएफडीमुळे फायदेशीर परतावा मिळेल. FD निश्चित मॅच्युरिटी कालावधीसह येते. तसेच, त्याचा परिपक्वता कालावधी 15 दिवसांपासून ते पाच वर्षांपर्यंतचा असल्याने अल्प-मुदतीच्या आणि दीर्घकालीन गुंतवणुकीसाठी त्याचा विचार केला जाऊ शकतो. गुंतवणूकदार सरासरी 9.5% दराने व्याज मिळवू शकतात. त्यामुळे, जर तुम्हाला सुरक्षित गुंतवणूक हवी असेल तर पैसे गुंतवण्याचा सर्वोत्तम मार्ग म्हणजे FD.

3. रिअल इस्टेट

रिअल इस्टेट हा सर्वात पसंतीचा गुंतवणूक पर्याय आहे. मुळात, रिअल इस्टेट मालकी, जमीन किंवा मालमत्तेची खरेदी (इस्टेट) गुंतवणूक आणि व्यवहार करते. तुम्ही कोणत्याही प्रकारच्या मालमत्तेत गुंतवणूक करण्यापूर्वी, प्रथम सखोल तपशील मिळवणे फार महत्वाचे आहे. उदाहरणार्थ, तुम्ही मालमत्तेचे/जमिनीचे स्थान विचारात घ्या, घाऊक मालमत्तेचा शोध घ्या, इ. गुंतवणुकीसाठी खूप मोठी रक्कम लागू शकते, परंतु उच्च परताव्याच्या गुंतवणुकीत ही कमी जोखीम आहे. तथापि, जर तुम्ही पैसे गुंतवण्याचा सर्वोत्तम मार्ग शोधत असाल तर रिअल इस्टेटचा विचार करणे योग्य आहे!

4. सोने

सोने हा नेहमीच पैसा गुंतवण्याचा सर्वोत्तम मार्ग राहिला आहे. शिवाय, भारतीयांना पारंपारिकपणे त्यांच्याबद्दल आत्मीयता आहेसोन्यात गुंतवणूक. त्यांनी नेहमी सोन्याकडे संपत्ती म्हणून पाहिले आहे, जे कालांतराने संपत्ती जमा करते. सोन्याने वर्षभर आपले मूल्य कायम ठेवले आहे. तसेच, तो विरुद्ध एक उत्कृष्ट बचाव आहेमहागाई, म्हणजे, चलनाच्या घटलेल्या मूल्याविरूद्ध संरक्षण प्रदान करणे मानले जाते.

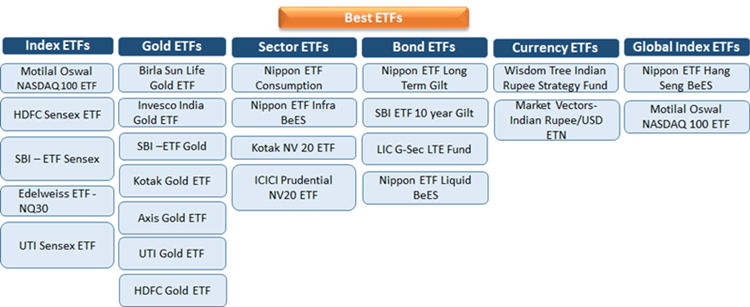

तथापि, सोन्यात पैसे गुंतवू पाहणारे गुंतवणूकदार ETFs किंवा अधिक विशेषतः Gold ETF द्वारे असे करू शकतात. अनेक आहेतगुंतवणुकीचे फायदे सोन्याद्वारे सोन्यातईटीएफ. जर तुम्ही गुंतवणुकीची योजना आखत असाल, तर सर्वोत्तम निवडासोने ETF सर्व गोल्ड ETF ची कामगिरी काळजीपूर्वक पाहून गुंतवणूक करा आणि नंतर विचारपूर्वक निर्णय घ्या.

भारतात गुंतवणूक करण्यासाठी सर्वोत्तम गोल्ड म्युच्युअल फंड

खाली शीर्ष यादी आहेगोल्ड फंड्स AUM/निव्वळ मालमत्ता > असणे25 कोटी

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Aditya Birla Sun Life Gold Fund Growth ₹28.2432

↓ -0.79 ₹555 19.2 21.5 33.7 20.8 13.3 18.7 Invesco India Gold Fund Growth ₹27.4057

↓ -0.80 ₹142 18.7 20.8 32.1 20.7 13.8 18.8 Nippon India Gold Savings Fund Growth ₹37.1503

↓ -1.16 ₹2,744 19.1 21.3 33 20.6 13.1 19 SBI Gold Fund Growth ₹28.3686

↓ -0.81 ₹3,582 19.2 21.4 32.6 20.8 13.1 19.6 Kotak Gold Fund Growth ₹37.3792

↓ -1.02 ₹2,835 19 21.5 33 20.4 13.3 18.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

5. राष्ट्रीय पेन्शन योजना (NPS)

राष्ट्रीय पेन्शन योजना (NPS) प्रदान करण्याचे उद्दिष्ट समोर आलेसेवानिवृत्ती उत्पन्न भारतीयांना. ही एक सेवानिवृत्ती बचत योजना आहे जिथे नियोक्ते आणि कर्मचारी दोघेही संपत्ती निर्माण करण्यासाठी योगदान देतात, जे निवृत्तीच्या वेळी संबंधित कर्मचाऱ्याला देय असते. NPS भारत सरकारने सुरू केली आहे आणि ही योजना पेन्शन फंड नियामक आणि विकास प्राधिकरण (PFRDA) द्वारे हाताळली जाते.

तथापि, NPS हा पैसा गुंतवण्याचा सर्वोत्तम मार्ग मानला जातोकर बचत गुंतवणूक. जर गुंतवणूकदारांनी वार्षिक 1.5 लाखांपर्यंत गुंतवणूक केली तर ते करास पात्र आहेतवजावट अंतर्गतकलम 80C. 18 ते 60 वयोगटातील भारतीय नागरिक NPS मध्ये गुंतवणूक करण्यास पात्र आहेत.

6. विमा

जर तुम्हाला अचानक नुकसानीची भीती वाटत असेल किंवा तुम्हाला तुमच्या कुटुंबाचे जीवन सुरक्षित करायचे असेल तरविमा पैसे गुंतवण्याचा सर्वोत्तम मार्गांपैकी एक आहे. विमा तुम्हाला आणि तुमच्या कुटुंबाला आजीवन संरक्षण देतो. जीवनातील अनिश्चित काळात लोक कणा म्हणून विम्याची निवड करतात. हे व्यवसाय आणि मानवी जीवनातील अनिश्चितता/जोखमींवर आर्थिक सहाय्य प्रदान करते. विमा पॉलिसींचे विविध प्रकार आहेत जसेमालमत्ता विमा,आरोग्य विमा, अपघात विमा,प्रवास विमा,दायित्व विमा, इ.

तथापि, विमा केवळ अनिश्चिततेच्या काळातच समर्थन देत नाही, तर गुंतवणुकीचा एक अतिशय कार्यक्षम मार्ग देखील आहे. हे मॅच्युरिटी तारखेसह येणाऱ्या योजनांद्वारे पैसे वाचवण्यास प्रोत्साहन देते. त्यामुळे, तुम्ही आतापर्यंत कोणत्याही विम्याची निवड केली नसेल, तर आजच सुरू करा!

तुम्हाला तुमचा पैसा वाढवायचा असेल तर, जास्त परतावा मिळवा, पोहोचाआर्थिक उद्दिष्टे किंवा वर नमूद केलेल्या गुंतवणुकीच्या मार्गांचा अवलंब करण्यापेक्षा निवृत्तीसाठी बचत करा कारण ते पैसे गुंतवण्याचे सर्वोत्तम मार्ग आहेत. तुम्ही तुमचे पैसे आत्ताच गुंतवायला सुरुवात न केल्यास, तुमची आर्थिक क्षमता वाढवण्याच्या संधी तुम्ही गमावत आहात! त्यामुळे आता गुंतवणूक सुरू करा!

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.

detailed insight into investment