Table of Contents

जमा निधी वि कालावधी निधी

जमा निधी आणि कालावधी निधी कर्ज श्रेणी अंतर्गत येतात. या मुळात दोन धोरणांपैकी एक आहेत कीकर्ज निधी अनुसरण करा चला या रणनीतींबद्दल जाणून घेऊया, ते एकमेकांपासून कसे वेगळे आहेत आणिसर्वोत्तम जमा निधी आणि 2022 मध्ये गुंतवणूक करण्यासाठी कालावधी निधी.

जमा आधारित धोरण

जमा निधी आदर्शपणे व्याज मिळविण्यावर लक्ष केंद्रित करतातउत्पन्न द्वारे ऑफर केलेल्या कूपनच्या संदर्भातबंध. हे एक प्रकारचे डेट फंड आहेत जे सामान्यत: लहान ते मध्यम मॅच्युरिटी पेपर्समध्ये गुंतवणूक करतात. मुदतपूर्ती होईपर्यंत रोखे ठेवण्यावर लक्ष केंद्रित करताना हे कागदपत्र मध्यम ते उच्च दर्जाचे असतात. जमा निधी खरेदी आणि धरून ठेवण्याच्या धोरणांचा अवलंब करतात आणि त्या तुलनेत चांगले परतावा देण्यावर लक्ष केंद्रित करतातबँक मुदत ठेवी.

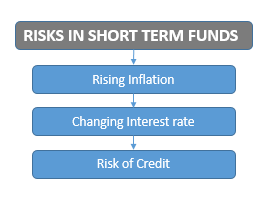

हे फंड क्रेडिट-जोखीम घेतात आणि जास्त उत्पन्न मिळवण्यासाठी किंचित कमी-रेट असलेल्या सिक्युरिटीजमध्ये गुंतवणूक करतात. जमा होणारे फंड देखील यामधून परतावा देऊ शकतातभांडवल नफा, परंतु हा त्यांच्या एकूण परताव्याचा एक छोटासा भाग असतो. सामान्यतः, जमा करण्याच्या रणनीतीचे अनुसरण करणारे फंड सामान्यत: अल्प-मुदतीची साधने खरेदी करतात आणि मुदतपूर्तीपर्यंत ठेवण्यास प्राधान्य देतात. याचे कारण म्हणजे व्याजदरात होणारी जोखीम कमी करणे. कॉर्पोरेट बाँड फंड उच्च उत्पन्न देणाऱ्या कॉर्पोरेट बाँडमध्ये गुंतवणूक करतात ज्यांचा परिपक्वता कालावधी कमी असतो.

ज्या गुंतवणूकदारांचा व्याजदराच्या हालचालींबद्दल दृष्टिकोन आहे त्यांच्यासाठी अॅक्रुअल फंड हा गुंतवणुकीचा एक आदर्श पर्याय आहे.

अल्ट्राअल्पकालीन बाँड फंड, एफएमपी आणि शॉर्ट टर्म बाँड फंड हे धोरण अवलंबतात. जर एगुंतवणूकदार त्याच्या डेट पोर्टफोलिओमधून स्थिर परतावा आवश्यक आहे आणि जास्त जोखीम घेण्यास तयार नाही, आदर्शपणे जमा झालेल्या फंडांमध्ये गुंतवणूक करावी.

हे फंड अशा गुंतवणूकदारांसाठी योग्य आहेत ज्यांना स्थिर परतावा मिळवायचा आहे. परंतु, गुंतवणूकदाराने व्याजदराच्या हालचालींकडे पाहिले पाहिजे.

अॅक्रुअल फंड्समध्ये किमान १-३ वर्षांच्या क्षितिजासाठी गुंतवणूक करण्याचा सल्ला दिला जातो.

Talk to our investment specialist

कालावधी आधारित धोरण

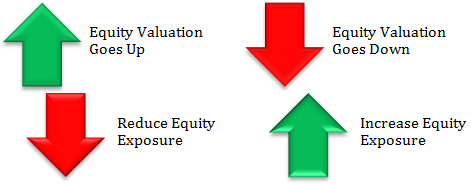

तद्वतच, कालावधी आधारित धोरणाचा अवलंब करणारे फंड दीर्घकालीन रोख्यांमध्ये गुंतवणूक करतात आणि व्याजदर घसरल्याने फायदा होतो. ते रोख्यांच्या कूपनसह भांडवली मूल्यवृद्धीतून कमाई करतात. परंतु, हे फंड व्याजदराच्या जोखमीच्या संपर्कात आहेत आणि व्याजदर वाढल्यास हे फंड भांडवली तोटा सहन करू शकतात.

या रणनीतीमध्ये, फंड व्यवस्थापक व्याजदराच्या हालचालींचा अंदाज लावतात. कालावधी निधी व्यवस्थापक त्याच्या दृष्टिकोनानुसार फंडाचा कालावधी आणि सरासरी परिपक्वता वारंवार वाढवतो किंवा कमी करतो. फंड मॅनेजरच्या चुकीच्या अंदाजामुळे कालावधीवर आधारित डेट फंडाचे नुकसान होऊ शकते.

जास्तीत जास्त परतावा मिळावा म्हणून निधी व्यवस्थापक कालावधी व्यवस्थापित करण्यावर जास्त लक्ष केंद्रित करतात. साधारणपणे, व्याजदर कमी होत असताना, कालावधी निधी व्यवस्थापक तुलनेने उच्च कालावधी निवडतो, जेणेकरून, जास्तीत जास्तभांडवली नफा वाढत्या रोख्यांच्या किमतींपासून. आणि त्याउलट परिस्थितीवर, म्हणजे, जेव्हा व्याजदर वाढत असतात, तेव्हा निधीचा कालावधी कमी केला जातो, जेणेकरून पोर्टफोलिओवरील भांडवली नुकसानापासून संरक्षण करता येईल.

दीर्घकालीन उत्पन्न निधी आणिगिल्ट फंड कालावधी आधारित धोरणाचे अनुसरण करा. म्हणून, हे फंड अशा गुंतवणूकदारांसाठी सल्लागार आहेत जे फंडाशी संबंधित अस्थिरतेचा सामना करू शकतात.

जेव्हा व्याजदर खाली जाण्यासाठी सेट केले जातात तेव्हा हे फंड चांगले परतावा देऊ शकतात.

कसे ठरवायचे?

त्यांच्यापैकी प्रत्येकाची स्वतःची जोखीम असल्याने, गुंतवणूकदार त्याच्या डेट पोर्टफोलिओमध्ये दोन्ही प्रकारच्या फंडांचे संयोजन देखील स्वीकारू शकतो.जोखीम प्रोफाइल.

जमा होणारा स्ट्रॅटेजी फंड, जर खूप आक्रमकपणे पाठपुरावा केला तर पोर्टफोलिओमध्ये क्रेडिट-जोखीम वाढू शकते. दुसरीकडे, कालावधीच्या रणनीतीमध्ये व्याजदराच्या जोखमीचा किंवा अस्थिरतेच्या जोखमीचा सामना करावा लागतो जरकॉल करा फंड व्यवस्थापकाच्या व्याजदराच्या हालचाली चुकीच्या ठरतात, इ.

म्हणून, दोन्ही धोरणांचे स्वतःचे गुण आहेत आणि गुंतवणूकदारासाठी भिन्न जोखीम-बक्षीस प्रस्ताव आहेत.

शीर्ष 5 जमा म्युच्युअल फंड

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity IDFC Corporate Bond Fund Growth ₹19.0506

↑ 0.01 ₹14,114 3.2 4.9 9.6 6.7 7.7 7.33% 3Y 3Y 10M 28D ICICI Prudential Corporate Bond Fund Growth ₹29.5367

↑ 0.02 ₹29,929 3.1 4.9 9.3 7.7 8 7.37% 2Y 11M 5D 4Y 11M 26D BNP Paribas Corporate Bond Fund Growth ₹27.2019

↑ 0.03 ₹196 3.5 5.2 10.1 7.1 8.3 7.4% 3Y 5M 12D 4Y 8M 26D Franklin India Corporate Debt Fund Growth ₹97.3994

↑ 0.12 ₹759 2.9 4.7 8.9 6.6 7.6 7.41% 3Y 4M 10D 5Y 4M 10D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 22 Apr 25

टॉप 5 कालावधीचे म्युच्युअल फंड

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Franklin India Corporate Debt Fund Growth ₹97.3994

↑ 0.12 ₹759 2.9 4.7 8.9 6.6 7.6 7.41% 3Y 4M 10D 5Y 4M 10D Aditya Birla Sun Life Corporate Bond Fund Growth ₹112.15

↑ 0.10 ₹24,570 3.3 5.2 10.2 7.6 8.5 7.31% 3Y 5M 16D 4Y 9M 14D ICICI Prudential Corporate Bond Fund Growth ₹29.5367

↑ 0.02 ₹29,929 3.1 4.9 9.3 7.7 8 7.37% 2Y 11M 5D 4Y 11M 26D Aditya Birla Sun Life Short Term Opportunities Fund Growth ₹47.1185

↑ 0.02 ₹8,068 3.1 4.9 9.4 7.2 7.9 7.49% 2Y 9M 7D 3Y 8M 1D ICICI Prudential Short Term Fund Growth ₹59.5437

↑ 0.02 ₹20,428 3 4.8 9.2 7.6 7.8 7.6% 2Y 9M 29D 4Y 10M 17D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 22 Apr 25

निष्कर्ष

दोन्ही, जमा आणि कालावधी धोरणे भिन्न ध्येये आणि धोरणांसाठी त्यांचे उद्देश पूर्ण करतात. जर आपण गेल्या एका वर्षाच्या परताव्यावर नजर टाकली तर आपल्याला असे दिसून येते की दोन्ही श्रेणींनी समान परतावा मिळवला आहे. परंतु जसजसे आपण सर्वात अस्थिर कालावधीकडे जातो तसतसे असे लक्षात येते की जमा निधी कालावधीच्या तुलनेत चांगलाच भडकला आहे.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.