Table of Contents

- द्रुत दृष्टीक्षेप: मल्टी-कॅप वि फ्लेक्सी-कॅप फंड

- मल्टी-कॅप फंडांची वैशिष्ट्ये

- मल्टी-कॅप म्युच्युअल फंडामध्ये गुंतवणूक करण्याचा विचार कोणी करावा?

- फ्लेक्सी-कॅप फंडांची वैशिष्ट्ये

- फ्लेक्सी-कॅप वि मल्टी-कॅप फंड: सेबीचा आदेश

- मल्टी-कॅप फंड फ्लेक्सी-कॅप फंडापेक्षा वेगळा काय आहे?

- फ्लेक्सी-कॅप फंड वि मल्टी-कॅप: त्यांच्यामधील क्लासिक गोंधळ

- फ्लेक्सी-कॅप फंड वि मल्टी-कॅप फंड: कोणता निवडायचा?

- मल्टी-कॅप आणि फ्लेक्सी-कॅप फंड निवडण्यासाठी टिपा

- निष्कर्ष

मल्टी-कॅप वि फ्लेक्सी-कॅप: आपल्यासाठी काय चांगले होईल?

समभागाभिमुखम्युच्युअल फंड आपल्यासाठी मौल्यवान असू शकतेपोर्टफोलिओ जर तुम्हाला कालांतराने संपत्ती निर्माण करायची असेल. ते तुम्हाला पराभूत करण्यात मदत करू शकतातमहागाई आणि जर तुम्ही काही जोखीम पत्करण्यास आणि प्राप्त करण्यास तयार असाल तर तुमचे ध्येय गाठाबाजार- लिंक्ड रिटर्न.

म्युच्युअल फंड (MF) हे कधी विचारात घेण्यासारखे एक विलक्षण मार्ग आहेगुंतवणूक मध्येइक्विटी, विशेषत: कोणते स्टॉक विकत घ्यायचे यावर संशोधन करण्यासाठी जास्त माहिती नसलेल्या किंवा वेळ घालवलेल्या व्यक्तींसाठी. इक्विटी श्रेणीमध्ये म्युच्युअल फंडाच्या अनेक उपश्रेणी आहेत.

मल्टी-कॅप आणि फ्लेक्सी-कॅप फंड त्यापैकी दोन आहेत. दोन्ही प्रकारचे फंड विविध बाजार भांडवल असलेल्या कंपन्यांमध्ये गुंतवणूक करत असताना, ते कसे करतात ते बदलते. फ्लेक्सी-कॅप फंड विरुद्ध मल्टी-कॅप फंड आणि कोणता निवडायचा याबद्दल येथे अधिक तपशीलवार मार्गदर्शक आहे.

द्रुत दृष्टीक्षेप: मल्टी-कॅप वि फ्लेक्सी-कॅप फंड

नावाप्रमाणेच, मल्टी-कॅप फंडाचे मुख्य ध्येय म्हणजे मोठ्या, स्मॉल-कॅप आणि मिड-कॅप कंपन्यांचा वैविध्यपूर्ण पोर्टफोलिओ धारण करणे. याउलट, फ्लेक्सी-कॅप फंड हा डायनॅमिक इक्विटी ओपन-एंडेड फंड आहे. हे विस्तृत असलेल्या कंपन्यांमध्ये गुंतवणूक करतेश्रेणी बाजार भांडवल.

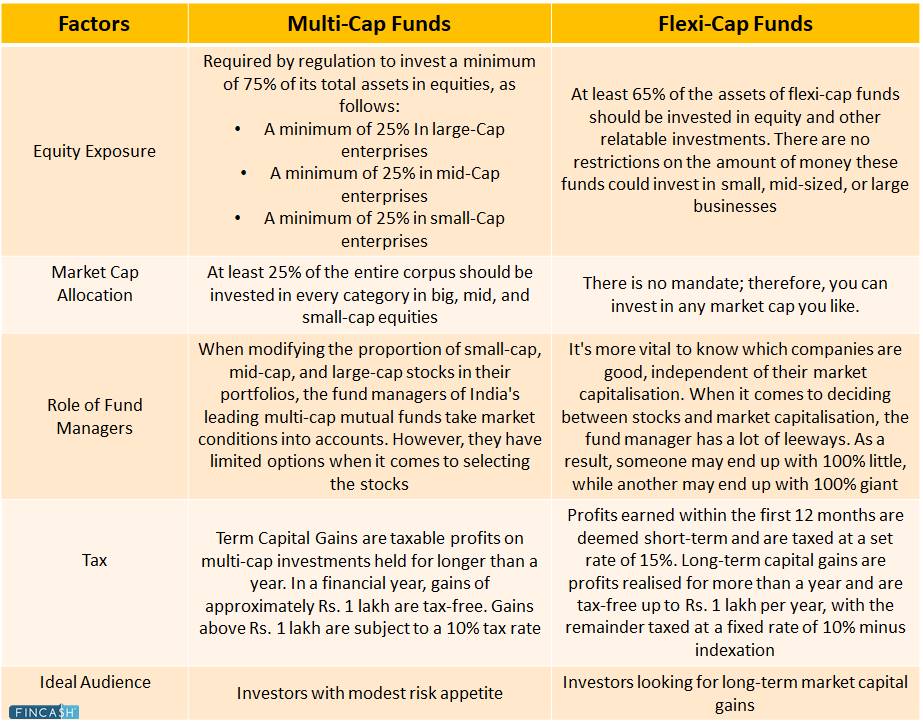

भिन्न सारणीद्वारे त्यांच्याबद्दल अधिक जाणून घेऊया:

मल्टी-कॅप फंडांची वैशिष्ट्ये

मल्टी-कॅप फंडांची काही प्रमुख वैशिष्ट्ये येथे आहेत:

- बाजारातील परिस्थिती काहीही असो, मल्टी-कॅप फंडाने त्याचे इक्विटी वाटप राखले पाहिजे

- मल्टी-कॅप फंडांसह, तुम्हाला दोन्ही जगांतील सर्वोत्तम अनुभव घेता येईल: लार्ज-कॅप स्थिरता आणि मिड-कॅप आणि स्मॉल-कॅप उच्च-परताव्याची क्षमता

- यामध्ये विशिष्ट बाजार भांडवल क्षेत्राकडे वाटप स्थलांतरित करण्यात फंड व्यवस्थापकाला फारशी लवचिकता नसते. तथापि, जर लार्ज-कॅप पोर्टफोलिओ निरोगी असेल तर ते काही स्थिरता प्रदान करू शकते

- बहुसंख्य मल्टी-कॅप फंडांचे इक्विटी पोर्टफोलिओ लार्ज-कॅप कॉर्पोरेशन्सकडे वळवले जातात, उर्वरित मिड-कॅप आणि स्मॉल-कॅप उद्योगांमध्ये गुंतवले जातात.

मल्टी-कॅप म्युच्युअल फंडामध्ये गुंतवणूक करण्याचा विचार कोणी करावा?

जे गुंतवणूकदार माफक प्रमाणात जोखीम घेणारे आहेत आणि मार्केटमध्ये एकाच फंडावर संशोधन करण्यासाठी जास्त वेळ घालवू इच्छित नाहीत ते दीर्घकालीन संपत्ती निर्मितीसाठी मल्टी-कॅप योजनांचा विचार करू शकतात. हे फंड जास्त कामगिरी करू शकतातलार्ज कॅप फंड पण स्मॉल-कॅप किंवा नाहीमिड कॅप फंड.

अशा प्रकारे, मोठ्या नफ्याच्या बदल्यात अधिक जोखीम पत्करण्यास इच्छुक असलेल्या व्यक्तींसाठी मल्टी-कॅप फंड योग्य आहेत. उच्च मिड-कॅप आणि स्मॉल-कॅप घटकांमुळे तुमच्याकडे किमान 5-7 वर्षे दीर्घ गुंतवणूक क्षितिज असणे आवश्यक आहे.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Motilal Oswal Multicap 35 Fund Growth ₹56.3349

↑ 0.62 ₹12,267 -3.7 -9.9 15.6 19.6 21.8 45.7 Mirae Asset India Equity Fund Growth ₹106.324

↑ 1.65 ₹37,778 1.9 -3.9 10.4 10.8 20.2 12.7 Kotak Standard Multicap Fund Growth ₹78.291

↑ 1.11 ₹49,130 1.4 -4.4 8.6 14.1 21.8 16.5 BNP Paribas Multi Cap Fund Growth ₹73.5154

↓ -0.01 ₹588 -4.6 -2.6 19.3 17.3 13.6 IDFC Focused Equity Fund Growth ₹80.957

↑ 0.74 ₹1,685 -4.4 -8 13.7 14.7 21.7 30.3 Aditya Birla Sun Life Equity Fund Growth ₹1,671.56

↑ 23.50 ₹21,668 1.3 -6.6 10.7 13.5 23 18.5 Principal Multi Cap Growth Fund Growth ₹351.771

↑ 3.33 ₹2,615 -1 -8.4 9 13.6 25.2 19.5 JM Multicap Fund Growth ₹93.6526

↑ 1.19 ₹5,263 -5.6 -12.1 7.6 22 27.5 33.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

फ्लेक्सी-कॅप फंडांची वैशिष्ट्ये

फ्लेक्सी-कॅप फंडांची काही प्रमुख वैशिष्ट्ये येथे आहेत:

- मोठ्या-, मध्यम आणि साठी किमान गुंतवणूक मर्यादा नाहीस्मॉल कॅप फंड, मल्टी-कॅप फंडांच्या विपरीत

- फ्लेक्सी-कॅप फंडांमध्ये, एक्सपोजर डायनॅमिकरित्या सुधारित केले जाऊ शकते

- मूल्य आणि वाढ या दोन्हींचा पाठलाग करून, फ्लेक्सी-कॅप फंड त्याच्या फंड व्यवस्थापनाला मोठ्या, मिड- आणि स्मॉल-कॅप कंपन्यांमधील गुंतवणूकीच्या शक्यता तपासण्यासाठी अधिक स्वातंत्र्य देतो.

फ्लेक्सी-कॅप वि मल्टी-कॅप फंड: सेबीचा आदेश

पूर्वी, फंड व्यवस्थापकांना त्यांच्या प्राधान्यांनुसार योजनेचे पैसे वितरित करण्याची परवानगी होती आणि फंड व्यवस्थापक आणि गुंतवणूकदार लार्ज-कॅप इक्विटीमध्ये जास्त एक्सपोजरला प्राधान्य देत असत. तथापि, सध्याचा आदेश पाहता, फंड व्यवस्थापकांनी मार्केट कॅप समभागांच्या विस्तृत श्रेणीमध्ये गुंतवणूक करणे आवश्यक आहे.

या निर्देशानंतर, सिक्युरिटीज अँड एक्सचेंज बोर्ड ऑफ इंडिया (सेबी) फ्लेक्स-कॅप फंड या नावाने ओळखल्या जाणार्या नवीन श्रेणीमध्ये निधी आणण्याची परवानगी आहे. या फंड प्रकाराला शेअर बाजाराच्या विशिष्ट विभागात गुंतवणूक करण्याचे स्वातंत्र्य आहे.

सेबीच्या घोषणेनंतर अनेकम्युच्युअल फंड घरे, विशेषत: उच्च मालमत्ता अंडर मॅनेजमेंट (AUM) असलेल्यांनी, त्यांचे विद्यमान मल्टी-कॅप फंड फ्लेक्सी-कॅप श्रेणीमध्ये हलवले. SEBI फ्लेक्सी-कॅप फंडांवर कोणतेही निर्बंध घालत नाही जोपर्यंत ते नेहमी किमान 65% इक्विटी गुंतवणूक राखतात.

Talk to our investment specialist

मल्टी-कॅप फंड फ्लेक्सी-कॅप फंडापेक्षा वेगळा काय आहे?

मल्टी-कॅप फंडांनी 25-25-25 या नियमाचे पालन करणे आवश्यक आहे, जे अनिवार्य आहे की त्यांनी लार्ज-कॅप कंपन्यांमध्ये 25%, मिड-कॅप कंपन्यांमध्ये 25% आणि स्मॉल-कॅप कंपन्यांमध्ये 25% गुंतवणूक करावी, ज्यामध्ये किमान गुंतवणूक आवश्यक आहे. मार्केट कॅप श्रेणी.

प्रदान करण्यासाठीAMCs अधिक लवचिकता, SEBI ने "Flexi-Cap Fund" नावाची नवीन श्रेणी प्रस्तावित केली. या फंडाची रचना बाजार भांडवलीकरणाच्या दृष्टीने कोणतेही निर्बंध किंवा पक्षपात न करता डायनॅमिक इक्विटी फंड म्हणून केली जाईल.

नवीन श्रेणी अंतर्गत, हे फंड फ्लेक्सी-कॅप फंडामध्ये गुंतवणूक करणे सुरू ठेवतात, जे मार्केट कॅप श्रेणींमध्ये गुंतवणूक करताना संपूर्ण फंडाला लवचिकता देते.

फ्लेक्सी-कॅप फंड वि मल्टी-कॅप: त्यांच्यामधील क्लासिक गोंधळ

सेबीच्या आदेशानंतर, दोघांमध्ये प्रचंड अनिश्चितता निर्माण झाली आहे. मल्टी-कॅप आणि फ्लेक्सी-कॅप फंडांचे नेहमी समान गुंतवणूकीचे उद्दिष्ट असते कारण ते वेगवेगळ्या बाजार भांडवल असलेल्या समभागांमध्ये गुंतवणूक करण्यास परवानगी देतात.

मल्टी-कॅप फंड इक्विटीच्या मालमत्ता वर्गासह उत्कृष्ट वैविध्य प्रदान करतो. परंतु स्टॉकची निवड करणे कठीण असू शकते, विशेषतः स्मॉल-कॅप श्रेणीमध्ये, आणि बाजारातील मंदीच्या काळात एक्सपोजर महाग असू शकते.

दुसरीकडे, फ्लेक्सी-कॅप फंडांना त्यांच्या मालमत्तेपैकी किमान 65% स्टॉक्समध्ये गुंतवणूक करणे आवश्यक आहे, ज्यामध्ये मार्केट-कॅप एक्सपोजर निर्बंध नाहीत. हे फंड व्यवस्थापकांना त्यांचे पोर्टफोलिओ बाजारातील हालचालींवर आधारित त्यांच्या आवडत्या विभागासह संरेखित करण्यासाठी अमर्यादित लवचिकता देते.

तथापि, जर फंड व्यवस्थापन बाजारातील घडामोडींचा अचूक अंदाज लावू शकत नसेल, तर लक्षणीय घट होण्याचा धोका असू शकतो.

फ्लेक्सी-कॅप फंड वि मल्टी-कॅप फंड: कोणता निवडायचा?

यापैकी प्रत्येक श्रेणी बाजाराच्या टप्प्यावर अवलंबून विशिष्ट प्रकारे कार्य करण्यासाठी आहे. बुल आणि बेअर मार्केट सायकल दरम्यान हे फंड कसे कार्य करू शकतात याबद्दल येथे थोडक्यात आहे.

वळू टप्पा

जेव्हा बाजार वाढत असतात आणि अनुकूल व्यापक आर्थिक दृष्टीकोन असतो, तेव्हा ते तेजीच्या टप्प्यात असल्याचे म्हटले जाते. जेव्हा मिड-कॅप आणि स्मॉल-कॅप इक्विटी लवकर चढतात आणि अपवादात्मक नफा देतात. भरपूर आहेतरलता, आणि या व्यवसायांवर खूप निर्बंध नाहीत.

मल्टी-कॅप फंड अ मध्ये चांगले काम करतीलरॅली या टप्प्यात त्यांना 25% मिड-कॅप आणि 25% स्मॉल-कॅप फंडांमध्ये गुंतवणे आवश्यक आहे. फ्लेक्सी-कॅप फंडांच्या बाबतीत, तथापि, वाटप फंड व्यवस्थापनाच्या विवेकबुद्धीनुसार आहे, कारण मिड आणि स्मॉल-कॅप फंडांमध्ये किमान 50% एक्सपोजरची आवश्यकता नाही. बुल मार्केट दरम्यान मल्टी-कॅप फंड सामान्यत: फ्लेक्सी-कॅप फंडांना मागे टाकतात.

अस्वल टप्पा

जेव्हा बाजार घसरत असतो तेव्हा अस्वल अवस्था येते; मिड-कॅप आणि स्मॉल-कॅप इक्विटींना या काळात सर्वाधिक फटका बसण्याची शक्यता आहे. हे स्टॉक किंवा कंपन्यांना टोकाचा सामना करावा लागू शकतोअस्थिरता आणि या कालावधीत तरलतेची कमतरता, ज्यामुळे पोझिशनमधून बाहेर पडणे कठीण होते.

फ्लेक्सी-कॅप फंड या टप्प्यात स्मॉल आणि मिड-कॅप फंडांचे एक्सपोजर कमी करू शकतात कारण त्यांच्याकडे संपूर्ण बाजार भांडवल वाटप करण्याचा पर्याय आहे. यामुळे निधीला मोठ्या घसरणीपासून संरक्षण मिळू शकते. तथापि, बेअर मार्केट दरम्यान, मल्टी-कॅप फंडांना त्यांच्या मालमत्तेपैकी किमान 25% मिड-आणि स्मॉल-कॅप इक्विटीमध्ये गुंतवणे आवश्यक असते, ज्यामुळे फंडाचा परतावा कमी होऊ शकतो. फ्लेक्सी-कॅप फंड सामान्यत: मंदीच्या काळात मल्टी-कॅप फंडांना मागे टाकतात.

फ्लेक्सी-कॅप फंड त्यांच्या मिड-कॅप किंवा स्मॉल-कॅप कंपनीचे एक्सपोजर खराब मार्केटमध्ये शून्यावर आणू शकतात. दुसरीकडे, बुल मार्केट दरम्यान मल्टी-कॅप फंड चांगल्या स्थितीत असू शकतात कारण त्यात मिड-आणि स्मॉल-कॅप स्टॉकमध्ये किमान 25% एक्सपोजर समाविष्ट आहे.

फ्लेक्सी-कॅप फंड बेअर मार्केट दरम्यान मल्टी-कॅप फंड्सपेक्षा जास्त कामगिरी करू शकतात, तर, बुल मार्केट दरम्यान, मल्टी-कॅप फंड फ्लेक्सी-कॅप फंडांपेक्षा जास्त कामगिरी करू शकतात. परिणामी, उच्च-जोखीम असलेल्या आणि पाच वर्षांपेक्षा जास्त गुंतवणुकीसाठी दीर्घ क्षितिज असलेल्या गुंतवणूकदारांसाठी मल्टी-कॅप फंड अधिक अनुकूल आहेत.

फ्लेक्सी-कॅप हा गुंतवणूकदारांसाठी एक चांगला पर्याय आहे ज्यांना बाजार भांडवलामध्ये त्यांच्या एक्सपोजरमध्ये विविधता आणायची आहे. दोघांमध्ये निर्णय घेण्यापूर्वी, गुंतवणूकदारांनी त्यांच्या सध्याच्या पोर्टफोलिओ मार्केट-कॅप वाटपाचा विचार केला पाहिजे,जोखीम प्रोफाइल, गुंतवणुकीचे क्षितिज आणि गुंतवणुकीचा उद्देश.

मल्टी-कॅप आणि फ्लेक्सी-कॅप फंड निवडण्यासाठी टिपा

मल्टी-कॅप आणि फ्लेक्सी-कॅप फंडांमधील सर्वोत्तम निवडीचा निर्णय घेताना आपण विचारात घेतले पाहिजे असे काही घटक येथे आहेत:

जोखीम घटक

मल्टी-कॅप फंड फ्लेक्सी-कॅप फंडांपेक्षा अधिक धोकादायक असतात कारण त्यांनी त्यांच्या मालमत्तेपैकी किमान 50% स्मॉल आणि मिड-कॅप क्षेत्रात गुंतवणूक केली पाहिजे. दुसरीकडे, स्मॉल आणि मिड-कॅप विभाग कमी कामगिरी करत असल्यास फ्लेक्सी-कॅप फंड मालमत्तेचा बराचसा भाग लार्ज-कॅप फंडांकडे वळवू शकतात. काही प्रमाणात, हे नकारात्मक बाजू कमी करू शकते.

विविधीकरण

फ्लेक्सी-कॅप फंडांच्या तुलनेत मल्टी-कॅप फंडांचा फायदा आहे कारण त्यांना मिड आणि स्मॉल कॅप श्रेणींमध्ये प्रवेश आणि बाहेर पडण्यासाठी वेळ द्यावा लागत नाही. मल्टी-कॅप फंडांना मिड आणि स्मॉल-कॅप कंपन्यांमधील झटपट वाढीमुळे फायदा होईल कारण त्यांना त्यांच्या आदेश वाटपावर चिकटून राहणे आवश्यक आहे.

फ्लेक्सी-कॅप मोठ्या, मिड आणि स्मॉल-कॅप समभागांमध्ये अधिक सहजतेने बदलण्यास सक्षम असेल आणि ते उत्पादन करण्याचा प्रयत्न करतील.अल्फा स्टॉक आणि मार्केट कॅप दोन्ही निवडीतून. मल्टीकॅपला अधिक कठोर आदेश असेल, ज्यामध्ये पूर्व-निर्धारित कॅपसह स्टॉक निवडीवर अधिक जोर दिला जाईल. आदेशाच्या स्थिरतेच्या बाबतीत मल्टी-कॅप्स फ्लेक्सी-कॅपला मागे टाकतात.

कामगिरीची नोंद

फ्लेक्सी-कॅप ही नवीन प्रस्थापित श्रेणी असली तरीही, ती मूलत: पूर्वीच्या मल्टी-कॅप फंडासारखीच आहे, त्याच लवचिकतेसह. परिणामी, या श्रेणीमध्ये भरपूर विंटेज आणि कामगिरीचा इतिहास आहे.

दुसरीकडे, मल्टी-कॅप फंड फक्त काही वर्षे जुने आहेत आणि त्यांना त्यांची योग्यता दाखवायची आहे. मल्टी-कॅप फंडांनी 22 नोव्हेंबर 2021 रोजी एका वर्षात 55.85% वितरित केले, तर फ्लेक्सी-कॅप फंडांनी 44.63% वितरित केले.

मल्टी-कॅप फंडांचे स्मॉल-कॅप्स आणि मिड-कॅप्ससाठी 50% निश्चित वाटप केले जाते, हे लक्षात घेता, विविध बाजार चक्रांमध्ये ते कसे कार्य करतात हे तपासणे मनोरंजक असेल.

योग्यता निवडणे

मल्टी-कॅप श्रेणी फंड व्यवस्थापकांना त्यांची स्टॉक निवडण्याची क्षमता दर्शवू देते आणि अल्फा तयार करण्याची क्षमता देखील देते. मल्टी-कॅप फंड गुंतवणूकदारांसाठी योग्य आहेत जे कॅपिटलायझेशनमध्ये त्यांचे इष्टतम एक्सपोजर म्हणून सेट वाटप पसंत करतात आणि त्यांना उच्च-जोखीम भूक असते.

बक्षिसे निर्माण करण्यासाठी फंडाच्या पुढाकारांसाठी, या गुंतवणूकदारांना दीर्घ गुंतवणूक क्षितिजाची देखील आवश्यकता असेल. फ्लेक्सी-कॅप श्रेणीमध्ये मार्केट कॅपिटलायझेशनमध्ये कोणतेही निश्चित किमान वाटप नसल्यामुळे, निधी व्यवस्थापकाची खात्री आणि योग्य वाटपाचा न्याय करण्याची क्षमता महत्त्वपूर्ण आहे.

जेव्हा बाजार क्षेत्र अनाकर्षक बनते, तेव्हा फ्लेक्सी-कॅप व्यवस्थापक हे वाटप दुसर्या मार्केट विभागात हलवू शकतात ज्याने अलीकडे चांगली कामगिरी केली आहे. फ्लेक्सी-कॅप फंड हे गुंतवणूकदारांसाठी एक चांगला पर्याय आहे ज्यांना बाजार भांडवलीकरणामध्ये त्यांच्या एक्सपोजरमध्ये विविधता आणायची आहे.

निष्कर्ष

इक्विटीच्या या दोन्ही उपश्रेणी 5 वर्षांच्या गुंतवणुकीच्या क्षितिजासह आणि संपत्तीच्या शोधात लक्षणीय जोखीम सहन करण्याची क्षमता असलेल्या गुंतवणूकदारांसाठी योग्य आहेत. तुम्ही म्युच्युअल फंडाचा कोणताही प्रकार निवडा, तो तुमच्या जोखीम प्रोफाइल, गुंतवणुकीच्या उद्दिष्टांशी जुळतो याची खात्री करा,आर्थिक उद्दिष्टे, आणि ती उद्दिष्टे साध्य करण्यासाठी कालमर्यादा.

शेवटी, निवडलेली योजना तुमच्या गरजा पूर्ण करत असल्यास, तुम्ही सिस्टिमॅटिकद्वारे गुंतवणूक करू शकतागुंतवणूक योजना (SIP). जेव्हा इक्विटी मार्केट अस्थिर असण्याचा अंदाज वर्तवला जातो, तेव्हा SIP त्यांच्या बिल्ट-इन रुपया-खर्च सरासरी वैशिष्ट्यासह जोखीम मर्यादित करतात आणि कालांतराने तुमची संपत्ती वाढवतात, ज्यामुळे तुम्हाला तुमची आर्थिक उद्दिष्टे साध्य करता येतात.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.