Fincash »म्युच्युअल फंड इंडिया »तुम्ही गुंतवणूक करणे थांबवण्याची प्रमुख चिन्हे

Table of Contents

तुम्ही गुंतवणूक कधी थांबवावी?

गुंतवणूक करत आहे वाढलेल्या सारख्या असंख्य फायद्यांमुळे ही एक लोकप्रिय प्रथा बनली आहेउत्पन्न आणि आर्थिक वर अधिक नियंत्रण. बहुतेक लोक त्यांच्या गुंतवणुकीतून जास्तीत जास्त नफा मिळविण्यासाठी सतत तयार असतात. यासाठी फक्त पालक, तत्त्वज्ञ आणि योग्य सल्ला लागतोआर्थिक सल्लागार एखाद्या गोष्टीत पैसे टाकताना योग्य निवड करणे. तथापि, गुंतवणूक कधी थांबवायची हे फार कमी लोकांना माहिती आहे. यामागचे कारण असे असू शकते की प्रथम न थांबता तुमचे ध्येय साध्य करण्यासाठी पुरेशी बचत केल्यावर नफ्यापेक्षा तोटा जास्त असू शकतो.

त्यामुळे, जर तुम्ही गोंधळलेले असाल आणि तुम्हाला गुंतवणूक कधी थांबवायची हे माहित नसेल, तर हा लेख तुम्हाला वेगवेगळ्या परिस्थितीत घेऊन जाईल जेथे तुमचे कष्टाने कमावलेले पैसे टाकण्यापासून मागे हटणे चांगले होईल.

तुमचे पैसे गुंतवणे थांबवण्याची आदर्श वेळ

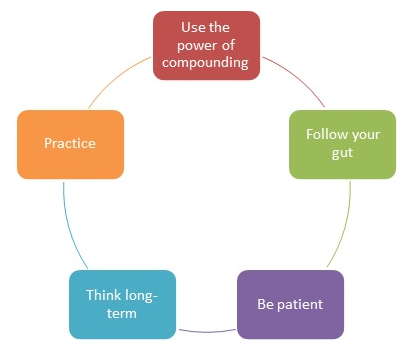

गुंतवणूक ही दीर्घकालीन प्रक्रिया असल्याने, आणि तुम्ही तुमच्या गुंतवणुकीच्या प्रवासात पुरेशी सावधगिरी बाळगू शकता, परंतु यशस्वी होण्यासाठी मुख्य गोष्टींपैकी एकगुंतवणूकदार केव्हा थांबायचे हे जाणून घेणे आहे. तुम्ही संभ्रमात असल्यास, गुंतवणूक केव्हा थांबवायची याशी संबंधित काही परिस्थिती योग्य वाटू शकतात.

1. जर तुम्ही वयाचा उंबरठा ओलांडला असेल

गुंतवणूक थांबवण्याचा निर्णय घेताना सर्वात महत्त्वाच्या गोष्टींपैकी एक म्हणजे तुमचे वय. एकदा तुम्ही एका विशिष्ट वयाला स्पर्श केल्यावर, तुमचे प्राधान्यक्रम बदलतात आणि आरामदायी जीवन जगण्याचे ध्येय बनते. तुमचे वय ५० वर्षांपेक्षा जास्त असल्यास, तुम्ही स्टॉक्स/सारख्या धोकादायक मालमत्तेमध्ये गुंतवणूक करणे थांबवू शकता.इक्विटी, कारण ते इतर गुंतवणुकीपेक्षा अधिक अस्थिर असतात.

तुम्ही धोकादायक मालमत्तेमध्ये गुंतवणूक करणे थांबवू शकता, परंतु कर्जामध्ये पुन्हा गुंतवणूक करू शकताम्युच्युअल फंड सारखेलिक्विड फंड आणि अल्ट्रा-शॉर्ट कालावधीचे फंड ते सहज प्रदान करताततरलता आणि इतर साधनांपेक्षा कमी अस्थिर आहेत.कर्ज निधी सरकारी सिक्युरिटीज, ट्रेझरी बिले, कॉर्पोरेट सारख्या विविध निश्चित-उत्पन्न सिक्युरिटीजमध्ये गुंतवणूक कराबंध, इ. तुमच्या दरम्यान गुंतवणूक करणे योग्य आहेसेवानिवृत्ती दिवस, विशेषत: जेव्हा तुम्ही जोखमीच्या फंडातून बाहेर पडत असाल, तेव्हा तुम्ही स्थिर उत्पन्न मिळविण्यासाठी कमी कालावधीच्या कर्ज निधीमध्ये पुन्हा गुंतवणूक करू शकता. तसेच, लिक्विड फंडाचा परतावा ए पेक्षा चांगला असतोबचत खाते. शिवाय, ते तुम्हाला झटपट बनवण्याचा पर्याय देतेविमोचन जिथे तुम्ही कधीही पैसे काढू शकता.

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Axis Liquid Fund Growth ₹2,873.69

↑ 0.49 ₹32,609 0.7 1.9 3.7 7.3 7.4 7.08% 2M 4D 2M 4D DSP BlackRock Liquidity Fund Growth ₹3,684.55

↑ 0.60 ₹15,829 0.7 1.8 3.6 7.3 7.4 6.95% 1M 20D 1M 28D Invesco India Liquid Fund Growth ₹3,547.37

↑ 0.59 ₹10,945 0.7 1.9 3.6 7.3 7.4 7.01% 2M 5D 2M 5D ICICI Prudential Liquid Fund Growth ₹382.113

↑ 0.06 ₹42,293 0.7 1.9 3.6 7.3 7.4 6.99% 2M 5D 2M 10D Aditya Birla Sun Life Liquid Fund Growth ₹415.902

↑ 0.07 ₹41,051 0.7 1.9 3.6 7.3 7.3 7.2% 2M 8D 2M 8D UTI Liquid Cash Plan Growth ₹4,234.25

↑ 0.74 ₹23,383 0.7 1.9 3.6 7.3 7.3 7% 2M 2D 2M 2D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25 द्रव वरील एयूएम/निव्वळ मालमत्ता असलेले निधी१०,000 कोटी आणि 5 किंवा अधिक वर्षांसाठी निधीचे व्यवस्थापन. वर क्रमवारी लावलीमागील 1 कॅलेंडर वर्षाचा परतावा.

2. जर तुमचा पोर्टफोलिओ यापुढे काम करत नसेल

जे लोक वर्षानुवर्षे गुंतवणूक करत आहेत त्यांनी अशी उदाहरणे पाहिली असतील जेव्हा त्यांची रणनीती अपेक्षेप्रमाणे कार्य करू शकली नसती. कदाचित तुमचा दृष्टिकोन पर्यायी किंवा तुमचा दृष्टिकोन तितका प्रभावी नव्हतापोर्टफोलिओ कमी कामगिरी केली. जर तुम्ही अनेक वर्षांमध्ये सातत्यपूर्ण नफा कमावला नसेल तर, स्टॉकमधून बाहेर पडण्याची वेळ आली आहेबाजार. तुमच्या रणनीतीचा पुनर्विचार करताना अनेक घटकांकडे लक्ष देणे आवश्यक आहे.

तुम्हाला स्टॉकमध्ये गुंतवणूक करण्याचा पुरेसा अनुभव आहे का? तुम्ही जास्त धोका पत्करण्यास तयार आहात का? एकदा तुम्ही या प्रश्नांची प्रामाणिकपणे उत्तरे दिली की, तुम्ही पुन्हा नवीन योजनेसह पुढे जाण्यास तयार असाल. अशाप्रकारे, काही काळासाठी, तुमची गुंतवणूक थांबवणे आणि नवीन पोर्टफोलिओ तयार करणे चतुराईचे ठरेल. जेव्हा तुम्ही पोर्टफोलिओ तयार करण्यास पुन्हा सुरुवात करता, तेव्हा तुम्ही म्युच्युअल फंडासारख्या विविध मालमत्तांवर लक्ष केंद्रित करता याची खात्री करा,ईटीएफ, सोने इ. कारण अनेक मालमत्ता तुमचा फोलिओ मजबूत आणि संतुलित ठेवतात. तद्वतच, लोक फक्त एकाच मालमत्तेत गुंतवणूक करतात जी नेहमी स्थिर परतावा देत नाही. डायव्हर्सिफिकेशन बॅलन्स रिटर्न, त्यामुळे फोलिओमधील एक मालमत्ता जरी नकारात्मक परतावा देत असली तरी इतर मालमत्ता जोखीम संतुलित करू शकतात.

3. जर तुम्हाला नाट्यमय बदलाचा अनुभव येत असेल

आणखी एक चिन्ह असे असेल की जेव्हा तुमच्या जीवनातील एखादी गोष्ट आमूलाग्र बदलते, ज्यामुळे तुमच्या गुंतवणूक चालू ठेवण्याच्या क्षमतेवर परिणाम होतो. एक उदाहरण घेऊ, साधारणपणे, तुम्ही तुमची नोकरी गमावल्यास, तुमच्या जोडीदारापासून विभक्त झाल्यास किंवा गंभीर वैद्यकीय आणीबाणी असल्यास तुमची आर्थिक परिस्थिती बदलेल. या परिस्थितीत, तुम्ही तुमच्या आपत्कालीन निधीतून तात्पुरते जगू शकता. तसे असल्यास, आपत्कालीन निधीतून तुम्ही घेतलेली रक्कम परत ठेवणे हे तुमचे प्राधान्य असावे. कामावर परतल्यानंतर तुम्ही तुमचे आणीबाणीचे पैसे पुन्हा भरू शकत नाही तोपर्यंत हे तुमची गुंतवणूक थांबवण्याचे सूचित करू शकते.

Talk to our investment specialist

4. जेव्हा किंमत ठराविक बिंदूच्या पलीकडे घसरते

स्टॉकमधील गुंतवणूक म्हणजे कमी खरेदी आणि जास्त विक्री. स्टॉकची किंमत जितकी जास्त असेल तितकी गुंतवणूकदार जोखीम घेतात. पण लक्षात ठेवा, कधीतरी बाजारात घसरण होईल. तुम्ही किती जोखीम सहन करण्यास तयार आहात आणि तरीही तुमच्या गुंतवणुकीतून चांगले पैसे कमावता हे तुम्ही ठरवू शकता. तसेच, तुम्ही ट्रेंड आणि स्टॉकच्या मागील कामगिरीकडे लक्ष दिले पाहिजे. तज्ञांचा मागोवा घ्या आणि त्यांच्या सूचना पहा. जर त्यांनी भाकीत केले की बाजार लवकरच संतृप्त होणार नाही आणि तुम्हाला आर्थिक अडचणी असतील, तर काही काळासाठी गुंतवणूक थांबवा.

5. तुम्ही कर्जात असाल तर

संपत्ती निर्माण करण्यासाठी तुमच्याकडे असलेली सर्वात महत्त्वाची मालमत्ता म्हणजे तुमचे उत्पन्न. गुंतलेली संपत्ती जमा करण्यासाठी तुमची सर्वात मौल्यवान मालमत्ता असणेक्रेडिट कार्ड कर्ज, वाहन कर्ज किंवा शैक्षणिक कर्ज हे दुःखात असण्यासारखे आहे. दीर्घकालीन, त्या साखळीतून मुक्त होण्यासाठी विराम दाबणे ही एक आदर्श पद्धत आहे ज्यामुळे तुम्ही तुमच्या भविष्यात आणखी गुंतवणूक करू शकता. पण घाबरू नका. एकदा तुम्ही ते कर्ज फेडले की, तुम्ही लगेच पुन्हा गुंतवणूक सुरू करू शकता.

लोक सहसा कर्जाच्या चक्रात प्रवेश करतात कारण ते एकतर आणीबाणीच्या वेळी एखाद्याकडून रोख रक्कम घेतात किंवा मुलाच्या शिक्षणासाठी, लग्नासाठी कर्ज घेतात. परंतु, जेव्हा तुम्ही तुमची पूर्व-नियोजन करू शकता तेव्हा तुम्ही तो मार्ग टाळू शकता.आर्थिक उद्दिष्टे आणि आधी गुंतवणूक करा. एक पद्धतशीरगुंतवणूक योजना (SIPतुमच्या भविष्यातील उद्दिष्टांसाठी तुमचे पैसे गुंतवण्याचा सर्वात आदर्श मार्ग आहे. तुम्ही अगदी लहान रुपयांपासून सुरुवात करू शकता. 500 आणि दीर्घ कालावधीसाठी चालू ठेवा. उदाहरणार्थ, नवविवाहित जोडपे त्यांच्या मुलाच्या भविष्यातील शिक्षणासाठी SIP सुरू करू शकतात किंवा त्यांच्या स्वप्नातील घर विकत घेण्यासाठी आधीच गुंतवणूक करू शकतात, इत्यादी. अशा प्रकारे तुम्ही कर्जात अडकणे टाळू शकता.

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) ICICI Prudential Infrastructure Fund Growth ₹182.77

↑ 0.55 ₹7,214 100 2.6 -3.8 7.1 28.1 38.9 27.4 IDFC Infrastructure Fund Growth ₹48.045

↑ 0.19 ₹1,563 100 0.9 -6.6 5.3 25.9 36.1 39.3 L&T Emerging Businesses Fund Growth ₹75.9538

↑ 0.35 ₹13,334 500 -5.3 -12.2 3.3 18.4 35.7 28.5 Nippon India Power and Infra Fund Growth ₹329.752

↑ 2.52 ₹6,849 100 1.3 -6 2.9 28.2 35.7 26.9 HDFC Infrastructure Fund Growth ₹45.192

↑ 0.06 ₹2,329 300 3 -4.2 4.3 28.5 35.2 23 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25 200 कोटी म्युच्युअल फंडाच्या इक्विटी श्रेणीमध्ये 5 वर्षांच्या कॅलेंडर वर्षाच्या परताव्याच्या आधारे ऑर्डर केले जाते.

तळ ओळ

यात शंका नाही की गुंतवणूक हा प्रत्येकाच्या आर्थिक जीवनाचा एक महत्त्वाचा भाग आहे. हे तुमचे पैसे वाढवण्यास मदत करू शकते जेणेकरून तुम्हाला भविष्यात अधिक सुरक्षितता आणि स्वातंत्र्य मिळेल. परंतु अशी काही उदाहरणे आहेत जेव्हा तुम्ही काही काळासाठी गुंतवणूक करणे पूर्णपणे सोडून द्यावे. मालमत्तेतून गुंतवणूक थांबवण्याची सर्वोत्तम वेळ म्हणजे जेव्हा तुम्ही त्या विशिष्ट गुंतवणुकीशी संबंधित तुमचे ध्येय गाठता. असे उद्दिष्ट काहीही असू शकते, मग ते सेवानिवृत्तीसाठी बचत असो, किंवा स्टॉकमध्ये किंवा रोख रकमेमध्ये ठराविक रक्कम असू शकते. परंतु, वर मार्गदर्शन केल्याप्रमाणे, तुम्ही तुमच्या उद्दिष्टांनुसार तुमच्या पोर्टफोलिओची पुनर्बांधणी सुरू करू शकता.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.