Table of Contents

மியூச்சுவல் ஃபண்ட் மதிப்பீடுகள்

மியூச்சுவல் ஃபண்ட் மதிப்பீடுகள் ஒப்பிட்டு மதிப்பிடுவதற்கான ஒரு வழியாகும்சிறந்த செயல்திறன் மியூச்சுவல் ஃபண்டுகள் இல்சந்தை ஒரு குறிப்பிட்ட நேரத்தில். முதலீட்டாளர்களை மதிப்பிடுவதற்கான எளிய முறையை இது வழங்குகிறதுசிறந்த மியூச்சுவல் ஃபண்டுகள். மேலும், இந்த மதிப்பீடுகள் விநியோகஸ்தர்களுக்கு சிறந்ததை ஆலோசனை வழங்க நல்ல விற்பனைப் புள்ளியாகும்பரஸ்பர நிதி வருங்கால முதலீட்டாளர்களுக்கு. மியூச்சுவல் ஃபண்ட் மதிப்பீடுகளை வழங்க பல்வேறு ஏஜென்சிகள் உள்ளன. CRISIL, ICRA, MorningStar, ValueResearch போன்றவை நம்பகமானவை.மதிப்பீட்டு முகவர். மியூச்சுவல் ஃபண்ட் மதிப்பீடுகள் மியூச்சுவல் ஃபண்ட் திட்டத்தை பல்வேறு அளவுருக்களில் மதிப்பீடு செய்கின்றன - அளவு மற்றும் தரம். இது தரவைச் சேகரித்து வாடிக்கையாளர்களுக்கும் மியூச்சுவல் ஃபண்ட் நிறுவனங்களுக்கும் ஒழுங்கான முறையில் வழங்குகிறது. தற்போதைய சந்தையில் சிறந்த செயல்திறன் கொண்ட மியூச்சுவல் ஃபண்டைத் தேர்ந்தெடுக்க பல முதலீட்டாளர்கள் பயன்படுத்தும் அடிப்படை அளவுருக்களில் மியூச்சுவல் ஃபண்ட் மதிப்பீடுகளும் ஒன்றாகும்.

மியூச்சுவல் ஃபண்ட் மதிப்பீடுகளைப் பாதிக்கும் பிற பல்வேறு காரணிகளைப் பார்க்கும் முன், மிக அடிப்படையானவற்றைப் பார்ப்போம்காரணி சிறந்த மியூச்சுவல் ஃபண்டைத் தேர்ந்தெடுப்பதற்கு முதலீட்டாளர்கள் கருதுகின்றனர். பல முதலீட்டாளர்கள் மியூச்சுவல் ஃபண்ட் திட்டத்தைத் தேர்ந்தெடுப்பதற்கு முன் அதன் கடந்தகால வருமானத்தை மட்டுமே பார்க்கிறார்கள். ஆனால் ஒரு நிதியை மட்டும் தேர்ந்தெடுக்கும்அடிப்படை உடனடி கடந்த வருமானம் ஒரு புத்திசாலித்தனமான முடிவாக இருக்காது. மற்ற அளவுருக்களை அறிந்து கொள்வதற்கு முன், இந்தியாவில் சிறந்த தரமதிப்பீடு பெற்ற மியூச்சுவல் ஃபண்டுகளை முதலில் பார்க்கலாம்.

ஒரு சிறந்த மியூச்சுவல் ஃபண்டை எவ்வாறு தீர்மானிப்பது?

மியூச்சுவல் ஃபண்டைத் தேர்ந்தெடுப்பதற்கு உடனடி கடந்த வருமானத்தை நம்புவது புத்திசாலித்தனமாக இருக்காது என்பதை மேலே உள்ள அட்டவணையில் பார்த்தோம். எனவே மியூச்சுவல் ஃபண்டைத் தீர்ப்பதில் வருமானத்தைத் தாண்டி நாம் பார்க்க வேண்டும். மியூச்சுவல் ஃபண்ட் மதிப்பீடுகளை பாதிக்கும் பிற அளவுருக்கள் உள்ளன. இந்த அளவுருக்கள் அளவு மற்றும் தரமானதாக இருக்கலாம். முதலில் சில அளவு காரணிகளைப் பார்ப்போம்.

மியூச்சுவல் ஃபண்ட் செயல்திறன்

மேலே உள்ள அட்டவணையில் பார்த்தது போல், உடனடி வருமானத்தைப் பார்ப்பது மியூச்சுவல் ஃபண்டை மதிப்பிடுவதற்கான சிறந்த வழி அல்ல. ஒரு நிதியானது ஒரு வருடத்திற்கு நன்றாகச் செயல்படலாம், ஆனால் நீண்ட காலத்திற்குத் தடுமாறலாம். ஃபண்டின் நிலைத்தன்மையைப் பற்றி நன்றாகப் புரிந்து கொள்ள, அதன் மூன்று ஆண்டு செயல்திறன் மற்றும் ஐந்தாண்டு செயல்திறனை நீங்கள் சரிபார்க்க வேண்டும். மியூச்சுவல் ஃபண்டின் ஒரு வருடம், மூன்று வருடங்கள் மற்றும் ஐந்தாண்டு வருமானம் கீழே அட்டவணைப்படுத்தப்பட்ட ஒரு உதாரணத்தை எடுத்துக் கொள்வோம்:

| 1 ஆண்டு வருமானம் | 3 வருட வருமானம் | 5 வருட வருமானம் |

|---|---|---|

| 55% p.a. | 20% p.a. | 12% p.a. |

நாம் பார்க்கிறபடி, முதலீட்டாளர்களுக்கு 55% வருவாயை உருவாக்கி ஒரு வருடத்திற்கு இந்த நிதி சிறப்பாக செயல்பட்டது. ஆனால் பின்னர் மூன்று வருட காலத்திற்கு, சராசரி ஆண்டு வருமானம் 20% p.a ஆக குறைந்தது. நீங்கள் இன்னும் மேலே செல்லும்போது, ஐந்து வருட காலத்திற்கு, சராசரி ஆண்டு வருமானம் 12% ஆகும். செயல்திறன் பற்றிய யோசனையைப் பெற இந்த எண்களை மற்ற ஒத்த நிதிகளுடன் ஒப்பிட வேண்டும். மேலும், வருடா வருடம் அல்லது அந்துப்பூச்சி வாரியான செயல்திறன் எண்களைக் கூட்டி, அவற்றை சக குழுவுடன் ஒப்பிட்டுப் பார்ப்பது நல்ல யோசனையாக இருக்கும். பியர் குழுவுடன் இவற்றை ஒப்பிட்டு, அதற்குள் நிதியின் தரவரிசையைப் பெறுவது அதன் செயல்திறனைப் பற்றி ஒரு யோசனையைத் தரும்.

இங்குள்ள நோக்கம் தொழில்நுட்ப ரீதியாக சரியாக இருக்காமல், பல ஆண்டுகளாக மியூச்சுவல் ஃபண்ட் செயல்திறனைக் கருத்தில் கொள்வதன் முக்கியத்துவத்தையும் நிலையான வருமானத்தை வழங்குவதன் முக்கியத்துவத்தையும் வலியுறுத்துவதாகும். மேற்கூறிய நிதியானது ஓரிரு வருடங்கள் பணத்தை இழக்க நேரிடும், ஆனால் வரும் அல்லது இரண்டு வருடங்களில் வலுவான செயல்திறனுடன் சராசரி வருவாயை கணிசமாக அதிகரிக்கலாம். நீண்ட காலமாக பல காலகட்டங்களில் செயல்திறனைப் பார்க்க வேண்டும்.

ஆனால் ஒரு நிதி எவ்வாறு தனிமையில் செயல்படுகிறது என்பதை அறிவது மட்டும் பெரிய உதவியாக இருக்காது. செயல்திறன் ஒரு உறவினர் பிரச்சினையாக பார்க்கப்பட வேண்டும் மற்றும் பொருத்தமான அளவுகோலுக்கு எதிராக தீர்மானிக்கப்பட வேண்டும். ஒரு ஃபண்ட் ஒரு அளவுகோலுக்கு எதிராக எவ்வாறு செயல்படுகிறது என்பதை மதிப்பிடுவது, அந்த நிதி உண்மையில் சில "உண்மையான" வருமானத்தை அளித்ததா இல்லையா என்பதைக் காண்பிக்கும்.

கூடுதலாக, நிதியின் செயல்திறனை மதிப்பிடுவதற்கு சில ரிஸ்க்-ரிட்டர்ன் விகிதங்களைப் பார்க்கலாம். மியூச்சுவல் ஃபண்ட் திட்டத்தின் ஆபத்து மற்றும் வருவாயை அளவிட பொதுவாகப் பயன்படுத்தப்படும் மூன்று முக்கிய விகிதங்களைப் பார்ப்போம்.

அ. கூர்மையான விகிதம்

கூர்மையான விகிதம் அதன் நிறுவனர் வில்லியம் எஃப். ஷார்ப் பெயரால் பெயரிடப்பட்டது மற்றும் எந்தவொரு மியூச்சுவல் ஃபண்ட் திட்டத்தின் ஆபத்து-சரிசெய்யப்பட்ட செயல்திறனைப் படிக்க பரவலாகப் பயன்படுத்தப்படுகிறது. இந்த விகிதம் என்பது மியூச்சுவல் ஃபண்ட் திட்டத்தின் (ஆபத்து இல்லாத விகிதத்திற்கு மேல்) அதிகப்படியான வருமானத்தை வகுக்கநிலையான விலகல் ஒரு குறிப்பிட்ட காலத்திற்கு மியூச்சுவல் ஃபண்ட் திட்டத்தின் வருவாய் (வாலட்டிலிட்டி). இங்கே நிலையான விலகல் என்பது அபாயத்தின் அளவீடு ஆகும் - அதிக விலகல், அதிக ஆபத்து. எளிமையான வார்த்தைகளில், ஷார்ப் ரேஷியோ, ஒரு ஃபண்டிலிருந்து வரும் வருமானம் எவ்வாறு வெகுமதி அளித்துள்ளது என்பதைக் காட்டுகிறதுமுதலீட்டாளர் அவர்கள் எடுத்த அபாயத்திற்காக. விகிதம் அதிகமாக இருந்தால், கூடுதல் ஆபத்தை தாங்கி முதலீட்டாளருக்கு சிறந்த வருமானம் கிடைக்கும்.

பி. ட்ரைனர் விகிதம்

Treynor விகிதம் Jack L. Treynor பெயரிடப்பட்டது மற்றும் நாம் மேலே விவாதித்த ஷார்ப் விகிதத்தைப் போன்றது. இது ஆபத்து இல்லாத விகிதத்தில் நிதியால் உருவாக்கப்பட்ட அதிகப்படியான வருமானத்தையும் அளவிடுகிறது. ஆனால், ஷார்ப் ரேஷியோ போலல்லாமல், ட்ரைனர் விகிதம் சந்தை அபாயத்தைப் பயன்படுத்துகிறது (பீட்டா) மொத்த ஆபத்துக்கு பதிலாக.

எதிராக ஆல்பா

ஆல்பா ஒரு குறிப்பிட்ட அளவுகோலுக்கு எதிரான முதலீட்டு போர்ட்ஃபோலியோவின் வருவாயின் அளவீடு ஆகும். ஒரு முதலீட்டின் ஆல்பா பூஜ்ஜியத்தை விட அதிகமாகவோ அல்லது நேர்மறையாகவோ இருந்தால், கொடுக்கப்பட்ட ரிஸ்க் அளவுக்கு முதலீடு அதிக வருமானத்தை ஈட்டியுள்ளது என்று அர்த்தம். மறுபுறம், ஆல்பா எதிர்மறையாக இருந்தால், கொடுக்கப்பட்ட அளவுகோலுக்கு நிதி குறைவாகச் செயல்பட்டது மற்றும் சம்பந்தப்பட்ட அபாயத்திற்காக குறைவான பணத்தை ஈட்டியுள்ளது என்று அர்த்தம். அதிக ஆல்பா, அதிக வருமானம் உருவாக்கப்படும் மற்றும் ஃபண்டின் செயல்திறன் சிறப்பாக இருக்கும்.

Talk to our investment specialist

மியூச்சுவல் ஃபண்ட் திட்டத்தின் ஏற்ற இறக்கம்

மியூச்சுவல் ஃபண்ட் திட்டம் எப்போதும் நிலையானது அல்ல. மியூச்சுவல் ஃபண்ட் திட்டத்தின் ஏற்ற இறக்கம் அதன் நிகர சொத்து மதிப்பில் ஏற்படும் ஏற்ற இறக்கமாகும் (இல்லை) முதலீட்டாளர்கள் குறைந்த நிலையற்ற மற்றும் உகந்த இடர்-வெகுமதி கலவையை வழங்கும் திட்டத்தைத் தேர்வு செய்ய விரும்புகிறார்கள்.

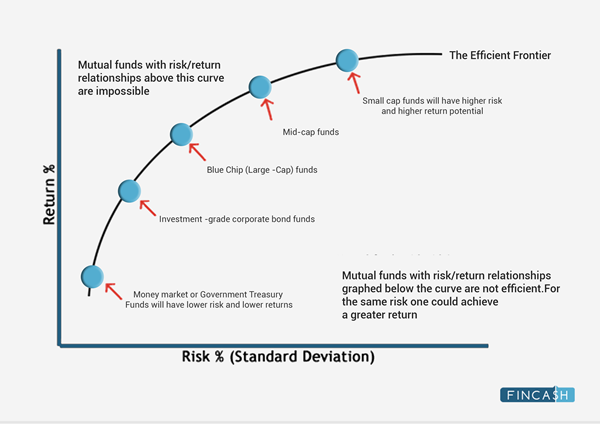

நவீன போர்ட்ஃபோலியோ கோட்பாட்டின் ஒரு பகுதி நமக்கு திறமையான எல்லையை வழங்குகிறது - இது ஒரு வரைபட வளைவு திரும்பவும் அபாயத்தையும் (திட்டத்தின் ஏற்ற இறக்கத்தால் குறிக்கப்படுகிறது) திட்டமிடுவதன் மூலம் பெறப்படுகிறது - இது நிலையான விலகல் மூலம் குறிப்பிடப்படுகிறது.

திறமையான எல்லை என்பது ஒரு குறிப்பிட்ட அளவிலான அபாயத்திற்கு அதிகபட்ச எதிர்பார்க்கப்படும் வருவாயை உருவாக்கும் உகந்த முதலீட்டு போர்ட்ஃபோலியோக்களின் தொகுப்பாகும். கீழே உள்ள திறமையான எல்லை வரைபட வளைவைப் பார்ப்போம்:

நவீன போர்ட்ஃபோலியோ கோட்பாட்டின் படி, வளைவில் இருக்கும் மியூச்சுவல் ஃபண்ட் திட்டங்கள், கொடுக்கப்பட்ட அளவு ஏற்ற இறக்கத்திற்கு அதிகபட்ச வருமானத்தை அளிக்கின்றன.

தேர்ந்தெடுக்கப்பட்ட மியூச்சுவல் ஃபண்ட் திட்டம், பெறப்பட்ட ஏற்ற இறக்கத்தின் அளவிற்கு உகந்த வருமானத்தை வழங்குமா என்பதைச் சரிபார்க்க, நீங்கள் ஃபண்டின் நிலையான விலகலைப் பகுப்பாய்வு செய்ய வேண்டும்.

நிலையான விலகல் என்பது ஒரு நிதியின் ஏற்ற இறக்கத்தின் அறிகுறியாகும், இது குறுகிய காலத்தில் வருமானத்தின் (உயர்வு அல்லது வீழ்ச்சி) ஏற்ற இறக்கங்களைக் காட்டுகிறது. எந்த நேரத்திலும் எந்த திசையிலும் அதன் செயல்திறன் விரைவாக மாறக்கூடும் என்பதால், நிலையற்ற திட்டமானது அதிக ஆபத்தாகக் கருதப்படுகிறது. மியூச்சுவல் ஃபண்ட் திட்டத்தின் நிலையான விலகல், ஒரு குறிப்பிட்ட காலப்பகுதியில் அதன் சராசரி வருவாயைப் பொறுத்து நிதி NAV எந்த அளவிற்கு ஏற்ற இறக்கமாக இருக்கிறது என்பதை அளவிடுவதன் மூலம் அபாயத்தைக் கணக்கிடுகிறது.

ஒரு உதாரணத்தை எடுத்துக் கொள்வோம். 5% p.a இன் நிலையான நான்கு ஆண்டு வருமானத்தை உருவாக்கும் நிதித் திட்டத்தைக் கவனியுங்கள். (ஒவ்வொரு வருடமும் அது சரியான 5% வருமானத்தை அளித்துள்ளது). இதன் பொருள், எந்த நேரத்திலும் சராசரி வருமானம் 5% ஆகும், எனவே இந்த மியூச்சுவல் ஃபண்ட் திட்டத்திற்கான நிலையான விலகல் பூஜ்ஜியமாகும். மறுபுறம், அதே நான்கு வருட காலப்பகுதியில் -5%, 15%, 6% மற்றும் 24% வருமானத்தை ஈட்டிய நிதியைக் கருத்தில் கொள்ளுங்கள். எனவே, இது சராசரியாக 10% வருமானத்தைக் கொண்டுள்ளது. ஒவ்வொரு ஆண்டும் நிதி வருவாய் சராசரி வருவாயில் இருந்து வேறுபட்டு இருப்பதால், இந்தத் திட்டம் உயர் தர விலகலைக் காட்டும்.

மிகவும் நிலையான வருமானத்திற்காக குறைந்த ஏற்ற இறக்கமான திட்டத்தில் முதலீடு செய்வது நல்லது. சிறப்பாகச் செயல்படும் மியூச்சுவல் ஃபண்டைத் தேர்ந்தெடுக்கும்போது இந்த ரிஸ்க்-ரிட்டர்ன் அளவீடு மிகவும் முக்கியமானது.

மியூச்சுவல் ஃபண்ட் திட்டத்தின் பணப்புழக்கம்

நீர்மை நிறை திட்டத்தின் ஒரு முக்கிய காரணியாகும். பணப்புழக்கம் என்பது முதலீட்டில் பணம் எடுக்கும் திறன். சொத்து விலைக்கு இடையூறு இல்லாமல் ஒரு நிதித் திட்டத்தை சந்தையில் எவ்வளவு விரைவாக வாங்கலாம் அல்லது விற்கலாம் என்பது இதன் பொருள். எளிதான மற்றும் அதிக பணப்புழக்கம் எப்போதும் விரும்பத்தக்கது. ஒரே நேரத்தில் பணத்தை திரும்பப் பெறக்கூடிய நிதியானது பலமுறை திரும்பப் பெறுவதை விட எப்போதும் சிறந்தது.

கடன் நிதிகளுக்கான கடன் தரம்

க்குகடன் நிதி திட்டங்கள், கடன் தரம் மிகவும் முக்கியமானது. கடன் நிதியை மதிப்பிடுவதற்கான முக்கிய புள்ளிகளில் கடன் தரம் ஒன்றாகும். இது முதலீட்டாளருக்கு கடன் தகுதி அல்லது ஆபத்து பற்றி தெரிவிக்கிறதுஇயல்புநிலை ஒரு கடன் நிதி.

கடன் நிதியின் கடன் தரமானது CRISIL, ICRA போன்ற சுயாதீன மதிப்பீட்டு நிறுவனங்களால் தீர்மானிக்கப்படுகிறது.சரகம் உயர் தரத்தில் இருந்து ('AAA முதல் ஏஏ வரை) நடுத்தரத் தரத்திலிருந்து ('ஏ' முதல் 'பிபிபி' வரை) குறைந்த தரம் வரை ('பிபி', 'பி', 'சிசிசி', 'சிசி' முதல் 'சி' வரை).

அதிக வருமானம் கிடைக்கும் ஆனால் மிகக் குறைந்த கடன் தரம் கொண்ட திட்டத்தில் முதலீடு செய்வது மிகவும் ஆபத்தானது. தவறினால், வழங்குபவர் அசல் தொகையை செலுத்த முடியாது மற்றும் முதலீட்டாளர் அதிக இழப்பை சந்திக்க நேரிடும்.

போர்ட்ஃபோலியோ செறிவு

மியூச்சுவல் ஃபண்ட் மதிப்பீடுகளின் செயல்பாட்டில் போர்ட்ஃபோலியோ செறிவு மற்றொரு முக்கியமான காரணியாகும். போர்ட்ஃபோலியோவின் செறிவு சொத்துக்களின் முறையற்ற பல்வகைப்படுத்தல் காரணமாக எழும் அபாயத்தை அளவிடுகிறது. சமபங்கு சொத்து வகுப்பிற்கு, நிறுவனம் மற்றும் தொழில்துறையின் செறிவைத் தீர்மானிக்க அளவுருவாகப் பயன்படுத்தப்படும் பன்முகத்தன்மை மதிப்பெண் உள்ளது.

கடன் நிதிகளின் விஷயத்தில், தனிப்பட்ட வழங்குநரின் குறிப்பிட்ட வரம்பில் செறிவு மதிப்பீடு செய்யப்படுகிறது. இந்த வரம்பு வழங்குபவரின் கடன் மதிப்பீட்டுடன் இணைக்கப்பட்டுள்ளது. உயர் தரமதிப்பீடு வழங்குபவருக்கு அதிக வரம்புகள் இருக்கும் மற்றும் ரேட்டிங் பதவிகள் குறையும் போது, வரம்பும் படிப்படியாக குறைகிறது. செறிவூட்டப்பட்ட போர்ட்ஃபோலியோ அதிக ஆபத்திற்கு வழிவகுக்கும். அனைத்து முதலீட்டையும் ஒரே திட்டத்தில் வைப்பது போர்ட்ஃபோலியோவின் பாதுகாப்பு காரணியை உயர்த்துகிறது. போர்ட்ஃபோலியோவை பல்வகைப்படுத்துவது நல்லது.

செறிவூட்டப்பட்ட போர்ட்ஃபோலியோ அதிக ஆபத்துக்கு வழிவகுக்கும். அனைத்து முதலீட்டையும் ஒரே திட்டத்தில் வைப்பது போர்ட்ஃபோலியோவின் ஆபத்து காரணியை அதிகரிக்கிறது. போர்ட்ஃபோலியோவை பல்வகைப்படுத்துவது நல்லது.

மற்ற சில காரணிகள் சராசரி AUM (நிர்வாகத்தின் கீழ் சொத்து) போர்ட்ஃபோலியோவின் விற்றுமுதல் போன்றவை. இந்த காரணிகள் அனைத்தும் சேர்ந்து மியூச்சுவல் ஃபண்ட் மதிப்பீடுகளுக்கு ஒரு தளத்தை உருவாக்குகின்றன. ரேட்டிங் ஏஜென்சிகள் தங்களின் சிறந்த செயல்திறன் மியூச்சுவல் ஃபண்டுகளை வழங்க இந்த அளவுருக்களைப் பயன்படுத்துகின்றன.

முதல் 7 சிறந்த மதிப்பிடப்பட்ட மியூச்சுவல் ஃபண்டுகள்

Fund NAV Net Assets (Cr) Min Investment Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) SBI PSU Fund Growth ₹31.2487

↓ -0.02 ₹4,789 5,000 500 6.4 -1.1 4.8 30.6 31.3 23.5 Franklin India Opportunities Fund Growth ₹237.964

↑ 0.97 ₹6,047 5,000 500 1.3 -2.9 13.5 29.1 32.8 37.3 Invesco India PSU Equity Fund Growth ₹60.02

↓ -0.04 ₹1,217 5,000 500 5.1 -4 5.4 28.8 29 25.6 HDFC Infrastructure Fund Growth ₹45.134

↓ -0.06 ₹2,329 5,000 300 3 -4.4 4.5 28.5 35.3 23 ICICI Prudential Infrastructure Fund Growth ₹182.22

↓ -0.27 ₹7,214 5,000 100 2.7 -4.4 7.3 28 38.9 27.4 Nippon India Power and Infra Fund Growth ₹327.229

↓ -0.09 ₹6,849 5,000 100 1.6 -7.6 3.1 27.9 35.4 26.9 Franklin Build India Fund Growth ₹133.232

↓ -0.26 ₹2,642 5,000 500 2.5 -5.2 6.3 27.5 34.9 27.8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 22 Apr 25

மியூச்சுவல் ஃபண்ட் மதிப்பீடுகளை பாதிக்கும் தரமான காரணிகள்

ஆனால் இவற்றுடன், மியூச்சுவல் ஃபண்ட் மதிப்பீடுகளை பாதிக்கும் தரமான காரணிகளும் உள்ளன.

ஃபண்ட் ஹவுஸ் புகழ்

மியூச்சுவல் ஃபண்ட் நிறுவனங்களின் தட பதிவு முக்கிய காரணிகளில் ஒன்றாகும். நிரூபிக்கப்பட்ட கடந்தகால மற்றும் நிலையான வருமானம் மியூச்சுவல் ஃபண்ட் திட்டத்திற்கு உறுதியை அளிக்கிறது. எனவே அதற்கு பதிலாகமுதலீடு ஒரு புதிய நிதி இல்லத்தில், பணத்தை எப்போதும் நிறுவப்பட்ட இடத்தில் வைப்பது நல்லதுAMC.

நிதி மேலாளர் ட்ராக் பதிவு

ஆனால் நிறுவப்பட்ட AMC உடன், நிதி மேலாளரின் அனுபவம் சரிபார்க்க வேண்டிய மற்றொரு காரணியாகும். அனுபவம் தனக்குத்தானே பேசுகிறது, இந்த விஷயத்தில் அது முற்றிலும் உண்மை. ஒரு அனுபவமிக்க ஃபண்ட் மேலாளர் ஒரு நல்ல மியூச்சுவல் ஃபண்டைப் பற்றிய சிறந்த பார்வையையும் யோசனையையும் கொண்டிருப்பதோடு, புத்திசாலித்தனமாக முதலீடு செய்ய முதலீட்டாளருக்கு உதவுகிறார். மேலாளரால் கையாளப்படும் பல திட்டங்களையும் கருத்தில் கொள்ள வேண்டும். பல திட்டங்கள் நிர்வாகக் குழுவிற்கு அதிக சுமையை ஏற்படுத்தலாம் மற்றும் குறைக்கலாம்திறன்.

முதலீட்டு செயல்முறை

ஒரு முதலீட்டு செயல்முறை உள்ளதா என்பதையும் ஒருவர் உறுதிசெய்ய வேண்டும். இது முதலீட்டு முடிவுகளைக் கவனித்துக்கொள்ளும் ஒரு நிறுவனமயமாக்கப்பட்ட செயல்முறை இருப்பதை உறுதி செய்யும். முக்கிய மனிதர் ஆபத்து உள்ள தயாரிப்பில் இறங்க நீங்கள் விரும்பவில்லை. ஒரு நிறுவனமயமாக்கப்பட்ட முதலீட்டு செயல்முறை இருந்தால், திட்டம் நன்றாக நிர்வகிக்கப்படுவதை இது உறுதி செய்யும். நிதி மேலாளர் மாற்றம் கூட உள்ளது. அப்போது உங்கள் முதலீடு பாதுகாக்கப்படும்.

ஒரு நல்ல மியூச்சுவல் ஃபண்ட் மதிப்பீடு என்பது அளவு மற்றும் தரமான காரணிகளின் கலவையாகும். MorningStar, CRISIL, ICRA போன்ற ரேட்டிங் ஏஜென்சிகள், அவ்வப்போது புதுப்பிக்கப்படும் சிறந்த செயல்திறன் கொண்ட மியூச்சுவல் ஃபண்டுகளுக்கான மதிப்பீடுகளை வழங்க இரண்டு காரணிகளையும் பயன்படுத்துகின்றன.

முடிவுரை

கவனிக்க வேண்டிய முக்கியமான விஷயம் என்னவென்றால், அதிக மதிப்பிடப்பட்ட திட்டங்கள் அதிக வருமானத்தை வழங்க முனைந்தாலும், அது எப்போதும் உறுதியானதாக இருக்காது. செய்யமியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்யுங்கள் மியூச்சுவல் ஃபண்ட் மதிப்பீடுகளின் அடிப்படையில் மட்டுமே பொதுவாக ஒரு புத்திசாலித்தனமான முடிவு அல்ல. முதலீடு ஆராய்ச்சி அடிப்படையிலானதாகவும், நன்கு அறிந்ததாகவும் இருக்க வேண்டும். மியூச்சுவல் ஃபண்ட் மதிப்பீடுகள் ஒரு நல்ல முதலீட்டுக்கான திசையைக் காட்டுகின்றன.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.

Excellent information