ఫిన్క్యాష్ »మ్యూచువల్ ఫండ్స్ »సెబీ ద్వారా కొత్త డెట్ ఫండ్ కేటగిరీలు

Table of Contents

- రుణ పథకాలలో కొత్త వర్గీకరణ

- 1. ఓవర్ నైట్ ఫండ్

- 2. లిక్విడ్ ఫండ్

- 3. అల్ట్రా షార్ట్ డ్యూరేషన్ ఫండ్

- 4. తక్కువ వ్యవధి ఫండ్

- 5. మనీ మార్కెట్ ఫండ్

- 6. షార్ట్ డ్యూరేషన్ ఫండ్

- 7. మీడియం డ్యూరేషన్ ఫండ్

- 8. మీడియం నుండి లాంగ్ డ్యూరేషన్ ఫండ్

- 9. లాంగ్ డ్యూరేషన్ ఫండ్

- 10. డైనమిక్ బాండ్ ఫండ్

- 11. కార్పొరేట్ బాండ్ ఫండ్

- 13. బ్యాంకింగ్ మరియు PSU ఫండ్

- 14. ఫండ్ వర్తిస్తుంది

- 15. 10 సంవత్సరాల స్థిరమైన వ్యవధితో గిల్ట్ ఫండ్

- 16. ఫ్లోటర్ ఫండ్

- 2022లో పెట్టుబడి పెట్టడానికి ఉత్తమ డెట్ మ్యూచువల్ ఫండ్లు

16 కొత్త డెట్ మ్యూచువల్ ఫండ్ కేటగిరీలు SEBI ద్వారా ప్రవేశపెట్టబడ్డాయి

సెక్యూరిటీస్ అండ్ ఎక్స్ఛేంజ్ బోర్డ్ ఆఫ్ ఇండియా (SEBI) కొత్త మరియు విస్తృత వర్గాలను ప్రవేశపెట్టిందిమ్యూచువల్ ఫండ్స్ వివిధ మ్యూచువల్ ఫండ్లు ప్రారంభించిన సారూప్య పథకాలలో ఏకరూపతను తీసుకురావడానికి. ఇది పెట్టుబడిదారులు ఉత్పత్తులను సరిపోల్చడం మరియు ముందుగా అందుబాటులో ఉన్న విభిన్న ఎంపికలను విశ్లేషించడం సులభం అని నిర్ధారించడం మరియు నిర్ధారించడం.పెట్టుబడి పెడుతున్నారు ఒక పథకంలో.

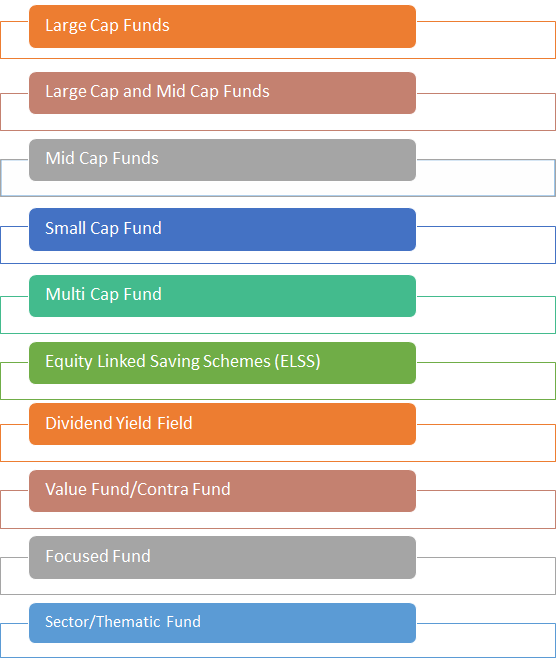

పెట్టుబడిదారులకు మ్యూచువల్ ఫండ్ పెట్టుబడిని సులభతరం చేయాలని సెబీ భావిస్తోంది. పెట్టుబడిదారులు వారి అవసరాలకు అనుగుణంగా పెట్టుబడి పెట్టవచ్చు,ఆర్థిక లక్ష్యాలు మరియు ప్రమాద సామర్థ్యం. SEBI కొత్త మ్యూచువల్ ఫండ్ వర్గీకరణను 6 అక్టోబర్ 2017న పంపిణీ చేసింది. ఇది తప్పనిసరిమ్యూచువల్ ఫండ్ హౌసెస్ వర్గాలకు వారి అన్ని రుణ పథకాలు (ఉన్న & భవిష్యత్తు పథకం) 16 విభిన్న వర్గాలుగా. సెబీ 10 కొత్త కేటగిరీలను కూడా ప్రవేశపెట్టిందిఈక్విటీ మ్యూచువల్ ఫండ్స్.

రుణ పథకాలలో కొత్త వర్గీకరణ

SEBI యొక్క కొత్త వర్గీకరణ ప్రకారం,రుణ నిధి పథకాలు 16 వర్గాలను కలిగి ఉంటాయి. ఇక్కడ జాబితా ఉంది:

1. ఓవర్ నైట్ ఫండ్

ఈ రుణ పథకం ఒక రోజు మెచ్యూరిటీ ఉన్న ఓవర్నైట్ సెక్యూరిటీలలో పెట్టుబడి పెడుతుంది.

2. లిక్విడ్ ఫండ్

ఈ పథకాలు అప్పులో పెట్టుబడి పెడతాయి మరియుడబ్బు బజారు 91 రోజుల వరకు మెచ్యూరిటీ ఉన్న సెక్యూరిటీలు.

3. అల్ట్రా షార్ట్ డ్యూరేషన్ ఫండ్

ఈ పథకం అప్పు మరియు డబ్బులో పెట్టుబడి పెడుతుందిసంత మూడు నుండి ఆరు నెలల మధ్య మెకాలే వ్యవధి కలిగిన సెక్యూరిటీలు. మెకాలే వ్యవధి పథకం పెట్టుబడిని తిరిగి పొందడానికి ఎంత సమయం తీసుకుంటుందో కొలుస్తుంది.

4. తక్కువ వ్యవధి ఫండ్

ఈ పథకం ఆరు నుండి 12 నెలల మధ్య మెకాలే వ్యవధితో డెట్ మరియు మనీ మార్కెట్ సెక్యూరిటీలలో పెట్టుబడి పెడుతుంది.

5. మనీ మార్కెట్ ఫండ్

ఈ పథకం ఒక సంవత్సరం వరకు మెచ్యూరిటీ ఉన్న మనీ మార్కెట్ సాధనాల్లో పెట్టుబడి పెడుతుంది.

6. షార్ట్ డ్యూరేషన్ ఫండ్

ఈ పథకం డెట్ మరియు మనీ మార్కెట్ సాధనాలలో ఒకటి నుండి మూడు సంవత్సరాల మెకాలే వ్యవధితో పెట్టుబడి పెడుతుంది.

7. మీడియం డ్యూరేషన్ ఫండ్

ఈ పథకం మూడు నుండి నాలుగు సంవత్సరాల మెకాలే వ్యవధితో డెట్ మరియు మనీ మార్కెట్ సాధనాల్లో పెట్టుబడి పెడుతుంది.

8. మీడియం నుండి లాంగ్ డ్యూరేషన్ ఫండ్

ఈ పథకం నాలుగు నుండి ఏడు సంవత్సరాల మెకాలే వ్యవధితో డెట్ మరియు మనీ మార్కెట్ సాధనాల్లో పెట్టుబడి పెడుతుంది.

9. లాంగ్ డ్యూరేషన్ ఫండ్

ఈ పథకం ఏడు సంవత్సరాల కంటే ఎక్కువ మెకాలే వ్యవధితో డెట్ మరియు మనీ మార్కెట్ సాధనాల్లో పెట్టుబడి పెడుతుంది.

10. డైనమిక్ బాండ్ ఫండ్

ఇది అన్ని కాల వ్యవధిలో పెట్టుబడి పెట్టే రుణ పథకం.

Talk to our investment specialist

11. కార్పొరేట్ బాండ్ ఫండ్

ఈ రుణ పథకం ప్రధానంగా అత్యధిక రేటింగ్ ఉన్న కార్పొరేట్లో పెట్టుబడి పెడుతుందిబాండ్లు. ఫండ్ తన మొత్తం ఆస్తులలో కనీసం 80 శాతాన్ని అత్యధిక రేటింగ్ ఉన్న కార్పొరేట్ బాండ్లలో పెట్టుబడి పెట్టగలదు

12. క్రెడిట్ రిస్క్ ఫండ్

ఈ పథకం అధిక రేటింగ్ ఉన్న కార్పొరేట్ బాండ్ల క్రింద పెట్టుబడి పెడుతుంది. క్రెడిట్ రిస్క్ ఫండ్ తన ఆస్తులలో కనీసం 65 శాతాన్ని అత్యధిక రేటింగ్ పొందిన సాధనాల కంటే తక్కువ పెట్టుబడి పెట్టాలి.

13. బ్యాంకింగ్ మరియు PSU ఫండ్

ఈ పథకం ప్రధానంగా బ్యాంకులు, పబ్లిక్ ఫైనాన్షియల్ ఇనిస్టిట్యూషనల్, పబ్లిక్ సెక్టార్ అండర్టేకింగ్ల రుణ సాధనాల్లో పెట్టుబడి పెడుతుంది.

14. ఫండ్ వర్తిస్తుంది

ఈ పథకం మెచ్యూరిటీ అంతటా ప్రభుత్వ సెక్యూరిటీలలో పెట్టుబడి పెడుతుంది.గిల్ట్ ఫండ్స్ ప్రభుత్వ సెక్యూరిటీలలో తన మొత్తం ఆస్తులలో కనీసం 80 శాతం పెట్టుబడి పెడుతుంది.

15. 10 సంవత్సరాల స్థిరమైన వ్యవధితో గిల్ట్ ఫండ్

ఈ పథకం 10 సంవత్సరాల మెచ్యూరిటీతో ప్రభుత్వ సెక్యూరిటీలలో పెట్టుబడి పెడుతుంది. 15. గిల్ట్ ఫండ్ 10-సంవత్సరాల స్థిరమైన వ్యవధితో ప్రభుత్వ సెక్యూరిటీలలో కనీసం 80 శాతం పెట్టుబడి పెడుతుంది.

16. ఫ్లోటర్ ఫండ్

ఈ రుణ పథకం ప్రధానంగా పెట్టుబడి పెడుతుందిఫ్లోటింగ్ రేట్ సాధన. ఫ్లోటర్ ఫండ్ తన మొత్తం ఆస్తులలో కనీసం 65 శాతాన్ని ఫ్లోటింగ్ రేట్ సాధనాల్లో పెట్టుబడి పెడుతుంది.

2022లో పెట్టుబడి పెట్టడానికి ఉత్తమ డెట్ మ్యూచువల్ ఫండ్లు

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity ICICI Prudential Long Term Plan Growth ₹36.6335

↑ 0.04 ₹14,363 3.5 5.1 10.2 8.1 8.2 7.64% 4Y 11M 16D 10Y 2M 23D UTI Dynamic Bond Fund Growth ₹30.8

↑ 0.04 ₹447 3.7 4.6 10.2 9.8 8.6 6.94% 5Y 5M 23D 8Y 14D Aditya Birla Sun Life Corporate Bond Fund Growth ₹111.856

↑ 0.13 ₹24,570 3.3 4.8 9.9 7.6 8.5 7.31% 3Y 5M 16D 4Y 9M 14D HDFC Corporate Bond Fund Growth ₹32.2227

↑ 0.04 ₹32,527 3.2 4.7 9.7 7.5 8.6 7.31% 3Y 9M 5Y 10M 2D HDFC Banking and PSU Debt Fund Growth ₹22.7715

↑ 0.03 ₹5,996 3.2 4.6 9.3 7.1 7.9 7.25% 3Y 10M 10D 5Y 6M 4D Axis Credit Risk Fund Growth ₹21.0848

↑ 0.01 ₹360 2.7 4.4 8.9 7.1 8 8.41% 2Y 1M 28D 3Y 1M 2D UTI Banking & PSU Debt Fund Growth ₹21.628

↑ 0.02 ₹785 2.8 4.3 8.8 9.1 7.6 7.14% 2Y 29D 2Y 4M 24D PGIM India Credit Risk Fund Growth ₹15.5876

↑ 0.00 ₹39 0.6 4.4 8.4 3 5.01% 6M 14D 7M 2D Aditya Birla Sun Life Money Manager Fund Growth ₹365.168

↑ 0.11 ₹25,581 2.3 4.1 7.9 7.2 7.8 7.35% 9M 9M 4D Aditya Birla Sun Life Savings Fund Growth ₹540.322

↑ 0.27 ₹13,294 2.2 4.1 7.9 7 7.9 7.75% 6M 25D 7M 28D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.