ఫిన్క్యాష్ »మ్యూచువల్ ఫండ్స్ ఇండియా »ప్రత్యామ్నాయ పెట్టుబడి నిధులు

Table of Contents

ప్రత్యామ్నాయ పెట్టుబడి నిధులు అంటే ఏమిటి?

AIF అనేది ఆల్టర్నేటివ్ ఇన్వెస్ట్మెంట్ ఫండ్ యొక్క సంక్షిప్త రూపం, ఇది భారతదేశంలో నిర్వహించబడే ఫండ్ యొక్క ఒక రూపం. ఇది బయట ఆస్తులపై పెట్టుబడి పెట్టే సామూహిక నిధిబాండ్లు,ఈక్విటీలు, మరియు నగదు. పెట్టుబడిదారుల ప్రయోజనం కోసం, ఇది పెట్టుబడిదారుల నుండి నిధులను సేకరిస్తుంది మరియు సెక్యూరిటీస్ అండ్ ఎక్స్ఛేంజ్ బోర్డ్ ఆఫ్ ఇండియాచే నిర్వచించబడిన వివిధ వర్గాల ఆస్తులలో పెట్టుబడి పెడుతుంది (SEBI)

ఇది వెంచర్లో పెట్టుబడులు పెడుతుందిరాజధాని, ప్రైవేట్ ఈక్విటీ, హెడ్జ్ ఫండ్స్,నిర్వహించబడిన ఫ్యూచర్స్, మరియు ఇతర ఆర్థిక సాధనాలు. సాధారణంగా, అధిక-నికర విలువ వ్యక్తులు మరియు సంస్థలు AIFలో నిమగ్నమై ఉంటాయి, ఎందుకంటే వారికి పెద్ద ప్రారంభ పెట్టుబడి అవసరం.

SEBI ద్వారా ప్రత్యామ్నాయ పెట్టుబడి నిధుల నిర్వచనం

AIF అనేది SEBI రెగ్యులేషన్స్ 2012 యొక్క రెగ్యులేషన్ 2(1)(b) ప్రకారం, లిమిటెడ్ లయబిలిటీ పార్టనర్షిప్ (LLP), కార్పొరేషన్, ట్రస్ట్ లేదా బాడీ కార్పొరేట్గా భారతదేశంలో ఏర్పడిన లేదా నమోదు చేయబడిన ఫండ్గా నిర్వచించబడింది:

- ఇది ప్రైవేట్గా పూల్ చేయబడిన పెట్టుబడి సంస్థ, ఇది దేశీయ మరియు అంతర్జాతీయ పెట్టుబడిదారుల నుండి ఆస్తులను సేకరిస్తుంది మరియు దాని వాటాదారులకు ప్రయోజనం చేకూర్చడానికి పేర్కొన్న పెట్టుబడి విధానం ప్రకారం వాటిని పెట్టుబడి పెడుతుంది.

- ఇది SEBI (సమిష్టి పెట్టుబడి పథకాలు) చట్టాలు, 1999, SEBI (మ్యూచువల్ ఫండ్స్) నిబంధనలు, 1996, లేదా ఫండ్ మేనేజ్మెంట్ను నియంత్రించే ఏదైనా ఇతర సెబీ నిబంధనలు

ప్రత్యామ్నాయ పెట్టుబడి నిధుల రకాలు

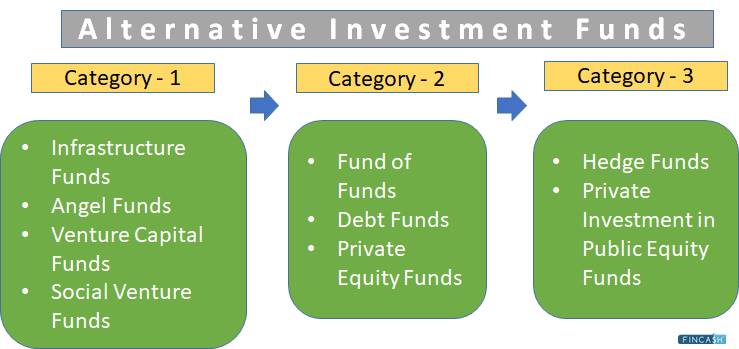

AIFSని SEBI మూడు వర్గాలుగా వర్గీకరించింది, అవి:

వర్గం 1

ఈ వర్గంలో స్టార్టప్లు, చిన్న మరియు మధ్య తరహా ఎంటర్ప్రైజెస్ (SMEలు) మరియు సామాజికంగా మరియు ఆర్థికంగా లాభదాయకంగా పరిగణించబడే బలమైన వృద్ధి సామర్థ్యం ఉన్న కొత్త వ్యాపారాలలో పెట్టుబడి పెట్టే ఫండ్లు ఉన్నాయి.

ఈ కార్యక్రమాలు గుణకార ప్రభావాన్ని కలిగి ఉంటాయి కాబట్టిఆర్థిక వ్యవస్థ వృద్ధి మరియు ఉద్యోగ కల్పన పరంగా, ప్రభుత్వం వాటిలో పెట్టుబడులను ప్రోత్సహిస్తుంది మరియు ప్రోత్సహిస్తుంది. ఈ వర్గంలో ఉన్నాయి.

మౌలిక సదుపాయాల నిధులు

ఈ ఫండ్ రోడ్డు మరియు రైలు మౌలిక సదుపాయాలు, విమానాశ్రయాలు మరియు కమ్యూనికేషన్ ఇన్ఫ్రాస్ట్రక్చర్ల వంటి ప్రభుత్వ ఆస్తులలో పెట్టుబడులు పెడుతుంది. మౌలిక సదుపాయాలు కల్పించినప్పటి నుంచిపరిశ్రమ అధిక ఉందిప్రవేశానికి అడ్డంకులు మరియు సాపేక్షంగా పరిమిత పోటీ, భవిష్యత్తులో దాని విస్తరణ గురించి సానుకూలంగా ఉన్న పెట్టుబడిదారులు ఫండ్లో పెట్టుబడి పెట్టవచ్చు. సామాజికంగా కావాల్సిన లేదా ఆచరణీయమైన ప్రాజెక్ట్లలో పెట్టుబడి పెట్టే ఇన్ఫ్రాస్ట్రక్చర్ ఫండ్లకు ప్రభుత్వం పన్ను ప్రోత్సాహకాలను అందించవచ్చు.

ఏంజెల్ ఫండ్స్

ఇది ఒక రకమైన వెంచర్ క్యాపిటల్ ఫండ్, ఇక్కడ ఫండ్ మేనేజర్లు అనేక మంది "ఏంజెల్" పెట్టుబడిదారుల నుండి ప్రారంభ-దశ కంపెనీలలో పెట్టుబడి పెట్టడానికి డబ్బును పూల్ చేస్తారు. కొత్త వ్యాపారాలు లాభదాయకంగా మారినప్పుడు, పెట్టుబడిదారులు డివిడెండ్లను పొందుతారు. ఒక "దేవదూతపెట్టుబడిదారుడు"ఏంజెల్ ఫండ్లో పాల్గొనాలనుకునే వ్యక్తి మరియు వ్యాపార నిర్వహణ నైపుణ్యానికి తోడ్పడతాడు, అందువల్ల కంపెనీ వృద్ధికి మద్దతు ఇస్తారు.

వెంచర్ క్యాపిటల్ ఫండ్స్

వెంచర్ క్యాపిటల్ ఫండ్లు అధిక-అభివృద్ధి గల స్టార్టప్లలో పెట్టుబడి పెడతాయి, అవి నగదు కొరతతో ఉంటాయి మరియు వాటి కార్యకలాపాలను అభివృద్ధి చేయడానికి లేదా విస్తరించడానికి ఫైనాన్సింగ్ అవసరం. కొత్త వ్యాపారాలు మరియు వ్యవస్థాపకులు సాంప్రదాయ బ్యాంకింగ్ ద్వారా నగదు పొందడం కష్టం కాబట్టి, వెంచర్ క్యాపిటల్ ఫండ్లు మూలధనానికి అత్యంత ప్రాధాన్య వనరుగా ఉద్భవించాయి.

సోషల్ వెంచర్ ఫండ్స్

సోషల్ వెంచర్ ఫండ్ (SVF), బలమైన సామాజిక మనస్సాక్షితో మరియు సమాజంపై మంచి ప్రభావాన్ని చూపాలనే కోరికతో కంపెనీలలో పెట్టుబడి పెడుతుంది, ఇది సామాజిక బాధ్యతకు ఒక ఉదాహరణ.పెట్టుబడి పెడుతున్నారు. ఈ కంపెనీలు పర్యావరణ మరియు సామాజిక సమస్యలను పరిష్కరిస్తూ డబ్బు సంపాదించాలని లక్ష్యంగా పెట్టుకున్నాయి. ఇది దాతృత్వ పెట్టుబడి అయినప్పటికీ, లాభాలను ఆశించడం సాధ్యమవుతుంది ఎందుకంటే వ్యాపారాలు ఆదాయాన్ని పొందడం కొనసాగిస్తాయి.

Talk to our investment specialist

వర్గం 2

ఈక్విటీలు మరియు డెట్ సాధనాలు రెండింటిలోనూ పెట్టుబడి పెట్టబడిన ఫండ్లు ఈ వర్గంలో చేర్చబడ్డాయి. అంతేకాకుండా, ప్రస్తుతం కేటగిరీ 1 లేదా 3గా వర్గీకరించబడని నిధులు కూడా ఇందులో చేర్చబడ్డాయి. కేటగిరీ 2 AIFSలో పెట్టుబడులకు ప్రభుత్వం ఎలాంటి పన్ను ప్రయోజనాలను అందించదు. ఈ వర్గంలో ఇవి ఉన్నాయి:

ఫండ్ ఆఫ్ ఫండ్స్

ఈ ఫండ్ అనేక AIFల మిశ్రమం. దాని స్వంతంగా సృష్టించడం కంటేపోర్ట్ఫోలియో లేదా ఏ నిర్దిష్ట పరిశ్రమలో పెట్టుబడి పెట్టాలో నిర్ణయించడం, ఫండ్ యొక్క పెట్టుబడి వ్యూహం ఇతర AIFల పోర్ట్ఫోలియోలో పెట్టుబడి పెట్టడం. అయితే, కాకుండానిధుల నిధి మ్యూచువల్ ఫండ్స్ కింద, AIFల కింద ఫండ్ ఆఫ్ ఫండ్లు ఫండ్ యొక్క పబ్లిక్గా ట్రేడెడ్ యూనిట్లను జారీ చేయలేవు.

రుణ నిధులు

ఈ ఫండ్ ప్రధానంగా పబ్లిక్గా వర్తకం చేయబడిన మరియు ప్రైవేట్ యాజమాన్యంలోని సంస్థలచే జారీ చేయబడిన రుణ సాధనాలలో పెట్టుబడి పెడుతుంది. పేలవమైన క్రెడిట్ రేటింగ్ ఉన్న కంపెనీలు అధిక రిస్క్తో వచ్చే అధిక-దిగుబడి కలిగిన రుణ సెక్యూరిటీలను జారీ చేసే అవకాశం ఉంది. తత్ఫలితంగా, గొప్ప విస్తరణ సామర్థ్యం మరియు బలమైన కార్పొరేట్ ప్రమాణాలు కలిగిన సంస్థలు కానీ మూలధన పరిమితులు మంచి పెట్టుబడి ప్రత్యామ్నాయం కావచ్చు.రుణ నిధి పెట్టుబడిదారులు. ఆల్టర్నేటివ్ ఇన్వెస్ట్మెంట్ ఫండ్ అనేది ప్రైవేట్గా పూల్ చేయబడిన ఇన్వెస్ట్మెంట్ ఎంటిటీ కాబట్టి, సెబీ నిబంధనల ప్రకారం, అందులో జమ చేసిన డబ్బు రుణాలు ఇవ్వడానికి ఉపయోగించబడదు.

ప్రైవేట్ ఈక్విటీ ఫండ్స్

వారు పబ్లిక్గా జాబితా చేయబడని మరియు పరిమిత సంఖ్యలో ఉన్న ప్రైవేట్ కంపెనీలలో పెట్టుబడి పెడతారువాటాదారులు నమోదుకాని మరియు చట్టవిరుద్ధమైన ప్రైవేట్ వ్యాపారాలు PE నిధుల నుండి నిధులను సేకరించలేక పోతున్నాయి. ఇంకా, ఈ కంపెనీలు తమ క్లయింట్లకు స్టాక్ల యొక్క విస్తృత పోర్ట్ఫోలియోను అందిస్తాయి, పెట్టుబడి ప్రమాదాన్ని తగ్గిస్తాయి. PE ఫండ్ సాధారణంగా 4-7 సంవత్సరాల ముందుగా నిర్ణయించిన పెట్టుబడి హోరిజోన్ను కలిగి ఉంటుంది. ఏడు సంవత్సరాల తర్వాత, సహేతుకమైన రాబడితో పెట్టుబడి నుండి నిష్క్రమించగలగాలని కంపెనీ లక్ష్యంగా పెట్టుకుంది.

వర్గం 3

కేటగిరీ 3లోని AIFలు తక్కువ వ్యవధిలో రాబడిని అందించేవి. వారి లక్ష్యాలను సాధించడానికి, ఈ ఫండ్లు వివిధ రకాల సంక్లిష్టమైన మరియు విభిన్నమైన వ్యాపార పద్ధతులను ఉపయోగిస్తాయి. ఈ నిధులకు ప్రభుత్వం నుంచి ఎలాంటి రాయితీ లేదా ప్రోత్సాహం లేదు. ఈ వర్గంలో ఇవి ఉన్నాయి:

హెడ్జ్ ఫండ్స్

అధిక రాబడిని సాధించడానికి, aహెడ్జ్ ఫండ్ సంస్థాగత మరియు గుర్తింపు పొందిన పెట్టుబడిదారుల నుండి నిధులను మిళితం చేస్తుంది మరియు దేశీయ మరియు విదేశీ మార్కెట్లలో పెట్టుబడి పెడుతుంది. వారు అధిక స్థాయి పరపతిని కలిగి ఉంటారు మరియుహ్యాండిల్ వారి పెట్టుబడి పోర్ట్ఫోలియో దూకుడుగా. మ్యూచువల్ ఫండ్స్ మరియు ఇతర పెట్టుబడి సాధనాలు వంటి దాని ప్రత్యర్థులకు వ్యతిరేకంగా ఉన్నప్పుడు, హెడ్జ్ ఫండ్స్ తక్కువ నియంత్రణలో ఉంటాయి. ఈ నిధులు సాధారణంగా 2% ఆస్తిని వసూలు చేస్తాయినిర్వహణ రుసుము మరియు 20% నిలుపుకోండిసంపాదన రుసుముగా పొందింది.

పబ్లిక్ ఈక్విటీ ఫండ్లలో ప్రైవేట్ పెట్టుబడి

పబ్లిక్గా వర్తకం చేయబడిన స్టాక్లను తక్కువ ధరకు కొనుగోలు చేయడాన్ని పబ్లిక్ ఈక్విటీలో ప్రైవేట్ పెట్టుబడిగా సూచిస్తారు. ఇది పెట్టుబడిదారు సంస్థపై ఆసక్తిని పొందేందుకు అనుమతిస్తుంది, అయితే కంపెనీ డబ్బు ప్రవాహం నుండి వాటా ప్రయోజనాలను విక్రయిస్తుంది.

AIF యొక్క లాభాలు మరియు నష్టాలు

ప్రత్యామ్నాయ పెట్టుబడి నిధులు, ఏదైనా ఆర్థిక సాధనాల వలె, వాటి స్వంత ప్రయోజనాలు మరియు అప్రయోజనాలు ఉన్నాయి. కిందివి లాభాలు మరియు నష్టాల జాబితా:

ప్రోస్

- AIF సహాయంతో, విభిన్నతసంత వ్యూహాలు మరియు పెట్టుబడి రకాలు సులభతరం చేయబడ్డాయి.

- ఇది పెట్టుబడి పనితీరును మెరుగుపరచడానికి బలమైన సంభావ్యతతో వస్తుంది

- వారి విజయం స్టాక్ మార్కెట్ యొక్క హెచ్చు తగ్గులపై ఆధారపడి ఉండదు కాబట్టి, ప్రత్యామ్నాయ పెట్టుబడులు తగ్గించడానికి సహాయపడతాయిఅస్థిరత తరచుగా సంప్రదాయ పెట్టుబడులతో ముడిపడి ఉంటుంది

ప్రతికూలతలు

- ప్రత్యామ్నాయ పెట్టుబడి నిధులు సంక్లిష్టమైనవి మరియు వాటిలో పెట్టుబడి పెట్టడానికి ముందు మీ పరిశోధన చేయడం చాలా అవసరం

- పెద్ద ప్రారంభ పెట్టుబడి అవసరం, ఇది చిన్న-స్థాయి పెట్టుబడిదారులకు అందుబాటులో లేదు

AIF నమోదు కోసం అర్హత ప్రమాణాలు

AIFలు నమోదు కావాలంటే, ఈ క్రింది అవసరాలు తప్పక తీర్చాలి:

- AIF పెట్టుబడిదారులు తప్పనిసరిగా భారతీయ లేదా భారతీయేతరులు అయి ఉండాలి

- ఎంటిటీ షేర్లకు సబ్స్క్రయిబ్ చేయమని పబ్లిక్ను ఆహ్వానించే సామర్థ్యం దాని మెమోరాండం ఆఫ్ అసోసియేషన్ (MOA) మరియు ఆర్టికల్స్ ఆఫ్ అసోసియేషన్ (AOA) ద్వారా పరిమితం చేయబడింది.

- ఏదైనా AIF తప్పనిసరిగా కనీస కార్పస్ రూ. 20 కోట్లుగా పరిగణించాలి

- దరఖాస్తుదారు LLP అయితే, భాగస్వామ్యందస్తావేజు తప్పనిసరిగా అందించాలి మరియు LLP చట్టం 2008 కింద నమోదు చేసుకోవాలి

- మొత్తం పెట్టుబడిదారుల సంఖ్య 1000 మించకూడదు

- AIF రిజిస్ట్రేషన్ అప్లికేషన్ రిజిస్టర్డ్ ట్రస్ట్ అయితే, రిజిస్ట్రేషన్ చట్టం 1908 కింద చట్టబద్ధంగా నమోదు చేయబడిన ట్రస్ట్ డీడ్ తప్పనిసరిగా ఇవ్వాలి

నమోదు కోసం అవసరమైన పత్రాలు

రిజిస్ట్రేషన్ అప్లికేషన్తో పాటు, కింది పత్రాలను తప్పనిసరిగా సమర్పించాలి:

- దరఖాస్తుదారు ఎంటిటీ యొక్క సర్టిఫికేట్విలీనం లేదా నమోదు

- AIF రిజిస్ట్రేషన్ పరిమిత బాధ్యత భాగస్వామ్య చట్టం 2008 ద్వారా జరిగితే, భాగస్వామ్య దస్తావేజు అవసరం

- దరఖాస్తుదారు యొక్క నమోదిత కార్యాలయ చిరునామా మరియు సంప్రదింపు సమాచారం

- AIFకి సంబంధించి డైరెక్టర్లు మరియు వాటాదారుల వివరాలు

- AIF రిజిస్ట్రేషన్ విషయంలో, 1882 ట్రస్ట్ చట్టం ప్రకారం రిజిస్టర్ చేయబడిన సొసైటీ లేదా ట్రస్ట్ ద్వారా అసలు డీడ్ ఆఫ్ ట్రస్ట్ అమలు చేయబడుతుంది.

- దరఖాస్తుదారు సంస్థ యొక్క మెమోరాండం మరియు ఆర్టికల్స్ ఆఫ్ అసోసియేషన్

- దరఖాస్తుదారు యొక్క ప్లేస్మెంట్ మెమోరాండం కాపీ

- అప్లికేషన్ ఎంటిటీ యొక్క సంప్రదింపు సమాచారం మరియు అదనపు సమాచారం

- కంపెనీ లేదా LLP విస్తరణ లక్ష్యాలకు సంబంధించిన ఏదైనా అదనపు వ్యాపార సమాచారం

AIF నమోదు ప్రక్రియ

AIF కోసం మీ ఎంటిటీని నమోదు చేసుకోవడానికి, దరఖాస్తుదారు తప్పనిసరిగా పైన పేర్కొన్న దశలను అనుసరించాలి:

- I, II, మరియు III AIF కేటగిరీల కోసం, AIF రిజిస్ట్రేషన్ సర్టిఫికేట్ కోసం దరఖాస్తును SEBIకి ఫారమ్ Aలో సమర్పించవచ్చు, నిబంధనల యొక్క మొదటి షెడ్యూల్లో పేర్కొన్న విధంగా, అవసరమైన డాక్యుమెంటేషన్తో పాటు

- రిజిస్ట్రేషన్ అప్లికేషన్ తప్పనిసరిగా తిరిగి చెల్లించబడని దరఖాస్తు రుసుముతో పాటు ఉండాలి, ఇది పార్ట్(A), షెడ్యూల్ (II) ద్వారా సూచించిన విధంగా రెండవ షెడ్యూల్లోని పార్ట్ Bలో పేర్కొన్న పద్ధతిలో చెల్లించాలి.

- దరఖాస్తుదారుకు రిజిస్ట్రేషన్ సర్టిఫికేట్ మంజూరు చేయడానికి ముందు, SEBI నిబంధనలలో పేర్కొన్న షరతులను సమీక్షిస్తుంది

- దరఖాస్తుదారు సాధారణంగా తమ రిజిస్ట్రేషన్ దరఖాస్తును సమర్పించిన తర్వాత 21 పని దినాలలోపు SEBI నుండి ప్రతిస్పందనను అందుకుంటారు. రిజిస్టర్ చేసుకోవడానికి పట్టే సమయం, మరోవైపు, దరఖాస్తుదారు ఎంత త్వరగా ముందస్తు అవసరాలను తీరుస్తాడనే దాని ఆధారంగా నిర్ణయించబడుతుంది.

- అప్లికేషన్ యొక్క కవరింగ్ లెటర్లో, అభ్యర్థి తప్పక పేర్కొనాలి-

- ఇది SEBIలో రిజిస్టర్ చేయబడిన వెంచర్ క్యాపిటల్ ఫండ్ అయితే, మీరు తప్పనిసరిగా మరింత సమాచారాన్ని అందించాలి

- ఒకవేళ దరఖాస్తుదారు AIF కార్యకలాపాలను చేపడుతున్నట్లయితే, రిజిస్ట్రేషన్ దరఖాస్తును సమర్పించే ముందు మీరు తప్పనిసరిగా మరింత సమాచారాన్ని అందించాలి

- దరఖాస్తుదారు కొత్త ఫండ్ను నమోదు చేయమని అభ్యర్థిస్తున్నారు

- అదనంగా, దరఖాస్తుదారు SEBI ప్రమాణాలకు అనుగుణంగా క్రమానుగతంగా ఆన్లైన్ దరఖాస్తును చేయాలి

AIF యొక్క రిజిస్ట్రేషన్ ఫీజు

SEBI క్లియరెన్స్ పొందిన తర్వాత, ఒక దరఖాస్తుదారు రిజిస్ట్రేషన్ సర్టిఫికేట్ జారీ కోసం కింది రిజిస్ట్రేషన్ ఫీజును తప్పనిసరిగా సమర్పించాలి:

| వర్గం | నమోదు రుసుం |

|---|---|

| వర్గం I | INR 5,00,000 |

| వర్గం II | INR 1,00,000 |

| వర్గం III | INR 15,00,000 |

AIF ఉనికి ముగిసే వరకు ఈ సర్టిఫికేట్ రిజిస్ట్రేషన్ చెల్లుబాటు అవుతుంది.

ఆల్టర్నేటివ్ ఇన్వెస్ట్మెంట్ ఫండ్ రిజిస్ట్రేషన్ కంప్లైయన్స్

AIF రిజిస్ట్రేషన్ సర్టిఫికేట్ పొందిన తర్వాత, దరఖాస్తుదారు ఈ క్రింది అవసరాలకు అనుగుణంగా ఉండాలి:

- రిజిస్ట్రేషన్ తర్వాత, ప్రత్యామ్నాయ పెట్టుబడి నిధులు తప్పనిసరిగా SEBI నిర్దేశించిన రిపోర్టింగ్ ప్రమాణాలకు కట్టుబడి ఉండాలిఆధారంగా

- ప్రత్యామ్నాయ ఇన్వెస్ట్మెంట్ ఫండ్ కార్యకలాపాలకు సంబంధించి SEBI ప్రచురించిన ఏవైనా నవీకరణలు, సర్క్యులర్లు లేదా సిఫార్సుల కోసం AIF తప్పనిసరిగా SEBI వెబ్సైట్ను క్రమం తప్పకుండా పర్యవేక్షించాలి.

- SEBIకి ఇప్పటికే అందించిన సమాచారంలో గణనీయమైన మార్పులు ఉన్నట్లయితే, AIF సహేతుకమైన గడువులోపు SEBIకి తెలియజేస్తుంది

బాటమ్ లైన్

AIFలు అత్యంత బహుముఖ పెట్టుబడి సాధనాలు ఎందుకంటే అవి జాబితా చేయని స్టాక్ పెట్టుబడులు, అలాగే పరపతి మరియు షార్టింగ్లను అనుమతిస్తాయి. ఫలితంగా, AIF లు సంక్లిష్టత యొక్క అధిక స్థాయిలతో వ్యూహాలను అందించగలవు. ఈ విధంగా, పెట్టుబడిదారులు అనేక రకాల రిస్క్-రివార్డ్ అవకాశాలను అందుబాటులోకి తెచ్చారు.

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.