+91-22-48913909

+91-22-48913909

Table of Contents

- గోల్డ్ ఇటిఎఫ్లలో ఎలా పెట్టుబడి పెట్టాలి?

- ఆన్లైన్లో గోల్డ్ మ్యూచువల్ ఫండ్స్లో ఇన్వెస్ట్ చేయడం ఎలా?

- 2022లో పెట్టుబడి పెట్టడానికి ఉత్తమ గోల్డ్ ఇటిఎఫ్లు

- ఉత్తమ గోల్డ్ ఇటిఎఫ్లను ఎలా ఎంచుకోవాలి?

- తరచుగా అడిగే ప్రశ్నలు

- 1. గోల్డ్ ఇటిఎఫ్ల విలువ ఎలా అంచనా వేయబడుతుంది?

- 2. గోల్డ్ ఇటిఎఫ్లను ఎవరు విక్రయిస్తారు?

- 3. నేను బంగారు ఇటిఎఫ్లతో భౌతిక బంగారాన్ని కొనుగోలు చేయవచ్చా?

- 4. గోల్డ్ ఇటిఎఫ్లు దేనిలో పెట్టుబడి పెడతాయి?

- 5. నేను గోల్డ్ ఇటిఎఫ్లలో ఎందుకు పెట్టుబడి పెట్టాలి?

- 6. ఈ పెట్టుబడిలో ఏదైనా ఎగ్జిట్ లోడ్ ఉందా?

- 7. పెట్టుబడులపై ఏమైనా పన్ను ప్రయోజనాలు ఉన్నాయా?

- 8. నేను బంగారు ఇటిఎఫ్లను రుణాల కోసం తాకట్టుగా ఉపయోగించవచ్చా?

Top 5 Gold - Gold Funds

2022లో పెట్టుబడి పెట్టడానికి ఉత్తమ గోల్డ్ ఇటిఎఫ్లు

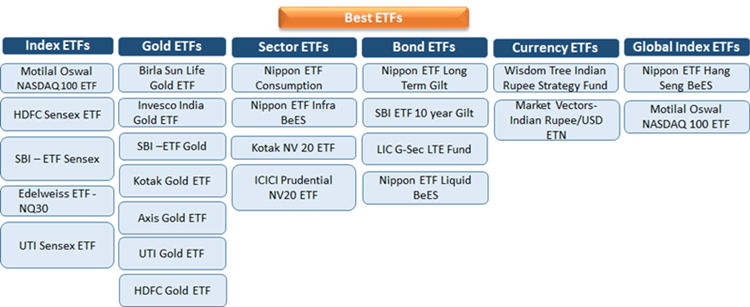

ఇటీవలి సంవత్సరాలలో, గోల్డ్ ఇటిఎఫ్ల ప్రజాదరణ (ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్) పెట్టుబడిదారులలో అధిక పెరుగుదల ఉంది. ఇన్వెస్టర్లు ఎక్కువగా మొగ్గు చూపుతున్నారుగోల్డ్ ఇటిఎఫ్లలో పెట్టుబడి పెట్టడం అవి బంగారం ధరలను ట్రాక్ చేస్తాయి మరియు నిల్వ అవసరాన్ని తొలగిస్తాయి. కానీ, విషయానికి వస్తేపెట్టుబడి పెడుతున్నారు, తరచుగా పెట్టుబడిదారులు ఉత్తమ గోల్డ్ ఇటిఎఫ్లను ఎంచుకోవడంపై గందరగోళానికి గురవుతారు.

గోల్డ్ ఇటిఎఫ్లకు వెళ్లడానికి అనువైన మార్గం అత్యల్ప ట్రాకింగ్ ఎర్రర్తో ఫండ్పై దృష్టి పెట్టడం. అతిపెద్ద మార్జిన్ మరియు అత్యధిక వాల్యూమ్ ఉన్న గోల్డ్ ఇటిఎఫ్ కోసం వెళ్లడం మంచిది. పెట్టుబడిదారులకు సౌకర్యవంతంగా ఉండటానికి, మేము భారతదేశంలో పెట్టుబడి పెట్టడానికి ఉత్తమమైన గోల్డ్ ఇటిఎఫ్లను జాబితా చేసాము.

గోల్డ్ ఇటిఎఫ్లలో ఎలా పెట్టుబడి పెట్టాలి?

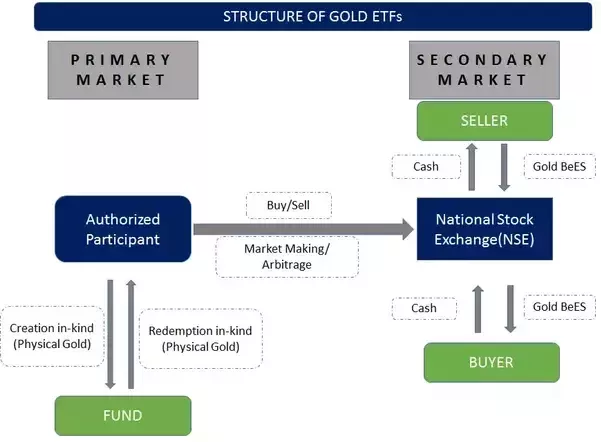

కుబంగారంలో పెట్టుబడి పెట్టండి ETF, మీరు కలిగి ఉండాలిడీమ్యాట్ ఖాతా మరియు ఆన్లైన్ట్రేడింగ్ ఖాతా. ఖాతాను తెరవడానికి, మీకు ఒక అవసరంపాన్ కార్డ్, చిరునామా రుజువు మరియు గుర్తింపు రుజువు. ఖాతా సిద్ధమైన తర్వాత, మీరు గోల్డ్ ఇటిఎఫ్ని ఎంచుకోవచ్చు మరియు ఆర్డర్ చేయవచ్చు. వాణిజ్యం అమలు చేయబడిన తర్వాత మీ ఖాతాలో నిర్ధారణ మీకు పంపబడుతుంది. ఈ గోల్డ్ ఇటిఎఫ్లను కొనుగోలు చేసినప్పుడు లేదా విక్రయించినప్పుడు ఫండ్ హౌస్ మరియు బ్రోకర్ నుండి చిన్న రుసుము వసూలు చేయబడుతుంది.

ఆన్లైన్లో గోల్డ్ మ్యూచువల్ ఫండ్స్లో ఇన్వెస్ట్ చేయడం ఎలా?

Fincash.comలో జీవితకాలం కోసం ఉచిత పెట్టుబడి ఖాతాను తెరవండి.

మీ రిజిస్ట్రేషన్ మరియు KYC ప్రక్రియను పూర్తి చేయండి

పత్రాలను అప్లోడ్ చేయండి (పాన్, ఆధార్, మొదలైనవి).మరియు, మీరు పెట్టుబడి పెట్టడానికి సిద్ధంగా ఉన్నారు!

Talk to our investment specialist

2022లో పెట్టుబడి పెట్టడానికి ఉత్తమ గోల్డ్ ఇటిఎఫ్లు

కొన్ని అత్యుత్తమ పనితీరు కనబరిచాయిఅంతర్లీన AUM/నికర ఆస్తులను కలిగి ఉన్న బంగారు ETFలు >25 కోట్లు ఉన్నాయి:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Aditya Birla Sun Life Gold Fund Growth ₹28.0046

↑ 0.24 ₹512 19.6 23.6 28.2 19.8 12.8 18.7 Invesco India Gold Fund Growth ₹27.0472

↓ -0.05 ₹127 18.9 22.2 26.2 19.6 13.5 18.8 SBI Gold Fund Growth ₹28.0449

↑ 0.15 ₹3,225 18.6 23.2 28.3 20.2 11.2 19.6 Nippon India Gold Savings Fund Growth ₹36.7536

↑ 0.14 ₹2,623 19.2 23.2 28 19.8 13 19 ICICI Prudential Regular Gold Savings Fund Growth ₹29.6926

↑ 0.11 ₹1,741 18.9 23.1 28.4 19.9 12.6 19.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

An Open ended Fund of Funds Scheme with the investment objective to provide returns that tracks returns provided by Birla Sun Life Gold ETF (BSL Gold ETF). Aditya Birla Sun Life Gold Fund is a Gold - Gold fund was launched on 20 Mar 12. It is a fund with Moderately High risk and has given a Below is the key information for Aditya Birla Sun Life Gold Fund Returns up to 1 year are on To provide returns that closely corresponds to returns provided by Invesco India Gold Exchange Traded Fund. Invesco India Gold Fund is a Gold - Gold fund was launched on 5 Dec 11. It is a fund with Moderately High risk and has given a Below is the key information for Invesco India Gold Fund Returns up to 1 year are on The scheme seeks to provide returns that closely correspond to returns provided by SBI - ETF Gold (Previously known as SBI GETS). SBI Gold Fund is a Gold - Gold fund was launched on 12 Sep 11. It is a fund with Moderately High risk and has given a Below is the key information for SBI Gold Fund Returns up to 1 year are on The investment objective of the Scheme is to seek to provide returns that closely correspond to returns provided by Reliance ETF Gold BeES. Nippon India Gold Savings Fund is a Gold - Gold fund was launched on 7 Mar 11. It is a fund with Moderately High risk and has given a Below is the key information for Nippon India Gold Savings Fund Returns up to 1 year are on ICICI Prudential Regular Gold Savings Fund (the Scheme) is a fund of funds scheme with the primary objective to generate returns by investing in units of ICICI Prudential Gold Exchange Traded Fund (IPru Gold ETF).

However, there can be no assurance that the investment objectives of the Scheme will be realized. ICICI Prudential Regular Gold Savings Fund is a Gold - Gold fund was launched on 11 Oct 11. It is a fund with Moderately High risk and has given a Below is the key information for ICICI Prudential Regular Gold Savings Fund Returns up to 1 year are on 1. Aditya Birla Sun Life Gold Fund

CAGR/Annualized return of 8.2% since its launch. Return for 2024 was 18.7% , 2023 was 14.5% and 2022 was 12.3% . Aditya Birla Sun Life Gold Fund

Growth Launch Date 20 Mar 12 NAV (17 Apr 25) ₹28.0046 ↑ 0.24 (0.87 %) Net Assets (Cr) ₹512 on 28 Feb 25 Category Gold - Gold AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆ Risk Moderately High Expense Ratio 0.51 Sharpe Ratio 1.74 Information Ratio 0 Alpha Ratio 0 Min Investment 100 Min SIP Investment 100 Exit Load 0-365 Days (1%),365 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹9,940 31 Mar 22 ₹11,371 31 Mar 23 ₹13,025 31 Mar 24 ₹14,416 31 Mar 25 ₹18,985 Returns for Aditya Birla Sun Life Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month 8.3% 3 Month 19.6% 6 Month 23.6% 1 Year 28.2% 3 Year 19.8% 5 Year 12.8% 10 Year 15 Year Since launch 8.2% Historical performance (Yearly) on absolute basis

Year Returns 2023 18.7% 2022 14.5% 2021 12.3% 2020 -5% 2019 26% 2018 21.3% 2017 6.8% 2016 1.6% 2015 11.5% 2014 -7.2% Fund Manager information for Aditya Birla Sun Life Gold Fund

Name Since Tenure Priya Sridhar 31 Dec 24 0.16 Yr. Data below for Aditya Birla Sun Life Gold Fund as on 28 Feb 25

Asset Allocation

Asset Class Value Cash 1.87% Other 98.13% Top Securities Holdings / Portfolio

Name Holding Value Quantity Aditya BSL Gold ETF

- | -100% ₹511 Cr 67,773,270

↑ 3,265,683 Clearing Corporation Of India Limited

CBLO/Reverse Repo | -1% ₹3 Cr Net Receivables / (Payables)

Net Current Assets | -0% -₹2 Cr 2. Invesco India Gold Fund

CAGR/Annualized return of 7.7% since its launch. Return for 2024 was 18.8% , 2023 was 14.5% and 2022 was 12.8% . Invesco India Gold Fund

Growth Launch Date 5 Dec 11 NAV (17 Apr 25) ₹27.0472 ↓ -0.05 (-0.19 %) Net Assets (Cr) ₹127 on 28 Feb 25 Category Gold - Gold AMC Invesco Asset Management (India) Private Ltd Rating ☆☆☆ Risk Moderately High Expense Ratio 0.45 Sharpe Ratio 1.71 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-6 Months (2%),6-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,219 31 Mar 22 ₹11,561 31 Mar 23 ₹13,495 31 Mar 24 ₹14,930 31 Mar 25 ₹19,501 Returns for Invesco India Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month 7.5% 3 Month 18.9% 6 Month 22.2% 1 Year 26.2% 3 Year 19.6% 5 Year 13.5% 10 Year 15 Year Since launch 7.7% Historical performance (Yearly) on absolute basis

Year Returns 2023 18.8% 2022 14.5% 2021 12.8% 2020 -5.5% 2019 27.2% 2018 21.4% 2017 6.6% 2016 1.3% 2015 21.6% 2014 -15.1% Fund Manager information for Invesco India Gold Fund

Name Since Tenure Krishna Cheemalapati 1 Mar 25 0 Yr. Data below for Invesco India Gold Fund as on 28 Feb 25

Asset Allocation

Asset Class Value Cash 3.81% Other 96.19% Top Securities Holdings / Portfolio

Name Holding Value Quantity Invesco India Gold ETF

- | -98% ₹124 Cr 166,343

↑ 11,350 Triparty Repo

CBLO/Reverse Repo | -3% ₹4 Cr Net Receivables / (Payables)

Net Current Assets | -1% -₹1 Cr 3. SBI Gold Fund

CAGR/Annualized return of 7.9% since its launch. Return for 2024 was 19.6% , 2023 was 14.1% and 2022 was 12.6% . SBI Gold Fund

Growth Launch Date 12 Sep 11 NAV (17 Apr 25) ₹28.0449 ↑ 0.15 (0.53 %) Net Assets (Cr) ₹3,225 on 28 Feb 25 Category Gold - Gold AMC SBI Funds Management Private Limited Rating ☆☆ Risk Moderately High Expense Ratio 0.29 Sharpe Ratio 1.72 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹9,722 31 Mar 22 ₹11,159 31 Mar 23 ₹12,913 31 Mar 24 ₹14,265 31 Mar 25 ₹18,680 Returns for SBI Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month 8% 3 Month 18.6% 6 Month 23.2% 1 Year 28.3% 3 Year 20.2% 5 Year 11.2% 10 Year 15 Year Since launch 7.9% Historical performance (Yearly) on absolute basis

Year Returns 2023 19.6% 2022 14.1% 2021 12.6% 2020 -5.7% 2019 27.4% 2018 22.8% 2017 6.4% 2016 3.5% 2015 10% 2014 -8.1% Fund Manager information for SBI Gold Fund

Name Since Tenure Raj gandhi 1 Jan 13 12.17 Yr. Data below for SBI Gold Fund as on 28 Feb 25

Asset Allocation

Asset Class Value Cash 1.34% Other 98.66% Top Securities Holdings / Portfolio

Name Holding Value Quantity SBI Gold ETF

- | -100% ₹3,232 Cr 439,902,410

↑ 29,358,199 Net Receivable / Payable

CBLO | -1% -₹27 Cr Treps

CBLO/Reverse Repo | -1% ₹20 Cr 4. Nippon India Gold Savings Fund

CAGR/Annualized return of 9.7% since its launch. Return for 2024 was 19% , 2023 was 14.3% and 2022 was 12.3% . Nippon India Gold Savings Fund

Growth Launch Date 7 Mar 11 NAV (17 Apr 25) ₹36.7536 ↑ 0.14 (0.38 %) Net Assets (Cr) ₹2,623 on 28 Feb 25 Category Gold - Gold AMC Nippon Life Asset Management Ltd. Rating ☆☆ Risk Moderately High Expense Ratio 0.34 Sharpe Ratio 1.68 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (2%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹9,956 31 Mar 22 ₹11,456 31 Mar 23 ₹13,213 31 Mar 24 ₹14,599 31 Mar 25 ₹19,055 Returns for Nippon India Gold Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month 8.1% 3 Month 19.2% 6 Month 23.2% 1 Year 28% 3 Year 19.8% 5 Year 13% 10 Year 15 Year Since launch 9.7% Historical performance (Yearly) on absolute basis

Year Returns 2023 19% 2022 14.3% 2021 12.3% 2020 -5.5% 2019 26.6% 2018 22.5% 2017 6% 2016 1.7% 2015 11.6% 2014 -8.1% Fund Manager information for Nippon India Gold Savings Fund

Name Since Tenure Himanshu Mange 23 Dec 23 1.19 Yr. Data below for Nippon India Gold Savings Fund as on 28 Feb 25

Asset Allocation

Asset Class Value Cash 3.07% Other 96.93% Top Securities Holdings / Portfolio

Name Holding Value Quantity Nippon India ETF Gold BeES

- | -98% ₹2,580 Cr 362,884,792

↑ 9,655,000 Net Current Assets

Net Current Assets | -1% ₹31 Cr Triparty Repo

CBLO/Reverse Repo | -0% ₹12 Cr Cash Margin - Ccil

CBLO | -0% ₹0 Cr 5. ICICI Prudential Regular Gold Savings Fund

CAGR/Annualized return of 8.4% since its launch. Return for 2024 was 19.5% , 2023 was 13.5% and 2022 was 12.7% . ICICI Prudential Regular Gold Savings Fund

Growth Launch Date 11 Oct 11 NAV (17 Apr 25) ₹29.6926 ↑ 0.11 (0.36 %) Net Assets (Cr) ₹1,741 on 28 Feb 25 Category Gold - Gold AMC ICICI Prudential Asset Management Company Limited Rating ☆ Risk Moderately High Expense Ratio 0.4 Sharpe Ratio 1.71 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-15 Months (2%),15 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,050 31 Mar 22 ₹11,473 31 Mar 23 ₹13,247 31 Mar 24 ₹14,669 31 Mar 25 ₹19,133 Returns for ICICI Prudential Regular Gold Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month 7.9% 3 Month 18.9% 6 Month 23.1% 1 Year 28.4% 3 Year 19.9% 5 Year 12.6% 10 Year 15 Year Since launch 8.4% Historical performance (Yearly) on absolute basis

Year Returns 2023 19.5% 2022 13.5% 2021 12.7% 2020 -5.4% 2019 26.6% 2018 22.7% 2017 7.4% 2016 0.8% 2015 8.9% 2014 -5.1% Fund Manager information for ICICI Prudential Regular Gold Savings Fund

Name Since Tenure Manish Banthia 27 Sep 12 12.43 Yr. Nishit Patel 29 Dec 20 4.17 Yr. Data below for ICICI Prudential Regular Gold Savings Fund as on 28 Feb 25

Asset Allocation

Asset Class Value Cash 1.73% Other 98.27% Top Securities Holdings / Portfolio

Name Holding Value Quantity ICICI Pru Gold ETF

- | -100% ₹1,740 Cr 236,566,280

↑ 16,326,224 Treps

CBLO/Reverse Repo | -1% ₹16 Cr Net Current Assets

Net Current Assets | -1% -₹15 Cr

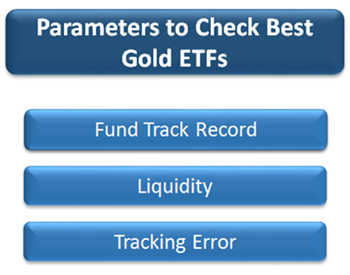

ఉత్తమ గోల్డ్ ఇటిఎఫ్లను ఎలా ఎంచుకోవాలి?

ఉత్తమమైనదాన్ని ఎంచుకోవడానికి పారామితులుభారతదేశంలో గోల్డ్ ఇటిఎఫ్లు ఈ క్రింది విధంగా ఉన్నాయి-

ఫండ్ ట్రాక్ రికార్డ్

ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్స్లో ఫండ్ హౌస్ గత పనితీరును తెలుసుకోవడం ముఖ్యం. ఉత్తమ గోల్డ్ ఇటిఎఫ్ల కోసం వెతుకుతున్న పెట్టుబడిదారులు, కనీసం మూడు సంవత్సరాల ట్రాక్ రికార్డ్ ఉన్న ఫండ్ను ఎంచుకోవడం మంచిది.

లిక్విడిటీ

ట్రేడింగ్ కార్యకలాపాల ఆధారంగా ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్లను తనిఖీ చేయాలి. చాలా ETFలు బెంచ్మార్క్లోని మార్పుల ఆధారంగా భారీగా వర్తకం చేస్తాయి, అయితే కొన్ని ETFలు కేవలం ట్రేడ్ అవుతాయి. వ్యాపార కార్యకలాపాలు వాస్తవానికి నిర్ధారిస్తుందిద్రవ్యత ఒక ETF. వాణిజ్య కార్యకలాపాలు ఎంత ఎక్కువగా ఉంటే, ద్రవ్యత అంత ఎక్కువగా ఉంటుంది.

ట్రాకింగ్ లోపం

ETFలు అంతర్లీన సూచికను దగ్గరగా ట్రాక్ చేస్తాయని భావిస్తున్నారు, అయితే కొన్ని ETFలు దానిని దగ్గరగా ట్రాక్ చేయవు. ఒకపెట్టుబడిదారుడు కనీస ట్రాకింగ్ ఎర్రర్తో కూడిన ETFకి ప్రాధాన్యత ఇవ్వాలి.

తరచుగా అడిగే ప్రశ్నలు

1. గోల్డ్ ఇటిఎఫ్ల విలువ ఎలా అంచనా వేయబడుతుంది?

జ: గోల్డ్ ఇటిఎఫ్ల విలువ ఆధారంగా ట్రాక్ చేయబడుతుందిసంత భౌతిక బంగారం విలువ. ఇది 99.5% స్వచ్ఛత కలిగిన బంగారు కడ్డీల ధరను సూచిస్తుంది. మీరు NSE వెబ్సైట్ లేదా BSEకి లాగిన్ చేయడం ద్వారా బంగారం ధరను ట్రాక్ చేయవచ్చు మరియు ఇది గోల్డ్ ETFల కొనసాగుతున్న ధరలో ప్రతిబింబిస్తుంది.

2. గోల్డ్ ఇటిఎఫ్లను ఎవరు విక్రయిస్తారు?

జ: మ్యూచువల్ ఫండ్ కంపెనీలు మరియు ఆర్థిక సంస్థలు బంగారు ETFలను విక్రయిస్తాయి. బాగా పని చేస్తున్న కొన్ని గోల్డ్ ఇటిఎఫ్లు పైన పేర్కొనబడ్డాయి.

3. నేను బంగారు ఇటిఎఫ్లతో భౌతిక బంగారాన్ని కొనుగోలు చేయవచ్చా?

జ: లేదు, పెట్టుబడి వ్యవధి పూర్తయిన తర్వాత, మీరు ఖాతాను మూసివేసి డబ్బును విత్డ్రా చేసుకోవచ్చు. మీరు భౌతిక బంగారం కోసం బంగారు ETFలను ఎన్-క్యాష్ చేయలేరు.

4. గోల్డ్ ఇటిఎఫ్లు దేనిలో పెట్టుబడి పెడతాయి?

జ: గోల్డ్ ఇటిఎఫ్లు గోల్డ్ మైనింగ్లో వైవిధ్యభరితమైన పెట్టుబడులను కలిగి ఉన్నాయి,తయారీ, రవాణా మరియు ఇతర సారూప్య రంగాలు. సాధారణంగా, ఆస్తులు పెట్టుబడులు సురక్షితంగా మరియు భద్రంగా ఉన్నాయని నిర్ధారిస్తూ, మంచి రాబడిని అందించే పరిశ్రమలలో తయారు చేయబడతాయి.

5. నేను గోల్డ్ ఇటిఎఫ్లలో ఎందుకు పెట్టుబడి పెట్టాలి?

జ: గోల్డ్ ఇటిఎఫ్లు తగిన పెట్టుబడులు, ప్రత్యేకించి మీరు మీ ఇన్వెస్ట్మెంట్ పోర్ట్ఫోలియోను వైవిధ్యపరచాలని చూస్తున్నట్లయితే. నిపుణులు పేర్కొన్నట్లు బంగారం, దాని విలువ విస్తృతంగా తగ్గదు కాబట్టి సురక్షితమైన పెట్టుబడులలో ఒకటి. గోల్డ్ ఇటిఎఫ్లకు కూడా ఇది వర్తిస్తుంది.

6. ఈ పెట్టుబడిలో ఏదైనా ఎగ్జిట్ లోడ్ ఉందా?

జ: పెట్టుబడి స్వభావాన్ని బట్టి, చాలా కంపెనీలు గోల్డ్ ఇటిఎఫ్లలో ఎగ్జిట్ లోడ్ విధించవు. కాబట్టి, మీరు దాని మెచ్యూరిటీకి ముందు పెట్టుబడి నుండి ఉపసంహరించుకోవాలనుకుంటే, మీరు ఎటువంటి ఎగ్జిట్ లోడ్ చెల్లించాల్సిన అవసరం లేదు. అయినప్పటికీ, చాలా ఆర్థిక సంస్థలు మీరు మీ ఫండ్ మేనేజర్తో చర్చించాల్సిన బ్రోకరేజ్ ఛార్జీని విధిస్తాయి.

7. పెట్టుబడులపై పన్ను ప్రయోజనాలు ఏమైనా ఉన్నాయా?

జ: గోల్డ్ ఇటిఎఫ్ల విషయంలో మీరు ఎటువంటి వ్యాట్ చెల్లించాల్సిన అవసరం లేదు, మీరు అదే విలువ కలిగిన భౌతిక బంగారాన్ని కొనుగోలు చేసినట్లయితే అది జరుగుతుంది. అంతేకాక, ఆధారపడిఆదాయ పన్ను మీరు కిందకు వచ్చే స్లాబ్, మీరు చేసే పెట్టుబడి నుండి పన్ను ప్రయోజనాలను పొందవచ్చు. బంగారు ఇటిఎఫ్లతో, మీరు ఎటువంటి సంపద పన్ను, దీర్ఘకాలికంగా చెల్లించాల్సిన అవసరం లేదురాజధాని లాభాల పన్ను, లేదాఅమ్మకపు పన్ను.

8. నేను బంగారు ఇటిఎఫ్లను రుణాల కోసం తాకట్టుగా ఉపయోగించవచ్చా?

జ: అవును, గోల్డ్ ఇటిఎఫ్లు బంగారంతో సమానంగా ఉంటాయి, కాబట్టి మీరు వాటిని ఇలా ఉపయోగించవచ్చుఅనుషంగిక రుణాల కోసం. ఒక నుండి మీకు అవసరమైన రుణాన్ని సురక్షితంగా ఉంచుకోవడానికి మీరు దీన్ని చేయవచ్చుబ్యాంక్ లేదా ఆర్థిక సంస్థ.

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.