Table of Contents

میوچل فنڈ ریٹرن کیلکولیٹر

میوچل فنڈ ریٹرن کیلکولیٹر سے مراد ایک سمارٹ ٹول ہے جو ہمیں یہ جانچنے میں مدد کرتا ہے کہ وقت کے ساتھ ساتھ سرمایہ کاری کیسے بڑھتی ہے۔ لوگ کر سکتے ہیں۔میوچل فنڈز میں سرمایہ کاری کریں۔ یا تو lumpsum کے ذریعے یاگھونٹ موڈ لمپسم موڈ میں، لوگ ایک اسٹریچ میں کافی رقم لگاتے ہیں اور اسے ایک خاص مدت تک روکے رکھتے ہیں۔ اس کے برعکس، ایس آئی پی موڈ میں لوگ باقاعدگی سے وقفوں سے چھوٹی مقدار میں سرمایہ کاری کرتے ہیں۔ لہذا، کیلکولیٹر کسی بھی سرمایہ کاری کے موڈ میں کلیدی کردار ادا کرتا ہے۔ تو آئیے یہ سمجھتے ہیں کہ Mutual Fund کی واپسی کیلکولیٹر کی اہمیت کس طرح ہے، lumsum اور SIP دونوں، ان کا استعمال کیسے کریں اوربہترین باہمی فنڈز سرمایہ کاری کے لیے

میوچل فنڈ ایس آئی پی کیلکولیٹر

گھونٹ کیلکولیٹر ایک سمارٹ ٹول ہے جو اپنے مقاصد کو حاصل کرنے کے لیے مدت کے ساتھ سرمایہ کاری کی جانے والی رقم کا تعین کرنے میں مدد کرتا ہے۔ یہ بھی دکھاتا ہے کہ کس طرحSIP سرمایہ کاری وقت کی ایک مدت میں بڑھتا ہے. جیسا کہ ایس آئی پی کو مقصد پر مبنی سرمایہ کاری کے طور پر جانا جاتا ہے۔ ایس آئی پی کے ذریعے لوگ مختلف مقاصد حاصل کرنے کا ارادہ رکھتے ہیں جیسے گھر خریدنا، گاڑی خریدنا،ریٹائرمنٹ پلاننگ، اور بہت کچھ. ذیل میں دی گئی مثال سے پتہ چلتا ہے کہ دی گئی مدت میں SIP کی سرمایہ کاری کس طرح بڑھتی ہے۔

Know Your SIP Returns

مثال

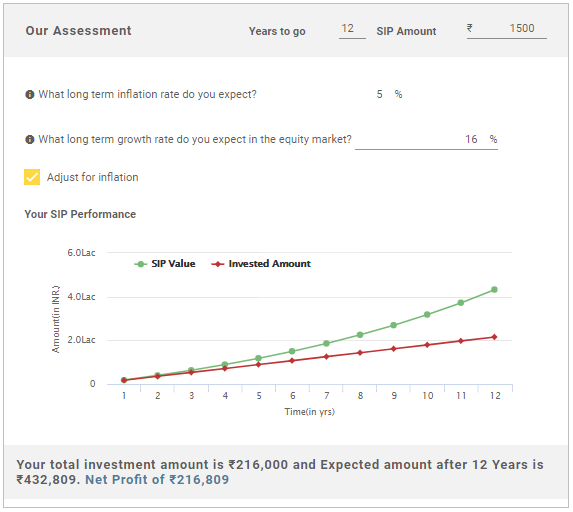

- ماہانہ سرمایہ کاری: INR 1,500

- سرمایہ کاری کی مدت: 12 برس

- سرمایہ کاری کی کل رقم: INR 2.16،000

- سرمایہ کاری پر متوقع طویل مدتی نمو: 16% (تقریباً)

- متوقع طویل مدتیمہنگائی: 5% (تقریباً)

ذیل میں دیا گیا گراف دکھاتا ہے کہ SIP سرمایہ کاری کیسے بڑھتی ہے جب کہ مذکورہ بالا پیرامیٹرز 12 سال کی مدت میں بڑھتے ہیں۔

اوپر کی تصویر سے، ہم کہہ سکتے ہیں کہ 12ویں سال کے اختتام پر، سرمایہ کاری کی کل قیمت INR 4,32,809 ہوگی اور سرمایہ کاری پر خالص منافع INR 2,16,809 ہوگا۔

Talk to our investment specialist

میوچل فنڈ ایس آئی پی کیلکولیٹر کیسے کام کرتا ہے؟

یہ چیک کرنے کے لیے کہ SIP کیلکولیٹر کیسے کام کرتا ہے، کچھ تفصیلات یا سوالات ہیں جن کا متعلقہ ڈیٹا درج کرنے کی ضرورت ہے۔ لہذا، آئیے ان سوالات کو دیکھتے ہیں جن کا جواب تلاش کرنے کے لیے درکار ہے کہ SIP کیلکولیٹر کیسے کام کرتا ہے:

- سرمایہ کاری کی مدت کیا ہوگی یا آپ کتنے عرصے تک سرمایہ کاری کرنے کا ارادہ کر رہے ہیں۔

- آپ کتنی رقم کی سرمایہ کاری کرنے کا ارادہ کر رہے ہیں۔

- ایکویٹی میں آپ کی متوقع شرح نمومارکیٹ طویل مدتی کے لیے۔

- طویل مدتی میں آپ کی متوقع افراط زر کی شرح۔

حساب کتاب کرنے سے پہلے آپ کو سوالات سے متعلق ڈیٹا کے ساتھ تیار رہنا ہوگا۔ لوگ بھی کلک کریں۔اگلے جہاں بھی ضرورت ہو تفصیلات درج کرنے کے بعد بٹن۔ اس طرح، ہم کہہ سکتے ہیں کہ ایس آئی پی سے متعلق میوچل فنڈ ریٹرن کیلکولیٹر کا استعمال کرکے، لوگ اندازہ لگا سکتے ہیں کہ ان کی متوقع مدت کے اختتام پر ان کی ایس آئی پی کی قدر کیا ہوگی۔

اب، ہم اپنی توجہ Lumpsum کیلکولیٹر کی طرف مبذول کرتے ہیں۔

میوچل فنڈ لمپسم ریٹرن کیلکولیٹر

میوچل فنڈ میں یکمشت سرمایہ کاری سے مراد ہے۔سرمایہ کاری میں ایک قابل ذکر رقمباہمی چندہ ایک وقتی سرگرمی کے طور پر۔ جن لوگوں کے پاس کافی مقدار موجود ہے۔بینک اکاؤنٹ یکمشت رقم کی سرمایہ کاری کا انتخاب کرسکتا ہے۔ ایک لمپسم کیلکولیٹر اور ایس آئی پی کیلکولیٹر میں فرق ہے۔ لمپسم کیلکولیٹر لوگوں کو اس بات کا اندازہ لگانے میں مدد کرتا ہے کہ ان کی ایک وقتی سرمایہ کاری ایک مدت کے ساتھ کس طرح بڑھتی ہے۔ تو، آئیے یہ سمجھتے ہیں کہ ایک مقررہ وقت کے دوران یکمشت واپسی کیسے بڑھتی ہے۔

مثال

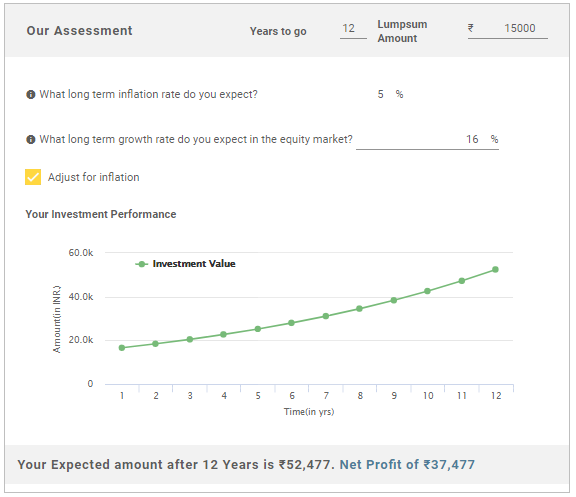

- ایک بار کی سرمایہ کاری کی رقم: INR 15,000

- سرمایہ کاری کی مدت: 12 برس

- سرمایہ کاری کی کل رقم: INR 15,000

- سرمایہ کاری پر متوقع طویل مدتی نمو: 16% (تقریباً)

- متوقع طویل مدتی افراط زر: 5% (تقریباً)

ذیل میں دیا گیا گراف دکھاتا ہے کہ 12 سال کی مدت میں اوپر بیان کردہ پیرامیٹرز کے بڑھنے کے پیش نظر یکمشت سرمایہ کاری کیسے بڑھتی ہے۔

اوپر کی تصویر سے، ہم کہہ سکتے ہیں کہ 12ویں سال کے اختتام پر، سرمایہ کاری کی کل قیمت INR 52,477 ہوگی اور سرمایہ کاری پر خالص منافع INR 37,477 ہوگا۔

میوچل فنڈ لمپسم ریٹرن کیلکولیٹر کیسے کام کرتا ہے؟

میوچل فنڈ لمپسم ریٹرن کیلکولیٹر اور ایس آئی پی کیلکولیٹر کا کام کرنے کا عمل ایک جیسا ہے۔ تاہم، اس صورت حال میں لوگوں کو SIP رقم کے بجائے یکمشت سرمایہ کاری کی رقم داخل کرنے کی ضرورت ہے۔ تاہم، سرمایہ کاری کی مدت، متوقع طویل مدتی ترقی کی شرح، اور متوقع طویل مدتی افراط زر سے متعلق بقیہ ڈیٹا وہی رہتا ہے۔یہاں بھی، آپ کو حساب کتاب کرنے سے پہلے سوالات سے متعلق ڈیٹا کے ساتھ تیار رہنا ہوگا اور کلک کریں۔اگلے جہاں بھی ضرورت ہو تفصیلات درج کرنے کے بعد بٹن۔

اس طرح، ہم کہہ سکتے ہیں کہ یکمشت کے ساتھ ساتھ SIP سرمایہ کاری کے لیے میوچل فنڈ کیلکولیٹر دونوں کا استعمال کرنا آسان ہے۔ اس کے باوجود، اگرچہ لوگ ان دونوں کو استعمال کر سکتے ہیں لیکن کوئی بھی سرمایہ کاری کرنے سے پہلے؛ اسکیم کے طریقوں کو پوری طرح سمجھنا ضروری ہے۔ اس کے علاوہ، لوگ ایک سے مشورہ کر سکتے ہیں۔مشیر خزانہ اگر ضرورت ہو تو، اس بات کو یقینی بنانے کے لیے کہ ان کی سرمایہ کاری سے انہیں مطلوبہ منافع ملے۔

2022 کے لیے سرفہرست فنڈز

*3 سال کی کارکردگی کی بنیاد پر بہترین فنڈز۔

The objective of the scheme would be to provide investors with opportunities for long-term growth in capital along with the liquidity of an open-ended scheme through an active management of investments in a diversified basket of equity stocks of domestic Public Sector Undertakings and in debt and money market instruments issued by PSUs AND others. SBI PSU Fund is a Equity - Sectoral fund was launched on 7 Jul 10. It is a fund with High risk and has given a Below is the key information for SBI PSU Fund Returns up to 1 year are on To seek long-term capital appreciation by investing predominantly in equity and equity related securities of companies engaged in or expected to benefit from growth and development of infrastructure. HDFC Infrastructure Fund is a Equity - Sectoral fund was launched on 10 Mar 08. It is a fund with High risk and has given a Below is the key information for HDFC Infrastructure Fund Returns up to 1 year are on 1. SBI PSU Fund

CAGR/Annualized return of 7.5% since its launch. Ranked 31 in Sectoral category. Return for 2024 was 23.5% , 2023 was 54% and 2022 was 29% . SBI PSU Fund

Growth Launch Date 7 Jul 10 NAV (08 Apr 25) ₹29.0529 ↑ 0.64 (2.26 %) Net Assets (Cr) ₹4,149 on 28 Feb 25 Category Equity - Sectoral AMC SBI Funds Management Private Limited Rating ☆☆ Risk High Expense Ratio 2.3 Sharpe Ratio -0.57 Information Ratio -0.1 Alpha Ratio 3.02 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹13,883 31 Mar 22 ₹17,382 31 Mar 23 ₹19,831 31 Mar 24 ₹37,078 31 Mar 25 ₹39,285 Returns for SBI PSU Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 8 Apr 25 Duration Returns 1 Month 4% 3 Month -4% 6 Month -10.7% 1 Year -2.8% 3 Year 27% 5 Year 30.3% 10 Year 15 Year Since launch 7.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 23.5% 2023 54% 2022 29% 2021 32.4% 2020 -10% 2019 6% 2018 -23.8% 2017 21.9% 2016 16.2% 2015 -11.1% Fund Manager information for SBI PSU Fund

Name Since Tenure Rohit Shimpi 1 Jun 24 0.75 Yr. Data below for SBI PSU Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Financial Services 35.9% Utility 24.13% Energy 17.02% Industrials 10.67% Basic Materials 6.34% Asset Allocation

Asset Class Value Cash 5.81% Equity 94.07% Debt 0.12% Top Securities Holdings / Portfolio

Name Holding Value Quantity State Bank of India (Financial Services)

Equity, Since 31 Jul 10 | SBIN14% ₹591 Cr 8,577,500 GAIL (India) Ltd (Utilities)

Equity, Since 31 May 24 | 5321559% ₹380 Cr 24,350,000 Power Grid Corp Of India Ltd (Utilities)

Equity, Since 31 Jul 10 | 5328989% ₹380 Cr 15,135,554

↑ 950,000 Bharat Electronics Ltd (Industrials)

Equity, Since 30 Jun 24 | BEL8% ₹334 Cr 13,575,000

↑ 800,000 Bharat Petroleum Corp Ltd (Energy)

Equity, Since 31 Aug 24 | 5005476% ₹230 Cr 9,700,000 NMDC Ltd (Basic Materials)

Equity, Since 31 Oct 23 | 5263714% ₹174 Cr 27,900,000 NTPC Ltd (Utilities)

Equity, Since 31 Jul 10 | 5325554% ₹170 Cr 5,443,244 Bank of Baroda (Financial Services)

Equity, Since 31 Aug 24 | 5321344% ₹154 Cr 7,800,000 General Insurance Corp of India (Financial Services)

Equity, Since 31 May 24 | GICRE4% ₹153 Cr 4,150,000

↑ 550,000 SBI Cards and Payment Services Ltd Ordinary Shares (Financial Services)

Equity, Since 31 Oct 24 | SBICARD3% ₹138 Cr 1,650,000 2. HDFC Infrastructure Fund

CAGR/Annualized return of since its launch. Ranked 26 in Sectoral category. Return for 2024 was 23% , 2023 was 55.4% and 2022 was 19.3% . HDFC Infrastructure Fund

Growth Launch Date 10 Mar 08 NAV (08 Apr 25) ₹42.195 ↑ 0.80 (1.93 %) Net Assets (Cr) ₹2,105 on 28 Feb 25 Category Equity - Sectoral AMC HDFC Asset Management Company Limited Rating ☆☆☆ Risk High Expense Ratio 2.31 Sharpe Ratio -0.55 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 300 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹17,356 31 Mar 22 ₹21,727 31 Mar 23 ₹25,279 31 Mar 24 ₹45,346 31 Mar 25 ₹47,548 Returns for HDFC Infrastructure Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 8 Apr 25 Duration Returns 1 Month 2.6% 3 Month -7.5% 6 Month -12.8% 1 Year -1.5% 3 Year 25.7% 5 Year 36% 10 Year 15 Year Since launch Historical performance (Yearly) on absolute basis

Year Returns 2024 23% 2023 55.4% 2022 19.3% 2021 43.2% 2020 -7.5% 2019 -3.4% 2018 -29% 2017 43.3% 2016 -1.9% 2015 -2.5% Fund Manager information for HDFC Infrastructure Fund

Name Since Tenure Srinivasan Ramamurthy 12 Jan 24 1.13 Yr. Dhruv Muchhal 22 Jun 23 1.69 Yr. Data below for HDFC Infrastructure Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 38.42% Financial Services 20.62% Basic Materials 10.93% Utility 7.4% Energy 6.96% Communication Services 3.76% Health Care 1.73% Technology 0.98% Real Estate 0.94% Consumer Cyclical 0.58% Asset Allocation

Asset Class Value Cash 6.48% Equity 92.31% Debt 1.21% Top Securities Holdings / Portfolio

Name Holding Value Quantity ICICI Bank Ltd (Financial Services)

Equity, Since 31 Oct 09 | ICICIBANK7% ₹157 Cr 1,300,000 HDFC Bank Ltd (Financial Services)

Equity, Since 31 Aug 23 | HDFCBANK6% ₹121 Cr 700,000 Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Jun 12 | LT6% ₹120 Cr 380,000

↑ 30,000 J Kumar Infraprojects Ltd (Industrials)

Equity, Since 31 Oct 15 | JKIL5% ₹98 Cr 1,450,000

↓ -50,000 NTPC Ltd (Utilities)

Equity, Since 31 Dec 17 | 5325553% ₹69 Cr 2,200,000 InterGlobe Aviation Ltd (Industrials)

Equity, Since 31 Dec 21 | INDIGO3% ₹67 Cr 150,000 Kalpataru Projects International Ltd (Industrials)

Equity, Since 31 Jan 23 | KPIL3% ₹67 Cr 758,285 Coal India Ltd (Energy)

Equity, Since 31 Oct 18 | COALINDIA3% ₹63 Cr 1,700,000 Reliance Industries Ltd (Energy)

Equity, Since 31 May 24 | RELIANCE3% ₹60 Cr 500,000 Bharti Airtel Ltd (Communication Services)

Equity, Since 30 Sep 20 | BHARTIARTL3% ₹55 Cr 350,000

↓ -50,000

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔