Table of Contents

تکنیکی تجزیہ کیا ہے؟

تکنیکی تجزیہ جیسا کہ یہ لفظ بظاہر تکنیکی معلوم ہوتا ہے، تاہم، اس کا اصل معنی اس کے نام سے قدرے مختلف ہے۔ اس مضمون میں، ہم تکنیکی تجزیہ کی تعریف پر گہری نظر ڈالیں گے، اس کے ساتھ موازنہبنیادی تجزیہ، حمایت اور مزاحمت کی سطح، اسٹاک چارٹ اور تکنیکی تجزیہ کی تشریحات، اور تکنیکی تجزیہ کے لیے استعمال ہونے والے دیگر معروف اشارے۔

تکنیکی تجزیہ: تعریف

یہ ماضی کا مطالعہ کرکے قیمتوں کی سمت کا اندازہ لگانے کا ایک طریقہ ہے۔مارکیٹ ڈیٹا یہاں خیال قیمت کے نمونوں اور رجحانات کی نشاندہی کرنا اور ان نمونوں سے فائدہ اٹھانا ہے۔ اس لیے تکنیکی تجزیہ کار نمونوں کو تلاش کرنے کی کوشش کرتے ہیں اور ایک بار جب ان نمونوں کی شناخت ہو جاتی ہے تو خیال یہ ہے کہ مستقبل کی ممکنہ حرکت کا تعین کیا جائے۔

تکنیکی تجزیہ کا میدان تین مفروضوں پر مبنی ہے:

- مارکیٹ ہر چیز کو چھوٹ دیتی ہے۔

- قیمت رجحانات میں منتقل ہوتی ہے۔

- تاریخ خود کو دہراتی ہے۔

تکنیکی تجزیہ بمقابلہ بنیادی تجزیہ

بنیادی تجزیہ بنیادی اصولوں پر مبنی سیکیورٹی کا مطالعہ ہے۔ کاروبار کے بنیادی تجزیے میں اس کے مالیاتی تجزیہ شامل ہوتا ہے۔بیانات اور صحت، اس کا انتظام اور مسابقتی فوائد، اور اس کے حریف اور بازار۔ جب فاریکس پر لاگو ہوتا ہے، تو اس کا فوکس مجموعی حالت پر ہوتا ہے۔معیشتسود کی شرح، پیداوار،کمائی، اور انتظام۔ بنیادی تجزیہ اوپر پھینکتا ہےاندرونی قدر مخصوص ماڈلز کا استعمال کرتے ہوئے اسٹاک کا (رعایتینقد بہاؤ، ڈیویڈنڈ ڈسکاؤنٹنگ ماڈل وغیرہ)، اور اگر اسٹاک کی قیمت (ماڈل کے مطابق) موجودہ قیمت سے زیادہ ہے، تو اسٹاک اچھی خرید ہے اور اس کے برعکس۔ جہاں تک تکنیکی تجزیہ کا تعلق ہے، صرف ایک چیز جو اہمیت رکھتی ہے وہ ہے سیکیورٹی کا ماضی کا تجارتی ڈیٹا اور یہ ڈیٹا اس بارے میں کیا معلومات فراہم کرسکتا ہے کہ مستقبل میں سیکیورٹی کہاں منتقل ہوسکتی ہے۔

ایک اور اہم فرق دونوں کے لیے استعمال کیے جانے والے ٹائم فریم میں ہے۔ بنیادی تجزیہ تکنیکی تجزیہ کے مقابلے میں مارکیٹ کا تجزیہ کرنے کے لیے نسبتاً طویل مدتی طریقہ اختیار کرتا ہے۔ اگرچہ تکنیکی تجزیہ ہفتوں، دنوں یا منٹوں کے ٹائم فریم پر استعمال کیا جا سکتا ہے، بنیادی تجزیہ اکثر کئی سالوں کے ڈیٹا کو دیکھتا ہے۔

تاہم، دونوں ایک دوسرے کی تکمیل کرتے ہیں کیونکہ بنیادی تجزیہ 'کیا خریدنا ہے' اور تکنیکی تجزیہ 'کب خریدنا ہے' تلاش کرنے میں مدد کرتا ہے۔

تکنیکی تجزیہ اسٹاک، فیوچر اور کموڈٹیز کے ساتھ کیا جا سکتا ہے، فکسڈ-آمدنی سیکیورٹیز، فاریکس وغیرہ۔ لہذا، حقیقت میں، تکنیکی تجزیہ کسی بھی سیکیورٹی کی قیمت کے رجحانات کا تجزیہ کرتا ہے!

سب سے پہلے، ہمیں رجحانات کے معنی کو سمجھنا چاہیے۔ اوپری رجحان کا مطلب ہے اونچی اونچائیوں اور اونچی نیچوں کی ایک سیریز (ایک طرفہ اوپر کی حرکت کی تشریح کے برعکس)۔ جو نئی بلندیاں بنائی گئی ہیں وہ پہلے کی نسبت زیادہ ہیں، اور نیچی بھی زیادہ ہیں! اسی طرح، نیچے کا رجحان نچلی سطحوں اور کم اونچائیوں کا ایک سلسلہ ہے۔ اگر چوٹیاں اور گرتیں نہ تو اونچی ہیں اور نہ ہی نیچے، تو کہا جا سکتا ہے کہ مارکیٹ ایک طرف حرکت کا مظاہرہ کرتی ہے۔

Talk to our investment specialist

سپورٹ اور مزاحمت کی سطح

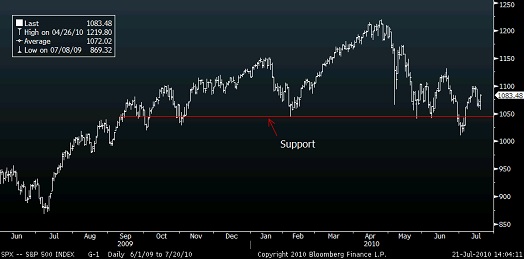

ٹھیک ہے، سپورٹ لیول قیمت کے پوائنٹس ہیں جنہیں فرش کے طور پر دیکھا جاتا ہے اور یہ سطحیں سیکیورٹی کی قیمت کو مزید نیچے جانے سے روکتی ہیں۔ سپورٹ کی سطح پر، سیکورٹی کی مانگ سپلائی سے زیادہ ہے۔ نیچے S&P 500 کے گراف کو دیکھیں، سرخ لکیر سپورٹ لیول ہے۔

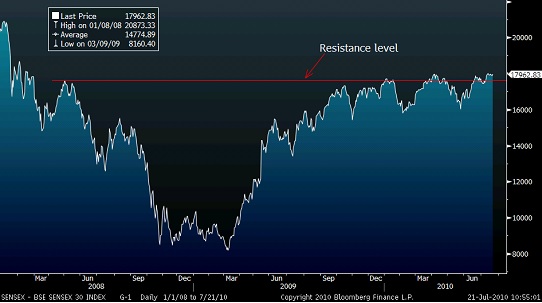

اب جہاں تک مزاحمت کا تعلق ہے، مزاحمت کی سطح کو بھی ایک حد کے طور پر شمار کیا جاتا ہے کیونکہ قیمت کی یہ سطحیں مارکیٹ کو قیمتوں کو اوپر جانے سے روکتی ہیں۔ اس کی مزید وضاحت کے لیے ذیل میں بی ایس ای سینسیکس کے گراف پر ایک نظر ڈالیں، واضح طور پر، سرخ لکیر مزاحمتی سطح ہے۔

مزاحمت پر یا حمایت کے نیچے وقفہ اس صورت میں ہوتا ہے جب زیربحث سیکورٹی کی قیمت مسلسل سطح سے ہٹ جاتی ہے۔ لہذا، مزاحمت کی سطح پر، سیکورٹی کی فراہمی طلب سے زیادہ ہے.

تو اب ہم نے تکنیکی تجزیہ کے بارے میں کچھ بنیادی اصول سیکھ لیے ہیں، آئیے چارٹس اور تشریحات پر جانے سے پہلے کچھ بنیادی اصطلاحات سیکھیں۔

تکنیکی تجزیہ میں استعمال شدہ اسٹاک چارٹس اور تشریحات

اب چارٹنگ کی طرف چلتے ہیں آئیے کچھ بنیادی چارٹس کو دیکھتے ہیں جو تکنیکی تجزیہ کار استعمال کرتے ہیں۔ چارٹ کی مختلف اقسام لائن چارٹ ہیں،موم بتی چارٹس، بارز وغیرہ۔ حرکت پذیری اوسط اشارے ہیں چارٹ کی قسم نہیں۔

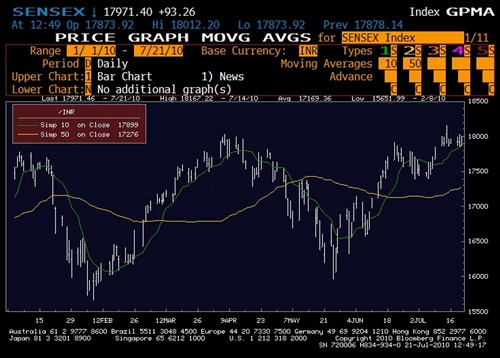

قیمتوں کی متحرک اوسط کا حساب لگانے کے لیے استعمال ہونے والے سب سے عام طریقوں میں سے ایک موونگ ایوریج چارٹ ہے۔ یہ صرف وقت کی مدت کے دوران تمام پچھلی بند قیمتوں کا مجموعہ لیتا ہے اور حساب میں استعمال ہونے والی قیمتوں کی تعداد سے نتیجہ کو تقسیم کرتا ہے۔ مثال کے طور پر، 10 دن کی موونگ ایوریج میں، آخری 10 بند ہونے والی قیمتیں ایک ساتھ جوڑ دی جاتی ہیں اور پھر 10 سے تقسیم کی جاتی ہیں۔ اور اس کے الٹ جانے کا امکان۔ نیچے دیے گئے گراف پر ایک نظر ڈالیں؛ یہاں ہمارے پاس 10 دن اور 50 دن کی اوسط حرکت پذیر سینسیکس ہے۔

جیسا کہ آپ اوپر سے دیکھ سکتے ہیں، 10 دن کی موونگ ایوریج 50 دن کی موونگ ایوریج سے اوپر ہے، اور سینسیکس ویلیو 10 دن کی موونگ ایوریج سے اوپر ہے، یہ واضح طور پر اشارہ کر رہا ہے کہ قیمت کا مختصر مدتی رجحان اوپر کی طرف ہے۔ نیز کیا آپ اوپر والے گراف کا حوالہ دیتے ہیں اور مئی - جون '10 کا دورانیہ دیکھتے ہیں آپ کو الٹا ہوتا ہوا نظر آئے گا! اس لیے ہم اندازہ لگا سکتے ہیں کہ جب ایک قلیل مدتی اوسط طویل مدتی اوسط سے زیادہ ہے، رجحان اوپر ہے۔ دوسری طرف، مختصر مدتی اوسط سے زیادہ طویل مدتی اوسط رجحان میں نیچے کی طرف حرکت کا اشارہ دیتی ہے۔

کیا سادہ حرکت اوسط بہترین اشارے ہے؟

ٹھیک ہے، منصفانہ ہونے کے لئے، یہ حساب کرنا سب سے آسان ہے، لیکن دیگر متحرک اوسط ہیں جو زیادہ جوابدہ ہوں گے. ان میں سے ایک ایکسپونینشل موونگ ایوریج ہے۔ کسی کو یہ جاننے کی ضرورت نہیں ہے کہ اس کا حساب کیسے لگایا جاتا ہے (چونکہ پیکجز ایسا کرتے ہیں) لیکن یہ کہ ایکسپونینشل موونگ ایوریج سادہ موونگ ایوریج کے مقابلہ میں زیادہ جوابدہ ہے۔ جیسا کہ کوئی نیچے کے گراف سے دیکھ سکتا ہے، ایکسپونینشل موونگ ایوریج سادہ موونگ ایوریج سے اوپر ہے، اس لیے قیمتوں کا رجحان اوپر کی طرف ہے، ایک الٹی صورت حال کا مطلب قیمتوں کے نیچے جانے کی توقع ہے!

اس کے علاوہ ایک اور چیز جس کو موونگ ایوریج کے بارے میں جاننے کی ضرورت ہے وہ یہ ہے کہ جب ایک موونگ ایوریج کسی قیمت کو عبور کرتا ہے یا دوسری حرکت پذیری اوسط کو عبور کرتا ہے۔ مثال کے طور پر اوپر والے گراف میں، جب قیمت چلتی اوسط سے اوپر جاتی ہے، تو یہ اشارہ ہوتا ہے کہ رجحان قیمت میں اوپر کی طرف حرکت ہے۔

تکنیکی تجزیہ میں استعمال ہونے والے دیگر معروف اشارے

MACD (موونگ ایوریج کنورجنسی/ ڈائیورجینس)

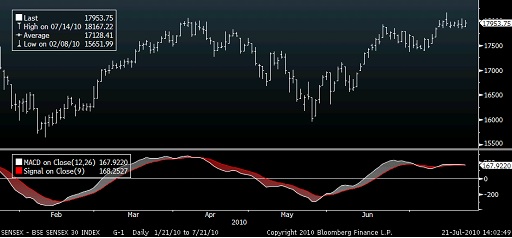

سب سے زیادہ معروف اور استعمال شدہ اشاریوں میں سے ایک MACD ہے۔ یہ 2 (ایکسپونینشل) موونگ ایوریجز پر مشتمل ہے جو سینٹرل لائن کے خلاف تیار کی گئی ہے۔ جب MACD مثبت ہوتا ہے، تو یہ اشارہ کرتا ہے کہ مختصر مدت کی موونگ ایوریج طویل مدتی حرکت کی اوسط سے اوپر ہے اور اوپر کی رفتار کا مشورہ دیتی ہے۔ جب MACD منفی ہوتا ہے تو اس کے برعکس درست ہوتا ہے - یہ اشارہ کرتا ہے کہ مختصر مدت طویل سے نیچے ہے اور نیچے کی رفتار تجویز کرتی ہے۔ جب MACD لائن سنٹرل لائن کے اوپر سے گزرتی ہے، تو یہ حرکت پذیر اوسط میں کراسنگ کا اشارہ دیتی ہے۔ حساب میں استعمال ہونے والی سب سے عام حرکت پذیری اوسط قدریں 26-دن اور 12-دن کی کفایتی حرکتی اوسط ہیں۔ ذیل کے گراف پر ایک نظر ڈالیں:

اوپر والے گراف میں سبز تیر خرید کا اشارہ دیتے ہیں (چونکہ اوپر کی طرف کراس اوور ہے) اور سرخ رنگ فروخت کا اشارہ دیتے ہیں۔ (چونکہ نیچے کی طرف کراس اوور ہے)

رشتہ دار طاقت کا اشاریہ (RSI)

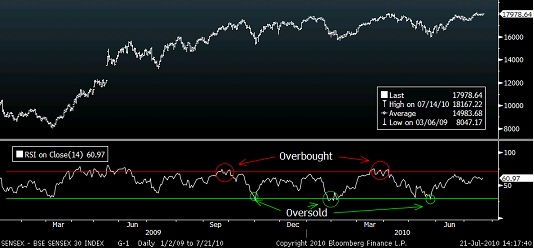

RSI سیکیورٹی میں ضرورت سے زیادہ خریدی ہوئی اور زیادہ فروخت ہونے والی شرائط کو ظاہر کرنے میں مدد کرتا ہے۔ اشارے کو a میں پلاٹ کیا گیا ہے۔رینج صفر اور 100 کے درمیان۔ 70 سے اوپر کی ریڈنگ یہ بتانے کے لیے استعمال کی جاتی ہے کہ سیکیورٹی زیادہ خریدی گئی ہے، جب کہ 30 سے نیچے کی ریڈنگ یہ بتانے کے لیے استعمال کی جاتی ہے کہ یہ زیادہ فروخت ہوئی ہے۔

اوپر والے گراف میں، جب RSI 30 کو چھوتا ہے تو یہ زیادہ فروخت شدہ علاقے میں چلا جاتا ہے (گراف میں سبز دائرے سے نشان زد ہوتا ہے)، اس لیے یہ خرید کا اشارہ ہے۔ یہ سیل سگنل ہے جب RSI 70 سے اوپر جاتا ہے (گراف میں سرخ دائرے سے نشان زد)۔ یہ ضرورت سے زیادہ خریدے ہوئے علاقے میں جاتا ہے۔

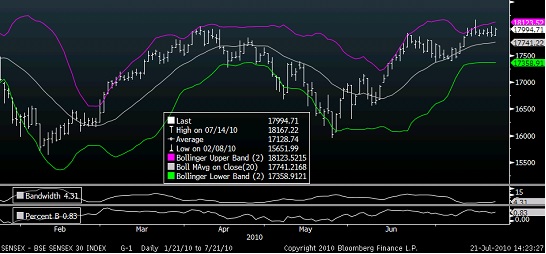

بولنگر بینڈز

سیدھے الفاظ میں بولنگر بینڈ ایک سنٹر لائن اور اس کے اوپر اور نیچے دو پرائس چینلز (بینڈز) پر مشتمل ہوتے ہیں۔ جب اسٹاک کی قیمتیں اوپری بولنگر بینڈ کو لگاتار چھوتی ہیں، تو قیمتیں زیادہ خریدی ہوئی سمجھی جاتی ہیں۔ اس کے برعکس، جب وہ مسلسل نچلے بینڈ کو چھوتے ہیں، تو قیمتیں زیادہ فروخت ہونے کے بارے میں سوچا جاتا ہے، جس سے خریداری کا اشارہ ملتا ہے۔

جیسا کہ اوپر دیے گئے چارٹ سے دیکھا جا سکتا ہے، مئی '10 کے دوران، سینسیکس نے کچھ عرصے کے دوران نچلے بینڈ کو چھو لیا (سبز نقطے والے بیضوی)، جو کہ زیادہ فروخت ہونے والی صورت حال کا اشارہ ہے۔ تاہم، اسٹاک میں آتے وقت، ہمیں رجحان کے الٹ جانے کا انتظار کرنا چاہیے اور پھر خرید کو انجام دینا چاہیے! اسی طرح جون 10 کے دوران اسٹاک مسلسل اوپری بینڈ (سرخ نقطے والے بیضوی) کو چھو رہا تھا، تاہم یہاں دوبارہ فروخت کو انجام دینے کے لیے رجحان کے الٹ جانے کا انتظار کرنا ہوگا۔

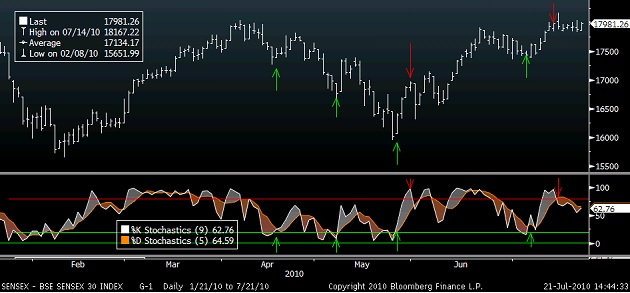

اسٹاکسٹک

اسٹاکسٹک آسکیلیٹر تکنیکی تجزیہ میں استعمال ہونے والے سب سے زیادہ تسلیم شدہ مومینٹم انڈیکیٹرز میں سے ایک ہے۔ اس اشارے کے پیچھے خیال یہ ہے کہ اوپر کے رجحان میں، قیمت تجارتی حد کی بلندیوں کے قریب بند ہونی چاہیے، جو سیکیورٹی میں اوپر کی رفتار کا اشارہ دے رہی ہے۔ نیچے کے رجحانات میں، قیمت ٹریڈنگ رینج کی کم ترین سطح کے قریب بند ہونی چاہیے، جو نیچے کی رفتار کا اشارہ دیتی ہے۔ اسٹاکسٹک آسکیلیٹر صفر اور 100 کی رینج کے اندر پلاٹ کیا جاتا ہے اور 80 سے اوپر کی زیادہ خریدی گئی شرائط اور 20 سے نیچے کی زیادہ فروخت ہونے والی شرائط کا اشارہ کرتا ہے۔ اسٹاکسٹک آسکیلیٹر دو لائنوں پر مشتمل ہے %K اور %D۔ جب %K %D سے اوپر ہوتا ہے تو یہ اوپر کے رجحان کا اشارہ کرتا ہے اور اس کے برعکس۔

جیسا کہ اوپر کے گراف سے دیکھا جا سکتا ہے، جب % K 20 (سبز افقی لکیر) سے نیچے ہے اور یہ %D کو عبور کرتا ہے، تو یہ BUY کا اشارہ ہے (سبز تیروں سے دکھایا گیا ہے)۔ تاہم جب %K 80 (سرخ افقی لائن) سے اوپر ہو اور K%%D سے نیچے چلا جائے تو یہ SELL سگنل ہے۔

ہم نے اوپر کچھ اہم اشاریوں کا احاطہ کرنے کی کوشش کی ہے۔ تاہم، تکنیکی تجزیہ کار بہت سے دوسرے اشارے استعمال کرتے ہیں۔ یہ مطالعہ کرنے کے لیے کسی کو بلومبرگ ٹرمینل کی ضرورت نہیں ہے۔ یہ بہت آسانی سے پر اسٹاک کے لئے کیا جا سکتا ہےwww.bseindia.com جہاں ہر قسم کے چارٹ بنائے جا سکتے ہیں۔ نوٹ کرنے کا ایک اور اہم نکتہ یہ ہے کہ تجزیہ کار، پہلے موونگ ایوریج استعمال کرتے ہیں اور پھر دوسرے انڈیکیٹرز پر جاتے ہیں، اچھے چارٹسٹ رجحانات قائم کرنے اور یہ معلوم کرنے کے قابل ہوتے ہیں کہ کن اشارے کا حوالہ دیا جانا ہے۔

ہمیشہ یاد رکھیں، تکنیکی تجزیہ امکانات سے متعلق ہے، کبھی یقین سے نہیں!

Very nice very good