ફિન્કેશ »મ્યુચ્યુઅલ ફંડ્સ ઈન્ડિયા »મલ્ટી-કેપ વિ ફ્લેક્સી-કેપ

Table of Contents

- ઝડપી નજર: મલ્ટી-કેપ વિ ફ્લેક્સી-કેપ ફંડ્સ

- મલ્ટી-કેપ ફંડ્સની વિશેષતાઓ

- મલ્ટી-કેપ મ્યુચ્યુઅલ ફંડમાં રોકાણ કરવાનું કોણે ધ્યાનમાં લેવું જોઈએ?

- ફ્લેક્સી-કેપ ફંડ્સની વિશેષતાઓ

- ફ્લેક્સી-કેપ વિ મલ્ટી-કેપ ફંડ્સ: સેબીનો આદેશ

- મલ્ટી-કેપ ફંડને ફ્લેક્સી-કેપ ફંડથી શું અલગ બનાવે છે?

- ફ્લેક્સી-કેપ ફંડ વિ મલ્ટી-કેપ: તેમની વચ્ચે ક્લાસિક મૂંઝવણ

- ફ્લેક્સી-કેપ ફંડ વિ મલ્ટી-કેપ ફંડ: કયું પસંદ કરવું?

- મલ્ટી-કેપ અને ફ્લેક્સી-કેપ ફંડ્સ પસંદ કરવા માટેની ટિપ્સ

- નિષ્કર્ષ

મલ્ટી-કેપ વિ ફ્લેક્સી-કેપ: તમારા માટે શું વધુ સારું રહેશે?

ઇક્વિટી લક્ષીમ્યુચ્યુઅલ ફંડ તમારા માટે મૂલ્યવાન હોઈ શકે છેપોર્ટફોલિયો જો તમે સમય સાથે સંપત્તિ બનાવવા માંગો છો. તેઓ તમને હરાવવામાં મદદ કરી શકે છેફુગાવો અને જો તમે થોડું જોખમ લેવા અને પ્રાપ્ત કરવા તૈયાર હોવ તો તમારા લક્ષ્યો સુધી પહોંચોબજાર- લિંક કરેલ વળતર.

મ્યુચ્યુઅલ ફંડ્સ (MF) એ ક્યારે ધ્યાનમાં લેવાનું એક અદભૂત માર્ગ છેરોકાણ માંઇક્વિટી, ખાસ કરીને એવા વ્યક્તિઓ માટે કે જેઓ વધુ જ્ઞાન વગર કે કયા સ્ટોક ખરીદવા માટે સંશોધન કરવામાં સમય પસાર કરે છે. ઇક્વિટી કેટેગરીમાં મ્યુચ્યુઅલ ફંડની ઘણી સબકૅટેગરીઝ છે.

મલ્ટી-કેપ અને ફ્લેક્સી-કેપ ફંડ્સ તેમાંથી બે છે. જ્યારે બંને પ્રકારના ફંડ વિવિધ માર્કેટ કેપિટલાઇઝેશન ધરાવતી કંપનીઓમાં રોકાણ કરે છે, તેઓ કેવી રીતે કરે છે તે બદલાય છે. અહીં ફ્લેક્સી-કેપ ફંડ્સ વિ મલ્ટી-કેપ ફંડ્સ અને કયું પસંદ કરવું તેના પર વધુ વિગતવાર માર્ગદર્શિકા છે.

ઝડપી નજર: મલ્ટી-કેપ વિ ફ્લેક્સી-કેપ ફંડ્સ

નામ પ્રમાણે, મલ્ટિ-કેપ ફંડનો મુખ્ય ધ્યેય મોટી, સ્મોલ-કેપ અને મિડ-કેપ કંપનીઓનો વૈવિધ્યસભર પોર્ટફોલિયો રાખવાનો છે. તેનાથી વિપરીત, ફ્લેક્સી-કેપ ફંડ એ ડાયનેમિક ઇક્વિટી ઓપન-એન્ડેડ ફંડ છે. તે વિશાળ ધરાવતી કંપનીઓમાં રોકાણ કરે છેશ્રેણી બજાર મૂડીકરણની.

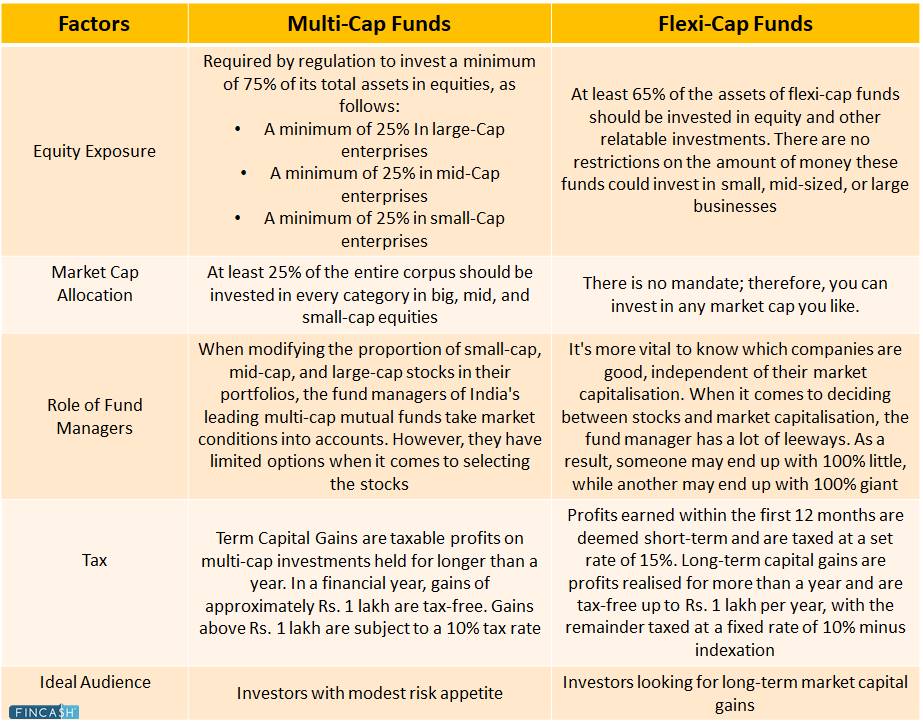

ચાલો ભિન્નતા કોષ્ટક દ્વારા તેમના વિશે વધુ જાણીએ:

મલ્ટી-કેપ ફંડ્સની વિશેષતાઓ

મલ્ટિ-કેપ ફંડ્સની કેટલીક મુખ્ય લાક્ષણિકતાઓ અહીં છે:

- બજારની સ્થિતિને ધ્યાનમાં લીધા વિના, મલ્ટિ-કેપ ફંડે તેની ઇક્વિટી ફાળવણી જાળવી રાખવી આવશ્યક છે

- મલ્ટી-કેપ ફંડ્સ સાથે, તમે બંને વિશ્વના શ્રેષ્ઠ અનુભવો મેળવી શકો છો: લાર્જ-કેપ સ્થિરતા અને મિડ-કેપ અને સ્મોલ-કેપ ઉચ્ચ-વળતર સંભવિત

- ફંડ મેનેજર પાસે આમાં ચોક્કસ માર્કેટ કેપિટલાઇઝેશન સેક્ટરમાં ફાળવણીને સ્થાનાંતરિત કરવામાં ઘણી રાહત હોતી નથી. જો કે, જો લાર્જ-કેપ પોર્ટફોલિયો સ્વસ્થ છે, તો તે થોડી સ્થિરતા પ્રદાન કરી શકે છે

- મલ્ટી-કેપ ફંડ્સના મોટાભાગના ઇક્વિટી પોર્ટફોલિયો લાર્જ-કેપ કોર્પોરેશનો તરફ વળેલા છે, બાકીનું મિડ-કેપ અને સ્મોલ-કેપ એન્ટરપ્રાઇઝમાં રોકાણ કરે છે.

મલ્ટી-કેપ મ્યુચ્યુઅલ ફંડમાં રોકાણ કરવાનું કોણે ધ્યાનમાં લેવું જોઈએ?

રોકાણકારો કે જેઓ સાધારણ જોખમ લેનારા હોય છે અને બજારમાં એક ફંડ પર સંશોધન કરવામાં વધુ સમય વિતાવવા માંગતા નથી તેઓ લાંબા ગાળાની સંપત્તિ સર્જન માટે મલ્ટી-કેપ યોજનાઓ પર વિચાર કરી શકે છે. આ ફંડ્સ આઉટપરફોર્મ કરી શકે છેલાર્જ કેપ ફંડ્સ પરંતુ નાની કેપ અથવામિડ કેપ ફંડ્સ.

આમ, મલ્ટિ-કેપ ફંડ એવા વ્યક્તિઓ માટે યોગ્ય છે જેઓ મોટા નફાના બદલામાં વધુ જોખમ લેવા તૈયાર હોય છે. ઉચ્ચ મિડ-કેપ અને સ્મોલ-કેપ ઘટકોને કારણે તમારી પાસે ઓછામાં ઓછા 5-7 વર્ષનો લાંબો રોકાણ ક્ષિતિજ હોવો જરૂરી છે.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Motilal Oswal Multicap 35 Fund Growth ₹58.1072

↑ 0.96 ₹12,267 2.2 -4.6 16.1 20.8 22.5 45.7 Mirae Asset India Equity Fund Growth ₹108.459

↑ 0.71 ₹37,778 4.2 -1 10.6 11.9 20.8 12.7 Kotak Standard Multicap Fund Growth ₹80.311

↑ 0.59 ₹49,130 4.8 -0.6 9.4 15.5 22.6 16.5 BNP Paribas Multi Cap Fund Growth ₹73.5154

↓ -0.01 ₹588 -4.6 -2.6 19.3 17.3 13.6 IDFC Focused Equity Fund Growth ₹82.732

↑ 0.39 ₹1,685 -0.5 -3 14.3 16.1 22.2 30.3 Aditya Birla Sun Life Equity Fund Growth ₹1,714.16

↑ 14.80 ₹21,668 3.7 -2.8 11.1 15.1 24 18.5 Principal Multi Cap Growth Fund Growth ₹358.821

↑ 1.33 ₹2,615 1.7 -4.6 10.1 14.9 26 19.5 JM Multicap Fund Growth ₹95.5247

↑ 0.56 ₹5,263 -2 -8 7.3 23.4 28.2 33.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

ફ્લેક્સી-કેપ ફંડ્સની વિશેષતાઓ

અહીં ફ્લેક્સી-કેપ ફંડ્સની કેટલીક મુખ્ય લાક્ષણિકતાઓ છે:

- મોટા, મધ્ય અને માટે કોઈ ન્યૂનતમ રોકાણ થ્રેશોલ્ડ નથીસ્મોલ કેપ ફંડ્સ, મલ્ટિ-કેપ ફંડ્સથી વિપરીત

- ફ્લેક્સી-કેપ ફંડ્સમાં, એક્સપોઝરને ગતિશીલ રીતે સુધારી શકાય છે

- મૂલ્ય અને વૃદ્ધિ બંનેનો પીછો કરીને, ફ્લેક્સી-કેપ ફંડ તેના ફંડ મેનેજમેન્ટને મોટી, મિડ- અને સ્મોલ-કેપ કંપનીઓમાં રોકાણની શક્યતાઓની તપાસ કરવા માટે વધુ સ્વતંત્રતા આપે છે.

ફ્લેક્સી-કેપ વિ મલ્ટી-કેપ ફંડ્સ: સેબીનો આદેશ

અગાઉ, ફંડ મેનેજરોને તેમની પસંદગીઓ અનુસાર યોજનાના નાણાંનું વિતરણ કરવાની મંજૂરી આપવામાં આવી હતી, અને ફંડ મેનેજરો અને રોકાણકારો લાર્જ-કેપ ઇક્વિટીમાં વધુ એક્સ્પોઝર પસંદ કરતા હતા. જો કે, હાલના આદેશને જોતાં, ફંડ મેનેજરોએ માર્કેટ કેપ શેરોની વિશાળ શ્રેણીમાં રોકાણ કરવું આવશ્યક છે.

આ નિર્દેશને પગલે, સિક્યોરિટીઝ એન્ડ એક્સચેન્જ બોર્ડ ઓફ ઈન્ડિયા (સેબી) ફ્લેક્સ-કેપ ફંડ્સ તરીકે ઓળખાતી નવી કેટેગરીમાં ભંડોળ દાખલ કરવાની મંજૂરી આપવામાં આવી છે. આ પ્રકારના ફંડમાં શેરબજારના ચોક્કસ વિભાગમાં રોકાણ કરવાની સ્વતંત્રતા હોય છે.

સેબીની ઘોષણા બાદ, ઘણામ્યુચ્યુઅલ ફંડ ગૃહો, ખાસ કરીને ઉચ્ચ અસ્કયામતો અંડર મેનેજમેન્ટ (AUM) ધરાવતા, તેમના હાલના મલ્ટી-કેપ ફંડ્સને ફ્લેક્સી-કેપ કેટેગરીમાં સ્થાનાંતરિત કર્યા. જ્યાં સુધી તેઓ દરેક સમયે લઘુત્તમ 65% ઇક્વિટી રોકાણ જાળવી રાખે ત્યાં સુધી સેબી ફ્લેક્સી-કેપ ફંડ્સ પર કોઈ નિયંત્રણો મૂકતી નથી.

Talk to our investment specialist

મલ્ટી-કેપ ફંડને ફ્લેક્સી-કેપ ફંડથી શું અલગ બનાવે છે?

મલ્ટિ-કેપ ફંડ્સે 25-25-25ના નિયમનું પાલન કરવું આવશ્યક છે, જે ફરજિયાત છે કે તેઓ 25% લાર્જ-કેપ કંપનીઓમાં, 25% મિડ-કેપ કંપનીઓમાં અને 25% સ્મોલ-કેપ કંપનીઓમાં રોકાણ કરે છે, જેમાં લઘુત્તમ રોકાણની જરૂરિયાતો હોય છે. માર્કેટ કેપ શ્રેણીઓ.

પૂરી પાડવા માટેAMCs વધુ સુગમતા, સેબીએ "ફ્લેક્સી-કેપ ફંડ" નામની નવી શ્રેણીની દરખાસ્ત કરી. આ ફંડને માર્કેટ કેપિટલાઇઝેશનના સંદર્ભમાં કોઈ પ્રતિબંધો અથવા પૂર્વગ્રહો વિના ડાયનેમિક ઇક્વિટી ફંડ તરીકે સંરચિત કરવામાં આવશે.

નવી કેટેગરી હેઠળ, આ ફંડ્સ ફ્લેક્સી-કેપ ફંડમાં રોકાણ કરવાનું ચાલુ રાખે છે, જે માર્કેટ કેપ કેટેગરીમાં રોકાણ કરતી વખતે સમગ્ર ફંડને લવચીકતા આપે છે.

ફ્લેક્સી-કેપ ફંડ વિ મલ્ટી-કેપ: તેમની વચ્ચે ક્લાસિક મૂંઝવણ

સેબીના આદેશથી, બંને વચ્ચે ભારે અનિશ્ચિતતા છે. મલ્ટિ-કેપ અને ફ્લેક્સી-કેપ ફંડ્સ પાસે હંમેશા સમાન રોકાણ ઉદ્દેશ્ય હોય છે કારણ કે તેઓ વિવિધ માર્કેટ કેપિટલાઇઝેશન ધરાવતા શેરોમાં રોકાણની મંજૂરી આપે છે.

મલ્ટી-કેપ ફંડ ઇક્વિટીના એસેટ ક્લાસ સાથે ઉત્તમ વૈવિધ્યતા પ્રદાન કરે છે. પરંતુ શેરની પસંદગી મુશ્કેલ હોઈ શકે છે, ખાસ કરીને સ્મોલ-કેપ કેટેગરીમાં, અને બજારની મંદી દરમિયાન એક્સપોઝર મોંઘું હોઈ શકે છે.

બીજી બાજુ, ફ્લેક્સી-કેપ ફંડ્સને તેમની અસ્કયામતોના ઓછામાં ઓછા 65% શેરોમાં રોકાણ કરવું જરૂરી છે, જેમાં કોઈ માર્કેટ-કેપ એક્સપોઝર પ્રતિબંધો નથી. આનાથી ફંડ મેનેજરોને બજારની હિલચાલના આધારે તેમના મનપસંદ સેગમેન્ટ સાથે તેમના પોર્ટફોલિયોને સંરેખિત કરવામાં અમર્યાદિત સુગમતા મળે છે.

જો કે, જો ફંડ મેનેજમેન્ટ બજારના વિકાસની ચોક્કસ આગાહી કરવામાં અસમર્થ હોય, તો નોંધપાત્ર નુકસાનનું જોખમ હોઈ શકે છે.

ફ્લેક્સી-કેપ ફંડ વિ મલ્ટી-કેપ ફંડ: કયું પસંદ કરવું?

આમાંની દરેક કેટેગરી બજારના તબક્કાના આધારે ચોક્કસ રીતે કામ કરવા માટે છે. તેજી અને રીંછના બજાર ચક્ર દરમિયાન આ ફંડ્સ કેવી રીતે કામ કરી શકે છે તેના વિશે અહીં સંક્ષિપ્તમાં છે.

બુલ તબક્કો

જ્યારે બજારો વધી રહ્યા છે અને સાનુકૂળ મેક્રો ઇકોનોમિક આઉટલૂક છે, ત્યારે તે તેજીના તબક્કામાં હોવાનું કહેવાય છે. આ ત્યારે થાય છે જ્યારે મિડ-કેપ અને સ્મોલ-કેપ ઇક્વિટી ઝડપથી ચઢી જાય છે અને અસાધારણ લાભો ઓફર કરે છે. ત્યાં ઘણો છેપ્રવાહિતા, અને આ વ્યવસાયોમાં ઘણા બધા પ્રતિબંધો નથી.

મલ્ટી-કેપ ફંડ્સ એમાં સારો દેખાવ કરશેરેલી આ તબક્કા દરમિયાન કારણ કે તેમને મિડ-કેપમાં 25% અને સ્મોલ-કેપ ફંડ્સમાં 25% રોકાણ કરવાની જરૂર છે. ફ્લેક્સી-કેપ ફંડ્સના કિસ્સામાં, જોકે, ફાળવણી ફંડ મેનેજમેન્ટના વિવેકબુદ્ધિ પર હોય છે, કારણ કે મિડ અને સ્મોલ-કેપ ફંડ્સમાં ન્યૂનતમ 50% એક્સપોઝરની કોઈ આવશ્યકતા નથી. મલ્ટી-કેપ ફંડ્સ સામાન્ય રીતે તેજીના બજારો દરમિયાન ફ્લેક્સી-કેપ ફંડ્સને પાછળ રાખી દે છે.

રીંછ તબક્કો

રીંછનો તબક્કો ત્યારે થાય છે જ્યારે બજાર નીચે તરફ સર્પાકારમાં હોય; મિડ-કેપ અને સ્મોલ-કેપ ઇક્વિટીને આ સમય દરમિયાન સૌથી વધુ નુકસાન થવાની સંભાવના છે. આ શેરો અથવા કંપનીઓ આત્યંતિક સામનો કરી શકે છેઅસ્થિરતા અને આ સમયગાળા દરમિયાન તરલતાની મર્યાદાઓ, હોદ્દામાંથી બહાર નીકળવું મુશ્કેલ બનાવે છે.

ફ્લેક્સી-કેપ ફંડ્સ આ તબક્કા દરમિયાન સ્મોલ અને મિડ-કેપ ફંડ્સમાં તેમના એક્સપોઝરને ઘટાડી શકે છે કારણ કે તેમની પાસે સમગ્ર માર્કેટ કેપિટલાઇઝેશનમાં ફાળવણી કરવાનો વિકલ્પ છે. આ ફંડને ભારે ઘટાડા સામે રક્ષણ આપી શકે છે. જો કે, રીંછ બજાર દરમિયાન પણ, મલ્ટી-કેપ ફંડ્સે મિડ-અને સ્મોલ-કેપ ઇક્વિટીમાં તેમની અસ્કયામતોના ઓછામાં ઓછા 25% રોકાણ કરવાની જરૂર પડશે, જે ફંડના વળતરને ઘટાડી શકે છે. ફ્લેક્સી-કેપ ફંડ્સ સામાન્ય રીતે મંદીના બજારો દરમિયાન મલ્ટિ-કેપ ફંડ્સને પાછળ રાખી દે છે.

ખરાબ બજાર દરમિયાન ફ્લેક્સી-કેપ ફંડ્સ તેમના મિડ-કેપ અથવા સ્મોલ-કેપ કંપનીના એક્સપોઝરને શૂન્ય સુધી ઘટાડી શકે છે. બીજી તરફ, મલ્ટી-કેપ ફંડ્સ તેજીના બજાર દરમિયાન સારી સ્થિતિમાં હોઈ શકે છે કારણ કે તેમાં મિડ-અને સ્મોલ-કેપ શેરોમાં ન્યૂનતમ 25% એક્સપોઝરનો સમાવેશ થાય છે.

ફ્લેક્સી-કેપ ફંડ્સ રીંછ બજાર દરમિયાન મલ્ટી-કેપ ફંડ્સને પાછળ રાખી શકે છે, જ્યારે, તેજી બજાર દરમિયાન, મલ્ટી-કેપ ફંડ્સ ફ્લેક્સી-કેપ ફંડ્સને પાછળ રાખી શકે છે. પરિણામે, મલ્ટી-કેપ ફંડ્સ ઉચ્ચ જોખમની ભૂખ ધરાવતા અને પાંચ વર્ષથી વધુ રોકાણ માટે લાંબી ક્ષિતિજ ધરાવતા રોકાણકારો માટે વધુ યોગ્ય છે.

ફ્લેક્સી-કેપ એ રોકાણકારો માટે સારો વિકલ્પ છે કે જેઓ માર્કેટ કેપિટલાઇઝેશનમાં તેમના એક્સપોઝરને વૈવિધ્યીકરણ કરવા માગે છે. બંને વચ્ચે નિર્ણય લેતા પહેલા, રોકાણકારોએ તેમના વર્તમાન પોર્ટફોલિયો માર્કેટ-કેપ ફાળવણીને ધ્યાનમાં લેવું જોઈએ,જોખમ પ્રોફાઇલ, રોકાણની ક્ષિતિજ અને રોકાણનો હેતુ.

મલ્ટી-કેપ અને ફ્લેક્સી-કેપ ફંડ્સ પસંદ કરવા માટેની ટિપ્સ

મલ્ટિ-કેપ અને ફ્લેક્સી-કેપ ફંડ્સ વચ્ચે શ્રેષ્ઠ પસંદગી નક્કી કરતી વખતે તમારે અહીં કેટલાક પરિબળો ધ્યાનમાં લેવા જોઈએ:

જોખમ પરિબળ

મલ્ટી-કેપ ફંડ્સ ફ્લેક્સી-કેપ ફંડ્સ કરતાં વધુ જોખમી હોય છે કારણ કે તેઓએ તેમની સંપત્તિના ઓછામાં ઓછા 50% સ્મોલ અને મિડ-કેપ સેક્ટરમાં રોકાણ કરવું આવશ્યક છે. બીજી તરફ, જો સ્મોલ અને મિડ-કેપ સેગમેન્ટ અંડર પરફોર્મ કરી રહ્યાં હોય તો ફ્લેક્સી-કેપ ફંડ્સ એસેટ્સનો નોંધપાત્ર હિસ્સો લાર્જ-કેપ ફંડ્સમાં શિફ્ટ કરી શકે છે. અમુક અંશે, આ નુકસાનને ઘટાડી શકે છે.

વૈવિધ્યકરણ

ફ્લેક્સી-કેપ ફંડ્સ કરતાં મલ્ટી-કેપ ફંડ્સનો ફાયદો એ છે કે તેમને મિડ અને સ્મોલ કેપ કેટેગરીમાં પ્રવેશ અને બહાર નીકળવાનો સમય આપવો પડતો નથી. મલ્ટિ-કેપ ફંડ્સ મિડ અને સ્મોલ-કેપ કંપનીઓમાં ઝડપી વૃદ્ધિથી નફો કરશે કારણ કે તેઓએ તેમના આદેશની ફાળવણીને વળગી રહેવું જોઈએ.

ફ્લેક્સી-કેપ લાર્જ, મિડ અને સ્મોલ-કેપ શેરો વચ્ચે વધુ સરળતા સાથે શિફ્ટ કરી શકશે અને તેઓ ઉત્પાદન માટે પ્રયત્નશીલ રહેશે.આલ્ફા સ્ટોક અને માર્કેટ કેપ બંને પસંદગીમાંથી. મલ્ટિકેપ પાસે વધુ કડક આદેશ હશે, જેમાં પૂર્વ-નિર્ધારિત કેપ સાથે સ્ટોક પસંદગી પર વધુ ભાર મૂકવામાં આવશે. આદેશ સ્થિરતાના સંદર્ભમાં મલ્ટી-કેપ્સ ફ્લેક્સી-કેપને આઉટપરફોર્મ કરે છે.

સિદ્ધિનો રેકોર્ડ

ફ્લેક્સી-કેપ નવી સ્થાપિત કેટેગરી હોવા છતાં, તે અનિવાર્યપણે ભૂતકાળના મલ્ટી-કેપ ફંડની સમાન છે, સમાન લવચીકતા સાથે. પરિણામે, આ કેટેગરીમાં ઘણો વિન્ટેજ અને પ્રદર્શન ઇતિહાસ છે.

બીજી તરફ, મલ્ટિ-કેપ ફંડ્સ માત્ર થોડાં જ વર્ષ જૂના છે અને તેની યોગ્યતા દર્શાવવાની બાકી છે. મલ્ટિ-કેપ ફંડ્સે 22 નવેમ્બર, 2021ના રોજ એક વર્ષ દરમિયાન 55.85% ડિલિવરી કરી હતી, જ્યારે ફ્લેક્સી-કેપ ફંડ્સે 44.63% ડિલિવરી કરી હતી.

મલ્ટિ-કેપ ફંડ્સ સ્મોલ- અને મિડ-કેપ્સ માટે 50% ની સેટ ફાળવણી ધરાવે છે તે જોતાં, વિવિધ બજાર ચક્ર દરમિયાન તેઓ કેવી રીતે પ્રદર્શન કરે છે તે તપાસવું રસપ્રદ રહેશે.

યોગ્યતા પસંદ કરી રહ્યા છીએ

મલ્ટિ-કેપ કેટેગરી ફંડ મેનેજરોને તેમની સ્ટોક-પિકીંગ ક્ષમતાઓ બતાવવાની પરવાનગી આપે છે જ્યારે તેઓ આલ્ફા જનરેટ કરવાની ક્ષમતા પણ ધરાવે છે. મલ્ટી-કેપ ફંડ એવા રોકાણકારો માટે યોગ્ય છે કે જેઓ તેમના સમગ્ર મૂડીકરણમાં શ્રેષ્ઠ એક્સપોઝર તરીકે સેટ ફાળવણીને પસંદ કરે છે અને ઉચ્ચ જોખમની ભૂખ ધરાવે છે.

પુરસ્કારો ઉત્પન્ન કરવા માટે ફંડની પહેલ માટે, આ રોકાણકારોને લાંબા રોકાણની ક્ષિતિજની પણ જરૂર પડશે. કારણ કે ફ્લેક્સી-કેપ કેટેગરીમાં માર્કેટ કેપિટલાઇઝેશનમાં ન્યૂનતમ ફાળવણી નથી, ફંડ મેનેજરની ખાતરી અને યોગ્ય ફાળવણીનો નિર્ણય કરવાની ક્ષમતા નિર્ણાયક છે.

જ્યારે માર્કેટ સેક્ટર બિનઆકર્ષક બને છે, ત્યારે ફ્લેક્સી-કેપ મેનેજર્સ અન્ય માર્કેટ સેગમેન્ટમાં ફાળવણી કરી શકે છે જેણે તાજેતરમાં વધુ સારું પ્રદર્શન કર્યું છે. ફ્લેક્સી-કેપ ફંડ્સ એવા રોકાણકારો માટે સારો વિકલ્પ છે જેઓ તેમના એક્સ્પોઝરને સમગ્ર માર્કેટ કેપિટલાઇઝેશનમાં વૈવિધ્યીકરણ કરવા માગે છે.

નિષ્કર્ષ

ઇક્વિટીની આ બંને પેટાશ્રેણીઓ 5-વર્ષના રોકાણની ક્ષિતિજ અને સંપત્તિની શોધમાં નોંધપાત્ર જોખમ સહન કરવાની ક્ષમતા ધરાવતા રોકાણકારો માટે યોગ્ય છે. તમે મ્યુચ્યુઅલ ફંડનું કોઈપણ સ્વરૂપ પસંદ કરો, ખાતરી કરો કે તે તમારી જોખમ પ્રોફાઇલ, રોકાણના ઉદ્દેશ્યો સાથે બંધબેસે છે,નાણાકીય લક્ષ્યો, અને તે લક્ષ્યો હાંસલ કરવા માટે સમયમર્યાદા.

છેલ્લે, જો પસંદ કરેલ સ્કીમ તમારી જરૂરિયાતોને પૂર્ણ કરે છે, તો તમે સિસ્ટમેટિક દ્વારા રોકાણ કરી શકો છોરોકાણ યોજના (SIP). જ્યારે ઇક્વિટી બજારો અસ્થિર હોવાનું અનુમાન કરવામાં આવે છે, ત્યારે SIPs તેમની બિલ્ટ-ઇન રૂપિયો-કોસ્ટ એવરેજિંગ સુવિધા સાથે જોખમને મર્યાદિત કરે છે અને સમય જતાં તમારી સંપત્તિનું સંયોજન કરે છે, જેનાથી તમે તમારા નાણાકીય ઉદ્દેશ્યો હાંસલ કરી શકો છો.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.