+91-22-48913909

+91-22-48913909

Table of Contents

- મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ: અર્થ

- મ્યુચ્યુઅલ ફંડ્સ: મ્યુચ્યુઅલ ફંડ સ્કીમ્સમાં વિવિધ વિકલ્પો

- મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ પર કરવેરા લાગુ પડે છે

- મ્યુચ્યુઅલ ફંડ રોકાણ: મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ પાછળની માન્યતાઓ

- મ્યુચ્યુઅલ ફંડ કંપનીઓ મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ યોજનાઓ ઓફર કરે છે

- મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ સ્કીમમાં કેવી રીતે રોકાણ કરવું?

- SIP મ્યુચ્યુઅલ ફંડ્સ ડિવિડન્ડ પ્લાન ઓફર કરે છે

- SIP ઇક્વિટીઝ માટે શ્રેષ્ઠ ડિવિડન્ડ મ્યુચ્યુઅલ ફંડ

મ્યુચ્યુઅલ ફંડ: ડિવિડન્ડ વિકલ્પ અથવા વૃદ્ધિ વિકલ્પ

જ્યારે તમે મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ મેળવો છો ત્યારે તમને સારું નથી લાગતું? હા, તમે કરો છો. મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ મ્યુચ્યુઅલ ફંડ સ્કીમ દ્વારા તેના યુનિટધારકો વચ્ચે વહેંચવામાં આવે છે.મ્યુચ્યુઅલ ફંડ ડિવિડન્ડનું વિતરણ તેમના સાકાર નફા સામે કરો અને તેમના ચોપડાના નફા અથવા કાગળના નફા પર નહીં. સાક્ષાત્ નફો એટલે મ્યુચ્યુઅલ ફંડ સ્કીમ દ્વારા વેચાણ સામે મેળવેલ નફોઅંતર્ગત પોર્ટફોલિયોમાં અસ્કયામતો. મ્યુચ્યુઅલ ફંડ ડિવિડન્ડના ખ્યાલ સાથે કેટલીક દંતકથાઓ સંકળાયેલી છે, જો કે તે આકર્ષક લાગે છે. તેથી, ચાલો આપણે મ્યુચ્યુઅલ ફંડ ડિવિડન્ડના વિવિધ પાસાઓ જેમ કે મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ યોજનાઓમાં મ્યુચ્યુઅલ ફંડ રોકાણ, કેવી રીતે રોકાણ કરવું તે સમજીએ.SIP મ્યુચ્યુઅલ ફંડ, મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ પાછળની માન્યતા કેટલીક મ્યુચ્યુઅલ ફંડ કંપનીઓઓફર કરે છે શ્રેષ્ઠ ડિવિડન્ડ યોજનાઓ, ડિવિડન્ડ યોજનાઓના કરવેરા પાસાઓ અને તેથી વધુ.

Talk to our investment specialist

મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ: અર્થ

મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ, સાદા શબ્દોમાં, વાસ્તવમાં કમાયેલા નફામાંનો હિસ્સો છે જે મ્યુચ્યુઅલ ફંડ સ્કીમ તેના યુનિટધારકોને વહેંચે છે. અગાઉના ફકરામાં ચર્ચા કર્યા મુજબ સાક્ષાત્ નફો, મ્યુચ્યુઅલ ફંડ સ્કીમ દ્વારા મેળવેલા વાસ્તવિક નફાનો સંદર્ભ આપે છે.આવક પોર્ટફોલિયોમાં તેની અંતર્ગત અસ્કયામતોના વેચાણમાંથી પેદા થાય છે. કોઈએ સાક્ષાત્ નફો અને પુસ્તકના નફા વચ્ચે મૂંઝવણ ન કરવી જોઈએ. તે એટલા માટે છે કારણ કે ચોખ્ખી સંપત્તિ મૂલ્યમાં થયેલા વધારાને પુસ્તક નફો અથવાનથી અંતર્ગત અસ્કયામતો પણ. NAVમાં વધારો એ અવાસ્તવિક નફાનો ભાગ છે.

મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ માત્ર ચોક્કસ સ્કીમના યુનિટધારકોમાં વહેંચવામાં આવે છે. ફંડ મેનેજર યુનિટધારકોમાં ડિવિડન્ડનું વિતરણ કરે છે. મ્યુચ્યુઅલ ફંડ ડિવિડન્ડના વિતરણથી NAVમાં ઘટાડો થાય છે. વધુમાં, ડિવિડન્ડ જાહેર કરવાની જવાબદારી ફંડ મેનેજરોની છે. મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ પર કરના સંદર્ભમાં, વ્યક્તિઓએ નોંધ લેવી જોઈએ કે ઇક્વિટી મ્યુચ્યુઅલ ફંડ પર ડિવિડન્ડ વિતરણ વર્તમાન મુજબ ડિવિડન્ડ વિતરણ કર આકર્ષિત કરતું નથી.આવક વેરો કાયદા તેનાથી વિપરીત, ડિવિડન્ડનું વિતરણ એડેટ ફંડ ડિવિડન્ડ વિતરણ કર માટે જવાબદાર છે. વિવિધ ડિવિડન્ડ વિકલ્પો કે જે મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ પ્લાન ઓફર કરે છે તેમાં વાર્ષિક ડિવિડન્ડ, હાફ-અરલી ડિવિડન્ડ, સાપ્તાહિક ડિવિડન્ડ અને દૈનિક ડિવિડન્ડનો સમાવેશ થાય છે.

મ્યુચ્યુઅલ ફંડ્સ: મ્યુચ્યુઅલ ફંડ સ્કીમ્સમાં વિવિધ વિકલ્પો

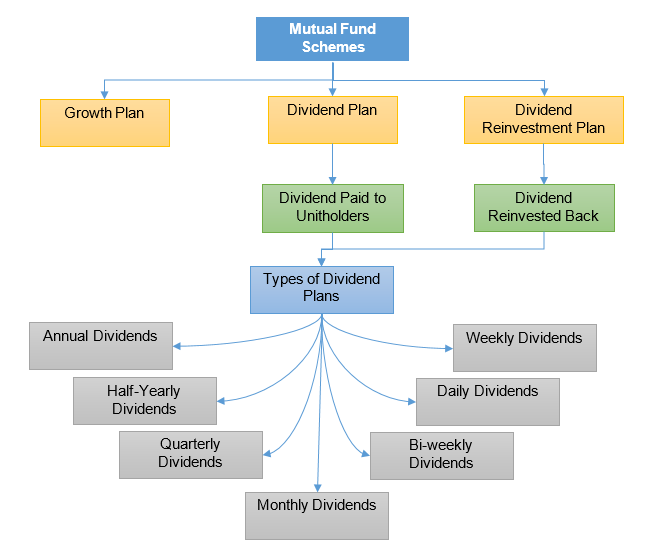

મ્યુચ્યુઅલ ફંડ એ એક રોકાણ વાહન છે જે એક સામાન્ય ઉદ્દેશ્ય શેર કરતી વિવિધ વ્યક્તિઓ પાસેથી નાણાં એકત્રિત કરે છેરોકાણ શેરોમાં અનેબોન્ડ. મોટાભાગની મ્યુચ્યુઅલ ફંડ યોજનાઓ વિકાસ યોજના, ડિવિડન્ડ યોજના અને ડિવિડન્ડ પુનઃ રોકાણ યોજના જેવા વિવિધ વિકલ્પો ઓફર કરે છે. તો, ચાલો આ યોજનાઓને વિગતવાર જોઈએ.

મ્યુચ્યુઅલ ફંડમાં ગ્રોથ પ્લાન સૂચવે છે કે સ્કીમ દ્વારા મેળવેલ નફો સ્કીમમાં ફરીથી રોકાણ કરવામાં આવે છે. કોઈપણ પૂર્વ સૂચના વિના, નફો સ્કીમમાં ફરીથી રોકાણ કરવામાં આવે છે. મ્યુચ્યુઅલ ફંડ ગ્રોથ પ્લાનની NAVમાં વધારો તેના કમાયેલા નફાને દર્શાવે છે. વૃદ્ધિ યોજના પસંદ કરતી વ્યક્તિઓને ત્યાં સુધી કોઈ વચગાળાનો રોકડ પ્રવાહ મળતો નથીવિમોચન. જો કે, વૃદ્ધિ યોજનાઓ આનંદ માણે છેસંયોજન લાભો. વૃદ્ધિ યોજનાઓમાં રોકાણ કરવાથી વ્યક્તિઓને કરવેરાના લાભોનો આનંદ માણવામાં પણ મદદ મળે છેપાટનગર લાભ જો મ્યુચ્યુઅલ ફંડ રોકાણ એક વર્ષથી વધુ સમય માટે રાખવામાં આવે છે, તો વ્યક્તિઓએ લાંબા ગાળા માટે ચૂકવણી કરવાની જરૂર નથીમૂડી લાભ કર તેનાથી વિપરીત, જો રોકાણ ખરીદીની તારીખથી એક વર્ષની અંદર રિડીમ કરવામાં આવે તો, વ્યક્તિઓએ ટૂંકા ગાળાના મૂડી લાભો ચૂકવવાની જરૂર છે.

ડિવિડન્ડ પ્લાન મ્યુચ્યુઅલ ફંડ સ્કીમ દ્વારા ઓફર કરવામાં આવતી યોજનાનો સંદર્ભ આપે છે જ્યાં ડિવિડન્ડ મ્યુચ્યુઅલ ફંડ સ્કીમના યુનિટધારકોને વહેંચવામાં આવે છે. આ ડિવિડન્ડ ફંડ સ્કીમ દ્વારા તેમના યુનિટધારકોને મળેલા વાસ્તવિક નફાના અલગ ભાગમાંથી આપવામાં આવે છે. જે વ્યક્તિઓ તેમના રોકાણ પર નિયમિત આવક શોધી રહ્યા છે તેઓ મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ પ્લાન પસંદ કરે છે. જો કે, ડિવિડન્ડ પ્લાન પસંદ કરતી વખતે, વ્યક્તિઓએ એ સમજવાની જરૂર છે કે જ્યારે પણ મ્યુચ્યુઅલ ફંડ સ્કીમ ડિવિડન્ડ જાહેર કરે છે, ત્યારે ફંડની NAV ઘટે છે. કારણ કે ડિવિડન્ડ એનએવીમાંથી જાહેર કરવામાં આવે છે.

ડિવિડન્ડ રિઇન્વેસ્ટમેન્ટ પ્લાન ડિવિડન્ડ પ્લાન જેવી જ છે, જ્યાં મ્યુચ્યુઅલ ફંડ વ્યક્તિઓમાં ડિવિડન્ડનું વિતરણ કરે છે. જો કે, વ્યક્તિઓને પૈસા આપવાને બદલે, ડિવિડન્ડની રકમ વધુ એકમો ખરીદવા માટે મ્યુચ્યુઅલ ફંડ યોજનામાં પાછી નાખવામાં આવે છે.

મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ: ડિવિડન્ડની અવધિ

મ્યુચ્યુઅલ ફંડ સ્કીમ્સ પર ડિવિડન્ડની ઘોષણા માટેનો સમયગાળો પ્લાનથી પ્લાન અલગ અલગ હોય છે. જો કે, ડિવિડન્ડ વિતરણની સંપૂર્ણ વિવેકબુદ્ધિ ફંડ મેનેજરના હાથમાં રહે છે. ડિવિડન્ડની જાહેરાતના વિવિધ વિકલ્પો નીચે મુજબ છે.

વાર્ષિક ડિવિડન્ડ મ્યુચ્યુઅલ ફંડ

આ વિકલ્પમાં, મ્યુચ્યુઅલ ફંડ યોજનાઓ વાર્ષિક ડિવિડન્ડ જાહેર કરે છે. તમામ પ્રકારની મ્યુચ્યુઅલ ફંડ યોજનાઓ જેમ કેઇક્વિટી ફંડ્સ, ડેટ ફંડ્સ વગેરે આ પ્લાન ઓફર કરે છે.

અર્ધ-વાર્ષિક ડિવિડન્ડ મ્યુચ્યુઅલ ફંડ્સ

અર્ધવાર્ષિક વિકલ્પમાં, વ્યક્તિઓને છ મહિનામાં એકવાર ડિવિડન્ડ મળે છે. ફંડ સ્કીમની કામગીરીના આધારે ફંડ હાઉસ તેના યુનિટધારકોને ડિવિડન્ડ જાહેર કરે છે.

ત્રિમાસિક ડિવિડન્ડ મ્યુચ્યુઅલ ફંડ્સ

આ વિકલ્પનો આશરો લઈને, વ્યક્તિઓ મ્યુચ્યુઅલ ફંડ સ્કીમની કામગીરીના આધારે ત્રણ મહિનામાં એકવાર ડિવિડન્ડ મેળવી શકે છે.

માસિક ડિવિડન્ડ મ્યુચ્યુઅલ ફંડ્સ

જે વ્યક્તિઓ દર મહિને સ્થિર વળતરની અપેક્ષા રાખે છે તેઓ માસિક ડિવિડન્ડ વિકલ્પ પસંદ કરે છે. આ યોજનાનો આશરો લઈને, વ્યક્તિ માસિક પર ડિવિડન્ડની અપેક્ષા રાખી શકે છેઆધાર.

BI-સાપ્તાહિક ડિવિડન્ડ મ્યુચ્યુઅલ ફંડ્સ

આ વિકલ્પ યુનિટધારકોને પખવાડિયાના ધોરણે ડિવિડન્ડનો આનંદ માણવામાં મદદ કરે છે.

સાપ્તાહિક ડિવિડન્ડ મ્યુચ્યુઅલ ફંડ્સ

સાપ્તાહિક વિકલ્પ યુનિટધારકોને દર અઠવાડિયે ડિવિડન્ડ લાભો મેળવવા માટે આપે છે. મ્યુચ્યુઅલ ફંડ યોજનાઓ જેમ કે અલ્ટ્રા-ટૂંકા ગાળાના ભંડોળ અનેલિક્વિડ ફંડ્સ સાપ્તાહિક ડિવિડન્ડ વિકલ્પ ઓફર કરે છે.

દૈનિક ડિવિડન્ડ મ્યુચ્યુઅલ ફંડ્સ

આ વિકલ્પમાં, વ્યક્તિઓ દૈનિક ધોરણે ડિવિડન્ડ મેળવે છે. લિક્વિડ ફંડ્સ અને અન્ય ડેટ ફંડ્સ એ કેટલીક મ્યુચ્યુઅલ ફંડ યોજનાઓ છે જે દૈનિક ડિવિડન્ડ ઓફર કરી શકે છે.

મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ પર કરવેરા લાગુ પડે છે

કરવેરાના હેતુ માટે, મ્યુચ્યુઅલ ફંડ્સને બે શ્રેણીઓમાં વર્ગીકૃત કરવામાં આવે છે, એટલે કે, ઇક્વિટી ફંડ અને નોન-ઇક્વિટી ફંડ. કર હેતુઓ માટે, ઇક્વિટી મ્યુચ્યુઅલ ફંડ એ એક મ્યુચ્યુઅલ ફંડ સ્કીમ છે જે ઇક્વિટી શેર્સમાં તેના કુલ રોકાણના 65% કરતા વધુ ધરાવે છે. ઇક્વિટી મ્યુચ્યુઅલ ફંડના ડિવિડન્ડને આવકવેરામાંથી મુક્તિ મળે છે. આવકવેરા મુજબ મૂડી લાભને લાંબા ગાળાના મૂડી લાભ અને ટૂંકા ગાળાના મૂડી લાભમાં વર્ગીકૃત કરવામાં આવે છે. લોંગ-ટર્મ કેપિટલ ગેઇન (LTCG) નો અર્થ છે ઇક્વિટી મ્યુચ્યુઅલ ફંડમાં 12 મહિનાથી વધુ સમયગાળા માટે રાખવામાં આવેલ કોઈપણ રોકાણ. ઇક્વિટી ફંડમાં લાંબા ગાળાના મૂડી લાભ પર કર લાગુ પડતો નથી. શોર્ટ-ટર્મ કેપિટલ ગેઇન (STCG), જ્યાં ઇક્વિટી ફંડમાં રોકાણ 12 મહિનાથી ઓછા સમયગાળા માટે રાખવામાં આવે છે, તેના પર ટેક્સ લાગુ થાય છે.ફ્લેટ 15% નો દર.

ડેટ ફંડ્સ વિશે શું? કરવેરાના હેતુઓ માટે, ડેટ ફંડ અથવા નોન-ઇક્વિટી મ્યુચ્યુઅલ ફંડ એ એક મ્યુચ્યુઅલ ફંડ સ્કીમ છે જેમાં ઇક્વિટી શેર્સમાં 65% કરતાં ઓછું રોકાણ હોય છે. નોન-ઇક્વિટી મ્યુચ્યુઅલ ફંડ્સ પરના ડિવિડન્ડ ડિવિડન્ડ ડિસ્ટ્રિબ્યુશન ટેક્સ (DDT) માટે જવાબદાર છે. યુનિટધારકોએ તેના બદલે DDT ચૂકવવાની જરૂર નથી, ફંડ હાઉસ સ્કીમની NAVમાંથી ટેક્સ કપાત કરે છે અને તે જ ચૂકવે છે. મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ પર DDT ની ટકાવારી 28.84% (25% + સરચાર્જ વગેરે) છે. તેથી, ડિવિડન્ડ યોજના એવા વ્યક્તિઓ માટે યોગ્ય છે જેઓ સૌથી વધુ ટેક્સ સ્લેબ હેઠળ આવે છે અને વિકાસ યોજનાની તુલનામાં ડેટ મ્યુચ્યુઅલ ફંડમાં રોકાણ કરવાનું આયોજન કરે છે. આ નીચે પ્રમાણે સમજાવાયેલ છે:

જો રોકાણનો સમયગાળો 36 મહિનાથી વધુ હોય તો ડેટ ફંડ પર LTCG લાગુ થાય છે. આકર દર ઇન્ડેક્સેશન લાભ સાથે ડેટ ફંડ માટે LTCG પર લાગુ 20% છે. તેનાથી વિપરીત, જ્યારે રોકાણનો સમયગાળો 36 મહિનાથી ઓછો હોય ત્યારે ડેટ ફંડ પર STCG લાગુ થાય છે. STCG પર ટેક્સ વ્યક્તિના ટેક્સ બ્રેકેટ મુજબ લાગુ થાય છે. તેથી, જો કોઈ વ્યક્તિ 33.33% ના ઉચ્ચતમ ટેક્સ સ્લેબ હેઠળ આવે છે, તો તે 33.33% ટેક્સ ચૂકવશે. તેથી, આવી વ્યક્તિઓ ડિવિડન્ડ યોજનાઓ પસંદ કરી શકે છે જ્યાં તેઓ આવકવેરાના 33.33%ને બદલે DDT તરીકે માત્ર 28.84 ટકા ચૂકવે છે.

મ્યુચ્યુઅલ ફંડ રોકાણ: મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ પાછળની માન્યતાઓ

ઘણી વ્યક્તિઓને લાગે છે કે મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ કંપનીઓ દ્વારા તેમના માટે જાહેર કરાયેલા ડિવિડન્ડ જેવું જ છેશેરધારકો જે ખોટું નામ છે. મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ અને કંપનીઓ દ્વારા ઓફર કરવામાં આવતા ડિવિડન્ડ બંને અલગ છે. કંપનીઓ તેમના શેરધારકોને તેમના નફામાંથી ડિવિડન્ડ ઓફર કરે છે. તેવી જ રીતે, વ્યક્તિઓ એવી ધારણા ધરાવે છે કે મ્યુચ્યુઅલ ફંડ યોજનાઓમાં રોકાણ કરીને તેઓ ફંડની NAVમાં વધારા સાથે વધારાની આવક મેળવી શકશે. જો કે, તે એક ખોટી માન્યતા છે. જો કે, તે રોકાણમાંથી જ જારી કરવામાં આવે છે જેના પરિણામે NAV પર અસર થાય છે. આ એક ઉદાહરણ દ્વારા સમજાવી શકાય છે.

ધારો કે તમારી પાસે 10 છે,000 રૂપિયાની કિંમતના મ્યુચ્યુઅલ ફંડ એકમો જેની NAV 50 રૂપિયા છે. તેનો અર્થ એ છે કે તમે મ્યુચ્યુઅલ ફંડ સ્કીમમાં 200 યુનિટ ધરાવો છો. હવે, ધારો કે ફંડ હાઉસે યુનિટ દીઠ 15 રૂપિયાનું ડિવિડન્ડ જાહેર કર્યું છે. તેથી, તમને જે ડિવિડન્ડની રકમ મળશે તે 3,000 રૂપિયા છે. પરિણામે, ધચોખ્ખી કિંમત NAV 7,000 રૂપિયા હશે. ડિવિડન્ડ વિતરણને કારણે, NAV ઘટાડવું પડશે અને તેનું સુધારેલું મૂલ્ય 35 (50-15) રૂપિયા થશે.

મ્યુચ્યુઅલ ફંડ કંપનીઓ મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ યોજનાઓ ઓફર કરે છે

હાલમાં, મોટાભાગનાએસેટ મેનેજમેન્ટ કંપનીઓ (AMCs) અથવા મ્યુચ્યુઅલ ફંડ કંપનીઓ મ્યુચ્યુઅલ ફંડ સ્કીમ્સ ડિવિડન્ડ સ્કીમ ઓફર કરે છે. જે વ્યક્તિઓ તેમના મ્યુચ્યુઅલ ફંડ રોકાણ પર નિયમિત વળતરની અપેક્ષા રાખે છે તેઓ મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ યોજનાઓ પસંદ કરે છે. જો કે, વ્યક્તિઓએ યાદ રાખવું જોઈએ કે ફંડ મેનેજર પાસે ડિવિડન્ડ જાહેર કરવાનો સંપૂર્ણ અધિકાર છે. ફંડ મેનેજર ડિવિડન્ડની રકમ અને ડિવિડન્ડની ઘોષણાનો સમય નક્કી કરી શકે છે.

મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ સ્કીમમાં કેવી રીતે રોકાણ કરવું?

વ્યક્તિઓ કરી શકે છેમ્યુચ્યુઅલ ફંડમાં રોકાણ કરો વિવિધ રોકાણ ચેનલો દ્વારા ડિવિડન્ડ યોજનાઓ જેમ કે સીધા AMC તરફથી અથવા બ્રોકર્સ, મ્યુચ્યુઅલ ફંડ વિતરકો અને ઑનલાઇન પોર્ટલ દ્વારા. જો કે, જો વ્યક્તિઓ AMC દ્વારા મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ સ્કીમ્સમાં રોકાણ કરે છે તો તેઓ માત્ર એક ફંડ હાઉસની સ્કીમ ખરીદી શકે છે. તેનાથી વિપરીત, બ્રોકર્સ અથવા મ્યુચ્યુઅલ ફંડ ડિસ્ટ્રિબ્યુટર દ્વારા જવાથી, વ્યક્તિઓ વિવિધ ફંડ હાઉસની યોજનાઓમાં રોકાણ કરવાની પસંદગી મેળવે છે. ઓનલાઈન પોર્ટલ ઓફર કરે છે તે વધારાનો ફાયદો એ છે કે, વિવિધ ફંડ હાઉસની યોજનાઓ પસંદ કરવા ઉપરાંત, તેઓ ગમે ત્યાંથી અને કોઈપણ સમયે આવી યોજનાઓમાં રોકાણ કરી શકે છે.

SIP મ્યુચ્યુઅલ ફંડ્સ ડિવિડન્ડ પ્લાન ઓફર કરે છે

SIP અથવા વ્યવસ્થિતરોકાણ યોજના મ્યુચ્યુઅલ ફંડ યોજનાઓમાં નિયમિત અંતરાલમાં નાની રકમમાં રોકાણનો સંદર્ભ આપે છે. SIPનો પ્રાથમિક ફાયદો એ છે કે વ્યક્તિઓ નાની રકમમાં રોકાણ કરી શકે છે. પરિણામે, તે તેમના ખિસ્સા ચપટી નથી. ની ન્યૂનતમ રકમSIP રોકાણ 500 રૂપિયા (કેટલાક નાના પણ) જેટલા ઓછા હોઈ શકે છે. મ્યુચ્યુઅલ ફંડ કંપની વિવિધ પ્રકારની મ્યુચ્યુઅલ ફંડ યોજનાઓ જેમ કે ડેટ ફંડ, ઇક્વિટી ફંડ અનેહાઇબ્રિડ ફંડ.

SIP ઇક્વિટીઝ માટે શ્રેષ્ઠ ડિવિડન્ડ મ્યુચ્યુઅલ ફંડ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) ICICI Prudential Banking and Financial Services Fund Normal Dividend, Payout ₹29.96

↓ -0.17 ₹9,008 8.1 2.3 13.6 13.9 22.8 8.9 Sundaram Rural and Consumption Fund Normal Dividend, Payout ₹28.3873

↓ -0.41 ₹1,445 1.5 -3.4 11 17.8 22.1 19.5 Aditya Birla Sun Life Banking And Financial Services Fund Normal Dividend, Payout ₹22.91

↓ -0.29 ₹3,248 4.8 5.3 10.9 16.4 25.5 8.3 Mirae Asset India Equity Fund Normal Dividend, Payout ₹29.665

↓ -0.34 ₹37,778 3.6 -0.9 8.4 11.8 20.4 12 Franklin Asian Equity Fund Normal Dividend, Payout ₹13.0191

↑ 0.01 ₹239 -2.4 -5.6 7.1 3.2 11.9 14.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 25 Apr 25

આમ, તે નિષ્કર્ષ પર આવી શકે છે કે જે વ્યક્તિઓ સમયગાળા દરમિયાન સ્થિર આવકની અપેક્ષા રાખે છે તેઓ મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ યોજનાઓ પસંદ કરી શકે છે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.