+91-22-48913909

+91-22-48913909

Table of Contents

2022 માં રોકાણ કરવા માટે ટોચના 5 મ્યુચ્યુઅલ ફંડ

મ્યુચ્યુઅલ ફંડ મોડેથી રોકાણનું લોકપ્રિય માધ્યમ બની ગયું છે અને ઘણા રોકાણકારો આ તરફ ઝુકાવતા હોય છેરોકાણ તેમાં. મ્યુચ્યુઅલ ફંડ માત્ર સારું વળતર જ આપતા નથી, પરંતુ તે હાંસલ કરવાની વ્યવસ્થિત તક પણ આપે છેનાણાકીય લક્ષ્યો, જે તાજેતરના સમયમાં તેમની લોકપ્રિયતાનું એક કારણ છે. જો કે, ઇચ્છિત રોકાણ લક્ષ્ય હાંસલ કરવા અથવા સારું વળતર મેળવવા માટે, યોગ્ય ફંડમાં રોકાણ કરવું મહત્વપૂર્ણ છે. તેથી જ અમે અહીં છીએ! રોકાણકારો આયોજન કરી રહ્યા છેમ્યુચ્યુઅલ ફંડમાં રોકાણ કરો, અમે તમને કેટલાક લાવીએ છીએશ્રેષ્ઠ પ્રદર્શન કરનાર મ્યુચ્યુઅલ ફંડ જે તમારે રોકાણ કરતી વખતે ધ્યાનમાં લેવાની જરૂર છે. આ ભંડોળને એયુએમ જેવા મહત્વના પરિમાણો હાથ ધરીને શોર્ટલિસ્ટ કરવામાં આવ્યા છે.નથી, ભૂતકાળનું પ્રદર્શન, પીઅર સરેરાશ વળતર, માહિતી ગુણોત્તર, વગેરે.

Talk to our investment specialist

ભારતમાં ટોચના 5 શ્રેષ્ઠ પ્રદર્શન કરતા મ્યુચ્યુઅલ ફંડ્સ

શ્રેષ્ઠ ઇક્વિટી મ્યુચ્યુઅલ ફંડ્સ 2022

Fund NAV Net Assets (Cr) Min Investment Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Information Ratio Sharpe Ratio SBI PSU Fund Growth ₹30.5732

↓ -0.66 ₹4,789 5,000 500 5.3 -1.3 -1.1 30.8 31.4 23.5 -0.23 0.07 Franklin India Opportunities Fund Growth ₹235.185

↓ -3.39 ₹6,047 5,000 500 0.5 -2.8 9.9 29.3 32.7 37.3 1.68 0.46 Invesco India PSU Equity Fund Growth ₹58.62

↓ -1.27 ₹1,217 5,000 500 4 -3.9 -0.5 28.8 29.1 25.6 -0.47 0.06 HDFC Infrastructure Fund Growth ₹44.168

↓ -0.95 ₹2,329 5,000 300 2 -4.4 0.2 28.4 35.2 23 0 -0.01 ICICI Prudential Infrastructure Fund Growth ₹179.59

↓ -3.25 ₹7,214 5,000 100 2 -3.6 3.6 28.1 39.1 27.4 0 0.14 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 25 Apr 25 Note: Ratio's shown as on 31 Mar 25

શ્રેષ્ઠ ડેટ ફંડ્સ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity DSP BlackRock Credit Risk Fund Growth ₹48.7368

↓ -0.03 ₹207 15.6 17.6 22.4 13.9 7.8 7.81% 2Y 2M 8D 2Y 11M 12D Aditya Birla Sun Life Credit Risk Fund Growth ₹21.9589

↓ -0.01 ₹970 6.4 8.2 17.1 10.6 11.9 8.29% 2Y 5M 16D 3Y 9M 29D Aditya Birla Sun Life Medium Term Plan Growth ₹39.3236

↓ -0.03 ₹2,206 5.2 7 14.5 14.2 10.5 7.89% 3Y 7M 17D 4Y 10M 24D Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 1.3 5.9 13.7 8.8 0% 1Y 15D IDFC Government Securities Fund - Constant Maturity Plan Growth ₹45.7497

↓ -0.10 ₹342 4.5 6.6 12.8 8.3 9.7 6.97% 7Y 3M 14D 10Y 7M 24D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 25 Apr 25

શ્રેષ્ઠ હાઇબ્રિડ ફંડ્સ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) JM Equity Hybrid Fund Growth ₹115.855

↓ -1.80 ₹768 0.6 -6.6 3.5 20.7 27.8 27 HDFC Balanced Advantage Fund Growth ₹498.699

↓ -4.61 ₹90,375 2.8 0.1 7.3 19.7 25.9 16.7 ICICI Prudential Equity and Debt Fund Growth ₹377.83

↓ -3.14 ₹40,962 5.9 1.9 9.8 18.7 27.4 17.2 UTI Multi Asset Fund Growth ₹71.7362

↓ -0.57 ₹5,285 2.6 0.1 8.7 18.6 18.3 20.7 ICICI Prudential Multi-Asset Fund Growth ₹736.797

↓ -0.42 ₹55,360 5.6 3.8 13.2 18.4 26.4 16.1 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 25 Apr 25

શ્રેષ્ઠ ગોલ્ડ મ્યુચ્યુઅલ ફંડ્સ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) IDBI Gold Fund Growth ₹25.2353

↑ 0.02 ₹104 18.2 22.9 31.9 21.4 13.6 18.7 Aditya Birla Sun Life Gold Fund Growth ₹28.0678

↓ -0.11 ₹555 17.9 22.2 31.7 21.1 13.1 18.7 SBI Gold Fund Growth ₹28.2586

↓ -0.15 ₹3,582 18.2 22.2 31.1 21 13.1 19.6 Axis Gold Fund Growth ₹28.1635

↓ -0.16 ₹944 17.5 21.9 31 21 13.5 19.2 ICICI Prudential Regular Gold Savings Fund Growth ₹29.9041

↓ -0.17 ₹1,909 18.2 22.1 30.9 20.9 13.1 19.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 25 Apr 25

મ્યુચ્યુઅલ ફંડના પ્રકાર: જોખમ અને વળતર

તમે રોકાણ કરો તે પહેલાં, નીચેની મ્યુચ્યુઅલ ફંડ શ્રેણીઓના મૂળભૂત જોખમ અને સરેરાશ વળતર જાણો:

| મ્યુચ્યુઅલ ફંડ કેટેગરી | સરેરાશ વળતર | જોખમ | જોખમનો પ્રકાર |

|---|---|---|---|

| ઇક્વિટી ફંડ્સ | 2%-20% | ઉચ્ચથી મધ્યમ | અસ્થિરતા જોખમ, પ્રદર્શન જોખમ, એકાગ્રતા જોખમ |

| દેવું/બોન્ડ | 8-14% | નીચાથી મધ્યમ | વ્યાજ દર જોખમ, ક્રેડિટ જોખમ |

| મની માર્કેટ ફંડ્સ | 4%-8% | નીચું | ફુગાવો જોખમ, તક ગુમાવવી |

| સંતુલિત ભંડોળ | 5-15% | માધ્યમ | ઇક્વિટી, ડેટ હોલ્ડિંગ્સમાં ઉચ્ચ એક્સપોઝર |

મ્યુચ્યુઅલ ફંડ કેલ્ક્યુલેટર: તમારા રોકાણના વળતર પૂર્વ-નિર્ધારિત કરો

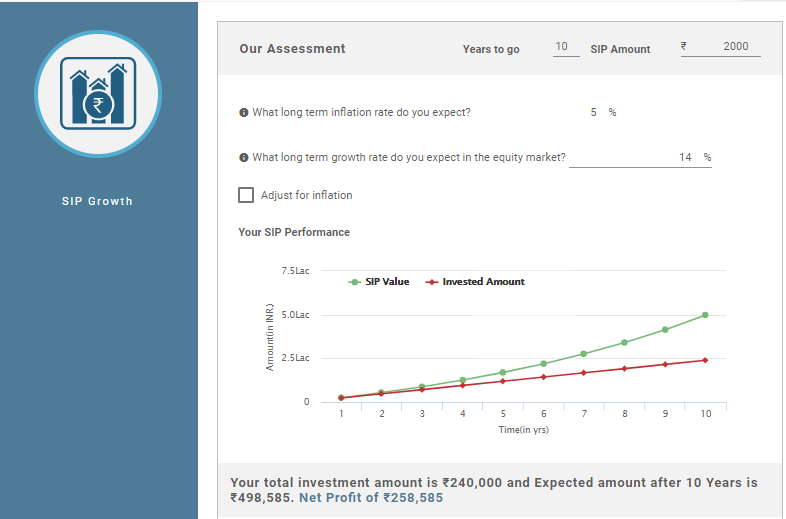

એસિપ કેલ્ક્યુલેટર એ એક સ્માર્ટ સાધન છે જે રોકાણકારોના મુખ્ય પ્રશ્નોનું નિરાકરણ કરે છે જેમ કે 'કેટલું રોકાણ કરવું', 'હું કેટલું કમાઈશ', 'મારો નફો કેટલો હશે', વગેરે.મ્યુચ્યુઅલ ફંડ કેલ્ક્યુલેટર, વધુ વિશિષ્ટ રીતે,SIP કેલ્ક્યુલેટર તમે જે મુદત માટે રોકાણ કરવા માંગો છો તે માટે તમારી રોકાણની રકમ પૂર્વ-નિર્ધારિત કરે છે. તે અસરકારક માટે શ્રેષ્ઠ સાધનો પૈકી એક છેનાણાકીય આયોજન. શું કોઈ વ્યક્તિ કાર, ઘર ખરીદવાની યોજના બનાવવા માંગે છે, તેના માટે યોજના બનાવોનિવૃત્તિ, બાળકનું ઉચ્ચ શિક્ષણ અથવા અન્ય કોઈપણ નાણાકીય ધ્યેય, તેના માટે SIP કેલ્ક્યુલેટરનો ઉપયોગ કરી શકાય છે. કેલ્ક્યુલેટર કેવી રીતે કાર્ય કરે છે તે અહીં છે:

ઉદાહરણ:

માસિક રોકાણ: ₹ 2,000

રોકાણનો સમયગાળો: 10 વર્ષ

રોકાણ કરેલ કુલ રકમ: ₹ 2,40,000

લાંબા ગાળાની ફુગાવો: 5% (આશરે)

લાંબા ગાળાનો વિકાસ દર: 14% (આશરે)

SIP કેલ્ક્યુલેટર મુજબ અપેક્ષિત વળતર: ₹ 4,98,585

SIP કેલ્ક્યુલેટરમાં તમારે ફક્ત કેટલાક મૂળભૂત ઇનપુટ્સ દાખલ કરવાની જરૂર છે જેમ કે રોકાણની રકમ અને રોકાણનો સમયગાળો (વધારાના ઇનપુટ્સ જેમ કે ફુગાવો અને અપેક્ષિતબજાર વળતર વધુ વાસ્તવિક ચિત્ર આપશે). આ એન્ટ્રીઓનું આઉટપુટ પાકતી મુદતની અંતિમ રકમ અને થયેલ લાભ હશે.

ધ્યેયને ધ્યાનમાં રાખીને સમાન ગણતરી પણ લક્ષ્ય સુધી પહોંચવા માટે વ્યક્તિએ કેટલું રોકાણ કરવું જોઈએ તે નક્કી કરવા માટે કરી શકાય છે. તમારે કોઈ ચોક્કસ ધ્યેય પસંદ કરવો પડશે, જેમ કે નીચે આપેલા છે, અને ધ્યેય કેલ્ક્યુલેટરનો ઉપયોગ કરીને વિગતોનો અંદાજ કાઢવો પડશે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.