Table of Contents

संपत्ति आवंटन: सामरिक, सामरिक और मॉडल

हमने अक्सर "एसेट एलोकेशन" शब्द के बारे में सुना है, एसेट एलोकेशन क्या है? यह महत्वपूर्ण क्यों है? क्या लाभ हैं? रणनीतिक परिसंपत्ति आवंटन क्या है? क्या हैसामरिक संपत्ति आवंटन? परिसंपत्ति आवंटन मॉडल कैसे विकसित किए जाते हैं? हम यहां ऐसे ही कुछ सवालों के जवाब तलाश रहे हैं। अस्थिरता या जोखिम एकइन्वेस्टरका पोर्टफोलियो निवेशकों और वित्तीय सलाहकारों दोनों की नींद हराम करने के लिए जाना जाता है, इसलिए पोर्टफोलियो निर्माण (या बल्कि संपत्ति आवंटन) के केंद्र में हैवित्तीय योजना.

संपत्ति आवंटन: क्यों?

संपत्ति आवंटन या पोर्टफोलियो निर्माण हमेशा महत्वपूर्ण रहा है। निम्नलिखित मामले पर विचार करें जहां कोई व्यक्ति आइसक्रीम के लिए एक कारखाने में पैसा लगाता है। व्यापार गर्मी के मौसम में अच्छा रिटर्न देता है (यह मानते हुए कि लोग गर्मी के बदले कुछ ठंडा चाहते हैं!), हालांकि, बरसात के मौसम में जब बारिश, हवा और ठंड होती है तो उपज काफी कम हो जाती है। व्यवसाय में वह है जिसे हम "मौसम जोखिम" के रूप में वर्गीकृत कर सकते हैं। हालाँकि, मान लीजिए कि निवेशक को एक ऐसे व्यवसाय में निवेश किया गया था जो छतरियों का निर्माण करता है, गर्मियों में छतरियों की बिक्री केवल मामूली होगी यदि कोई हो ... हालाँकि बरसात के मौसम में छतरियों की मांग काफी बढ़ जाएगी। तो आइए व्यापार के आधार पर निम्नलिखित परिदृश्यों पर विचार करें:

| व्यापार के प्रकार | गर्मियों में वापसी | बरसात के मौसम में वापसी |

|---|---|---|

| आइसक्रीम | हां | नहीं |

| छाता | नहीं | हां |

| आइसक्रीम में 50% और छाता में 50% | हां | हां |

इसलिए द्वारानिवेश व्यवसाय में जिसने अलग-अलग मौसमों में अच्छा प्रदर्शन किया (इसलिए असंबद्ध!) निवेशक को वास्तव में एक रिटर्न मिल सकता है जो मौसम की अनिश्चितताओं (मौसम की) के अधीन नहीं है। यहां प्रतिफल किसी एकल व्यवसाय में निवेश करने की तुलना में स्थिर है। तो यहाँ क्या महत्वपूर्ण है…..एक असंबद्ध संपत्ति में निवेश करने से रिटर्न कम अस्थिर और स्थिर हो जाता है।

एसेट एलोकेशन: कौन सी एसेट्स और कैसे मिक्स करें?

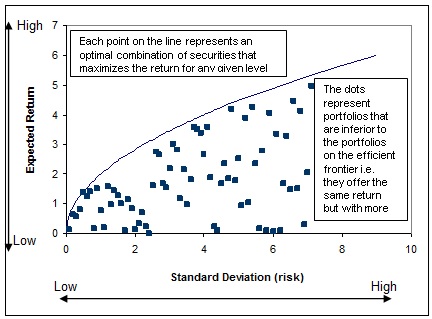

यहां सीखी गई उपरोक्त अवधारणा को लागू करते हुए, यदि हम इसे एक निवेश पोर्टफोलियो (स्टॉक के,) पर लागू करते हैं,म्यूचुअल फंड्स आदि), हमें वांछित रिटर्न प्राप्त करने के लिए असंबद्ध संपत्तियों का मिश्रण बनाने की जरूरत है जो स्थिर है। हालांकि क्या होता है कि संपत्ति के मिश्रण का उपयोग करते समय प्रत्येक पोर्टफोलियो में जोखिम का एक निश्चित स्तर होता है, यानी रिटर्न का विचलन जिसकी उम्मीद की जा सकती है, क्योंकि ऐतिहासिक रूप से हालांकि परिसंपत्ति वर्गों का समग्र रिटर्न सकारात्मक हो सकता है, ऐसी अवधि होती है नकारात्मक रिटर्न भी या अधिक विशेष रूप से होगा aमानक विचलन औसत रिटर्न से अपेक्षित रिटर्न की संख्या जो कि परिसंपत्ति वर्ग ने ऐतिहासिक रूप से दिया होगा। इसलिए हम जोखिम के विभिन्न स्तरों (या मानक विचलन) का एक पोर्टफोलियो बनाने का प्रयास करते हैं, लेकिन ऐतिहासिक डेटा को देखते हुए, जोखिम के दिए गए स्तर के लिए उच्चतम रिटर्न देने वाला केवल एक पोर्टफोलियो (विभिन्न संपत्तियों में अलग-अलग भार के साथ) होगा ... यह है "कुशल सीमांत" कहा जाता है। चित्रमय प्रतिनिधित्व के लिए कृपया नीचे दिए गए चार्ट को देखें। जैसा कि ऊपर बताया गया है, कुशल सीमा वह रेखा है जिसमें उच्चतम रिटर्न देने वाले जोखिम के दिए गए स्तर के लिए संपत्ति का मिश्रण होता है; अन्य पोर्टफोलियो कम रिटर्न देंगे।

सामरिक संपत्ति आवंटन और सामरिक संपत्ति आवंटन: कैसे तय करें?

परिसंपत्ति आवंटन विभिन्न प्रकार के संभावित निवेशों के बीच चयन करने में उपयोग की जाने वाली रणनीति है, दूसरे शब्दों में, किस परिसंपत्ति वर्ग जैसे स्टॉक औरबांड आदि कोई निवेश करना चाहता है। वित्तीय नियोजन के एक बड़े हिस्से में एक परिसंपत्ति आवंटन का पता लगाना शामिल है जो किसी दिए गए व्यक्ति के लिए उनकी भूख और जोखिम उठाने की क्षमता के मामले में उपयुक्त है।

जब हम किसी निवेशक को परिसंपत्ति आवंटन पर सलाह दे रहे होते हैं, तो विचार यह है कि निवेशक को ऐसी कई संपत्तियों में शामिल किया जाए जो सहसंबद्ध नहीं हैं। निवेशक की जोखिम उठाने की क्षमता के अनुसार, हम विभिन्न जोखिम स्तरों के साथ अलग-अलग पोर्टफोलियो चुन सकते हैं। उदाहरण के लिए नकद, बांड जैसे 4 व्यापक परिसंपत्ति वर्गों का उपयोग करते हुए निम्नलिखित पर विचार करें,इक्विटीज, और विकल्प:

| अपरिवर्तनवादी | उदारवादी | आक्रामक | |

|---|---|---|---|

| रिटर्नश्रेणी अलविदा। (90% सम्मेलन) | -2 से 17 | -8 से 28 | -13 से 38 |

| औसत रिटर्न / एसटीडी। देव। प्रति वर्ष | 7/6 | 9/11 | 11/6 |

| नकद | 40 | 15 | 0 |

| बांड | 40 | 45 | 40 |

| इक्विटीज | 10 | 30 | 50 |

| विकल्प | 10 | 10 | 10 |

*सभी आंकड़े प्रतिशत में हैं

पोर्टफोलियो से जिन्हें रूढ़िवादी के रूप में आक्रामक के रूप में वर्गीकृत किया जाता है, पोर्टफोलियो का जोखिम (या मानक विचलन) बढ़ जाता है, हमें एक विशिष्ट जोखिम के लिए इष्टतम पोर्टफोलियो मिलते हैं। एक स्पष्ट अवलोकन यह है कि जैसे-जैसे जोखिम बढ़ता है जोखिमपूर्ण परिसंपत्तियों (इक्विटी आदि) का आवंटन बढ़ता है, अनिवार्य रूप से यह कहना कि उच्च रिटर्न प्राप्त करने के लिए एक उच्च मानक विचलन होता है जो पोर्टफोलियो के अधीन हो सकता है।

केवल एक एसेट क्लास रखने के बजाय एसेट मिक्स (या एसेट एलोकेशन) के महत्व को समझना चाहिए; यह पोर्टफोलियो की समग्र अस्थिरता को कम करता है और यह सुनिश्चित करता है कि रिटर्न स्थिर रहे। रणनीतिक परिसंपत्ति आवंटन बहुत महत्वपूर्ण है जब निवेशक लंबी अवधि के क्षितिज के साथ एक पोर्टफोलियो बनाने पर विचार करता है, ये ऐसे पोर्टफोलियो होते हैं जो पांच से दस साल के समय के क्षितिज के होते हैं। साथ ही, जब निवेशक करंट को ओवरले करना चाहते हैंमंडी थोड़े बदलाव के साथ रणनीतिक पोर्टफोलियो को देखें और ट्विक करें, फिर परिणामी पोर्टफोलियो को "टैक्टिकल एसेट एलोकेशन पोर्टफोलियो" कहा जाता है, उदाहरण के लिए। अगर यह विचार है कि भविष्य में इक्विटी बाजार बहुत अच्छा प्रदर्शन करने जा रहे हैं, तो इक्विटी के लिए आवंटन थोड़ा बढ़ सकता है (मान लीजिए 5%), एक परिसंपत्ति वर्ग में भी वृद्धि हैओफ़्सेट किसी अन्य परिसंपत्ति वर्ग में आवंटन को कम करके जब उसमें दृश्य नकारात्मक हो सकता है।

Talk to our investment specialist

जीवन चक्र और आयु के अनुसार संपत्ति आवंटन

एक महत्वपूर्ण पहलू यह निर्धारित करना हैजोखिम प्रोफाइल या निवेशक की जोखिम उठाने की क्षमता। अधिकांश निवेशकों के साथ उनकी जोखिम लेने की क्षमता उम्र के साथ बदलती है क्योंकि उम्र के साथ हमारी वित्तीय स्थिति में बदलाव होता है। इसलिए, किसी व्यक्ति का संपत्ति आवंटन भी उम्र के साथ बदलता है। अपने साथ बैठना उचित हैवित्तीय सलाहकार और सुनिश्चित करें कि परिसंपत्ति आवंटन की समीक्षा कम से कम तीन या पांच साल के ब्लॉक में की जाती है।

संपत्ति आवंटन मॉडल: महत्व

एक पोर्टफोलियो में विभिन्न परिसंपत्ति वर्गों के महत्व को महसूस करना महत्वपूर्ण है, एक पोर्टफोलियो में पर्याप्त रूप से असंबद्ध संपत्ति होना आवश्यक है ताकि जब कोई परिसंपत्ति वर्ग कमाई न करे, तो अन्य निवेशक को पोर्टफोलियो पर सकारात्मक रिटर्न दें। . हालांकि, कई लोगों के मन में एक सवाल है ... क्यों न केवल एक परिसंपत्ति वर्ग जो अच्छा प्रदर्शन कर रहा है, सुनिश्चित करें कि आप सही स्तर (बाजार समय!) पर बाजार में प्रवेश करते हैं और उस बहु-बैगर (बेहतर सुरक्षा चयन!) .

निवेशक आमतौर पर बाजार के समय और सुरक्षा चयन में काफी समय व्यतीत करते हैं। इस तरह की कार्रवाइयों का रिटर्न पर वास्तविक प्रभाव, वास्तव में, केवल 9-10 प्रतिशत है, यह जानकर आश्चर्य होता है। वास्तव में, नोबेल पुरस्कार विजेता गैरी ब्रिंसन (हुड और बीबोवर के साथ) द्वारा 1986 में 91 बड़े अमेरिकी पेंशन फंडों के एक अध्ययन ने संकेत दिया कि निवेश नीति* निवेश रणनीति (बाजार समय और सुरक्षा चयन) पर हावी है, जैसे कि निवेश नीति औसतन 93.6 योगदान देती है। कुल योजना रिटर्न में भिन्नता का प्रतिशत। (1991 में ब्रिंसन द्वारा किया गया एक समान अभ्यास, लगभग 92 प्रतिशत का परिणाम मिला)। तब यह निष्कर्ष निकाला गया था कि निवेश नीति (परिसंपत्ति आवंटन) का योगदान अत्यधिक प्रभावशाली योगदानकर्ता हैकुल प्राप्ति और बाजार के समय और सुरक्षा चयन जैसे कारकों की वापसी में योगदान को अभिभूत करता है

| कारकों | वापसी विविधता |

|---|---|

| निवेश नीति* | 93.6% |

| नीति और समय | 95.3% |

| नीति और सुरक्षा चयन | 97.8% |

ब्रिंसन स्टडी (1986) *निवेश नीति का अर्थ है योजना की विशिष्टताप्रायोजकसामान्य परिसंपत्ति आवंटन मिश्रण की पहचान सहित उद्देश्यों, बाधाओं और आवश्यकताओं।

उपरोक्त अध्ययन का सार (हालांकि विभिन्न विवाद रहे हैं) यह है कि संपत्ति आवंटन 90% से अधिक रिटर्न की व्याख्या करता है! संपत्ति आवंटन, वास्तव में, राजा है! हालांकि कोई भी बाजार समय और बेहतर सुरक्षा चयन में शामिल हो सकता है, सही परिसंपत्ति आवंटन पोर्टफोलियो का सबसे महत्वपूर्ण पहलू है।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।