Table of Contents

निवेश के लिए सर्वश्रेष्ठ एसआईपी कैसे चुनें?

सिप या व्यवस्थितनिवेश योजना में एक निवेश मोड हैम्यूचुअल फंड्स जहां लोग नियमित अंतराल पर कम मात्रा में निवेश करते हैं। एसआईपी को म्युचुअल फंड की सुंदरता में से एक माना जाता है क्योंकि लोग छोटी निवेश राशियों के माध्यम से अपने उद्देश्यों को प्राप्त कर सकते हैं। हालांकि एसआईपी सुविधाजनक तरीकों में से एक है; एक सवाल जो ज्यादातर लोगों को हैरान करता है;

निवेश के लिए सबसे अच्छा SIP कैसे चुनें? कई स्थितियों में व्यक्ति भ्रमित होते हैं कि क्या उनकाएसआईपी निवेश सबसे अच्छा है या नहीं। तो, आइए इस लेख के माध्यम से देखें कि कैसे चयन करेंशीर्ष एसआईपी, एसआईपी रिटर्न कैलकुलेटर का उपयोग कैसे करें, शीर्ष औरसर्वश्रेष्ठ प्रदर्शन करने वाले म्युचुअल फंड एक एसआईपी के लिए, और भी बहुत कुछ।

एसआईपी क्यों करते हैं?

कोई भी निवेश हमेशा एक उद्देश्य की प्राप्ति के उद्देश्य से किया जाता है।

SIP को लक्ष्य-आधारित निवेश के रूप में भी जाना जाता है। लोग विभिन्न उद्देश्यों को प्राप्त करने का प्रयास करते हैं जैसे घर खरीदना, वाहन खरीदना, उच्च शिक्षा की योजना बनाना,सेवानिवृत्ति योजना, एसआईपी निवेश के माध्यम से। इसके अलावा, प्रत्येक उद्देश्य के लिए अपनाया गया दृष्टिकोण अलग होगा। नतीजतन, अपने निवेश उद्देश्य को परिभाषित करते समय, आपको इससे संबंधित कुछ सवालों के जवाब देने होंगे:

- हासिल करने का लक्ष्य क्या है?

- निवेश की अवधि क्या होगी?

- आपकी जोखिम-भूख क्या है?

कार्यकाल और जोखिम-भूख को परिभाषित करने से लोगों को चुनी जाने वाली योजना के प्रकार को परिभाषित करने में मदद मिलती है। जोखिम-भूख को परिभाषित करने के लिए, लोग कर सकते हैं aजोखिम आकलन या जोखिम प्रोफाइलिंग। उदाहरण के लिए, जिन लोगों का कार्यकाल अल्पकालिक है, वे डेट फंड में निवेश करना चुन सकते हैं। इसी तरह, उच्च जोखिम वाले लोग इसमें निवेश करना चुन सकते हैंइक्विटी फ़ंड. इसलिए, किसी भी निवेश के सफल और कुशल होने के लिए उद्देश्यों को परिभाषित करना महत्वपूर्ण है।

म्यूचुअल फंड कैलकुलेटर या एसआईपी रिटर्न कैलकुलेटर

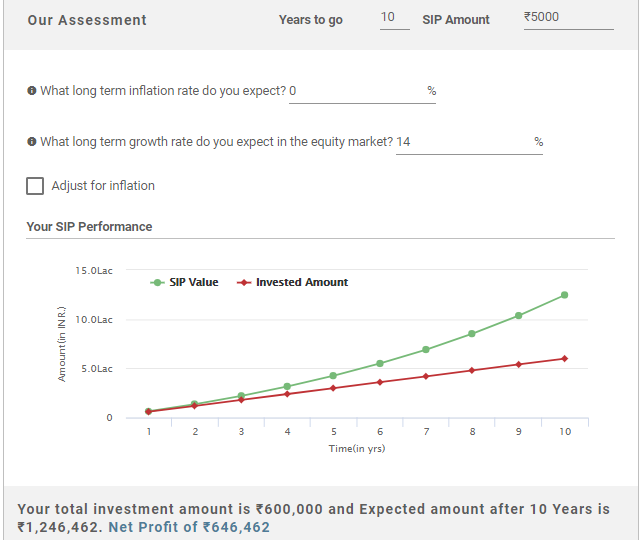

एक बार जब आप अपने उद्देश्य को परिभाषित कर लेते हैं, तो अगला कदम उद्देश्य को पूरा करने के लिए आवश्यक धन का निर्धारण करना होता है। यह a . का उपयोग करके किया जा सकता हैम्यूचुअल फंड कैलकुलेटर जो आपको अपने भविष्य के उद्देश्यों को प्राप्त करने के लिए आज निवेश की जाने वाली आवश्यक राशि का आकलन करने में मदद करता है। इसके अलावा, लोग यह भी सत्यापित कर सकते हैं कि समय के साथ उनका एसआईपी कैसे बढ़ता है। कुछ इनपुट डेटा जिन्हें लोगों को म्यूचुअल फंड कैलकुलेटर में दर्ज करने की आवश्यकता होती है, उनमें मासिक आय, मासिक बचत राशि, निवेश पर अपेक्षित रिटर्न, अपेक्षितमुद्रास्फीति दर, और भी बहुत कुछ।

Know Your Monthly SIP Amount

आवश्यक योजना चुनें

उद्देश्यों को परिभाषित करने और एसआईपी राशि पर निर्णय लेने के बाद, ध्यान केंद्रित करने वाला अगला क्षेत्र एसआईपी निवेश के लिए सबसे अच्छी योजना का चयन करना है। व्यक्तियों की विविध आवश्यकताओं को पूरा करने के लिए म्यूचुअल फंड योजनाओं को विभिन्न श्रेणियों में विभाजित किया गया है। एक व्यापक नोट पर, पोर्टफोलियो की अंतर्निहित परिसंपत्ति संरचना के संबंध में, म्यूचुअल फंड योजनाओं को तीन व्यापक श्रेणियों में वर्गीकृत किया जाता है। वे:

1. इक्विटी-आधारित फंड

इक्विटी फंड अपने कोष का निवेश इक्विटी और इक्विटी से संबंधित उपकरणों में करते हैं। ये योजनाएं गारंटीशुदा रिटर्न प्रदान नहीं करती हैं क्योंकि उनका प्रदर्शन अंतर्निहित इक्विटी शेयरों के प्रदर्शन पर निर्भर करता है। हालांकि, लंबी अवधि के कार्यकाल के लिए ये योजनाएं एक अच्छा विकल्प हो सकती हैं। इक्विटी फंडों को वर्गीकृत किया जाता हैलार्ज कैप फंड,मिड कैप फंड,स्मॉल कैप फंड, सेक्टोरल फंड, मल्टीकैप फंड, और भी बहुत कुछ।

2. ऋण आधारित निधि

ये योजनाएं अलग-अलग परिपक्वता अवधि के आधार पर अपने कोष को निश्चित आय के साधनों में निवेश करती हैं। इन योजनाओं को अल्पकालिक निवेश के लिए एक अच्छा विकल्प माना जा सकता है। इन योजनाओं को वर्गीकृत किया गया हैआधार में अंतर्निहित आस्तियों की परिपक्वता प्रोफाइल कीलिक्विड फंड, अल्ट्राअल्पकालिक निधि, गतिशीलगहरा संबंध धन, और भी बहुत कुछ।

3. बैलेंस्ड फंड्स

के रूप में भी जाना जाता हैहाइब्रिड फंड, ये योजनाएं इक्विटी और डेट इंस्ट्रूमेंट दोनों में अपने कोष का निवेश करती हैं। ये योजनाएं नियमित आय की तलाश कर रहे निवेशकों के लिए अच्छी हैंराजधानी सराहना।

सामान्य तौर पर एसआईपी को इक्विटी फंड के संदर्भ में संदर्भित किया जाता है। ऐसा इसलिए है क्योंकि एसआईपी आम तौर पर लंबी अवधि के लिए किया जाता है जहां लोग अधिकतम लाभ प्राप्त कर सकते हैं।

Talk to our investment specialist

निवेश के लिए सर्वश्रेष्ठ प्रदर्शन करने वाला एसआईपी

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 100 2.9 13.6 38.9 21.9 19.2 Invesco India Growth Opportunities Fund Growth ₹88

↑ 2.77 ₹5,930 100 -2.5 -10.6 14.8 19.6 25.6 37.5 ICICI Prudential Banking and Financial Services Fund Growth ₹124.09

↑ 3.37 ₹8,843 100 6.5 -0.1 14.2 13.8 24.6 11.6 Motilal Oswal Multicap 35 Fund Growth ₹55.3139

↑ 1.07 ₹11,172 500 -5.6 -13.8 13 18.8 22.3 45.7 Sundaram Rural and Consumption Fund Growth ₹91.8583

↑ 1.50 ₹1,398 100 -2 -11.6 12.4 17.1 22.2 20.1 DSP BlackRock Equity Opportunities Fund Growth ₹575.975

↑ 14.48 ₹12,598 500 -0.2 -9.1 11.9 18.2 26.4 23.9 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹56.72

↑ 1.61 ₹3,011 1,000 7.5 -1 11.1 14.1 25.1 8.7 Mirae Asset India Equity Fund Growth ₹103.961

↑ 2.39 ₹35,533 1,000 0 -7.3 7.5 10 20.7 12.7 Tata India Tax Savings Fund Growth ₹40.7798

↑ 1.12 ₹4,053 500 -3.8 -11.2 7 12.8 23.2 19.5 L&T India Value Fund Growth ₹99.1835

↑ 2.83 ₹11,580 500 -2.2 -11.6 6.9 19.2 30.6 25.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

सर्वश्रेष्ठ एसआईपी कैसे चुनें के लिए पैरामीटर?

निवेश करने के लिए सबसे अच्छा एसआईपी कैसे चुनें, इसके बारे में मापदंडों को वर्गीकृत किया गया हैमात्रात्मक पैरामीटर तथागुणात्मक पैरामीटर. दोनों मापदंडों के साथ-साथ उनके हिस्से बनाने वाले बिंदुओं को इस प्रकार समझाया गया है।

मात्रात्मक पैरामीटर

1. म्युचुअल फंड रेटिंग

म्यूचुअल फंड रेटिंग किसी योजना के बारे में विस्तार से समझने के लिए एक महत्वपूर्ण पैरामीटर है। व्यक्तियों को विभिन्न क्रेडिट द्वारा दी गई योजना की रेटिंग की जांच करने की आवश्यकता हैरेटिंग एजेंसी जैसे क्रिसिल, आईसीआरए, और भी बहुत कुछ। ये एजेंसियां अपने पूर्व निर्धारित मापदंडों के आधार पर किसी योजना का मूल्यांकन करती हैं। यह आपको सर्वश्रेष्ठ म्युचुअल फंड का चयन करते समय अपनी प्राथमिकताओं को कम करने में मदद करेगा।

2. ऐतिहासिक रिटर्न

रेटिंग के संबंध में योजनाओं को छाँटने के बाद, अगला पैरामीटर योजना के ऐतिहासिक रिटर्न की जाँच करना है। हालांकि ऐतिहासिक रिटर्न भविष्य के प्रदर्शन के लिए बेंचमार्क नहीं हैं, फिर भी लोग इसका उपयोग भविष्य के रिटर्न की भविष्यवाणी के लिए कर सकते हैं।

3. फंड की उम्र और एयूएम

फंड की उम्र और एयूएम भी प्रमुख मानदंड हैं जिन पर ध्यान देने की जरूरत हैम्यूचुअल फंड में निवेश. लोगों को यह जांचना होगा कि बाजार में फंड कितने वर्षों से मौजूद है। फंड जितना पुराना होगा, निवेशकों के लिए उतना ही अच्छा होगा। लोगों को उन योजनाओं में निवेश करने की कोशिश करनी चाहिए, जिनका अस्तित्व कम से कम 3 साल हो। लोगों को फंड की उम्र के साथ-साथ योजना के एयूएम पर भी विचार करना चाहिए। एयूएम या प्रबंधन के तहत संपत्ति योजना में निवेश कंपनी की संपत्ति के कुल मूल्य को संदर्भित करती है। इससे आपको यह समझने में मदद मिलेगी कि कितने लोगों ने इस योजना में अपना पैसा निवेश किया है।

4. व्यय अनुपात और निकास भार

प्रदर्शन के साथ-साथ लोगों को योजना के व्यय अनुपात और निकास भार पर भी ध्यान देना चाहिए। किसी योजना का व्यय अनुपात एक फंड के प्रबंधन शुल्क और प्रशासनिक शुल्क से संबंधित होता है। लोगों को यह समझना चाहिए कि कम व्यय अनुपात के परिणामस्वरूप अधिक लाभ होगा और इसके विपरीत। एक्सपेंस रेशियो के साथ-साथ लोगों को स्कीम के एग्जिट लोड पर भी विचार करने की जरूरत है। एक्जिट लोड उन शुल्कों को संदर्भित करता है जिन्हें एक निश्चित पूर्वनिर्धारित अवधि से पहले योजनाओं से बाहर निकलने के दौरान फंड हाउस को भुगतान करने की आवश्यकता होती है। लोगों को एक्सपेंस रेशियो और एग्जिट लोड के बारे में विस्तार से समझने की जरूरत है क्योंकि वे लाभ के एक पाई के हिस्से को खा सकते हैं।

5. ब्याज दर परिदृश्य और औसत परिपक्वता

डेट फंड के संबंध में ये पैरामीटर आवश्यक हैं। डेट फंडों के मामले में, ब्याज दर परिदृश्य महत्वपूर्ण है क्योंकि उनकी कीमतें ब्याज दर में उतार-चढ़ाव से प्रभावित होती हैं। उदाहरण के लिए, गिरती ब्याज दरों के मामले में, लंबी अवधि के निश्चित आय साधन एक अच्छा विकल्प होगा और ब्याज दरों में वृद्धि के मामले में इसके विपरीत होता है। ब्याज दर के साथ-साथ औसत परिपक्वता भी एक महत्वपूर्ण भूमिका निभाती है। लोगों को हमेशा की औसत परिपक्वता को देखने की जरूरत हैडेट फंड, इससे पहलेनिवेश, डेट फंडों में इष्टतम जोखिम रिटर्न के लक्ष्य के लिए।

6. अनुपात का विश्लेषण

यह इक्विटी फंड के संबंध में है जहां लोगों को अनुपात का विश्लेषण करने की आवश्यकता होती है जैसे किशार्प भाग तथाअल्फा. ये अनुपात यह जांचने में मदद करते हैं कि फंड मैनेजर ने अपने निर्धारित बेंचमार्क की तुलना में अधिक या कम रिटर्न उत्पन्न किया है या नहीं।

गुणात्मक पैरामीटर

1. फंड हाउस

फंड हाउस किसी भी म्यूचुअल फंड योजना का एक अभिन्न अंग है। एक अच्छाएएमसी जो बाजार में अच्छी तरह से प्रतिष्ठित है, आपको निवेश के अच्छे विकल्प देता है। यह व्यक्तियों को भी मदद करता हैसमझदारी से निवेश करें और अधिक पैसा बनाओ। फंड हाउस को देखते समय, लोगों को एएमसी की उम्र, इसके समग्र एयूएम, कई योजनाओं की पेशकश, और बहुत कुछ की जांच करने की आवश्यकता होती है।

2. फंड मैनेजर

फंड हाउस के साथ-साथ लोगों को फंड मैनेजर की साख की भी जांच करनी चाहिए। लोग फंड मैनेजरों के पिछले रिकॉर्ड की जांच कर सकते हैं और आकलन कर सकते हैं कि उनकी निवेश शैली आपके उद्देश्यों के अनुरूप है या नहीं। लोगों को यह देखना चाहिए कि वे कितनी योजनाओं का प्रबंधन कर रहे हैं, उनका ट्रैक रिकॉर्ड और भी बहुत कुछ।

3. निवेश प्रक्रिया

अन्य कारकों के साथ-साथ लोगों को केवल फंड मैनेजर पर निर्भर रहने के बजाय निवेश प्रक्रिया पर भी ध्यान देना चाहिए। यदि एक अच्छी तरह से डिज़ाइन की गई निवेश प्रक्रिया है, तो कोई यह सुनिश्चित कर सकता है कि योजना अच्छी तरह से प्रबंधित हो।

समीक्षा और संतुलन

यह हर निवेश में एक महत्वपूर्ण कदम है जहां निवेश की निगरानी और समय पर पुनर्संतुलन की आवश्यकता होती है। यह सुनिश्चित करेगा कि लोग अपने निवेश का अधिकतम लाभ उठा सकें। लोग अपने अंतर्निहित पोर्टफोलियो के प्रदर्शन के आधार पर अपनी योजनाओं का पुनर्संतुलन भी कर सकते हैं।

इस प्रकार, यह कहा जा सकता है कि लोगों को अपना एसआईपी करते समय सावधान रहने की जरूरत है। उन्हें किसी योजना में निवेश करने से पहले उसके तौर-तरीकों को पूरी तरह से समझने की जरूरत है। इसके अलावा, वे परामर्श कर सकते हैं aवित्तीय सलाहकार यह सुनिश्चित करने के लिए कि फंड सुरक्षित हैं और अपने निवेशकों के लिए अच्छा रिटर्न प्राप्त करें।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।