+91-22-48913909

+91-22-48913909

Table of Contents

ഒരു സ്മാർട്ട് ഫിനാൻഷ്യൽ പ്ലാൻ സൃഷ്ടിക്കുന്നതിനുള്ള പ്രധാന നുറുങ്ങുകൾ

എസാമ്പത്തിക പദ്ധതി നിങ്ങളുടെ വ്യക്തിപരമായ കാര്യങ്ങളിൽ ജ്ഞാനവും വിവേകപൂർണ്ണവുമായ തീരുമാനങ്ങൾ എടുക്കാൻ നിങ്ങളെ സഹായിക്കുന്നുസ്വത്ത് പരിപാലനം. നിങ്ങളുടെ ജീവിതത്തിലെ എല്ലാ നല്ലതും ചീത്തയുമായ സമയങ്ങളിലൂടെ കടന്നുപോകാൻ മികച്ച സാമ്പത്തിക പദ്ധതി നിങ്ങളെ സഹായിക്കും.

സാമ്പത്തിക ആസൂത്രണം നിങ്ങളുടെ നേട്ടം കൈവരിക്കാൻ സഹായിക്കുന്ന ഒരു സമർപ്പിത സമീപനമാണ്സാമ്പത്തിക ലക്ഷ്യങ്ങൾ. ഒരു സാമ്പത്തിക പദ്ധതി എന്നത് എല്ലാം ഉൾക്കൊള്ളുന്ന ഒരു വിലയിരുത്തലാണ്നിക്ഷേപകൻപോലുള്ള വിവിധ ഘടകങ്ങൾ ഉപയോഗിച്ച് ന്റെ ഇപ്പോഴത്തെയും ഭാവിയിലെയും സാമ്പത്തിക സ്ഥിതിപണമൊഴുക്ക്,അസറ്റ് അലോക്കേഷൻ, ചെലവുകളും ബജറ്റിംഗും മുതലായവ.

സമഗ്രമായ ഒരു സാമ്പത്തിക പദ്ധതി തയ്യാറാക്കാൻ, ഒന്നുകിൽ നിങ്ങൾ മതിയായ ഗവേഷണം നടത്തേണ്ടതുണ്ട് അല്ലെങ്കിൽ നിങ്ങളോട് ഒരു ചർച്ച നടത്തേണ്ടതുണ്ട്സാമ്പത്തിക ഉപദേഷ്ടാവ് അല്ലെങ്കിൽ കൺസൾട്ടന്റ്. നിങ്ങളുടെ കറന്റ് നിർണ്ണയിക്കാൻ പ്ലാനർ നിങ്ങളെ സഹായിക്കുംമൊത്തം മൂല്യം, നികുതി ബാധ്യതകൾ, നിങ്ങളുടെ പ്രൊഫൈലിനെ ആശ്രയിച്ച് മറ്റ് സാമ്പത്തിക ലക്ഷ്യങ്ങൾക്കൊപ്പം നിങ്ങളുടെ വിരമിക്കലിന് ഒരു റോഡ്മാപ്പ് വികസിപ്പിക്കാൻ നിങ്ങളെ സഹായിക്കുന്നു.

ഒരു സാമ്പത്തിക പദ്ധതി എങ്ങനെ സൃഷ്ടിക്കാം?

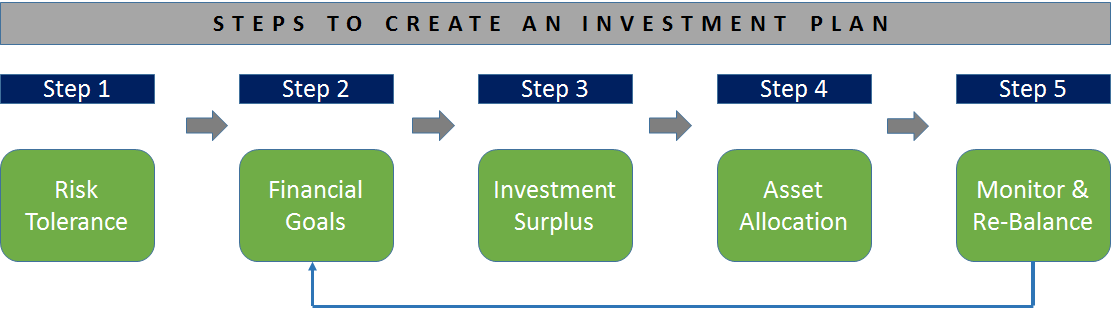

ഒരു നല്ല സാമ്പത്തിക പദ്ധതി ഓരോ വ്യക്തിക്കും അവരുടെ വ്യക്തിഗത ആവശ്യങ്ങൾ, ലക്ഷ്യങ്ങൾ, ദീർഘകാലം എന്നിവ അനുസരിച്ച് വ്യത്യാസപ്പെട്ടിരിക്കുന്നു.ടേം പ്ലാൻ. എന്നാൽ ഒരു മികച്ച വ്യക്തിഗത സാമ്പത്തിക പദ്ധതി സൃഷ്ടിക്കുന്നതിൽ ഉൾപ്പെട്ടിരിക്കുന്ന ഘട്ടങ്ങൾ എല്ലാവർക്കും വലിയതോതിൽ സമാനമാണ്. നിങ്ങൾക്കായി ഒരു പ്ലാൻ സൃഷ്ടിക്കുന്നതിൽ ഉൾപ്പെട്ടിരിക്കുന്ന ഘട്ടങ്ങൾ നോക്കാം:

1. നിങ്ങളുടെ നിലവിലെ സാമ്പത്തിക സ്ഥിതി കണ്ടെത്തുക

നിങ്ങളുടെ ലക്ഷ്യത്തിലെത്താൻ പുറപ്പെടുന്നതിന് മുമ്പ് നിങ്ങളുടെ നിലവിലെ സാമ്പത്തിക നിലയെയും ആസ്തിയെയും കുറിച്ച് നിങ്ങൾ നന്നായി അറിഞ്ഞിരിക്കണം. നിങ്ങളുടെ സാമ്പത്തിക ഉപദേഷ്ടാവുമായുള്ള ഒരു ചർച്ച നിങ്ങളുടെ മൊത്തം മൂല്യം മനസ്സിലാക്കാനും നിങ്ങളുടെ മുൻഗണനകളിൽ ശ്രദ്ധ കേന്ദ്രീകരിക്കാനും സഹായിക്കും. ഉദാഹരണത്തിന്, നിങ്ങളുടെ നിലവിലെ സാമ്പത്തിക സ്ഥിതി വിശകലനം ചെയ്ത ശേഷം, ഒരു കാർ വാങ്ങുന്നതിനുള്ള ആസൂത്രണത്തേക്കാൾ പ്രധാനം വിവാഹത്തിനുള്ള ആസൂത്രണമാണെന്ന് നിങ്ങൾ കണ്ടെത്തുന്നു. നിങ്ങളുടെ പണമൊഴുക്ക് നിങ്ങൾ മനസ്സിലാക്കേണ്ടതുണ്ട്,വരുമാനം ലെവലുകൾ, ആശ്രിതർ, റണ്ണിംഗ് ലോണുകൾ, ബാധ്യതകൾ തുടങ്ങിയവ. നിങ്ങളുടെ ലക്ഷ്യങ്ങൾക്ക് മുൻഗണന നൽകാനും അതിനനുസരിച്ച് ഒരു പ്ലാൻ രൂപപ്പെടുത്താനും ഈ ഗവേഷണം നിങ്ങളെ സഹായിക്കും.

2. സമയ ഫ്രെയിമും ബജറ്റിംഗും

ഒരു സാമ്പത്തിക പദ്ധതി പ്രവർത്തിക്കുന്നതിന്, വ്യക്തമായ ഒരു ടൈംലൈൻ നിർവചിച്ചിരിക്കുന്നത് വളരെ പ്രധാനമാണ്. നിങ്ങളുടെ സെറ്റ് ലക്ഷ്യങ്ങളിൽ എത്തിച്ചേരാനുള്ള ഒരു ദിശ ടൈംലൈൻ നൽകുന്നു. മാത്രമല്ല, സമയപരിധികൾ നിങ്ങളെ ജാഗ്രതയുള്ളവരാക്കുകയും കൃത്യസമയത്ത് നിങ്ങളുടെ ലക്ഷ്യത്തിലെത്താൻ പ്രചോദിപ്പിക്കുകയും ചെയ്യുന്നു.

ഈ സമയപരിധിക്കൊപ്പം, അതിനോടൊപ്പം ഒരു ബജറ്റ് ഉണ്ടായിരിക്കേണ്ടത് പ്രധാനമാണ്. നിങ്ങളുടെ ചെലവുകൾ, ചെലവുകൾ, സമ്പാദ്യം എന്നിവയെക്കുറിച്ച് ഒരു ബജറ്റ് നിങ്ങൾക്ക് ഒരു ആശയം നൽകുന്നു, അത് നിങ്ങളുടെ ലക്ഷ്യത്തിലെത്താൻ ആത്യന്തികമായി നിങ്ങളെ സഹായിക്കുന്നു.

3. ലക്ഷ്യങ്ങൾ നിശ്ചയിക്കുക- ഹ്രസ്വകാല, മധ്യകാല, ദീർഘകാല

നിങ്ങൾക്ക് ജീവിതത്തിൽ വ്യക്തമായ ലക്ഷ്യങ്ങൾ ഉണ്ടായിരിക്കണം. നിങ്ങൾ നിശ്ചയിച്ച ലക്ഷ്യങ്ങളിലേക്ക് നിങ്ങളെ നയിക്കുന്ന പാതയാണ് സാമ്പത്തിക പദ്ധതി. നിങ്ങളുടെ ലക്ഷ്യങ്ങൾ ഹ്രസ്വകാലമോ മധ്യകാലമോ ദീർഘകാലമോ ആകാം.

സമീപഭാവിയിൽ നിങ്ങൾ സജ്ജീകരിക്കുന്ന ലക്ഷ്യങ്ങളാണ് ഹ്രസ്വകാല ലക്ഷ്യങ്ങൾ. ഈ ലക്ഷ്യങ്ങൾക്ക് നിർദ്ദിഷ്ട സമയ ഫ്രെയിമുകളും ഒന്നോ രണ്ടോ വർഷത്തെ സമയത്തിനുള്ളിൽ നിങ്ങൾ നിറവേറ്റാൻ ആഗ്രഹിക്കുന്ന ഒരു ലക്ഷ്യവുമുണ്ട്. നിങ്ങളുടെ ആഗ്രഹ പട്ടിക പ്രകാരം സജ്ജീകരിക്കാൻ കഴിയുന്ന നിരവധി ഹ്രസ്വകാല സാമ്പത്തിക ലക്ഷ്യങ്ങളുണ്ട്. ഉദാഹരണത്തിന്, ഒരു കുടുംബ അവധിക്കാലം ലാഭിക്കുക, ഹൈടെക് ഗാഡ്ജെറ്റുകൾ വാങ്ങുക തുടങ്ങിയവ.

അടുത്ത മൂന്നോ നാലോ വർഷത്തിനുള്ളിൽ നിങ്ങൾ നേടാൻ ആഗ്രഹിക്കുന്ന ലക്ഷ്യങ്ങളാണ് മധ്യകാല ലക്ഷ്യങ്ങൾ. വിവാഹത്തിനോ ഉന്നതവിദ്യാഭ്യാസത്തിനോ വേണ്ടിയുള്ള സമ്പാദ്യം, ഒരു ഫാൻസി കാർ വാങ്ങുക, മുൻ കടങ്ങൾ (എന്തെങ്കിലും ഉണ്ടെങ്കിൽ) അല്ലെങ്കിൽ ഒരു ബിസിനസ്സ് തുടങ്ങുക തുടങ്ങിയ പ്രധാനപ്പെട്ട ലക്ഷ്യങ്ങൾ ഇതിൽ ഉൾപ്പെട്ടേക്കാം. നിങ്ങളുടെ ഹ്രസ്വകാല ലക്ഷ്യങ്ങൾ പൂർത്തീകരിക്കാൻ നിങ്ങൾ മുന്നേറുമ്പോൾ, നിങ്ങൾക്ക് കഴിയും നിങ്ങളുടെ മിഡ്-ടേം ലക്ഷ്യങ്ങൾ ആസൂത്രണം ചെയ്യാൻ ആരംഭിക്കുക, അവ എങ്ങനെ നേടാമെന്ന് ആസൂത്രണം ചെയ്യുക.

മുമ്പത്തെ രണ്ട് തരത്തിലുള്ള സാമ്പത്തിക ലക്ഷ്യങ്ങളേക്കാൾ കൂടുതൽ സമയം എടുത്തേക്കാവുന്നവയാണ് ദീർഘകാല ലക്ഷ്യങ്ങൾ. നിങ്ങളുടെ കുട്ടികളുടെ ഭാവി, അവരുടെ വിദ്യാഭ്യാസം, നിങ്ങളുടെ സ്വന്തം റിട്ടയർമെന്റ് മുതലായവ പോലുള്ള ദീർഘകാല ലക്ഷ്യങ്ങൾക്കായി ആസൂത്രണം ചെയ്യുന്നത് കൃത്യമായ ആസൂത്രണവും ഓർഗനൈസേഷനും ആവശ്യമാണ്. നിങ്ങൾക്ക് ഹ്രസ്വകാല, മധ്യകാല ലക്ഷ്യങ്ങൾ സജ്ജീകരിച്ചുകൊണ്ട് ആരംഭിക്കാം, അവ കൃത്യസമയത്ത് എത്തിക്കുക, തുടർന്ന് നിങ്ങളുടെ ദീർഘകാല ലക്ഷ്യങ്ങൾ കൈവരിക്കുന്നതിന് അത് നിർമ്മിക്കുക.

Talk to our investment specialist

4. നിങ്ങളുടെ റിസ്ക് വിലയിരുത്തുക

നിക്ഷേപിക്കുന്നു നിങ്ങളുടെ ദീർഘകാല സമ്പത്ത് മാനേജ്മെന്റിൽ വലിയ പങ്ക് വഹിക്കുന്നു. നിക്ഷേപം ആരംഭിക്കാൻ ഒരിക്കലും വൈകില്ല. ഏതൊരു നിക്ഷേപവും അപകടസാധ്യതയോടെയാണ് വരുന്നത്ഘടകം അതിൽ ഘടിപ്പിച്ചിരിക്കുന്നു.നേരത്തെയുള്ള നിക്ഷേപം നിങ്ങൾക്ക് വലിയ റിസ്ക്കുകൾ എടുക്കാനുള്ള കഴിവും അതുവഴി ഉയർന്ന വരുമാനം ഉണ്ടാക്കാനുള്ള അവസരവും നൽകുന്നു. എന്നാൽ നിക്ഷേപിക്കുന്നതിന് മുമ്പ്, ഒരാൾ സ്വന്തം റിസ്ക്-എടുക്കാനുള്ള കഴിവ് വിലയിരുത്തുകയോ അല്ലെങ്കിൽ അത് ചെയ്യുകയോ ചെയ്യണംഅപകട നിർണ്ണയം അവരുടെ റിസ്ക് വിശപ്പ് അറിയാൻ. റിസ്ക് പ്രൊഫൈലിംഗ് നിങ്ങൾക്ക് എത്രത്തോളം റിസ്ക് എടുക്കാം എന്ന് മനസിലാക്കാൻ സഹായിക്കുന്നു, തുടർന്ന് അതിനനുസരിച്ച് നിക്ഷേപിക്കുക. നഷ്ടം സഹിക്കാനുള്ള കഴിവ്, ഉദ്ദേശിച്ച ഹോൾഡിങ്ങ് കാലയളവ്, നിക്ഷേപങ്ങളെ കുറിച്ചുള്ള അറിവ്, നിലവിലെ പണമൊഴുക്ക്, ആശ്രിതർ തുടങ്ങിയ നിരവധി ഘടകങ്ങൾ റിസ്ക് വിലയിരുത്തുന്നതിൽ ഉൾപ്പെടുന്നു. ദീർഘകാലാടിസ്ഥാനത്തിൽ, നിക്ഷേപ പോർട്ട്ഫോളിയോയിൽ അപ്രതീക്ഷിതമായ പ്രവർത്തനങ്ങളോ ഫലങ്ങളോ ഒരാൾ കാണുന്നില്ല എന്ന് ഉറപ്പാക്കാൻ ഇത് ശ്രമിക്കുന്നു.

ഒരു നിക്ഷേപകൻ റിസ്ക് പ്രൊഫൈലിംഗിന് വിധേയമാകുമ്പോൾ, പ്രത്യേകമായി രൂപകൽപ്പന ചെയ്ത ഒരു കൂട്ടം ചോദ്യങ്ങൾക്ക് അവർ ഉത്തരം നൽകേണ്ടതുണ്ട്. ആ ചോദ്യങ്ങൾക്കുള്ള ഉത്തരങ്ങൾ രേഖപ്പെടുത്തുകയും അവരുടെ റിസ്ക് വിശപ്പ് കണക്കാക്കാൻ ഉപയോഗിക്കുകയും ചെയ്യുന്നു. ഈ ചോദ്യങ്ങളുടെ കൂട്ടം വ്യത്യസ്തങ്ങൾക്ക് വ്യത്യസ്തമാണ്മ്യൂച്വൽ ഫണ്ട് ഹൗസുകൾ അല്ലെങ്കിൽ വിതരണക്കാർ. ചോദ്യങ്ങൾക്ക് ഉത്തരം നൽകിയതിന് ശേഷം ഒരു നിക്ഷേപകന്റെ സ്കോർ റിസ്ക് എടുക്കാനുള്ള അവരുടെ കഴിവിനെ നിർണ്ണയിക്കുന്നു. ഒരു നിക്ഷേപകന് ഉയർന്ന റിസ്ക് എടുക്കുന്നയാളോ മിഡ് റിസ്ക് എടുക്കുന്നയാളോ അല്ലെങ്കിൽ കുറഞ്ഞ റിസ്ക് എടുക്കുന്നയാളോ ആകാം.

5. അസറ്റ് അലോക്കേഷൻ

ഒരാളുടെ അപകടസാധ്യതയെ ആശ്രയിച്ച് കടവും ഇക്വിറ്റിയും പോലുള്ള നിങ്ങളുടെ അസറ്റ് ക്ലാസുകളുടെ മിശ്രിതം നിങ്ങൾ തീരുമാനിക്കണം. അസറ്റ് അലോക്കേഷൻ ആക്രമണാത്മകമായിരിക്കും (പ്രധാനമായും ഇക്വിറ്റിയിൽ നിക്ഷേപിക്കുക), മിതമായത് (കൂടുതൽ ചായ്വുള്ളതാണ്ഡെറ്റ് ഫണ്ട്) അല്ലെങ്കിൽ അത് യാഥാസ്ഥിതികമാകാം (ഇക്വിറ്റിയിലേക്ക് ചായ്വ് കുറവാണ്). നിങ്ങളുടെ നിക്ഷേപ പോർട്ട്ഫോളിയോയിൽ നിങ്ങൾ ആഗ്രഹിക്കുന്ന അസറ്റ് അലോക്കേഷനുമായി നിങ്ങളുടെ റിസ്ക് പ്രൊഫൈലോ റിസ്ക് എടുക്കൽ ശേഷിയോ പൊരുത്തപ്പെടുത്തേണ്ടതുണ്ട്.

ഉദാഹരണത്തിന്:

| അഗ്രസീവ് | മിതത്വം | യാഥാസ്ഥിതികൻ | |

|---|---|---|---|

| വാർഷിക റിട്ടേൺ (p.a.) | 15.7% | 13.4% | 10.8% |

| ഇക്വിറ്റി | 50% | 35% | 20% |

| കടം | 30% | 40% | 40% |

| സ്വർണ്ണം | 10% | 10% | 10% |

| പണം | 10% | 15% | 30% |

| ആകെ | 100% | 100% | 100% |

6. ഉൽപ്പന്ന തിരഞ്ഞെടുപ്പ്

നിങ്ങൾ ഇപ്പോൾ ഒരു ബജറ്റ് സൃഷ്ടിച്ചു, വ്യക്തമായ ലക്ഷ്യങ്ങൾ സജ്ജമാക്കി, ശരിയായ റിസ്ക് പ്രൊഫൈലിംഗ് ഉപയോഗിച്ച് നിക്ഷേപിക്കാൻ തീരുമാനിക്കുകയും നിങ്ങളുടെ അസറ്റ് അലോക്കേഷൻ ചെയ്യുകയും ചെയ്തു. ഈ ഘട്ടങ്ങൾ നിങ്ങളുടെ ഉൽപ്പന്നം തിരഞ്ഞെടുക്കുന്നത് എളുപ്പമാക്കുന്നു. നിങ്ങളുടെ റിസ്ക് പ്രൊഫൈലിംഗ് ശരിയായ ഉൽപ്പന്നങ്ങൾ തിരഞ്ഞെടുക്കുന്നതിനുള്ള വ്യക്തമായ ദിശ നൽകുന്നു. തുടക്കക്കാർ മുതൽ പരിചയസമ്പന്നരായ നിക്ഷേപകർ വരെ,മ്യൂച്വൽ ഫണ്ടുകൾ നിക്ഷേപത്തിന്റെ മുൻഗണനാ മാർഗമാണ്. എന്നിരുന്നാലും, നിങ്ങളുടെ പോർട്ട്ഫോളിയോയിൽ നിങ്ങൾക്ക് ശരിയായ ഉൽപ്പന്നം ലഭിക്കുന്നുണ്ടെന്ന് ഉറപ്പാക്കേണ്ടത് പ്രധാനമാണ്. പോലുള്ള വ്യത്യസ്ത അളവും ഗുണപരവുമായ ഘടകങ്ങൾ നിങ്ങൾക്ക് പരിഗണിക്കാംമ്യൂച്വൽ ഫണ്ട് റേറ്റിംഗുകൾ, ചെലവ് അനുപാതങ്ങളും എക്സിറ്റ് ലോഡുകളും, ട്രാക്ക് റെക്കോർഡ്അസറ്റ് മാനേജ്മെന്റ് കമ്പനി, നിങ്ങൾക്ക് അനുയോജ്യമായ ഒരു ഉൽപ്പന്നം തിരഞ്ഞെടുക്കുന്നതിന് ഫണ്ട് മാനേജരുടെ മുൻകാല ഫലങ്ങൾ മുതലായവ. മികച്ച മ്യൂച്വൽ ഫണ്ട് സ്കീം തിരഞ്ഞെടുക്കുന്നതിന് നിങ്ങൾക്ക് ഗുണപരവും അളവ്പരവുമായ ഘടകങ്ങളുടെ ശരിയായ ബാലൻസ് ഉണ്ടായിരിക്കണം.

7. നിങ്ങളുടെ നിക്ഷേപ പദ്ധതി നിരീക്ഷിക്കുക, അവലോകനം ചെയ്യുക, വീണ്ടും ബാലൻസ് ചെയ്യുക

നിങ്ങൾ നടത്തിയ നിക്ഷേപങ്ങൾ നിരീക്ഷിക്കേണ്ടത് ആവശ്യമാണ്. നിക്ഷേപങ്ങളുടെ പതിവ് അവലോകനവും പുനഃസന്തുലിതാവസ്ഥയും അപകടസാധ്യത കുറയ്ക്കുന്നു. നിങ്ങളുടെ ഫിനാൻഷ്യൽ പ്ലാനിനോട് അച്ചടക്കമുള്ള സമീപനം ഉണ്ടായിരിക്കുകയും ഓരോ മൂന്ന് മാസത്തിനും ശേഷം നിങ്ങൾ നടത്തിയ നിക്ഷേപം നിരീക്ഷിക്കുകയും വേണം. സാമ്പത്തിക വിപണികൾ അസ്ഥിരമാണ്, നിങ്ങളുടെ നിക്ഷേപ മൂല്യം കൂടുകയും താഴുകയും ചെയ്തേക്കാം. മ്യൂച്വൽ ഫണ്ട് തിരഞ്ഞെടുക്കുന്നതിൽ നിങ്ങൾ നടത്തിയ ഗവേഷണങ്ങളിലും പരിശ്രമങ്ങളിലും നിങ്ങൾ ഉറച്ചുനിൽക്കുകയും ഹ്രസ്വകാല നഷ്ടങ്ങളുടെ കാര്യത്തിൽ പരിഭ്രാന്തരാകാതിരിക്കുകയും വേണം. പ്ലാനിൽ ചില മാറ്റങ്ങൾ വരുത്താൻ നിങ്ങൾ തീരുമാനിക്കുകയാണെങ്കിൽ, മുൻ പ്ലാനിന് മതിയായ സമയം നൽകിയതിന് ശേഷം ആ മാറ്റങ്ങൾ വരുത്തണം. റീബാലൻസിങ് പ്രവർത്തനം കുറഞ്ഞത് ഒരു വർഷത്തിന് മുമ്പായി ചെയ്യാൻ പാടില്ല.

കൂടാതെ, നിങ്ങളുടെ ഭാവി നിക്ഷേപങ്ങളെ കുറിച്ചും നിങ്ങളുടെ ലക്ഷ്യത്തിലെത്താൻ നിങ്ങൾ എത്ര ദൂരം എത്തിയിരിക്കുന്നു എന്നതിനെക്കുറിച്ചും ഒരു ആശയം നൽകുന്നു. പല വ്യക്തികളും ഒരു ഉന്നത-ക്ലാസ് സാമ്പത്തിക പദ്ധതിയിലൂടെ തിളക്കമാർന്ന രീതിയിൽ ആരംഭിക്കുന്നു, എന്നാൽ ശരിയായ നിരീക്ഷണവും പുനഃസന്തുലനവും ഉപയോഗിച്ച് അവസാനം വരെ അത് പിന്തുടരാൻ വളരെ കുറച്ച് ആളുകൾക്ക് കഴിയുന്നു. ഇത് എളുപ്പമായിരിക്കില്ല, പക്ഷേ പദ്ധതി കഴിയുന്നത്ര പാലിക്കണം.

സാമ്പത്തിക പദ്ധതിയുടെ പ്രയോജനങ്ങൾ

- ഭാവിയിൽ സാമ്പത്തികമായി നിങ്ങൾ നന്നായി തയ്യാറെടുക്കും.

- സാമ്പത്തിക പദ്ധതികളില്ലാത്ത മിക്ക ആളുകളേക്കാളും മികച്ചതായിരിക്കും നിങ്ങളുടെ ജീവിതശൈലി. മെച്ചപ്പെട്ട ജീവിതശൈലിയിലൂടെ നിങ്ങൾക്ക് സമ്മർദ്ദരഹിതമായ ജീവിതം നയിക്കാനാകും.

- നിങ്ങളും നിങ്ങളുടെ കുടുംബവും സാമ്പത്തികമായി സുരക്ഷിതരായിരിക്കും.

- ഏറ്റവും പ്രധാനപ്പെട്ട ഒന്ന് - നിങ്ങളുടെ ജീവിതത്തെയും ഭാവിയെയും നിങ്ങൾ നിയന്ത്രിക്കും!

- നിങ്ങളുടെ ഭാവി സാമ്പത്തിക സുസ്ഥിരതയുടെ താക്കോലാണ് സാമ്പത്തിക പദ്ധതി. മേൽപ്പറഞ്ഞ ഘടകങ്ങളെല്ലാം പരിഗണിച്ചും റിയലിസ്റ്റിക് ലക്ഷ്യങ്ങളോടെയും ഒരു പ്ലാൻ സൃഷ്ടിക്കേണ്ടത് പ്രധാനമാണ്. ഇന്ന് ഒരു സാമ്പത്തിക പദ്ധതി തയ്യാറാക്കി നിങ്ങളുടെ ഭാവി സുരക്ഷിതമാക്കൂ!

ആക്രമണാത്മക നിക്ഷേപകർക്കുള്ള മികച്ച മ്യൂച്വൽ ഫണ്ടുകൾ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. DSP BlackRock Equity Opportunities Fund Growth ₹586.037

↑ 6.48 ₹12,598 1.1 -6.1 13.8 18.9 25.9 23.9 Large & Mid Cap L&T Emerging Businesses Fund Growth ₹73.438

↑ 0.18 ₹13,334 -11.3 -18.5 1.6 16.5 34.3 28.5 Small Cap Aditya Birla Sun Life Small Cap Fund Growth ₹77.2908

↑ 0.32 ₹4,054 -6.9 -16.6 2.9 13.2 27.6 21.5 Small Cap Kotak Standard Multicap Fund Growth ₹78.291

↑ 1.11 ₹45,433 1.4 -4.4 8.6 14.1 21.8 16.5 Multi Cap Motilal Oswal Multicap 35 Fund Growth ₹56.3349

↑ 0.62 ₹11,172 -3.7 -9.9 15.6 19.6 21.8 45.7 Multi Cap Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 Large & Mid Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

മിതമായ നിക്ഷേപകർക്കുള്ള മികച്ച മ്യൂച്വൽ ഫണ്ടുകൾ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Aditya Birla Sun Life Medium Term Plan Growth ₹39.257

↑ 0.05 ₹2,144 5.2 6.9 14.4 14.3 12.6 10.5 Medium term Bond SBI Magnum Gilt Fund Growth ₹66.2646

↑ 0.05 ₹11,257 4.5 5 11.4 8.5 7.2 8.9 Government Bond UTI Gilt Fund Growth ₹62.9482

↑ 0.06 ₹644 4.4 5 11 7.8 6.3 8.9 Government Bond Nippon India Gilt Securities Fund Growth ₹38.2126

↑ 0.03 ₹2,126 4.2 4.7 11 7.6 6.1 8.9 Government Bond Aditya Birla Sun Life Government Securities Fund Growth ₹81.4871

↑ 0.01 ₹1,992 4.3 4.6 11 7.5 6.7 9.1 Government Bond ICICI Prudential Gilt Fund Growth ₹102.241

↑ 0.08 ₹6,356 3.9 5.5 10.8 8.4 7.4 8.2 Government Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

കൺസർവേറ്റീവ് നിക്ഷേപകർക്കുള്ള മികച്ച മ്യൂച്വൽ ഫണ്ടുകൾ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Aditya Birla Sun Life Savings Fund Growth ₹540.322

↑ 0.27 ₹14,988 2.2 4.1 7.9 7 7.9 7.84% 5M 19D 7M 20D Ultrashort Bond Indiabulls Liquid Fund Growth ₹2,493.62

↑ 0.46 ₹158 1.9 3.7 7.3 6.7 7.4 7.02% 1M 2D 1M 2D Liquid Fund PGIM India Insta Cash Fund Growth ₹335.787

↑ 0.06 ₹391 1.9 3.7 7.3 6.8 7.3 7.17% 1M 21D 1M 24D Liquid Fund Principal Cash Management Fund Growth ₹2,275.52

↑ 0.37 ₹6,619 1.8 3.6 7.2 6.8 7.3 7.22% 1M 17D 1M 17D Liquid Fund JM Liquid Fund Growth ₹70.3894

↑ 0.04 ₹3,341 1.8 3.6 7.2 6.7 7.2 7.13% 1M 10D 1M 13D Liquid Fund Axis Liquid Fund Growth ₹2,872.2

↑ 0.48 ₹42,867 1.9 3.7 7.3 6.8 7.4 7.17% 1M 9D 1M 9D Liquid Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

ഒരു സാമ്പത്തിക പദ്ധതി തയ്യാറാക്കുമ്പോൾ സാധാരണ തെറ്റുകൾ

അവയിൽ ചിലത് നോക്കാംസാധാരണ തെറ്റുകൾ ഒരു സാമ്പത്തിക പദ്ധതി തയ്യാറാക്കുമ്പോൾ അത് സംഭവിക്കുന്നു:

1. യാഥാർത്ഥ്യബോധമില്ലാത്ത ലക്ഷ്യങ്ങൾ സ്ഥാപിക്കൽ

പലപ്പോഴും ആളുകൾ കൈവരിക്കാൻ വളരെ യാഥാർത്ഥ്യബോധമില്ലാത്ത ലക്ഷ്യങ്ങൾ സ്ഥാപിക്കുന്നു. അവരുടെ ഇപ്പോഴത്തെ സാമ്പത്തിക സ്ഥിതിയെക്കുറിച്ച് ആഴത്തിലുള്ള അറിവ് ഇല്ലാത്തതിനാലാണ് ഇത് സംഭവിക്കുന്നത്.

2. പെട്ടെന്നുള്ള തീരുമാനങ്ങൾ എടുക്കൽ

ഒരു സാമ്പത്തിക പദ്ധതി നടപ്പിലാക്കുന്നത് ക്ഷമയുടെ ഒരു പ്രവൃത്തിയാണ്. ആളുകൾ ചിലപ്പോൾ ക്ഷമ നഷ്ടപ്പെടുകയും ചില തീരുമാനങ്ങൾ സഹജമായി എടുക്കുകയും ചെയ്യുന്നു. ആ തീരുമാനങ്ങൾ ആ ഘട്ടത്തിൽ ശരിയാണെന്ന് തോന്നുമെങ്കിലും ഭാവിയിൽ അത് പ്രതികൂലമായ പ്രത്യാഘാതം ഉണ്ടാക്കിയേക്കാം.

3. സാമ്പത്തിക ആസൂത്രണം എന്നത് നിക്ഷേപം മാത്രമല്ല

സാമ്പത്തിക ആസൂത്രണം എന്നത് നിക്ഷേപം മാത്രമല്ല. വെൽത്ത് മാനേജ്മെന്റ് പോലുള്ള മറ്റ് നിർണായക കാര്യങ്ങളും ഇതിൽ ഉൾപ്പെടുന്നു,നികുതി ആസൂത്രണം,ഇൻഷുറൻസ്, ഒപ്പംവിരമിക്കൽ ആസൂത്രണം. മികച്ച സാമ്പത്തിക പദ്ധതിയുടെ ഒരു വശമാണ് നിക്ഷേപം.

4. ആനുകാലികമായി പദ്ധതി വിലയിരുത്തുന്നതിൽ അവഗണിക്കൽ

പ്ലാൻ നടപ്പിലാക്കുമ്പോൾ ആളുകൾ ചെയ്യുന്ന ഏറ്റവും സാധാരണമായ തെറ്റുകളിൽ ഒന്നാണിത്. നിങ്ങളുടെ സാമ്പത്തിക പദ്ധതി കാലാകാലങ്ങളിൽ അവലോകനം ചെയ്യുന്നത് നിങ്ങളുടെ നിലവിലെ പുരോഗതിയെക്കുറിച്ച് നിങ്ങൾക്ക് ഒരു ആശയം നൽകുന്നു. ദീർഘകാല ലക്ഷ്യങ്ങൾ അതേപടി നിലനിർത്തിക്കൊണ്ട് നിങ്ങളുടെ നിലവിലെ സാഹചര്യത്തിനനുസരിച്ച് നിങ്ങളുടെ പ്ലാൻ വീണ്ടും പരിശോധിക്കാനും വീണ്ടും ബാലൻസ് ചെയ്യാനും ഇത് നിങ്ങളെ അനുവദിക്കുന്നു.

5. ധനികർ മാത്രമാണ് സാമ്പത്തിക ആസൂത്രണം ചെയ്യുന്നത്

ഒരു പ്ലാൻ തയ്യാറാക്കുമ്പോൾ മറ്റൊരു സാധാരണ തെറ്റ്. സാമ്പത്തിക ആസൂത്രണം എല്ലാവർക്കും അവരുടെ സാമ്പത്തിക സാഹചര്യങ്ങൾ പരിഗണിക്കാതെയുള്ളതാണ്.

6. ഒരു പ്രതിസന്ധിക്കായി കാത്തിരിക്കുക

അത്തരം ഒരു സംഭവം ഉണ്ടാകുന്നതുവരെ കാത്തിരിക്കുന്നതിനേക്കാൾ, ഒരു പ്രതിസന്ധിയെ നേരിടാൻ ഒരു സാമ്പത്തിക പദ്ധതി തയ്യാറാക്കുന്നതാണ് നല്ലത്.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.