Table of Contents

- वैयक्तिक वित्त#1: तुम्ही कमावल्यापेक्षा कमी खर्च करा

- वैयक्तिक वित्त#2: एक वाईट ग्राहक; तुमचे क्रेडिट कार्ड आणि कर्ज व्यवस्थापित करा

- वैयक्तिक वित्त#3: कर बचतीच्या मार्गांमध्ये गुंतवणूक करा

- वैयक्तिक वित्त#4: माफ करण्यापेक्षा सुरक्षित राहणे चांगले, विमा खरेदी करा!

- पर्सनल फायनान्स#5: तुम्हाला जे समजते किंवा समजू शकते त्यात गुंतवणूक करा

- वैयक्तिक वित्त#6: कळपाचे अनुसरण करू नका, ते जवळजवळ नेहमीच चुकीचे असतात

- वैयक्तिक वित्त#7: दीर्घकाळ, खरोखर दीर्घकाळ गुंतवणूक करत रहा

- वैयक्तिक वित्त#8: तुमची सर्व अंडी एका टोपलीत ठेवू नका, विविधता आणा!

- पर्सनल फायनान्स#9: खरेदी करा आणि धरून ठेवा ही एक सामान्य म्हण आहे, परंतु पुन्हा शिल्लक ठेवा, हे महत्त्वाचे आहे!

- वैयक्तिक वित्त#10: भविष्यासाठी योजना करा, इच्छापत्र करा

वैयक्तिक वित्त: जाणून घेण्यासारख्या शीर्ष 10 गोष्टी

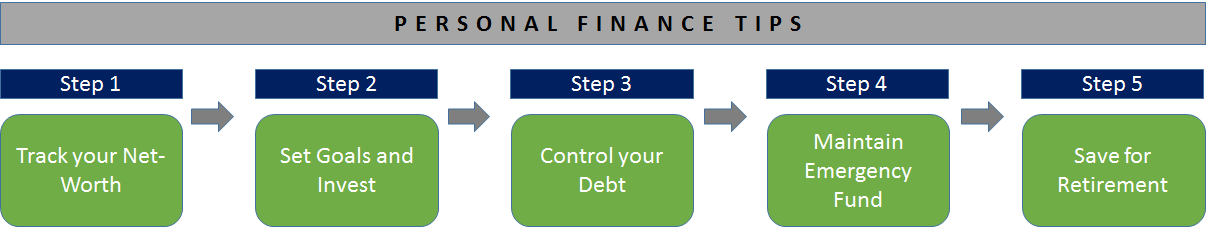

वैयक्तिक वित्त व्यवस्थापित करणे खूप महत्वाचे आहे, बरेच लोक वैयक्तिक वित्त मूलभूत गोष्टी व्यवस्थापित करण्याकडे किंवा अगदी आवश्यक वैयक्तिक वित्त नियोजन करण्याकडे दुर्लक्ष करतात. यामुळे भविष्यात घातक परिणाम होण्याची शक्यता आहे. त्यामुळे अगदी लहान वयातच वैयक्तिक आर्थिक व्यवस्थापन करणे अत्यंत आवश्यक आहे. येथे आम्ही प्रत्येक व्यक्तीसाठी अत्यंत महत्त्वाच्या असलेल्या वैयक्तिक वित्तविषयक दहा महत्त्वाच्या बाबी देण्याचा प्रयत्न करतो.

वैयक्तिक वित्त#1: तुम्ही कमावल्यापेक्षा कमी खर्च करा

एक शहाणा माणूस म्हणाला, “तुम्ही गरज नसलेल्या गोष्टी विकत घेतल्यास, तुम्हाला लवकरच आवश्यक असलेल्या वस्तू विकल्या जातील” (~वॉरेन बुफे). त्यामुळे राहणीमान राखण्यासाठी खर्च करणे महत्त्वाचे असले तरी, एखाद्याने अतिरेक करू नये. एक आवश्यक आहेपैसे वाचवा प्रत्येक टप्प्यावर. येथे विलंब केल्यास घातक परिणाम होऊ शकतात. वैयक्तिक वित्त मूलतत्त्वे सांगतात की हा एक मुख्य नियम आहे, वैयक्तिक वित्त व्यवस्थापित करण्याची पहिली पायरी बचतीपासून सुरू होते.

वैयक्तिक वित्त#2: एक वाईट ग्राहक; तुमचे क्रेडिट कार्ड आणि कर्ज व्यवस्थापित करा

पर्सनल फायनान्स बेसिक्स बरोबर मिळवण्याचा हा आणखी एक पैलू आहे.क्रेडिट कार्ड तुम्ही त्यांचा चांगला आणि तुमच्या फायद्यासाठी वापर केल्यास उत्तम. तुम्ही तुमच्या क्रेडिट कार्डची बिले वेळेवर भरल्यास, कधीही उशीर न केल्यास आणि तुम्हाला ऑफर केलेल्या क्रेडिटचा वापर केल्यास तुम्ही अर्थातच कंपनीचे खूप वाईट ग्राहक व्हाल. आणि हो, तुम्ही कॅश-बॅक आणि रिवॉर्ड पॉइंट देखील मिळवू शकता.

तुमची कर्जे व्यवस्थापित करणे देखील खूप महत्वाचे आहे, एखाद्याला हे माहित असणे आवश्यक आहे की तुम्ही संभाव्यत: मालमत्तेचे कौतुक करण्यासाठी (उदा. मालमत्ता) किंवा मालमत्तेचे अवमूल्यन करण्यासाठी (उदा. वाहन) कर्ज घेतले आहे का. मालमत्तेचे अवमूल्यन मर्यादित असावे आणि मालमत्तेचे कौतुक करण्यासाठी घेतलेल्या दायित्वाची रक्कम अशी असावी की त्यामुळे अनावश्यक दबाव निर्माण होणार नाही.

वैयक्तिक वित्त#3: कर बचतीच्या मार्गांमध्ये गुंतवणूक करा

यूएस मध्ये 401(k) जोडणे ही एक चांगली कल्पना आहे. भारतात, सार्वजनिक भविष्य निर्वाह निधी (पीपीएफ) या वस्तुस्थितीमुळे उत्कृष्ट मार्गावर आहे:

- गुंतवलेली रक्कम करमुक्त आहे

- रिटर्न निश्चित आणि करमुक्त आहेत

- यानिवृत्ती नियोजन भविष्यासाठी एक किटी तयार करते

ELSS, मधील प्रसिद्ध कर-बचत योजनांपैकी एकम्युच्युअल फंड गुंतवणूकदारांमध्ये. साधारणपणे, ELSS म्युच्युअल फंड सर्व प्रकारच्या गुंतवणूकदारांसाठी योग्य आहेत जे घेण्यास इच्छुक आहेतबाजार- साठी जोडलेले धोकेकर नियोजन आणि पैशांची बचत. कोणीही त्यांच्या आयुष्यातील कोणत्याही वेळी ELSS फंडांमध्ये गुंतवणूक करू शकतो. 5-7 वर्षांसाठी गुंतवणूक केल्यावर चांगला ELSS परतावा मिळू शकतो, म्हणून 3 वर्षानंतर तुमचे लॉक-इन संपल्यानंतर पैसे काढू नका असे सुचवले जाते. अधिक चांगले परतावा मिळविण्यासाठी ते दीर्घ कालावधीसाठी धरून पहा. तथापि, तुमच्या करिअरच्या सुरुवातीच्या काळात कर बचत ELSS फंडांमध्ये गुंतवणूक करण्याचे सुचवले आहे जेणेकरून तुमचे पैसे कालांतराने वाढतील आणि तुम्हाला चांगला परतावा मिळेल.

सर्वोत्तम कामगिरी करणारे काही ELSS फंड आहेत:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Tata India Tax Savings Fund Growth ₹42.0215

↑ 0.47 ₹4,335 0.2 -6.8 10.3 14.4 23.6 19.5 IDFC Tax Advantage (ELSS) Fund Growth ₹145.363

↑ 1.68 ₹6,597 2.8 -5.7 5.6 13.4 28.9 13.1 DSP BlackRock Tax Saver Fund Growth ₹135.331

↑ 1.86 ₹16,218 4.6 -3.1 17.7 18.6 27.8 23.9 L&T Tax Advantage Fund Growth ₹126.191

↑ 2.14 ₹3,871 0.2 -7 13.1 17.1 24.5 33 Aditya Birla Sun Life Tax Relief '96 Growth ₹56.18

↑ 0.57 ₹14,462 3.3 -6.7 9.3 11.5 16.5 16.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

वैयक्तिक वित्त#4: माफ करण्यापेक्षा सुरक्षित राहणे चांगले, विमा खरेदी करा!

संरक्षण म्हणजे योग्य वैयक्तिक वित्त नियोजन सुनिश्चित करणे. खरेदी करणेविमा खूप महत्वाचे आहे, लवकर लाइफ कव्हरच्या स्वरूपात खरेदी करामुदत विमा. आपण जितक्या लवकर खरेदी करता तितके स्वस्त. तुम्ही (आणि कुटुंब) वैद्यकीय सेवेसाठी पुरेशा विम्याद्वारे देखील संरक्षित आहात याची खात्री करा. वैद्यकीय खर्च वर्षानुवर्षे वाढत आहेत आणि चांगली वैद्यकीय सेवा खूप महाग आहे. येथे झाकलेले किंवा झाकलेले नसल्यामुळे तुमच्या बचतीला खरा छेद होऊ शकतो.

पर्सनल फायनान्स#5: तुम्हाला जे समजते किंवा समजू शकते त्यात गुंतवणूक करा

तुम्हाला समजू शकत नाही अशी उत्पादने खरेदी करू नका. जर तुम्हाला एखादे संरचित उत्पादन किंवा डेरिव्हेटिव्ह्ज समजत नसतील तर तुम्ही ते समजू नयेगुंतवणूक किंवा त्यांच्यात व्यापार. तुम्हाला समजेल अशा सोप्या उत्पादनांमध्ये आणि धोरणांमध्ये गुंतवणूक करा. मग तो स्टॉक असो किंवा म्युच्युअल फंड, तुम्हाला काय मिळत आहे ते समजून घ्या. स्टॉक निवडताना, तुम्ही शेअर कशासाठी खरेदी करत आहात याची खात्री करा आणि त्याबद्दल खात्री बाळगा. स्टॉकच्या उत्पादनाचे भविष्य काय आहे, व्यवस्थापनाची गुणवत्ता काय आहे इ. तुम्ही स्टॉकचे विश्लेषण करू शकत नसल्यास, म्युच्युअल फंडांना चिकटून रहा. व्यावसायिक व्यवस्थापकांना फंड व्यवस्थापक म्हणतात जे चांगले पात्र आहेत आणि पैशाचे व्यवस्थापन करणे हे त्यांचे दैनंदिन काम आहे ते अधिक चांगल्या प्रकारे निधी व्यवस्थापित करतील. काळजीपूर्वक विचार केल्यानंतर आपली उत्पादने निवडा. तुमच्या पोर्टफोलिओमध्ये योग्य उत्पादने मिळवल्याने चांगला परतावा मिळतो.

वैयक्तिक वित्त#6: कळपाचे अनुसरण करू नका, ते जवळजवळ नेहमीच चुकीचे असतात

बीएसई सेन्सेक्स (इंडिया इक्विटी बेंचमार्क) च्या 2000 ते 2016 म्युच्युअल फंड प्रवाहाविरूद्ध (बाजारात किंवा बाहेर पडणाऱ्या गुंतवणूकदारांसाठी प्रॉक्सी) खालील डेटा पहा. जेव्हा बाजार तळ बनत असल्याचे दिसते तेव्हा कळप नेहमी बाहेर पडतो आणि जेव्हा बाजार शीर्षस्थानी बनत असतो तेव्हा जास्तीत जास्त गुंतवणूक करतो! म्हणून जेव्हा प्रत्येकजण खरेदी करत आहे असे दिसते तेव्हा अजिबात खरेदी करू नका आणि जेव्हा प्रत्येकजण विकत असल्याचे दिसत असेल तेव्हा विकू नका! ही कधीही चांगली कल्पना नसते.

Talk to our investment specialist

वैयक्तिक वित्त#7: दीर्घकाळ, खरोखर दीर्घकाळ गुंतवणूक करत रहा

चांगल्या कंपन्यांमध्ये किंवा शेअर्समध्ये जास्त काळ गुंतवणूक करून राहण्यात अर्थ आहे. जर कंपनीचे व्यवस्थापन दर्जेदार असेल तर ते तुमच्यासाठी खूप पैसे कमवू शकतात. इन्फोसिस शेअरचे खालील उदाहरण घ्या (भारतातील सॉफ्टवेअर/आयटी कंपनी). 1993 मध्ये, त्याच्या IPO मध्ये 100 शेअर्स फक्त 9500 रुपयांना विकत घेतले गेले. २४ वर्षांनंतर या पैशाची किंमत सुमारे USD 1 मिलियन ~ INR 5 कोटी (INR 5,00,00,000), हे एकCAGR दरवर्षी ५०% पेक्षा जास्त!

वैयक्तिक वित्त#8: तुमची सर्व अंडी एका टोपलीत ठेवू नका, विविधता आणा!

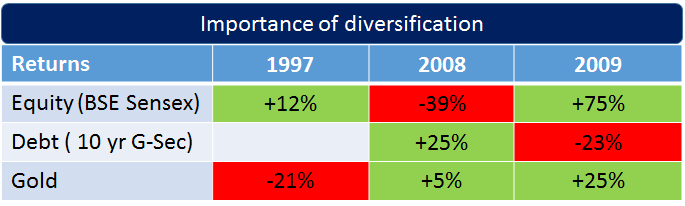

एखाद्याने त्यांची सर्व अंडी एकाच टोपलीत ठेवू नयेत, महत्त्वाचे म्हणजे मालमत्ता वर्ग आणि स्टॉक्समध्ये विविधता आणणे/अंतर्निहित गुंतवणूक वेगवेगळे मालमत्ता वर्ग वेगवेगळ्या कालावधीत काम करतात आणि म्हणूनच स्टॉक, फंड इत्यादींचा पोर्टफोलिओ बनवणे महत्त्वाचे आहे. हे कॅलेंडर वर्ष 1997, 2008 आणि 2009 साठी 3 वेगवेगळ्या मालमत्ता वर्गांवरील परताव्यांमधून खाली स्पष्टपणे प्रदर्शित केले गेले आहे. विविध मालमत्ता वर्ग मध्ये सादर केले गेले. प्रत्येक वर्षी. स्टॉक्ससह, कथा प्ले करण्यासाठी केवळ एक खेळाडू निवडणे महत्त्वाचे नाही, परंतु अधिक स्टॉक निवडा किंवा प्ले करण्यासाठी अनेक कथा असणे आवश्यक आहे. पुन्हा म्युच्युअल फंडात, एखाद्याला एकच व्यवस्थापक किंवा सिंगल फंड धरून न ठेवण्याची गरज आहे, स्वतःला पसरवणे चांगले आहे.

पर्सनल फायनान्स#9: खरेदी करा आणि धरून ठेवा ही एक सामान्य म्हण आहे, परंतु पुन्हा शिल्लक ठेवा, हे महत्त्वाचे आहे!

पोर्टफोलिओ तयार करताना, ते महत्वाचे आहेखरेदी करा आणि धरातथापि, स्टॉक, म्युच्युअल फंड किंवा कोणतीही गुंतवणूक असो, नॉन-परफॉर्मर्सना बाहेर काढणे देखील महत्त्वाचे आहे. कोणाचेही सर्व निर्णय योग्य होत नाहीत. अगदी वॉरन बफेनेही गुंतवणुकीत चुका केल्या आहेत, उदा. सॉलोमन ब्रदर्स, टेस्को, यूएस एअरवेज, डेक्टर शूज कंपनी जेथे त्याने तोटा केला आहे किंवा केवळ पैसे काढले आहेत. चुकीच्या पेक्षा बरेच अधिकार मिळवणे महत्वाचे आहे! चूक लक्षात घेणे, ती मान्य करणे आणि चांगल्या गुंतवणुकीकडे वाटचाल करणे महत्त्वाचे आहे, जरी त्याचा अर्थ तोटा कमी केला तरीही. लक्षात ठेवा की तोटा तुमच्या सकारात्मक परताव्याला खाऊन टाकतो.

वैयक्तिक वित्त#10: भविष्यासाठी योजना करा, इच्छापत्र करा

इच्छापत्र बनवणे हे अत्यंत महत्त्वाचे काम आहे. मूलभूत इच्छापत्र बनवणे हे खूप सोपे काम आहे आणि त्यासाठी वेळ लागत नाही. आज इंटरनेटच्या आगमनाने "ई-विल" नावाचे काहीतरी तयार करणे खूप अखंड झाले आहे. हे खूप कमी कालावधीत तयार केले जाऊ शकते आणि मालमत्तेचा वारसा सुरळीत आहे याची खात्री करण्यासाठी खूप पुढे जाऊ शकते. ज्यांच्याकडे भरपूर संपत्ती आहे आणि ज्यांना प्रगत सेवा हवी आहेत ते इस्टेट नियोजन करू शकतात आणि आवश्यक पावले उचलू शकतात.

वैयक्तिक वित्त व्यवस्थापित करताना वरील सर्व काही प्रमुख पायऱ्या आणि पैलू आहेत ज्याकडे लक्ष देणे आवश्यक आहे. काही मूलभूत आहेत, तर काही नियोजन, अंमलबजावणी आणि भविष्याशी संबंधित आहेत. वरीलपैकी बहुतेक किंवा सर्व काळजी घेतल्यास परिणाम चांगला होईलआर्थिक नियोजन आणि अधिक सुरक्षित भविष्य!

All efforts have been made to ensure the information provided here is accurate. However, no guarantees are made regarding correctness of data. Please verify with scheme information document before making any investment.

You Might Also Like