Table of Contents

- ஒரு விரிவான பார்வை

- முறையான முதலீட்டு திட்டங்கள்: SIP இல் பரஸ்பர நிதிகள்

- பரஸ்பர நிதிய நிதிகள்

- பரஸ்பர நிதிகளின் வகைகள்

- சிறந்த பரஸ்பர நிதிகள்

- 10 மியூச்சுவல் ஃபண்ட்ஸ்: ஈக்விட்டி

- முதல் 10 பரஸ்பர நிதிகள்: கடன்

- பரஸ்பர நிதி நிறுவனங்கள்

- பரஸ்பர நிதியங்களில் எப்படி முதலீடு செய்யலாம்

- பரஸ்பர நிதி முதலீட்டு திட்டங்கள்

- பரஸ்பர நிதி NAV

- பரஸ்பர நிதி கால்குலேட்டர்

- பரஸ்பர நிதிகள்: குறியீட்டு நிதிகள்

- பரஸ்பர நிதி மதிப்பீடுகள்

இந்தியாவில் பரஸ்பர நிதியம்

ஒரு பரஸ்பர நிதி முதலீட்டாளர்களின் பத்திரங்களை வாங்குதல் (நிதி வழியாக) ஒரு பொதுவான நோக்கத்துடன் கொடுக்கப்பட்ட பணம் (எனவே பரஸ்பர வார்த்தை) ஆகும். பரஸ்பர நிதியத்தில் முதலீட்டாளர்களால் கூட்டுக் கூட்டம் உருவாகிறது, இந்தியாவில் செக்யூரிட்டிஸ் மற்றும் எக்ஸ்சேஞ்ச் வாரியத்தால் அவை கட்டுப்படுத்தப்படுகின்றன (செபி) நிதி, திட்டமிடல் மற்றும் புதிய புதியமுதலீடு "மியூச்சுவல் ஃபண்ட்" என்ற வார்த்தையை அடிக்கடி கேட்டால், "பரஸ்பர நிதி என்ன?", "சிறந்த பரஸ்பர நிதிகள் எது?", "பரஸ்பர நிதிகளின் வகைகள்"" என்ன நிறுவனங்கள்? ","பரஸ்பர நிதிகளில் முதலீடு செய்வது எப்படி? "முதலியன பரஸ்பர நிதிகள் முதலீட்டாளர்களுடன் மிகவும் பொதுவானதாகி வருகின்றன, அண்மை ஆண்டுகளில் முதலீட்டாளர்கள் கடன் மற்றும் ஈக்விட்டி சந்தையில் பங்கு பெறக்கூடிய ஒரு வருவாயாக மாறி வருகின்றனர்.இது பரஸ்பர நிதிகள் தொடர்பான பெரும்பாலான கேள்விகளுக்கு நாம் விடையிறுக்க முயற்சிக்கும்.

ஒரு விரிவான பார்வை

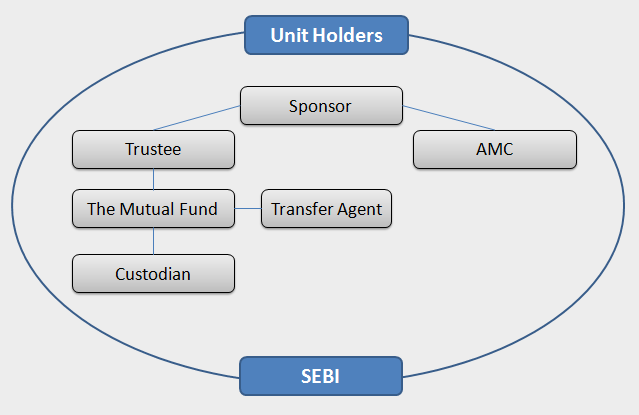

முதலீட்டாளர்களிடமிருந்து பத்திரங்களை வாங்குவதற்கு பணம் சேகரிக்கும் ஒரு வாகனம் பரஸ்பர நிதிகள் ஆகும். இந்த முதலீட்டாளர்களுக்கு பொதுவான நோக்கம் இருக்கிறது, பணத்தை முதலீடு செய்வது எப்படி முடிவு செய்யப்படும் என்று நிதி மேலாளர் அறிவுறுத்துகிறார். நல்ல நிதி மேலாண்மை மூலம், பரஸ்பர நிதி மேலாளர் (அல்லது சேவை மேலாளர்) முதலீட்டாளர்களுக்கான வருவாயை உருவாக்குகிறது, அவை முதலீட்டாளர்களுக்கு மீண்டும் அனுப்பப்படுகின்றன. பரஸ்பர நிதியங்கள் ஒரு ஒழுங்குபடுத்தப்பட்ட தொழில், பரஸ்பர நிதி நிறுவனங்களுக்கான பல்வேறு விதிகள், வழிகாட்டுதல்கள் மற்றும் கொள்கைகள், நிதி மேலாளர்கள் மற்றும் குறிப்பாக நிதி நிர்வகிக்கப்படுவது ஆகியவை உள்ளன. மியூச்சுவல் ஃபண்ட்களுக்கான ரெகுலேட்டராக இருக்கும் செக்யூரிட்டிஸ் அண்ட் எக்ஸ்சேஞ்ச் போர்டு ஆஃப் இந்தியா (செபி) இந்த விதிகளை உருவாக்குகிறது.

பரஸ்பர நிதிகள் பொருள்

இரு சொற்களாக, பரஸ்பர கருத்துக்கள் ஒன்றிணைந்து நிதி பெறும் நிதி. ஆகவே, ஒரு பொதுவான நோக்கத்துடன் முதலீட்டாளர்களுக்கு பணம் முதலீடு செய்ய ஒரு பரஸ்பர நிதியம் ஒரு வாகனம் ஆகும். இந்தியாவில், பரஸ்பர நிதிகள் ஒரு நீண்ட வரலாறான ஒரு ஒழுங்குபடுத்தப்பட்ட தொழில் ஆகும்.

பரஸ்பர நிதிகள் அடிப்படைகள்

பரஸ்பர நிதியங்களின் அடிப்படைகள் பரஸ்பர நிதிகளின் பரஸ்பர நிதிகள், பரஸ்பர நிதிகளின் நன்மைகள் மற்றும் நன்மைகள் ஆகியவற்றின் அடிப்படை புரிந்துகொள்ளுதலைப் பெறுகின்றன. அறிவு பெற பல்வேறு ஆதாரங்களை பயன்படுத்தலாம். இந்த கட்டுரையில், மியூச்சுவல் ஃபண்ட் அடிப்படைகளின் பெரும்பாலான அம்சங்களை உள்ளடக்கியுள்ளோம்.

பரஸ்பர நிதிகள் வரலாறு

இந்தியாவில் பரஸ்பர நிதிகள் 1963 ஆம் ஆண்டில் நாடாளுமன்ற சட்டத்தின் மூலம் தொடங்கப்பட்டது. இந்திய ரிசர்வ் வங்கி (RBI) உதவியுடன் இந்திய அரசாங்கத்தால் இது செய்யப்பட்டது. 1987 வரை, இந்தியாவில் வேறு எந்த வீரரும் இல்லை, அது ஏகபோகமாக இருந்தது. அந்த நேரத்தில் தொழில் துறை பொது துறை திறந்து மற்றொரு வீரர் நுழைவு என்று பார்த்தேன்எஸ்.பி.ஐ. மியூச்சுவல் ஃபண்ட். 1993 ஆம் ஆண்டில் அரசாங்கம் தனியார் துறைக்கு திறக்க அனுமதி அளித்ததுசொத்து மேலாண்மை நிறுவனங்கள். அடுத்த இரண்டு ஆண்டுகளில் 11 தனியார் தனியார் நிதிகள் வந்தனஏ.எம்.எப்.ஐ இந்தியாவில் பரஸ்பர நிதிகள் சங்கம் தொழில் மற்றும் அமைவு குறைந்தபட்ச தரங்களை உருவாக்க உருவாக்கப்பட்டது.

பரஸ்பர நிதிகள் சஹி ஹை

பரஸ்பர நிதி பரஸ்பர நிதியங்களில் முதலீட்டாளர் விழிப்புணர்வை உருவாக்குவதற்கு AMFI (இந்தியாவில் பரஸ்பர நிதிகள் சங்கம்) சமீபத்தில் தொடங்கப்பட்ட பிரச்சாரம் ஆகும். இந்த பிரச்சாரம் டிவி, செய்தித்தாள், வானொலி மற்றும் இணையம் போன்ற பல்வேறு ஊடகங்கள் முழுவதும் உள்ளது. இந்த பிரச்சாரம் ஆங்கிலத்தில் மட்டுமல்ல, பல்வேறு மொழிகளில் மொழிகளிலும் உள்ளது. பரஸ்பர நிதியங்களின் சாய் ஹாய் பிரச்சாரத்தின் நோக்கம், தொழில்துறையின் பல்வேறு அம்சங்களில் மக்களுக்கு கல்வியூட்டுவதோடு, பரஸ்பர நிதியங்களின் ஊடுருவலை அதிகரிக்கவும் உள்ளது.

பரஸ்பர நிதிகள் முதலீடு

பரஸ்பர நிதிகள் முதலீட்டாளர்களுக்கு பணத்தை சேமிக்கவும் காலப்போக்கில் வருவாய் ஈட்டவும் ஒரு வழியை வழங்குகின்றன. ஒன்று ஒரு மொத்த தொகையை அல்லது மாதத்திற்கு ஒரு நிலையான தொகையை முதலீடு செய்யலாம், இது பொதுவாக திட்டமிட்ட முதலீட்டு திட்டமாக அறியப்படுகிறது (SIP மூலம்). ஒரு பயன்படுத்திமொத்த தொகை அல்லது SIP கள், அவர்கள் சேமிப்பு பழக்கத்தை ஊக்குவிக்கிறார்கள். முதலீட்டாளர்கள் மியூச்சுவல் ஃபண்ட் முதலீடுகளை ஐ.ஆர்.ஆர்.ஆர்.ஆர் 5000 மற்றும் ஐ.ஆர்.ஆர் 500 ஐ விட குறைவாக SIP களில் குறைக்கலாம். பல்வேறு பரஸ்பர நிதி கால்குலேட்டர்கள் உள்ளன. இது முதன் முறையாக முதலீட்டாளர்கள் என்ன துவக்கத்தை முடிவு செய்ய உதவும் என்பதைப் பார்க்க உதவும். இந்த பரஸ்பர நிதி கால்குலேட்டர்கள், முதலீட்டாளர்கள் முதலீடுகளை தொடங்குவதற்கு உதவுகிறார்கள்.

முறையான முதலீட்டு திட்டங்கள்: SIP இல் பரஸ்பர நிதிகள்

பரஸ்பர நிதிகள் பரஸ்பர நிதியத்தின் ஒரு திட்டத்தில் ஒவ்வொரு மாதமும் ஒரு குறிப்பிட்ட அளவு பணத்தை வைத்து முதலீட்டாளர்கள் தேர்வு செய்யக்கூடிய "சிஸ்டமிக் முதலீட்டு திட்டம்" அல்லது SIP என்ற வழியை வழங்குகின்றன. முதலீட்டாளர்கள் முதல் முதலீட்டிற்குப் பிறகு முதலீடு செய்வதற்கு SIP க்கள் மிகவும் வசதியான வழி, பின்னர் முதலீடுகள் தானாகவே இருக்கும் மற்றும் முதலீட்டாளர் திரும்பி உட்கார்ந்து ஓய்வெடுக்கலாம். முறையான முதலீட்டுத் திட்டங்கள் (SIP கள்) ரூபாய் செலவு சராசரியாக வழங்குகின்றன மற்றும் SIP களின் பல நன்மைகள் உள்ளன.

பரஸ்பர நிதிய நிதிகள்

வகைகள் முழுவதும் வருடாந்திர வருமானம்

| வகை: சமபங்கு | சரா. 5Y Ret. | பகுப்பு: சமநிலை | சரா. 5Y Ret. | வகை: நிலையான வருமானம் | சரா. 5Y Ret | வகை: பணம் சந்தை | சரா. 5Y Ret. |

|---|---|---|---|---|---|---|---|

| இஎல்எஸ்எஸ் (வரி சேமிப்பு) | 18,88 | கன்சர்வேடிவ் ஒதுக்கீடு | 10,56 | பெருநிறுவன கடன் | 9.54 | திரவ | 8.3 |

| ஈக்விட்டி - மற்றவை | 18,72 | கலப்பின ஒதுக்கீடு | 11.15 | டைனமிக் பாண்ட் | 9.43 | Ultrashort பாண்ட் | மூலமாக சுமார் 8.64 |

| Flexi Cap | 18,89 | மிதமான ஒதுக்கீடு | 15. 62 | இடைநிலை பாண்ட் | 8,93 | - | |

| பெரிய தொப்பி | 15.33 | - | இடைநிலை அரசு பாண்ட் | 9.91 | - | ||

| - | - | நீண்ட கால அரசு பாண்ட் | 9.87 | - | |||

| - | - | குறுகிய கால பாண்ட் | 8.72 | - | |||

| - | - | குறுகிய கால அரசு பாண்ட் | 8.63 |

(* 2017 ஆம் ஆண்டு ஜூன் மாதம் 10 ஆம் தேதி)

கடந்த சில தசாப்தங்களாக பரஸ்பர நிதிகள் சில்லறை முதலீட்டாளர்களுக்கான வருவாயை உருவாக்குவதற்கான தனி வாகனமாக உள்ளது. கடந்த ஆண்டுகளில் வருமானம் பெறும் யோசனைக்கு மேற்சொன்ன பரஸ்பர நிதிகளின் பல்வேறு பிரிவுகளுக்கு இடையிலான வருவாய் குறித்த மேலதிக அட்டவணையை அளிக்கிறது.

Talk to our investment specialist

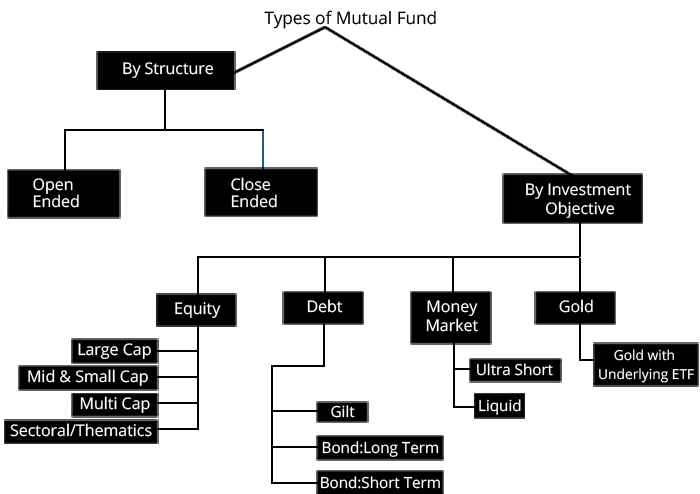

பரஸ்பர நிதிகளின் வகைகள்

பல்வேறு பரஸ்பர நிதியங்களால் தொடங்கப்பட்ட இதே போன்ற திட்டங்களில் ஒரே மாதிரியான ஒத்துழைப்பைக் கொண்டுவருவதற்காக, அக்டோபர் 6, 2010 அன்று, செலாவணி வர்த்தக வாரியம் (SEBI) பரஸ்பர நிதிகளில் புதிய மற்றும் பரந்த பிரிவுகளை அறிமுகப்படுத்தியது. முதலீட்டாளர்களுக்கு ஒரு திட்டத்தில் முதலீடு செய்வதற்கு முன்னர், தயாரிப்புகளை ஒப்பிட்டு எளிதாகக் கிடைக்கக்கூடிய வேறுபட்ட விருப்பங்களை மதிப்பீடு செய்யலாம் என்பதையும் இது நோக்கமாகக் கொள்ள வேண்டும்.

முதலீட்டாளர்களுக்கு மியூச்சுவல் ஃபண்ட் முதலீடுகளை எளிதாக்குவது செபி. முதலீட்டாளர்கள் தங்கள் தேவைகளை, நிதி இலக்குகள் மற்றும் இடர் திறன் ஆகியவற்றிற்கு ஏற்ப முதலீடு செய்யலாம். இந்த கட்டளைகள்பரஸ்பர நிதி வீடுகள் அனைத்து திட்டங்களையும் (தற்போதுள்ள மற்றும் எதிர்கால திட்டத்தை) 5 பரந்த பிரிவுகளாகவும் 36 துணை பிரிவுகளாகவும் வகைப்படுத்தவும். SEBI ஆல் அறிமுகப்படுத்தப்பட்டுள்ள புதிய மாறுபட்ட வகைகளைக் காணலாம்பங்கு நிதி, கடன் நிதிகள், கலப்பின நிதிகள், தீர்வு சார்ந்த நிதி மற்றும் பிற திட்டங்கள்

பங்கு நிதி

பங்கு மியூச்சுவல் ஃபண்ட்ஸ் இருக்க முடியும்பெரிய தொப்பி நிதி,மத்திய தொப்பி நிதி, சிறிய தொப்பிகள், அல்லது பல தொப்பிகள், இந்த முதலீட்டாளர்கள் ஈக்விட்டி சந்தைகளுக்கு வெளிப்பாட்டை எடுக்க விரும்புவதாக உள்ளது. பெயர் செல்கையில், பங்கு நிதிகளில் பங்குச் சந்தைகளில் முதலீடு செய்யப்படுகிறது. பங்கு தேர்வுகளில் நிபுணத்துவம் பெற்ற சிறப்பு நிதி மேலாளர்கள் உள்ளனர். மியூச்சுவல் ஃபண்ட் முதலீட்டு கட்டளையால் வழங்கப்பட்ட தங்கள் நிதிகளுக்கு சிறந்த பங்குகளை அவர்கள் தேர்ந்தெடுத்து தேர்வு செய்கிறார்கள். செபி, ஈக்விட்டி நிதிகளுக்கு 1 தனித்தனி வகைகளை அமைத்துள்ளது.

பெரிய கேப் ஈக்விட்டி ஃபண்ட்

பெரிய தொப்பி நிறுவனங்கள் பெரிய பெரிய கம்பனிகளான பெரிய பெரிய நிறுவனங்களான பெரிய நிலுவைத் தாள்கள், பெரிய அணிகள் மற்றும் ஒரு தெளிவான அமைப்பு அமைப்பு ஆகியவற்றில் முதலீடு செய்கின்றன. பெரிய தொப்பி பங்குகள் வெளிப்பாடு திட்டத்தின் மொத்த சொத்துகளில் குறைந்தது 80 சதவீதம் இருக்க வேண்டும்.

மிட் கேப் ஃபண்ட்

மறுபுறம், மத்தியதர நிதி நிறுவனங்கள், சிறிய அளவிலான நிறுவனங்கள் முதலீடு செய்கின்றன, அவற்றின் வளர்ந்து வரும் நட்சத்திரங்கள் அவற்றின் துறையின் வளர்ச்சிக்கான திறனைக் கொண்டுள்ளன. சிறியதாக இருப்பதால், இந்த நடுப்பகுதி தொப்பி நிறுவனங்கள் மிகவும் வேகமான footed மற்றும் மிக விரைவில் தயாரிப்பு & மூலோபாயம் மாற்றங்களை செய்ய முடியும். இதைப் பொறுத்தவரையில், நடுத்தர தொப்பி முதலீடு ஒரு பெரிய அபாயத்திலும் உள்ளது. இத்திட்டம் மத்தியதர நிறுவனங்களின் மொத்த சொத்துகளில் 65 சதவீதத்தை முதலீடு செய்யும்.

பெரிய மற்றும் மிட் கேப் ஃபண்ட்

இந்த பெரிய மற்றும் மத்திய தொப்பி பங்குகள் இரண்டு முதலீடு என்று திட்டங்கள் உள்ளன. இந்த நிதி மத்திய மற்றும் பெரிய தொப்பி பங்குகளில் குறைந்தபட்சம் 35 சதவிகிதம் முதலீடு செய்யும்.

ஒரு பெரிய தொப்பி, நடுத்தர தொப்பி மற்றும் சிறிய தொப்பியைக் கொண்டிருப்பதாக SEBI ஒரு தெளிவான வகைப்படுத்தலை அமைத்துள்ளது:

| சந்தை மூலதனம் | விளக்கம் |

|---|---|

| பெரிய தொப்பி நிறுவனம் | முழு சந்தை மூலதனத்தின் அடிப்படையில் 1 முதல் 100 வது நிறுவனம் |

| மிட் கேப் நிறுவனம் | முழு சந்தை மூலதனத்தின் அடிப்படையில் 101st முதல் 250 வது நிறுவனம் |

| சிறிய தொப்பி நிறுவனம் | முழு சந்தை மூலதனத்தின் அடிப்படையில் 251st நிறுவனம் |

மல்டி காப் ஈக்விட்டி ஃபண்ட்

மல்டி கேப் ஃபண்ட்களில், நிதி மேலாளர் ஏறக்குறைய கட்டுப்பாடு இல்லாமல் பெரிய தொப்பிகள் மற்றும் நடுப்பகுதி தொப்பிகளில் குழு முழுவதும் முதலீடு செய்கிறார் (ஃபண்ட் கட்டளை என்ற ஒரே கட்டுப்பாடு மட்டுமே). மொத்த சொத்துக்களில் 65% குறைந்தபட்சம் பங்குகளுக்கு ஒதுக்கப்பட வேண்டும்.

ஈக்விட்டி இணைக்கப்பட்ட சேமிப்பு திட்டம்

ஈக்விட்டி இணைக்கப்பட்ட சேமிப்பு திட்டங்கள் (ELSS) என்பது ஒரு வரி சேமிப்பு சேமிப்பு நிதி ஆகும். அதன் மொத்த சொத்துகளில் குறைந்தபட்சம் 80 சதவீதம் பங்குகளில் முதலீடு செய்யப்பட வேண்டும்.

டிவிடென்ட் ஈல்டு ஃபண்ட்

இந்த நிதி முக்கியமாக பங்குகளை ஈட்டுத்தொகையாக முதலீடு செய்யும். இந்த திட்டம் அதன் மொத்த சொத்துக்களில் குறைந்தது 65 சதவீத பங்குகளை முதலீடு செய்யும், ஆனால் பங்குகளை ஈவுத்தொகையாக முதலீடு செய்யும்.

மதிப்பு நிதி

இது முதலீட்டு மூலோபாயத்தை பின்பற்றும் ஒரு பங்கு நிதி ஆகும்.

கான்ட்ரா நிதி

இந்த சமபங்கு திட்டம் கர்னல் முதலீட்டு மூலோபாயத்தை பின்பற்றும். மதிப்பு / கான்ட்ரா அதன் மொத்த சொத்துக்களில் குறைந்தபட்சம் 65 சதவிகிதத்தை பங்குகளில் முதலீடு செய்யும், ஆனால் ஒரு பரஸ்பர நிதிய அமைப்பு ஒன்று ஒரு மதிப்பு நிதி அல்லது ஒரு கட்டுப்பாட்டு நிதியை வழங்கலாம், ஆனால் இருவரும் அல்ல.

கவனம் செலுத்திய நிதியம்

இந்த நிதி பெரிய, நடுத்தர, சிறிய அல்லது பல தொப்பி பங்குகளில் கவனம் செலுத்தும், ஆனால் அதிகபட்சம் 30 பங்குகள் இருக்க முடியும். பங்குகளில் உள்ள மொத்த சொத்துகளில் குறைந்தபட்சம் 65 சதவிகிதத்தை முதலீடு செய்யலாம்.

துறை / கருப்பொருள் நிதி

இது ஒரு குறிப்பிட்ட துறையில் அல்லது ஒரு கருவியில் முதலீடு செய்யும் நிதி. இந்தத் திட்டங்களின் மொத்த சொத்துக்களில் 80 சதவீதத்தினர் குறிப்பிட்ட துறை அல்லது கருப்பொருளில் முதலீடு செய்யப்படுவார்கள்.

கடன் நிதிகள்

கடன் பத்திரங்களில் முதலீடு செய்யும் கடன் நிதிகள் உள்ளன. இந்திய சந்தைகளில் பல்வேறு வகையான கடன் நிதிகள் உள்ளன. இந்த நிதி பல்வேறு கடன்கள் மற்றும் அரசாங்க பங்கு பத்திரங்கள் (G-Secs), வணிக பத்திரங்கள் (சிபிஎஸ்), வைப்பு சான்றிதழ் (சிடிக்கள்) மற்றும் இதர கருவிகளின் போன்ற பணம் சந்தை சாதனங்களில் முதலீடு செய்யப்படுகிறது. செபியின் புதிய வகைப்படுத்தலின் படி,கடன் நிதி திட்டங்கள் 16 பிரிவுகளில் இருக்கும். இங்கே பட்டியல்:

ஓட்டெடுப்பு நிதியம்

இந்த கடன் திட்டம் ஒரே நாளில் முதிர்ச்சி கொண்ட ஒரே நாளில் பத்திரங்களில் முதலீடு செய்யும்.

திரவ நிதி

பெயர் செல்கையில் இந்த "திரவமானது". பெரும்பாலான சந்தர்ப்பங்களில் முதலீட்டாளர்களுக்கான வருவாயைத் தயாரிப்பது கூட அவர் / அவள் ஒரு நாளுக்கு முதலீடு செய்யும் நிதி! ஒழுங்குமுறைகளின் படி,திரவ நிதி 91 நாட்களுக்குள் முதிர்வுடன் கடன் / பணம் சந்தை பத்திரங்களில் முதலீடு செய்யுங்கள். முதலீட்டாளர்கள் தங்கள் பணத்தை இரண்டு நாட்களுக்கு நிறுத்தி பார்க்கும் பொருட்டு இது பொருந்தும். இந்த நிதிகள் பொதுவாக வெளியேறும் சுமை இல்லை.

அல்ட்ரா ஷார்ட் காலர் ஃபண்ட்

ஆபத்து அளவில், இந்த நிதி திரவ நிதிகள் சற்று மேலே இருக்கும் ஆபத்து உள்ளது. மிகக் குறுகிய கால நிதி கடன் பத்திரங்களில் முதலீடு செய்வது, திரவ நிதிகள் விட சற்று அதிக முதிர்ச்சியுடன் முதலீடு செய்கிறது. வட்டி விகிதத்தில் மிகவும் கூர்மையான மேல்நோக்கி இயக்கம் இருந்தால், இந்த வகையான பரஸ்பர நிதிகள் ஒரு நாளில் சிறு இழப்பைக் கொடுக்க முடியும். இருப்பினும், முதலீட்டாளர்கள் மூன்று மாதங்கள் முதல் ஆறு மாதங்கள் வரை பணத்தை முதலீடு செய்வதற்கு இது மிகவும் பெரியது. பெரும்பாலான அல்ட்ரா குறுகிய கால நிதிகளுக்கு எந்தவித வெளியேறும் சுமை இல்லை, அவர்கள் அவ்வாறு செய்தாலும், ஒரு வாரத்திற்கு ஒரு வாரத்திற்கு சிறந்தது.

குறைந்த கால நிதி

குறைந்த கால கடன் பத்திரங்கள் அல்ட்ரா குறுகிய நிதிகளைவிட சற்றே அதிக முதிர்ச்சியுடன் வருகின்றன. இந்த திட்டம், கடன் மற்றும் பணம் சந்தை பத்திரங்களை ஒரு மெக்காலே காலத்திற்கு ஆறு முதல் 12 மாதங்களுக்கு இடையில் முதலீடு செய்யும்.

பணம் சந்தை நிதி

சிடிக்கள், சிபி கள், டி-பில்ஸ் போன்ற முதுகெலும்புகள் கொண்ட ஒரு ஆண்டு வரை பணச் சந்தை கருவிகளில் இந்தத் திட்டம் முதலீடு செய்யும்.

குறுகிய கால நிதியம்

குறுகிய கால பரஸ்பர நிதிகள் முதலீட்டாளர்கள் ஆண்டு அல்லது அதற்கு மேலதிக முதலீடு செய்யத் தேடிக்கொண்டிருக்கின்றன. இவை கடன் பத்திரங்களில் முதலீடு செய்து வட்டி விகித அபாயத்தை சிறிது எடுத்துக் கொள்ளுங்கள். வட்டி விகிதங்கள் கீழ்நோக்கி நகர்ந்து இருந்தால், வட்டி காரணமாக சம்பாதித்த வருவாயுடன் சேர்ந்து, போர்ட்டில் மூலதன பாராட்டு இருக்கும். இந்த நிதி கடன் மற்றும் பணம் சந்தை சாதனங்களில் முதலீட்டாளர்களுக்கு ஒரு முதல் மூன்று ஆண்டுகளில் மாகூலை நேரத்துடன் முதலீடு செய்கிறது.

நடுத்தர கால நிதி

இந்த திட்டம் மூன்று அல்லது நான்கு ஆண்டுகள் மெக்காலே காலப்பகுதியுடன் கடன் மற்றும் பணம் சந்தை சாதனங்களில் முதலீடு செய்யும்.

நடுத்தர நீண்ட கால நிதி

இந்த திட்டம் நான்கு முதல் ஏழு ஆண்டுகள் மெக்காலே காலப்பகுதியுடன் கடன் மற்றும் பணம் சந்தை சாதனங்களில் முதலீடு செய்யும்.

நீண்ட கால நிதியம்

இந்த திட்டம் கடன் மற்றும் சந்தைச் சந்தைகளில் ஒரு மெக்காலே காலப்பகுதி ஏழு ஆண்டுகளுக்கு மேலாக முதலீடு செய்யும்.

டைனமிக் பாண்ட் ஃபண்ட்

ஒரு டைனமிக் பத்திர நிதியம் என்பது பரஸ்பர நிதி திட்டமாகும், இது பல்வேறு நிதியளிப்புக் காலங்கள் கொண்ட நிலையான வருமான பத்திரங்களில் அதன் நிதிகளை முதலீடு செய்கிறது, அதாவது அவை எல்லா காலத்திலும் முதலீடு செய்யப்படுகின்றன. இங்கே, நிதி மேலாளர் வட்டி விகிதம் நிலை மற்றும் எதிர்கால வட்டி விகிதம் இயக்கங்கள் தங்கள் கருத்து அடிப்படையில் முதலீடு வேண்டும் எந்த நிதி முடிவு. இந்த முடிவை அடிப்படையாகக் கொண்டு, அவர்கள் பல்வேறு முதிர்வு காலம் கடன்களில் பணத்தை முதலீடு செய்கின்றனர். இந்த பரஸ்பர நிதித் திட்டம் வட்டி வீத சூழலைப் பற்றி குழப்பமடையக்கூடிய நபர்களுக்கு ஏற்றது. இத்தகைய தனிநபர்கள், நிதி மேலாளர்கள் மாறும் பத்திரங்கள் நிதி மூலம் பணத்தை சம்பாதிக்க வேண்டும் என்ற கருத்தை நம்பலாம்.

கார்ப்பரேட் பாண்ட் ஃபண்ட்

பெருநிறுவன பத்திர நிதிகள் அடிப்படையில் முக்கிய நிறுவனங்களால் வழங்கப்பட்ட கடன் சான்றிதழ் ஆகும். இந்த வியாபாரங்களுக்கான பணத்தை உயர்த்துவதற்கான வழிமுறையாக இது வழங்கப்படுகிறது. இது நல்ல வருமானம் மற்றும் குறைந்த அபாய வகையிலான முதலீடு வரும்போது கார்ப்பரேட் பத்திர நிதி என்பது ஒரு சிறந்த வழி. இந்த கடன் திட்டம் முக்கியமாக மிக உயர்ந்த தரமதிப்பீட்டு நிறுவன பத்திரங்களில் முதலீடு செய்கிறது. மிக உயர்ந்த தரமதிப்பீட்டு கார்ப்பரேட் பத்திரங்களில் அதன் மொத்த சொத்துகளில் குறைந்தபட்சம் 80 சதவிகிதத்தை முதலீடு செய்யலாம்.

கடன் அபாய நிதியம்

இந்தத் திட்டம் உயர் தரப்பட்ட கார்ப்பரேட் பத்திரங்களுக்கு கீழே முதலீடு செய்யும். கடன் ஆபத்து நிதி மிக உயர்ந்த தரமதிப்பீட்டு கருவிகளின் கீழ் குறைந்தது 65 சதவீத சொத்துக்களை முதலீடு செய்ய வேண்டும்.

வங்கி மற்றும் PUS நிதி

இந்தத் திட்டம் முக்கியமாக வங்கிகள் கடன் பத்திரங்களில், பொது நிதி நிறுவனங்கள், பொதுத்துறை நிறுவனங்களில் முதலீடு செய்கிறது.

கில்ட் ஃபண்ட்

இந்த நிதி அரசாங்க பத்திரங்களில் முதலீடு செய்யப்படுகிறது. நிதியத்தின் கட்டளையின் படி பல்வேறு நிதிகளின் முதிர்வு. அதனால் நிதி ஆபத்தில் உள்ளது. கில்ட் நிதிகள் வழக்கமாக, அவர்கள் என்ன செய்கிறார்கள் என்பதைத் தெரிந்துகொண்டு, வட்டி விகித இயக்கங்களுக்குத் தெளிவாக தெரிந்துகொள்ளும் காலமான முதலீட்டாளர்களால் முதலீடு செய்ய ஒரு வழியே பயன்படுகிறது. உச்சந்தலையில் அதிகபட்ச கால அல்லது முதிர்ச்சி, அதிக ஆபத்து. இந்த நிதி அரசாங்க பத்திரங்களில் உள்ள மொத்த சொத்துகளில் 80 சதவீதத்தை முதலீடு செய்யும்.

10 ஆண்டு கான்ஸ்டன்ட் காலருடன் ஜில்ட் ஃபண்ட்

இந்த திட்டம் 10 வருட முதிர்வுடன் அரசாங்க பத்திரங்களில் முதலீடு செய்யும். 10 வருட கான்ஃபரன்ட் காலருடன் கட்டப்பட்ட நிதிகள் அரசாங்கப் பத்திரங்களில் குறைந்தபட்சம் 80 சதவிகிதம் முதலீடு செய்யும்.

ஃப்ளோட்டர் ஃபண்ட்

இந்த கடன் திட்டம் முக்கியமாக மிதக்கும் விகிதத்தில் முதலீடு செய்கிறது. மிதக்கும் விகிதம் சாதனங்களில் ஃப்ளோட்டர் ஃபண்ட் குறைந்தபட்சம் அதன் மொத்த சொத்துக்களில் 65% முதலீடு செய்யும்.

கலப்பின நிதியங்கள்

நடுத்தர முதலீட்டாளர்களுக்கு வேலி இருக்க வேண்டும், சமநிலை நிதி அல்லது கலப்பு நிதி உள்ளன. புதிய செபியின் கட்டுப்பாட்டின் படி, ஆறு வகை கலப்பின நிதியங்கள் இருக்கும்:

கன்சர்வேடிவ் ஹைப்ரிட் ஃபண்ட்

கலப்பின நிதியங்கள் பொதுவாக அறியப்படுகின்றனசமநிலை நிதி. ஹைப்ரிட் நிதிகள் மியூச்சுவல் ஃபண்ட்ஸின் ஒரு வகையாகும், அவை பங்கு மற்றும் கடன் பரஸ்பர நிதியில் முதலீடு செய்யும். வேறு வார்த்தைகளில் கூறுவதானால், இந்த நிதி கடன் மற்றும் பங்கு ஆகியவற்றின் கலவையாக செயல்படுகிறது. பழமைவாத கலப்பின நிதியங்கள் பெரும் கடன் பத்திரங்களில் முதலீடு செய்யப்படும். அவர்களது மொத்த சொத்துகளில் சுமார் 75 முதல் 90 சதவிகிதம் கடன் பத்திரங்களில் முதலீடு செய்யப்படும், மேலும் பங்குச் சாதனங்களில் 10 முதல் 25 சதவிகிதம் முதலீடு செய்யப்படும். ஹைபிரிட் நிதிகள் முதலீட்டாளர்களுக்கு ஈக்விட்டி நிதிகளில் முதலீடு செய்வதில் அஞ்சுகின்றன. இந்த நிதி ஆபத்து பகுதியை குறைக்கும் மற்றும் நேரம் மீது உகந்த வருமானத்தை பெற உதவும்.

சமநிலையான கலப்பின நிதியம்

இந்த நிதி, அதன் மொத்த சொத்துகளில் 40-60 சதவிகிதம் கடன் மற்றும் சமபங்கு கருவிகளில் முதலீடு செய்யும்.

தீவிரமான கலப்பின நிதியம்

இந்த நிதி அதன் மொத்த சொத்துக்களில் 65 முதல் 85 சதவிகிதம் பங்கு சார்ந்த கருவிகளில் மற்றும் சுமார் 20 முதல் 35 சதவிகித கடன் சொத்துகளில் முதலீடு செய்யும். பரஸ்பர நிதி நிறுவனங்கள் ஒரு சமச்சீர் கலப்பு அல்லது ஆக்கிரோஷ கலப்பின நிதியை வழங்க முடியும், இரண்டும் அல்ல.

டைனமிக் சொத்து ஒதுக்கீடு அல்லது சமப்படுத்தப்பட்ட நன்மை நிதியம்

இந்த திட்டம் சமபங்கு மற்றும் கடன் கருவிகளின் முதலீடுகளை மாறும்.

பல சொத்து ஒதுக்கீடு

இந்த திட்டம் மூன்று சொத்து வகுப்புகளில் முதலீடு செய்யலாம், அதாவது பங்கு மற்றும் கடனிலிருந்து ஒரு கூடுதல் சொத்தில் முதலீடு செய்யலாம் என்பதாகும். சொத்து ஒவ்வொரு வகுப்பில் குறைந்தது 10 சதவிகிதத்தை முதலீடு செய்ய வேண்டும். வெளிநாட்டுப் பத்திரங்கள் ஒரு தனி சொத்து வகையாக கருதப்பட மாட்டாது.

நடுவர் நிதியம்

ஒரு காப்பீட்டு நிதி என்பது இந்தியாவில் பிரபலமான குறுகிய கால நிதி முதலீடு ஆகும். பரஸ்பர நிதிகள் பரஸ்பர நிதிகள் ஆகும், அவை பரஸ்பர நிதி திரட்டலை உருவாக்குவதற்கு பண சந்தை மற்றும் டெரிவேடிவ் சந்தை ஆகியவற்றுக்கு இடையேயான மாறுபட்ட விலையை ஊக்குவிக்கின்றன. நடுவர் நிதி மூலம் உருவாக்கப்பட்ட வருமானம் பங்குச் சந்தையின் ஏற்ற இறக்கத்தை சார்ந்து இருக்கும். நடுவண் பரஸ்பர நிதிகள் இயற்கையில் கலப்பு மற்றும் அதிக அல்லது தொடர்ந்து ஏற்றத்தாழ்வு காலங்களில், இந்த நிதி முதலீட்டாளர்களுக்கு ஒப்பீட்டளவில் அபாயகரமான வருமானத்தை அளிக்கிறது. இந்த நிதி, அதன் பங்குகளில் குறைந்தபட்சம் 65 சதவிகிதம் ஈக்விட்டி தொடர்பான கருவிகளில் முதலீடு செய்கிறது.

ஈக்விட்டி சேமிப்பு

இந்தத் திட்டம் சமபங்கு, நடுவர் மற்றும் கடன் ஆகியவற்றில் முதலீடு செய்யும். பங்குச் சேமிப்புக்கள் மொத்த சொத்துக்களில் குறைந்தபட்சம் 65 சதவிகித முதலீட்டிலும், குறைந்தபட்சம் 10 சதவிகித கடனிலும் முதலீடு செய்யும். திட்டம் தகவல் ஆவணத்தில் குறைந்தபட்சம் ஹெட்ஜ் செய்யப்பட்ட மற்றும் unhedged முதலீடுகள் கூறுவேன்.

தீர்வு சார்ந்த திட்டங்கள்

ஓய்வூதிய நிதி

இது ஒரு ஓய்வூதிய தீர்வு சார்ந்த திட்டம் ஆகும், அது ஐந்து ஆண்டுகள் அல்லது ஓய்வூதியம் வரை பூட்டப்படும்.

குழந்தைகள் நிதி

இது ஐந்து வயதுக்கு அல்லது குழந்தை வயது பெரும்பகுதியை அடைவதற்கு முன்பே, எது எதுவாக இருந்தாலும், பூட்டுதலுடன் கொண்ட குழந்தைகள் சார்ந்த திட்டமாகும்.

பிற திட்டங்கள்

குறியீட்டு நிதி / ப.ப.வ.நிதி

குறியீட்டு நிதிகள் மியூச்சுவல் ஃபண்ட் திட்டங்களை குறிக்கின்றன, இதன் சந்தை சந்தை குறியீட்டை அடிப்படையாகக் கொண்டு கட்டமைக்கப்படுகிறது. வேறுவிதமாக கூறினால், ஒரு குறியீட்டு நிதி செயல்திறன் குறிப்பிட்ட குறியீட்டின் செயல்திறன் சார்ந்து இருக்கிறது. இந்தத் திட்டங்கள் செயலற்ற முறையில் நிர்வகிக்கப்படுகின்றன. இந்த நிதிகளில் குறிப்பிட்ட விகிதத்தில் இருக்கும் அதே விகிதத்தில் பங்குகள் உள்ளன. இந்தியாவில், பல திட்டங்களும் நிஃப்டி அல்லது சென்செக்ஸை தங்கள் போர்ட்ஃபோலியோவை நிர்மாணிப்பதற்கு அடிப்படையாக பயன்படுத்துகின்றன. உதாரணமாக, நிஃப்டி போர்டு SBI இன் பங்குகளில் இருந்தால், அதன் விகிதம் 12% ஆகும்; நிஃப்டி இன்டெக்ஸ் ஃபண்டில் 12% ஈக்விட்டி பங்குகள் உள்ளன. ஒரு குறிப்பிட்ட குறியீட்டின் பத்திரங்களில் அதன் மொத்த சொத்துகளில் 95% முதலீடு செய்யலாம்.

FoFs (வெளிநாட்டு உள்நாட்டு)

நிதிகள் நிதி முதலீட்டு அளவு மிக அதிகமாக இல்லை மற்றும் பல பரஸ்பர நிதிகள் விட ஒரு நிதி (நிதி ஒரு நிதி) நிர்வகிக்க எளிதாக இருக்கும் அந்த ஒரு வழி. பரஸ்பர நிதி முதலீட்டு மூலோபாயத்தின் இந்த வடிவத்தில், முதலீட்டாளர்கள் ஒரு நிதியின் குடையின் கீழ் பல நிதியைப் பெற்றுக் கொள்ளலாம், இதன்மூலம் நிதி நிதிகளின் பெயர். பெரும்பாலும் பல மேலாளர் முதலீட்டின் பெயரால் செல்கிறது; இது பரஸ்பர நிதி பிரிவுகளில் ஒன்றாக கருதப்படுகிறது. பல மேலாளர் முதலீடுகளின் முக்கிய நன்மைகளில் ஒன்றாகும், குறைந்தபட்ச டிக்கெட் அளவிலேயே, முதலீட்டாளர் பரஸ்பர நிதி திட்டங்களின் வரம்பு முழுவதும் தங்களைத் திசைதிருப்பலாம். இந்த நிதியம் அதன் மொத்த சொத்துகளில் குறைந்தபட்சம் 95 சதவிகிதத்தை அடிப்படை நிதிகளில் முதலீடு செய்யலாம்.

பிற பரஸ்பர நிதியங்களில் சிலவற்றை கருத்தில் கொள்ள வேண்டும்:

சர்வதேச நிதி

சர்வதேச நிதியங்கள் சர்வதேச பத்திரங்களில் அல்லது இந்தியாவில் இருந்து குடியேறாத மாஸ்டர் நிதிகளில் முதலீடு செய்கின்றன. இந்த நிதிகளில் பெரும்பகுதி ஒரு சொத்தின் வகுப்பாக முதலீட்டில் முதலீடு செய்கின்றன. வளர்ந்து வரும் சந்தை நிதிகள், வளர்ந்த சந்தைகள், பொருட்கள் தொடர்பான சர்வதேச நிதி போன்ற பல்வேறு வகைகளில் இவை இருக்கலாம். டிஎஸ்பி பிளாக்ராக் உலக தங்க நிதி இந்தியாவின் அடிப்படையில் அடிப்படையாகக் கொண்ட ஒரு நிதிச் சந்தையில் முதலீடு செய்யும் ஒரு நிதிக்கான உதாரணமாகும். தங்கம் மற்றும் பிற விலைமதிப்பற்ற உலோகங்களில் இந்த நிதி முக்கியமாக முதலீடு செய்கிறது. இன்று, முதலீட்டாளருக்கு இந்தியாவில் கிடைக்கும் பல சர்வதேச பரஸ்பர நிதிகள் உள்ளன.

தங்க நிதிகள்

தங்க நிதிகள் ஒரு புதிய வகை நிதி. இவை தங்க ப.ப.வ.நிதிகளில் முதலீடு செய்யப்படுகின்றன. தங்க ப.ப.வ.நிதிகள் சில்லரை முதலீட்டாளருக்கு கிடைக்கும் போது, ப.ப.வ.நிதியை வாங்க விரும்பும் எவரும் பங்குச் சந்தை மூலம் அதைச் செய்ய வேண்டும், இது ஒரு broking கணக்கு வைத்திருக்க வேண்டும். மியூச்சுவல் ஃபண்டில், அத்தகைய தேவையில்லை, ஒரு முதலீட்டாளர் வெறுமனே விண்ணப்ப படிவத்தை பூர்த்திசெய்து கட்டணம் செலுத்திய பின்னரே ஒதுக்கப்பட்டுள்ள அலகுகள் பெற முடியும்.

சிறந்த பரஸ்பர நிதிகள்

முதலீட்டாளர்கள் எப்போதும் மேல் பரஸ்பர நிதிகள் அல்லது சிறந்த பரஸ்பர நிதியை முதலீடு செய்யத் தேடுகின்றனர். சிறந்த பரஸ்பர நிதியத்தை எவ்வாறு தேர்வு செய்வது என்பது இன்னொரு பயிற்சியாகும். முதலீடு, நிதித் திட்டம், பரஸ்பர நிதிப்பற்றாக்குறை ஆகியவற்றிற்கான இலக்கு போன்ற பல்வேறு விஷயங்களைப் பார்க்க வேண்டும், இது ஒரு ஒழுக்கமான அணுகுமுறையைப் பின்பற்ற வேண்டும். ஒரே ஒரு சிறந்த பரஸ்பர நிதி முயற்சி மற்றும் தேர்வு செய்யலாம்.

10 மியூச்சுவல் ஃபண்ட்ஸ்: ஈக்விட்டி

முதலீட்டிற்கு மேல் 10 பங்கு பரஸ்பர நிதிகள் எப்பொழுதும் முதலீட்டாளர்களைத் தேட முயற்சிக்கின்றன. ஒரு பிரிவில் கிடைக்கப்பெறும் நிதிகளின் மொத்த பட்டியலிலிருந்துமுதல் 10 பரஸ்பர நிதிகள் பட்டியல் வடிகட்டி மற்றும் மேல் பெற பல நடவடிக்கைகள் செய்து அடங்கும் &பரஸ்பர நிதியங்கள் சிறந்த நடிப்பு. முதலீடு செய்ய முதல் 10 பங்கு பரஸ்பர நிதிகள்:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 Motilal Oswal Multicap 35 Fund Growth ₹57.0726

↑ 0.85 ₹11,172 -12.6 -10.5 16.2 20.2 24.8 45.7 Invesco India Growth Opportunities Fund Growth ₹87.57

↑ 1.29 ₹5,930 -10.4 -10.7 13.3 19.5 27.3 37.5 ICICI Prudential Banking and Financial Services Fund Growth ₹122.24

↑ 1.13 ₹8,843 0.4 -4 13.1 14.1 25.3 11.6 DSP BlackRock Equity Opportunities Fund Growth ₹576.984

↑ 3.58 ₹12,598 -5.7 -10.7 13 18.7 28.6 23.9 Sundaram Rural and Consumption Fund Growth ₹89.7498

↑ 1.49 ₹1,398 -10.9 -15.4 9.5 16.8 23.6 20.1 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹55.37

↑ 0.52 ₹3,011 -1.3 -6.2 8.1 13.7 25.3 8.7 Tata India Tax Savings Fund Growth ₹40.9549

↑ 0.36 ₹4,053 -8.6 -12.5 7.6 12.9 25.1 19.5 Mirae Asset India Equity Fund Growth ₹104.104

↑ 0.91 ₹35,533 -4.4 -9.9 7.3 10 22.6 12.7 Kotak Standard Multicap Fund Growth ₹76.767

↑ 0.46 ₹45,433 -5 -9.7 5.7 13.5 24.1 16.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

முதல் 10 பரஸ்பர நிதிகள்: கடன்

முதலீட்டிற்கான முதல் 10 கடன் பரஸ்பர நிதிகள் எப்பொழுதும் முதலீட்டாளர்களைத் தேட முயற்சிக்கின்றன. முதல் 10 பரஸ்பர நிதியைப் பெறும் வகையிலான பட்டியலின் முழு பட்டியலையும் பட்டியலில் இருந்து வடிகட்டி, பரஸ்பர நிதியங்களை சிறந்த முறையில் சிறந்த முறையில் பெறவும் பல நடவடிக்கைகள் மேற்கொள்ளப்படுகின்றன. முதலீடு செய்ய முதல் 10 கடன் பரஸ்பர நிதிகள்:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity ICICI Prudential Long Term Plan Growth ₹36.384

↑ 0.16 ₹14,049 3 4.6 9.4 7.6 8.2 7.82% 4Y 4M 2D 8Y 11M 5D Aditya Birla Sun Life Corporate Bond Fund Growth ₹111.085

↑ 0.46 ₹25,293 2.8 4.4 9.2 7.2 8.5 7.48% 3Y 9M 14D 5Y 8M 19D HDFC Corporate Bond Fund Growth ₹31.9931

↑ 0.13 ₹32,191 2.7 4.3 9 7 8.6 4.03% 3Y 9M 19D 5Y 11M 12D HDFC Banking and PSU Debt Fund Growth ₹22.6062

↑ 0.09 ₹5,837 2.7 4.2 8.5 6.6 7.9 4.03% 3Y 9M 14D 5Y 4M 30D Aditya Birla Sun Life Savings Fund Growth ₹538.206

↑ 0.87 ₹14,988 2 4 7.8 6.9 7.9 7.84% 5M 19D 7M 20D Aditya Birla Sun Life Money Manager Fund Growth ₹363.613

↑ 0.55 ₹26,752 2.1 4 7.8 7.1 7.8 7.6% 6M 22D 6M 22D Principal Cash Management Fund Growth ₹2,268.14

↑ 1.37 ₹6,619 1.8 3.6 7.3 6.7 7.3 7.22% 1M 17D 1M 17D JM Liquid Fund Growth ₹70.1464

↑ 0.04 ₹3,341 1.8 3.6 7.2 6.7 7.2 7.13% 1M 10D 1M 13D Aditya Birla Sun Life Medium Term Plan Growth ₹38.9966

↑ 0.18 ₹2,144 4.8 8 13.6 13.9 10.5 7.72% 3Y 9M 18D 5Y 1M 20D ICICI Prudential Long Term Bond Fund Growth ₹89.4115

↑ 0.62 ₹1,216 4 5 11 7.5 10.1 7.25% 9Y 18D 20Y 11M 5D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 2 Apr 25

பரஸ்பர நிதி நிறுவனங்கள்

முதலீட்டாளர்கள் முதலீடு செய்யக்கூடிய பரஸ்பர நிதித் திட்டங்களை வழங்கும் 42 மியூச்சுவல் ஃபண்ட் நிறுவனங்கள் (அசெட் மேனேஜ்மென்ட் கம்பெனி "என்று அழைக்கப்படும் AMCs) உள்ளன. இந்த பரஸ்பர நிதி நிறுவனங்கள் SEBI ஆல் ஒழுங்குபடுத்தப்படுகின்றன. குறிப்பிடத்தக்க பரஸ்பர நிதி நிறுவனங்கள் சில:

எஸ்.பி.ஐ. மியூச்சுவல் ஃபண்ட்

எஸ்.பி.ஐ. மியூச்சுவல் ஃபண்ட் 1987 ஆம் ஆண்டில் ஸ்டேட் பாங்க் ஆஃப் இந்தியாவால் உருவாக்கப்பட்டது. இன்று SBI MF 1,57,025 கோடி (மார்ச் 31, 2012) சொத்துக்களை நிர்வகிக்கிறது. இது இந்தியாவில் மிகப்பெரிய சொத்து மேலாண்மை நிறுவனங்களில் ஒன்றாகும். இது 70 பங்குகளை ஈக்விட்டி, கடன் மற்றும் சமநிலை ஆகியவற்றிற்கு வழங்குகிறது.

HDFC மியூச்சுவல் ஃபண்ட்

2000 ஆம் ஆண்டு நிறுவப்பட்டதில், எச்டிஎஃப்சி ஈக்விட்டி ஃபண்ட்ஸ் மற்றும் எச்.டி.எஃப்.சி. மேல் 200 நிதி போன்ற புகழ்பெற்ற பெயர்களைக் கண்டறிந்த முக்கிய சொத்து மேலாளர்களில் ஒருவரான ஹெச்.டி.எஃப்.சி சொத்து மேலாண்மை நிறுவனம் ஆகும். இன்று, அது 2,37,177 கோடி (மார் 31-2017) சொத்துக்களை நிர்வகிக்கிறது. இது சொத்து வகுப்புகள் முழுவதும் திட்டங்கள் மற்றும் அது மேலாண்மை என்று 63 திட்டங்கள் மீது தற்பெருமை உள்ளது. இது வீட்டுவசதி மேம்பாட்டு நிதிக் கூட்டுத்தாபன (எச்டிஎஃப்சி) என்று அழைக்கப்படும் மிகப்பெரிய வங்கி நிறுவனத்தின் பெற்றோரால் ஆதரிக்கப்படுகிறது.

ரிலையன்ஸ் மியூச்சுவல் ஃபண்ட்

1995 இல் அமைக்கப்பட்டது,ரிலையன்ஸ் மியூச்சுவல் ஃபண்ட் இந்தியாவில் பழமையான பரஸ்பர நிதி நிறுவனங்களில் ஒன்றாகும். கடந்த இரண்டு தசாப்தங்களாக வெடிப்புத் தன்மையுடன், 210890 கோடி ரூபாய் (மார்ச் 31, 2007) சொத்துக்களை நிர்வகித்து வருகிறது. இது ரிலையன்ஸ் விஷன் ஃபண்ட், ரிலையன்ஸ் கிராண்ட் ஃபண்ட், ரிலையன்ஸ் பேங்கிங் ஃபண்ட் & ரிலயன்ஸ் லிக்விட் ஃபண்ட் போன்ற தொழில்களில் பழமையான நிதிகளில் சிலவற்றை நிர்வகிக்கிறது.

UTI மியூச்சுவல் ஃபண்ட்

UTI மியூச்சுவல் ஃபண்ட் இந்தியாவில் பழமையான சொத்து மேலாண்மை நிறுவனம். யுனிட்டி டிரஸ்ட் ஆஃப் இந்தியா (யு.ஐ.டி.ஐ.) உருவானதன் மூலம் 1963 ஆம் ஆண்டில் இந்தியாவில் பரஸ்பர நிதிகள் தொடங்கியது, பின்னர் UTI ஆண்டுகளில் வளர்ந்துள்ளது. இன்று, UTI AMC 1,36,810 கோடி சொத்துக்கள் கொண்ட ஒரு மிக பெரிய சொத்து மேலாளர் (மார்ச் 31, 2012). அதன் முக்கிய நிதிகளில் சில UTI ஈக்விட்டி நிதி மற்றும் UTI MNC நிதி. இது சொத்து வகுப்புகள் முழுவதும் நிதி வழங்குகிறது.

பிராங்க்ளின் டெம்பிள்டன் மியூச்சுவல் ஃபண்ட்

1995 ல் பிராங்க்ளின் மியூச்சுவல் ஃபண்ட் அமைக்கப்பட்டது. 81,615 கோடி சொத்துக்கள் கொண்ட ஒரு பெரிய நிதி வீடு இது.பிராங்க்ளின் டெம்பிள்டன் மியூச்சுவல் ஃபண்ட் அமெரிக்க பெற்றோர் டெம்பிள்டன் இன்டர்நேஷனல் இன்க் நிறுவனத்தால் ஆதரிக்கப்படுகிறது. ஃபிராங்க்ளின் டெம்பிள்டன் மியூச்சுவல் ஃபண்ட் மிகவும் செயல்முறை உந்துதல் நிதி இல்லமாகும்

எல்.ஐ.சி. மியூச்சுவல் ஃபண்ட்

லைஃப் இன்சூரன்ஸ் கார்ப்பரேஷன் ஆஃப் இந்தியா (எல்.ஐ.சி.) மூலம் இந்த பரஸ்பர நிதி நிறுவனம் 1994 ல் செயல்பட்டு வந்தது. இன்று அது 21,475 கோடி ரூபாய் சொத்துக்களை நிர்வகிக்கிறது.

பிளாக்ராக் மியூச்சுவல் ஃபண்ட்

DSP BlackRock Mutual Fund DSP குழு மற்றும் பிளாக் ராக் இன்க் இன் 1996 கூட்டு நிறுவனமாக, சொத்து வகுப்புகள் முழுவதும் நிதி நிர்வகிக்கிறது. DSP Blackrock Microcap Fund & DSP Blackrock போன்ற பெயர்களை இது நிர்வகிக்கிறதுtaxsaver நிதி.

பரஸ்பர நிதியங்களில் எப்படி முதலீடு செய்யலாம்

பரஸ்பர நிதிகளில் முதலீடு செய்வது எப்படி? முதலீடு செய்ய பல்வேறு வழிகள் உள்ளன, நேரடியாக வீடுகளில் செல்வதற்கு, ஒரு ஒரு தரகர் அல்லதுவிநியோகஸ்தராக அல்லது ஒரு நிதி ஆலோசகரை கூட பயன்படுத்தலாம். பல்வேறு AMC களைப் போடுவதற்குப் பதிலாக, ஒரு விநியோகிப்பாளரின் சேவைகளைப் பயன்படுத்துவதற்கான பல நன்மைகள் உள்ளன, இதனால் சிக்கலான செயல்திறனை உருவாக்குவதன் மூலம், ஒரு விற்பனையாளரைப் பயன்படுத்த முடியும், அவற்றை வாங்குவதற்கும், வாங்குவதற்கும், மீட்டெடுப்பதற்கும், முதலீட்டாளருக்கு எளிதாக செயலாக்கலாம் . இன்று, முதலீட்டாளர்கள் ஆன்லைனில் பரஸ்பர நிதிகளை வாங்குதல் மற்றும் முழுமையான செயல்முறையை பூர்த்தி செய்ய வீட்டுக்கு உட்கார்ந்து கொள்ளலாம்.

பரஸ்பர நிதி முதலீட்டு திட்டங்கள்

முதலீட்டாளரின் ஆபத்து விவரங்களை பல்வேறு மியூச்சுவல் ஃபண்ட் முதலீட்டு திட்டங்களை உருவாக்க முடியும். அதிக ஆபத்துகளை எடுப்பதற்கு, சமபங்கு நிதிகள் மற்றும் குறைந்த ஆபத்து உடையவர்களுக்கு, கடன் / பணம் சந்தை நிதி உள்ளது. ஒரு வீட்டை, கார் அல்லது வேறு ஏதேனும் சொத்துக்களை வாங்குதல் போன்ற இலக்கை அடைய பல்வேறு கால்குலேட்டர்களுடன் இலக்கு திட்டமிடல் செய்யலாம். ஒரு காலத்திற்குள் ஒரு SIP ஐ பயன்படுத்தி இந்த இலக்குகளை முயற்சி செய்து அடைய முடியும். மேலும், பயன்படுத்திசொத்து ஒதுக்கீடு ஒருவர் ஆபத்தை அளிக்கும் சொத்துக்களின் கலவையை பொறுத்துக்கொள்ள முடியும்.

பரஸ்பர நிதி NAV

தொழில் மிகவும் வெளிப்படையானது; தினசரி தங்கள் விலைகளை வெளியிட நிதி தேவை. விலை நிகர சொத்து மதிப்பு என அழைக்கப்படுகிறது (இல்லை). அனைத்து பரஸ்பர நிதிகள் அவற்றின் NAV தினசரி வெளியிட வெளியிட வேண்டும். என்.ஏ.வி.க்கள் பெரும்பாலான AMC களின் வலைத்தளங்களிலும் அதே போல் வெளிப்படையான தன்மைக்கான AMFI வலைத்தளத்திலும் வெளியிடப்படுகின்றன.

பரஸ்பர நிதி கால்குலேட்டர்

மியூச்சுவல் ஃபண்ட் கால்குலேட்டர் என்பது SIP களைப் பயன்படுத்தி இலக்குகளை திட்டமிட ஒரு முக்கியமான கருவியாகும் மற்றும் திட்டமிடப்பட்ட முதலீட்டு திட்டத்தைப் பயன்படுத்தி எவ்வாறு வளர முடியும் என்பதைப் பார்க்கவும். எதிர்பார்க்கப்படும் வளர்ச்சி விகிதம் மற்றும் பணவீக்கம் போன்ற அடிப்படை உள்ளீடுகளை எடுத்துக்கொள்வது எல்லா வகையான கணக்கீடுகளையும் செய்ய முடியும். இங்கே கால்குலேட்டரை அணுகவும்:

பரஸ்பர நிதிகள்: குறியீட்டு நிதிகள்

இன்று, பல இன்டர்நெட் நிதிகளும் பரஸ்பர நிதி தளங்களில் கிடைக்கின்றன. இவை பல்வேறு பரஸ்பர நிதி நிறுவனங்களால் வழங்கப்படுகின்றன. குறியீட்டு நிதி தவிர வேறு, பல்வேறு உள்ளனபரிமாற்ற வர்த்தக நிதியம் (ப.ப.வ.நிதிகள்) பரஸ்பர நிதி தளங்களில் கிடைக்கும். நிஃப்டி ப.ப.வ.நிதிகள், தங்கம் ப.ப.வ.நிதிகள் போன்றவை சிலவற்றிற்கு பெயரிடுவது நிதியின் படிவத்தில் கிடைக்கிறது.

பரஸ்பர நிதி மதிப்பீடுகள்

இன்றைய பரஸ்பர நிதிகள் மதிப்பீடுகள் CRISIL, ICRA, மார்னிங்ஸ்டார் போன்ற பல வீரர்கள் சிலவற்றை வழங்குவதற்காக வழங்கப்படுகின்றன.பரஸ்பர நிதி மதிப்பீடுகள் வழக்கமாக இறுதி மதிப்பீட்டில் பல அளவு மற்றும் தரமான காரணிகளை எடுக்கும். மியூச்சுவல் ஃபண்ட் மதிப்பீடு ஒரு முதலீட்டாளருக்கு இந்த திட்டத்தை தேர்ந்தெடுப்பதில் ஒரு சிறந்த தொடக்க புள்ளியாகும்.

இன்று, பரஸ்பர நிதிகள் சில்லறை முதலீட்டாளர்களுக்கு ஒரு முக்கியமான வழிமுறையாக மாறியுள்ளன, மேலும் முதலீட்டாளர்களுக்கு சிறந்த நிதியுதவியை தேர்ந்தெடுப்பது மிக முக்கியமானது. முதலீட்டாளர்கள் எப்போது வேண்டுமானாலும் முதலீட்டாளர்களை முதலீடு செய்வதற்கும், இந்த பயணத்தில் அவர்களுக்கு உதவுவதற்காக சரியான விநியோகிப்பாளர் / ஆலோசகரைத் தேர்ந்தெடுப்பதற்கும் புரிந்து கொள்ள வேண்டும்.

இங்கு வழங்கப்பட்ட தகவலை துல்லியமாக உறுதி செய்ய அனைத்து முயற்சிகள் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவு சரியானது தொடர்பான உத்தரவாதங்கள் இல்லை. எந்த முதலீட்டையும் செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.

Thanks A Lot for more valuable information. Please provide such information on insurance life and health

Best mutual fund for 2 to 5 year investment in single schemes

Educative and very Useful information. Thank you.

Great Read. Informative Page about all types of mutual funds.