Table of Contents

مالی خطرہ۔

قرض میں مالی خطرے کا اظہار کرنے کا ایک عام طریقہ ہے۔سرمایہ کاری صنعتنقد بہاؤ اخراجات اور ادائیگی شامل ہیں ، ایک کاروبار کی زندگی کا خون بناتا ہے۔ کچھ مالی خطرات غیر متوقع نقصانات کا باعث بنتے ہیں ، جس سے یہ مشکل یا ناممکن ہو جاتا ہے۔ہینڈل کمپنی کے مالی وعدے

ان خطرات میں وہ صارفین شامل ہیں جوناکام آپ کو ادا کرنے کے لیے ، بااثر تبدیلی۔مارکیٹ حالات ، اور انتظامی غلطیاں یا ٹیکنالوجی کی خرابیاں جو متاثر کرتی ہیں۔آمدنی. گہری تفہیم کے لیے ، اس مضمون میں ، آپ کو مالی خطرات سے متعلق ہر چیز مل جائے گی۔

مالی خطرہ کیا ہے؟

مالی خطرے کو سمجھنے کے لیے ، آئیے استعمال ہونے والی دو شرائط کے معنی جانتے ہیں: مالی اور رسک۔ مالیاتی اصطلاح سے مراد مالیات ہے۔ خطرے کو کسی بھی برے واقعے کے امکان کے طور پر بیان کیا جا سکتا ہے ، جس کے نتیجے میں کسی قسم کا نقصان ہو سکتا ہے۔

مالیاتی خطرہ وہ اصطلاح ہے جو کاروبار یا سرمایہ کاری میں شامل ممکنہ خطرے کی وضاحت کے لیے استعمال ہوتی ہے۔ حکومتیں مالیاتی پالیسی کو منظم کرنے سے قاصر ہو سکتی ہیں جس کے نتیجے میںبانڈ ڈیفالٹس یا دیگر مالی مسائل کارپوریشنز بھی اسی طرح اپنے قرض پر ڈیفالٹ ہونے کے خطرے سے دوچار ہیں ، لیکن وہ اس کوشش میں بھی ناکام ہو سکتی ہیں جو کمپنی پر نمایاں مالی دباؤ ڈالتی ہے۔

Talk to our investment specialist

مالی خطرے کی اقسام

مالیاتی خطرے کا انتظام ہر کمپنی کی اولین ترجیح ہے۔ مارکیٹ کی نقل و حرکت میں ایک وسیع شامل ہوسکتا ہے۔رینج عوامل ، جو مالی خطرے کا باعث بن سکتے ہیں۔ یہ خطرات نقد بہاؤ کو متاثر کرتے ہیں اور کاروبار میں پیسے کو کس طرح سنبھالا جاتا ہے۔ خطرے کی چار بڑی اقسام ہیں جنہیں اس فہرست میں شامل کیا جا سکتا ہے۔

مارکیٹ رسک۔ - یہ پوری مارکیٹ یا اثاثہ طبقے کو متاثر کرنے والے واقعات کے نتیجے میں پیسے کھونے کا امکان ہے۔ مارکیٹ کے خطرے کو دو اقسام میں تقسیم کیا گیا ہے: دشاتمک خطرہ اور غیر سمتی خطرہ۔ سمت کا خطرہ اسٹاک کی قیمتوں ، شرح سود اور دیگر عوامل میں تبدیلی سے پیدا ہوتا ہے۔ دوسری طرف ، غیر دشاتمک خطرہ ، اتار چڑھاؤ سے وابستہ ہوسکتا ہے۔

آپریشنل رسک۔ یہ خطرات کمپنی کے اندرونی کنٹرول ، ٹیکنالوجی کی ناکامی ، بدانتظامی ، انسانی غلطی ، یا عملے کی تربیت کی کمی کے نتیجے میں پیدا ہوتے ہیں۔ آپریشنل رسک کو دو زمروں میں تقسیم کیا گیا ہے: دھوکہ دہی کا خطرہ اور ماڈل کا خطرہ۔ دھوکہ دہی کا خطرہ کنٹرول کی کمی سے پیدا ہوتا ہے ، جبکہ ماڈل کا خطرہ ماڈل کے غلط استعمال سے پیدا ہوتا ہے۔

قرض کا خطرہ - یہ وہ خطرہ ہے جو ادائیگی نہ کرنے والے کلائنٹ کو کریڈٹ دینے سے ہوتا ہے۔ یہ کاروبار کے نقد بہاؤ اور منافع میں خلل ڈال سکتا ہے۔

لیکویڈیٹی خطرہ۔ - اس سے مراد کسی کمپنی کی اپنی مستقبل یا موجودہ مالی ذمہ داریوں کو وقت پر پورا کرنے میں ناکامی ہے۔

مالی خطرے کے فوائد اور نقصانات

مالی خطرے کو سمجھنے سے کسی کو بہتر ، زیادہ باخبر کاروبار یا سرمایہ کاری کے فیصلے کرنے میں مدد مل سکتی ہے۔ سیکورٹی یا اثاثہ سے وابستہ مالیاتی خطرے کی ڈگری اس سرمایہ کاری کی قیمت کا تعین کرنے یا قائم کرنے کے لیے استعمال ہوتی ہے۔ یہاں پر غور کرنے کے لیے مثبت اور منفی ہیں۔

پیشہ

- کمپنی کی تشخیص میں مدد کریں۔

- آلے کی شناخت کے ذریعے ممکنہ تجزیہ۔

- مزید باخبر فیصلے۔

Cons کے

- قابو پانا مشکل ہو سکتا ہے۔

- مختلف شعبوں پر اثرات

- غیر معمولی قوتوں سے پیدا ہوتا ہے۔

مالی خطرے کا انتظام کرنے کے اوزار

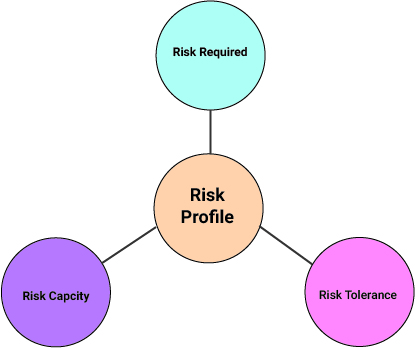

افراد ، کاروباری ادارے اور حکومتیں اس بات کا اندازہ لگانے کے لیے مختلف ٹولز استعمال کر سکتی ہیں کہ وہ کتنا مالی خطرہ مول لینے کے لیے تیار ہیں۔بنیادی تجزیہ،تکنیکی تجزیہ، اور مقداری تجزیہ سرمایہ کاری کے ماہرین کی جانب سے طویل مدتی سرمایہ کاری کے خطرات یا مجموعی طور پر اسٹاک مارکیٹ کا اندازہ لگانے کے لیے استعمال ہونے والی سب سے عام تکنیک ہیں۔

- مقداری تجزیہ خاص طور پر مالیاتی تناسب کے حساب سے کمپنی کی ماضی کی کارکردگی کا جائزہ لینے کا ایک طریقہ ہے۔

- تکنیکی تجزیہ سیکیورٹیز کا جائزہ لینے کے لیے ایک شماریاتی تکنیک ہے جو تاریخی منافع ، لین دین کا حجم ، شیئر کی قیمتوں اور دیگر کارکردگی کے اعداد و شمار کو دیکھتی ہے۔

- بنیادی تجزیہ کمپنی کے تمام عناصر کی جانچ کرکے کمپنی کی اندرونی قیمت کا تعین کرنے کا ایک طریقہ ہے۔بنیادی کاروبار ، بشمول فرم کے اثاثے اور منافع۔

مالی خطرے کا انتظام کرنے کے چار طریقے

زیادہ خرچ کرنے سے متعلق مالی خدشات آپ کی کمپنی کے مالی وعدوں کو پورا کرنے کی صلاحیت میں رکاوٹ بن سکتے ہیں۔ یہ تمہارا ہے۔واجب صحت مند نقد بہاؤ کو برقرار رکھنے کے لیے مالی خطرات کو کم کرنا۔ مالی خطرے کو سنبھالنے کے طریقے ذیل میں درج ہیں۔

1. بچت اکاؤنٹ کو برقرار رکھیں۔

اپنی آمدنی کا ایک حصہ ایک میں ڈالنے پر غور کریں۔بچت اکاونٹ. اگرچہ آپ کا بچت اکاؤنٹ طویل مدتی میں آپ کو زیادہ کما نہیں سکتا ہے ، پھر بھی یہ آپ کے پیسے رکھنے کے لیے محفوظ ترین جگہوں میں سے ایک ہے۔ مزید برآں ، آپ کا بچت اکاؤنٹ آن لائن فنڈز کی منتقلی میں آپ کی مدد کر سکتا ہے ، جس سے تیز اور زیادہ آرام دہ مالی لین دین کے طریقہ کار کی اجازت مل سکتی ہے۔

2. دانشمندی سے سرمایہ کاری کریں۔

اس سے پہلے کہ آپ کسی چیز میں سرمایہ کاری کرنے کا فیصلہ کریں ، اس بات کو یقینی بنائیں کہ آپ کے پاس مناسب علم ہے۔ اس معاملے میں ، اپنے ساتھ بات کریں۔اکاؤنٹنٹ۔ انتہائی فائدہ مند ثابت ہوسکتا ہے کیونکہ وہ آپ کو اپنے منافع کو بہتر بنانے کے بارے میں اچھا مشورہ دے سکتے ہیں۔

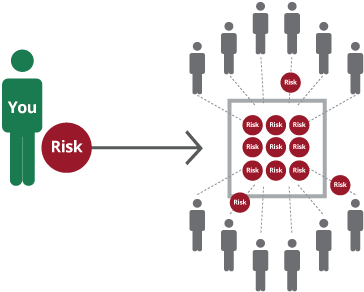

3. تنوع۔

مالی خطرات کو کم کرنے کے لیے تنوع اہم ہے کیونکہ اس کا بنیادی ہدف آپ کے اثاثوں کو مختلف مالیاتی آلات پر تقسیم کرنا ہے۔ یہ آپ کو مختلف قسم کی سرمایہ کاری کی پیش رفت کی اجازت دیتا ہے جس کی بنیاد پر آپ اپنا پیسہ کہاں لگاتے ہیں۔

4. مینجمنٹ اکاؤنٹنٹ کی خدمات حاصل کریں۔

اپنے کیش فلو کا انتظام کرنا اور کاروباری مالی فیصلے کرنا مشکل ہو سکتا ہے۔ اکاؤنٹنٹ کا استعمال کرنا افضل ہے۔ ایک تجربہ کار اور قابل اعتماد اکاؤنٹنٹ آپ کو اپنے کاروباری مالیات کے بہت سے پہلوؤں کے ساتھ مناسب مدد دے سکتا ہے ، جیسے قرض کی ادائیگی یا سرمایہ کاری کے منافع کو پورا کرنا۔

یہاں فراہم کردہ معلومات درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم ، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی گئی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم معلوماتی دستاویز سے تصدیق کریں۔