Table of Contents

- AIF ના મૂળભૂત ખ્યાલને સમજવું

- AIF ના પ્રાયોજક તરીકે કોને ઓળખવામાં આવે છે?

- AIF ની વિવિધ શ્રેણીઓ

- AIF કેટેગરી 3

- ભારતમાં AIF કરવેરા નિયમો

- ભારતમાં શ્રેષ્ઠ AIFs કયા છે?

- શા માટે તમારે AIF માં રોકાણ કરવું જોઈએ?

- AIF માં રોકાણ માટે પાત્રતા માપદંડ

- AIF નોંધણી માટેનાં પગલાં શું છે?

- નોંધણી પછીના નિયમોથી પરિચિત થવું

- ફરિયાદ નિવારણ પ્રક્રિયા

- નિષ્કર્ષ

વૈકલ્પિક રોકાણ ભંડોળ શું છે?

સ્ટોક્સ,બોન્ડ, અને રોકડ રોકાણકારો માટે કેટલાક પરંપરાગત રોકાણ વિકલ્પો છે. પરંતુ, જો તમને રોકાણ કરવાની નવી રીત જોઈતી હોય, તો વૈકલ્પિક રોકાણ ભંડોળ યોગ્ય પસંદગી હોઈ શકે છે. પરંપરાગત વિકલ્પોની સરખામણીમાં વળતરનો દર વધારે છે.

તે જ સમયે,રોકાણ AIF માં ઉચ્ચ જોખમ શામેલ છે. ખાસ કરીને ઉચ્ચનેટ વર્થ રોકાણકારો વળતર તરીકે મોટી રકમ મેળવવા માટે AIF પસંદ કરે છે. તો, ચાલો એઆઈએફ અને ભારતમાં ટોચના વૈકલ્પિક રોકાણ ભંડોળ વિશે જાણીએ.

AIF ના મૂળભૂત ખ્યાલને સમજવું

AIF ડેટ સિક્યોરિટીઝ, સ્ટોક્સ અને અન્ય પરંપરાગત રોકાણોથી અલગ છે. જો તમે તમારા રોકાણમાં વૈવિધ્ય લાવવા માંગો છોપોર્ટફોલિયો, તમે AIF માં રોકાણ કરી શકો છો. સામાન્ય રીતે, વિદેશી અને રાષ્ટ્રીય એચએનઆઈ જે મોટા પાયે માલિકી ધરાવે છેપાટનગર રોકાણ માટે AIF ને પ્રાધાન્ય આપો. OCIs, NRIs અને PIO પણ આ ફંડમાં રોકાણ કરી શકે છે. પરંતુ સફળતાપૂર્વક રોકાણ કરવા માટે તેઓએ યોગ્યતાના માપદંડોને પૂર્ણ કરવા પડશે.

AIF માં રોકાણ કરતા પહેલા તમારે તેના વિશે જાણવું જોઈએતમારી જાતને (વૈકલ્પિક રોકાણ ભંડોળ) 2012 માં નિયમો. તાજેતરના નિયમો અનુસાર, સાહસ મૂડીએ 75% (અથવા તેનાથી વધુ) સંપત્તિને અનલિસ્ટેડ ઇક્વિટી શેર્સ અને ઇક્વિટી-સંબંધિત સાધનોમાં વહેંચવી જોઈએ. તમે SME-લિસ્ટેડ કંપનીઓમાં રોકાણ કરી શકો છો; રોકાણ કરવાની લઘુત્તમ રકમ INR 25 લાખ છે. જો કે, આ લઘુત્તમ રોકાણનો નિયમ એવા લોકો માટે નથી કે જેઓ સોશિયલ વેન્ચર ફંડમાં રોકાણ કરવા માગે છે.

Talk to our investment specialist

AIF ના પ્રાયોજક તરીકે કોને ઓળખવામાં આવે છે?

એપ્રાયોજક એ વ્યક્તિ છે જેણે AIF ની સ્થાપના કરી છે. દાખલા તરીકે, જો કોઈ કંપની હોય તો પ્રમોટર સ્પોન્સર તરીકે કામ કરે છે. ફરીથી, મર્યાદિત જવાબદારી ભાગીદારી માટે પ્રાયોજક નિયુક્ત ભાગીદાર છે. કેટલાક નિયમો રોકાણકારો અને પ્રાયોજકના હિતોને પણ સંરેખિત કરે છે. પ્રાયોજકને સતત વ્યાજ પ્રાપ્ત થશે (પરંતુ ફી માફી તરીકે નહીં). કેટેગરી I/II AIF ના કિસ્સામાં, પ્રાયોજક INR 5 કરોડ અથવા કુલ રકમના 2.5% નું યોગદાન આપે છે. પરંતુ, AIF કેટેગરી III માટે, તે 10% અથવા INR છે10 કરોડ.

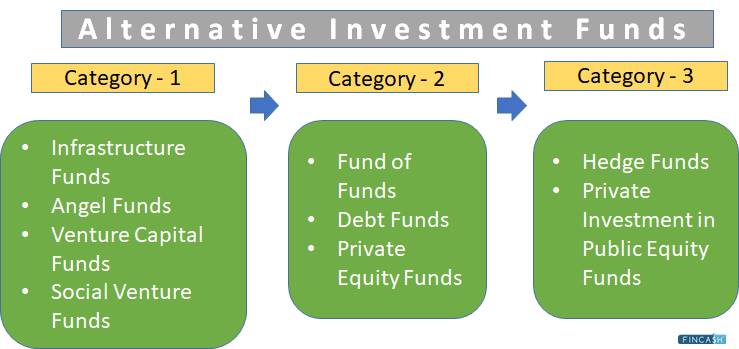

AIF ની વિવિધ શ્રેણીઓ

AIF માં રોકાણ કરતા પહેલા, તમારે વૈકલ્પિક રોકાણ ભંડોળ શ્રેણીઓથી વાકેફ હોવું જોઈએ.

AIF કેટેગરી 1

AIFS આ કેટેગરી હેઠળ વિવિધ ફંડ્સમાં રોકાણ સામેલ છે. અર્થવ્યવસ્થાના વિકાસ સાથે, સરકાર આ AIF રોકાણોને પ્રોત્સાહન આપે છે.

SME ફંડ્સ

સાર્વજનિક લિસ્ટેડ સ્ટાર્ટઅપ્સ સહિત વિવિધ કંપનીઓને મદદ કરતા SMEમાં રોકાણ કરવાનો બીજો વિકલ્પ છે. આ કંપનીઓને બિઝનેસ વૃદ્ધિ માટે ભંડોળની જરૂર છે. રોકાણકારો માટે વાર્ષિક વળતર 8% થી વધુ છે. તમે SME ફંડમાં રોકાણ કરીને તમારો પોર્ટફોલિયો વધારી શકો છો.

ઇન્ફ્રાસ્ટ્રક્ચર ફંડ

ઇન્ફ્રાસ્ટ્રક્ચર એ મુખ્ય રોકાણ વિકલ્પ છે જે તમારે ધ્યાનમાં લેવો જોઈએ. કેટલીક સામાન્ય માળખાકીય અસ્કયામતોમાં રિન્યુએબલનો સમાવેશ થાય છેઉર્જા ક્ષેત્ર (જેમ કે પવન, થર્મલ અને હાઇડ્રો એનર્જી). આ ક્ષેત્ર ઝડપથી વધે છે; આમ, માં રોકાણઉદ્યોગ વધુ વળતર મેળવી શકો છો. વધુમાં, સરકાર રિન્યુએબલ એનર્જી માટે વિવિધ ટેક્સ રિબેટ અને પ્રોત્સાહનો આપે છે. તેથી, જો તેઓ ઈન્ફ્રાસ્ટ્રક્ચર ફંડ પસંદ કરે તો રોકાણકારો નોંધપાત્ર નફો મેળવી શકે છે.

એન્જલ ફંડ્સ

તમે સ્ટાર્ટઅપ્સમાં રોકાણ કરીને દેવદૂત રોકાણકારો બની શકો છો. યોગ્ય સમયે, તમને કંપનીઓની વૃદ્ધિ સાથે વધુ વળતર પ્રાપ્ત થશે. સેબી એન્જલ ફંડ્સનું નિયમન કરે છે અને રોકાણ સંબંધિત કેટલાક નિયંત્રણો લાદ્યા છે.

વીસી ફંડ્સ

VC અથવા વેન્ચર કેપિટલ ફંડ્સ પણ તમને વધુ વળતર મેળવવા દે છે. જો કે, આ ભંડોળમાં કેટલાક જોખમો પણ સામેલ છે. સ્ટાર્ટઅપ્સને પ્રારંભિક તબક્કા દરમિયાન રોકાણ કરવાની જરૂર છે અને તેમના વ્યવસાયને વિસ્તૃત કરવા માટે ભંડોળ પર આધાર રાખે છે. કેટેગરી-1 AIF રોકાણમાં, વેન્ચર કેપિટલ ફંડ્સ વિકાસની સ્થિતિ અને કદના આધારે વિવિધ સ્ટાર્ટઅપ્સમાં રોકાણનો સમાવેશ કરે છે.

AIF કેટેગરી 2

આ કેટેગરી હેઠળના AIFs કેટેગરી 1 ફંડ્સથી અલગ છે કારણ કે કંપનીઓએ માત્ર નિયમિત ઓપરેશનલ પ્રવૃત્તિઓ માટે જ દેવું લીધું છે. કેટેગરી 2 હેઠળ, તમે કેટલાક રોકાણ વિકલ્પો શોધી શકો છો જેમ કે-

પ્રાઇવેટ ઇક્વિટી ફંડ

ખાનગીમાં રોકાણ કરીનેઇક્વિટી ફંડ્સ, તમે જાણીતી ખાનગી સંસ્થાઓમાં માલિકીનો હિસ્સો મેળવી શકો છો. મોટાભાગના રોકાણકારો કે જેમણે આ ફંડ્સ પસંદ કર્યા છે તેમને વધુ વળતર મળ્યું છે.

ભંડોળના ભંડોળ

એફઓએફ તરીકે પણ ઓળખાય છે, આ ભંડોળમાં અન્ય AIFs માં સીધા રોકાણનો સમાવેશ થાય છે. તમારી પાસે વૈવિધ્યસભર પોર્ટફોલિયો હશે જેમાં વિવિધ સંપત્તિઓનો સમાવેશ થાય છે. ઉચ્ચ નફાકારકતાની તક છે, અને જોખમ પણ ઓછું છે.

ભંડોળનું દેવું

તમે અનલિસ્ટેડ કંપનીઓની ડેટ સિક્યોરિટીઝમાં રોકાણ કરી શકો છો, કારણ કે આ વ્યવસાયોમાં નોંધપાત્ર વૃદ્ધિની સંભાવના છે. તેથી, તમે રોકાણ કરી શકો છોડિબેન્ચર્સ, બોન્ડ અને કેટલીક અન્ય સિક્યોરિટીઝ. તમે તેમની પાસેથી સતત કમાણી કરશો.

AIF કેટેગરી 3

જો તમે ટૂંકા ગાળાના રોકાણની તકો શોધી રહ્યા છો, તો AIF કેટેગરી-3 યોગ્ય પસંદગી છે. જોખમ વધારે હોવા છતાં, સ્ટ્રક્ચર્ડ પ્રોડક્ટ્સમાં તમારું રોકાણ આકર્ષક વળતર આપશે. કેટેગરી 3 તમને બહુવિધ રોકાણ વિકલ્પો સાથે રજૂ કરે છે-

જાહેર ઇક્વિટી ફંડ્સમાં ખાનગી રોકાણ

સાર્વજનિક લિસ્ટેડ કોર્પોરેશનો તમને ઇક્વિટી શેર્સમાં રોકાણ કરવા દે છે. તેઓ મુખ્યત્વે મોટી અથવા મધ્યમ કદની કંપનીઓ છે અને તેમની આવકનો પ્રવાહ અલગ છે.

હેજ ફંડ્સ

જે રોકાણકારો ઇક્વિટી માર્કેટમાં રોકાણ કરવાનું પસંદ કરે છે તેઓ પસંદ કરી શકે છેહેજ ફંડ. ઊંચા જોખમો અને ઊંચું વળતર એ આ ફંડ્સની લાક્ષણિકતાઓ છે.

ભારતમાં AIF કરવેરા નિયમો

જો તમે AIF માં રોકાણ કરવાનું વિચારો છો, તો કરવેરા વિશે જાણવું મહત્વપૂર્ણ છે. પ્રથમ બે શ્રેણીઓ હેઠળ AIFs માટે કરવેરા લાગુ પડતું નથી. પરંતુ, જ્યારે તમે તમારા રોકાણમાંથી કમાણી કરવાનું શરૂ કરો છો, ત્યારે કરની રકમ વર્તમાન ટેક્સ સ્લેબ પર આધારિત હશે. જો તમે ઇક્વિટી શેરમાં રોકાણ કર્યું હોય, તો તમારા પર ટેક્સમૂડી લાભ 10% થી 15% છે. કેટેગરી 3 ના કિસ્સામાં, તમારા પર મહત્તમ 42.7% સીમાંત દરે કર લાદવામાં આવશે. તમારે તમારી ગણતરી કરવી જોઈએકમાણી વિચારણા કરીનેકપાત.

ભારતમાં શ્રેષ્ઠ AIFs કયા છે?

ભારતમાં 800 થી વધુ SEBI-રજિસ્ટર્ડ AIF ફંડ્સ છે, અને તેમાંથી શ્રેષ્ઠની પસંદગી કરવી પડકારજનક છે. તેમ છતાં, તમે યોગ્ય પસંદગી કરવા માટે ભારતમાં AIF ની સૂચિમાંથી પસાર થઈ શકો છો.

એમ્પરસેન્ડ કેપિટલ

ઉચ્ચ કુશળ ફંડ મેનેજરો સાથે, એમ્પરસેન્ડ કેપિટલ ખાનગી રોકાણકારોના રોકાણોનો શ્રેષ્ઠ ઉપયોગ કરવાનો પ્રયાસ કરે છે. તે એવી કંપનીઓને ટાર્ગેટ કરે છે કે જેમની પાસે લાંબા ગાળાની કમાણીની તકોનો સાઉન્ડટ્રેક છે. રોકાણની ક્ષિતિજ 4 થી 5 વર્ષ આવરી લે છે અને એમ્પરસેન્ડ કેપિટલ ભારતમાં ક્લોઝ-એન્ડેડ AIF તરીકે શ્રેષ્ઠ છે.

ગિરિક કેપિટલ

તે અન્ય ક્લોઝ-એન્ડેડ AIF છે, અનેસરેરાશ વળતર એક વર્ષમાં લગભગ 44.25% છે. સેબી-રજિસ્ટર્ડ ફંડે તેના રોકાણ વ્યવસ્થાપનને કારણે લોકપ્રિયતા મેળવી છે. તે કેટેગરી 3 AIF છે, જે લાંબા ગાળાના રોકાણને પ્રોત્સાહન આપે છે. ગિરિક કેપિટલમાં રોકાણકારોને તેમના રોકાણમાંથી સ્થિર વળતર મળ્યું છે.

ટીસીજી સલાહકાર

TCG એડવાઇઝરી મુખ્યત્વે SMF પર ધ્યાન કેન્દ્રિત કરીને વિશિષ્ટ રોકાણ અભિગમ લાગુ કરે છે. અન્ય ફંડ્સની જેમ, રોકાણની ક્ષિતિજ 5 વર્ષ સુધીની હોઈ શકે છે. એક ફંડ મેનેજર છે જે ફંડ મેનેજ કરવામાં કુશળ છે.

વિસ્તૃત એસેટ મેનેજર

તે એક જ વ્યૂહરચના સાથે ક્લોઝ એન્ડેડ કેટેગરી 3 AIF છે. આ ફંડમાંથી વળતર વધારે છે. જો તમે લાંબા ગાળાના રોકાણ અને તમારી સંપત્તિનો ગુણાકાર કરવા માંગતા હોવ તો તમે આ ફંડ પસંદ કરી શકો છો.

અબક્કાસ એસેટ મેનેજર

ગ્રોથ ફંડની તકો સાથે, અબક્કાસ તમને રોકાણ કરવા સક્ષમ બનાવે છેમિડ-કેપ જાહેરાત લાર્જ-કેપ અસ્કયામતો. ફંડ મેનેજમેન્ટમાં સ્થાપક મહત્વની ભૂમિકા ભજવે છે.

પરંતુ તમે યોગ્ય AIF કેવી રીતે નક્કી કરશો? તમારે કેટલાક પરિબળો પર ધ્યાન કેન્દ્રિત કરવું પડશે, જેમાં-

- AIF કેટેગરી- AIF અલગ-અલગ પ્રકારના હોવાથી, તમારે એક પસંદ કરતા પહેલા કેટેગરી તપાસવી પડશે. દરેક કેટેગરીમાં વિશિષ્ટ ફાયદા છે.

- IAF વ્યૂહરચના- તે તમારા રોકાણમાંથી કેટલું વળતર આપે છે તેમાં ફરક પડે છે.

- કુલ વળતર- ભારતમાં AIF એ તેનો ખુલાસો કરવો પડશેકાર્યક્ષમતા, અને આ ડેટાના આધારે, તમે લાંબા-ટર્મ પ્લાન.

- સામયિક વળતર - AIF એક મહિનામાં અથવા 3 મહિનામાં કેટલું વળતર આપે છે? ભારતમાં વૈકલ્પિક રોકાણ ભંડોળ પસંદ કરતા પહેલા તમારે આ વિગત તપાસવી જોઈએ.

- ફંડ મેનેજરનો અનુભવ- ફંડ મેનેજરોની સંખ્યા અને તેમનો અનુભવ તમને એ સમજવા માટે સક્ષમ બનાવે છે કે ફંડનું સંચાલન અસરકારક રીતે થાય છે કે નહીં.

જ્યારે તમે ભારતમાં AIF શોધી રહ્યા હોવ ત્યારે ઉપરોક્ત પરિબળોને ધ્યાનમાં લો.

શા માટે તમારે AIF માં રોકાણ કરવું જોઈએ?

AIF માં રોકાણ કરવાથી તમને ઘણી રીતે ફાયદો થાય છે-

- તમારા પોર્ટફોલિયોમાં વિવિધતા લાવો - પોર્ટફોલિયો વૈવિધ્યકરણ એ AIF રોકાણનો મુખ્ય ફાયદો છે. સ્ટોકબજારનું પ્રદર્શન તમારા AIF ના પ્રદર્શનને અસર કરતું નથી. તમે AIF માં રોકાણ કરીને તમારા રોકાણ પોર્ટફોલિયોને મજબૂત બનાવી શકો છો. AIF પર બજારની વધઘટની ખાસ અસર નહીં થાય.

- નીચુંઅસ્થિરતા - સ્ટોક્સ અને અન્ય રોકાણ વિકલ્પોની સરખામણીમાં મોટાભાગના AIF ઓછા અસ્થિર હોય છે. જો તમે તમારા પોર્ટફોલિયોની સ્થિરતા વધારવા માંગતા હો, તો તમે AIF પસંદ કરી શકો છો.

- વધુ સારું અને વધુ વળતર - નોંધપાત્ર વળતર મેળવવાની સંભાવનાને કારણે ઘણા રોકાણકારો AIF ને પસંદ કરે છે.

- નિષ્ક્રિય આવક કમાઓ - જો તમે AIF માં રોકાણ કર્યું હોય, તો તે એક નિષ્ક્રિય સ્ત્રોત બની જાય છેઆવક.

AIF માં રોકાણ માટે પાત્રતા માપદંડ

AIFs માં રોકાણ કરવાનું વિચારતા સંભવિત રોકાણકારોએ કેટલાક માપદંડો પૂરા કરવા જોઈએ.

- તમારા રોકાણની રકમ ઓછામાં ઓછી INR હોવી જોઈએ1 કરોડ. પરંતુ, ફંડ મેનેજરો, નોકરીદાતાઓ અને નિર્દેશકો માત્ર INR 25 લાખથી જ રોકાણ શરૂ કરી શકે છે

- તમારા AIF રોકાણ માટે લઘુત્તમ લોક-ઇન સમયગાળો ત્રણ વર્ષનો છે

- દરેક રોકાણમાં 1000 થી વધુ રોકાણો શામેલ નથી. એન્જલ ફંડ્સના કિસ્સામાં, રોકાણકારોની સંખ્યા માત્ર 49 છે

- SEBI AIF માં રોકાણ કરવા માટે તમે NRI અથવા ભારતીય નાગરિક બની શકો છો

- પ્રાયોજક અથવા મેનેજરે રોકાણકારોને AIF રોકાણ જાહેર કરવું જોઈએ

- અરજદાર તરીકે, ટ્રસ્ટખત જો તમે રજિસ્ટર્ડ ટ્રસ્ટ હોવ તો પ્રદાન કરવાની જરૂર છે

AIF નોંધણી માટેનાં પગલાં શું છે?

જો તમે એઆઈએફમાં કેવી રીતે રોકાણ કરવું તે જાણવા માંગતા હો, તો એઆઈએફ નોંધણી પ્રક્રિયાને સમજવી જરૂરી છે:

- તમારે ફોર્મ A ભરવું જોઈએ અને સંબંધિત દસ્તાવેજો સાથે સેબીને અરજી મોકલવી જોઈએ. ખાતરી કરો કે ફોર્મ સબમિટ કરતા પહેલા સ્ટેમ્પ્ડ અને યોગ્ય રીતે સહી કરેલ છે

- જ્યારે સેબી તમારી અરજી મેળવશે ત્યારે તમને અસ્વીકાર અથવા સ્વીકૃતિ સંદેશ મળશે. જવાબ મેળવવામાં 21 દિવસ લાગે છે

- તમારી અરજી મોકલતા પહેલા, તમારે સેબી દ્વારા નિર્ધારિત માપદંડો તપાસવા આવશ્યક છે. તે નોંધણી પ્રક્રિયાને વેગ આપશે, અને તમે સંભવિત સમસ્યાઓને ટાળી શકો છો

- બીજું મહત્વનું પગલું એ કવર લેટર લખવાનું છે, જે એપ્લિકેશન સાથે જોડાણોમાંથી એક છે. પત્રમાં ઉલ્લેખ કરવો જરૂરી છે કે શું તમે હાલમાં સેબીમાં નોંધાયેલા છો અને વૈકલ્પિક રોકાણ ભંડોળ દ્વારા હાથ ધરવામાં આવતી પ્રવૃત્તિઓમાં સામેલ છો. આ ઉપરાંત, તમારે સ્પષ્ટપણે જણાવવું પડશે કે શું તમે નવી AIF રજીસ્ટર કરવા માટે અરજી કરવા માંગો છો

- જો તમે અધિકૃત હસ્તાક્ષરકર્તાને સામેલ કરવા માંગતા હો, તો તમારે એક અધિકૃતતા પત્ર સબમિટ કરવો જોઈએ (ટ્રસ્ટી અથવા ડિરેક્ટર દ્વારા બનાવવામાં આવેલ)

- નોંધણી પ્રક્રિયાને સફળ બનાવવા માટે, તમારે સેબીની માર્ગદર્શિકાના આધારે ઓનલાઈન અરજી ફોર્મ ભરવાનું રહેશે. તમારે એ પણ સબમિટ કરવું જોઈએબેંક ડ્રાફ્ટ (INR 1,00,000/-) તમારા એપ્લિકેશન ચાર્જ તરીકે, અને આ ડ્રાફ્ટ સેબીની તરફેણમાં હોવો જરૂરી છે

- તમે તેની માર્ગદર્શિકા અને નિયમોનું પાલન કર્યું છે તેની ખાતરી કર્યા પછી સેબી નોંધણી પ્રમાણપત્ર આપશે. તમારી અરજી અને દસ્તાવેજોની સમીક્ષા કર્યા પછી, સેબી તમને તેના નિર્ણય વિશે સંદેશ મોકલીને જાણ કરશે

નોંધણી પછીના નિયમોથી પરિચિત થવું

સેબીમાં નોંધણી કર્યા પછી, તમારે ખાતરી કરવી જોઈએ કે તમે તેના નિયમોનું પાલન કર્યું છે. જો AIF સંબંધિત કોઈપણ વિગતોમાં ફેરફાર કરવો હોય, તો તમારે કોઈપણ વિલંબ કર્યા વિના સેબીને જાણ કરવી જોઈએ. જો કોર્પસ રૂ. 500 કરોડથી વધુ હોય તો દરેક AIF માટે સિક્યોરિટીઝને સુરક્ષિત રાખવામાં કસ્ટોડિયન ભૂમિકા ભજવે છે. કસ્ટોડિયલ પણ સેબી હેઠળ નોંધણીમાંથી પસાર થવું જોઈએ. પ્રમાણિત ઓડિટરે દર વર્ષે AIF ના એકાઉન્ટ બુકનું ઓડિટ કરવું જોઈએ. આ ઉપરાંત, AIF પ્રાયોજકો રોકાણકારો માટે વિશ્વાસપાત્ર ફરજ ધરાવે છે. તેથી, તેમણે જાણ કરવી જોઈએ કે હિતોને લઈને કોઈ વિવાદ છે કે કેમ. AIF એ સેબી દ્વારા પૂરી પાડવામાં આવેલ કોઈપણ માર્ગદર્શિકા અથવા પરિપત્રો તપાસવી આવશ્યક છે.

ફરિયાદ નિવારણ પ્રક્રિયા

જો તમને રજિસ્ટર્ડ AIF વિશે કોઈ ફરિયાદ અથવા ફરિયાદ હોય, તો તમે તેને SEBI સમક્ષ ઉઠાવી શકો છો. SEBI ફરિયાદ નિવારણ સિસ્ટમ એ ફરિયાદ નિવારણ માટેનું એક ઓનલાઈન પોર્ટલ છે. તેથી, તમે પોર્ટલનો ઉપયોગ કરી શકો છો અને નિયમોનું ઉલ્લંઘન કરવા બદલ ફંડ સામે તમારી ફરિયાદ નોંધાવી શકો છો. AIF અથવા તેના પ્રાયોજકો વિવાદોના ઉકેલ માટે આર્બિટ્રેશન પ્રક્રિયાનો અમલ કરશે. સમાધાન સુનિશ્ચિત કરવા માટે સંબંધિત પક્ષો પરસ્પર નિર્ણય પર પહોંચી શકે છે.

નિષ્કર્ષ

એઆઈએફ એ લોકો માટે શ્રેષ્ઠ વિકલ્પ છે જેઓ ઉચ્ચ રોકાણ વળતર ઈચ્છે છે. પરંતુ તેઓ આ રોકાણો સાથે સંકળાયેલા જોખમો સ્વીકારવા તૈયાર હોવા જોઈએ. AIF પરની ટૂંકી ચર્ચા તમને વ્યૂહાત્મક રીતે ભંડોળમાં રોકાણ કરવા માટે માર્ગદર્શન આપશે. આ ઉપરાંત, તમારે સેબીને અરજી મોકલતા પહેલા AIF નિયમો તપાસવાની જરૂર છે. સ્માર્ટ AIF રોકાણકારો હંમેશા માર્કેટ રિસર્ચ કરે છે અને રોકાણ કરતા પહેલા પરિમાણો સેટ કરે છે. તે તેમને ભારતમાં AIF થી લાંબા ગાળાની નફો મેળવવામાં મદદ કરે છે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.