+91-22-48913909

+91-22-48913909

Table of Contents

ഉയർന്ന വരുമാനമുള്ള മികച്ച നിക്ഷേപ ഓപ്ഷനുകൾ

ഇന്ന്, പലരും ഉയർന്ന വിളവ് ഉപകരണങ്ങളിൽ നിക്ഷേപിക്കാൻ ചായ്വുള്ളവരാണ്. പക്ഷേ, ഇന്ത്യയിലെ നിരവധി ഓപ്ഷനുകൾക്കിടയിൽ, അനുയോജ്യമായ വഴി തിരഞ്ഞെടുക്കുന്നത് പലപ്പോഴും ബുദ്ധിമുട്ടാണ്. ആരംഭിക്കുന്നതിന്, ഒരാൾ എപ്പോഴും സാമ്പത്തിക ലക്ഷ്യങ്ങളെ അടിസ്ഥാനമാക്കി നിക്ഷേപിക്കണം,റിസ്ക് വിശപ്പ്, നിക്ഷേപ കാലാവധി, ദ്രവ്യത, നികുതി. ഉയർന്ന റിട്ടേൺ നിക്ഷേപങ്ങൾ പലപ്പോഴും ഉയർന്ന അപകടസാധ്യതകളോടെയാണ് വരുന്നത്. ദീർഘകാല ഹോൾഡിംഗ് കാലയളവുള്ള ദീർഘകാല നിക്ഷേപങ്ങളാണിവ. അതിനാൽ, ഉയർന്ന വരുമാനമുള്ള അത്തരം നിക്ഷേപങ്ങളുടെ ഗുണങ്ങളും ദോഷങ്ങളും ഒരാൾക്ക് പരിചിതമായിരിക്കണം. മികച്ച നിക്ഷേപ ഓപ്ഷനുകൾക്കായി തിരയുക എന്നത് എല്ലാ നിക്ഷേപകന്റെയും ആഗ്രഹമാണ്. അവയിൽ ചിലത് ചുവടെ സൂചിപ്പിച്ചിരിക്കുന്നു-

Talk to our investment specialist

ഉയർന്ന വരുമാനമുള്ള മികച്ച 5 മികച്ച നിക്ഷേപ ഓപ്ഷനുകൾ

1. ഓഹരികൾ

ഉയർന്ന റിട്ടേണുകൾക്കായി സ്റ്റോക്കുകൾ മുൻഗണന നൽകുന്നു, എന്നാൽ പലപ്പോഴും, റിട്ടേണുകളെ അപേക്ഷിച്ച് നിക്ഷേപകർ അപകടസാധ്യതകളിൽ കൂടുതൽ ശ്രദ്ധ ചെലുത്തുന്നില്ല. എങ്ങനെ തുടങ്ങണമെന്ന് അറിയാമെങ്കിൽ മാത്രമേ ഓഹരി വിപണിയിൽ നിക്ഷേപം സാധ്യമാകൂ. എന്നാൽ അറിവില്ലാതെ നിങ്ങൾക്ക് നഷ്ടപ്പെട്ടതായി തോന്നാം. അതിനാൽ, ഓഹരികളിൽ നിക്ഷേപിക്കാൻ ആഗ്രഹിക്കുന്ന നിക്ഷേപകർ ഇനിപ്പറയുന്ന പാരാമീറ്ററുകളിൽ സ്വയം വിലയിരുത്തണം-

- വിപണികളെക്കുറിച്ചുള്ള ആഴത്തിലുള്ള അറിവ്

- മോശം ഓഹരികളിൽ നിന്ന് നല്ല ഓഹരികൾ എങ്ങനെ വിലയിരുത്താം എന്നതിനെക്കുറിച്ചുള്ള അറിവ്

- പുറത്തുകടക്കുന്നതും പ്രധാനമായതിനാൽ നിരീക്ഷിക്കാനുള്ള കഴിവ്

- ഉയർന്ന റിസ്ക് എടുക്കാൻ തയ്യാറാണ്

മുകളിൽ പറഞ്ഞ കാര്യങ്ങളിൽ ആത്മവിശ്വാസം തോന്നുന്ന നിക്ഷേപകർക്ക് ഓഹരികളിൽ നിക്ഷേപിക്കാൻ ശ്രമിക്കാവുന്നതാണ്.

2. ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടുകൾ

ഉയർന്ന റിട്ടേൺ നിക്ഷേപം ആഗ്രഹിക്കുന്ന നിക്ഷേപകർക്ക്, ഇന്ത്യയിലെ ഏറ്റവും മികച്ച നിക്ഷേപ ഓപ്ഷനുകളിലൊന്നാണ് മ്യൂച്വൽ ഫണ്ട്. പേര് സൂചിപ്പിക്കുന്നത് പോലെ, ഒരു മ്യൂച്വൽ ഫണ്ട് എന്നത് സെക്യൂരിറ്റികൾ (ഫണ്ട് വഴി) വാങ്ങുക എന്ന പൊതു ലക്ഷ്യത്തോടെയുള്ള ഒരു കൂട്ടായ പണമാണ്.മ്യൂച്വൽ ഫണ്ടുകൾ വഴി നിയന്ത്രിക്കപ്പെടുന്നുസെബി (സെക്യൂരിറ്റീസ് ആൻഡ് എക്സ്ചേഞ്ച് ബോർഡ് ഓഫ് ഇന്ത്യ) കൂടാതെ AMC-കൾ നിയന്ത്രിക്കുന്നു (അസറ്റ് മാനേജ്മെന്റ് കമ്പനികൾ).

പോലുള്ള നിരവധി ഓപ്ഷനുകളിൽ നിന്ന് നിക്ഷേപകർക്ക് തിരഞ്ഞെടുക്കാംവലിയ ക്യാപ് ഫണ്ടുകൾ, മദ്ധ്യം &ചെറിയ തൊപ്പി ഒപ്പംതീമാറ്റിക് ഫണ്ടുകൾ. ലാർജ് ക്യാപ് ഫണ്ടുകൾ താരതമ്യപ്പെടുത്തുമ്പോൾ കുറഞ്ഞ അപകടസാധ്യതകൾ വഹിക്കുന്നുമിഡ് ക്യാപ് തീമാറ്റിക് ഫണ്ടുകളും. തീമാറ്റിക് ഫണ്ടുകൾ ഒരു പ്രത്യേക വ്യവസായത്തിന് എക്സ്പോഷർ നൽകുന്നതിനാൽ, എല്ലാ ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടുകളിലും അവ ഏറ്റവും ഉയർന്ന അപകടസാധ്യതകൾ വഹിക്കുന്നു.

ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കാൻ പദ്ധതിയിടുന്ന നിക്ഷേപകർ ദീർഘകാലത്തേക്ക് അതായത് 5-10 വർഷത്തിൽ കൂടുതൽ തുടരുന്നതാണ് ഉചിതം. 1979 മുതൽ 2016 വരെ BSE സെൻസെക്സിൽ നടത്തിയ ഒരു വിശകലനം ചുവടെയുണ്ട്, ശരാശരി വരുമാനവും വ്യത്യസ്ത ഹോൾഡിംഗ് കാലയളവുകളുടെ കാര്യത്തിൽ ഈ ശരാശരിയിൽ നിന്നുള്ള വ്യത്യാസവും കാണിക്കുന്നു.

നിക്ഷേപ രീതി- ചിട്ടയായ നിക്ഷേപ പദ്ധതി (എസ്.ഐ.പി) ഒരു മ്യൂച്വൽ ഫണ്ടിൽ നിക്ഷേപിക്കുന്നതിനുള്ള മികച്ച നിക്ഷേപ ഓപ്ഷനുകളിലൊന്നായി കണക്കാക്കപ്പെടുന്നു. SIP-കൾ പണം നിക്ഷേപിക്കുന്നതിനുള്ള ഒരു മികച്ച ഉപകരണമാണ്, പ്രത്യേകിച്ച് ശമ്പളം നേടുന്നവർക്ക്. ഒരു എസ്ഐപി വഴിയുള്ള നിക്ഷേപം ഓഹരി വിപണിയിൽ നിക്ഷേപിക്കപ്പെടുന്നു, അങ്ങനെ ദീർഘകാലത്തേക്ക് നിക്ഷേപിക്കുമ്പോൾ നല്ല വരുമാനം ലഭിക്കും.

ഇത് കൂടാതെ, നിക്ഷേപകർക്ക് നിക്ഷേപിക്കാംELSS. ഇക്വിറ്റി ലിങ്ക്ഡ് സേവിംഗ്സ് സ്കീമുകൾ (ELSS) നികുതി ലാഭിക്കുന്ന മ്യൂച്വൽ ഫണ്ടുകളാണ്. ELSS-ൽ നിക്ഷേപിക്കുന്നതിലൂടെ, നികുതി വിധേയമായ വരുമാനത്തിൽ നിന്ന് 1,50,000 രൂപ വരെ കിഴിവുകൾ നേടാനാകും.സെക്ഷൻ 80 സി യുടെആദായ നികുതി നിയമം. ഈ ഫണ്ടുകൾക്ക് മൂന്ന് വർഷത്തെ ലോക്ക്-ഇൻ കാലയളവ് ഉണ്ട് കൂടാതെ അവരുടെ പോർട്ട്ഫോളിയോയുടെ ഭൂരിഭാഗവും ഓഹരി വിപണിയിൽ നിക്ഷേപിക്കുന്നു.

നിക്ഷേപകർക്ക് മ്യൂച്വൽ ഫണ്ട് കമ്പനികൾ വഴി ഈ ഫണ്ടുകളിൽ നിക്ഷേപിക്കാംവിതരണക്കാരൻ സേവനങ്ങൾ, ബ്രോക്കർമാർ (സെബി നിയന്ത്രിക്കുന്നത്), സ്വതന്ത്രർസാമ്പത്തിക ഉപദേഷ്ടാക്കൾ (IFA-കൾ), അല്ലെങ്കിൽ വിവിധ ഓൺലൈൻ പോർട്ടലുകൾ വഴി. നിക്ഷേപകർ തിരഞ്ഞെടുക്കണംഇക്വിറ്റി ഫണ്ടുകൾ അത് വിപണിയിൽ നന്നായി പ്രവർത്തിക്കുന്നു. വിപണിയിലെ ഏറ്റക്കുറച്ചിലുകളുടെ സമയത്ത് ഒരു ഫണ്ട് എങ്ങനെ പെരുമാറുകയും പ്രവർത്തിക്കുകയും ചെയ്യുന്നുവെന്ന് ഒരാൾ അറിഞ്ഞിരിക്കണം.

നിക്ഷേപിക്കാൻ മികച്ച ഇക്വിറ്റി ഫണ്ടുകൾ

ചിലമികച്ച ഇക്വിറ്റി ഫണ്ടുകൾ ഇന്ത്യയിൽ നിക്ഷേപിക്കാൻ ഇവയാണ്:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 ICICI Prudential Banking and Financial Services Fund Growth ₹128.07

↑ 2.49 ₹8,843 9.5 4.1 18.3 15 23.5 11.6 Invesco India Growth Opportunities Fund Growth ₹89.58

↑ 0.87 ₹5,930 -1.1 -6.7 17.5 20.3 25.3 37.5 Motilal Oswal Multicap 35 Fund Growth ₹56.3349

↑ 0.62 ₹11,172 -3.7 -9.9 15.6 19.6 21.8 45.7 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹58.51

↑ 1.20 ₹3,011 10.9 3.3 15 15.3 24 8.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

3. ഡെറ്റ് ഫണ്ടുകൾ

ഇക്വിറ്റി ഫണ്ടുകളേക്കാൾ താരതമ്യേന കുറഞ്ഞ അസ്ഥിരമായതിനാൽ, താരതമ്യേന കുറഞ്ഞ അപകടസാധ്യതകളുള്ള സ്ഥിരമായ വരുമാനം തേടുന്ന നിക്ഷേപകർ ഡെറ്റ് ഫണ്ടുകളാണ് തിരഞ്ഞെടുക്കുന്നത്. എഡെറ്റ് ഫണ്ട് സ്ഥിര വരുമാന ഉപകരണങ്ങളിൽ നിക്ഷേപിക്കുന്നു. ഈ ഫണ്ടുകൾ ഭൂരിഭാഗം പണവും സർക്കാർ സെക്യൂരിറ്റികൾ, കോർപ്പറേറ്റ് തുടങ്ങിയ ഡെറ്റ് ഉപകരണങ്ങളിൽ നിക്ഷേപിക്കുന്നുബോണ്ടുകൾ,പണ വിപണി ഉപകരണങ്ങൾ മുതലായവ, അവ ഇക്വിറ്റിയേക്കാൾ താരതമ്യേന സുരക്ഷിതമായ നിക്ഷേപമായി കണക്കാക്കപ്പെടുന്നു. എന്നിരുന്നാലും, ഡെറ്റ് ഫണ്ടുകളിലും നിക്ഷേപിക്കുന്നതിന് അപകടസാധ്യതകളുണ്ട്.

എന്നിങ്ങനെ വിവിധ തരത്തിലുള്ള ഡെറ്റ് ഫണ്ടുകൾ ഉണ്ട്ഗിൽറ്റ് ഫണ്ടുകൾ,ലിക്വിഡ് ഫണ്ടുകൾ, അൾട്രാ-ഹ്രസ്വകാല ഫണ്ടുകൾ, ഹ്രസ്വകാല ഫണ്ടുകൾ, ഡൈനാമിക് ബോണ്ടുകൾ, ദീർഘകാല വരുമാന ഫണ്ടുകൾ. ഡെറ്റ് മ്യൂച്വൽ ഫണ്ടുകൾ ഗവൺമെന്റ് സെക്യൂരിറ്റികൾ, കോർപ്പറേറ്റ് ഡെറ്റ് മുതലായവയിൽ നിക്ഷേപിക്കുന്നതിനാൽ, ഓഹരി വിപണിയിലെ ചാഞ്ചാട്ടം അവയെ ബാധിക്കില്ല. എന്നിരുന്നാലും, ദീർഘകാല ഫണ്ടുകൾ മിതമായതും ഉയർന്നതുമായ അപകടസാധ്യത വഹിക്കുന്നു, ഏത് പ്രതികൂല പലിശ നിരക്ക് ചലനവും നെഗറ്റീവ് റിട്ടേൺ നൽകും. എന്നാൽ അതേ സമയം, ബുദ്ധിപൂർവ്വം തിരഞ്ഞെടുത്താൽ, ഡെറ്റ് ഫണ്ടുകൾക്ക് ഇടത്തരം മുതൽ ഉയർന്ന വരുമാനം നൽകാനാകും. അങ്ങനെ, നിക്ഷേപകർക്ക് ഡെറ്റ് ഫണ്ടുകളെ ഇന്ത്യയിലെ ഏറ്റവും മികച്ച നിക്ഷേപ ഓപ്ഷനുകളിലൊന്നായി കണക്കാക്കാം.

നിക്ഷേപിക്കാനുള്ള മികച്ച ഡെറ്റ് ഫണ്ടുകൾ

ഇന്ത്യയിൽ നിക്ഷേപിക്കാൻ ഏറ്റവും മികച്ച ഡെറ്റ് മ്യൂച്വൽ ഫണ്ടുകളിൽ ചിലത് ഇവയാണ്:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) ICICI Prudential Long Term Plan Growth ₹36.6335

↑ 0.04 ₹14,049 3.5 5.1 10.2 8.1 7.5 8.2 UTI Dynamic Bond Fund Growth ₹30.8

↑ 0.04 ₹626 3.7 4.6 10.2 9.8 9.2 8.6 Aditya Birla Sun Life Corporate Bond Fund Growth ₹111.856

↑ 0.13 ₹25,293 3.3 4.8 9.9 7.6 7.3 8.5 HDFC Corporate Bond Fund Growth ₹32.2227

↑ 0.04 ₹32,191 3.2 4.7 9.7 7.5 7.1 8.6 HDFC Banking and PSU Debt Fund Growth ₹22.7715

↑ 0.03 ₹5,837 3.2 4.6 9.3 7.1 6.7 7.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

4. സ്വർണ്ണം

സ്വർണ്ണത്തിൽ നിക്ഷേപിക്കുന്നു ഇത് മികച്ച നിക്ഷേപ ഓപ്ഷനുകളിലൊന്നായി മാത്രമല്ല, ഏറ്റവും മികച്ച ഹെഡ്ജുകളിൽ ഒന്നായി കണക്കാക്കപ്പെടുന്നുപണപ്പെരുപ്പം. ഇന്ന്, സ്വർണ്ണത്തിൽ നിക്ഷേപിക്കാൻ നിരവധി ഓപ്ഷനുകൾ ഉണ്ട്. നിക്ഷേപകർക്ക് സ്വർണ്ണ നാണയങ്ങൾ അല്ലെങ്കിൽ ബാറുകൾ വഴി ഭൗതിക സ്വർണ്ണം വാങ്ങാം; അവർക്ക് ഭൗതിക സ്വർണ്ണത്തിന്റെ പിന്തുണയുള്ള ഉൽപ്പന്നങ്ങൾ വാങ്ങാൻ കഴിയും (ഉദാ. സ്വർണ്ണംഎക്സ്ചേഞ്ച് ട്രേഡഡ് ഫണ്ട്), ഇത് സ്വർണ്ണ വിലയുമായി നേരിട്ട് എക്സ്പോഷർ വാഗ്ദാനം ചെയ്യുന്നു. അവർക്ക് സ്വർണ്ണവുമായി ബന്ധപ്പെട്ട മറ്റ് ഉൽപ്പന്നങ്ങളും വാങ്ങാം, അതിൽ സ്വർണ്ണത്തിന്റെ ഉടമസ്ഥാവകാശം ഉൾപ്പെടില്ല, എന്നാൽ സ്വർണ്ണ വിലയുമായി നേരിട്ട് ബന്ധപ്പെട്ടിരിക്കുന്നു. പ്രതിസന്ധി ഘട്ടങ്ങളിലും നെഗറ്റീവ് വികാരങ്ങളിലും വിപണിയിലെ മാന്ദ്യങ്ങളിലും സ്വർണം തിരഞ്ഞെടുക്കാനുള്ള ഒരു അസറ്റ് ക്ലാസ് ആണ്. ഈ കാലഘട്ടങ്ങളിലാണ് സ്വർണ്ണം വളരെ നല്ല വരുമാനം നൽകുന്നത്. ദീർഘകാലാടിസ്ഥാനത്തിൽ, പണപ്പെരുപ്പത്തിനെതിരായ ഒരു നല്ല സംരക്ഷണമാണ് സ്വർണം, നിങ്ങളുടെ മൂലധനത്തിന്റെ മൂല്യം അതേപടി നിലനിർത്തുന്നു.

ഇത് കൂടാതെ മൂന്ന് പുതിയവ കൂടിയുണ്ട്സ്വർണ്ണ പദ്ധതികൾ നിലവിൽ ഇന്ത്യൻ സ്വർണ്ണ വിപണിയിൽ പൂത്തുനിൽക്കുന്ന ഇന്ത്യാ ഗവൺമെന്റ് പുറത്തിറക്കിയതാണ്. അവ, സോവറിൻ ഗോൾഡ് ബോണ്ട് സ്കീം,ഗോൾഡ് മോണിറ്റൈസേഷൻ സ്കീം കൂടാതെ ഇന്ത്യൻ ഗോൾഡ് ബോണ്ട് സ്കീമും. നിക്ഷേപകർക്ക് ഈ സ്കീമുകളിൽ നിക്ഷേപിക്കുകയും അതനുസരിച്ച് അവരുടെ സ്വർണ്ണ നിക്ഷേപം ആസൂത്രണം ചെയ്യുകയും ചെയ്യാം.

നിക്ഷേപിക്കാൻ മികച്ച ഗോൾഡ് ഫണ്ടുകൾ

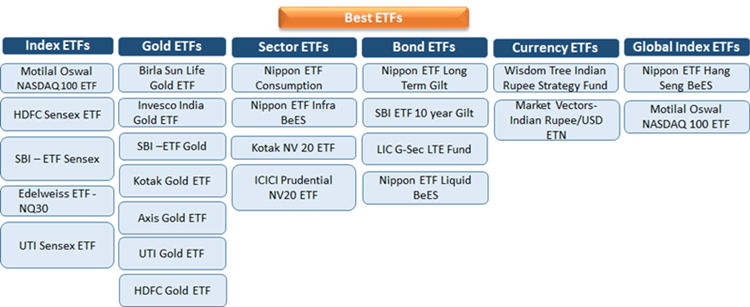

ഏറ്റവും മികച്ച ചില അടിസ്ഥാനങ്ങൾസ്വർണ്ണ ഇടിഎഫുകൾ ഇന്ത്യയിൽ നിക്ഷേപിക്കാൻ ഇവയാണ്:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) DSP BlackRock World Gold Fund Growth ₹29.7321

↓ -0.43 ₹1,058 37.8 27.4 63.6 14.5 13.1 15.9 Aditya Birla Sun Life Gold Fund Growth ₹28.0046

↑ 0.24 ₹512 19.6 23.6 28.2 19.8 12.8 18.7 Invesco India Gold Fund Growth ₹27.0472

↓ -0.05 ₹127 18.9 22.2 26.2 19.6 13.5 18.8 SBI Gold Fund Growth ₹28.0449

↑ 0.15 ₹3,225 18.6 23.2 28.3 20.2 11.2 19.6 Nippon India Gold Savings Fund Growth ₹36.7536

↑ 0.14 ₹2,623 19.2 23.2 28 19.8 13 19 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

5. ഇൻഷുറൻസ്- എൻഡോവ്മെന്റ് പ്ലാൻ

എഎൻഡോവ്മെന്റ് പ്ലാൻ ലൈഫ് കവർ നൽകുകയും പോളിസി ഉടമയെ ഒരു നിശ്ചിത കാലയളവിൽ പതിവായി ലാഭിക്കാൻ സഹായിക്കുകയും ചെയ്യുന്നു. കാലാവധി പൂർത്തിയാകുമ്പോൾ, ഇൻഷ്വർ ചെയ്തയാൾക്ക് ഒരു തുക ലഭിക്കും. ഈ പ്ലാനിൽ ചില തരത്തിലുള്ള പോളിസികളുണ്ട്, ഉദാഹരണത്തിന്; ലാഭത്തോടെയുള്ള എൻഡോവ്മെന്റ് ഇൻഷുറൻസ്, ലാഭമില്ലാത്ത എൻഡോവ്മെന്റ് ഇൻഷുറൻസ്, യൂണിറ്റ് ലിങ്ക്ഡ് എൻഡോവ്മെന്റ് പ്ലാൻ, ഫുൾ എൻഡോവ്മെന്റ് പ്ലാൻ. കൂടാതെ, ഓഫർ ചെയ്യുന്ന ബോണസുകളും ഉണ്ട്ഇൻഷുറൻസ് കമ്പനികൾ ഈ നയങ്ങളിൽ കാലാകാലങ്ങളിൽ ഇന്ത്യയിൽ. ഒരു ബോണസ് എന്നത് വാഗ്ദാനം ചെയ്ത തുകയിലേക്ക് ചേർക്കുന്ന ഒരു അധിക തുകയാണ്. ഇൻഷുറൻസ് കമ്പനി വാഗ്ദാനം ചെയ്യുന്ന ഈ ലാഭം ലഭിക്കുന്നതിന് ഇൻഷ്വർ ചെയ്തയാൾക്ക് ലാഭമുള്ള ഒരു എൻഡോവ്മെന്റ് പോളിസി ഉണ്ടായിരിക്കണം.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.