+91-22-48913909

+91-22-48913909

റിട്ടയർമെന്റ് നിക്ഷേപ ഓപ്ഷനുകൾ

ഏറ്റവും പ്രധാനപ്പെട്ട ഭാഗംവിരമിക്കൽ ആസൂത്രണം ആണ് 'നിക്ഷേപിക്കുന്നു’. റിട്ടയർമെന്റിനുള്ള നിക്ഷേപം വളരെ ഫലപ്രദമായിരിക്കണം. വിരമിക്കൽ ആസൂത്രണത്തിനായി നിങ്ങൾക്ക് തിരഞ്ഞെടുക്കാവുന്ന നിരവധി നിക്ഷേപ മാർഗങ്ങളുണ്ട്. ഏറ്റവും ഇഷ്ടപ്പെട്ട ചില പ്രീ-റിട്ടയർമെന്റ് നിക്ഷേപ ഓപ്ഷനുകളും റിട്ടയർമെന്റിന് ശേഷമുള്ള നിക്ഷേപ ഓപ്ഷനുകളും നമുക്ക് നോക്കാം.

Talk to our investment specialist

വിരമിക്കുന്നതിന് മുമ്പുള്ള നിക്ഷേപ ഓപ്ഷനുകൾ

1. പുതിയ പെൻഷൻ പദ്ധതി (NPS)

പുതിയ പെൻഷൻ പദ്ധതി ഏറ്റവും മികച്ച റിട്ടയർമെന്റ് നിക്ഷേപ ഓപ്ഷനുകളിലൊന്നായി ഇന്ത്യയിൽ ജനപ്രീതി നേടുന്നു.എൻ.പി.എസ് എല്ലാവർക്കുമായി തുറന്നിരിക്കുന്നു, എന്നാൽ എല്ലാ സർക്കാർ ജീവനക്കാർക്കും നിർബന്ധമാണ്. എനിക്ഷേപകൻ പ്രതിമാസം കുറഞ്ഞത് 500 രൂപയോ പ്രതിവർഷം 6000 രൂപയോ നിക്ഷേപിക്കാം, ഇത് ഇന്ത്യൻ പൗരന്മാർക്ക് ഏറ്റവും സൗകര്യപ്രദമാക്കുന്നു. നിക്ഷേപകർക്ക് അവരുടെ റിട്ടയർമെന്റ് ആസൂത്രണത്തിന് NPS ഒരു നല്ല ആശയമായി കണക്കാക്കാം, കാരണം പിൻവലിക്കൽ സമയത്ത് നേരിട്ടുള്ള നികുതി ഇളവ് ഇല്ല, കാരണം 1961 ലെ നികുതി നിയമം അനുസരിച്ച് തുക നികുതി രഹിതമാണ്. ഈ സ്കീം റിസ്ക്-ഫ്രീ നിക്ഷേപമാണ്. ഇന്ത്യൻ സർക്കാർ.

2. ഇക്വിറ്റി ഫണ്ടുകൾ

ഒരു ഇക്വിറ്റി ഫണ്ട് ഒരു തരം ആണ്മ്യൂച്വൽ ഫണ്ട് അത് പ്രധാനമായും ഓഹരികളിൽ നിക്ഷേപിക്കുന്നു. ഇക്വിറ്റി എന്നത് സ്ഥാപനങ്ങളിലെ ഉടമസ്ഥതയെ പ്രതിനിധീകരിക്കുന്നു (പബ്ലിക് ആയി അല്ലെങ്കിൽ സ്വകാര്യമായി ട്രേഡ് ചെയ്യുന്നത്) കൂടാതെ സ്റ്റോക്ക് ഉടമസ്ഥതയുടെ ലക്ഷ്യം ഒരു നിശ്ചിത കാലയളവിൽ ബിസിനസിന്റെ വളർച്ചയിൽ പങ്കാളിയാകുക എന്നതാണ്. നിങ്ങൾ നിക്ഷേപിക്കുന്ന സമ്പത്ത്ഇക്വിറ്റി ഫണ്ടുകൾ വഴി നിയന്ത്രിക്കപ്പെടുന്നുസെബി നിക്ഷേപകന്റെ പണം സുരക്ഷിതമാണെന്ന് ഉറപ്പാക്കാൻ അവർ നയങ്ങളും മാനദണ്ഡങ്ങളും രൂപപ്പെടുത്തുന്നു. ദീർഘകാല നിക്ഷേപങ്ങൾക്ക് ഇക്വിറ്റികൾ അനുയോജ്യമാണ് എന്നതിനാൽ, ഇത് മികച്ച റിട്ടയർമെന്റ് നിക്ഷേപ ഓപ്ഷനുകളിലൊന്നാണ്. ചിലമികച്ച ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടുകൾ നിക്ഷേപിക്കാൻ ഇവയാണ്:Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 Invesco India Growth Opportunities Fund Growth ₹89.58

↑ 0.87 ₹5,930 -2.3 -9.2 16.4 19.9 25.6 37.5 ICICI Prudential Banking and Financial Services Fund Growth ₹128.07

↑ 2.49 ₹8,843 6.4 1.1 16 14.3 24.4 11.6 Motilal Oswal Multicap 35 Fund Growth ₹56.3349

↑ 0.62 ₹11,172 -5.6 -12 14.3 19.1 22.3 45.7 Sundaram Rural and Consumption Fund Growth ₹93.3766

↑ 1.12 ₹1,398 -1.5 -10.7 12.9 17.2 22.1 20.1 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

3. റിയൽ എസ്റ്റേറ്റ്

നിക്ഷേപകർക്കിടയിൽ ഏറ്റവും ഇഷ്ടപ്പെട്ട വിരമിക്കൽ നിക്ഷേപ ഓപ്ഷനാണിത്. ഇത് റിയൽ എസ്റ്റേറ്റിൽ നടത്തിയ നിക്ഷേപമാണ്, അതായത് വീട്/കട/സൈറ്റ് മുതലായവ. ഇത് നല്ല സ്ഥിരമായ വരുമാനം നൽകുന്നതായി കണക്കാക്കപ്പെടുന്നു. റിയൽ എസ്റ്റേറ്റിൽ നിക്ഷേപം നടത്തുന്നതിന്, ഒരു പ്രധാന പോയിന്റായി നല്ല സ്ഥലം പരിഗണിക്കണം.

4. ബോണ്ടുകൾ

ബോണ്ടുകൾ ഏറ്റവും ജനപ്രിയമായ റിട്ടയർമെന്റ് നിക്ഷേപ ഓപ്ഷനുകളിലൊന്നാണ്. ഇഷ്യൂവറിൽ നിന്ന് ബോണ്ട് വാങ്ങുന്നതിനുള്ള പ്രധാന തുക വാങ്ങുന്നയാൾ/ഉടമസ്ഥൻ തുടക്കത്തിൽ അടയ്ക്കുന്ന കടബാധ്യതയാണ് ബോണ്ട്. ബോണ്ട് ഇഷ്യൂ ചെയ്യുന്നയാൾ കൃത്യമായ ഇടവേളകളിൽ ഹോൾഡർക്ക് പലിശ നൽകുകയും മെച്യൂരിറ്റി തീയതിയിൽ യഥാർത്ഥ തുക അടയ്ക്കുകയും ചെയ്യുന്നു. ചില ബോണ്ടുകൾ നല്ല 10-20% p.a.-റേറ്റ് പലിശ നൽകുന്നു. കൂടാതെ, നിക്ഷേപസമയത്ത് ബോണ്ടുകൾക്ക് നികുതി ബാധകമല്ല. ചിലമികച്ച ബോണ്ട് ഫണ്ടുകൾ നിക്ഷേപിക്കാനുള്ളത് (വിഭാഗ റാങ്ക് അനുസരിച്ച്):Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Corporate Bond Fund Growth ₹111.856

↑ 0.13 ₹25,293 3.1 4.7 9.8 7.6 8.5 7.48% 3Y 9M 14D 5Y 8M 19D HDFC Corporate Bond Fund Growth ₹32.2227

↑ 0.04 ₹32,191 3.1 4.5 9.6 7.5 8.6 4.03% 3Y 9M 19D 5Y 11M 12D ICICI Prudential Corporate Bond Fund Growth ₹29.4756

↑ 0.03 ₹29,290 2.9 4.6 9.1 7.7 8 7.63% 2Y 7M 28D 4Y 8M 8D Kotak Corporate Bond Fund Standard Growth ₹3,731.28

↑ 4.52 ₹14,449 3.1 4.6 9.5 7.2 8.3 7.41% 2Y 9M 29D 4Y 2M 8D Sundaram Corporate Bond Fund Growth ₹39.7244

↑ 0.05 ₹705 3.1 4.5 9.4 6.8 8 7.37% 3Y 9M 25D 5Y 10M 5D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

5. എക്സ്ചേഞ്ച് ട്രേഡഡ് ഫണ്ടുകൾ (ഇടിഎഫ്)

എക്സ്ചേഞ്ച് ട്രേഡഡ് ഫണ്ടുകൾ നിക്ഷേപകർക്കിടയിൽ ജനപ്രിയമായ സെക്യൂരിറ്റികളിലൊന്നായി കണക്കാക്കപ്പെടുന്നു. എഎക്സ്ചേഞ്ച് ട്രേഡഡ് ഫണ്ട് സ്റ്റോക്ക് എക്സ്ചേഞ്ചുകളിൽ വാങ്ങുകയും വിൽക്കുകയും ചെയ്യുന്ന ഒരു തരം നിക്ഷേപമാണ് (ETF). ഇത് ചരക്കുകൾ, ബോണ്ടുകൾ അല്ലെങ്കിൽ സ്റ്റോക്കുകൾ പോലുള്ള ആസ്തികൾ കൈവശം വയ്ക്കുന്നു. ഒരു എക്സ്ചേഞ്ച് ട്രേഡഡ് ഫണ്ട് ഒരു മ്യൂച്വൽ ഫണ്ട് പോലെയാണ്, എന്നാൽ ഒരു മ്യൂച്വൽ ഫണ്ടിൽ നിന്ന് വ്യത്യസ്തമായി, ട്രേഡിംഗ് കാലയളവിൽ എപ്പോൾ വേണമെങ്കിലും ഇടിഎഫുകൾ വിൽക്കാൻ കഴിയും. മാത്രമല്ല, വൈവിധ്യമാർന്ന പോർട്ട്ഫോളിയോ നിർമ്മിക്കാൻ ഇടിഎഫുകൾ നിങ്ങളെ സഹായിക്കുന്നു.

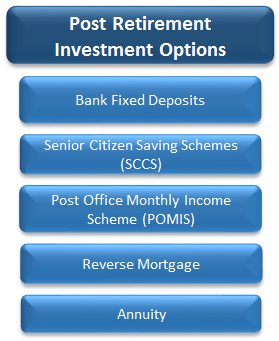

വിരമിക്കലിന് ശേഷമുള്ള നിക്ഷേപ ഓപ്ഷനുകൾ

1. സീനിയർ സിറ്റിസൺ സേവിംഗ് സ്കീമുകൾ (SCSS)

വിരമിക്കലിന് ശേഷമുള്ള നിക്ഷേപ ഓപ്ഷനുകളുടെ ഭാഗമായി, 60 വയസ്സിന് മുകളിലുള്ള വിരമിച്ച ആളുകൾക്കായി ഒരു SCSS രൂപകൽപ്പന ചെയ്തിരിക്കുന്നു. ഇന്ത്യയിലുടനീളമുള്ള സർട്ടിഫൈഡ് ബാങ്കുകൾ വഴിയും നെറ്റ്വർക്ക് പോസ്റ്റ് ഓഫീസുകൾ വഴിയും SCSS ലഭ്യമാണ്. ഈ സ്കീം (അല്ലെങ്കിൽ SCSS അക്കൗണ്ട്) അഞ്ച് വർഷം വരെയാണ്, എന്നാൽ, കാലാവധി പൂർത്തിയാകുമ്പോൾ, അത് പിന്നീട് മൂന്ന് വർഷത്തേക്ക് കൂടി നീട്ടാവുന്നതാണ്. ഈ നിക്ഷേപം ഉപയോഗിച്ച്, നികുതി ഇളവ് പ്രകാരം യോഗ്യമാണ്സെക്ഷൻ 80 സി.

2. പോസ്റ്റ് ഓഫീസ് പ്രതിമാസ വരുമാന പദ്ധതി (POMIS)

പേര് സൂചിപ്പിക്കുന്നത് പോലെ, ഇത് പ്രതിമാസമാണ്വരുമാനം മുതൽ പദ്ധതിപോസ്റ്റ് ഓഫീസ് ഇന്ത്യയുടെ. ഒരു നിക്ഷേപകൻ ഗ്യാരണ്ടീഡ് റെഗുലർ പ്രതിമാസ വരുമാനം നോക്കുന്നുണ്ടെങ്കിൽ, അതിനൊപ്പം പോകുന്നതാണ് നല്ലത്. POMIS-ന്റെ ഏറ്റവും കുറഞ്ഞ നിക്ഷേപം 1 രൂപയാണ്.000 ഒരു അക്കൗണ്ടിന് പരമാവധി നിക്ഷേപം 4.5 ലക്ഷം വരെയും ഒരു ജോയിന്റ് അക്കൗണ്ടിന് നിക്ഷേപ ഓപ്ഷനുകളുടെ പരിധി ഒമ്പത് ലക്ഷം വരെയും ആണ്. POMIS-ന്റെ കാലാവധി അഞ്ച് വർഷമാണ്.

3. വാർഷികം

എവാർഷികം വിരമിക്കുമ്പോൾ സ്ഥിരമായ വരുമാനം ഉണ്ടാക്കാൻ ലക്ഷ്യമിട്ടുള്ള കരാറാണ്. ഒരു നിശ്ചിത തുക തൽക്ഷണമോ ഭാവിയിലോ ലഭിക്കുന്നതിന് ഒരു നിക്ഷേപകൻ ഒറ്റത്തവണ പണമടയ്ക്കുന്നിടത്ത്. ഈ സ്കീമിലെ ഏതൊരു നിക്ഷേപകന്റെയും കുറഞ്ഞ പ്രായം 40 വർഷവും പരമാവധി 100 വർഷം വരെയും ആണ്.

4. റിവേഴ്സ് മോർട്ട്ഗേജ്

വിരമിക്കലിന് ശേഷമുള്ള നിക്ഷേപ ഓപ്ഷനുകളുടെ ഭാഗമായി, സ്ഥിരമായ വരുമാനം ആവശ്യമുള്ള മുതിർന്ന പൗരന്മാർക്ക് ഒരു റിവേഴ്സ് മോർട്ട്ഗേജ് ഒരു നല്ല ഓപ്ഷനാണ്. ഒരു റിവേഴ്സ് മോർട്ട്ഗേജിൽ, അവരുടെ വീടുകളിലെ മോർട്ട്ഗേജിന് പകരമായി കടം കൊടുക്കുന്നയാളിൽ നിന്ന് സ്ഥിരമായ പണം സൃഷ്ടിക്കപ്പെടുന്നു. 60 വയസ്സിന് മുകളിലുള്ള ഏതൊരു വീട്ടുടമസ്ഥനും (അതിൽ കൂടുതൽ) ഇതിന് അർഹതയുണ്ട്. വിരമിച്ച ആളുകൾക്ക് അവരുടെ സ്വത്തിൽ താമസിക്കാനും മരണം വരെ സ്ഥിരമായി പണമടയ്ക്കാനും കഴിയും. യിൽ നിന്ന് ലഭിക്കേണ്ട പണംബാങ്ക് വസ്തുവിന്റെ മൂല്യനിർണ്ണയം, അതിന്റെ നിലവിലെ വില, വസ്തുവിന്റെ അവസ്ഥ എന്നിവയെ ആശ്രയിച്ചിരിക്കും.

5. ബാങ്ക് സ്ഥിര നിക്ഷേപങ്ങൾ

മിക്ക ആളുകളും പരിഗണിക്കുന്നുസ്ഥിര നിക്ഷേപം അവരുടെ റിട്ടയർമെന്റ് നിക്ഷേപ ഓപ്ഷനുകളുടെ ഭാഗമായുള്ള നിക്ഷേപം 15 ദിവസം മുതൽ അഞ്ച് വർഷം വരെ (& അതിനു മുകളിലുള്ള) ഒരു നിശ്ചിത മെച്യൂരിറ്റി കാലയളവിലേക്ക് ബാങ്കുകളിൽ പണം നിക്ഷേപിക്കാൻ ഇത് പ്രാപ്തമാക്കുകയും മറ്റ് പരമ്പരാഗതമായതിനേക്കാൾ ഉയർന്ന പലിശ നിരക്ക് നേടുകയും ചെയ്യുന്നു.സേവിംഗ്സ് അക്കൗണ്ട്. കാലാവധി പൂർത്തിയാകുമ്പോൾ, നിക്ഷേപകന് പ്രിൻസിപ്പലിന് തുല്യമായ റിട്ടേണും സ്ഥിര നിക്ഷേപത്തിന്റെ കാലയളവിൽ ലഭിക്കുന്ന പലിശയും ലഭിക്കും.

ഈ വൈവിധ്യമാർന്ന വിരമിക്കൽ നിക്ഷേപ ഓപ്ഷനുകൾ ഉപയോഗിച്ച്, ഒരാൾക്ക് അവരുടെ ലക്ഷ്യങ്ങൾക്കും ലക്ഷ്യങ്ങൾക്കും അനുയോജ്യമായ ഉപകരണങ്ങൾ തീർച്ചയായും കണ്ടെത്താനാകും. അതിനെക്കുറിച്ചുള്ള ആഴത്തിലുള്ള വിശദാംശങ്ങൾ അറിഞ്ഞുകൊണ്ട് നിങ്ങൾ ശരിയായ നിക്ഷേപ ഓപ്ഷനുകൾ തിരഞ്ഞെടുക്കുന്നുവെന്ന് ഉറപ്പാക്കുക.

ഡ്വൈറ്റ് എൽ മൂഡി ശരിയായി പറയുന്നതുപോലെ- “വാർദ്ധക്യത്തിനായുള്ള തയ്യാറെടുപ്പ് ആരംഭിക്കേണ്ടത് കൗമാരപ്രായത്തിനു ശേഷമല്ല. 65 വരെ ലക്ഷ്യമില്ലാത്ത ജീവിതം വിരമിക്കുമ്പോൾ പെട്ടെന്ന് നിറയുകയില്ല.

അതിനാൽ, ആരോഗ്യകരവും സമ്പന്നവും സമാധാനപരവുമായ വിരമിച്ച ജീവിതത്തിനായി, ഇപ്പോൾ നിക്ഷേപം ആരംഭിക്കുക!

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.