+91-22-48913909

+91-22-48913909

Table of Contents

- ഇന്ത്യയിലെ അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകളുടെ പശ്ചാത്തലം

- ഒരു ഇന്റർനാഷണൽ മ്യൂച്വൽ ഫണ്ട് എങ്ങനെ തിരഞ്ഞെടുക്കാം?

- 22-23 സാമ്പത്തിക വർഷത്തിൽ നിക്ഷേപിക്കുന്നതിനുള്ള മികച്ച അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകൾ

- അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകളുടെ തരങ്ങൾ

- എന്തുകൊണ്ടാണ് ഇന്റർനാഷണൽ മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നത്?

- അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകളുടെ നികുതി

- ഇന്റർനാഷണൽ മ്യൂച്വൽ ഫണ്ട് ഓൺലൈനിൽ എങ്ങനെ നിക്ഷേപിക്കാം?

- പതിവുചോദ്യങ്ങൾ

- 1. ഇന്റർനാഷണൽ മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നതിന്റെ നേട്ടങ്ങൾ എന്തൊക്കെയാണ്?

- 2. ഇന്ത്യയേക്കാൾ താഴ്ന്ന വളർച്ച രേഖപ്പെടുത്തുന്ന കമ്പനികളിൽ എനിക്ക് നിക്ഷേപിക്കാൻ കഴിയുമോ?

- 3. എന്താണ് ഫ്രാങ്ക്ലിൻ ഇന്ത്യ ഫീഡർ?

- 4. എന്താണ് ബ്ലാക്ക് റോക്ക് വേൾഡ് മൈനിംഗ് ഫണ്ട്?

- 5. അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകളിൽ നിന്നുള്ള വരുമാനത്തിന് നികുതി ചുമത്തുന്നുണ്ടോ?

- 6. അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടിന്റെ പ്രധാന അപകടസാധ്യത എന്താണ്?

- 7. ഒരു വിദേശ മ്യൂച്വൽ ഫണ്ടിൽ ആരാണ് നിക്ഷേപിക്കേണ്ടത്?

Top 8 Equity - Global Funds

- DSP BlackRock World Gold Fund

- Principal Global Opportunities Fund

- Edelweiss Europe Dynamic Equity Off-shore Fund

- Aditya Birla Sun Life International Equity Fund - Plan B

- Invesco India Feeder- Invesco Global Equity Income Fund

- DSP BlackRock Global Allocation Fund

- Edelweiss ASEAN Equity Off-shore Fund

- Aditya Birla Sun Life International Equity Fund - Plan A

8 മികച്ച അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകൾ 2022

അന്താരാഷ്ട്രമ്യൂച്വൽ ഫണ്ടുകൾ ഒഴികെയുള്ള വിദേശ വിപണികളിൽ നിക്ഷേപിക്കുന്ന ഫണ്ടുകളാണ്നിക്ഷേപകൻതാമസിക്കുന്ന രാജ്യം. മറുവശത്ത്,ആഗോള ഫണ്ട് വിദേശ വിപണികളിലും നിക്ഷേപകൻ താമസിക്കുന്ന രാജ്യത്തും നിക്ഷേപിക്കുക. ഇന്റർനാഷണൽ മ്യൂച്വൽ ഫണ്ടുകൾ "വിദേശ ഫണ്ട്" എന്നും അറിയപ്പെടുന്നു, അവ ഒരു രൂപമാണ്.ഫണ്ടുകളുടെ ഫണ്ട്'തന്ത്രം.

അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകൾ കഴിഞ്ഞ കുറച്ച് വർഷങ്ങളായി പ്രാദേശിക വിപണികളുടെ അസ്ഥിരമായതിനാൽ നിക്ഷേപകർക്ക് ആകർഷകമായ നിക്ഷേപ ഓപ്ഷനായി മാറിയിരിക്കുന്നു.സമ്പദ് അതിന്റെ ഉയർച്ച താഴ്ചകളിലൂടെ കടന്നുപോകുന്നു.

ഇന്ത്യയിലെ അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകളുടെ പശ്ചാത്തലം

റിസർവിന്റെ അനുമതിയോടെബാങ്ക് ഓഫ് ഇന്ത്യ (ആർബിഐ), 2007-ൽ ഇന്ത്യയിൽ ഇന്റർനാഷണൽ മ്യൂച്വൽ ഫണ്ടുകൾ തുറന്നു. ഓരോ ഫണ്ടിനും 500 മില്യൺ ഡോളർ കോർപ്പസ് ലഭിക്കും.

അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകളുടെ മാസ്റ്റർ-ഫീഡർ ഘടന

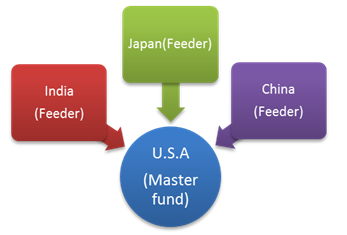

അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകൾ ഒരു മാസ്റ്റർ-ഫീഡർ ഘടന പിന്തുടരുന്നു. നിക്ഷേപകർ അവരുടെ പണം ഫീഡർ ഫണ്ടിൽ നിക്ഷേപിക്കുന്ന ത്രിതല ഘടനയാണ് മാസ്റ്റർ-ഫീഡർ ഘടന. മാസ്റ്റർ ഫണ്ട് പിന്നീട് പണം നിക്ഷേപിക്കുന്നുവിപണി. ഒരു ഫീഡർ ഫണ്ട് ഓൺ-ഷോർ അടിസ്ഥാനമാക്കിയുള്ളതാണ്, അതായത് ഇന്ത്യയിൽ, മാസ്റ്റർ ഫണ്ട് ഓഫ്-ഷോറിനെ അടിസ്ഥാനമാക്കിയുള്ളതാണ് (ലക്സംബർഗ് പോലുള്ള ഒരു വിദേശ ഭൂമിശാസ്ത്രത്തിൽ).

ഒരു മാസ്റ്റർ ഫണ്ടിന് ഒന്നിലധികം ഫീഡർ ഫണ്ടുകൾ ഉണ്ടാകാം. ഉദാഹരണത്തിന്,

ഒരു ഇന്റർനാഷണൽ മ്യൂച്വൽ ഫണ്ട് എങ്ങനെ തിരഞ്ഞെടുക്കാം?

അനുയോജ്യമായ ഒരു ഫണ്ട് തിരഞ്ഞെടുക്കുമ്പോൾ ശ്രദ്ധിക്കേണ്ട ചില കാര്യങ്ങളുണ്ട്.

22-23 സാമ്പത്തിക വർഷത്തിൽ നിക്ഷേപിക്കുന്നതിനുള്ള മികച്ച അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകൾ

"The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in units of MLIIF - WGF. The Scheme may, at the discretion of the Investment Manager, also invest in the units of other similar overseas mutual fund schemes, which may constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities and/or units of money market/liquid schemes of DSP Merrill Lynch Mutual Fund, in order to meet liquidity requirements from time to time. However, there is no assurance that the investment objective of the Scheme will be realized." DSP BlackRock World Gold Fund is a Equity - Global fund was launched on 14 Sep 07. It is a fund with High risk and has given a Below is the key information for DSP BlackRock World Gold Fund Returns up to 1 year are on The investment objective of the Scheme is to provide long term capital appreciation by predominantly investing in overseas mutual fund schemes, and a certain portion of its corpus in Money Market Securities and/or units of Money Market / Liquid Schemes of Principal Mutual Fund. Principal Global Opportunities Fund is a Equity - Global fund was launched on 29 Mar 04. It is a fund with High risk and has given a Below is the key information for Principal Global Opportunities Fund Returns up to 1 year are on The primary investment objective of the Scheme is to seek to provide long term capital growth by investing predominantly in the JPMorgan Funds - Europe Dynamic Fund, an equity fund which invests primarily in an aggressively managed portfolio of European companies. Edelweiss Europe Dynamic Equity Off-shore Fund is a Equity - Global fund was launched on 7 Feb 14. It is a fund with High risk and has given a Below is the key information for Edelweiss Europe Dynamic Equity Off-shore Fund Returns up to 1 year are on An Open-ended diversified equity scheme with an objective to generate long-term growth of capital, by investing predominantly in a diversified portfolio of equity and equity related securities in the domestic and international markets. Aditya Birla Sun Life International Equity Fund - Plan B is a Equity - Global fund was launched on 31 Oct 07. It is a fund with High risk and has given a Below is the key information for Aditya Birla Sun Life International Equity Fund - Plan B Returns up to 1 year are on (Erstwhile Invesco India Global Equity Income Fund) To provide capital appreciation and/or income by investing predominantly

in units of Invesco Global Equity Income Fund, an overseas equity fund which invests primarily in equities of companies worldwide. The Scheme may, at the discretion of Fund Manager, also invest in units of other similar Overseas Mutual Funds with similar objectives, strategy and attributes which may constitute a significant portion of its net assets. Invesco India Feeder- Invesco Global Equity Income Fund is a Equity - Global fund was launched on 5 May 14. It is a fund with High risk and has given a Below is the key information for Invesco India Feeder- Invesco Global Equity Income Fund Returns up to 1 year are on The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in units of BlackRock Global Funds - Global Allocation Fund (BGF - GAF). The Scheme may also invest in the units of other similar overseas mutual fund schemes which may constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities and/ or money market/liquid schemes of DSP BlackRock Mutual Fund, in order to meet liquidity requirements from time to time. However, there is no assurance that the investment objective of the Scheme will be realized. It shall be noted ‘similar overseas mutual fund schemes’shall have investment objective, investment strategy and risk profile/consideration similar to those of BGF – GAF DSP BlackRock Global Allocation Fund is a Equity - Global fund was launched on 21 Aug 14. It is a fund with High risk and has given a Below is the key information for DSP BlackRock Global Allocation Fund Returns up to 1 year are on The primary investment objective of the Scheme is to provide long term capital growth by investing predominantly in JPMorgan Funds – JF ASEAN Equity Fund, an equity fund which invests primarily in companies of countries which are members of the Association of South East Asian Nations (ASEAN). However, there can be no assurance that the investment objective of the Scheme will be realized. Edelweiss ASEAN Equity Off-shore Fund is a Equity - Global fund was launched on 1 Jul 11. It is a fund with High risk and has given a Below is the key information for Edelweiss ASEAN Equity Off-shore Fund Returns up to 1 year are on An Open-ended diversified equity scheme with an objective to generate long-term growth of capital, by investing predominantly in a diversified portfolio of equity and equity related securities in the international markets Aditya Birla Sun Life International Equity Fund - Plan A is a Equity - Global fund was launched on 31 Oct 07. It is a fund with High risk and has given a Below is the key information for Aditya Birla Sun Life International Equity Fund - Plan A Returns up to 1 year are on Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) DSP BlackRock World Gold Fund Growth ₹29.7321

↓ -0.43 ₹1,058 500 37.8 27.4 63.6 14.5 13.1 15.9 Principal Global Opportunities Fund Growth ₹47.4362

↓ -0.04 ₹38 2,000 2.9 3.1 25.8 24.8 16.5 Edelweiss Europe Dynamic Equity Off-shore Fund Growth ₹21.4216

↑ 0.12 ₹107 1,000 13.2 7.5 17.4 14.3 16.7 5.4 Aditya Birla Sun Life International Equity Fund - Plan B Growth ₹28.8036

↑ 0.07 ₹93 1,000 10.3 10 13.8 18.9 9 Invesco India Feeder- Invesco Global Equity Income Fund Growth ₹25.6267

↓ -0.29 ₹31 500 -3.9 -3.3 13.1 14.5 17.1 13.7 DSP BlackRock Global Allocation Fund Growth ₹21.0539

↑ 0.01 ₹56 500 0.7 3 12.5 8.8 9.4 11.6 Edelweiss ASEAN Equity Off-shore Fund Growth ₹26.5

↑ 0.28 ₹102 1,000 -4.9 -7.8 12.3 3.2 9 14.5 Aditya Birla Sun Life International Equity Fund - Plan A Growth ₹35.6205

↓ -0.05 ₹199 1,000 0.3 -1 12.2 6.3 10.7 7.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25 10 കോടി കഴിഞ്ഞ ഒരു വർഷത്തെ റിട്ടേണിൽ കൂടുതൽ അടുക്കി.1. DSP BlackRock World Gold Fund

CAGR/Annualized return of 6.4% since its launch. Ranked 11 in Global category. Return for 2024 was 15.9% , 2023 was 7% and 2022 was -7.7% . DSP BlackRock World Gold Fund

Growth Launch Date 14 Sep 07 NAV (17 Apr 25) ₹29.7321 ↓ -0.43 (-1.42 %) Net Assets (Cr) ₹1,058 on 28 Feb 25 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk High Expense Ratio 1.35 Sharpe Ratio 1.55 Information Ratio -0.36 Alpha Ratio 0.6 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹13,604 31 Mar 22 ₹15,152 31 Mar 23 ₹14,266 31 Mar 24 ₹13,920 31 Mar 25 ₹20,792 Returns for DSP BlackRock World Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month 14.9% 3 Month 37.8% 6 Month 27.4% 1 Year 63.6% 3 Year 14.5% 5 Year 13.1% 10 Year 15 Year Since launch 6.4% Historical performance (Yearly) on absolute basis

Year Returns 2023 15.9% 2022 7% 2021 -7.7% 2020 -9% 2019 31.4% 2018 35.1% 2017 -10.7% 2016 -4% 2015 52.7% 2014 -18.5% Fund Manager information for DSP BlackRock World Gold Fund

Name Since Tenure Jay Kothari 1 Mar 13 12.01 Yr. Data below for DSP BlackRock World Gold Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Basic Materials 92.86% Asset Allocation

Asset Class Value Cash 3.12% Equity 93.16% Debt 0.02% Other 3.7% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF World Gold I2

Investment Fund | -80% ₹844 Cr 1,880,211

↓ -73,489 VanEck Gold Miners ETF

- | GDX19% ₹199 Cr 573,719 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -2% ₹19 Cr Net Receivables/Payables

CBLO | -0% -₹4 Cr 2. Principal Global Opportunities Fund

CAGR/Annualized return of 9.2% since its launch. Ranked 8 in Global category. . Principal Global Opportunities Fund

Growth Launch Date 29 Mar 04 NAV (31 Dec 21) ₹47.4362 ↓ -0.04 (-0.09 %) Net Assets (Cr) ₹38 on 30 Nov 21 Category Equity - Global AMC Principal Pnb Asset Mgmt. Co. Priv. Ltd. Rating ☆☆☆☆ Risk High Expense Ratio 2.1 Sharpe Ratio 2.31 Information Ratio 0 Alpha Ratio 0 Min Investment 10,000 Min SIP Investment 2,000 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹17,944 Returns for Principal Global Opportunities Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month 0% 3 Month 2.9% 6 Month 3.1% 1 Year 25.8% 3 Year 24.8% 5 Year 16.5% 10 Year 15 Year Since launch 9.2% Historical performance (Yearly) on absolute basis

Year Returns 2023 2022 2021 2020 2019 2018 2017 2016 2015 2014 Fund Manager information for Principal Global Opportunities Fund

Name Since Tenure Data below for Principal Global Opportunities Fund as on 30 Nov 21

Equity Sector Allocation

Sector Value Asset Allocation

Asset Class Value Top Securities Holdings / Portfolio

Name Holding Value Quantity 3. Edelweiss Europe Dynamic Equity Off-shore Fund

CAGR/Annualized return of 7% since its launch. Ranked 22 in Global category. Return for 2024 was 5.4% , 2023 was 17.3% and 2022 was -6% . Edelweiss Europe Dynamic Equity Off-shore Fund

Growth Launch Date 7 Feb 14 NAV (17 Apr 25) ₹21.4216 ↑ 0.12 (0.55 %) Net Assets (Cr) ₹107 on 28 Feb 25 Category Equity - Global AMC Edelweiss Asset Management Limited Rating ☆☆☆ Risk High Expense Ratio 1.38 Sharpe Ratio 0.68 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹15,539 31 Mar 22 ₹16,056 31 Mar 23 ₹17,672 31 Mar 24 ₹20,799 31 Mar 25 ₹22,599 Returns for Edelweiss Europe Dynamic Equity Off-shore Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month -1.1% 3 Month 13.2% 6 Month 7.5% 1 Year 17.4% 3 Year 14.3% 5 Year 16.7% 10 Year 15 Year Since launch 7% Historical performance (Yearly) on absolute basis

Year Returns 2023 5.4% 2022 17.3% 2021 -6% 2020 17% 2019 13.5% 2018 22.9% 2017 -12.2% 2016 12.5% 2015 -3.9% 2014 5.4% Fund Manager information for Edelweiss Europe Dynamic Equity Off-shore Fund

Name Since Tenure Bhavesh Jain 9 Apr 18 6.98 Yr. Bharat Lahoti 1 Oct 21 3.5 Yr. Data below for Edelweiss Europe Dynamic Equity Off-shore Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Financial Services 23.28% Industrials 13.75% Consumer Cyclical 10.7% Health Care 9.56% Consumer Defensive 8.22% Communication Services 7.93% Technology 6.73% Energy 6.21% Basic Materials 5.53% Utility 2.89% Real Estate 2.37% Asset Allocation

Asset Class Value Cash 1.18% Equity 97.18% Debt 0.02% Other 1.62% Top Securities Holdings / Portfolio

Name Holding Value Quantity JPM Europe Dynamic I (acc) EUR

Investment Fund | -99% ₹106 Cr 226,283

↑ 51,426 Clearing Corporation Of India Ltd.

CBLO/Reverse Repo | -1% ₹1 Cr Net Receivables/(Payables)

CBLO | -0% ₹0 Cr Accrued Interest

CBLO | -0% ₹0 Cr 4. Aditya Birla Sun Life International Equity Fund - Plan B

CAGR/Annualized return of 7% since its launch. Ranked 39 in Global category. . Aditya Birla Sun Life International Equity Fund - Plan B

Growth Launch Date 31 Oct 07 NAV (28 Jul 23) ₹28.8036 ↑ 0.07 (0.23 %) Net Assets (Cr) ₹93 on 30 Jun 23 Category Equity - Global AMC Birla Sun Life Asset Management Co Ltd Rating ☆ Risk High Expense Ratio 2.6 Sharpe Ratio 0.85 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 1,000 Exit Load 0-365 Days (1%),365 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹17,053 31 Mar 22 ₹19,412 31 Mar 23 ₹18,541 Returns for Aditya Birla Sun Life International Equity Fund - Plan B

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month 4.2% 3 Month 10.3% 6 Month 10% 1 Year 13.8% 3 Year 18.9% 5 Year 9% 10 Year 15 Year Since launch 7% Historical performance (Yearly) on absolute basis

Year Returns 2023 2022 2021 2020 2019 2018 2017 2016 2015 2014 Fund Manager information for Aditya Birla Sun Life International Equity Fund - Plan B

Name Since Tenure Data below for Aditya Birla Sun Life International Equity Fund - Plan B as on 30 Jun 23

Equity Sector Allocation

Sector Value Asset Allocation

Asset Class Value Top Securities Holdings / Portfolio

Name Holding Value Quantity 5. Invesco India Feeder- Invesco Global Equity Income Fund

CAGR/Annualized return of 9% since its launch. Ranked 12 in Global category. Return for 2024 was 13.7% , 2023 was 27% and 2022 was -2.1% . Invesco India Feeder- Invesco Global Equity Income Fund

Growth Launch Date 5 May 14 NAV (17 Apr 25) ₹25.6267 ↓ -0.29 (-1.13 %) Net Assets (Cr) ₹31 on 28 Feb 25 Category Equity - Global AMC Invesco Asset Management (India) Private Ltd Rating ☆☆☆ Risk High Expense Ratio 1.4 Sharpe Ratio 1.65 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹14,948 31 Mar 22 ₹16,252 31 Mar 23 ₹17,927 31 Mar 24 ₹21,881 31 Mar 25 ₹24,276 Returns for Invesco India Feeder- Invesco Global Equity Income Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month -6.2% 3 Month -3.9% 6 Month -3.3% 1 Year 13.1% 3 Year 14.5% 5 Year 17.1% 10 Year 15 Year Since launch 9% Historical performance (Yearly) on absolute basis

Year Returns 2023 13.7% 2022 27% 2021 -2.1% 2020 21% 2019 7.3% 2018 24.7% 2017 -7.5% 2016 13.2% 2015 2.6% 2014 4% Fund Manager information for Invesco India Feeder- Invesco Global Equity Income Fund

Name Since Tenure Sagar Gandhi 1 Mar 25 0 Yr. Data below for Invesco India Feeder- Invesco Global Equity Income Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 19.21% Financial Services 17.76% Technology 15.32% Health Care 12.74% Consumer Defensive 7.91% Consumer Cyclical 7.41% Real Estate 4.31% Basic Materials 2.96% Communication Services 2.6% Energy 1.85% Asset Allocation

Asset Class Value Cash 2.74% Equity 92.06% Other 5.2% Top Securities Holdings / Portfolio

Name Holding Value Quantity Invesco Global Equity Income C USD Acc

Investment Fund | -97% ₹30 Cr 22,652

↑ 1,625 Triparty Repo

CBLO/Reverse Repo | -3% ₹1 Cr Net Receivables / (Payables)

Net Current Assets | -1% ₹0 Cr 6. DSP BlackRock Global Allocation Fund

CAGR/Annualized return of 7.2% since its launch. Ranked 26 in Global category. Return for 2024 was 11.6% , 2023 was 12.8% and 2022 was -6.6% . DSP BlackRock Global Allocation Fund

Growth Launch Date 21 Aug 14 NAV (17 Apr 25) ₹21.0539 ↑ 0.01 (0.05 %) Net Assets (Cr) ₹56 on 28 Feb 25 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆ Risk High Expense Ratio 1.22 Sharpe Ratio 0.75 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹13,295 31 Mar 22 ₹13,389 31 Mar 23 ₹13,440 31 Mar 24 ₹15,520 31 Mar 25 ₹16,747 Returns for DSP BlackRock Global Allocation Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month 1.6% 3 Month 0.7% 6 Month 3% 1 Year 12.5% 3 Year 8.8% 5 Year 9.4% 10 Year 15 Year Since launch 7.2% Historical performance (Yearly) on absolute basis

Year Returns 2023 11.6% 2022 12.8% 2021 -6.6% 2020 7.3% 2019 21.2% 2018 18.3% 2017 -1.3% 2016 4.9% 2015 4.4% 2014 1.7% Fund Manager information for DSP BlackRock Global Allocation Fund

Name Since Tenure Shantanu Godambe 11 Mar 25 0.06 Yr. Kaivalya Nadkarni 11 Mar 25 0.06 Yr. Data below for DSP BlackRock Global Allocation Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Financial Services 8.28% Basic Materials 2.53% Industrials 2.48% Consumer Cyclical 2.17% Energy 2.14% Technology 1.59% Health Care 1.2% Utility 0.89% Communication Services 0.88% Consumer Defensive 0.83% Real Estate 0.26% Asset Allocation

Asset Class Value Cash 43.25% Equity 0.16% Debt 56.42% Other 0.17% Top Securities Holdings / Portfolio

Name Holding Value Quantity DSP Banking & PSU Debt Dir Gr

Investment Fund | -63% ₹34 Cr 14,205,721

↑ 14,205,721 DSP Arbitrage Dir Gr

Investment Fund | -35% ₹19 Cr 12,401,469

↑ 12,401,469 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -2% ₹1 Cr Net Receivables/Payables

CBLO | -0% ₹0 Cr iShares $ Treasury Bd 7-10y ETF USD Acc

- | -₹0 Cr 00

↓ -503 BGF Global Allocation I2

Investment Fund | -₹0 Cr 00

↓ -67,470 7. Edelweiss ASEAN Equity Off-shore Fund

CAGR/Annualized return of 7.3% since its launch. Ranked 18 in Global category. Return for 2024 was 14.5% , 2023 was -1.4% and 2022 was 4.8% . Edelweiss ASEAN Equity Off-shore Fund

Growth Launch Date 1 Jul 11 NAV (17 Apr 25) ₹26.5 ↑ 0.28 (1.06 %) Net Assets (Cr) ₹102 on 28 Feb 25 Category Equity - Global AMC Edelweiss Asset Management Limited Rating ☆☆☆ Risk High Expense Ratio 1.42 Sharpe Ratio 0.58 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹14,277 31 Mar 22 ₹15,371 31 Mar 23 ₹15,896 31 Mar 24 ₹15,540 31 Mar 25 ₹17,276 Returns for Edelweiss ASEAN Equity Off-shore Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month -3.4% 3 Month -4.9% 6 Month -7.8% 1 Year 12.3% 3 Year 3.2% 5 Year 9% 10 Year 15 Year Since launch 7.3% Historical performance (Yearly) on absolute basis

Year Returns 2023 14.5% 2022 -1.4% 2021 4.8% 2020 6.3% 2019 2.3% 2018 12% 2017 -2.1% 2016 21.9% 2015 9.6% 2014 -11.1% Fund Manager information for Edelweiss ASEAN Equity Off-shore Fund

Name Since Tenure Bhavesh Jain 27 Sep 19 5.51 Yr. Bharat Lahoti 1 Oct 21 3.5 Yr. Data below for Edelweiss ASEAN Equity Off-shore Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Financial Services 49.18% Consumer Cyclical 10.41% Communication Services 9.24% Industrials 8.13% Real Estate 5.66% Consumer Defensive 3.33% Technology 3.25% Health Care 2.38% Utility 2.12% Energy 1.9% Basic Materials 1.88% Asset Allocation

Asset Class Value Cash 2.52% Equity 97.48% Top Securities Holdings / Portfolio

Name Holding Value Quantity JPM ASEAN Equity I (acc) USD

Investment Fund | -100% ₹102 Cr 63,262

↑ 4,488 Clearing Corporation Of India Ltd.

CBLO/Reverse Repo | -1% ₹1 Cr Net Receivables/(Payables)

CBLO | -0% ₹0 Cr Accrued Interest

CBLO | -0% ₹0 Cr 8. Aditya Birla Sun Life International Equity Fund - Plan A

CAGR/Annualized return of 7.5% since its launch. Ranked 36 in Global category. Return for 2024 was 7.4% , 2023 was 8.6% and 2022 was -2.1% . Aditya Birla Sun Life International Equity Fund - Plan A

Growth Launch Date 31 Oct 07 NAV (17 Apr 25) ₹35.6205 ↓ -0.05 (-0.14 %) Net Assets (Cr) ₹199 on 28 Feb 25 Category Equity - Global AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆ Risk High Expense Ratio 2.5 Sharpe Ratio 0.8 Information Ratio -1.22 Alpha Ratio -6.27 Min Investment 1,000 Min SIP Investment 1,000 Exit Load 0-365 Days (1%),365 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹13,889 31 Mar 22 ₹14,931 31 Mar 23 ₹14,889 31 Mar 24 ₹16,481 31 Mar 25 ₹18,096 Returns for Aditya Birla Sun Life International Equity Fund - Plan A

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Apr 25 Duration Returns 1 Month -7% 3 Month 0.3% 6 Month -1% 1 Year 12.2% 3 Year 6.3% 5 Year 10.7% 10 Year 15 Year Since launch 7.5% Historical performance (Yearly) on absolute basis

Year Returns 2023 7.4% 2022 8.6% 2021 -2.1% 2020 13.5% 2019 13.2% 2018 24.7% 2017 4.1% 2016 13.5% 2015 -2.1% 2014 0% Fund Manager information for Aditya Birla Sun Life International Equity Fund - Plan A

Name Since Tenure Dhaval Joshi 21 Nov 22 2.36 Yr. Data below for Aditya Birla Sun Life International Equity Fund - Plan A as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 28.49% Financial Services 16.48% Technology 12.94% Consumer Defensive 11.36% Health Care 10.97% Consumer Cyclical 7.37% Communication Services 6.74% Basic Materials 4.41% Asset Allocation

Asset Class Value Cash 1.23% Equity 98.77% Top Securities Holdings / Portfolio

Name Holding Value Quantity Rheinmetall AG (Industrials)

Equity, Since 31 Aug 24 | RHM3% ₹6 Cr 700 Allegro.EU SA Ordinary Shares (Consumer Cyclical)

Equity, Since 31 Aug 24 | ALE2% ₹5 Cr 80,700 Compagnie Financiere Richemont SA Class A (Consumer Cyclical)

Equity, Since 29 Feb 24 | CFR2% ₹5 Cr 2,700 Imperial Brands PLC (Consumer Defensive)

Equity, Since 31 Oct 21 | IMB2% ₹4 Cr 14,600 Singapore Exchange Ltd (Financial Services)

Equity, Since 31 Jul 23 | S682% ₹4 Cr 51,000 Brambles Ltd (Industrials)

Equity, Since 31 Aug 24 | BXB2% ₹4 Cr 38,800 British American Tobacco PLC (Consumer Defensive)

Equity, Since 31 Jul 24 | BATS2% ₹4 Cr 12,900 Tencent Holdings Ltd (Communication Services)

Equity, Since 30 Sep 22 | 007002% ₹4 Cr 7,800 Corteva Inc (Basic Materials)

Equity, Since 31 Aug 24 | CTVA2% ₹4 Cr 7,300 Melrose Industries PLC (Industrials)

Equity, Since 31 Aug 24 | MRO2% ₹4 Cr 56,800

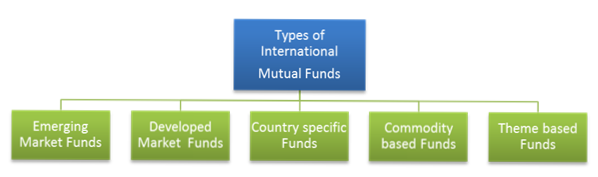

അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകളുടെ തരങ്ങൾ

1. എമർജിംഗ് മാർക്കറ്റ് ഫണ്ടുകൾ

ഇന്ത്യ, ചൈന, റഷ്യ, ബ്രസീൽ തുടങ്ങിയ വളർന്നുവരുന്ന വിപണികളിൽ ഇത്തരത്തിലുള്ള മ്യൂച്വൽ ഫണ്ട് നിക്ഷേപം നടത്തുന്നു. ലോകത്തിലെ ഏറ്റവും വലിയ കാർ നിർമ്മാതാക്കളായി ചൈന യു.എസ്.എയെ മറികടന്നു. പ്രകൃതി വാതകത്തിന്റെ കാര്യത്തിൽ റഷ്യയാണ് വലിയ പങ്ക് വഹിക്കുന്നത്. അതിവേഗം വളരുന്ന സേവന സമ്പദ്വ്യവസ്ഥയാണ് ഇന്ത്യക്കുള്ളത്. ഈ രാജ്യങ്ങൾ വരും വർഷങ്ങളിൽ വളരെയധികം വളരുമെന്ന് പ്രതീക്ഷിക്കുന്നു, ഇത് നിക്ഷേപകർക്ക് ചൂടുള്ള തിരഞ്ഞെടുപ്പായി മാറും.

ബിർള സൺ ലൈഫ് ഇന്റർനാഷണൽ ഇക്വിറ്റി പ്ലാൻ എ, കൊട്ടക് ഗ്ലോബൽ എമർജിംഗ് മാർക്കറ്റ് ഫണ്ട്, പ്രിൻസിപ്പൽ ഗ്ലോബൽ ഓപ്പർച്യുണിറ്റീസ് ഫണ്ട് എന്നിവയാണ് വളർന്നുവരുന്ന വിപണികളിൽ നിക്ഷേപിക്കുന്ന മികച്ച അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ട് സ്കീമുകളിൽ ചിലത്.

Talk to our investment specialist

2. വികസിപ്പിച്ച മാർക്കറ്റ് ഫണ്ടുകൾ

വികസിത മാർക്കറ്റ് ഫണ്ടുകൾ ആകർഷകമായ ഒരു ഓപ്ഷനാണ്, കാരണം പക്വതയുള്ള വിപണികൾ കൂടുതൽ സ്ഥിരതയുള്ളതാണെന്ന് പൊതുവെ കാണുന്നു. കൂടാതെ, ഉയർന്നുവരുന്ന വിപണികളുമായി ബന്ധപ്പെട്ട ഒരു സമ്പദ്വ്യവസ്ഥ അല്ലെങ്കിൽ സമ്പദ്വ്യവസ്ഥയിലെ കറൻസി അപകടസാധ്യത, രാഷ്ട്രീയ അസ്ഥിരത മുതലായവ പോലുള്ള പ്രശ്നങ്ങൾ അവർക്ക് ഇല്ല. വികസിത വിപണികളിൽ നിക്ഷേപിക്കുന്ന ചില സ്കീമുകൾ DWS ഗ്ലോബൽ തീമാറ്റിക് ആണ്കടൽത്തീരത്ത് ഫണ്ട് മുതലായവ.

3. രാജ്യത്തിന്റെ പ്രത്യേക ഫണ്ടുകൾ

പേര് സൂചിപ്പിക്കുന്നത് പോലെ, ഈ തരം ഒരു പ്രത്യേക രാജ്യത്തിലോ ലോകത്തിന്റെ ഒരു ഭാഗത്തിലോ മാത്രം നിക്ഷേപിക്കുന്നു. പക്ഷേ, രാജ്യ-നിർദ്ദിഷ്ട ഫണ്ടുകൾ പോർട്ട്ഫോളിയോയെ വൈവിധ്യവത്കരിക്കുന്നതിന്റെ മുഴുവൻ ഉദ്ദേശ്യത്തെയും പരാജയപ്പെടുത്തുന്നു, കാരണം അത് എല്ലാ മുട്ടകളും ഒരു കൊട്ടയിൽ ഇടുന്നു. എന്നിരുന്നാലും, വിവിധ കാരണങ്ങളാൽ നിർദ്ദിഷ്ട രാജ്യങ്ങളിൽ അവസരങ്ങൾ ഉണ്ടാകുമ്പോൾ, ഈ ഫണ്ടുകൾ ഒരു നല്ല തിരഞ്ഞെടുപ്പായി മാറുന്നു.

റിലയൻസ് ജപ്പാൻഇക്വിറ്റി ഫണ്ട്, കൊട്ടക് യുഎസ് ഇക്വിറ്റീസ് ഫണ്ടുംമിറേ അസറ്റ് ചൈന അഡ്വാന്റേജ് ഫണ്ട് ചില രാജ്യ-നിർദ്ദിഷ്ട സ്കീമുകളാണ്.

4. കമ്മോഡിറ്റി അടിസ്ഥാനമാക്കിയുള്ള ഫണ്ടുകൾ

ഈ ഫണ്ടുകൾ സ്വർണ്ണം, വിലപിടിപ്പുള്ള ലോഹങ്ങൾ, ക്രൂഡ് ഓയിൽ, ഗോതമ്പ് തുടങ്ങിയ ചരക്കുകളിൽ നിക്ഷേപിക്കുന്നു. ചരക്കുകൾ വൈവിധ്യവൽക്കരണം വാഗ്ദാനം ചെയ്യുന്നു.പണപ്പെരുപ്പം ഹെഡ്ജ്, അങ്ങനെ നിക്ഷേപകരെ സംരക്ഷിക്കുന്നു. കൂടാതെ, ഈ ഫണ്ടുകൾ മൾട്ടി-കമ്മോഡിറ്റി അല്ലെങ്കിൽ ഒരൊറ്റ ചരക്കിൽ ശ്രദ്ധ കേന്ദ്രീകരിക്കാം.

ഡിഎസ്പി ബ്ലാക്ക് റോക്ക് വേൾഡ് ഗോൾഡ് ഫണ്ട്, ഐഎൻജി ഒപ്റ്റിമിക്സ് ഗ്ലോബൽ കമ്മോഡിറ്റീസ്, മിറേ അസറ്റ് ഗ്ലോബൽ കമ്മോഡിറ്റി സ്റ്റോക്കുകൾ, ബിർള സൺ ലൈഫ് കമ്മോഡിറ്റി ഇക്വിറ്റീസ് - ഗ്ലോബൽ അഗ്രി ഫണ്ട് തുടങ്ങിയവയാണ് മികച്ച കമ്മോഡിറ്റി അടിസ്ഥാനമാക്കിയുള്ള അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകൾ.

5. തീം അടിസ്ഥാനമാക്കിയുള്ള ഫണ്ടുകൾ

തീം അടിസ്ഥാനമാക്കിയുള്ള ഫണ്ടുകൾ അല്ലെങ്കിൽ തീമാറ്റിക് ഫണ്ടുകൾ ഒരു പ്രത്യേക തീമിൽ നിക്ഷേപിക്കുന്നു. ഉദാഹരണത്തിന്, തീം ഇൻഫ്രാസ്ട്രക്ചർ ആണെങ്കിൽ, അത് ഇൻഫ്രാസ്ട്രക്ചർ കൺസ്ട്രക്ഷൻ കമ്പനികളിലും സിമന്റ്, സ്റ്റീൽ മുതലായ ഇൻഫ്രാസ്ട്രക്ചർ ബിസിനസ്സുമായി ബന്ധപ്പെട്ട കമ്പനികളിലും നിക്ഷേപിക്കും.

ഒരു പ്രത്യേക വ്യവസായത്തിൽ മാത്രം ശ്രദ്ധ കേന്ദ്രീകരിക്കുന്ന മേഖലാ ഫണ്ടുകളുമായി അവ പലപ്പോഴും ആശയക്കുഴപ്പത്തിലാകുന്നു. ഉദാഹരണത്തിന്, ഫാർമസ്യൂട്ടിക്കൽ സെക്ടറൽ ഫണ്ടുകൾ ഫാർമ കമ്പനികളിൽ മാത്രമേ നിക്ഷേപിക്കുകയുള്ളൂ. ഇതിനോട് താരതമ്യപ്പെടുത്തിസെക്ടർ ഫണ്ടുകൾ, തീമാറ്റിക് ഫണ്ടുകൾ ഒരു വിശാലമായ ആശയമാണ്. നിക്ഷേപം വിവിധ വ്യവസായങ്ങളിൽ വ്യാപിച്ചിരിക്കുന്നതിനാൽ ഇത് കൂടുതൽ വൈവിധ്യവൽക്കരണവും കുറഞ്ഞ അപകടസാധ്യതയും വാഗ്ദാനം ചെയ്യുന്നു.

ഡിഎസ്പിബിആർ വേൾഡ് എനർജി ഫണ്ട്, എൽ ആൻഡ് ടി ഗ്ലോബൽ റിയൽ അസറ്റ് ഫണ്ട് തുടങ്ങിയവയാണ് ചില തീം അടിസ്ഥാനമാക്കിയുള്ള ഫണ്ടുകൾ.

എന്തുകൊണ്ടാണ് ഇന്റർനാഷണൽ മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നത്?

1. വൈവിധ്യവൽക്കരണം

പ്രധാന ലക്ഷ്യംനിക്ഷേപിക്കുന്നു ഇന്റർനാഷണൽ മ്യൂച്വൽ ഫണ്ടുകളിൽ വൈവിധ്യവൽക്കരണമാണ്. വരുമാനം ഒപ്റ്റിമൈസ് ചെയ്യുന്നതിനും ഒരു പോർട്ട്ഫോളിയോയുടെ മൊത്തത്തിലുള്ള അപകടസാധ്യതകൾ കുറയ്ക്കുന്നതിനും വൈവിധ്യവൽക്കരണം സഹായിക്കുന്നു. നിക്ഷേപങ്ങൾ തമ്മിലുള്ള താഴ്ന്നതോ നിഷേധാത്മകമോ ആയ പരസ്പര ബന്ധങ്ങൾ, വരുമാനം ഒരു മേഖലയെയോ സമ്പദ്വ്യവസ്ഥയെയോ മാത്രം ആശ്രയിക്കുന്നില്ലെന്ന് ഉറപ്പാക്കുന്നു. അങ്ങനെ, പോർട്ട്ഫോളിയോ സന്തുലിതമാക്കുകയും നിക്ഷേപകനെ സംരക്ഷിക്കുകയും ചെയ്യുന്നു.

2. നിക്ഷേപത്തിൽ എളുപ്പം

ഇക്വിറ്റികൾ, ചരക്കുകൾ, റിയൽ എസ്റ്റേറ്റ്, എക്സ്ചേഞ്ച്-ട്രേഡഡ് ഫണ്ടുകൾ എന്നിവയിലൂടെ വിദേശ വിപണികളിൽ നേരിട്ടുള്ള നിക്ഷേപം നടത്തി നിങ്ങളുടെ പോർട്ട്ഫോളിയോയ്ക്ക് ആഗോള നേട്ടം നൽകാം (ഇടിഎഫുകൾ) അതുപോലെ. ഒരു അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടിന്റെ യൂണിറ്റുകൾ വാങ്ങുന്നത് വളരെ എളുപ്പമാണ് കൂടാതെ മറ്റ് നിക്ഷേപ മാർഗങ്ങളിൽ ലഭ്യമല്ലാത്ത ഫണ്ട് മാനേജരുടെ വൈദഗ്ധ്യവും അവർ നൽകുന്നു.

3. ഇന്റർനാഷണൽ എക്സ്പോഷർ

ആഭ്യന്തര അതിരുകൾക്കപ്പുറത്തേക്ക് നിക്ഷേപകരുടെ ചക്രവാളങ്ങൾ വികസിപ്പിക്കുന്നതിന് അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകൾ സഹായിക്കുന്നു. കൂടാതെ, ആഭ്യന്തര വിപണിയിൽ നിക്ഷേപകന് ഉണ്ടായേക്കാവുന്ന നഷ്ടം നികത്താൻ അന്താരാഷ്ട്ര തലത്തിൽ നിക്ഷേപം സഹായിക്കുന്നു.

4. കറൻസി ഏറ്റക്കുറച്ചിലുകൾ

അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ട് സ്കീമുകൾ നിർണ്ണയിക്കുന്നുഅല്ല നിലവിലുള്ള വിനിമയ നിരക്ക് ഉപയോഗിച്ച് ഫണ്ടിന്റെ (അറ്റ ആസ്തി മൂല്യം). എക്സ്ചേഞ്ച് നിരക്കുകൾ എല്ലാ ദിവസവും, അല്ലെങ്കിൽ അതിലധികവും, ഓരോ മിനിറ്റിലും ചാഞ്ചാടുന്നു.

ഇതിനർത്ഥം യുഎസ് ഡോളറിൽ നിക്ഷേപിക്കുന്ന ഒരു സ്കീമിന്, ഡോളർ-രൂപ ചലനം അനുസരിച്ച് സ്കീമിന്റെ എൻഎവിയെ ബാധിക്കും. രൂപയുടെ മൂല്യം എത്രയധികം കുറയുന്നുവോ അത്രയും നേട്ടമാണെന്നാണ് നിരീക്ഷണം. രൂപ ഇപ്പോൾ താഴേക്ക് പോകുന്നതിനാൽ ഇത് അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകളെ കൂടുതൽ ആകർഷകമാക്കുന്നു.

5. രാജ്യത്തിന്റെ പ്രത്യേക എക്സ്പോഷറുകൾ

നിക്ഷേപകൻ മറ്റൊരു രാജ്യത്തിന്റെ വളർച്ചയുടെ പൂർണ്ണമായ പ്രയോജനം നേടാൻ ആഗ്രഹിക്കുന്നുവെങ്കിൽ, അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകളാണ് പോകാനുള്ള വഴി. പക്ഷേഫ്ലിപ്പുചെയ്യുക പോർട്ട്ഫോളിയോ ഒരു സമ്പദ്വ്യവസ്ഥയെ മാത്രം ആശ്രയിച്ചിരിക്കുന്നു എന്നതാണ് ഇതിന്റെ വശം. അതിനാൽ, അപകടസാധ്യത വർദ്ധിക്കുന്നുഘടകം.

അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകളുടെ നികുതി

ഇന്ത്യയിലെ അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകളുടെ നികുതി ചികിത്സയ്ക്ക് സമാനമാണ്ഡെറ്റ് ഫണ്ട്. നിക്ഷേപകൻ നിക്ഷേപം ഹ്രസ്വകാലത്തേക്ക് കൈവശം വച്ചാൽ, അതായത് അതിലും കുറവ്36 മാസം, അവ അവന്റെ ആകെത്തുകയിൽ ഉൾപ്പെടുംവരുമാനം ബാധകമായ സ്ലാബ് നിരക്ക് അനുസരിച്ച് നികുതി ചുമത്തുകയും ചെയ്യും.

നിക്ഷേപങ്ങൾ 36 മാസത്തിൽ കൂടുതൽ കൈവശം വച്ചിട്ടുണ്ടെങ്കിൽ, ഇൻഡെക്സേഷൻ ആനുകൂല്യങ്ങൾക്ക് നിക്ഷേപകന് അർഹതയുണ്ട്. സ്കീമുകളിൽ നിന്ന് ഉണ്ടാകുന്ന ഏതൊരു നേട്ടത്തിനും നികുതി ചുമത്തും@ 10% ഇൻഡെക്സേഷൻ ഇല്ലാതെ അല്ലെങ്കിൽ20% സൂചിക ഉപയോഗിച്ച്.

ഇന്റർനാഷണൽ മ്യൂച്വൽ ഫണ്ട് ഓൺലൈനിൽ എങ്ങനെ നിക്ഷേപിക്കാം?

Fincash.com-ൽ ആജീവനാന്ത സൗജന്യ നിക്ഷേപ അക്കൗണ്ട് തുറക്കുക.

നിങ്ങളുടെ രജിസ്ട്രേഷനും KYC പ്രക്രിയയും പൂർത്തിയാക്കുക

രേഖകൾ അപ്ലോഡ് ചെയ്യുക (പാൻ, ആധാർ മുതലായവ).കൂടാതെ, നിങ്ങൾ നിക്ഷേപിക്കാൻ തയ്യാറാണ്!

വിദഗ്ധരുടെ അഭിപ്രായത്തിൽ, ഒരു നിക്ഷേപകന് അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിച്ച പോർട്ട്ഫോളിയോയുടെ ഏകദേശം 10-12% ഉണ്ടായിരിക്കണം. അതിനാൽ ഇപ്പോൾ ഉൾക്കൊള്ളുന്ന അടിസ്ഥാനകാര്യങ്ങൾക്കൊപ്പം, അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകൾ ഉപയോഗിച്ച് ആ പോർട്ട്ഫോളിയോ നിർമ്മിക്കാൻ ഇന്ന് ആരംഭിക്കുക.

പതിവുചോദ്യങ്ങൾ

1. ഇന്റർനാഷണൽ മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നതിന്റെ നേട്ടങ്ങൾ എന്തൊക്കെയാണ്?

എ: ഇത് നിങ്ങളുടെ നിക്ഷേപ പോർട്ട്ഫോളിയോയെ വൈവിധ്യവൽക്കരിക്കുന്നു, ഇത് നിങ്ങൾക്ക് മികച്ചതും വൈവിധ്യപൂർണ്ണവുമായ വരുമാനം നൽകുന്നു. ഇത് നിങ്ങളുടെ പോർട്ട്ഫോളിയോയെ സന്തുലിതമാക്കുകയും ചെയ്യുന്നു. ഈ കമ്പനികൾക്ക് വിദേശ ഫണ്ടുകൾ ഉള്ളതിനാൽ, നിങ്ങളുടെ നിക്ഷേപം നല്ല വരുമാനം ഉണ്ടാക്കുമെന്ന് നിങ്ങൾക്ക് പ്രതീക്ഷിക്കാം.

2. ഇന്ത്യയേക്കാൾ താഴ്ന്ന വളർച്ച രേഖപ്പെടുത്തുന്ന കമ്പനികളിൽ എനിക്ക് നിക്ഷേപിക്കാൻ കഴിയുമോ?

എ: അതെ, നിങ്ങൾക്ക് കഴിയും, എന്നാൽ അത് നിങ്ങൾ നിക്ഷേപിക്കുന്ന ധനകാര്യ സ്ഥാപനത്തെ ആശ്രയിച്ചിരിക്കും. നിങ്ങൾക്ക് ഒരു വിദേശ കമ്പനിയുടെ സെക്യൂരിറ്റികളിൽ നേരിട്ട് നിക്ഷേപിക്കാൻ കഴിയില്ല. പ്രത്യേക സെക്യൂരിറ്റിയിൽ നിക്ഷേപിക്കാൻ നിങ്ങളെ സഹായിക്കുന്നതിന് നിങ്ങൾക്ക് ഒരു ബ്രോക്കറോ സാമ്പത്തിക സ്ഥാപനമോ ആവശ്യമാണ്.

3. എന്താണ് ഫ്രാങ്ക്ലിൻ ഇന്ത്യ ഫീഡർ?

എ: ഫ്രാങ്ക്ലിൻ ഇന്ത്യ ഫീഡർ അല്ലെങ്കിൽ ഫ്രാങ്ക്ലിൻ യുഎസ് ഓപ്പർച്യുണിറ്റീസ് ഫണ്ട് ഏറ്റവും വിജയകരമായ അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകളിൽ ഒന്നാണ്. ടെക്നോളജി, ഹെൽത്ത് കെയർ, കൺസ്യൂമർ സൈക്ലിക്കൽ, ഫിനാൻഷ്യൽ സർവീസസ് തുടങ്ങിയ മേഖലകളിൽ ഉൾപ്പെട്ടിരിക്കുന്ന യുണൈറ്റഡ് സ്റ്റേറ്റ്സിലെ കമ്പനികളുടെ ഒന്നിലധികം സെക്യൂരിറ്റികളിൽ നിക്ഷേപിക്കാൻ ഈ ഫണ്ട് നിങ്ങളെ അനുവദിക്കുന്നു. ഈ മ്യൂച്വൽ ഫണ്ടുകൾ നിങ്ങളുടെ നിക്ഷേപങ്ങളുടെ പോർട്ട്ഫോളിയോ വൈവിധ്യവത്കരിക്കാൻ നിങ്ങളെ അനുവദിക്കുന്നു, ഒറ്റ നിക്ഷേപത്തിലൂടെ ഒന്നിലധികം സെക്യൂരിറ്റികളിൽ നിക്ഷേപിക്കുന്നത് എളുപ്പമാക്കുന്നു. ലോഞ്ച് ചെയ്തതുമുതൽ, ഫ്രാങ്ക്ലിൻ ഇന്ത്യ ഫീഡർ റിട്ടേണുകൾ നൽകി19.9%.

4. എന്താണ് ബ്ലാക്ക് റോക്ക് വേൾഡ് മൈനിംഗ് ഫണ്ട്?

എ: ആവശ്യമായ സാമഗ്രികളിലും സാമ്പത്തിക സേവനങ്ങളിലും മാത്രം ഒരു ഇക്വിറ്റി മേഖല ഉള്ളതിനാൽ ഇത് ഫ്രാങ്ക്ലിനിൽ നിന്ന് വ്യത്യസ്തമാണ്. ഇത് ഉയർന്ന അപകടസാധ്യതയുള്ള മ്യൂച്വൽ ഫണ്ടായി കണക്കാക്കപ്പെടുന്നു, പക്ഷേ മികച്ച വരുമാനം നൽകുന്നതായി അറിയപ്പെടുന്നു. ദിഡിഎസ്പി ബ്ലാക്ക് റോക്ക് വേൾഡ് മൈനിംഗ് ഏതാണ്ട് വരുമാനം ഉണ്ടാക്കി34.9% 3 വർഷത്തെ നിക്ഷേപ കാലയളവിലേക്ക്.

5. അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകളിൽ നിന്നുള്ള വരുമാനത്തിന് നികുതി ചുമത്തുന്നുണ്ടോ?

എ: അതെ,വരുമാനം അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടുകളിൽ നിന്ന് നികുതി ചുമത്തുന്നു. ഈ ഫണ്ടുകളിൽ നിന്ന് നിങ്ങൾ സമ്പാദിക്കുന്ന ലാഭവിഹിതം സ്രോതസ്സിൽ നികുതി കുറയ്ക്കുന്നതിനോ ടിഡിഎസിലേക്കോ ബാധ്യസ്ഥമാണ്7.5% 2021 മാർച്ച് 31 വരെ, മ്യൂച്വൽ ഫണ്ട് ഹൗസ് അത് കുറയ്ക്കുന്നു. നിങ്ങൾ 3 വർഷത്തേക്ക് നിക്ഷേപിച്ചിട്ടുണ്ടെങ്കിൽ, അത് ഹ്രസ്വകാല നിക്ഷേപത്തിന് കീഴിലാകും, അതിലധികമാണെങ്കിൽ, നിങ്ങൾ അത് ദീർഘകാല നിക്ഷേപത്തിന് കീഴിലാക്കേണ്ടതുണ്ട്. നികുതി സ്ലാബും നിക്ഷേപം നടത്തിയ സമയത്തെ ആശ്രയിച്ചിരിക്കും.

6. അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടിന്റെ പ്രധാന അപകടസാധ്യത എന്താണ്?

എ: അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ടിന്റെ പ്രാഥമിക അപകടസാധ്യത വിദേശ വിനിമയ നിരക്കിന്റെ ചാഞ്ചാട്ട സ്വഭാവമാണ്. രൂപയുമായി താരതമ്യം ചെയ്യുമ്പോൾ വിദേശ വിനിമയ നിരക്കിൽ ചാഞ്ചാട്ടം ഉണ്ടായാൽ അത് നിങ്ങളുടെ നിക്ഷേപത്തെ പ്രതികൂലമായി ബാധിക്കും.

7. ഒരു വിദേശ മ്യൂച്വൽ ഫണ്ടിൽ ആരാണ് നിക്ഷേപിക്കേണ്ടത്?

എ: നിങ്ങളുടെ നിക്ഷേപ പോർട്ട്ഫോളിയോ വൈവിധ്യവത്കരിക്കാനും ഭൂമിശാസ്ത്രപരമായ വൈവിധ്യവൽക്കരണം ചേർക്കാനും നിങ്ങൾ ആഗ്രഹിക്കുന്നുവെങ്കിൽ, നിങ്ങൾക്ക് ഒരു വിദേശ മ്യൂച്വൽ ഫണ്ടിൽ നിക്ഷേപിക്കുന്നത് പരിഗണിക്കാം.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.

Very good article I got all the required information.