+91-22-48913909

+91-22-48913909

Table of Contents

उच्च परताव्यासह सर्वोत्तम गुंतवणूक पर्याय

आज, बरेच लोक उच्च उत्पन्न साधनांमध्ये गुंतवणूक करण्याकडे झुकत आहेत. परंतु, भारतातील अनेक पर्यायांपैकी, आदर्श मार्ग निवडणे अनेकदा कठीण असते. सुरुवातीला, एखाद्याने नेहमी आर्थिक उद्दिष्टांवर आधारित गुंतवणूक केली पाहिजे,जोखीम भूक, गुंतवणूक कालावधी, तरलता आणि कर आकारणी. उच्च परताव्याच्या गुंतवणुकीत अनेकदा उच्च जोखीम असते. ही प्राधान्याने दीर्घ मुदतीची गुंतवणूक आहे ज्यात दीर्घ होल्डिंग कालावधी आहे. अशाप्रकारे, अशा उच्च परताव्याच्या गुंतवणुकीचे फायदे आणि तोटे जाणून घेतले पाहिजेत. सर्वोत्तम गुंतवणूक पर्याय शोधणे ही प्रत्येक गुंतवणूकदाराची नेहमीच इच्छा असते. यापैकी काही खाली नमूद केल्या आहेत-

Talk to our investment specialist

उच्च परताव्यासह शीर्ष 5 सर्वोत्तम गुंतवणूक पर्याय

1. साठा

जास्त परताव्यासाठी स्टॉकला प्राधान्य दिले जाते, परंतु अनेक वेळा, गुंतवणूकदार परताव्याच्या तुलनेत जोखमीकडे जास्त लक्ष देत नाहीत. सुरुवात कशी करायची हे माहीत असेल तरच शेअर बाजारात गुंतवणूक करणे शक्य होईल. पण ज्ञानाशिवाय तुम्हाला हरवलेले वाटू शकते. त्यामुळे समभागात गुंतवणूक करू इच्छिणाऱ्या गुंतवणूकदारांनी खालील बाबींवर स्वतःचे मूल्यमापन करावे-

- बाजारपेठेबद्दल सखोल माहिती

- चांगल्या स्टॉकचे वाईट वरून कसे मूल्यांकन करायचे याचे ज्ञान

- निरीक्षण करण्याची क्षमता, कारण बाहेर पडणे देखील महत्त्वाचे आहे

- उच्च जोखीम घेण्यास तयार

ज्या गुंतवणूकदारांना वरील गोष्टींबद्दल आत्मविश्वास वाटतो ते शेअर्समध्ये गुंतवणूक करण्याचा प्रयत्न करू शकतात.

2. इक्विटी म्युच्युअल फंड

उच्च परताव्याच्या गुंतवणुकीच्या शोधात असलेल्या गुंतवणूकदारांसाठी, म्युच्युअल फंड हा भारतातील सर्वोत्तम गुंतवणूक पर्यायांपैकी एक आहे. नावाप्रमाणेच, म्युच्युअल फंड म्हणजे सिक्युरिटीज (फंडाद्वारे) खरेदी करण्याच्या सामान्य उद्दिष्टासह पैशांचा एकत्रित संग्रह.म्युच्युअल फंड द्वारे नियमन केले जातेसेबी (भारतीय सिक्युरिटीज आणि एक्सचेंज बोर्ड) आणि AMCs द्वारे व्यवस्थापित केले जातात (मालमत्ता व्यवस्थापन कंपन्या).

गुंतवणूकदार अनेक पर्यायांमधून निवडू शकतात जसे कीलार्ज कॅप फंड, मध्य आणिलहान टोपी आणिथीमॅटिक फंड. लार्ज-कॅप फंडांमध्ये तुलनेत कमी जोखीम असतेमिड-कॅप आणि थीमॅटिक फंड. थीमॅटिक फंड विशिष्ट उद्योगाला एक्सपोजर देत असल्याने, ते सर्व इक्विटी म्युच्युअल फंडांमध्ये सर्वाधिक जोखीम बाळगतात.

इक्विटी म्युच्युअल फंडामध्ये गुंतवणूक करण्याची योजना आखत असलेल्या गुंतवणूकदारांनी दीर्घ कालावधीसाठी म्हणजेच 5-10 वर्षांपेक्षा जास्त काळ राहण्याचा सल्ला दिला जातो. खाली बीएसई सेन्सेक्सवर 1979 ते 2016 पर्यंतचे सरासरी परतावा आणि वेगवेगळ्या होल्डिंग कालावधीच्या बाबतीत या सरासरीमधील फरक दर्शविलेले विश्लेषण आहे.

गुंतवणुकीची पद्धत- पद्धतशीर गुंतवणूक योजना (SIPम्युच्युअल फंडात गुंतवणुकीसाठी सर्वोत्तम गुंतवणूक पर्यायांपैकी एक मानला जातो. एसआयपी पैसे गुंतवण्याचे एक उत्कृष्ट साधन आहे, विशेषत: पगार मिळवणाऱ्यांसाठी. एसआयपीद्वारे केलेली गुंतवणूक स्टॉक मार्केटमध्ये गुंतवली जाते, अशा प्रकारे दीर्घ कालावधीसाठी गुंतवणूक केल्यावर चांगला परतावा मिळतो.

याशिवाय गुंतवणूकदार गुंतवणूक करू शकतातELSS. इक्विटी लिंक्ड सेव्हिंग स्कीम्स (ईएलएसएस) कर-बचत म्युच्युअल फंड आहेत. ELSS मध्ये गुंतवणूक करून, एखाद्या व्यक्तीला त्यांच्या करपात्र उत्पन्नातून INR 1,50,000 पर्यंत वजावट मिळू शकते.कलम 80C च्याआयकर कायदा. या फंडांचा लॉक-इन कालावधी तीन वर्षांचा असतो आणि त्यांचा बहुतांश पोर्टफोलिओ शेअर बाजारात गुंतविला जातो.

गुंतवणूकदार म्युच्युअल फंड कंपन्यांच्या माध्यमातून या फंडांमध्ये गुंतवणूक करू शकतातवितरक सेवा, दलाल (SEBI द्वारे नियंत्रित), स्वतंत्रआर्थिक सल्लागार (IFAs), किंवा विविध ऑनलाइन पोर्टलद्वारे. गुंतवणूकदारांनी निवड करावीइक्विटी फंड जे बाजारात चांगले काम करत आहेत. बाजारातील चढउतारांदरम्यान फंड कसा वागतो आणि कामगिरी कशी करतो हे जाणून घेतले पाहिजे.

गुंतवणुकीसाठी सर्वोत्तम इक्विटी फंड

काहीसर्वोत्तम इक्विटी फंड भारतात गुंतवणूक करण्यासाठी खालील गोष्टी आहेत:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 Invesco India Growth Opportunities Fund Growth ₹92.57

↑ 0.57 ₹6,432 4 -0.6 19.9 22 26.1 37.5 ICICI Prudential Banking and Financial Services Fund Growth ₹129.8

↓ -0.36 ₹9,008 11.6 5.2 18.5 16.8 24.3 11.6 Motilal Oswal Multicap 35 Fund Growth ₹58.1072

↑ 0.96 ₹12,267 1.3 -5.2 16.8 21.5 22.7 45.7 DSP BlackRock Equity Opportunities Fund Growth ₹602.289

↑ 3.62 ₹13,784 4.6 -1.3 15.6 20.6 26.7 23.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

3. कर्ज निधी

तुलनेने कमी जोखमीसह स्थिर उत्पन्न शोधणारे गुंतवणूकदार डेट फंडांना प्राधान्य देतात, कारण ते इक्विटी फंडांपेक्षा तुलनेने कमी अस्थिर असतात. एकर्ज निधी निश्चित उत्पन्न साधनांमध्ये गुंतवणूक करते. हे फंड बहुतेक पैसे सरकारी रोखे, कॉर्पोरेट यांसारख्या कर्ज साधनांमध्ये गुंतवतातबंध,पैसा बाजार उपकरणे इ., ते इक्विटीपेक्षा तुलनेने सुरक्षित गुंतवणूक मानले जातात. तथापि, डेट फंडातही गुंतवणूक करण्याचे धोके आहेत.

डेट फंडाचे विविध प्रकार आहेत जसे कीगिल्ट फंड,लिक्विड फंड, अति-अल्पकालीन निधी, अल्पकालीन निधी, डायनॅमिक बॉण्ड्स आणि दीर्घकालीन उत्पन्न निधी. डेट म्युच्युअल फंड मोठ्या प्रमाणावर सरकारी सिक्युरिटीज, कॉर्पोरेट कर्ज इत्यादींमध्ये गुंतवणूक करत असल्याने, त्यांना इक्विटी बाजारातील अस्थिरतेचा परिणाम होत नाही. तथापि, दीर्घकालीन फंडांमध्ये मध्यम ते उच्च जोखीम असते आणि कोणत्याही प्रतिकूल व्याजदर हालचाली नकारात्मक परतावा देऊ शकतात. पण त्याच वेळी, जर शहाणपणाने निवडले तर, डेट फंड मध्यम ते उच्च परतावा देऊ शकतात. अशा प्रकारे, गुंतवणूकदार डेट फंडांना भारतातील सर्वोत्तम गुंतवणूक पर्यायांपैकी एक मानू शकतात.

गुंतवणुकीसाठी सर्वोत्तम डेट फंड

भारतात गुंतवणूक करण्यासाठी काही सर्वोत्तम डेट म्युच्युअल फंड आहेत:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Long Term Plan Growth ₹36.7735

↑ 0.01 ₹14,363 3.6 5.4 10.4 8.1 7.1 8.2 UTI Dynamic Bond Fund Growth ₹30.9253

↑ 0.01 ₹447 3.7 5.1 10.4 9.8 9 8.6 Aditya Birla Sun Life Corporate Bond Fund Growth ₹112.197

↑ 0.05 ₹24,570 3.4 5.2 10.1 7.6 7.2 8.5 HDFC Corporate Bond Fund Growth ₹32.3302

↑ 0.02 ₹32,527 3.3 5 9.9 7.5 6.9 8.6 HDFC Banking and PSU Debt Fund Growth ₹22.835

↑ 0.01 ₹5,996 3.3 4.9 9.4 7.1 6.6 7.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

4. सोने

सोन्यात गुंतवणूक कारण तो केवळ सर्वोत्तम गुंतवणूक पर्यायांपैकी एक मानला जात नाही, तर त्यासाठी सर्वोत्तम बचाव पर्यायांपैकी एक आहे.महागाई. आज सोन्यात गुंतवणुकीचे अनेक पर्याय उपलब्ध आहेत. गुंतवणूकदार सोन्याची नाणी किंवा बारद्वारे प्रत्यक्ष सोने खरेदी करू शकतात; ते भौतिक सोन्याचा आधार असलेली उत्पादने खरेदी करू शकतात (उदा. सोनेएक्सचेंज ट्रेडेड फंड), जे सोन्याच्या किंमतीला थेट एक्सपोजर देतात. ते सोन्याशी संबंधित इतर उत्पादने देखील खरेदी करू शकतात, ज्यात सोन्याच्या मालकीचा समावेश असू शकत नाही, परंतु थेट सोन्याच्या किंमतीशी संबंधित आहे. संकटाच्या वेळी, नकारात्मक भावना आणि बाजारातील घसरणीच्या वेळी सोने हा निवडीचा मालमत्ता वर्ग आहे. या काळात सोन्याला चांगला परतावा मिळतो. प्रदीर्घ कालावधीत, सोने हे चलनवाढीविरूद्ध एक उत्तम बचाव आहे आणि तुमच्या भांडवलाचे मूल्य अबाधित ठेवते.

याशिवाय तीन नवीन आहेतसुवर्ण योजना भारत सरकारने लॉन्च केले, जे सध्या भारतीय सोन्याच्या बाजारात बहरले आहे. ते म्हणजे, सार्वभौम सुवर्ण रोखे योजना,सुवर्ण मुद्रीकरण योजना आणि भारतीय गोल्ड बाँड योजना. गुंतवणूकदार या योजनांमध्ये गुंतवणूक करू शकतात आणि त्यानुसार त्यांच्या सोन्याच्या गुंतवणुकीचे नियोजन करू शकतात.

गुंतवणूक करण्यासाठी सर्वोत्तम गोल्ड फंड

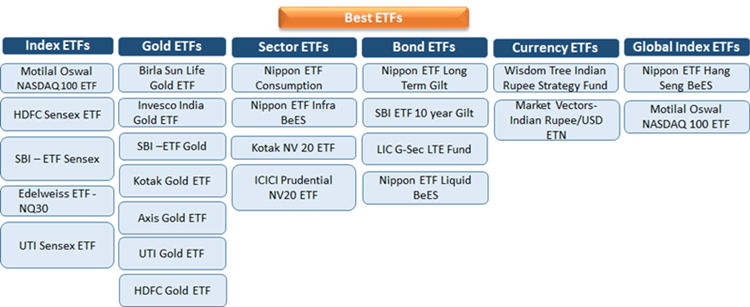

सर्वोत्तम अंतर्निहित काहीसोने ETFs भारतात गुंतवणूक करण्यासाठी खालील गोष्टी आहेत:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP BlackRock World Gold Fund Growth ₹29.5719

↓ -0.16 ₹1,146 33.8 20.6 61.8 16.3 11.9 15.9 Aditya Birla Sun Life Gold Fund Growth ₹28.2432

↓ -0.79 ₹555 19.2 21.5 33.7 20.8 13.3 18.7 Invesco India Gold Fund Growth ₹27.4057

↓ -0.80 ₹142 18.7 20.8 32.1 20.7 13.8 18.8 Nippon India Gold Savings Fund Growth ₹37.1503

↓ -1.16 ₹2,744 19.1 21.3 33 20.6 13.1 19 SBI Gold Fund Growth ₹28.3686

↓ -0.81 ₹3,582 19.2 21.4 32.6 20.8 13.1 19.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 22 Apr 25

5. विमा- एंडॉवमेंट योजना

अएंडॉवमेंट योजना लाइफ कव्हर देते आणि पॉलिसीधारकाला ठराविक कालावधीत नियमितपणे बचत करण्यास मदत करते. मॅच्युरिटी झाल्यावर, विमाधारकाला एकरकमी रक्कम मिळते. या योजनेत काही प्रकारच्या धोरणे आहेत, जसे की; नफ्यासह एंडॉवमेंट इन्शुरन्स, नफ्याशिवाय एंडॉवमेंट इन्शुरन्स, युनिट लिंक्ड एंडॉवमेंट प्लॅन आणि पूर्ण एंडोमेंट प्लॅन. याव्यतिरिक्त, द्वारे ऑफर केलेले बोनस आहेतविमा कंपन्या भारतात या धोरणांवर वेळोवेळी. बोनस ही एक अतिरिक्त रक्कम आहे जी वचन दिलेल्या रकमेत जोडते. विमा कंपनीने देऊ केलेल्या या नफ्यांचा लाभ घेण्यासाठी विमाधारकाकडे नफ्यासह एंडोमेंट पॉलिसी असणे आवश्यक आहे.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.