Table of Contents

- ஈக்விட்டி திட்டங்களில் புதிய வகைப்பாடு

- கடன் திட்டங்களில் புதிய வகைப்பாடு

- 1. ஓவர்நைட் ஃபண்ட்

- 2. திரவ நிதி

- 3.அல்ட்ரா குறுகிய கால நிதி

- 4. குறைந்த கால நிதி

- 5. பணச் சந்தை நிதி

- 6. குறுகிய கால நிதி

- 7. நடுத்தர கால நிதி

- 8. நடுத்தர முதல் நீண்ட கால நிதி

- 9. நீண்ட கால நிதி

- 10. டைனமிக் பாண்ட் ஃபண்ட்

- 11. கார்ப்பரேட் பாண்ட் ஃபண்ட்

- 12. கிரெடிட் ரிஸ்க் ஃபண்ட்

- 13. வங்கி மற்றும் பொதுத்துறை நிறுவன நிதி

- 14. நிதியைப் பயன்படுத்துகிறது

- 15. கில்ட் ஃபண்ட் 10 வருட நிலையான காலத்துடன்

- 16. மிதவை நிதி

- கலப்பின திட்டங்களில் புதிய வகைப்பாடு

- தீர்வு சார்ந்த திட்டங்கள்

- பிற திட்டங்கள்

புதிய மியூச்சுவல் ஃபண்ட் வகைப்பாடு SEBI ஆல் அறிமுகப்படுத்தப்பட்டது

இந்திய பங்குகள் மற்றும் பரிவர்த்தனை வாரியம் (செபி) புதிய மற்றும் பரந்த வகைகளை அறிமுகப்படுத்தியதுபரஸ்பர நிதி வெவ்வேறு மியூச்சுவல் ஃபண்டுகளால் தொடங்கப்பட்ட ஒரே மாதிரியான திட்டங்களில் சீரான தன்மையைக் கொண்டுவருவதற்காக. இது, முதலீட்டாளர்கள் தயாரிப்புகளை ஒப்பிட்டுப் பார்ப்பதையும், அதற்கு முன் கிடைக்கும் பல்வேறு விருப்பங்களை மதிப்பிடுவதையும் எளிதாகக் கண்டறிய முடியும் என்பதை உறுதிசெய்வதாகும்.முதலீடு ஒரு திட்டத்தில்.

முதலீட்டாளர்களுக்கு மியூச்சுவல் ஃபண்ட் முதலீட்டை எளிதாக்க செபி உத்தேசித்துள்ளது, இதனால் முதலீட்டாளர்கள் தங்கள் தேவைகளுக்கு ஏற்ப முதலீடு செய்யலாம்,நிதி இலக்குகள் மற்றும்ஆபத்து பசியின்மை. செபி 6 அக்டோபர் 2017 அன்று புதிய மியூச்சுவல் ஃபண்ட் வகைப்பாட்டை விநியோகித்துள்ளது.மியூச்சுவல் ஃபண்ட் வீடுகள் அவர்களின் அனைத்து திட்டங்களையும் (தற்போதைய மற்றும் எதிர்கால திட்டம்) 5 பரந்த வகைகளாகவும் 36 துணை வகைகளாகவும் வகைப்படுத்தவும்.

SEBI அறிமுகப்படுத்திய புதிய தனித்துவமான வகைகளைப் பார்ப்போம்ஈக்விட்டி நிதிகள், கடன் நிதிகள், கலப்பின நிதிகள், தீர்வு சார்ந்த நிதிகள் மற்றும் பிற திட்டங்கள்

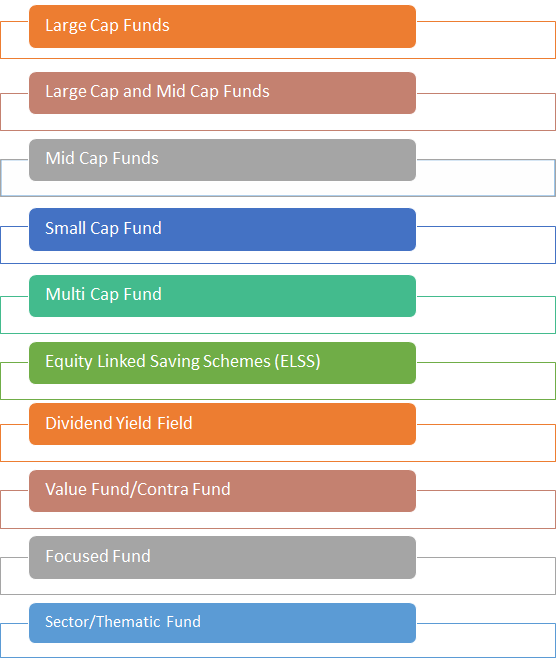

ஈக்விட்டி திட்டங்களில் புதிய வகைப்பாடு

பெரிய தொப்பி, மிட் கேப் மற்றும் எது என செபி தெளிவான வகைப்பாட்டை அமைத்துள்ளதுசிறிய தொப்பி:

| சந்தை மூலதனமாக்கல் | விளக்கம் |

|---|---|

| பெரிய தொப்பி நிறுவனம் | முழு சந்தை மூலதனத்தின் அடிப்படையில் 1 முதல் 100 வது நிறுவனம் |

| மிட் கேப் நிறுவனம் | முழு சந்தை மூலதனத்தின் அடிப்படையில் 101 முதல் 250 வது நிறுவனம் |

| சிறிய தொப்பி நிறுவனம் | முழு சந்தை மூலதனத்தின் அடிப்படையில் 251வது நிறுவனம் |

புதிய ஈக்விட்டி ஃபண்ட் வகைகளின் பட்டியல் இங்கேசொத்து ஒதுக்கீடு திட்டம்:

1. பெரிய தொப்பி நிதி

இவை பெரும்பாலும் பெரிய தொப்பி பங்குகளில் முதலீடு செய்யும் நிதிகளாகும். பெரிய தொப்பிப் பங்குகளின் வெளிப்பாடு திட்டத்தின் மொத்த சொத்துக்களில் குறைந்தபட்சம் 80 சதவீதமாக இருக்க வேண்டும்.

2. பெரிய மற்றும் மிட் கேப் நிதி

இவை பெரிய மற்றும் நடுத்தர பங்குகளில் முதலீடு செய்யும் திட்டங்களாகும். இந்த ஃபண்டுகள் மிட் மற்றும் லார்ஜ் கேப் பங்குகளில் குறைந்தபட்சம் 35 சதவீதத்தை முதலீடு செய்யும்.

3. மிட் கேப் ஃபண்ட்

இது முக்கியமாக முதலீடு செய்யும் திட்டமாகும்நடுத்தர தொப்பி பங்குகள். இந்தத் திட்டம் அதன் மொத்த சொத்துக்களில் 65 சதவீதத்தை மிட் கேப் பங்குகளில் முதலீடு செய்யும்.

4. ஸ்மால் கேப் ஃபண்ட்

போர்ட்ஃபோலியோ அதன் மொத்த சொத்துக்களில் குறைந்தபட்சம் 65 சதவீதத்தை சிறிய அளவிலான பங்குகளில் வைத்திருக்க வேண்டும்.

5. மல்டி கேப் ஃபண்ட்

இந்த ஈக்விட்டி திட்டமானது, மார்கெட் கேப், மிட் கேப் மற்றும் ஸ்மால் கேப் முழுவதும் முதலீடு செய்கிறது. அதன் மொத்த சொத்துக்களில் குறைந்தபட்சம் 65 சதவிகிதம் பங்குகளுக்கு ஒதுக்கப்பட வேண்டும்.

6. ELSS

ஈக்விட்டி இணைக்கப்பட்ட சேமிப்புத் திட்டங்கள் (ELSS) மூன்று வருட பூட்டு காலத்துடன் வரும் வரி சேமிப்பு நிதியாகும். அதன் மொத்த சொத்துக்களில் குறைந்தபட்சம் 80 சதவீதத்தை பங்குகளில் முதலீடு செய்ய வேண்டும்.

7. டிவிடெண்ட் ஈல்ட் ஃபண்ட்

இந்த ஃபண்ட் முக்கியமாக டிவிடெண்ட் ஈட்டும் பங்குகளில் முதலீடு செய்யும். இந்தத் திட்டம் அதன் மொத்த சொத்துக்களில் குறைந்தபட்சம் 65 சதவீதத்தை ஈக்விட்டிகளில் முதலீடு செய்யும், ஆனால் ஈவுத்தொகை தரும் பங்குகளில் முதலீடு செய்யும்.

8. மதிப்பு நிதி

இது மதிப்பு முதலீட்டு உத்தியைப் பின்பற்றும் ஈக்விட்டி ஃபண்ட் ஆகும்.

9. எதிர் நிதி

இந்த ஈக்விட்டி திட்டம் முரண்பட்ட முதலீட்டு உத்தியைப் பின்பற்றும். மதிப்பு/கான்ட்ரா அதன் மொத்த சொத்துக்களில் குறைந்தது 65 சதவீதத்தை பங்குகளில் முதலீடு செய்யும், ஆனால் ஒரு மியூச்சுவல் ஃபண்ட் ஹவுஸ்மதிப்பு நிதி அல்லது ஏபின்னணிக்கு எதிராக, ஆனால் இரண்டும் இல்லை.

10. ஃபோகஸ்டு ஃபண்ட்

இந்த ஃபண்ட் பெரிய, நடுத்தர, சிறிய அல்லது மல்டி-கேப் பங்குகளில் கவனம் செலுத்தும், ஆனால் அதிகபட்சம் 30 பங்குகள் இருக்கலாம்.கவனம் செலுத்தும் நிதி அதன் மொத்த சொத்துக்களில் குறைந்தது 65 சதவீதத்தை பங்குகளில் முதலீடு செய்யலாம்.

11. துறை/கருப்பொருள் நிதி

இவை ஒரு குறிப்பிட்ட துறை அல்லது கருப்பொருளில் முதலீடு செய்யும் நிதிகள். இந்தத் திட்டங்களின் மொத்த சொத்துக்களில் குறைந்தது 80 சதவிகிதம் ஒரு குறிப்பிட்ட துறை அல்லது கருப்பொருளில் முதலீடு செய்யப்படும்.

Talk to our investment specialist

கடன் திட்டங்களில் புதிய வகைப்பாடு

செபியின் புதிய வகைப்பாட்டின் படி,கடன் நிதி திட்டங்களில் 16 பிரிவுகள் இருக்கும். இதோ பட்டியல்:

1. ஓவர்நைட் ஃபண்ட்

இந்த கடன் திட்டம் ஒரு நாள் முதிர்வு கொண்ட ஒரே இரவில் பத்திரங்களில் முதலீடு செய்யும்.

2. திரவ நிதி

இந்த திட்டங்கள் கடன் மற்றும் முதலீடு செய்யும்பண சந்தை 91 நாட்கள் வரை முதிர்வு கொண்ட பத்திரங்கள்.

3.அல்ட்ரா குறுகிய கால நிதி

இந்தத் திட்டம் கடன் மற்றும் பணச் சந்தைப் பத்திரங்களில் மூன்று முதல் ஆறு மாதங்களுக்குள் மெக்காலே கால அளவுடன் முதலீடு செய்யும். முதலீட்டைத் திரும்பப் பெற திட்டம் எவ்வளவு காலம் எடுக்கும் என்பதை மெக்காலே காலம் அளவிடுகிறது.

4. குறைந்த கால நிதி

இந்தத் திட்டம் ஆறு முதல் 12 மாதங்கள் வரையிலான மெக்காலே கால அளவுடன் கடன் மற்றும் பணச் சந்தைப் பத்திரங்களில் முதலீடு செய்யும்.

5. பணச் சந்தை நிதி

இந்தத் திட்டம் ஒரு வருடம் வரை முதிர்வு காலத்தைக் கொண்ட பணச் சந்தை கருவிகளில் முதலீடு செய்யும்.

6. குறுகிய கால நிதி

இந்தத் திட்டம் ஒன்று முதல் மூன்று ஆண்டுகள் வரையிலான மெக்காலே கால அளவுடன் கடன் மற்றும் பணச் சந்தை கருவிகளில் முதலீடு செய்யும்.

7. நடுத்தர கால நிதி

இந்தத் திட்டம் கடன் மற்றும் பணச் சந்தை கருவிகளில் மூன்று முதல் நான்கு ஆண்டுகள் வரையிலான மெக்காலே கால அளவுடன் முதலீடு செய்யும்.

8. நடுத்தர முதல் நீண்ட கால நிதி

இந்தத் திட்டம் கடன் மற்றும் பணச் சந்தை கருவிகளில் நான்கு முதல் ஏழு ஆண்டுகள் வரையிலான மெக்காலே கால அளவுடன் முதலீடு செய்யும்.

9. நீண்ட கால நிதி

இந்தத் திட்டம் கடன் மற்றும் பணச் சந்தை கருவிகளில் ஏழு ஆண்டுகளுக்கும் மேலான மெக்காலே கால அளவுடன் முதலீடு செய்யும்.

10. டைனமிக் பாண்ட் ஃபண்ட்

இது அனைத்து காலகட்டத்திலும் முதலீடு செய்யும் கடன் திட்டமாகும்.

11. கார்ப்பரேட் பாண்ட் ஃபண்ட்

இந்த கடன் திட்டம் முக்கியமாக அதிக மதிப்பிடப்பட்ட நிறுவனத்தில் முதலீடு செய்கிறதுபத்திரங்கள். இந்த நிதியானது அதன் மொத்த சொத்துக்களில் குறைந்தபட்சம் 80 சதவீதத்தை அதிக மதிப்பிடப்பட்ட கார்ப்பரேட் பத்திரங்களில் முதலீடு செய்யலாம்

12. கிரெடிட் ரிஸ்க் ஃபண்ட்

இந்தத் திட்டம் AA மற்றும் உயர் தரமதிப்பீடு பெற்ற கார்ப்பரேட் பத்திரங்களுக்குக் கீழே முதலீடு செய்யும். கிரெடிட் ரிஸ்க் ஃபண்ட் அதன் சொத்துக்களில் குறைந்தபட்சம் 65 சதவீதத்தை அதிக மதிப்பிடப்பட்ட கருவிகளுக்குக் கீழே முதலீடு செய்ய வேண்டும்.

13. வங்கி மற்றும் பொதுத்துறை நிறுவன நிதி

இந்தத் திட்டம் முக்கியமாக வங்கிகள், பொது நிதி நிறுவனம், பொதுத்துறை நிறுவனங்களின் கடன் கருவிகளில் முதலீடு செய்கிறது.

14. நிதியைப் பயன்படுத்துகிறது

இந்தத் திட்டம் முதிர்வு காலம் முழுவதும் அரசுப் பத்திரங்களில் முதலீடு செய்கிறது.கில்ட் நிதிகள் அதன் மொத்த சொத்துக்களில் குறைந்தபட்சம் 80 சதவீதத்தை அரசுப் பத்திரங்களில் முதலீடு செய்யும்.

15. கில்ட் ஃபண்ட் 10 வருட நிலையான காலத்துடன்

இந்தத் திட்டம் 10 ஆண்டுகள் முதிர்வு காலத்துடன் அரசுப் பத்திரங்களில் முதலீடு செய்யும். 10 வருட நிலையான கால அளவு கொண்ட கில்ட் ஃபண்டுகள் குறைந்தபட்சம் 80 சதவீதத்தை அரசுப் பத்திரங்களில் முதலீடு செய்யும்.

16. மிதவை நிதி

இந்த கடன் திட்டம் முக்கியமாக முதலீடு செய்கிறதுமிதக்கும் விகிதம் கருவிகள். Floater Fund அதன் மொத்த சொத்துக்களில் குறைந்தபட்சம் 65 சதவீதத்தை மிதக்கும் விகித கருவிகளில் முதலீடு செய்யும்.

கலப்பின திட்டங்களில் புதிய வகைப்பாடு

புதிய செபியின் ஒழுங்குமுறையின்படி, ஹைப்ரிட் ஃபண்டுகளில் ஆறு பிரிவுகள் இருக்கும்:

1. கன்சர்வேடிவ் ஹைப்ரிட் ஃபண்ட்

இந்தத் திட்டம் முக்கியமாக கடன் கருவிகளில் முதலீடு செய்யப்படும். அவர்களின் மொத்த சொத்துக்களில் 75 முதல் 90 சதவீதம் கடன் கருவிகளிலும், 10 முதல் 25 சதவீதம் பங்கு தொடர்பான கருவிகளிலும் முதலீடு செய்யப்படும்.

2. சமப்படுத்தப்பட்ட கலப்பின நிதி

இந்த ஃபண்ட் அதன் மொத்த சொத்துக்களில் 40-60 சதவீதத்தை கடன் மற்றும் ஈக்விட்டி கருவிகளில் முதலீடு செய்யும்.

3. ஆக்கிரமிப்பு கலப்பின நிதி

இந்த ஃபண்ட் அதன் மொத்த சொத்துக்களில் 65 முதல் 85 சதவிகிதத்தை ஈக்விட்டி தொடர்பான கருவிகளிலும், 20 முதல் 35 சதவிகித சொத்துக்களை கடன் கருவிகளிலும் முதலீடு செய்யும். மியூச்சுவல் ஃபண்ட் வீடுகள் ஒரு சமச்சீர் கலப்பினத்தையோ அல்லது ஆக்கிரமிப்பையோ வழங்கலாம்கலப்பின நிதி, இரண்டும் இல்லை.

4. டைனமிக் அசெட் ஒதுக்கீடு அல்லது பேலன்ஸ்டு அட்வான்டேஜ் ஃபண்ட்

இந்தத் திட்டம், பங்கு மற்றும் கடன் கருவிகளில் அவர்களின் முதலீடுகளை மாறும் வகையில் நிர்வகிக்கும்.

5. பல சொத்து ஒதுக்கீடு

இந்தத் திட்டம் மூன்று சொத்து வகைகளில் முதலீடு செய்யலாம், அதாவது அவர்கள் பங்கு மற்றும் கடனைத் தவிர கூடுதல் சொத்து வகுப்பில் முதலீடு செய்யலாம். ஒவ்வொரு சொத்து வகுப்பிலும் குறைந்தபட்சம் 10 சதவீதத்தை நிதி முதலீடு செய்ய வேண்டும். வெளிநாட்டு பத்திரங்கள் தனி சொத்து வகுப்பாக கருதப்படாது.

6. நடுவர் நிதி

இந்த நிதியானது நடுவர் உத்தியைப் பின்பற்றி அதன் சொத்துக்களில் குறைந்தது 65 சதவீதத்தை ஈக்விட்டி தொடர்பான கருவிகளில் முதலீடு செய்யும்.

7. ஈக்விட்டி சேமிப்பு

இந்தத் திட்டம் பங்கு, நடுவர் மற்றும் கடனில் முதலீடு செய்யும். ஈக்விட்டி சேமிப்பு மொத்த சொத்துக்களில் குறைந்தது 65 சதவீதத்தை பங்குகளிலும், குறைந்தபட்சம் 10 சதவீதத்தை கடனிலும் முதலீடு செய்யும். திட்டத் தகவல் ஆவணத்தில் குறைந்தபட்ச ஹெட்ஜ் மற்றும் ஹெட்ஜ் செய்யப்படாத முதலீடுகளைக் குறிப்பிடும்.

தீர்வு சார்ந்த திட்டங்கள்

1. ஓய்வூதிய நிதி

இது ஒருஓய்வு தீர்வு சார்ந்த திட்டம், ஐந்து ஆண்டுகள் அல்லது ஓய்வு பெறும் வயது வரை லாக்-இன் இருக்கும்.

2. குழந்தைகள் நிதி

இது குழந்தைகள் சார்ந்த திட்டமாகும், இது ஐந்து வருடங்கள் அல்லது குழந்தை பருவ வயதை அடையும் வரை, எது முந்தையதோ அது லாக்-ஆன் ஆகும்.

பிற திட்டங்கள்

1. குறியீட்டு நிதி/ப.ப.வ.நிதி

இந்த ஃபண்ட் அதன் மொத்த சொத்தில் குறைந்தது 95 சதவீதத்தை ஒரு குறிப்பிட்ட குறியீட்டின் பத்திரங்களில் முதலீடு செய்யலாம்.

2. FOFகள் (வெளிநாடு மற்றும் உள்நாட்டு)

இந்த ஃபண்ட் அதன் மொத்த சொத்துக்களில் குறைந்தபட்சம் 95 சதவீதத்தை முதலீடு செய்யலாம்அடிப்படை நிதி.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.