ஃபின்காஷ் »பரஸ்பர நிதி »சிறந்த குறைந்த ரிஸ்க் மியூச்சுவல் ஃபண்டுகள்

Table of Contents

- குறைந்த இடர் முதலீட்டு நிதிகள் என்றால் என்ன?

- சிறந்த குறைந்த ஆபத்து மியூச்சுவல் ஃபண்டுகள் FY 22 - 23

- அடிக்கடி கேட்கப்படும் கேள்விகள்

- 1. சிறந்த நிதியை நான் எவ்வாறு தேர்வு செய்வது?

- 2. குறைந்த ரிஸ்க் கொண்ட பொருத்தமான முதலீட்டு வகை எது?

- 3. மியூச்சுவல் ஃபண்ட் கால்குலேட்டரின் பயன் என்ன?

- 4. நான் எவ்வளவு முதலீடு செய்யலாம்?

- 5. முதலீடு செய்ய சரியான நேரம் உள்ளதா?

- 6. மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்ய எனக்கு வங்கிக் கணக்கு வேண்டுமா?

- 7. நிதி மேலாளரைத் தொடர்பு கொள்வது அவசியமா?

- 8. நான் முதலீடு செய்த பணத்தை திரும்பப் பெற முடியுமா?

- 9. நான் முன்கூட்டியே திரும்பப் பெற்றால் ஏதேனும் அபராதம் செலுத்த வேண்டுமா?

Top 5 Debt - Ultrashort Bond Funds

2022 இல் முதலீடு செய்வதற்கான முதல் 5 சிறந்த குறைந்த ரிஸ்க் மியூச்சுவல் ஃபண்டுகள்

பொதுவாக, முதலீட்டில் ஈடுபடும் புதியவர் அல்லது தங்கள் நிதியைப் பாதுகாக்க விரும்பும் மூத்த குடிமக்கள் குறைந்த ஆபத்தில் இருப்பார்கள்பரஸ்பர நிதி. போது ஒருமுதலீட்டாளர் குறைந்த ரிஸ்க் மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்ய விரும்புகிறார், ஏனென்றால் அவர் தனது பணத்தைப் பாதுகாக்க வேண்டும் அல்லது குறுகிய காலத்தில் உகந்த வருமானத்தைப் பெற வேண்டும்.

எனவே, நீங்கள் அவர்களில் ஒருவராக இருந்தால், நீங்கள் மேலும் படிக்கலாம்

குறைந்த இடர் முதலீட்டு நிதிகள் என்றால் என்ன?

பல முதலீட்டாளர்கள் எதிர்பார்க்கிறார்கள்முதலீடு மியூச்சுவல் ஃபண்டுகளில் இவை அதிக வருமானத்தை வழங்குவதோடு, நிலையான வைப்புத்தொகை போன்ற பிற கருவிகளைக் காட்டிலும் அதிக வரிச் செயல்திறனுடையவை. ஆனால், ஆபத்து இல்லாத முதலீட்டாளர்களுக்கு வரும்போது, இவர்கள் பாதுகாப்பான வருமானத்தை எதிர்பார்க்கும் முதலீட்டாளர்கள் மற்றும் முதலீடுகளில் ஏற்படும் ஆபத்தை பொறுத்துக்கொள்ள முடியாது. மேலும், ஆபத்து இல்லாத முதலீட்டாளர் முதலீடு செய்வதை விரும்பமாட்டார்பங்குகள், அவை மிகவும் ஆபத்தான நிதிகள்.

கடன் நிதி ஆபத்தை எதிர்க்கும் அல்லது புதிதாகச் சேர விரும்பும் முதலீட்டாளருக்கு ஏற்றதுமியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்யுங்கள். கடன் நிதிகள் அரசாங்கத்தில் முதலீடு செய்கின்றனபத்திரங்கள்,பணச் சந்தை நிதிகள், முதலியன, அவை ஒப்பீட்டளவில் பாதுகாப்பானவை. போன்ற பல்வேறு வகையான கடன் நிதிகள் உள்ளனதிரவ நிதிகள், தீவிர-குறுகிய கால நிதி, குறுகிய கால நிதிகள், டைனமிக் பாண்டுகள், கில்ட்ஸ் நிதிகள் போன்றவை, அபாயங்களில் வேறுபடுகின்றன.நீண்ட கால கடன் நிதிகள் அபாயகரமான நிதிகள், எனவே முதலீட்டாளர்கள் குறைந்த-ஆபத்து பசியின்மை இந்த நிதிகளில் முதலீடு செய்வதைத் தவிர்க்க வேண்டும்.

லிக்விட் ஃபண்டுகள் மற்றும் அல்ட்ரா ஷார்ட் டேர்ம் ஃபண்டுகள் மிகக் குறைந்த ஆபத்துள்ள நிதிகளாகும், அவை குறுகிய காலத்திற்கு உகந்த வருமானத்தை உருவாக்குவதை நோக்கமாகக் கொண்டுள்ளன. எனவே ஒரு புதிய முதலீட்டாளர், குறைந்த கால அவகாசத்திற்குள் தங்களுடைய செயலற்ற பணத்தில் நல்ல வருமானத்தை ஈட்ட விரும்பும் முதலீட்டாளர் இங்கு முதலீடு செய்யலாம்.

Talk to our investment specialist

சிறந்த குறைந்த ஆபத்து மியூச்சுவல் ஃபண்டுகள் FY 22 - 23

திரவ நிதிகள்

திரவ நிதிகள் குறைந்த முதிர்வு காலத்தைக் கொண்ட பத்திரங்களில் முதலீடு செய்கின்றன, பொதுவாக அதைவிட குறைவாக இருக்கும்91 நாட்கள். இந்த நிதிகள் எளிதாக வழங்குகின்றனநீர்மை நிறை மற்ற வகை கடன் கருவிகளை விட குறைந்த நிலையற்றவை. மேலும், பாரம்பரியத்தை விட திரவங்கள் சிறந்த வழிவங்கி சேமிப்பு கணக்கு. வங்கிக் கணக்குடன் ஒப்பிடுகையில், திரவ நிதிகள் ஆண்டு வட்டியில் 7-8% வழங்குகின்றன. ஆபத்து இல்லாத முதலீட்டை விரும்பும் முதலீட்டாளர்கள் இந்த நிதிகளில் முதலீடு செய்வதை விரும்பலாம். இதோ முதல் 5சிறந்த திரவ நிதிகள்.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,496.2

↑ 0.51 ₹130 1.9 3.7 7.3 6.7 7.4 7.07% 2M 1D 2M 2D PGIM India Insta Cash Fund Growth ₹336.025

↑ 0.06 ₹366 1.9 3.7 7.3 6.8 7.3 6.93% 2M 15D 2M 19D Principal Cash Management Fund Growth ₹2,277.08

↑ 0.39 ₹5,477 1.8 3.6 7.2 6.8 7.3 7.06% 2M 1D 2M 2D JM Liquid Fund Growth ₹70.4258

↑ 0.01 ₹2,806 1.8 3.6 7.2 6.7 7.2 7.13% 1M 10D 1M 13D Axis Liquid Fund Growth ₹2,873.69

↑ 0.49 ₹32,609 1.9 3.7 7.3 6.9 7.4 7.08% 2M 4D 2M 4D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

அல்ட்ரா குறுகிய கால நிதிகள்

இந்த நிதிகள் கருவூல பில்கள், வணிக ஆவணங்கள், டெபாசிட் சான்றிதழ் மற்றும் கார்ப்பரேட் பத்திரங்கள் போன்ற கடன் கருவிகளின் கலவையில் முதலீடு செய்கின்றன. ஃபண்டுகள் குறைந்த எஞ்சிய முதிர்ச்சியைக் கொண்டுள்ளன6 மாதங்கள் முதல் 1 வருடம் வரை.அல்ட்ரா குறுகிய கால நிதி மிகக் குறைவான நல்ல வருமானத்தை வழங்குகின்றனசந்தை நிலையற்ற தன்மை. லிக்விட் ஃபண்டுகளை விட சிறந்த வருவாயை எதிர்பார்க்கும் புதிய முதலீட்டாளர்கள் இந்த ஃபண்டுகளில் முதலீடு செய்வதை விரும்ப வேண்டும், ஏனெனில் அவை திரவ நிதிகளை விட சிறந்த வருமானத்தை வழங்குகின்றன. சிறந்த 5 அதி-குறுகிய கால நிதிகள் இங்கே.

The primary objective of the schemes is to generate regular income through investments in debt and money market instruments. Income maybe generated through the receipt of coupon payments or the purchase and sale of securities in the underlying portfolio. The schemes will under normal market conditions, invest its net assets in fixed income securities, money market instruments, cash and cash equivalents. Aditya Birla Sun Life Savings Fund is a Debt - Ultrashort Bond fund was launched on 16 Apr 03. It is a fund with Moderately Low risk and has given a Below is the key information for Aditya Birla Sun Life Savings Fund Returns up to 1 year are on "The primary investment objective of the Scheme is to seek to generate reasonable returns commensurate with low risk and a high degree of liquidity, from a portfolio constituted of money market securities and high quality debt securities. However, there can be no assurance that the investment objective of the Scheme will be realized." DSP BlackRock Money Manager Fund is a Debt - Ultrashort Bond fund was launched on 31 Jul 06. It is a fund with Moderately Low risk and has given a Below is the key information for DSP BlackRock Money Manager Fund Returns up to 1 year are on (Erstwhile Invesco India Medium Term Bond Fund) The objective is to generate regular income and capital appreciation by investing in a portfolio of medium term debt and money market instruments. Invesco India Ultra Short Term Fund is a Debt - Ultrashort Bond fund was launched on 30 Dec 10. It is a fund with Moderate risk and has given a Below is the key information for Invesco India Ultra Short Term Fund Returns up to 1 year are on (Erstwhile ICICI Prudential Regular Income Fund) The fund’s objective is to generate regular income through investments primarily in debt and money market instruments. As a secondary objective, the Scheme also seeks to generate long term capital appreciation from the portion of equity investments under the Scheme. ICICI Prudential Ultra Short Term Fund is a Debt - Ultrashort Bond fund was launched on 3 May 11. It is a fund with Moderate risk and has given a Below is the key information for ICICI Prudential Ultra Short Term Fund Returns up to 1 year are on (Erstwhile SBI Magnum InstaCash Fund) To provide the investors an opportunity to earn returns through investment in

debt & money market securities, while having the benefit of a very high degree of liquidity. SBI Magnum Ultra Short Duration Fund is a Debt - Ultrashort Bond fund was launched on 21 May 99. It is a fund with Low risk and has given a Below is the key information for SBI Magnum Ultra Short Duration Fund Returns up to 1 year are on Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Savings Fund Growth ₹541.303

↑ 0.20 ₹13,294 2.2 4.1 8 7 7.9 7.75% 6M 25D 7M 28D UTI Ultra Short Term Fund Growth ₹4,189.39

↑ 0.85 ₹3,143 2 3.7 7.3 6.5 7.2 7.57% 5M 23D 6M 23D BOI AXA Ultra Short Duration Fund Growth ₹3,125.94

↑ 0.56 ₹155 2 3.6 6.9 6.2 6.7 7.19% 5M 19D 5M 12D Indiabulls Ultra Short Term Fund Growth ₹2,021.64

↑ 0.84 ₹18 0.8 1.5 4.2 6.2 3.23% 1D 1D SBI Magnum Ultra Short Duration Fund Growth ₹5,902.82

↑ 1.51 ₹12,470 2.1 3.8 7.5 6.7 7.4 7.28% 5M 8D 8M 16D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25 1. Aditya Birla Sun Life Savings Fund

CAGR/Annualized return of 7.4% since its launch. Ranked 6 in Ultrashort Bond category. Return for 2024 was 7.9% , 2023 was 7.2% and 2022 was 4.8% . Aditya Birla Sun Life Savings Fund

Growth Launch Date 16 Apr 03 NAV (23 Apr 25) ₹541.303 ↑ 0.20 (0.04 %) Net Assets (Cr) ₹13,294 on 31 Mar 25 Category Debt - Ultrashort Bond AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆☆☆ Risk Moderately Low Expense Ratio 0.54 Sharpe Ratio 3.09 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 7.75% Effective Maturity 7 Months 28 Days Modified Duration 6 Months 25 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,634 31 Mar 22 ₹11,077 31 Mar 23 ₹11,676 31 Mar 24 ₹12,543 31 Mar 25 ₹13,517 Returns for Aditya Birla Sun Life Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 23 Apr 25 Duration Returns 1 Month 1.1% 3 Month 2.2% 6 Month 4.1% 1 Year 8% 3 Year 7% 5 Year 6.3% 10 Year 15 Year Since launch 7.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.9% 2023 7.2% 2022 4.8% 2021 3.9% 2020 7% 2019 8.5% 2018 7.6% 2017 7.2% 2016 9.2% 2015 8.9% Fund Manager information for Aditya Birla Sun Life Savings Fund

Name Since Tenure Sunaina Cunha 20 Jun 14 10.7 Yr. Kaustubh Gupta 15 Jul 11 13.64 Yr. Monika Gandhi 22 Mar 21 3.95 Yr. Data below for Aditya Birla Sun Life Savings Fund as on 31 Mar 25

Asset Allocation

Asset Class Value Cash 40.5% Debt 59.18% Other 0.32% Debt Sector Allocation

Sector Value Corporate 69.04% Cash Equivalent 24.5% Government 6.14% Credit Quality

Rating Value AA 33.14% AAA 66.86% Top Securities Holdings / Portfolio

Name Holding Value Quantity Shriram Finance Company Limited

Debentures | -4% ₹603 Cr 60,000 Nirma Limited

Debentures | -3% ₹485 Cr 48,500 364 DTB

Sovereign Bonds | -3% ₹471 Cr 47,500,000 National Housing Bank

Debentures | -3% ₹400 Cr 40,000 182 DTB 29082025

Sovereign Bonds | -2% ₹340 Cr 35,000,000 Mankind Pharma Ltd

Debentures | -2% ₹305 Cr 30,500 Avanse Financial Services Ltd 9.40%

Debentures | -2% ₹299 Cr 30,000 Axis Bank Ltd.

Debentures | -2% ₹279 Cr 6,000

↑ 6,000 ICICI Home Finance Company Limited

Debentures | -2% ₹270 Cr 27,000 Bajaj Housing Finance Ltd. 8%

Debentures | -2% ₹250 Cr 25,000

↓ -5,000 2. DSP BlackRock Money Manager Fund

CAGR/Annualized return of 6.7% since its launch. Ranked 75 in Ultrashort Bond category. Return for 2024 was 6.9% , 2023 was 6.7% and 2022 was 4.1% . DSP BlackRock Money Manager Fund

Growth Launch Date 31 Jul 06 NAV (23 Apr 25) ₹3,367.41 ↑ 0.66 (0.02 %) Net Assets (Cr) ₹3,349 on 31 Mar 25 Category Debt - Ultrashort Bond AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆ Risk Moderately Low Expense Ratio 1.02 Sharpe Ratio 0.58 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 7.26% Effective Maturity 5 Months 23 Days Modified Duration 5 Months 5 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,414 31 Mar 22 ₹10,733 31 Mar 23 ₹11,251 31 Mar 24 ₹12,023 31 Mar 25 ₹12,882 Returns for DSP BlackRock Money Manager Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 23 Apr 25 Duration Returns 1 Month 0.9% 3 Month 2.2% 6 Month 3.8% 1 Year 7.3% 3 Year 6.4% 5 Year 5.2% 10 Year 15 Year Since launch 6.7% Historical performance (Yearly) on absolute basis

Year Returns 2024 6.9% 2023 6.7% 2022 4.1% 2021 2.9% 2020 4.7% 2019 7.3% 2018 5% 2017 6% 2016 7.5% 2015 7.9% Fund Manager information for DSP BlackRock Money Manager Fund

Name Since Tenure Karan Mundhra 31 May 21 3.75 Yr. Shalini Vasanta 1 Jan 25 0.16 Yr. Data below for DSP BlackRock Money Manager Fund as on 31 Mar 25

Asset Allocation

Asset Class Value Cash 68.21% Debt 31.37% Other 0.43% Debt Sector Allocation

Sector Value Corporate 52.3% Cash Equivalent 37.82% Government 9.44% Credit Quality

Rating Value AA 5.7% AAA 94.3% Top Securities Holdings / Portfolio

Name Holding Value Quantity LIC Housing Finance Ltd

Debentures | -5% ₹156 Cr 1,500 91 DTB 10042025

Sovereign Bonds | -3% ₹100 Cr 10,000,000 Small Industries Development Bank Of India

Debentures | -2% ₹79 Cr 750 Small Industries Development Bank Of India

Debentures | -2% ₹78 Cr 750 182 Days Tbill (Md 01/05/2025)

Sovereign Bonds | -2% ₹74 Cr 7,500,000 National Bank for Agriculture and Rural Development

Domestic Bonds | -2% ₹70 Cr 1,500

↑ 1,500 182 DTB 31072025

Sovereign Bonds | -2% ₹63 Cr 6,500,000 Cholamandalam Investment And Finance Company Limited

Debentures | -2% ₹61 Cr 500 National Housing Bank

Debentures | -2% ₹54 Cr 5,000 Tata Capital Limited

Debentures | -2% ₹53 Cr 500 3. Invesco India Ultra Short Term Fund

CAGR/Annualized return of 7.1% since its launch. Ranked 40 in Ultrashort Bond category. Return for 2024 was 7.5% , 2023 was 6.6% and 2022 was 4.1% . Invesco India Ultra Short Term Fund

Growth Launch Date 30 Dec 10 NAV (23 Apr 25) ₹2,665.19 ↑ 0.63 (0.02 %) Net Assets (Cr) ₹859 on 31 Mar 25 Category Debt - Ultrashort Bond AMC Invesco Asset Management (India) Private Ltd Rating ☆☆☆ Risk Moderate Expense Ratio 0.74 Sharpe Ratio 1.38 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 7.49% Effective Maturity 7 Months 2 Days Modified Duration 6 Months 13 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,449 31 Mar 22 ₹10,784 31 Mar 23 ₹11,305 31 Mar 24 ₹12,113 31 Mar 25 ₹12,995 Returns for Invesco India Ultra Short Term Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 23 Apr 25 Duration Returns 1 Month 1% 3 Month 2.2% 6 Month 3.8% 1 Year 7.4% 3 Year 6.6% 5 Year 5.4% 10 Year 15 Year Since launch 7.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.5% 2023 6.6% 2022 4.1% 2021 3% 2020 5.1% 2019 7.6% 2018 7.3% 2017 7.1% 2016 9.1% 2015 8.3% Fund Manager information for Invesco India Ultra Short Term Fund

Name Since Tenure Krishna Cheemalapati 4 Jan 20 5.24 Yr. Vikas Garg 27 Jul 21 3.68 Yr. Data below for Invesco India Ultra Short Term Fund as on 31 Mar 25

Asset Allocation

Asset Class Value Cash 42.85% Debt 56.81% Other 0.34% Debt Sector Allocation

Sector Value Corporate 52.93% Cash Equivalent 30.8% Government 15.92% Credit Quality

Rating Value AA 26.25% AAA 73.75% Top Securities Holdings / Portfolio

Name Holding Value Quantity 182 DTB 15052025

Sovereign Bonds | -4% ₹49 Cr 5,000,000

↑ 5,000,000 Cholamandalam Investment And Finance Company Limited

Debentures | -4% ₹40 Cr 4,000,000 Export Import Bank Of India

Debentures | -4% ₹40 Cr 4,000,000 Small Industries Development Bank Of India

Debentures | -3% ₹35 Cr 3,500,000 Ongc Petro Additions Limited

Debentures | -3% ₹30 Cr 3,000,000 Export Import Bank Of India

Debentures | -3% ₹30 Cr 3,000,000 Bharti Telecom Limited

Debentures | -2% ₹25 Cr 2,500,000 Godrej Industries Limited

Debentures | -2% ₹25 Cr 2,500,000 Bharti Telecom Limited

Debentures | -2% ₹25 Cr 2,500,000 Torrent Power Limited

Debentures | -2% ₹25 Cr 2,500,000 4. ICICI Prudential Ultra Short Term Fund

CAGR/Annualized return of 7.5% since its launch. Ranked 27 in Ultrashort Bond category. Return for 2024 was 7.5% , 2023 was 6.9% and 2022 was 4.5% . ICICI Prudential Ultra Short Term Fund

Growth Launch Date 3 May 11 NAV (23 Apr 25) ₹27.3546 ↑ 0.01 (0.03 %) Net Assets (Cr) ₹12,674 on 31 Mar 25 Category Debt - Ultrashort Bond AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆ Risk Moderate Expense Ratio 0.86 Sharpe Ratio 1.69 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Months (0.5%),1 Months and above(NIL) Yield to Maturity 7.53% Effective Maturity 7 Months 28 Days Modified Duration 5 Months 8 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,589 31 Mar 22 ₹11,009 31 Mar 23 ₹11,594 31 Mar 24 ₹12,428 31 Mar 25 ₹13,344 Returns for ICICI Prudential Ultra Short Term Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 23 Apr 25 Duration Returns 1 Month 1% 3 Month 2.1% 6 Month 3.9% 1 Year 7.5% 3 Year 6.8% 5 Year 6% 10 Year 15 Year Since launch 7.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.5% 2023 6.9% 2022 4.5% 2021 4% 2020 6.5% 2019 8.4% 2018 7.5% 2017 6.9% 2016 9.8% 2015 9.1% Fund Manager information for ICICI Prudential Ultra Short Term Fund

Name Since Tenure Manish Banthia 15 Nov 16 8.3 Yr. Ritesh Lunawat 15 Jun 17 7.72 Yr. Data below for ICICI Prudential Ultra Short Term Fund as on 31 Mar 25

Asset Allocation

Asset Class Value Cash 45.31% Debt 54.4% Other 0.29% Debt Sector Allocation

Sector Value Corporate 56.83% Cash Equivalent 24.3% Government 18.59% Credit Quality

Rating Value AA 20.39% AAA 79.61% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.3% Govt Stock 2028

Sovereign Bonds | -4% ₹583 Cr 58,000,000

↑ 10,000,000 India (Republic of)

- | -4% ₹484 Cr 50,000,000

↑ 50,000,000 LIC Housing Finance Limited

Debentures | -3% ₹434 Cr 4,350 Bharti Telecom Limited

Debentures | -3% ₹351 Cr 35,000

↑ 2,500 National Bank For Agriculture And Rural Development

Debentures | -2% ₹304 Cr 30,500 L&T Metro Rail (Hyderabad) Limited

Debentures | -2% ₹299 Cr 3,000 Small Industries Development Bank Of India

Debentures | -2% ₹299 Cr 3,000 National Bank For Agriculture And Rural Development

Debentures | -2% ₹249 Cr 2,500 LIC Housing Finance Limited

Debentures | -2% ₹225 Cr 2,250

↓ -500 Oberoi Realty Ltd.

Debentures | -2% ₹200 Cr 20,000 5. SBI Magnum Ultra Short Duration Fund

CAGR/Annualized return of 7.1% since its launch. Return for 2024 was 7.4% , 2023 was 7% and 2022 was 4.5% . SBI Magnum Ultra Short Duration Fund

Growth Launch Date 21 May 99 NAV (23 Apr 25) ₹5,902.82 ↑ 1.51 (0.03 %) Net Assets (Cr) ₹12,470 on 31 Mar 25 Category Debt - Ultrashort Bond AMC SBI Funds Management Private Limited Rating ☆☆☆ Risk Low Expense Ratio 0.54 Sharpe Ratio 1.98 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 7.28% Effective Maturity 8 Months 16 Days Modified Duration 5 Months 8 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,516 31 Mar 22 ₹10,893 31 Mar 23 ₹11,453 31 Mar 24 ₹12,277 31 Mar 25 ₹13,186 Returns for SBI Magnum Ultra Short Duration Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 23 Apr 25 Duration Returns 1 Month 1% 3 Month 2.1% 6 Month 3.8% 1 Year 7.5% 3 Year 6.7% 5 Year 5.7% 10 Year 15 Year Since launch 7.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.4% 2023 7% 2022 4.5% 2021 3.4% 2020 5.9% 2019 8% 2018 7.9% 2017 6.6% 2016 7.7% 2015 8.3% Fund Manager information for SBI Magnum Ultra Short Duration Fund

Name Since Tenure Rajeev Radhakrishnan 27 Dec 24 0.26 Yr. Ardhendu Bhattacharya 1 Dec 23 1.33 Yr. Data below for SBI Magnum Ultra Short Duration Fund as on 31 Mar 25

Asset Allocation

Asset Class Value Cash 61.18% Debt 38.53% Other 0.29% Debt Sector Allocation

Sector Value Cash Equivalent 46.36% Corporate 33.97% Government 19.38% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 182 DTB 31072025

Sovereign Bonds | -4% ₹454 Cr 46,500,000

↓ -3,500,000 National Bank For Agriculture And Rural Development

Debentures | -4% ₹421 Cr 4,250 7.3% Govt Stock 2028

Sovereign Bonds | -4% ₹417 Cr 41,500,000

↓ -16,500,000 Power Finance Corporation Limited

Debentures | -3% ₹384 Cr 3,850 Hdb Financial Services Limited

Debentures | -3% ₹345 Cr 34,500 INDIA UNIVERSAL TRUST AL2

Unlisted bonds | -3% ₹340 Cr 400 Citicorp Finance (India) Limited

Debentures | -2% ₹250 Cr 25,000 Rec Limited

Debentures | -2% ₹241 Cr 2,450 Tata Capital Housing Finance Limited

Debentures | -2% ₹220 Cr 2,200 08.18 HR UDAY 2025

Domestic Bonds | -2% ₹211 Cr 21,000,000

அடிக்கடி கேட்கப்படும் கேள்விகள்

1. சிறந்த நிதியை நான் எவ்வாறு தேர்வு செய்வது?

ஏ. முதலீட்டுத் தேர்வு, நிதி மேலாளர்கள், வரலாற்று வருமானம், கட்டணங்கள் மற்றும் சுமைகள், முதலீட்டு நடை, முதலீட்டு நோக்கம், முதலீட்டு எல்லை மற்றும் பல போன்ற பல்வேறு காரணிகளை அடிப்படையாகக் கொண்டது. எனவே, சிறந்த நிதியைத் தேர்வுசெய்ய, ஒவ்வொரு முக்கியமானவற்றையும் பகுப்பாய்வு செய்வதை உறுதிப்படுத்திக் கொள்ளுங்கள்காரணி முன்னோக்கி செல்லும் முன் எச்சரிக்கையுடன்.

2. குறைந்த ரிஸ்க் கொண்ட பொருத்தமான முதலீட்டு வகை எது?

ஏ. கணிக்க முடியாத சூழ்நிலை காரணமாகபொருளாதாரம் மற்றும் பல்வேறு முதலீட்டு விருப்பங்களின் இருப்பு, பாதுகாப்பான விருப்பத்தை மதிப்பிடுவது மிகவும் கடினம். இருப்பினும், நீங்கள் கருத்தில் கொள்ளக்கூடிய சில விருப்பங்களில் வங்கி நிலையான வைப்புத்தொகைகள், முனிசிபல் பத்திரங்கள், வைப்புச் சான்றிதழ் மற்றும் பல அடங்கும்.

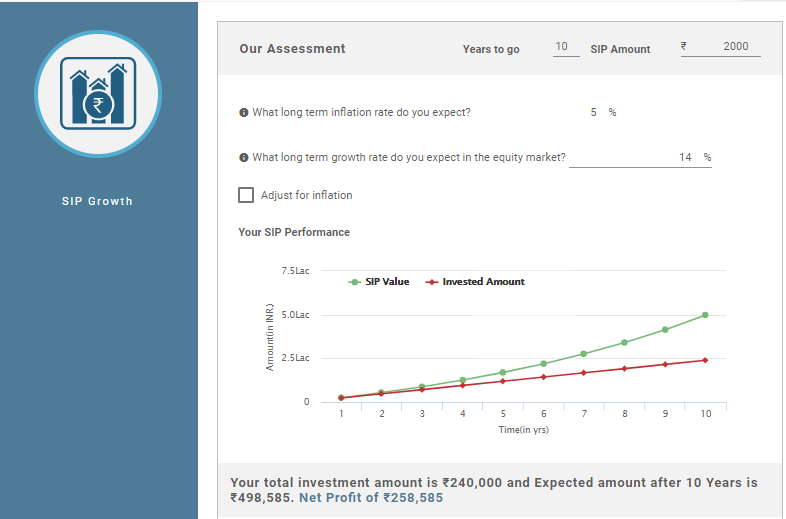

3. மியூச்சுவல் ஃபண்ட் கால்குலேட்டரின் பயன் என்ன?

ஏ. திபரஸ்பர நிதி கால்குலேட்டர் முதலீட்டு எல்லைக்கு ஏற்ப வருமானத்தை மதிப்பிடுவதன் மூலம் முதிர்வு காலத்தில் முதலீட்டு மதிப்பை வழங்குகிறது. உங்கள் பலன்களைக் கண்டறிய, கால்குலேட்டரின் வெவ்வேறு மாறிகள், கால அளவு, எதிர்பார்க்கப்படும் வருவாய் விகிதம், அதிர்வெண், முதலீட்டுத் தொகை மற்றும் பலவற்றை அமைக்கலாம்.

4. நான் எவ்வளவு முதலீடு செய்யலாம்?

ஏ. தொகை முக்கியமாக உங்கள் தேவைகள், பட்ஜெட் மற்றும் முதலீட்டின் நோக்கங்களைப் பொறுத்தது. இருப்பினும், தொகையைப் பொருட்படுத்தாமல், உபரிப் பணத்தை மட்டுமே முதலீடு செய்கிறீர்கள் என்பதை நினைவில் கொள்ளுங்கள்.

5. முதலீடு செய்ய சரியான நேரம் உள்ளதா?

ஏ. முதலீடு செய்ய சரியான நேரம் இல்லை. சிறந்த மற்றும் சிறந்த வருவாயைப் பெற, நீங்கள் உடனடியாக முதலீடு செய்யத் தொடங்குவது பரிந்துரைக்கப்படுகிறது.

6. மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்ய எனக்கு வங்கிக் கணக்கு வேண்டுமா?

ஏ. ஆம், KYC/ உடன் வங்கிக் கணக்கு வைத்திருப்பது அவசியம்cKYC,ஆதார் அட்டை மற்றும்பான் கார்டு மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்ய.

7. நிதி மேலாளரைத் தொடர்பு கொள்வது அவசியமா?

ஏ. ஆம்! மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்யும் போது, நல்ல செயல்திறனை உருவாக்க அனுபவம் முக்கிய பங்கு வகிக்கிறது. அனுபவம் அதிகமாக இருந்தால், சிறந்த வருவாயைப் பெறுவதற்கான வாய்ப்புகள் சிறப்பாக இருக்கும். எனவே, அனுபவம் வாய்ந்த நிதி மேலாளரைத் தொடர்புகொள்வதை உறுதிப்படுத்திக் கொள்ளுங்கள்.

8. நான் முதலீடு செய்த பணத்தை திரும்பப் பெற முடியுமா?

ஏ. மியூச்சுவல் ஃபண்டில் உள்ள பெரும்பாலான திட்டங்கள் திறந்தநிலை திட்டங்களாகும். இது எந்த நேரத்திலும் முதலீடு செய்யப்பட்ட முழுத் தொகையையும் திரும்பப் பெற உங்களை அனுமதிக்கிறது. இருப்பினும், நீங்கள் கட்டுப்பாடுகளை அனுபவிக்கும் சில சூழ்நிலைகள் இருக்கலாம்.

9. நான் முன்கூட்டியே திரும்பப் பெற்றால் ஏதேனும் அபராதம் செலுத்த வேண்டுமா?

ஏ. நீங்கள் திறந்தநிலை திட்டங்களில் முதலீடு செய்திருந்தால், நீங்கள் அபராதம் செலுத்த வேண்டியதில்லை. இருப்பினும், சில திட்டங்கள் மற்றதைப் போல திரவமாக இருக்காது. எனவே, முதலீடு செய்வதற்கு முன் இந்த காரணியை நீங்கள் மீண்டும் சரிபார்க்க வேண்டும்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.

Very Good

good information on funds. appreciated!!!