+91-22-48913909

+91-22-48913909

Table of Contents

மியூச்சுவல் ஃபண்ட் நன்மைகள் மற்றும் தீமைகள்

மியூச்சுவல் ஃபண்ட் என்பது பங்குகளில் வர்த்தகம் செய்வதற்கான பொதுவான நோக்கத்தைப் பகிர்ந்து கொள்ளும் பலரிடமிருந்து சேகரிக்கப்பட்ட பணத் தொகுப்பாகும்.பத்திரங்கள். திபரஸ்பர நிதி இந்த பணத்தை அதன் குறிப்பிட்ட நோக்கங்களின் அடிப்படையில் பல்வேறு நிதி கருவிகளில் முதலீடு செய்யுங்கள். மியூச்சுவல் ஃபண்ட் அதிக அளவுகளில் பரிவர்த்தனை செய்வதால், வர்த்தகச் செலவு குறைவாக இருக்கும். முன்புமுதலீடு எந்தவொரு முதலீட்டு வழியிலும், தனிநபர்கள் எப்போதும் அதன் நன்மைகள் மற்றும் தீமைகளைப் புரிந்து கொள்ள விரும்புகிறார்கள். இதேபோல், மியூச்சுவல் ஃபண்டுகளுக்கும் அவற்றின் சொந்த நன்மைகள் மற்றும் தீமைகள் உள்ளன. எனவே, இந்த கட்டுரையின் மூலம் மியூச்சுவல் ஃபண்டுகளின் நன்மைகள் மற்றும் தீமைகள் பற்றி பார்ப்போம்.

Talk to our investment specialist

மியூச்சுவல் ஃபண்டுகளின் நன்மைகள்

மியூச்சுவல் ஃபண்டுகளின் சில முக்கிய நன்மைகள் கீழே பட்டியலிடப்பட்டுள்ளன:

பலவிதமான திட்டங்கள்

தனிநபர்களின் பல்வேறு தேவைகளைப் பூர்த்தி செய்ய நிதி நிறுவனங்களால் வடிவமைக்கப்பட்ட பல்வேறு வகையான மியூச்சுவல் ஃபண்ட் திட்டங்கள் உள்ளன. மியூச்சுவல் ஃபண்ட் திட்டங்களின் பரந்த பிரிவுகள் உள்ளனஈக்விட்டி நிதிகள்,கடன் நிதி, மற்றும்கலப்பின நிதி. இந்த திட்டங்கள் ரிஸ்க் மற்றும் வருமானம், முதலீட்டின் காலம்,அடிப்படை போர்ட்ஃபோலியோ கலவை, மற்றும் பல. இந்த அளவுருக்களின் அடிப்படையில், ஆபத்து இல்லாத நபர்கள் கடன் நிதிகளில் முதலீடு செய்யத் தேர்வு செய்யலாம், அதே சமயம் இடர் தேடும் நபர்கள் ஈக்விட்டி ஃபண்டுகளில் முதலீடு செய்யத் தேர்வு செய்யலாம். ஹைப்ரிட் நிதிகளை ஆபத்து-நடுநிலை நபர்கள் தேர்ந்தெடுக்கலாம்.

பல்வகைப்படுத்தல்

மியூச்சுவல் ஃபண்டின் போர்ட்ஃபோலியோ பல பங்குகள், பத்திரங்கள் மற்றும் பல்வேறு நிதிக் கருவிகளைக் கொண்டுள்ளது. இதன் விளைவாக, தனிநபர்கள் மியூச்சுவல் ஃபண்ட் திட்டத்தில் முதலீடு செய்வதன் மூலம், பல்வேறு கருவிகளில் தங்களுடைய பங்குகளை வேறுபடுத்திக் கொள்ளலாம். கூடுதலாக, தனிநபர்கள் தங்கள் பங்குகளை பல்வேறு மியூச்சுவல் ஃபண்ட் திட்டங்களில் பல்வகைப்படுத்தலாம். எடுத்துக்காட்டாக, அதிக ஆபத்து-பசி உள்ள நபர்கள் தங்கள் பங்குகளில் பெரும்பகுதியை ஈக்விட்டி ஃபண்டுகளில் முதலீடு செய்யத் தேர்வு செய்யலாம், உதாரணமாக அவர்களின் மொத்த முதலீடுகளில் 60% மற்றும் மீதமுள்ள கடனில். மாறாக, ஆபத்தை எதிர்க்கும் நபர்கள் பெரும் பகுதியை முதலீடு செய்யத் தேர்ந்தெடுப்பார்கள், உதாரணமாக 70% பங்குகளில் முதலீடு செய்வார்கள். எனவே, தனிநபர்கள் தங்கள் தேவைகளுக்கு ஏற்ப தங்கள் பங்குகளை வேறுபடுத்திக் கொள்ளலாம்.

சிறிய அளவில் முதலீடு செய்யுங்கள்

தனிநபர்களால் முடியும்மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்யுங்கள் மூலம்எஸ்ஐபி அல்லது முறையானமுதலீட்டுத் திட்டம். SIP என்பது மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்யும் ஒரு முறையாகும்; தனிநபர்கள் சீரான இடைவெளியில் சிறிய தொகையை முதலீடு செய்ய வேண்டும். SIP மூலம், தனிநபர்கள் வீடு வாங்குவது, வாகனம் வாங்குவது போன்ற பல்வேறு நோக்கங்களை அடைய முயற்சி செய்கிறார்கள்.ஓய்வூதிய திட்டமிடல், மற்றும் பல. எனவே, SIP என்பது இலக்கு அடிப்படையிலான முதலீடு என்றும் அறியப்படுகிறது. தனிநபர்கள் மியூச்சுவல் ஃபண்டுகளில் குறைந்தபட்சம் 500 ரூபாய் முதலீட்டில் முதலீடு செய்யத் தொடங்கலாம்.

தொழில் ரீதியாக நிர்வகிக்கப்படுகிறது

மியூச்சுவல் ஃபண்ட் திட்டங்கள் தகுதி வாய்ந்த தொழில்முறை நிபுணர்களால் நிர்வகிக்கப்படுகின்றன. இந்த நிதி மேலாளர்களின் நற்சான்றிதழ்கள் அவர்களைச் சேர்ப்பதற்கு முன் சரிபார்க்கப்படுகின்றன. இந்த நபர்களுக்கு தெரியும்எங்கே முதலீடு செய்வது அவர்கள் அதிகபட்ச வருமானம் ஈட்ட முடியும் என்று பணம். கூடுதலாக, இந்த மியூச்சுவல் ஃபண்டுகள் நன்கு கட்டுப்படுத்தப்படுகின்றன. மியூச்சுவல் ஃபண்ட் திட்டம் எவ்வாறு செயல்படுகிறது என்பதை முதலீட்டாளர்கள் புரிந்துகொள்ளும் வகையில் அவர்கள் தங்கள் அறிக்கைகளை சீரான இடைவெளியில் வெளியிட வேண்டும். மேலும், அவை பல்வேறு ஒழுங்குமுறை அதிகாரிகளால் கண்காணிக்கப்படுகின்றன.

நீர்மை நிறை

மியூச்சுவல் ஃபண்ட் சலுகைநீர்மை நிறை அதாவது தனிநபர்கள் தங்கள் வசதிக்கேற்ப எந்த நேரத்திலும் மியூச்சுவல் ஃபண்டுகளில் இருந்து தங்கள் பணத்தை எளிதாக எடுக்க முடியும். சில மியூச்சுவல் ஃபண்ட் திட்டங்களில், குறிப்பாக சிலதிரவ நிதி திட்டங்கள், தனிநபர்கள் தங்கள் பணத்தை வரவு வைக்கலாம்வங்கி ஆர்டர் செய்த 30 நிமிடங்களுக்குள் கணக்கு போடுங்கள். மற்ற திட்டங்களில், திமீட்பு பரிந்துரைக்கப்பட்ட வழிகாட்டுதல்களின்படி நடைபெறுகிறது. எனவே, மியூச்சுவல் ஃபண்டுகளில் பணப்புழக்கத்தின் அளவு அதிகமாக இருக்கும்.

அணுக எளிதாக

மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்வது மியூச்சுவல் ஃபண்ட் விநியோகஸ்தர்கள், ஃபண்ட் ஹவுஸ், புரோக்கர்கள் மற்றும் பல்வேறு ஏஜென்சிகள் மூலம் பல்வேறு சேனல்கள் மூலம் செய்யப்படலாம். இருப்பினும், ஒரே கூரையின் கீழ் வெவ்வேறு ஃபண்ட் ஹவுஸ் வழங்கும் பல திட்டங்களை தனிநபர்கள் காணலாம் என்பதால், விநியோகஸ்தர்கள் மூலம் செல்வது வசதியானது. கூடுதலாக, இந்தத் தரகர்கள் ஆன்லைன் முதலீட்டு முறையை வழங்குகிறார்கள், இதன் மூலம் தனிநபர்கள் தங்கள் வசதிக்கேற்ப எங்கிருந்தும் எந்த நேரத்திலும் முதலீடு செய்யலாம். மேலும், வாடிக்கையாளர்களிடம் இருந்து எந்த கட்டணமும் வசூலிப்பதில்லை.

மியூச்சுவல் ஃபண்டுகளின் பல்வேறு நன்மைகளைப் புரிந்துகொண்ட பிறகு, இப்போது, மியூச்சுவல் ஃபண்டுகளின் சில தீமைகளைப் பார்ப்போம். இந்த சுட்டிகள் கீழே பட்டியலிடப்பட்டுள்ளன.

மியூச்சுவல் ஃபண்டுகளின் தீமைகள்

நன்மைகளைப் போலவே, மியூச்சுவல் ஃபண்டுகளுக்கும் அதன் சொந்த தீமைகள் உள்ளன. இந்த வரம்புகள் பின்வருமாறு:

வருமானம் உத்தரவாதம் இல்லை

மியூச்சுவல் ஃபண்டுகளின் வருமானத்திற்கு உத்தரவாதம் இல்லை. ஏனென்றால், போர்ட்ஃபோலியோவின் ஒரு பகுதியை உருவாக்கும் ஒவ்வொரு கருவியும் ஒரு குறிப்பிட்ட ஆபத்து கூறுகளைக் கொண்டுள்ளது. எனவே, சில கருவிகளில் ஆபத்து அளவு அதிகமாக உள்ளது மற்றவற்றில் குறைவாக உள்ளது. கூடுதலாக, மியூச்சுவல் ஃபண்டுகளின் வருமானம்சந்தை- இணைக்கப்பட்டது. எனவே, மியூச்சுவல் ஃபண்டுகளின் வருமானத்திற்கு உத்தரவாதம் இல்லை. இருப்பினும், ஈக்விட்டி ஃபண்டுகள் நீண்ட காலத்திற்கு வைத்திருந்தால், ஆபத்தின் நிகழ்தகவு குறைகிறது. கூட, SIP முறையில் முதலீடு செய்வதன் மூலம், தனிநபர்கள் தங்கள் முழு பங்குகளையும் பணயம் வைக்க மாட்டார்கள். இதன் விளைவாக, தனிநபர்கள் இந்த நுட்பங்களின் மூலம் அதிகபட்ச வருமானத்தைப் பெற முடியும்.

செலவு விகிதம்

மியூச்சுவல் ஃபண்டுகளைப் பொறுத்தவரை, அதனுடன் தொடர்புடைய செலவுகளும் லாபத்தை நிர்ணயிப்பதில் முக்கிய பங்கு வகிக்கிறது. தொடர்புடைய செலவுகள் அதிகமாக இருந்தால், அது லாபத்தில் ஒரு பையின் பங்கைத் தின்றுவிடும். எனவே, தனிநபர்கள் எந்தவொரு மியூச்சுவல் ஃபண்டிலும் முதலீடு செய்வதற்கு முன் செலவு விகிதத்தை சரிபார்க்க வேண்டும், இதனால் அவர்கள் நல்ல லாபம் சம்பாதித்தாலும் அவர்கள் கையில் அதிகம் பெற மாட்டார்கள்.

லாக்-இன் காலம்

சில மியூச்சுவல் ஃபண்டுகள் க்ளோஸ்-எண்டட் மற்றும்ELSS தனிநபர்கள் தங்கள் பணத்தை மீட்டெடுக்க முடியாத ஒரு லாக்-இன் காலம் உள்ளது. வேறு வார்த்தைகளில் கூறுவதானால், அத்தகைய முதலீடுகளில் அவர்களின் பணம் தடுக்கப்படுகிறது. எனவே, லாக்-இன் காலத்தை கருத்தில் கொள்வதில் தனிநபர்கள் கவனமாக இருக்க வேண்டும் இல்லையெனில், தேவைப்படும் போது அவர்களால் பணத்தை அணுக முடியாது. இருப்பினும், ELSS இன் பிரகாசமான அம்சம், தனிநபர்கள் INR 1,50 வரை வரி விலக்குகளைப் பெறலாம்.000 கீழ்பிரிவு 80C இன்வருமான வரி சட்டம், 1961.

எனவே, மேலே உள்ள குறிப்புகளிலிருந்து, மியூச்சுவல் ஃபண்டுகளுக்கு அவற்றின் சொந்த நன்மைகள் மற்றும் வரம்புகள் உள்ளன என்று கூறலாம்.

சிறந்த மியூச்சுவல் ஃபண்டுகளை எவ்வாறு தேர்வு செய்வது?

- படி 1: உங்கள் முதலீட்டு நோக்கத்தை விவரிக்கவும்: மியூச்சுவல் ஃபண்ட் திட்டத்தில் முதலீடு செய்வதற்கு முன் தனிநபர்கள் முதலில் தங்கள் முதலீட்டு நோக்கத்தை விவரிக்க வேண்டும். இங்கே, அவர்கள் முதலீட்டின் மீது எதிர்பார்க்கப்படும் வருமானம், முதலீட்டின் காலம், ஆபத்து-பசி மற்றும் பிற தொடர்புடைய காரணிகளையும் வரையறுக்க வேண்டும். இது அவர்களின் தேவைகளுக்கு ஏற்ற திட்டத்தைத் தேர்ந்தெடுக்க உதவும்.

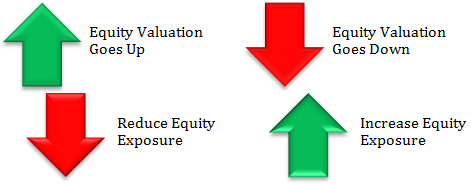

- படி 2: மியூச்சுவல் ஃபண்ட் மதிப்பீடுகளை பகுப்பாய்வு செய்யுங்கள்: தேவைகளுக்கு ஏற்ற மியூச்சுவல் ஃபண்டின் வகையைத் தேர்ந்தெடுத்த பிறகு, அடுத்த கட்டத்தை ஆராய்வதுபரஸ்பர நிதி மதிப்பீடுகள். இந்த கட்டத்தில், தனிநபர்கள் திட்டத்தின் முந்தைய செயல்திறன், அதன் AUM, போர்ட்ஃபோலியோ கலவை, நிதி வயது, வெளியேறும் சுமை மற்றும் பிற காரணிகளைச் சரிபார்க்க வேண்டும்.

- படி 3: AMC ஐ ஆய்வு செய்யுங்கள்: அடுத்த கட்டமாக ஆய்வு செய்ய வேண்டும்AMC. இந்த கட்டத்தில், தனிநபர்கள் AMC மற்றும் மியூச்சுவல் ஃபண்ட் திட்டத்தை நிர்வகிக்கும் நிதி மேலாளரின் சான்றுகளைச் சரிபார்க்க வேண்டும். மியூச்சுவல் ஃபண்ட் திட்டத்தை நிர்வகிக்கும் ஏஎம்சிதான் ஏஎம்சி பற்றிய ஆராய்ச்சி முக்கியமானது.

- படி 4: உங்கள் முதலீடுகளைக் கண்காணிக்கவும்: தனிநபர்கள் தங்கள் முதலீடுகளை தொடர்ந்து கண்காணிக்க வேண்டிய கடைசி படி இதுவாகும். தேவைப்பட்டால், அதிகபட்ச வருமானத்தைப் பெறுவதற்கு அவர்கள் தங்கள் போர்ட்ஃபோலியோவை மறுசீரமைக்கலாம்.

முதல் 5 மியூச்சுவல் ஃபண்டுகள்

மேலே உள்ள அளவுருக்களின் அடிப்படையில் சிலமுதல் 5 மியூச்சுவல் ஃபண்டுகள் ஈக்விட்டி வகையின் கீழ் பின்வருமாறு பட்டியலிடப்பட்டுள்ளது:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) SBI PSU Fund Growth ₹30.1256

↑ 0.29 ₹4,149 -2.7 -9.9 1.6 30.4 32.4 23.5 HDFC Infrastructure Fund Growth ₹43.731

↑ 0.24 ₹2,105 -6.5 -11 2.8 29.1 38.2 23 Invesco India PSU Equity Fund Growth ₹57.94

↑ 0.67 ₹1,047 -4.5 -11.8 1.4 28.7 31.4 25.6 ICICI Prudential Infrastructure Fund Growth ₹178.57

↑ 0.65 ₹6,886 -4.6 -10 5.3 28.3 41.6 27.4 Nippon India Power and Infra Fund Growth ₹319.253

↑ 1.86 ₹6,125 -9.1 -13.8 1.1 27.8 38.5 26.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 3 Apr 25 சொத்துக்கள் >= 200 கோடி & வரிசைப்படுத்தப்பட்டது3 வருடம்சிஏஜிஆர் திரும்புகிறது.

இவ்வாறு, பல்வேறு குறிப்புகளைப் பார்த்த பிறகு, மியூச்சுவல் ஃபண்டுகளை முதலீட்டு விருப்பங்களில் ஒன்றாகத் தேர்ந்தெடுக்கலாம் என்று கூறலாம். இருப்பினும், தனிநபர்கள் ஒரு திட்டத்தில் முதலீடு செய்வதற்கு முன் அதன் செயல்பாட்டை முழுமையாக புரிந்து கொள்ள வேண்டும். மேலும், இந்தத் திட்டம் அவர்களின் தேவைகளுக்கு ஏற்றதா இல்லையா என்பதை அவர்கள் சரிபார்க்க வேண்டும். தேவைப்பட்டால், தனிநபர்கள் கூட ஆலோசனை செய்யலாம்நிதி ஆலோசகர். இது அவர்களின் முதலீடு பாதுகாப்பானது மற்றும் அவர்களின் குறிக்கோள்கள் சரியான நேரத்தில் அடையப்படுகின்றன என்பதை புரிந்து கொள்ள உதவும்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.