+91-22-48913909

+91-22-48913909

Table of Contents

స్మార్ట్ ఫైనాన్షియల్ ప్లాన్ను రూపొందించడానికి ప్రధాన చిట్కాలు

ఎఆర్థిక ప్రణాళిక మీ వ్యక్తిగత విషయాల గురించి తెలివైన మరియు తెలివైన నిర్ణయాలు తీసుకోవడంలో మీకు సహాయపడుతుందిసంపద నిర్వహణ. మీ జీవితంలోని అన్ని మంచి మరియు చెడు సమయాలను అధిగమించడానికి మంచి ఆర్థిక ప్రణాళిక మీకు సహాయం చేస్తుంది.

ఆర్థిక ప్రణాళిక మీ లక్ష్యాన్ని సాధించడంలో మీకు సహాయపడే అంకితమైన విధానంఆర్థిక లక్ష్యాలు. ఆర్థిక ప్రణాళిక అనేది అన్నింటితో కూడిన మూల్యాంకనంపెట్టుబడిదారుడువంటి వివిధ అంశాలను ఉపయోగించి ప్రస్తుత మరియు భవిష్యత్తు ఆర్థిక పరిస్థితినగదు ప్రవాహాలు,ఆస్తి కేటాయింపు, ఖర్చులు మరియు బడ్జెట్ మొదలైనవి.

సమగ్రమైన ఆర్థిక ప్రణాళికను రూపొందించడానికి, మీరు తగిన పరిశోధన చేయాలి లేదా మీతో చర్చలు జరపాలిఆర్థిక సలహాదారు లేదా సలహాదారు. మీ కరెంట్ని నిర్ణయించడంలో ప్లానర్ మీకు సహాయం చేస్తుందినికర విలువ, పన్ను బాధ్యతలు మరియు మీ ప్రొఫైల్ ఆధారంగా ఇతర ఆర్థిక లక్ష్యాలతో పాటు మీ రిటైర్మెంట్ కోసం రోడ్మ్యాప్ను అభివృద్ధి చేయడంలో మీకు సహాయపడతాయి.

ఆర్థిక ప్రణాళికను ఎలా రూపొందించాలి?

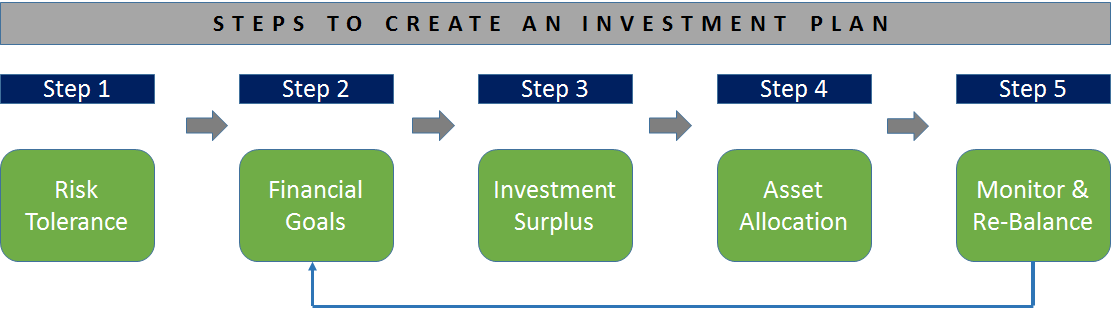

వారి వ్యక్తిగత అవసరాలు, లక్ష్యాలు మరియు దీర్ఘ-కాలానికి అనుగుణంగా మంచి ఆర్థిక ప్రణాళిక వ్యక్తికి వ్యక్తికి భిన్నంగా ఉంటుంది.టర్మ్ ప్లాన్. కానీ మంచి వ్యక్తిగత ఆర్థిక ప్రణాళికను రూపొందించడంలో పాల్గొన్న దశలు అందరికీ సమానంగా ఉంటాయి. మీ కోసం ఒక ప్రణాళికను రూపొందించడంలో పాల్గొన్న దశలను చూద్దాం:

1. మీ ప్రస్తుత ఆర్థిక పరిస్థితిని కనుగొనండి

మీ లక్ష్యాలను చేరుకోవడానికి ముందు మీరు మీ ప్రస్తుత ఆర్థిక స్థితి మరియు నికర విలువ గురించి బాగా తెలుసుకోవాలి. మీ ఆర్థిక సలహాదారుతో చర్చ మీ నికర విలువను అర్థం చేసుకోవడానికి మరియు మీ ప్రాధాన్యతలపై దృష్టి పెట్టడానికి మీకు సహాయం చేస్తుంది. ఉదాహరణకు, మీ ప్రస్తుత ఆర్థిక పరిస్థితిని విశ్లేషించిన తర్వాత, కారును కొనుగోలు చేయడానికి ప్లాన్ చేయడం కంటే వివాహ ప్రణాళిక చాలా ముఖ్యమైనదని మీరు కనుగొంటారు. మీరు మీ నగదు ప్రవాహాలను అర్థం చేసుకోవాలి,ఆదాయం స్థాయిలు, డిపెండెంట్లు, నడుస్తున్న రుణాలు, బాధ్యతలు మొదలైనవి. ఈ పరిశోధన మీ లక్ష్యాలను ప్రాధాన్యపరచడానికి మరియు తదనుగుణంగా ప్రణాళికను రూపొందించడంలో మీకు సహాయం చేస్తుంది.

2. సమయ ఫ్రేమ్ మరియు బడ్జెట్

ఆర్థిక ప్రణాళిక పని చేయడానికి, స్పష్టమైన కాలక్రమాన్ని నిర్వచించడం చాలా ముఖ్యం. మీ నిర్దేశిత లక్ష్యాలను చేరుకోవడానికి టైమ్లైన్ మీకు దిశానిర్దేశం చేస్తుంది. అంతేకాకుండా, గడువు తేదీలు మిమ్మల్ని అప్రమత్తంగా ఉంచుతాయి మరియు సకాలంలో మీ లక్ష్యాలను చేరుకోవడానికి ప్రేరేపించబడతాయి.

ఈ టైమ్ ఫ్రేమ్తో పాటు, దానితో పాటు బడ్జెట్ను కలిగి ఉండటం ముఖ్యం. బడ్జెట్ అనేది మీ ఖర్చులు, ఖర్చులు మరియు పొదుపుల గురించి మీకు ఒక ఆలోచనను అందిస్తుంది, అది చివరికి మీ లక్ష్యాలను చేరుకోవడంలో మీకు సహాయపడుతుంది.

3. లక్ష్యాలను నిర్దేశించుకోండి- స్వల్పకాలిక, మధ్యకాలిక మరియు దీర్ఘకాలిక

మీరు జీవితంలో స్పష్టమైన లక్ష్యాలను కలిగి ఉండాలి. ఆర్థిక ప్రణాళిక అనేది మీరు నిర్దేశించుకున్న లక్ష్యాల వైపు మిమ్మల్ని నడిపించే మార్గం. మీ లక్ష్యాలు స్వల్పకాలిక, మధ్యకాలిక లేదా దీర్ఘకాలికమైనవి కావచ్చు.

స్వల్పకాలిక లక్ష్యాలు మీరు సమీప భవిష్యత్తు కోసం నిర్దేశించుకునే లక్ష్యాలు. ఈ లక్ష్యాలు నిర్దిష్ట సమయ ఫ్రేమ్లను కలిగి ఉంటాయి మరియు మీరు ఒక సంవత్సరం లేదా రెండు సంవత్సరాల వ్యవధిలో సాధించాలనుకుంటున్న లక్ష్యాన్ని కలిగి ఉంటాయి. మీ కోరికల జాబితా ప్రకారం సెట్ చేయగల స్వల్పకాలిక ఆర్థిక లక్ష్యాలు చాలా ఉన్నాయి. ఉదాహరణకు, కుటుంబ సెలవుల కోసం ఆదా చేయడం, హైటెక్ గాడ్జెట్లను కొనుగోలు చేయడం మొదలైనవి.

మిడ్-టర్మ్ లక్ష్యాలు మీరు రాబోయే మూడు నుండి నాలుగు సంవత్సరాలలో సాధించాలనుకుంటున్న లక్ష్యాలు. ఇది వివాహం లేదా ఉన్నత విద్య కోసం పొదుపు చేయడం, ఫ్యాన్సీ కారు కొనడం, మునుపటి అప్పులు (ఏదైనా ఉంటే) చెల్లించడం లేదా వ్యాపారాన్ని ప్రారంభించడం వంటి ముఖ్యమైన లక్ష్యాలను కలిగి ఉండవచ్చు. మీరు మీ స్వల్పకాలిక లక్ష్యాలను పూర్తి చేయడానికి ముందుకు సాగుతున్నప్పుడు, మీరు చేయవచ్చు మీ మధ్య-కాల లక్ష్యాలను ఆలోచించడం ప్రారంభించండి మరియు మీరు వాటిని ఎలా సాధించవచ్చో కూడా ప్లాన్ చేయండి.

గత రెండు రకాల ఆర్థిక లక్ష్యాల కంటే దీర్ఘకాలిక లక్ష్యాలు సాధించడానికి మీకు ఎక్కువ సమయం పట్టవచ్చు. మీ పిల్లల భవిష్యత్తు, వారి విద్య, మీ స్వంత పదవీ విరమణ మొదలైన దీర్ఘకాలిక లక్ష్యాల కోసం ప్రణాళికాబద్ధంగా ప్రణాళిక మరియు సంస్థ అవసరం. మీరు స్వల్పకాలిక మరియు మధ్య-కాల లక్ష్యాలను సెటప్ చేయడం ద్వారా ప్రారంభించవచ్చు, వాటిని సకాలంలో అందించవచ్చు మరియు మీ దీర్ఘకాలిక లక్ష్యాలను సాధించడానికి దాన్ని నిర్మించవచ్చు.

Talk to our investment specialist

4. మీ ప్రమాదాన్ని అంచనా వేయండి

పెట్టుబడి పెడుతున్నారు మీ దీర్ఘకాలిక సంపద నిర్వహణలో పెద్ద పాత్ర పోషిస్తుంది. పెట్టుబడి ప్రారంభించడానికి ఇది చాలా ఆలస్యం కాదు. ఏదైనా పెట్టుబడి రిస్క్తో వస్తుందికారకం దానికి జోడించబడింది.ముందుగానే పెట్టుబడి పెట్టడం మీకు పెద్ద రిస్క్లను తీసుకునే సామర్థ్యాన్ని అందిస్తుంది మరియు తద్వారా అధిక రాబడిని పొందే అవకాశాన్ని అందిస్తుంది. కానీ పెట్టుబడి పెట్టడానికి ముందు, ఒకరు తమ స్వంత రిస్క్-టేకింగ్ సామర్థ్యాన్ని అంచనా వేయాలి లేదా వాటిని చేయాలిప్రమాద అంచనా వారి ప్రమాద ఆకలిని తెలుసుకోవడం. రిస్క్ ప్రొఫైలింగ్ మీరు ఎంత రిస్క్ తీసుకోవచ్చు మరియు తదనుగుణంగా పెట్టుబడి పెట్టవచ్చు. నష్టాన్ని అంచనా వేయడం అనేది నష్టాన్ని తట్టుకోగల సామర్థ్యం, ఉద్దేశించిన హోల్డింగ్ వ్యవధి, పెట్టుబడుల గురించిన పరిజ్ఞానం, ప్రస్తుత నగదు ప్రవాహాలు, ఆధారపడిన వ్యక్తులు మొదలైన అనేక అంశాలను కలిగి ఉంటుంది. దీర్ఘకాలంలో, పెట్టుబడి పోర్ట్ఫోలియోలో ఊహించని చర్య లేదా ఫలితాలను చూడకుండా ఉండేలా ఇది ప్రయత్నిస్తుంది.

పెట్టుబడిదారుడు రిస్క్ ప్రొఫైలింగ్కు గురైనప్పుడు, వారు ప్రయోజనం కోసం ప్రత్యేకంగా రూపొందించిన ప్రశ్నలకు సమాధానం ఇవ్వాలి. ఆ ప్రశ్నలకు సమాధానాలు రికార్డ్ చేయబడతాయి మరియు వారి రిస్క్ ఆకలిని లెక్కించడానికి ఉపయోగించబడతాయి. ఈ ప్రశ్నల సెట్ వేర్వేరుగా ఉంటుందిమ్యూచువల్ ఫండ్ హౌసెస్ లేదా పంపిణీదారులు. ప్రశ్నలకు సమాధానమిచ్చిన తర్వాత పెట్టుబడిదారుడి స్కోర్ రిస్క్ తీసుకునే వారి సామర్థ్యాన్ని నిర్ణయిస్తుంది. పెట్టుబడిదారుడు అధిక-రిస్క్ తీసుకునేవాడు కావచ్చు, మధ్య-రిస్క్ తీసుకునేవాడు కావచ్చు లేదా తక్కువ-రిస్క్ తీసుకునేవాడు కావచ్చు.

5. ఆస్తి కేటాయింపు

మీరు రిస్క్ ఆకలిని బట్టి డెట్ మరియు ఈక్విటీ వంటి మీ ఆస్తి తరగతుల మిశ్రమాన్ని నిర్ణయించుకోవాలి. ఆస్తి కేటాయింపు దూకుడుగా ఉంటుంది (ప్రధానంగా ఈక్విటీలో పెట్టుబడి పెట్టడం), మితమైన (ఎక్కువ మొగ్గు చూపడం)రుణ నిధి) లేదా అది సంప్రదాయవాదంగా ఉండవచ్చు (ఈక్విటీ వైపు తక్కువ మొగ్గు చూపుతుంది). మీరు మీ పెట్టుబడి పోర్ట్ఫోలియోలో కలిగి ఉండాలనుకుంటున్న ఆస్తి కేటాయింపుతో మీ రిస్క్ ప్రొఫైల్ లేదా రిస్క్ తీసుకునే సామర్థ్యాన్ని సరిపోల్చాలి.

ఉదాహరణకి:

| దూకుడు | మోస్తరు | సంప్రదాయవాది | |

|---|---|---|---|

| వార్షిక రాబడి (p.a.) | 15.7% | 13.4% | 10.8% |

| ఈక్విటీ | 50% | 35% | 20% |

| అప్పు | 30% | 40% | 40% |

| బంగారం | 10% | 10% | 10% |

| నగదు | 10% | 15% | 30% |

| మొత్తం | 100% | 100% | 100% |

6. ఉత్పత్తి ఎంపిక

మీరు ఇప్పుడు బడ్జెట్ను రూపొందించారు, స్పష్టమైన లక్ష్యాలను నిర్దేశించుకున్నారు, సరైన రిస్క్ ప్రొఫైలింగ్తో పెట్టుబడి పెట్టాలని నిర్ణయించుకున్నారు మరియు మీ ఆస్తి కేటాయింపును పూర్తి చేసారు. ఈ దశలు మీ ఉత్పత్తి ఎంపికను సులభతరం చేస్తాయి. మీ రిస్క్ ప్రొఫైలింగ్ సరైన ఉత్పత్తులను ఎంచుకోవడానికి స్పష్టమైన దిశను అందిస్తుంది. అనుభవం లేని వ్యక్తి నుండి అనుభవజ్ఞులైన పెట్టుబడిదారుల వరకు,మ్యూచువల్ ఫండ్స్ పెట్టుబడికి ఇష్టపడే మార్గం. అయితే, మీరు మీ పోర్ట్ఫోలియోలో సరైన ఉత్పత్తిని పొందారని నిర్ధారించుకోవడం చాలా కీలకం. మీరు వంటి విభిన్న పరిమాణాత్మక మరియు గుణాత్మక అంశాలను పరిగణించవచ్చుమ్యూచువల్ ఫండ్ రేటింగ్స్, వ్యయ నిష్పత్తులు & నిష్క్రమణ లోడ్లు, ట్రాక్ రికార్డ్అసెట్ మేనేజ్మెంట్ కంపెనీ, మీ కోసం సరైన ఉత్పత్తిని ఎంచుకోవడానికి ఫండ్ మేనేజర్ యొక్క గత ఫలితాలు మొదలైనవి. ఉత్తమ మ్యూచువల్ ఫండ్ స్కీమ్ను ఎంచుకోవడానికి మీరు గుణాత్మక మరియు పరిమాణాత్మక కారకాలు రెండింటిలో సరైన బ్యాలెన్స్ కలిగి ఉండాలి.

7. మీ పెట్టుబడి ప్రణాళికను పర్యవేక్షించండి, సమీక్షించండి మరియు తిరిగి బ్యాలెన్స్ చేయండి

మీరు చేసిన పెట్టుబడులను పర్యవేక్షించడం అవసరం. పెట్టుబడులను క్రమం తప్పకుండా సమీక్షించడం మరియు రీబ్యాలెన్సింగ్ చేయడం వల్ల రిస్క్ వచ్చే అవకాశం తగ్గుతుంది. మీరు మీ ఆర్థిక ప్రణాళిక పట్ల క్రమశిక్షణతో కూడిన విధానాన్ని కలిగి ఉండాలి మరియు ప్రతి మూడు నెలల తర్వాత మీరు చేసిన పెట్టుబడిని పర్యవేక్షించాలి. ఫైనాన్షియల్ మార్కెట్లు అస్థిరంగా ఉంటాయి మరియు మీ పెట్టుబడి విలువ పెరగవచ్చు మరియు తగ్గవచ్చు. మ్యూచువల్ ఫండ్ను ఎంచుకోవడంలో మీరు తీసుకున్న పరిశోధన మరియు ప్రయత్నాలపై మీరు దృఢంగా ఉండాలి మరియు స్వల్పకాలిక నష్టాల విషయంలో భయపడకుండా ఉండాలి. మీరు ప్లాన్లో కొన్ని మార్పులు చేయాలని నిర్ణయించుకుంటే, మునుపటి ప్లాన్ని అమలు చేయడానికి తగిన సమయం ఇచ్చిన తర్వాత ఆ మార్పులు చేయాలి. రీబ్యాలెన్సింగ్ చర్య కనీసం ఒక సంవత్సరం ముందు చేయకూడదు.

అలాగే, ఇది మీ భవిష్యత్ పెట్టుబడుల గురించి మరియు మీ లక్ష్యాలను చేరుకోవడానికి మీరు ఎంత దూరం ప్రయాణించారు అనే దాని గురించి మీకు ఒక ఆలోచనను అందిస్తుంది. చాలా మంది వ్యక్తులు ఉన్నత-తరగతి ఆర్థిక ప్రణాళికతో ప్రకాశవంతంగా ప్రారంభిస్తారు, కానీ చాలా తక్కువ మంది మాత్రమే సరైన పర్యవేక్షణ మరియు రీబ్యాలెన్సింగ్తో చివరి వరకు దానిని అనుసరించగలుగుతారు. ఇది అంత సులభం కాకపోవచ్చు, కానీ వీలైనంత వరకు ప్రణాళికను అనుసరించాలి.

ఆర్థిక ప్రణాళిక యొక్క ప్రయోజనాలు

- మీరు భవిష్యత్తు కోసం ఆర్థికంగా బాగా సిద్ధంగా ఉంటారు.

- ఆర్థిక ప్రణాళిక లేని చాలా మంది వ్యక్తుల కంటే మీ జీవనశైలి మెరుగ్గా ఉంటుంది. మెరుగైన జీవనశైలితో ఒత్తిడి లేని జీవితాన్ని గడపవచ్చు.

- మీరు మరియు మీ కుటుంబం ఆర్థికంగా సురక్షితంగా ఉంటారు.

- అత్యంత ముఖ్యమైనది - మీరు మీ జీవితాన్ని & మీ భవిష్యత్తును నియంత్రిస్తారు!

- మీ భవిష్యత్తు ఆర్థిక స్థిరత్వానికి ఆర్థిక ప్రణాళిక కీలకం. పైన పేర్కొన్న అన్ని అంశాలను పరిగణనలోకి తీసుకుని వాస్తవిక లక్ష్యాలతో ప్రణాళిక రూపొందించడం ముఖ్యం. ఈరోజే ఆర్థిక ప్రణాళికను రూపొందించుకోండి మరియు మీ భవిష్యత్తును సురక్షితం చేసుకోండి!

దూకుడు పెట్టుబడిదారుల కోసం ఉత్తమ మ్యూచువల్ ఫండ్స్

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. DSP BlackRock Equity Opportunities Fund Growth ₹586.037

↑ 6.48 ₹12,598 1.1 -6.1 13.8 18.9 25.9 23.9 Large & Mid Cap L&T Emerging Businesses Fund Growth ₹73.438

↑ 0.18 ₹13,334 -11.3 -18.5 1.6 16.5 34.3 28.5 Small Cap Aditya Birla Sun Life Small Cap Fund Growth ₹77.2908

↑ 0.32 ₹4,054 -6.9 -16.6 2.9 13.2 27.6 21.5 Small Cap Kotak Standard Multicap Fund Growth ₹78.291

↑ 1.11 ₹45,433 1.4 -4.4 8.6 14.1 21.8 16.5 Multi Cap Motilal Oswal Multicap 35 Fund Growth ₹56.3349

↑ 0.62 ₹11,172 -3.7 -9.9 15.6 19.6 21.8 45.7 Multi Cap Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 Large & Mid Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

మితమైన పెట్టుబడిదారులకు ఉత్తమ మ్యూచువల్ ఫండ్లు

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Aditya Birla Sun Life Medium Term Plan Growth ₹39.257

↑ 0.05 ₹2,144 5.2 6.9 14.4 14.3 12.6 10.5 Medium term Bond SBI Magnum Gilt Fund Growth ₹66.2646

↑ 0.05 ₹11,257 4.5 5 11.4 8.5 7.2 8.9 Government Bond UTI Gilt Fund Growth ₹62.9482

↑ 0.06 ₹644 4.4 5 11 7.8 6.3 8.9 Government Bond Nippon India Gilt Securities Fund Growth ₹38.2126

↑ 0.03 ₹2,126 4.2 4.7 11 7.6 6.1 8.9 Government Bond Aditya Birla Sun Life Government Securities Fund Growth ₹81.4871

↑ 0.01 ₹1,992 4.3 4.6 11 7.5 6.7 9.1 Government Bond ICICI Prudential Gilt Fund Growth ₹102.241

↑ 0.08 ₹6,356 3.9 5.5 10.8 8.4 7.4 8.2 Government Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

కన్జర్వేటివ్ పెట్టుబడిదారుల కోసం ఉత్తమ మ్యూచువల్ ఫండ్లు

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Aditya Birla Sun Life Savings Fund Growth ₹540.322

↑ 0.27 ₹14,988 2.2 4.1 7.9 7 7.9 7.84% 5M 19D 7M 20D Ultrashort Bond Indiabulls Liquid Fund Growth ₹2,493.62

↑ 0.46 ₹158 1.9 3.7 7.3 6.7 7.4 7.02% 1M 2D 1M 2D Liquid Fund PGIM India Insta Cash Fund Growth ₹335.787

↑ 0.06 ₹391 1.9 3.7 7.3 6.8 7.3 7.17% 1M 21D 1M 24D Liquid Fund Principal Cash Management Fund Growth ₹2,275.52

↑ 0.37 ₹6,619 1.8 3.6 7.2 6.8 7.3 7.22% 1M 17D 1M 17D Liquid Fund JM Liquid Fund Growth ₹70.3894

↑ 0.04 ₹3,341 1.8 3.6 7.2 6.7 7.2 7.13% 1M 10D 1M 13D Liquid Fund Axis Liquid Fund Growth ₹2,872.2

↑ 0.48 ₹42,867 1.9 3.7 7.3 6.8 7.4 7.17% 1M 9D 1M 9D Liquid Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

ఆర్థిక ప్రణాళికను రూపొందించేటప్పుడు సాధారణ తప్పులు

వాటిలో కొన్నింటిని చూద్దాంసాధారణ తప్పులు ఆర్థిక ప్రణాళికను రూపొందించేటప్పుడు ఇది జరుగుతుంది:

1. అవాస్తవ లక్ష్యాలను నిర్దేశించడం

చాలా సార్లు ప్రజలు సాధించడానికి చాలా అవాస్తవికమైన లక్ష్యాలను నిర్దేశిస్తారు. వారి ప్రస్తుత ఆర్థిక పరిస్థితిపై లోతైన అవగాహన లేకపోవడం వల్ల ఇది జరుగుతుంది.

2. తొందరపాటు నిర్ణయాలు తీసుకోవడం

ఆర్థిక ప్రణాళికను అమలు చేయడం ఓపికతో కూడిన పని. ప్రజలు కొన్నిసార్లు సహనం కోల్పోయి సహజంగానే కొన్ని నిర్ణయాలు తీసుకుంటారు. ఆ సమయంలో ఆ నిర్ణయాలు సరైనవిగా అనిపించవచ్చు కానీ భవిష్యత్తులో అది ప్రతికూల ప్రభావాన్ని చూపవచ్చు.

3. ఫైనాన్షియల్ ప్లానింగ్ కేవలం పెట్టుబడి పెట్టడం కాదు

ఫైనాన్షియల్ ప్లానింగ్ అంటే పెట్టుబడి పెట్టడమే కాదు. ఇది సంపద నిర్వహణ వంటి ఇతర క్లిష్టమైన వ్యవహారాలను కూడా కలిగి ఉంటుంది,పన్ను ప్రణాళిక,భీమా, మరియుపదవీ విరమణ ప్రణాళిక. మంచి ఆర్థిక ప్రణాళికలో పెట్టుబడి అనేది ఒక అంశం.

4. ప్రణాళికను కాలానుగుణంగా మూల్యాంకనం చేయడంలో నిర్లక్ష్యం చేయడం

ప్రణాళికను అమలు చేస్తున్నప్పుడు ప్రజలు చేసే అత్యంత సాధారణ తప్పులలో ఇది ఒకటి. మీ ఆర్థిక ప్రణాళికను ఎప్పటికప్పుడు సమీక్షించడం వల్ల మీ ప్రస్తుత పురోగతి గురించి మీకు ఒక ఆలోచన వస్తుంది. ఇది దీర్ఘకాలిక లక్ష్యాలను చెక్కుచెదరకుండా ఉంచడం ద్వారా మీ ప్రస్తుత పరిస్థితికి అనుగుణంగా మీ ప్లాన్ని మళ్లీ తనిఖీ చేయడానికి మరియు మళ్లీ బ్యాలెన్స్ చేయడానికి మిమ్మల్ని అనుమతిస్తుంది.

5. ధనవంతులు మాత్రమే ఆర్థిక ప్రణాళిక వేస్తారు

ప్రణాళికను రూపొందించేటప్పుడు మరొక సాధారణ తప్పు. ఆర్థిక ప్రణాళిక అనేది వారి ఆర్థిక పరిస్థితులతో సంబంధం లేకుండా ప్రతి ఒక్కరికీ ఉంటుంది.

6. సంక్షోభం కోసం వేచి ఉండండి

అటువంటి సంఘటన తలెత్తే వరకు వేచి ఉండటం కంటే సంక్షోభాన్ని పరిష్కరించడానికి ఆర్థిక ప్రణాళికను ఏర్పాటు చేసుకోవడం ఉత్తమం.

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.