Table of Contents

- ఫిక్స్డ్ డిపాజిట్ (FD) అంటే ఏమిటి

- ఫిక్స్డ్ డిపాజిట్ లేదా ఎఫ్డిలో పెట్టుబడి పెట్టడం వల్ల కలిగే ప్రయోజనాలు

- ఫిక్స్డ్ డిపాజిట్ యొక్క ప్రతికూలతలు

- ఫిక్స్డ్ డిపాజిట్ (FD)కి ప్రత్యామ్నాయం

- తరచుగా అడిగే ప్రశ్నలు

- 1. ఫిక్స్డ్ డిపాజిట్లలో డబ్బు ఎందుకు ఉంచాలి?

- 2. రుణం పొందడానికి నేను ఫిక్స్డ్ డిపాజిట్ను ఎప్పుడు ఉపయోగించగలను?

- 3. FD మెచ్యూర్ కావడానికి నేను ఎందుకు వేచి ఉండాలి?

- 4. మెచ్యూరిటీకి ముందు నేను FDని ఉపసంహరించుకుంటే ఏమి జరుగుతుంది?

- 5. FDని దాని సమయానికి ముందే ఉపసంహరించుకోవడానికి నేను పెనాల్టీ చెల్లించాలా?

- 6. డిపాజిటర్ మరణిస్తే ఏమి జరుగుతుంది?

- 7. నేను బహుళ FDలను సెటప్ చేయవచ్చా?

- 8. నేను నా FDలను డైవర్సిఫై చేయాలా?

- 9. FD ఎప్పుడు పన్ను విధించబడుతుంది?

ఫిక్సెడ్ డిపాజిట్ లేదా FD

స్థిర డిపాజిట్ ఎల్లప్పుడూ అత్యంత సాధారణ మార్గాలలో ఒకటిపెట్టుబడి పెడుతున్నారు భారతదేశం లో. వారు ఎల్లప్పుడూ సంప్రదాయవాదులకు మొదటి ఎంపికపెట్టుబడిదారుడు ఎందుకంటే అవి దాదాపు ఎటువంటి ప్రమాదాన్ని కలిగి ఉండవు. కానీ, ఇటీవలి పెద్ద నోట్ల రద్దు కారణంగా చాలా బ్యాంకులు ఫిక్స్డ్ డిపాజిట్ వడ్డీ రేట్లను భారీగా తగ్గించాయి. ఇది పెట్టుబడిదారుడి రాబడిని ప్రభావితం చేస్తుంది, అతను ఇతర పెట్టుబడి మార్గాలను వెతకవలసి వస్తుంది.

ఫిక్స్డ్ డిపాజిట్ (FD) అంటే ఏమిటి

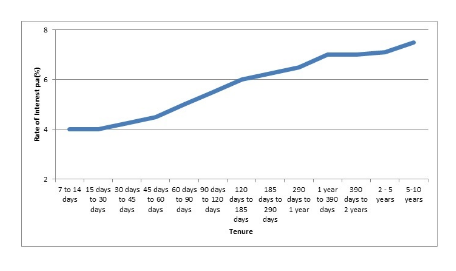

ఫిక్స్డ్ డిపాజిట్ అనేది బ్యాంకులు స్థిర పదవీకాలం మరియు ఆఫర్ కోసం అందించే ఒక రకమైన ఆర్థిక సాధనాలుస్థిర వడ్డీ రేటు. దిFD వడ్డీ రేట్లు పెట్టుబడి కాలవ్యవధిని బట్టి 4%-8% వరకు మారుతూ ఉంటాయి. ఎక్కువ పదవీకాలం, ఎక్కువ వడ్డీ రేటు మరియు దీనికి విరుద్ధంగా కనిపిస్తుంది. అలాగే, పెట్టుబడిదారు సీనియర్ సిటిజన్ అయితే, సాధారణంగా FD వడ్డీ రేటు వర్తిస్తుంది0.25-0.5% సాధారణ రేటు కంటే ఎక్కువ.

ఫిక్స్డ్ డిపాజిట్ లేదా ఎఫ్డిలో పెట్టుబడి పెట్టడం వల్ల కలిగే ప్రయోజనాలు

FDపై హామీ ఇవ్వబడిన రాబడి

ఫిక్స్డ్ డిపాజిట్ (ఎఫ్డి) స్కీమ్లో పెట్టుబడి పెట్టడం వల్ల వచ్చే అతిపెద్ద ప్రయోజనం ఏమిటంటే, రాబడితో సంబంధం లేకుండా హామీ ఇవ్వబడుతుందిసంత మెచ్యూరిటీ తేదీలో పరిస్థితి. కానీ ఇతర క్రెడిట్ సాధనాల మాదిరిగానే, ఫిక్స్డ్ డిపాజిట్ వెనుక ఉన్న క్రెడిట్ కూడాబ్యాంక్ దానిని జారీ చేయడం. అలాగే, మరో ముఖ్యమైన విషయం ఏమిటంటే, ఒక బ్యాంకులో ప్రతి డిపాజిటర్ గరిష్టంగా బీమా చేయబడతారుINR 1.00,000 (ఒక లక్ష రూపాయలు) డిపాజిట్ ద్వారాభీమా మరియు క్రెడిట్ గ్యారెంటీ కార్పొరేషన్ (DICGC).

పొదుపు ఖాతాతో పోలిస్తే FD వడ్డీ రేటు ఎక్కువ

ఫిక్స్డ్ డిపాజిట్లు దాదాపు 4-8% p.a వడ్డీ రేటును అందిస్తాయి. అయితే,పొదుపు ఖాతా సంవత్సరానికి 4% వడ్డీ రేటును మాత్రమే ఆఫర్ చేయండి. 4% కంటే ఎక్కువ ఆఫర్ చేసే బ్యాంకులకు కనీస బ్యాలెన్స్ దాదాపు INR 1 లక్ష మరియు అంతకంటే ఎక్కువ ఉండాలి. అలాగే, సేవింగ్స్ ఖాతాలో మినిమమ్ బ్యాలెన్స్ నిర్వహించకపోతే, బ్యాంకు ప్రతి నెలా నిర్వహణ ఛార్జీలను వసూలు చేయవచ్చు.ఖాతా నిలువ సూచించిన కనీస ఖాతా కంటే దిగువన ఉంది. అందువల్ల, ఫిక్స్డ్ డిపాజిట్లను ఉత్తమ ఎంపిక చేయడం.

ఫిక్స్డ్ డిపాజిట్ని రుణానికి సెక్యూరిటీగా ఉపయోగించవచ్చు

చాలా బ్యాంకులు ఫిక్స్డ్ డిపాజిట్లను రుణాలకు వ్యతిరేకంగా సెక్యూరిటీగా అంగీకరిస్తాయి. వారు ప్రధాన మొత్తాన్ని పరిగణనలోకి తీసుకుంటారు మరియు FDపై ఛార్జీని సృష్టిస్తారు. రియల్ ఎస్టేట్ లేదా ఇతర ఆస్తులను లోన్ సెక్యూరిటీగా ఉంచుకోవడంతో పోలిస్తే ఇది వేగవంతమైన ప్రక్రియ.

పదవీకాలం మరియు రిటర్న్లను ఎంచుకోవడానికి అనుకూలత

ఫిక్స్డ్ డిపాజిట్ డిపాజిట్ యొక్క కాలవ్యవధిని ఎంచుకునే సౌలభ్యాన్ని అందిస్తుంది. మీరు పెట్టుబడి సమయంలో నిర్ణయించుకోవచ్చు, దాని వ్యవధి ఎంత ఉండాలి. పెట్టుబడిదారు తన రాబడి యొక్క ఫ్రీక్వెన్సీని కూడా నిర్ణయించవచ్చు. నెలవారీ, త్రైమాసికం లేదా వార్షికంగా రిటర్న్లు అందుకోవచ్చు.

Talk to our investment specialist

ఫిక్స్డ్ డిపాజిట్ యొక్క ప్రతికూలతలు

FD రిటర్న్లు పన్ను పరిధిలోకి వస్తాయి

ఫిక్స్డ్ డిపాజిట్లో పెట్టుబడి పెట్టడంలో ఉన్న అతి పెద్ద లోపం ఏమిటంటే, అందుకున్న FD వడ్డీ పూర్తిగా పన్ను విధించబడుతుంది. ఒకవేళ FD వడ్డీ రేటు ముగిసినట్లయితేINR 10,000, బ్యాంకులు తీసివేయడానికి అధికారం కలిగి ఉంటాయిTDS @ 10% p.a. మొత్తం వడ్డీ పెట్టుబడిదారు మొత్తంలో చేర్చబడుతుందిఆదాయం ఆపై వ్యక్తిగత స్లాబ్ రేటు ప్రకారం పన్ను విధించబడుతుంది.

ఎగ్జిట్ లోడ్ FDపై వర్తిస్తుంది

ఎఫ్డిలలో పెట్టుబడి పెట్టడం వల్ల వచ్చే మరో ప్రధాన ప్రతికూలత ఎగ్జిట్ లోడ్. ఎగ్జిట్ లోడ్ అనేది FDని ముందుగానే ఉపసంహరించుకున్నప్పుడు విధించబడే పెనాల్టీ. పెట్టుబడిదారుడు ఫిక్స్డ్ డిపాజిట్లను పరంగా అననుకూలంగా చేయడంలో విలువైన ఆసక్తిని కోల్పోతాడుద్రవ్యత.

ద్రవ్యోల్బణం హెడ్జ్ కాదు

ద్రవ్యోల్బణం హెడ్జింగ్ సాధనాలు కరెన్సీ తగ్గిన విలువ నుండి రక్షణ కల్పించేవి. ఫిక్స్డ్ డిపాజిట్ అనేది ద్రవ్యోల్బణం హెడ్జ్గా పని చేయదు, తద్వారా పెట్టుబడిదారుల రాబడిని తినేస్తుంది.

ఫిక్స్డ్ డిపాజిట్ (FD)కి ప్రత్యామ్నాయం

FD వడ్డీ రేట్లు భారీగా తగ్గించబడినందున, పెట్టుబడిదారులు తమ డబ్బుకు ఎక్కువ విలువ ఇచ్చే ఇతర ఎంపికలను చూడాలి.

కమర్షియల్ పేపర్ (CP)

CPలు వారి స్వల్పకాలిక బాధ్యతలను తీర్చడానికి పెద్ద సంస్థలు మరియు ఆర్థిక సంస్థలచే జారీ చేయబడతాయి. వాటిని సాధారణంగా ప్రామిసరీ నోట్లు అని పిలుస్తారు, అవి అసురక్షితమైనవి మరియు రాయితీపై విక్రయించబడతాయిముఖ విలువ. వారి పరిపక్వత కాలం 7 రోజుల నుండి 1 సంవత్సరం వరకు ఎక్కడైనా ఉండవచ్చు.

ట్రెజరీ బిల్లులు (టి-బిల్లులు)

T-బిల్లులు ఒక దేశం యొక్క సెంట్రల్ బ్యాంక్ జారీ చేసే స్వల్పకాలిక ఆర్థిక సాధనాలు. రాబడులు అంత ఎక్కువగా లేనప్పటికీ, మార్కెట్ నష్టాలను కలిగి ఉండనందున ఇది సురక్షితమైన పెట్టుబడుల రూపాల్లో ఒకటి. T-బిల్లుల మెచ్యూరిటీ కాలాలు 3-నెలలు, 6-నెలలు మరియు 1 సంవత్సరం నుండి మారుతూ ఉండవచ్చు.

డిపాజిట్ల సర్టిఫికేట్ (CD)

CDలు బ్యాంకులు మరియు ఆర్థిక సంస్థలు అందించే టర్మ్ డిపాజిట్లు. ఇది పొదుపు ధృవీకరణ పత్రంస్థిర వడ్డీ రేటు మరియు స్థిర మెచ్యూరిటీ వ్యవధి. CDలు మరియు ఫిక్స్డ్ డిపాజిట్ల మధ్య ఉన్న ఒకే ఒక్క తేడా ఏమిటంటే CDలను వాటి మెచ్యూరిటీ తేదీ వరకు ఉపసంహరించుకోలేము, తద్వారా నిధులను పూర్తిగా బ్లాక్ చేస్తుంది.

లిక్విడ్ ఫండ్స్ / అల్ట్రా షార్ట్ బాండ్ ఫండ్స్

పెట్టుబడిదారులు కూడా పెట్టుబడి పెట్టవచ్చులిక్విడ్ ఫండ్స్ ఇది ఫిక్స్డ్ డిపాజిట్ల మాదిరిగానే రాబడిని అందిస్తుంది మరియు అదే సమయంలో లిక్విడిటీ, పెనాల్టీ లేకుండా ఉపసంహరణను అందిస్తుంది. అలాగే, ఎక్కువ కాలం (> 3 సంవత్సరాలు) ఉంచినట్లయితే అవి దీర్ఘకాలికంగా ఆకర్షిస్తాయిరాజధాని ఉపాంత రేటుతో పన్నుకు బదులుగా లాభాలు వాటిని పన్ను సమర్థవంతంగా చేస్తాయి.

వాటిలో కొన్నిఉత్తమ లిక్విడ్ ఫండ్స్ & మెచ్యూరిటీకి దిగుబడి ఆధారంగా పెట్టుబడి పెట్టడానికి అల్ట్రా షార్ట్ బాండ్ ఫండ్స్ (ytm) & 2 సంవత్సరాల కంటే తక్కువ ప్రభావవంతమైన మెచ్యూరిటీ.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Savings Fund Growth ₹540.054

↑ 0.15 ₹14,988 2.1 4 7.8 7 7.9 7.84% 5M 19D 7M 20D ICICI Prudential Ultra Short Term Fund Growth ₹27.308

↑ 0.01 ₹13,017 2.1 3.8 7.5 6.8 7.5 7.74% 5M 1D 7M 6D Nippon India Ultra Short Duration Fund Growth ₹3,974.98

↑ 0.79 ₹7,545 2 3.7 7.3 6.6 7.2 7.73% 5M 4D 7M 1D DSP BlackRock Money Manager Fund Growth ₹3,362.58

↑ 0.53 ₹2,902 2.2 3.8 7.2 6.4 6.9 7.64% 5M 8D 5M 23D Kotak Savings Fund Growth ₹42.2987

↑ 0.01 ₹12,726 2.1 3.7 7.3 6.6 7.2 7.63% 5M 23D 6M 7D UTI Ultra Short Term Fund Growth ₹4,183.42

↑ 0.65 ₹3,385 2 3.7 7.3 6.5 7.2 7.58% 4M 14D 4M 22D Principal Ultra Short Term Fund Growth ₹2,654.14

↑ 0.37 ₹2,005 1.8 3.3 6.5 5.9 6.4 7.54% 6M 7D 6M 15D SBI Magnum Ultra Short Duration Fund Growth ₹5,893.76

↑ 1.24 ₹11,987 2.1 3.8 7.5 6.7 7.4 7.53% 5M 5D 8M 8D Invesco India Ultra Short Term Fund Growth ₹2,661.32

↑ 0.43 ₹1,337 2.1 3.8 7.4 6.6 7.5 7.5% 5M 13D 5M 29D BOI AXA Ultra Short Duration Fund Growth ₹3,121.55

↑ 0.35 ₹157 2 3.5 6.9 6.2 6.7 7.46% 5M 19D 5M 23D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 16 Apr 25

ఫిక్స్డ్ డిపాజిట్లకు ఇతర ప్రత్యామ్నాయాలుమ్యూచువల్ ఫండ్స్ లేదామనీ మార్కెట్ ఫండ్స్. మ్యూచువల్ ఫండ్స్తో ఫిక్స్డ్ డిపాజిట్లను పోల్చినప్పుడు, రిస్క్లో నిర్దిష్ట వ్యత్యాసాలతో రెండో రాబడిని పోల్చవచ్చు లేదా కొంచెం ఎక్కువగా ఉంటుందికారకం.

ఫిక్స్డ్ డిపాజిట్ రాబడులను తగ్గించడం వలన, మీ రాబడిని ఆప్టిమైజ్ చేయడానికి ఇతర పెట్టుబడి ఎంపికలను తీవ్రంగా పరిగణించాల్సిన సమయం ఇది. కాబట్టి, తెలివిగా ఎంచుకోండి మరియుతెలివిగా పెట్టుబడి పెట్టండి నేడు!

తరచుగా అడిగే ప్రశ్నలు

1. ఫిక్స్డ్ డిపాజిట్లలో డబ్బు ఎందుకు ఉంచాలి?

A- ఫిక్స్డ్ డిపాజిట్లు హామీతో కూడిన రాబడిని అందిస్తాయి, ఇది భద్రతా వలయాలుగా పనిచేస్తుంది. మీరు మీ పెట్టుబడులపై సంవత్సరానికి 4% నుండి 8% రాబడికి హామీ ఇవ్వవచ్చు, అందుకే మీరు డబ్బును ఫిక్స్డ్ డిపాజిట్లలో ఉంచాలి.

2. రుణం పొందడానికి నేను ఫిక్స్డ్ డిపాజిట్ను ఎప్పుడు ఉపయోగించగలను?

A- రుణం పొందడానికి మీరు FDని సెక్యూరిటీగా ఉపయోగించవచ్చు. సాధారణంగా, లోన్ మొత్తం మీరు సెక్యూరిటీగా ఉపయోగిస్తున్న ఫిక్స్డ్ డిపాజిట్ మొత్తంపై ఆధారపడి ఉంటుంది.

3. FD మెచ్యూర్ కావడానికి నేను ఎందుకు వేచి ఉండాలి?

A- మెచ్యూరిటీ తర్వాత ఉపసంహరణ మీ డిపాజిట్పై గరిష్ట వడ్డీని ఇస్తుంది. అంతేకాకుండా, మీరు మెచ్యూరిటీ తర్వాత ఉపసంహరించుకుంటే ఎటువంటి ఎగ్జిట్ లోడ్ ఛార్జ్ చేయబడదు.

4. మెచ్యూరిటీకి ముందు నేను FDని ఉపసంహరించుకుంటే ఏమి జరుగుతుంది?

A- మీరు మెచ్యూరిటీకి ముందు FDని ఉపసంహరించుకుంటే, మీకు ఎగ్జిట్ లోడ్ లేదా పెనాల్టీ విధించబడుతుంది. అలాగే, మీరు గరిష్ట వడ్డీ రేట్ల ప్రయోజనాన్ని కోల్పోతారు. ముందస్తు నిష్క్రమణ, పరిమిత వడ్డీని మాత్రమే పొందుతుంది.

5. FDని దాని సమయానికి ముందే ఉపసంహరించుకోవడానికి నేను పెనాల్టీ చెల్లించాలా?

A- అవును, చాలా సందర్భాలలో, మీరు మెచ్యూరిటీకి ముందు FDని ఉపసంహరించుకుంటే పెనాల్టీ ఛార్జ్ చేయబడుతుంది, అయితే ఇది FD మొత్తంపై ఆధారపడి ఉంటుంది. ఆదర్శవంతంగా, పెనాల్టీ 0.50 శాతం.

6. డిపాజిటర్ మరణిస్తే ఏమి జరుగుతుంది?

A- డిపాజిటర్ మరణిస్తే, జాయింట్ హోల్డర్ ద్వారా FDని స్వయంచాలకంగా క్లెయిమ్ చేయవచ్చు. జాయింట్ హోల్డర్ లేకపోతే, దానిని నామినీ క్లెయిమ్ చేయాలి.

7. నేను బహుళ FDలను సెటప్ చేయవచ్చా?

A- అవును, మీరు ఒకే బ్యాంక్ లేదా వివిధ బ్యాంకుల్లో బహుళ ఫిక్స్డ్ డిపాజిట్లను సెటప్ చేయవచ్చు.

8. నేను నా FDలను డైవర్సిఫై చేయాలా?

A- అవును, మీరు మీ ఫిక్స్డ్ డిపాజిట్లను డైవర్సిఫై చేయాలి. మీరు వివిధ బ్యాంకుల FDలో పెట్టుబడి పెట్టడం లేదా RBI సేవింగ్స్ కొనుగోలు చేయడం గురించి ఆలోచించవచ్చుబాండ్లు లేదా ఇతర టర్మ్ డిపాజిట్ పథకాలు. ఇది మీ పెట్టుబడి పోర్ట్ఫోలియోను విభిన్నంగా ఉంచుతుంది.

9. FD ఎప్పుడు పన్ను విధించబడుతుంది?

A- మీ FD నుండి వచ్చే వడ్డీ రూ. కంటే ఎక్కువగా ఉంటే. 10,000, ఆపై పన్ను విధించబడుతుంది. బ్యాంక్ మీ FDలో 10% TDSని తీసివేస్తుంది. అంతేకాకుండా, మీరు అధిక ఆదాయ సమూహం కిందకు వస్తే, మీరు అదనంగా 10% పన్ను చెల్లించాలి.

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.

You Might Also Like