Table of Contents

ایکروئل فنڈز بمقابلہ دورانیہ کے فنڈز

جمع فنڈز اور دورانیہ کے فنڈز قرض کے زمرے میں آتے ہیں۔ یہ بنیادی طور پر ان دو حکمت عملیوں میں سے ایک ہیں۔قرض فنڈ پیروی. آئیے ان حکمت عملیوں کے بارے میں سیکھتے ہیں کہ وہ کس طرح ایک دوسرے سے مختلف ہیں۔بہترین ایکروئل فنڈز اور 2022 میں سرمایہ کاری کے لیے دورانیہ کے فنڈز۔

جمع پر مبنی حکمت عملی

اکروول فنڈز مثالی طور پر سود حاصل کرنے پر توجہ مرکوز کرتے ہیں۔آمدنی کی طرف سے پیش کردہ کوپن کے لحاظ سےبانڈز. یہ قرض کے فنڈز کی ایک قسم ہے جو عام طور پر مختصر سے درمیانے درجے کی پختگی کے کاغذات میں سرمایہ کاری کرتی ہے۔ یہ کاغذات درمیانے درجے سے اعلیٰ معیار کے ہوتے ہیں جبکہ میچورٹی تک سیکیورٹیز رکھنے پر توجہ مرکوز کرتے ہیں۔ ایکروئل فنڈز خریدو اور ہولڈ کی حکمت عملی اپناتے ہیں اور اس کے مقابلے میں بہتر منافع فراہم کرنے پر توجہ مرکوز کرتے ہیں۔بینک فکسڈ ڈپازٹس

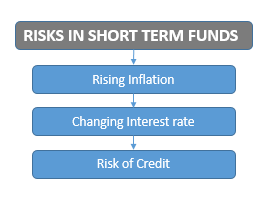

یہ فنڈز کریڈٹ رسک لیتے ہیں اور قدرے کم درجہ بندی والی سیکیورٹیز میں سرمایہ کاری کرتے ہیں، تاکہ زیادہ پیداوار حاصل کی جا سکے۔ اکروول فنڈز سے واپسی بھی کر سکتے ہیں۔سرمایہ فائدہ ہوتا ہے، لیکن یہ ان کے کل منافع کا ایک چھوٹا حصہ ہوتا ہے۔ عام طور پر، فنڈز جو جمع کرنے کی حکمت عملی پر عمل کرتے ہیں وہ عام طور پر مختصر مدت کے آلات خریدتے ہیں اور پختگی تک رکھنے کو ترجیح دیتے ہیں۔ اس کی وجہ یہ ہے کہ یہ شرح سود کے خطرے کو کم کرتا ہے۔ کارپوریٹ بانڈ فنڈز زیادہ پیداوار والے کارپوریٹ بانڈز میں سرمایہ کاری کرتے ہیں جن کی پختگی کی مدت کم ہوتی ہے۔

ایکروئل فنڈز ان سرمایہ کاروں کے لیے سرمایہ کاری کا ایک مثالی آپشن ہیں جو شرح سود کی نقل و حرکت کے بارے میں ایک نقطہ نظر رکھتے ہیں۔

الٹرامختصر مدت کے بانڈ فنڈز، ایف ایم پیز، اور شارٹ ٹرم بانڈ فنڈز اس حکمت عملی پر عمل کرتے ہیں۔ اگر ایکسرمایہ کار اپنے قرضے کے پورٹ فولیو سے مستقل واپسی کی ضرورت ہے اور وہ زیادہ خطرہ مول لینے کے لیے تیار نہیں ہے، مثالی طور پر ایکروئل پر مبنی فنڈز میں سرمایہ کاری کرنی چاہیے۔

یہ فنڈز ان سرمایہ کاروں کے لیے موزوں ہیں جو مستحکم منافع حاصل کرنا چاہتے ہیں۔ لیکن، ایک سرمایہ کار کو شرح سود کی نقل و حرکت پر ایک نظریہ ہونا چاہیے۔

یہ مشورہ دیا جاتا ہے کہ کم از کم 1-3 سال کے افق کے لیے ایکروئل فنڈز میں سرمایہ کاری کریں۔

Talk to our investment specialist

دورانیہ پر مبنی حکمت عملی

مثالی طور پر، وہ فنڈز جو دورانیہ پر مبنی حکمت عملی کی پیروی کرتے ہیں وہ طویل مدتی بانڈز میں سرمایہ کاری کرتے ہیں اور شرح سود میں کمی سے فائدہ اٹھاتے ہیں۔ وہ بانڈ کے کوپن کے ساتھ سرمایہ کی تعریف سے کماتے ہیں۔ لیکن، یہ فنڈز سود کی شرح کے خطرے سے دوچار ہیں اور اگر شرح سود بڑھ جاتی ہے تو یہ فنڈز سرمائے کے نقصان کو برداشت کر سکتے ہیں۔

اس حکمت عملی میں، فنڈ مینیجر شرح سود کی نقل و حرکت کی پیشین گوئی کرتا ہے۔ دورانیہ فنڈ مینیجر اپنے نقطہ نظر کے مطابق فنڈ کی مدت اور اوسط میچورٹی کو اکثر بڑھاتا یا گھٹاتا ہے۔ فنڈ مینیجر کی غلط پیشین گوئیاں دورانیہ پر مبنی قرض فنڈز کو نقصان پہنچا سکتی ہیں۔

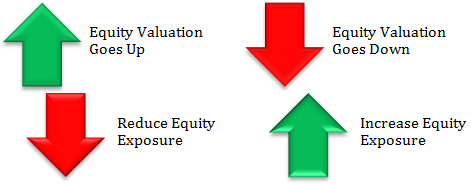

ایک فنڈ مینیجرز کی توجہ مدت کے انتظام پر زیادہ سے زیادہ ہوتی ہے تاکہ زیادہ سے زیادہ منافع حاصل کیا جا سکے۔ عام طور پر، جب شرح سود کم ہوتی ہے، مدت فنڈ مینیجر نسبتاً زیادہ مدت کا انتخاب کرتا ہے، تاکہ زیادہ سے زیادہکیپٹل گینز بڑھتی ہوئی بانڈ کی قیمتوں سے. اور اس کے برعکس صورت حال پر، یعنی، جب شرح سود بڑھ رہی ہو، تو فنڈ کی مدت کو کم سے کم کیا جائے گا، تاکہ پورٹ فولیو میں سرمائے کے نقصانات سے بچایا جا سکے۔

طویل مدتی آمدنی کے فنڈز اورگلٹ فنڈز مدت پر مبنی حکمت عملی پر عمل کریں۔ لہذا، یہ فنڈز ان سرمایہ کاروں کے لیے موزوں ہیں جو فنڈ سے وابستہ اتار چڑھاؤ کے ساتھ سوار ہو سکتے ہیں۔

یہ فنڈز ایک ایسے وقت میں بہتر منافع پیدا کر سکتے ہیں جب شرح سود نیچے کی طرف بڑھنے کے لیے مقرر ہو۔

فیصلہ کیسے کریں؟

چونکہ ان میں سے ہر ایک کا اپنا خطرہ ہوتا ہے، اس لیے ایک سرمایہ کار اپنے قرض کے پورٹ فولیو میں دونوں قسم کے فنڈز کا مجموعہ بھی اپنا سکتا ہے۔رسک پروفائل.

اکروول اسٹریٹجی فنڈ، اگر بہت زیادہ جارحانہ طریقے سے چلایا جائے تو، پورٹ فولیو میں کریڈٹ رسک میں اضافے کا باعث بن سکتا ہے۔ دوسری طرف، دورانیہ کی حکمت عملی کو شرح سود کے خطرے یا اتار چڑھاؤ کے خطرے کا سامنا کرنا پڑ سکتا ہے۔کال کریں۔ فنڈ مینیجر کی شرح سود کی نقل و حرکت غلط ہو جاتی ہے، وغیرہ۔

اس لیے، دونوں حکمت عملیوں کی اپنی خوبیاں ہیں اور سرمایہ کار کے لیے ایک مختلف رسک ریوارڈ تجویز ہے۔

سرفہرست 5 ایکروئل میوچل فنڈز

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity IDFC Corporate Bond Fund Growth ₹18.8091

↑ 0.01 ₹14,053 2.3 3.9 8.2 6.1 7.7 7.33% 3Y 3Y 10M 28D ICICI Prudential Corporate Bond Fund Growth ₹29.1692

↑ 0.04 ₹29,290 2.3 4.1 8.3 7.3 8 7.63% 2Y 7M 28D 4Y 8M 8D BNP Paribas Corporate Bond Fund Growth ₹26.776

↑ 0.06 ₹210 2.4 3.9 8.4 6.2 8.3 7.4% 3Y 5M 12D 4Y 8M 26D Franklin India Corporate Debt Fund Growth ₹96.1426

↑ 0.11 ₹754 2.1 3.9 7.9 6.2 7.6 7.62% 2Y 5M 16D 3Y 9M 14D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Mar 25

ٹاپ 5 دورانیے والے میوچل فنڈز

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Franklin India Corporate Debt Fund Growth ₹96.1426

↑ 0.11 ₹754 2.1 3.9 7.9 6.2 7.6 7.62% 2Y 5M 16D 3Y 9M 14D Aditya Birla Sun Life Corporate Bond Fund Growth ₹110.57

↑ 0.19 ₹25,293 2.5 4 8.7 7.1 8.5 7.48% 3Y 9M 14D 5Y 8M 19D ICICI Prudential Corporate Bond Fund Growth ₹29.1692

↑ 0.04 ₹29,290 2.3 4.1 8.3 7.3 8 7.63% 2Y 7M 28D 4Y 8M 8D Aditya Birla Sun Life Short Term Opportunities Fund Growth ₹46.5215

↑ 0.07 ₹8,689 2.3 3.9 8.2 6.7 7.9 7.72% 2Y 10M 13D 3Y 11M 5D ICICI Prudential Short Term Fund Growth ₹58.8004

↑ 0.07 ₹20,205 2.3 4 8.1 7.2 7.8 7.82% 2Y 6M 18D 4Y 7M 6D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 28 Mar 25

نتیجہ

دونوں، جمع اور مدت کی حکمت عملی مختلف اہداف اور حکمت عملیوں کے لیے اپنا مقصد پورا کرتی ہیں۔ اگر ہم گزشتہ ایک سال کے ریٹرن پر نظر ڈالیں تو ہمیں معلوم ہوتا ہے کہ دونوں زمروں نے ایک جیسا منافع کمایا ہے۔ لیکن جیسا کہ ہم سب سے زیادہ اتار چڑھاؤ والے دور کی طرف بڑھتے ہیں، یہ دیکھا جاتا ہے کہ جمع شدہ فنڈز دورانیہ کے مقابلے میں اچھی طرح سے بھڑک اٹھے ہیں۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔