+91-22-48913909

+91-22-48913909

Table of Contents

بہترین ریٹائرمنٹ میوچل فنڈز 2022 - 2023

ریٹائرمنٹ پلاننگ ہماری زندگی کا ایک لازمی حصہ ہے. بہت سے لوگ اپنی ریٹائرمنٹ کی منصوبہ بندی کم عمری میں شروع نہیں کرتے، لیکن یہ ضروری ہے کیونکہ ریٹائرمنٹ کارپس بنانے میں زیادہ وقت لگتا ہے۔ مثالی طور پر، کسی کو اپنی ریٹائرمنٹ کی منصوبہ بندی 20 سال کی عمر سے ہی شروع کر دینی چاہیے کیونکہ یہ بچت کے لیے کافی وقت دیتا ہے۔

اور یہ بھی کہ، آپ جتنا زیادہ پیسہ لگاتے رہیں گے، ایکویٹی میں منافع اتنا ہی زیادہ ہوگا۔مارکیٹ. تو، آئیے سمجھتے ہیں کہ کوئی اپنے ریٹائرمنٹ کے اہداف کو کیسے حاصل کر سکتا ہے۔میوچل فنڈز میں سرمایہ کاریبہترین ریٹائرمنٹ کے ساتھ ساتھباہمی چندہ سرمایا لگانا.

Talk to our investment specialist

ریٹائرمنٹ پلاننگ کے لیے میوچل فنڈز کیوں؟

میوچل فنڈز کو منصوبہ بندی کے لیے ایک سمارٹ ٹول سمجھا جاتا ہے،مالی اہداف جیسے ریٹائرمنٹ، بچے کی تعلیم، گھر/کار کی خریداری، ورلڈ ٹور وغیرہ۔ میوچل فنڈز خاص طور پر لوگوں کی مختلف سرمایہ کاری کی ضروریات کے مطابق بنائے گئے ہیں۔ سرمایہ کار وسیع سے فنڈز چن سکتے ہیں۔رینج ایکویٹی، قرض، اور ہائبرڈ فنڈز جیسی میوچل فنڈ اسکیموں کا۔ سیکورٹی اینڈ ایکسچینج بورڈ آف انڈیا (SEBI) نے حال ہی میں ایک علیحدہ زمرہ متعارف کرایا ہے جسے ’حل اورینٹڈ اسکیمز‘ کہا جاتا ہے جس میں بنیادی طور پر ریٹائرمنٹ اور بچوں کی سرمایہ کاری کی اسکیم شامل ہیں۔

SEBI نے ان منصوبوں کے لیے ایک الگ زمرہ دیا ہے تاکہ سرمایہ کار آسانی سے نظم و ضبط کے ساتھ اپنی ریٹائرمنٹ کی منصوبہ بندی کر سکیں۔ یہ حل پر مبنی ریٹائرمنٹ اسکیمیں 5 سال یا ریٹائرمنٹ تک کی مقررہ مدت کے ساتھ آتی ہیں۔ سرمایہ کاروں کو ان کے ریٹائرمنٹ کے سرمایہ کاری کے اہداف کو حاصل کرنے کے لیے طویل مدت تک سرمایہ کاری میں رکھنے کا یہ ایک اچھا طریقہ ہے۔ اس اسکیم میں سرمایہ کاری کرنے کے خواہشمند سرمایہ کار، یہاں کچھ اسکیمیں ہیں جن پر آپ غور کر سکتے ہیں۔سرمایہ کاری میں

بہترین ریٹائرمنٹ میوچل فنڈ- حل پر مبنی اسکیمیں

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Tata Retirement Savings Fund-Moderate Growth ₹58.3679

↓ -0.93 ₹1,908 -10.2 -9.2 5.5 11.1 19.1 19.5 Retirement Fund Tata Retirement Savings Fund - Progressive Growth ₹58.3513

↓ -1.17 ₹1,803 -13.2 -12.8 3.6 11.3 20.8 21.7 Retirement Fund Tata Retirement Savings Fund - Conservative Growth ₹30.3009

↓ -0.14 ₹169 -2.3 -1.9 5.5 6.7 9.2 9.9 Retirement Fund HDFC Retirement Savings Fund - Equity Plan Growth ₹46.145

↓ -0.72 ₹5,571 -7.3 -9.6 3.5 16.4 30.5 18 Retirement Fund HDFC Retirement Savings Fund - Hybrid - Debt Plan Growth ₹20.9516

↓ -0.05 ₹155 0.1 0 6.8 8.3 9.7 9.9 Retirement Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Apr 25

بہترین ریٹائرمنٹ میوچل فنڈ- خطرے کی بھوک کے مطابق

وہ سرمایہ کار جو ایکویٹی، قرض یا میں سرمایہ کاری کرنا چاہتے ہیں۔متوازن فنڈکے مطابق ان فنڈز میں سرمایہ کاری کر سکتے ہیں۔خطرے کی بھوک.

جارحانہ سرمایہ کاروں کے لیے بہترین ریٹائرمنٹ میوچل فنڈز

یہ فنڈز ہیں۔ایکویٹی فنڈز جو کمپنیوں کے اسٹاک میں سرمایہ کاری کرتے ہیں۔ ایکویٹی فنڈز کو طویل مدتی سرمایہ کاری کے لیے اور ان لوگوں کے لیے ایک اچھا اختیار سمجھا جاتا ہے جو میوچل فنڈز میں زیادہ خطرہ مول لینے کے لیے تیار ہیں۔ مثالی طور پر، وہ سرمایہ کار جو 25-40 سال کی عمر کے دائرے میں آتے ہیں اور کم از کم 10-15 سال تک سرمایہ کاری کرنے کے خواہشمند ہیں وہ ان اسکیموں میں سرمایہ کاری کر سکتے ہیں۔

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. ICICI Prudential Banking and Financial Services Fund Growth ₹122.12

↓ -0.27 ₹8,843 1.2 -1.5 12 12.5 26.4 11.6 Sectoral Motilal Oswal Multicap 35 Fund Growth ₹54.6987

↓ -1.34 ₹11,172 -15.7 -11.7 10.2 17.7 24.5 45.7 Multi Cap Sundaram Rural and Consumption Fund Growth ₹88.7885

↓ -0.89 ₹1,398 -11.8 -13.7 8 15.8 23.8 20.1 Sectoral Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹55.43

↓ -0.16 ₹3,011 -0.3 -2.9 7.1 12.8 26.5 8.7 Sectoral Mirae Asset India Equity Fund Growth ₹101.915

↓ -1.79 ₹35,533 -5.9 -9.1 4.6 8.6 22.7 12.7 Multi Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Apr 25

اعتدال پسند سرمایہ کاروں کے لیے بہترین ریٹائرمنٹ میوچل فنڈز

یہ فنڈز ان سرمایہ کاروں کے لیے موزوں ہیں جو 41-50 سال کی عمر کے دائرے میں آتے ہیں اور کم از کم 5-10 سال مزید سرمایہ کاری کے لیے تیار ہیں۔ یہ ہائبرڈ فنڈز ہیں، یعنی قرض اور ایکویٹی فنڈز کا مرکب۔ یہ ان سرمایہ کاروں کے لیے ایک اچھا آپشن ہے جو ایکویٹی کے ساتھ ساتھ باقاعدہ کے ذریعے طویل مدتی منافع کمانا چاہتے ہیں۔آمدنی قرض کی ضمانتوں کے ذریعے۔

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Aditya Birla Sun Life Regular Savings Fund Growth ₹64.3116

↓ -0.20 ₹1,374 0.4 1.5 8.9 7.5 12.6 10.5 Hybrid Debt ICICI Prudential MIP 25 Growth ₹72.7145

↓ -0.36 ₹3,086 0.2 1.1 8.3 8.9 11.1 11.4 Hybrid Debt SBI Debt Hybrid Fund Growth ₹69.8263

↓ -0.27 ₹9,580 0 -0.1 7.8 9.3 12.7 11 Hybrid Debt Edelweiss Arbitrage Fund Growth ₹19.1207

↑ 0.02 ₹13,644 1.9 3.7 7.3 6.7 5.5 7.7 Arbitrage Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Apr 25

قدامت پسند سرمایہ کاروں کے لیے بہترین ریٹائرمنٹ میوچل فنڈز

سرمایہ کار جن کی عمر 50 سال سے زیادہ ہے وہ قدامت پسند اسکیم میں سرمایہ کاری کو ترجیح دیں گے، یعنی ایسے فنڈز جن میں خطرہ کم ہو۔ یہ قرض کی اسکیم ہیں جو مستحکم منافع پیش کرتی ہیں۔

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Aditya Birla Sun Life Corporate Bond Fund Growth ₹111.23

↑ 0.08 ₹25,293 2.9 4.7 9.3 7.3 7.3 8.5 Corporate Bond Aditya Birla Sun Life Savings Fund Growth ₹538.61

↑ 0.06 ₹14,988 2.1 4 7.9 6.9 6.3 7.9 Ultrashort Bond HDFC Corporate Bond Fund Growth ₹32.0431

↑ 0.02 ₹32,191 2.9 4.5 9.1 7 7 8.6 Corporate Bond PGIM India Short Maturity Fund Growth ₹39.3202

↓ 0.00 ₹28 1.2 3.1 6.1 4.2 4 Short term Bond PGIM India Low Duration Fund Growth ₹26.0337

↑ 0.01 ₹104 1.5 3.3 6.3 4.5 1.3 Low Duration Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Apr 25

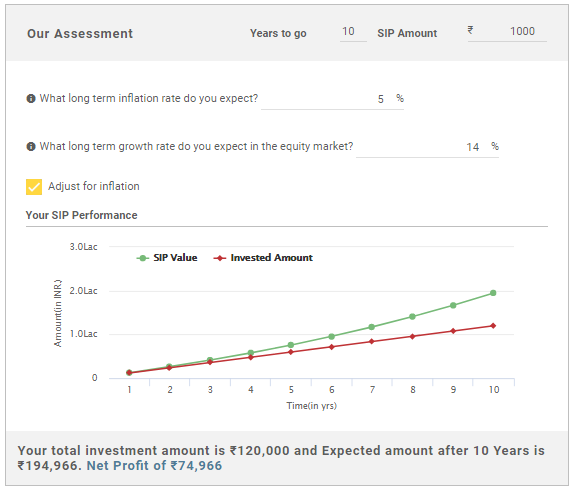

ریٹائرمنٹ پلاننگ کے لیے SIP سرمایہ کاری

ایک منظمسرمایہ کاری کا منصوبہ (گھونٹ) آپ کی خوشگوار ریٹائرمنٹ زندگی کی کلید ہو سکتی ہے۔ مثالی طور پر، جب آپ طویل مدتی کے لیے سرمایہ کاری کرنے کا ارادہ کرتے ہیں، تو SIP کو سب سے موثر طریقہ سمجھا جاتا ہے۔ ایس آئی پی دولت کی تخلیق کا ایک عمل ہے جہاں وقت کے باقاعدہ وقفوں یعنی ماہانہ/سہ ماہی کے دوران تھوڑی سی رقم کی سرمایہ کاری کی جاتی ہے۔ اور یہ سرمایہ کاری سٹاک مارکیٹ میں لگائی جاتی ہے جو وقت کے ساتھ ساتھ منافع پیدا کرتی ہے۔ SIP شروع کرنے کے لیے درکار رقم INR 500 تک کم ہے، اس طرح سمارٹ سرمایہ کاری کے لیے SIP ایک بہترین ٹول بنتا ہے، جہاں کوئی چھوٹی عمر سے ہی تھوڑی سی سرمایہ کاری شروع کر سکتا ہے۔

SIPs کے دو بڑے فائدے ہیں-کمپاؤنڈنگ کی طاقت اور روپے کی اوسط قیمت۔ روپے کی لاگت کا اوسط ایک فرد کو اثاثہ کی خریداری کی قیمت کا اوسط نکالنے میں مدد کرتا ہے۔ ایک منظم سرمایہ کاری میں، یونٹس کی خریداری ایک طویل مدت میں کی جاتی ہے اور یہ ماہانہ وقفوں (عام طور پر) پر یکساں طور پر پھیلی ہوئی ہیں۔ سرمایہ کاری کو وقت کے ساتھ ساتھ پھیلانے کی وجہ سے، سرمایہ کاری اسٹاک مارکیٹ میں مختلف قیمت پوائنٹس پر کی جاتی ہے۔سرمایہ کار اوسط لاگت کا فائدہ۔

مرکب سود کی صورت میں، سود کی رقم پرنسپل میں شامل کی جاتی ہے، اور سود کا حساب نئے پرنسپل (پرانے پرنسپل کے علاوہ منافع) پر کیا جاتا ہے۔ یہ عمل ہر بار جاری رہتا ہے۔ چونکہ ایس آئی پی میں میوچل فنڈز قسطوں میں ہوتے ہیں، اس لیے وہ مرکب ہوتے ہیں، جو ابتدائی طور پر لگائی گئی رقم میں مزید اضافہ کرتے ہیں۔

ریٹائرمنٹ میوچل فنڈز میں آن لائن سرمایہ کاری کیسے کریں؟

Fincash.com پر لائف ٹائم کے لیے مفت انویسٹمنٹ اکاؤنٹ کھولیں۔

اپنی رجسٹریشن اور KYC کا عمل مکمل کریں۔

دستاویزات اپ لوڈ کریں (PAN، آدھار، وغیرہ)۔اور، آپ سرمایہ کاری کے لیے تیار ہیں!

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔