Table of Contents

ہندوستان میں ریٹائرمنٹ کے بعد کے اختیارات

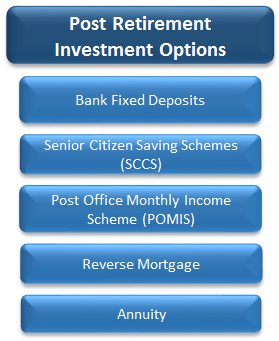

پوسٹ کی تلاش ہے۔ریٹائرمنٹ سرمایہ کاری کے اختیارات? ٹھیک ہے، ریٹائر ہونے والوں کے لیے یہ ضروری ہو جاتا ہے کہ وہ اپنے ریٹائرمنٹ کارپس کا بہترین استعمال کریں۔ اس طرح، جب سرمایہ کاری کی بات آتی ہے، تو یہ مشورہ دیا جاتا ہے کہ آپ ان راستوں پر غور کریں جو آپ کو اپنا رکھنے میں مدد فراہم کریں۔ٹیکس کی ذمہ داری خلیج میں اور آپ کو باقاعدہ ذریعہ فراہم کرتے ہیں۔آمدنی. ریٹائرمنٹ کے بعد سرمایہ کاری کے طریقوں کی منصوبہ بندی کرتے وقت، سرمایہ کاری کے اختیارات کے ساتھ درج ذیل پیرامیٹرز پر غور کریں جو آپ کو ایک مضبوط اور متوازن پورٹ فولیو بنانے میں مدد فراہم کریں گے۔

ریٹائرمنٹ کے بعد کی منصوبہ بندی: ذہن میں رکھنے کی چیزیں

ریٹائرمنٹ کے بعد کارپس کے لیے منصوبہ بندی کرتے وقت ذہن میں رکھنے کے لیے کچھ پیرامیٹرز یہ ہیں۔

زندگی کے بنیادی اخراجات

موجودہ اخراجات کا اندازہ لگا کر آپ کے مستقبل کے اخراجات کا تعین کیا جا سکتا ہے۔ درست اعداد و شمار حاصل کرنے کے لیے، معمول کے اخراجات جیسے یوٹیلیٹی کی ادائیگی، خوراک، رہائش اور سفری اخراجات کے ساتھ ساتھ دیگر متفرق اخراجات کو بھی مدنظر رکھیں جو ریٹائر ہونے کے بعد ہو سکتے ہیں۔

اثاثہ پر مبنی سرمایہ کاری

پوسٹریٹائرمنٹ پلاننگ براہ راست آپ کے ساتھ منسلک ہےمالی اہداف. ایک منصوبہ بند مالی ہدف آپ کو یہ فیصلہ کرنے میں مدد کر سکتا ہے کہ آپ دوسرے اہداف کے مطابق ریٹائرمنٹ کے لیے کتنی رقم جمع کر سکتے ہیں۔ کوئی بھی قرض اور ایکویٹی آلات میں 15-20% کی سرمایہ کاری کر سکتا ہے۔ لیکن، ایکسرمایہ کار یہ سمجھے بغیر کہ ان پروڈکٹس میں سرمایہ کاری نہیں کرنی چاہیے کہ وہ کس چیز میں شامل ہیں۔

لیکویڈیٹی

طبی اخراجات وغیرہ کے لیے مائع نقد کی ضرورت کسی بھی وقت سامنے آسکتی ہے۔ اس طرح، سرمایہ کاروں کے لیے یہ مشورہ دیا جاتا ہے کہ وہ ایسے ایونیو میں سرمایہ کاری کریں جو اعلیٰ پیش کش کرتا ہو۔لیکویڈیٹی. لاک ان پیریڈز کے ساتھ سرمایہ کاری سے گریز کریں اور ایسے ایونیو میں سرمایہ کاری کریں جہاں آپ اپنے فنڈز کو جلدی سے چھڑا سکیں۔

ریٹائرمنٹ کے بعد کے اختیارات

1. بینک فکسڈ ڈپازٹ

اےبینک ایف ڈی (فکسڈ ڈپازٹ) ریٹائر ہونے والوں کے ساتھ مقبول انتخاب میں سے ایک ہے۔ آپریشن میں آسانی کے ساتھ حفاظت اور مقررہ منافع اسے ایک قابل اعتماد راستہ بناتا ہے۔ بہتر منافع کے لیے، سرمایہ کاروں کے لیے یہ مشورہ دیا جاتا ہے کہ وہ FD کی شرحوں کا مختلف بینکوں/ اداروں سے موازنہ کریں۔ فی الحال،ایف ڈی کی شرح سود تقریباً 6-7% p.a پر کھڑے ہیں۔ 1-10 سال کی مدت کے لیے۔ بینک کے لحاظ سے بزرگ شہریوں کو اضافی 0.25-0.5% p.a. ملتا ہے۔

فوائد کے ایک حصے کے طور پر، FDs ڈپازٹ کی مدت کا انتخاب کرنے کے لیے لچک پیش کرتا ہے۔ سرمایہ کار اپنے منافع کی تعدد کا بھی فیصلہ کر سکتے ہیں۔ واپسی ماہانہ، سہ ماہی یا سالانہ وصول کی جا سکتی ہے۔ چونکہ FD سود INR 10 سے زیادہ وصول ہوا،000 مکمل طور پر قابل ٹیکس ہے، جو لوگ ٹیکس بچانا چاہتے ہیں وہ سرمایہ کاری کر سکتے ہیں۔ٹیکس بچانے والی ایف ڈی 5 سال کے لئے. یہاں کی گئی سرمایہ کاری اس کے لیے اہل ہے۔سیکشن 80 سی ٹیکس فوائد. تاہم، اس طرح کے ڈپازٹ میں پانچ سال کا لاک ان ہوگا اور اس صورت میں- جلد نکالنے کی اجازت ہے۔

Talk to our investment specialist

2. سینئر سٹیزن سیونگ سکیمیں (SCSS)

جب بات ریٹائرمنٹ کے بعد کی سرمایہ کاری کی ہو تو، سینئر سٹیزن سیونگ سکیم (SCSS) کا پورٹ فولیوز میں ہونا ضروری ہے۔ SCSS خاص طور پر ریٹائر ہونے والوں کے لیے ڈیزائن کیا گیا ہے۔ اس سکیم سے فائدہ اٹھایا جا سکتا ہے۔ڈاک خانہ یا 60 سال سے اوپر کے کسی کے ذریعے بینک۔ اس اسکیم کی مدت پانچ سال ہے۔ میچورٹی پر، اسے مزید تین سال تک بڑھایا جا سکتا ہے۔

اس اسکیم کے تحت سرمایہ کاری کی حد INR 15 لاکھ ہے اور کوئی ایک سے زیادہ اکاؤنٹ کھول سکتا ہے۔ فی الحال (مالی سال 2017-18)، SCSS میں شرح سود 8.1% سالانہ ہے، جو سہ ماہی میں قابل ادائیگی ہے اور مکمل طور پر قابل ٹیکس ہے۔ اس اسکیم کی شرح سود یہ ہیں۔مارکیٹ منسلک اور 100بنیادی نکات پانچ سالہ حکومت کے اوپربانڈ پیداوار سرمایہ کاری کی گئی رقم اور سود کی ادائیگی کی خودمختار ضمانت ہے۔ مزید برآں، SCSS دفعہ 80C کے تحت ٹیکس فوائد کے لیے اہل ہے اور اسکیم قبل از وقت نکالنے کی بھی اجازت دیتی ہے۔

3. پوسٹ آفس ماہانہ انکم اسکیم (POMIS)

یہ ایک پانچ سالہ بچت اسکیم ہے جو نامزد پوسٹ آفسز کے ذریعہ پیش کی جاتی ہے۔ اکاؤنٹ اکیلے یا مشترکہ طور پر کھولا جا سکتا ہے، کم از کم INR 1,500 کی سرمایہ کاری کے ساتھ۔ زیادہ سے زیادہ رقم INR 4.5 لاکھ (ایک اکاؤنٹ میں) تک ہے، لیکن اگر مشترکہ طور پر رکھی جائے تو یہ INR 9 لاکھ تک ہے۔

شرح سود ہر سہ ماہی میں مقرر کی جاتی ہے اور فی الحال 7.3% فیصد سالانہ (مالی سال 2017-18) پر ہے، جو ماہانہ قابل ادائیگی ہے۔ اس اسکیم میں سرمایہ کاری کسی بھی ٹیکس فائدہ کے لیے اہل نہیں ہے اور سود مکمل طور پر قابل ٹیکس ہے۔

4. ریورس مارگیج

ریورس مارگیج ریٹائرمنٹ کے بعد ایک شاندار آپشن ہے جو بزرگ شہریوں کو آمدنی کے باقاعدہ ذریعہ کے لیے دیا جاتا ہے۔ اس ایوینیو میں، کوئی شخص اپنا مکان بینک کے پاس گروی رکھ سکتا ہے تاکہ وقت کی مدت میں بینک سے باقاعدگی سے آمدنی حاصل کی جاسکے۔ گھر کا کوئی بھی مالک جس کی عمر 60 سال ہے (اور اس سے زیادہ) اس کے لیے اہل ہے۔ موصول ہونے والی رقم کا انحصار مکان کی قیمت اور منتخب کردہ اصطلاح پر ہوگا۔ اس اسکیم پر ایک حالیہ حکم نے گھر کی جائیداد سے حاصل ہونے والی آمدنی کو مکمل طور پر ٹیکس سے پاک کر دیا ہے۔

5. سالانہ

ایکسالانہ ایک معاہدہ ہے جس کا مقصد ریٹائرمنٹ کے دوران مستقل آمدنی پیدا کرنا ہے، جس میں پالیسی ہولڈر کی طرف سے فوری طور پر یا کچھ وقت کے بعد ایک خاص رقم حاصل کرنے کے لیے یکمشت ادائیگی کی جاتی ہے۔ سالانہ ٹیکس کے فوائد کی پیشکش نہیں کرتے ہیں۔ اسے آمدنی میں شامل کیا جاتا ہے اور ٹیکس کی معمولی شرح پر ٹیکس لگایا جاتا ہے۔ اس اسکیم میں کسی بھی سرمایہ کار کے لیے کم از کم عمر کا داخلہ 40 سال ہے اور زیادہ سے زیادہ 100 سال تک۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔