+91-22-48913909

+91-22-48913909

Table of Contents

- میوچل فنڈ ڈیویڈنڈ: معنی

- میوچل فنڈز: میوچل فنڈ اسکیموں میں مختلف اختیارات

- میوچل فنڈز ڈیویڈنڈز پر ٹیکس کا اطلاق

- میوچل فنڈ کی سرمایہ کاری: میوچل فنڈ ڈیویڈنڈز کے پیچھے خرافات

- میوچل فنڈ کمپنیاں جو میوچل فنڈ ڈیویڈنڈ اسکیمیں پیش کرتی ہیں۔

- میوچل فنڈ ڈیویڈنڈ اسکیموں میں کیسے سرمایہ کاری کی جائے؟

- ایس آئی پی میوچل فنڈز ڈیویڈنڈ پلانز پیش کرتے ہیں۔

- ایس آئی پی ایکویٹیز کے لیے بہترین ڈیویڈنڈ میوچل فنڈز

میوچل فنڈ: ڈیویڈنڈ آپشن یا گروتھ آپشن

جب آپ میوچل فنڈ ڈیویڈنڈ وصول کرتے ہیں تو کیا آپ کو اچھا نہیں لگتا؟ جی ہان آپ کریں. میوچل فنڈ ڈیویڈنڈ میوچل فنڈ اسکیم کے ذریعہ اس کے یونٹ ہولڈرز میں تقسیم کیا جاتا ہے۔باہمی چندہ منافع کو ان کے حاصل شدہ منافع پر تقسیم کریں نہ کہ ان کے کتابی منافع یا کاغذی منافع پر۔ حقیقی منافع کا مطلب ہے میوچل فنڈ اسکیم کی فروخت کے خلاف حاصل ہونے والا منافعزیرِ نظر پورٹ فولیو میں اثاثے میوچل فنڈ ڈیویڈنڈ کے تصور سے وابستہ کچھ خرافات ہیں حالانکہ یہ دلکش لگتا ہے۔ لہذا، آئیے میوچل فنڈ ڈیویڈنڈ کے مختلف پہلوؤں کو سمجھیں جیسے میوچل فنڈ ڈیویڈنڈ پلانز میں میوچل فنڈ کی سرمایہ کاری، کیسے سرمایہ کاری کی جائے۔گھونٹ میوچل فنڈ، میوچل فنڈ ڈیویڈنڈ کے پیچھے متک کچھ میوچل فنڈ کمپنیوںپیشکش بہترین ڈیویڈنڈ پلانز، ڈیویڈنڈ پلانز کے ٹیکسیشن کے پہلو وغیرہ۔

Talk to our investment specialist

میوچل فنڈ ڈیویڈنڈ: معنی

میوچل فنڈ ڈیویڈنڈ، سادہ الفاظ میں، اصل میں کمائے گئے منافع میں ایک حصہ ہے جسے میوچل فنڈ اسکیم اپنے یونٹ ہولڈرز میں تقسیم کرتی ہے۔ حاصل شدہ منافع جیسا کہ پہلے پیراگراف میں زیر بحث آیا ہے، میوچل فنڈ اسکیم کے ذریعے حاصل کردہ اصل منافعآمدنی پورٹ فولیو میں اس کے بنیادی اثاثوں کی فروخت سے پیدا ہوا۔ کسی کو حقیقی منافع اور کتابی منافع کے درمیان الجھنا نہیں چاہیے۔ اس کی وجہ یہ ہے کہ کتاب کا منافع خالص اثاثہ کی قیمت میں اضافے پر غور کرتا ہے یانہیں ہیں بنیادی اثاثوں کا بھی۔ NAV میں اضافہ غیر حقیقی منافع کا حصہ ہے۔

میوچل فنڈ ڈیویڈنڈ صرف کسی خاص اسکیم کے یونٹ ہولڈرز میں تقسیم کیا جاتا ہے۔ فنڈ مینیجر یونٹ ہولڈرز میں ڈیویڈنڈ تقسیم کرتا ہے۔ میوچل فنڈ ڈیویڈنڈ کی تقسیم کے نتیجے میں NAV میں کمی واقع ہوتی ہے۔ اس کے علاوہ، ڈیویڈنڈ کا اعلان کرنا فنڈ مینیجرز کی ذمہ داری ہے۔ میوچل فنڈ ڈیویڈنڈز پر ٹیکس کے حوالے سے، افراد کو یاد رکھنا چاہیے کہ ایکویٹی میوچل فنڈ پر ڈیویڈنڈ کی تقسیم موجودہ کے مطابق ڈیویڈنڈ ڈسٹری بیوشن ٹیکس کو متوجہ نہیں کرتی ہے۔انکم ٹیکس قوانین اس کے برعکس، ڈیویڈنڈ کی تقسیم aقرض فنڈ ڈیویڈنڈ ڈسٹری بیوشن ٹیکس کے لیے ذمہ دار ہے۔ مختلف ڈیویڈنڈ کے اختیارات جو میوچل فنڈ ڈیویڈنڈ پلان پیش کرتا ہے ان میں سالانہ ڈیویڈنڈ، ہاف ارلی ڈیویڈنڈ، ہفتہ وار ڈیویڈنڈ اور روزانہ ڈیویڈنڈ شامل ہیں۔

میوچل فنڈز: میوچل فنڈ اسکیموں میں مختلف اختیارات

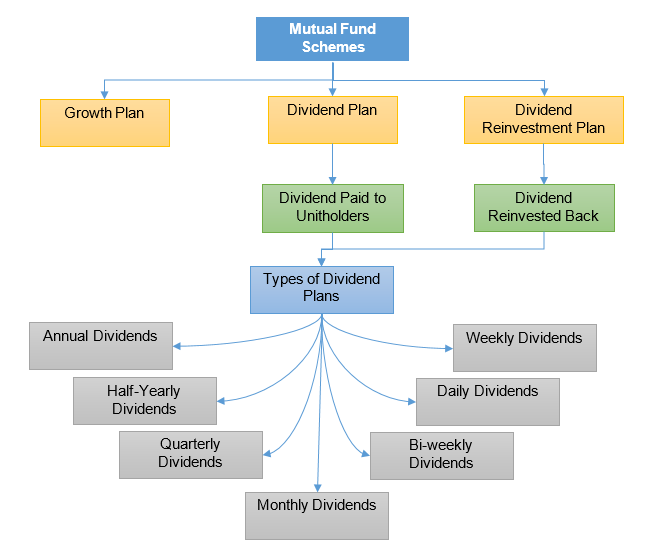

میوچل فنڈ ایک سرمایہ کاری کی گاڑی ہے جو مختلف افراد سے رقم جمع کرتی ہے جس کا مشترکہ مقصد ہے۔سرمایہ کاری حصص میں اوربانڈز. زیادہ تر میوچل فنڈ اسکیمیں مختلف اختیارات پیش کرتی ہیں جیسے گروتھ پلان، ڈیویڈنڈ پلان، اور ڈیویڈنڈ ری انویسٹمنٹ پلان۔ تو آئیے ان منصوبوں کو تفصیل سے دیکھتے ہیں۔

میوچل فنڈ میں گروتھ پلان کا مطلب یہ ہے کہ اسکیم سے حاصل ہونے والے منافع کو اسکیم میں دوبارہ لگایا جاتا ہے۔ بغیر کسی پیشگی اطلاع کے، منافع کو اسکیم میں دوبارہ لگایا جاتا ہے۔ میوچل فنڈ گروتھ پلان کے NAV میں اضافہ اس کے کمائے گئے منافع کی عکاسی کرتا ہے۔ ترقی کے منصوبے کا انتخاب کرنے والے افراد کو اس وقت تک کوئی عبوری کیش فلو نہیں ملتا ہے۔رہائی. تاہم، ترقی کے منصوبے لطف اندوز ہوتے ہیںمرکب فوائد ترقی کے منصوبوں میں سرمایہ کاری سے افراد کو ٹیکس کے فوائد سے لطف اندوز ہونے میں بھی مدد ملتی ہے۔سرمایہ فوائد. اگر میوچل فنڈ کی سرمایہ کاری ایک سال سے زائد عرصے کے لیے رکھی جاتی ہے، تو افراد کو طویل مدتی ادائیگی کی ضرورت نہیں ہے۔سرمایہ حاصل ٹیکس اس کے برعکس، اگر سرمایہ کاری کو خریداری کی تاریخ سے ایک سال کے اندر چھڑا لیا جاتا ہے تو، افراد کو قلیل مدتی سرمایہ حاصل کرنے کی ضرورت ہوتی ہے۔

ڈیویڈنڈ پلان سے مراد میوچل فنڈ اسکیم کے ذریعہ پیش کردہ منصوبہ ہے جہاں میوچل فنڈ اسکیم کے یونٹ ہولڈرز میں ڈیویڈنڈ تقسیم کیا جاتا ہے۔ یہ ڈیویڈنڈ فنڈ اسکیم سے حاصل ہونے والے اصل منافع کے الگ الگ حصے سے ان کے یونٹ ہولڈرز کو دیا جاتا ہے۔ وہ افراد جو اپنی سرمایہ کاری پر باقاعدہ آمدنی کی تلاش میں ہیں وہ میوچل فنڈ ڈیویڈنڈ پلان کا انتخاب کرتے ہیں۔ تاہم، ڈیویڈنڈ پلان کا انتخاب کرتے وقت، افراد کو یہ سمجھنے کی ضرورت ہے کہ جب بھی میوچل فنڈ اسکیم ڈیویڈنڈ کا اعلان کرتی ہے، فنڈ کا NAV کم ہوجاتا ہے۔ اس کی وجہ یہ ہے کہ منافع کا اعلان NAV سے کیا جاتا ہے۔

ڈیویڈنڈ کی دوبارہ سرمایہ کاری کا منصوبہ ڈیویڈنڈ پلان کی طرح ہے، جہاں ایک میوچل فنڈ افراد میں ڈیویڈنڈ تقسیم کرتا ہے۔ تاہم، افراد کو رقم دینے کے بجائے، ڈیویڈنڈ کی رقم مزید یونٹس کی خریداری کے لیے میوچل فنڈ اسکیم میں واپس ڈال دی جاتی ہے۔

میوچل فنڈ ڈیویڈنڈ: ڈیویڈنڈ کی مدت

میوچل فنڈ اسکیموں پر ڈیویڈنڈ کے اعلان کی مدت پلان سے مختلف ہوتی ہے۔ تاہم، ڈیویڈنڈ کی تقسیم کا مکمل اختیار فنڈ مینیجر کے ہاتھ میں ہے۔ ڈیویڈنڈ ڈیکلریشن کے مختلف آپشنز درج ذیل ہیں۔

سالانہ ڈیویڈنڈ میوچل فنڈز

اس اختیار میں، میوچل فنڈ اسکیمیں سالانہ منافع کا اعلان کرتی ہیں۔ تمام قسم کی میوچل فنڈ اسکیمیں جیسےایکویٹی فنڈز، قرض فنڈز، وغیرہ، یہ منصوبہ پیش کرتے ہیں۔

ششماہی ڈیویڈنڈ میوچل فنڈز

ششماہی اختیار میں، افراد کو چھ ماہ میں ایک بار منافع ملتا ہے۔ فنڈ اسکیم کی کارکردگی پر مبنی فنڈ ہاؤس اپنے یونٹ ہولڈرز کو منافع کا اعلان کرتا ہے۔

سہ ماہی ڈیویڈنڈ میوچل فنڈز

اس اختیار کا سہارا لے کر، افراد میوچل فنڈ اسکیم کی کارکردگی کے لحاظ سے تین مہینوں میں ایک بار ڈیویڈنڈ حاصل کرسکتے ہیں۔

ماہانہ ڈیویڈنڈ میوچل فنڈز

وہ افراد جو ہر ماہ مستحکم منافع کی توقع رکھتے ہیں وہ ماہانہ ڈیویڈنڈ کے آپشن کا انتخاب کرتے ہیں۔ اس اسکیم کا سہارا لے کر، ایک فرد ماہانہ منافع کی توقع کر سکتا ہے۔بنیاد.

BI- ہفتہ وار ڈیویڈنڈ میوچل فنڈز

یہ آپشن یونٹ ہولڈرز کو پندرہ دن کی بنیاد پر منافع سے لطف اندوز ہونے میں مدد کرتا ہے۔

ہفتہ وار ڈیویڈنڈ میوچل فنڈز

ہفتہ وار آپشن یونٹ ہولڈرز کو ہر ہفتے ڈیویڈنڈ فوائد حاصل کرنے کا موقع فراہم کرتا ہے۔ میوچل فنڈ اسکیمیں جیسے الٹرامختصر مدت کے فنڈز اورمائع فنڈز ہفتہ وار ڈیویڈنڈ آپشن پیش کریں۔

ڈیلی ڈیویڈنڈ میوچل فنڈز

اس اختیار میں، افراد روزانہ کی بنیاد پر منافع وصول کرتے ہیں۔ مائع فنڈز اور دیگر قرض فنڈز کچھ میوچل فنڈ اسکیمیں ہیں جو روزانہ منافع پیش کر سکتی ہیں۔

میوچل فنڈز ڈیویڈنڈز پر ٹیکس کا اطلاق

ٹیکس لگانے کے مقصد کے لیے، میوچل فنڈز کو دو قسموں میں درجہ بندی کیا گیا ہے، یعنی ایکویٹی فنڈز اور نان ایکویٹی فنڈز۔ ٹیکس کے مقاصد کے لیے، ایکویٹی میوچل فنڈ ایک میوچل فنڈ اسکیم ہے جس کی کل سرمایہ کاری کا 65% سے زیادہ ایکویٹی شیئرز میں ہے۔ ایکویٹی میوچل فنڈز کے منافع انکم ٹیکس سے مستثنیٰ ہیں۔ انکم ٹیکس کے مطابق کیپٹل گین کو طویل مدتی کیپٹل گین اور شارٹ ٹرم کیپٹل گین میں درجہ بندی کیا جاتا ہے۔ لانگ ٹرم کیپیٹل گین (LTCG) کا مطلب ہے ایکویٹی میوچل فنڈ میں کوئی بھی سرمایہ کاری جو 12 ماہ سے زیادہ عرصے کے لیے رکھی گئی ہو۔ ایکویٹی فنڈز میں طویل مدتی کیپٹل گین ٹیکس پر لاگو نہیں ہوتا ہے۔ قلیل مدتی سرمایہ نفع (STCG)، جہاں ایکویٹی فنڈز میں سرمایہ کاری 12 ماہ سے کم مدت کے لیے رکھی جاتی ہے، اس پر ٹیکس لاگو ہوتا ہے۔فلیٹ 15٪ کی شرح.

قرض فنڈز کے بارے میں کیا ہے؟ ٹیکس کے مقاصد کے لیے، ڈیٹ فنڈز یا نان ایکویٹی میوچل فنڈز ایک میوچل فنڈ اسکیم ہے جس میں ایکویٹی شیئرز میں 65% سے کم سرمایہ کاری ہوتی ہے۔ نان ایکویٹی میوچل فنڈز پر ڈیویڈنڈ ڈیویڈنڈ ڈسٹری بیوشن ٹیکس (DDT) کے لیے ذمہ دار ہیں۔ یونٹ ہولڈرز کو اس کے بجائے ڈی ڈی ٹی ادا کرنے کی ضرورت نہیں ہے، فنڈ ہاؤس اسکیم کے NAV سے ٹیکس کاٹتا ہے اور اسے ادا کرتا ہے۔ میوچل فنڈ ڈیویڈنڈ پر عائد ڈی ڈی ٹی کا فیصد 28.84% (25% + سرچارج وغیرہ) ہے۔ لہٰذا، ڈیویڈنڈ پلان ان افراد کے لیے موزوں ہے جو سب سے زیادہ ٹیکس سلیب کے نیچے آتے ہیں اور ترقی کے منصوبے کے مقابلے ڈیٹ میوچل فنڈ میں سرمایہ کاری کرنے کا ارادہ رکھتے ہیں۔ اس کی وضاحت اس طرح کی گئی ہے:

قرض فنڈ پر LTCG لاگو ہوتا ہے اگر سرمایہ کاری کی مدت 36 ماہ سے زیادہ ہو۔ دیٹیکس کی شرح قرض فنڈز کے لیے LTCG پر لاگو انڈیکسیشن فائدہ 20% ہے۔ اس کے برعکس، قرض فنڈ پر STCG لاگو ہوتا ہے جب سرمایہ کاری کی مدت 36 ماہ سے کم ہو۔ STCG پر ٹیکس فرد کے ٹیکس بریکٹ کے مطابق لاگو ہوتا ہے۔ لہذا، اگر کوئی فرد 33.33٪ کے سب سے زیادہ ٹیکس سلیب کے نیچے آتا ہے، تو وہ 33.33٪ ٹیکس ادا کرے گا۔ لہذا، ایسے افراد ڈیویڈنڈ کے منصوبوں کا انتخاب کر سکتے ہیں جہاں وہ انکم ٹیکس کے 33.33 فیصد کے بجائے صرف 28.84 فیصد ڈی ڈی ٹی ادا کرتے ہیں۔

میوچل فنڈ کی سرمایہ کاری: میوچل فنڈ ڈیویڈنڈز کے پیچھے خرافات

بہت سے لوگ محسوس کرتے ہیں کہ میوچل فنڈ ڈیویڈنڈز کمپنیوں کی طرف سے ان کے لیے اعلان کردہ ڈیویڈنڈ کی طرح ہیں۔شیئر ہولڈرز جو کہ ایک غلط نام ہے. میوچل فنڈ منافع اور کمپنیوں کی طرف سے پیش کردہ منافع دونوں مختلف ہیں۔ کمپنیاں اپنے منافع میں سے اپنے شیئر ہولڈرز کو ڈیویڈنڈ پیش کرتی ہیں۔ اسی طرح، افراد یہ خیال رکھتے ہیں کہ میوچل فنڈ اسکیموں میں سرمایہ کاری کرکے وہ فنڈ کے NAV میں اضافے کے ساتھ اضافی آمدنی حاصل کر سکیں گے۔ تاہم، یہ ایک غلط تصور ہے. تاہم، یہ سرمایہ کاری سے ہی جاری کیا جاتا ہے جس کے نتیجے میں NAV میں اثر پڑتا ہے۔ اس کی وضاحت ایک مثال سے کی جا سکتی ہے۔

فرض کریں کہ آپ کے پاس 10 ہیں،000 روپے کی مالیت کے میوچل فنڈ یونٹس جن کی NAV 50 روپے ہے۔ اس کا مطلب ہے کہ آپ میوچل فنڈ اسکیم میں 200 یونٹ رکھتے ہیں۔ اب، فرض کریں کہ فنڈ ہاؤس نے 15 روپے فی یونٹ ڈیویڈنڈ کا اعلان کیا ہے۔ لہذا، آپ کو ملنے والی ڈیویڈنڈ کی رقم 3,000 روپے ہے۔ نتیجے کے طور پر،کل مالیت NAV کا 7,000 روپے ہوگا۔ ڈیویڈنڈ کی تقسیم کی وجہ سے، NAV کو کم کرنا ہوگا اور اس کی نظر ثانی شدہ قیمت 35 (50-15) روپے ہوگی۔

میوچل فنڈ کمپنیاں جو میوچل فنڈ ڈیویڈنڈ اسکیمیں پیش کرتی ہیں۔

فی الحال، زیادہ تراثاثہ جات کے انتظام کی کمپنیاں (AMCs) یا میوچل فنڈ کمپنیاں میوچل فنڈ اسکیمیں ڈیویڈنڈ اسکیمیں پیش کررہی ہیں۔ وہ افراد جو اپنی میوچل فنڈ کی سرمایہ کاری پر باقاعدہ منافع کی توقع رکھتے ہیں وہ میوچل فنڈ ڈیویڈنڈ پلانز کا انتخاب کرتے ہیں۔ تاہم، افراد کو یاد رکھنا چاہیے کہ فنڈ مینیجر کے پاس منافع کا اعلان کرنے کا مکمل اختیار ہے۔ فنڈ مینیجر ڈیویڈنڈ کی رقم اور ڈیویڈنڈ کے اعلان کے وقت کے بارے میں فیصلہ کر سکتا ہے۔

میوچل فنڈ ڈیویڈنڈ اسکیموں میں کیسے سرمایہ کاری کی جائے؟

افراد کر سکتے ہیں۔میوچل فنڈ میں سرمایہ کاری کریں۔ ڈیویڈنڈ اسکیمیں سرمایہ کاری کے مختلف چینلز جیسے کہ براہ راست AMC سے یا بروکرز، میوچل فنڈ ڈسٹری بیوٹرز، اور آن لائن پورٹلز کے ذریعے۔ تاہم، اگر افراد AMC کے ذریعے میوچل فنڈ ڈیویڈنڈ اسکیموں میں سرمایہ کاری کرتے ہیں تو وہ صرف ایک فنڈ ہاؤس کی اسکیمیں خرید سکتے ہیں۔ اس کے برعکس، بروکرز یا میوچل فنڈ ڈسٹری بیوٹرز سے گزر کر، افراد کو مختلف فنڈ ہاؤسز کی اسکیموں میں سرمایہ کاری کرنے کا انتخاب ملتا ہے۔ آن لائن پورٹلز کا اضافی فائدہ یہ ہے کہ، مختلف فنڈ ہاؤسز کی اسکیموں کو منتخب کرنے کے علاوہ، وہ ایسی اسکیموں میں کہیں سے بھی اور کسی بھی وقت سرمایہ کاری کرسکتے ہیں۔

ایس آئی پی میوچل فنڈز ڈیویڈنڈ پلانز پیش کرتے ہیں۔

SIP یا منظمسرمایہ کاری کا منصوبہ متواتر وقفوں پر چھوٹی مقدار میں میوچل فنڈ اسکیموں میں سرمایہ کاری سے مراد ہے۔ SIP کا بنیادی فائدہ یہ ہے کہ افراد چھوٹی مقدار میں سرمایہ کاری کر سکتے ہیں۔ نتیجے کے طور پر، یہ ان کی جیبوں کو چوٹکی نہیں دیتا. کی کم از کم رقمSIP سرمایہ کاری 500 روپے تک کم ہو سکتا ہے (کچھ اس سے بھی چھوٹا)۔ میوچل فنڈ کمپنی مختلف قسم کی میوچل فنڈ اسکیموں جیسے ڈیٹ فنڈز، ایکویٹی فنڈز اورہائبرڈ فنڈ.

ایس آئی پی ایکویٹیز کے لیے بہترین ڈیویڈنڈ میوچل فنڈز

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Banking and Financial Services Fund Normal Dividend, Payout ₹30.21

↓ -0.08 ₹9,008 8.4 2.1 15 13.9 21.9 8.9 Sundaram Rural and Consumption Fund Normal Dividend, Payout ₹29.07

↑ 0.28 ₹1,445 3.2 -3 14.4 18.2 22.1 19.5 Aditya Birla Sun Life Banking And Financial Services Fund Normal Dividend, Payout ₹23.28

↓ -0.01 ₹3,248 13.5 5.4 14.3 16.8 24.8 8.3 Mirae Asset India Equity Fund Normal Dividend, Payout ₹30.13

↑ 0.20 ₹37,778 4.4 -0.6 10.9 11.9 20.3 12 Kotak Standard Multicap Fund Normal Dividend, Payout ₹48.496

↑ 0.36 ₹49,130 4.8 0.1 10 15.8 22.5 16.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

اس طرح، یہ نتیجہ اخذ کیا جا سکتا ہے کہ وہ افراد جو ایک مدت کے دوران مستحکم آمدنی کے بہاؤ کی توقع رکھتے ہیں وہ میوچل فنڈ ڈیویڈنڈ پلانز کا انتخاب کر سکتے ہیں۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔