+91-22-48913909

+91-22-48913909

Table of Contents

ریٹائرمنٹ سرمایہ کاری کے اختیارات

کا سب سے اہم حصہریٹائرمنٹ پلاننگ ہے'سرمایہ کاری' ریٹائرمنٹ کے لیے سرمایہ کاری بہت موثر ہونی چاہیے۔ سرمایہ کاری کے کئی راستے ہیں جن سے آپ ریٹائرمنٹ کی منصوبہ بندی کا انتخاب کر سکتے ہیں۔ آئیے ہم سب سے زیادہ ترجیحی پری ریٹائرمنٹ سرمایہ کاری کے اختیارات اور ریٹائرمنٹ کے بعد سرمایہ کاری کے اختیارات پر ایک نظر ڈالتے ہیں۔

Talk to our investment specialist

ریٹائرمنٹ سے پہلے کی سرمایہ کاری کے اختیارات

1. نئی پنشن اسکیم (NPS)

نئی پنشن سکیم ہندوستان میں سب سے بہترین ریٹائرمنٹ سرمایہ کاری کے اختیارات میں سے ایک کے طور پر مقبولیت حاصل کر رہا ہے۔این پی ایس سب کے لیے کھلا ہے لیکن، تمام سرکاری ملازمین کے لیے لازمی ہے۔ ایکسرمایہ کار کم از کم INR 500 ماہانہ یا INR 6000 سالانہ جمع کر سکتے ہیں، یہ ہندوستانی شہریوں کے لیے سب سے زیادہ آسان ہے۔ سرمایہ کار اپنی ریٹائرمنٹ کی منصوبہ بندی کے لیے NPS کو ایک اچھا خیال سمجھ سکتے ہیں کیونکہ واپسی کے وقت براہ راست ٹیکس میں کوئی چھوٹ نہیں ہے کیونکہ ٹیکس ایکٹ 1961 کے مطابق یہ رقم ٹیکس سے پاک ہے۔ یہ اسکیم خطرے سے پاک سرمایہ کاری ہے کیونکہ اس کی حمایت حاصل ہے۔ حکومت ہند

2. ایکویٹی فنڈز

ایکویٹی فنڈ کی ایک قسم ہے۔مشترکہ فنڈ جو بنیادی طور پر اسٹاک میں سرمایہ کاری کرتا ہے۔ ایکویٹی فرموں میں ملکیت کی نمائندگی کرتی ہے (عوامی یا نجی طور پر تجارت کی جاتی ہے) اور اسٹاک کی ملکیت کا مقصد وقت کے ساتھ کاروبار کی ترقی میں حصہ لینا ہے۔ وہ دولت جس میں آپ سرمایہ کاری کرتے ہیں۔ایکویٹی فنڈز کی طرف سے منظم کیا جاتا ہےSEBI اور وہ اس بات کو یقینی بنانے کے لیے پالیسیاں اور اصول بناتے ہیں کہ سرمایہ کار کا پیسہ محفوظ ہے۔ چونکہ ایکوئٹی طویل مدتی سرمایہ کاری کے لیے مثالی ہیں، یہ ریٹائرمنٹ کے بہترین سرمایہ کاری کے اختیارات میں سے ایک ہے۔ میں سے کچھبہترین ایکویٹی میوچل فنڈز سرمایہ کاری کرنے کے لئے ہیں:Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 ICICI Prudential Banking and Financial Services Fund Growth ₹122.12

↓ -0.27 ₹8,843 1.2 -1.5 12 12.5 26.4 11.6 Invesco India Growth Opportunities Fund Growth ₹85.98

↓ -1.30 ₹5,930 -11.6 -9.8 10.9 18.2 27.3 37.5 Motilal Oswal Multicap 35 Fund Growth ₹54.6987

↓ -1.34 ₹11,172 -15.7 -11.7 10.2 17.7 24.5 45.7 DSP BlackRock Equity Opportunities Fund Growth ₹563.692

↓ -12.92 ₹12,598 -7.5 -10.1 9.8 17.1 28.6 23.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

3. رئیل اسٹیٹ

یہ سرمایہ کاروں کے درمیان سب سے زیادہ ترجیحی ریٹائرمنٹ سرمایہ کاری کے اختیارات ہیں۔ یہ رئیل اسٹیٹ میں کی جانے والی سرمایہ کاری ہے، یعنی گھر/دکان/سائٹ وغیرہ۔ اسے اچھے مستحکم منافع دینے کے لیے سمجھا جاتا ہے۔ رئیل اسٹیٹ میں سرمایہ کاری کرنے کے لیے، کسی کو اچھی جگہ کو اہم نکتہ سمجھنا چاہیے۔

4. بانڈز

بانڈز سب سے زیادہ مقبول ریٹائرمنٹ سرمایہ کاری کے اختیارات میں سے ایک ہیں۔ بانڈ ایک قرض کی حفاظت ہے جہاں خریدار/ہولڈر ابتدائی طور پر جاری کنندہ سے بانڈ خریدنے کے لیے اصل رقم ادا کرتا ہے۔ بانڈ کا جاری کنندہ پھر ہولڈر کو باقاعدہ وقفوں پر سود ادا کرتا ہے اور میچورٹی کی تاریخ پر اصل رقم بھی ادا کرتا ہے۔ کچھ بانڈز 10-20% p.a. شرح سود فراہم کرتے ہیں۔ نیز، سرمایہ کاری کے وقت بانڈز پر کوئی ٹیکس لاگو نہیں ہوتا ہے۔ میں سے کچھبہترین بانڈ فنڈز سرمایہ کاری کرنا ہے (کیٹیگری رینک کے مطابق):Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Corporate Bond Fund Growth ₹111.23

↑ 0.08 ₹25,293 2.9 4.7 9.3 7.3 8.5 7.48% 3Y 9M 14D 5Y 8M 19D HDFC Corporate Bond Fund Growth ₹32.0431

↑ 0.02 ₹32,191 2.9 4.5 9.1 7 8.6 4.03% 3Y 9M 19D 5Y 11M 12D ICICI Prudential Corporate Bond Fund Growth ₹29.3137

↑ 0.02 ₹29,290 2.7 4.5 8.7 7.4 8 7.63% 2Y 7M 28D 4Y 8M 8D Kotak Corporate Bond Fund Standard Growth ₹3,708.38

↑ 3.52 ₹14,449 2.8 4.5 9 6.9 8.3 7.41% 2Y 9M 29D 4Y 2M 8D Sundaram Corporate Bond Fund Growth ₹39.5068

↑ 0.04 ₹705 2.9 4.4 8.9 6.6 8 7.37% 3Y 9M 25D 5Y 10M 5D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Apr 25

5. ایکسچینج ٹریڈڈ فنڈز (ETFs)

ایکسچینج ٹریڈڈ فنڈز کو سرمایہ کاروں میں مقبول سیکیورٹیز میں سے ایک سمجھا جاتا ہے۔ ایکایکسچینج ٹریڈڈ فنڈ (ETF) سرمایہ کاری کی ایک قسم ہے جو اسٹاک ایکسچینج میں خریدی اور فروخت کی جاتی ہے۔ اس میں اشیاء، بانڈز، یا اسٹاک جیسے اثاثے ہوتے ہیں۔ ایکسچینج ٹریڈڈ فنڈ ایک میوچل فنڈ کی طرح ہوتا ہے، لیکن میوچل فنڈ کے برعکس، ETFs کو ٹریڈنگ کی مدت کے دوران کسی بھی وقت فروخت کیا جا سکتا ہے۔ مزید یہ کہ، ETFs آپ کو متنوع پورٹ فولیو بنانے میں مدد کرتا ہے۔

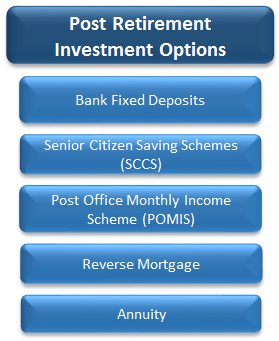

ریٹائرمنٹ کے بعد سرمایہ کاری کے اختیارات

1. سینئر سٹیزن سیونگ سکیمیں (SCSS)

ریٹائرمنٹ کے بعد سرمایہ کاری کے اختیارات کے حصے کے طور پر، ایک SCSS ریٹائرڈ لوگوں کے لیے ڈیزائن کیا گیا ہے جن کی عمر 60 سال سے زیادہ ہے۔ SCSS تصدیق شدہ بینکوں کے ساتھ ساتھ پورے ہندوستان میں پھیلے نیٹ ورک پوسٹ آفس کے ذریعے دستیاب ہے۔ یہ اسکیم (یا SCSS اکاؤنٹ) پانچ سال تک ہے، لیکن، میچورٹی پر، بعد میں اسے مزید تین سال کے لیے بڑھایا جا سکتا ہے۔ اس سرمایہ کاری کے ساتھ، ٹیکس چھوٹ کے تحت اہل ہے۔سیکشن 80 سی.

2. پوسٹ آفس ماہانہ انکم اسکیم (POMIS)

جیسا کہ نام سے ظاہر ہے، یہ ماہانہ ہے۔آمدنی سے سکیمڈاک خانہ بھارت کے اگر کوئی سرمایہ کار ضمانت شدہ باقاعدہ ماہانہ آمدنی کو دیکھ رہا ہے، تو اس کے ساتھ جانا اچھا ہے۔ POMIS کے لیے کم از کم سرمایہ کاری 1 روپے ہے،000 اور زیادہ سے زیادہ سرمایہ کاری ایک اکاؤنٹ کے لیے 4.5 لاکھ تک جاتی ہے اور مشترکہ اکاؤنٹ کے لیے سرمایہ کاری کے اختیارات کی حد نو لاکھ تک ہے۔ POMIS کی میعاد پانچ سال ہے۔

3. سالانہ

ایکسالانہ ایک معاہدہ ہے جس کا مقصد ریٹائرمنٹ کے دوران مستقل آمدنی پیدا کرنا ہے۔ جہاں ایک سرمایہ کار کی طرف سے فوری طور پر یا مستقبل میں ایک خاص رقم حاصل کرنے کے لیے یکمشت ادائیگی کی جاتی ہے۔ اس اسکیم میں کسی بھی سرمایہ کار کے لیے داخلے کی کم از کم عمر 40 سال اور زیادہ سے زیادہ 100 سال تک ہے۔

4. ریورس مارگیج

ریٹائرمنٹ کے بعد سرمایہ کاری کے اختیارات کے ایک حصے کے طور پر، معکوس رہن ان بزرگ شہریوں کے لیے ایک اچھا اختیار ہے جنہیں آمدنی کے مستقل بہاؤ کی ضرورت ہے۔ ریورس مارگیج میں، قرض دہندہ سے ان کے گھروں پر رہن کے بدلے مستحکم رقم حاصل کی جاتی ہے۔ گھر کا کوئی بھی مالک جس کی عمر 60 سال ہے (اور اس سے زیادہ) اس کے لیے اہل ہے۔ ریٹائرڈ لوگ اپنی جائیداد میں رہ سکتے ہیں اور مرنے تک باقاعدہ ادائیگی حاصل کر سکتے ہیں۔ سے قابل وصول رقمبینک جائیداد کی قیمت، اس کی موجودہ قیمت اور جائیداد کی حالت پر منحصر ہوگا۔

5. بینک فکسڈ ڈپازٹس

زیادہ تر لوگ غور کرتے ہیں۔معیاد مقررہ تک جمع سرمایہ کاری ان کے ریٹائرمنٹ کے سرمایہ کاری کے اختیارات کے ایک حصے کے طور پر کیونکہ یہ رقم کو 15 دن سے لے کر پانچ سال (اور اس سے اوپر) تک کی ایک مقررہ میچورٹی مدت کے لیے بینکوں میں جمع کرنے کے قابل بناتا ہے اور یہ دوسرے روایتی سے زیادہ شرح سود حاصل کرنے کی اجازت دیتا ہے۔بچت اکاونٹ. میچورٹی کے وقت، سرمایہ کار کو واپسی ملتی ہے جو اصل کے برابر ہوتی ہے اور مقررہ ڈپازٹ کی مدت پر حاصل ہونے والا سود بھی۔

ریٹائرمنٹ کے اس متنوع سرمایہ کاری کے اختیارات کے ساتھ، کسی کو یقینی طور پر اپنے مقاصد اور مقاصد سے مماثل آلات ملیں گے۔ اس بات کو یقینی بنائیں کہ آپ اس کے بارے میں گہرائی سے تفصیلات جان کر سرمایہ کاری کے صحیح اختیارات کا انتخاب کرتے ہیں۔

جیسا کہ Dwight L. Moody ٹھیک کہتے ہیں- "بڑھاپے کی تیاری نوعمری کے بعد شروع نہیں ہونی چاہیے۔ ایسی زندگی جو 65 سال کی عمر تک مقصد سے خالی ہو وہ ریٹائرمنٹ پر اچانک نہیں بھر جائے گی۔

لہذا، ایک صحت مند، امیر اور پرامن ریٹائرڈ زندگی کے لیے، ابھی سرمایہ کاری شروع کریں!

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔