SIPs بمقابلہ یکمشت

SIPs بمقابلہ یکمشتسرمایہ کاری? مختلف مضامین ہیں جو کہتے ہیں کہ منظم سرمایہ کاری کے منصوبے (یا SIPs) اس کے لیے بہترین راستہ ہیں۔میوچل فنڈز میں سرمایہ کاری. مختلفگھونٹ کیلکولیٹر آپ کو اس مقصد کے لیے منصوبہ بندی کرنے میں مدد کرتے ہیں، بہت سی ویب سائٹس، اور مالیاتی منصوبہ ساز بھی اس کی وکالت کریں گے۔ٹاپ ایس آئی پی سرمایہ کاری کرنے کا ارادہ رکھتا ہے۔ زیادہ تر روپے کی لاگت کی اوسط اور SIPs کے فوائد کے بارے میں بات کریں گے، یہ بتاتے ہوئے کہ اسٹاک میں شامل ہونامارکیٹ یکمشت سرمایہ کاری بہترین طریقہ نہیں ہو سکتا۔ اگرچہ کوئی شخص ایس آئی پی کے لیے بہترین میوچل فنڈ میں داخل ہو سکتا ہے، کیا کوئی ایس آئی پی کو سرمایہ کاری کے موڈ کے طور پر استعمال کرکے یکمشت سرمایہ کاری سے بہتر منافع کی توقع کر سکتا ہے؟

SIPs یا یکمشت: وقت کے لیے سرمایہ کاری کریں۔

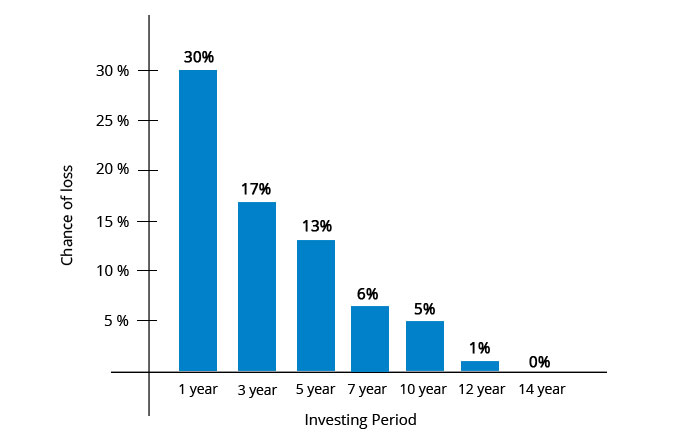

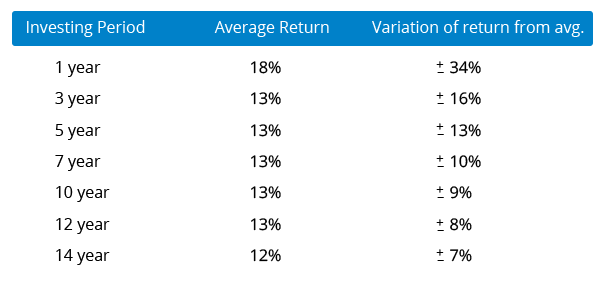

سرمایہ کاری ہمیشہ واپسی پیدا کرنے کی صلاحیت کے بارے میں ہوتی ہے۔ چاہے یہ یکمشت سرمایہ کاری ہو یا منظمسرمایہ کاری کا منصوبہ، کسی کو ہوشیار رہنے اور درست فیصلے کرنے کی ضرورت ہے۔ میں سرمایہ کاری کرناباہمی چندہ ہمیشہ منتخب کرنے کے بارے میں نہیں ہےبہترین باہمی فنڈز یا پھربہترین SIP پلانز. اور بھی بہت کچھ ہے جس پر غور کرنے کی ضرورت ہے۔ خاص طور پر، اگر کوئی ایکویٹی مارکیٹ میں سرمایہ کاری کرنے کے بارے میں سوچ رہا ہے، تو اسے اور بھی زیادہ محتاط رہنے کی ضرورت ہے۔ اسٹاک مارکیٹ کا تجزیہ (بی ایس ای سینسیکس کو بینچ مارک کے طور پر لینا) سے پتہ چلتا ہے کہ اگر کوئی طویل مدت تک سرمایہ کاری کرتا رہے تو منافع کمانے کا امکان بڑھ جاتا ہے۔ جیسا کہ نیچے دیے گئے جدول سے دیکھا جا سکتا ہے، اگر کوئی صرف نمبروں کے حساب سے جاتا ہے، تو اس بات کا 30% امکان ہے کہ اگر آپ اسٹاک مارکیٹ میں صرف 1 سال تک سرمایہ کاری کرنے کا ارادہ رکھتے ہیں تو آپ کو نقصان ہو سکتا ہے۔

لہذا زیادہ تر مشیر جب ایکویٹی سرمایہ کاری کے بارے میں بات کرتے ہیں تو ہمیشہ اس سے متعلق ہوتے ہیں۔ایکوئٹیز "طویل مدتی سرمایہ کاری" کے ساتھ۔ اگر کوئی 5 سال تک سرمایہ کاری میں رہنے کا ارادہ رکھتا ہے تو نقصان کا امکان 13% تک گر جاتا ہے۔ اور اگر کوئی واقعی طویل مدتی (10 سال سے زیادہ) ہے، تو نقصان کرنے کی صلاحیت صفر کی طرف مائل ہوتی ہے۔ لہذا، اگر کوئی واقعی اسٹاک مارکیٹ سے پیسہ کمانے میں دلچسپی رکھتا ہے، تو یہ اسٹاک مارکیٹ میں وقت گزارنے کے بارے میں ہے۔ (وقت کو نشان زد کرنے کے بجائے!)

SIPs یا یکمشت: ایک تجزیہ

یہ بالکل واضح ہے کہ ایکویٹی مارکیٹ میں سرمایہ کاری ایک طویل مدتی کھیل ہے۔ بہت سے لوگ اس بات کی وکالت کرتے ہیں کہ SIPs کے فوائد روپے کی لاگت سے لے کر نظم و ضبط کی سرمایہ کاری تک پھیلے ہوئے ہیں، لیکن ایک بڑا سوال ہے جس کا جواب دینا ہے، کیا SIPs یکمشت سرمایہ کاری سے بہتر منافع فراہم کرتے ہیں؟

ہم نے 1979 سے (بی ایس ای سینسیکس کے آغاز سے) ایکویٹی مارکیٹوں کو دیکھ کر اس سوال کی گہری سمجھ حاصل کرنے کی کوشش کی۔ بی ایس ای سینسیکس ہندوستان میں سرفہرست 30 کمپنیوں کا ایک مجموعہ ہے اور ایکویٹی مارکیٹ کی نمائندگی کرتا ہے۔ اس ڈیٹا کا تجزیہ کرتے ہوئے، ہم یہ دیکھنے کے لیے کچھ بصیرت حاصل کر سکتے ہیں کہ آیا SIPs یا یکمشت، جو بہتر ہے۔

Talk to our investment specialist

اسٹاک مارکیٹ کے بدترین ادوار

سرمایہ کاری شروع کرنے کا بدترین دور ستمبر 1994 کے آس پاس تھا (یہ وہ وقت تھا جب اسٹاک مارکیٹ عروج پر تھی)۔ درحقیقت، اگر کوئی مارکیٹ کے اعداد و شمار کو دیکھتا ہے۔سرمایہ کار جس نے یکمشت رقم کی سرمایہ کاری کی تھی وہ 59 مہینوں (تقریباً 5 سال!) تک منفی منافع پر بیٹھا تھا۔ تقریباً جولائی 1999 میں سرمایہ کار نے توڑ دیا۔ مزید 4 سال تک تکلیف اٹھانے کے بعد (منفی منافع کے ساتھ) اور سرمایہ کار بالآخر اکتوبر 2003 میں مثبت ہو گیا۔

SIP سرمایہ کار کے ساتھ کیا ہوا؟ سیسٹیمیٹک انویسٹمنٹ پلان سرمایہ کار صرف 19 مہینوں کے لیے منفی تھا اور اس نے منافع پوسٹ کرنا شروع کیا، تاہم، یہ قلیل المدتی تھے۔ ایس آئی پی کے سرمایہ کار عبوری نقصان اٹھانے کے بعد مئی 1999 تک دوبارہ بڑھ گئے۔ جب کہ سفر اب بھی متزلزل رہا، SIP سرمایہ کاروں نے پورٹ فولیو میں بہت پہلے منافع ظاہر کیا۔ یکمشت سرمایہ کار کے لیے زیادہ سے زیادہ نقصان تقریباً 40% تھا، جب کہ SIP سرمایہ کار کے لیے 23% تھا۔ منظم سرمایہ کاری کے منصوبے کے سرمایہ کار کے پاس تیزی سے بحالی کی مدت کے ساتھ ساتھ پورٹ فولیو میں کم نقصان تھا۔

سرمایہ کاری شروع کرنے کا ایک اور انتہائی اداس دور مارچ 2000 کے آس پاس تھا (یہ وہ وقت تھا جب اسٹاک مارکیٹ دوبارہ عروج پر تھی!) درحقیقت، اگر کوئی مارکیٹ کے اعداد و شمار پر نظر ڈالتا ہے تو جس سرمایہ کار نے یکمشت رقم کی سرمایہ کاری کی تھی وہ 45 ماہ تک منفی واپسی پر بیٹھا (تقریباً 4 سال!)۔ سرمایہ کار تقریباً 2003 کے دسمبر میں بھی ٹوٹ گیا۔ اگلے سال اگرچہ کچھ ریٹرن پیدا ہوئے، لیکن 2004 میں دوبارہ پھسل جانے کی وجہ سے یہ ریٹرن قلیل مدتی رہے۔ مزید 1 سال تک جھیلنے کے بعد، سرمایہ کار بالآخر ستمبر 2004 میں مثبت ہو گیا۔ یکمشت سرمایہ کاری کرنے کا ایک اور برا وقت تھا۔

SIP سرمایہ کار کی کہانی کیا تھی جس نے مارچ 2000 میں سرمایہ کاری شروع کی؟ اگر کسی نے ماہانہ مساوی رقم کی سرمایہ کاری کی، تو سرمایہ کار جون 2003 میں مثبت تھا اور ستمبر 2004 تک، پورٹ فولیو میں مجموعی طور پر 45 فیصد اضافہ ہوا۔ (جب یکمشت سرمایہ کار بھی ٹوٹ رہا تھا)۔ ایک اور پہلو جس پر غور کرنا ہے وہ ہے زیادہ سے زیادہ نقصان، یکمشت سرمایہ کار کو ستمبر 2001 تک تقریباً 50% نقصان ہوا ہے، اس کے مقابلے میں SIP پورٹ فولیو کا نقصان اسی وقت 28% تھا۔

ہم اوپر سے جو حاصل کر سکتے ہیں وہ یہ ہے کہ جب سٹاک مارکیٹ خراب مدت میں ہوتی ہے تو SIP میں رہنا ہمیشہ بہتر ہوتا ہے کیونکہ ریکوری تیز ہوتی ہے اور پورٹ فولیو میں بھی کم نقصان ہوتا ہے۔

اسٹاک مارکیٹ کے بہترین ادوار

اسٹاک مارکیٹ کے 1979 سے 2016 تک کے پچھلے 37 سالوں کے اعداد و شمار پر نظر ڈالتے ہوئے، ایک یہ سمجھتا ہے کہ اگر کسی نے ابتدائی سرمایہ کاری (1979 - BSE سینسیکس کے آغاز کے وقت) کی، تو شاید ہی کسی نے پورٹ فولیو میں کوئی منفی منافع دیکھا ہو۔

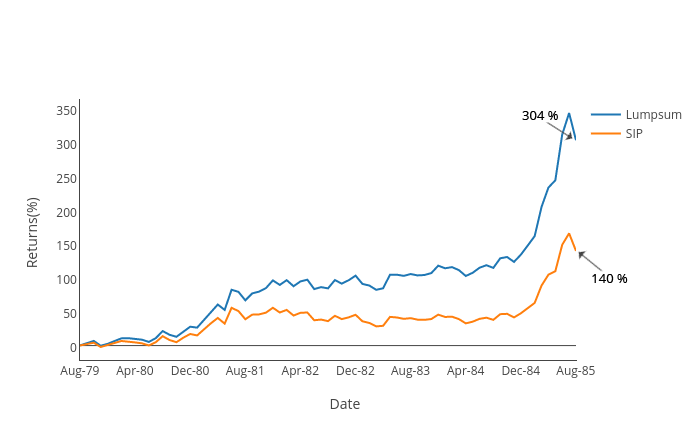

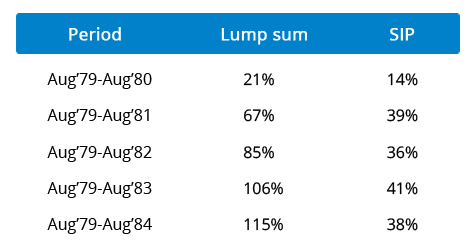

اگست 1979 کے 5 سالہ تجزیے سے پتہ چلتا ہے کہ یکمشت رقم اور نظامی سرمایہ کاری کی منصوبہ بندی کے پورٹ فولیوز نے وہاں سے کسی بھی مدت میں شاید ہی کوئی نقصان پہنچایا ہو۔ جیسا کہ کوئی نیچے کے گراف سے دیکھ سکتا ہے، دونوں محکموں نے سال بہ سال شاندار منافع پوسٹ کیا۔ ہر سال کے اختتام پر، یکمشت پورٹ فولیو نے SIP پورٹ فولیو کو پیچھے چھوڑ دیا اور لیڈ مارجن میں بھی اضافہ کیا۔

لہذا، اگر مارکیٹ کے ایک طرف بڑھنے کی توقع کی جاتی ہے، تو یکمشت ہمیشہ بہتر آپشن ہوتا ہے۔

بہتر سرمایہ کاری موڈ کون سا ہے؟

جب کہ ہم اسٹاک مارکیٹ کے تمام ادوار کا تجزیہ کر سکتے ہیں، کیا ہم واقعی یہ فیصلہ کر سکتے ہیں کہ کون سا بہتر ہے؟ اس کا جواب انفرادی طور پر مختلف ہوتا ہے،نقدی بہاؤسرمایہ کاری (یا ہولڈنگ) کی مدت، باہر جانے والے نقد بہاؤ یا ضروریات وغیرہ۔ بچت کی عادت ڈالنے کے لیے SIPs ایک بہترین ذریعہ ہیں، یہ افراد کی سرمایہ کاری کو اسٹاک مارکیٹ میں منتقل کرتے ہیں۔ اگر آپ ایکویٹیز میں سرمایہ کاری کرنے کا ارادہ رکھتے ہیں تو کسی کو طویل مدتی کے لیے سرمایہ کاری کا منصوبہ بھی بنانا ہوگا، جہاں ہم واضح طور پر جانتے ہیں کہ وقت کے ساتھ ساتھ منافع پیدا کرنے کی صلاحیت میں اضافہ ہوتا ہے۔ اس کے علاوہ، اگر کسی کو لگتا ہے کہ بازار کٹے ہوئے ہیں نہ کہ سیدھی لائن، تو پھر SIPs مارکیٹ میں داخل ہونے کا ایک بہترین ذریعہ ہیں۔ مزید برآں، ڈیٹا سے پتہ چلتا ہے کہ SIPs اس بات کو بھی یقینی بناتے ہیں کہ سرمایہ کار کو کسی بھی وقت کم نقصان کا سامنا کرنا پڑے۔

اگر یہ محسوس ہوتا ہے کہ مارکیٹ سیکولر ہوگی (ایک طرف!) اس صورت حال میں، یکمشت سرمایہ کاری ہی راستہ ہوگا۔

ہندوستان میں بہترین کارکردگی کا مظاہرہ کرنے والے SIP پلان 2022

"The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in units of MLIIF - WGF. The Scheme may, at the discretion of the Investment Manager, also invest in the units of other similar overseas mutual fund schemes, which may constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities and/or units of money market/liquid schemes of DSP Merrill Lynch Mutual Fund, in order to meet liquidity requirements from time to time. However, there is no assurance that the investment objective of the Scheme will be realized." Below is the key information for DSP World Gold Fund Returns up to 1 year are on The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in the units of BlackRock Global Funds – World Mining Fund. The Scheme may, at the discretion of the Investment Manager, also invest in the units of other similar overseas mutual fund schemes, which may

constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities and/or money market/liquid schemes of DSP BlackRock Mutual Fund, in order to meet liquidity requirements from time to time. Research Highlights for DSP World Mining Fund Below is the key information for DSP World Mining Fund Returns up to 1 year are on The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in the units of BlackRock Global Funds – World Energy Fund and BlackRock Global Funds – New Energy Fund. The Scheme may, at the discretion of the Investment Manager, also invest in the units of other similar overseas mutual fund schemes, which may constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities

and/or money market/liquid schemes of DSP BlackRock Mutual Fund, in order to meet liquidity

requirements from time to time. Research Highlights for DSP World Energy Fund Below is the key information for DSP World Energy Fund Returns up to 1 year are on The primary investment objective of the Scheme is to seek to provide long term capital growth by investing predominantly in the JPMorgan Funds - Emerging Markets Opportunities Fund, an equity fund which invests primarily in an aggressively managed portfolio of emerging market companies Research Highlights for Edelweiss Emerging Markets Opportunities Equity Off-shore Fund Below is the key information for Edelweiss Emerging Markets Opportunities Equity Off-shore Fund Returns up to 1 year are on The investment objective of the scheme is to provide long-term capital appreciation by investing in an overseas mutual fund scheme that invests in a diversified portfolio of securities as prescribed by SEBI from time to time in global emerging markets. Research Highlights for Kotak Global Emerging Market Fund Below is the key information for Kotak Global Emerging Market Fund Returns up to 1 year are on 1. DSP World Gold Fund

DSP World Gold Fund

Growth Launch Date 14 Sep 07 NAV (11 Feb 26) ₹63.9301 ↑ 1.57 (2.52 %) Net Assets (Cr) ₹1,756 on 31 Dec 25 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk High Expense Ratio 1.41 Sharpe Ratio 3.42 Information Ratio -0.67 Alpha Ratio 1.32 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹8,807 31 Jan 23 ₹9,422 31 Jan 24 ₹8,517 31 Jan 25 ₹12,548 31 Jan 26 ₹33,170 Returns for DSP World Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 11 Feb 26 Duration Returns 1 Month 13.5% 3 Month 41.5% 6 Month 90.2% 1 Year 159% 3 Year 56.5% 5 Year 28% 10 Year 15 Year Since launch 10.6% Historical performance (Yearly) on absolute basis

Year Returns 2024 167.1% 2023 15.9% 2022 7% 2021 -7.7% 2020 -9% 2019 31.4% 2018 35.1% 2017 -10.7% 2016 -4% 2015 52.7% Fund Manager information for DSP World Gold Fund

Name Since Tenure Jay Kothari 1 Mar 13 12.85 Yr. Data below for DSP World Gold Fund as on 31 Dec 25

Equity Sector Allocation

Sector Value Basic Materials 94.95% Asset Allocation

Asset Class Value Cash 2.43% Equity 94.95% Debt 0.01% Other 2.6% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF World Gold I2

Investment Fund | -74% ₹1,294 Cr 1,219,254

↓ -59,731 VanEck Gold Miners ETF

- | GDX25% ₹442 Cr 573,719 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -2% ₹28 Cr Net Receivables/Payables

Net Current Assets | -0% -₹8 Cr 2. DSP World Mining Fund

DSP World Mining Fund

Growth Launch Date 29 Dec 09 NAV (11 Feb 26) ₹32.5725 ↑ 0.79 (2.47 %) Net Assets (Cr) ₹154 on 31 Dec 25 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk High Expense Ratio 1.14 Sharpe Ratio 3.27 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹11,733 31 Jan 23 ₹14,422 31 Jan 24 ₹12,454 31 Jan 25 ₹12,799 31 Jan 26 ₹25,833 Returns for DSP World Mining Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 11 Feb 26 Duration Returns 1 Month 14.1% 3 Month 39.9% 6 Month 72.3% 1 Year 99.6% 3 Year 24% 5 Year 20.2% 10 Year 15 Year Since launch 7.6% Historical performance (Yearly) on absolute basis

Year Returns 2024 79% 2023 -8.1% 2022 0% 2021 12.2% 2020 18% 2019 34.9% 2018 21.5% 2017 -9.4% 2016 21.1% 2015 49.7% Fund Manager information for DSP World Mining Fund

Name Since Tenure Jay Kothari 1 Mar 13 12.85 Yr. Data below for DSP World Mining Fund as on 31 Dec 25

Equity Sector Allocation

Sector Value Basic Materials 97.27% Energy 1.09% Asset Allocation

Asset Class Value Cash 1.64% Equity 98.36% Debt 0% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF World Mining I2

Investment Fund | -99% ₹152 Cr 150,390

↓ -43,229 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -2% ₹3 Cr Net Receivables/Payables

Net Current Assets | -1% -₹2 Cr 3. DSP World Energy Fund

DSP World Energy Fund

Growth Launch Date 14 Aug 09 NAV (11 Feb 26) ₹27.0211 ↑ 0.45 (1.69 %) Net Assets (Cr) ₹93 on 31 Dec 25 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆ Risk High Expense Ratio 1.18 Sharpe Ratio 1.61 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹11,118 31 Jan 23 ₹12,143 31 Jan 24 ₹12,127 31 Jan 25 ₹12,430 31 Jan 26 ₹18,530 Returns for DSP World Energy Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 11 Feb 26 Duration Returns 1 Month 11.1% 3 Month 16.7% 6 Month 36.2% 1 Year 56.2% 3 Year 15.9% 5 Year 13% 10 Year 15 Year Since launch 6.2% Historical performance (Yearly) on absolute basis

Year Returns 2024 39.2% 2023 -6.8% 2022 12.9% 2021 -8.6% 2020 29.5% 2019 0% 2018 18.2% 2017 -11.3% 2016 -1.9% 2015 22.5% Fund Manager information for DSP World Energy Fund

Name Since Tenure Jay Kothari 1 Mar 13 12.85 Yr. Data below for DSP World Energy Fund as on 31 Dec 25

Equity Sector Allocation

Sector Value Industrials 35.55% Technology 29.04% Utility 23.67% Basic Materials 8.63% Asset Allocation

Asset Class Value Cash 3.1% Equity 96.89% Debt 0.01% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF Sustainable Energy I2

Investment Fund | -98% ₹91 Cr 417,038

↓ -84,930 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -2% ₹2 Cr Net Receivables/Payables

Net Current Assets | -0% ₹0 Cr 4. Edelweiss Emerging Markets Opportunities Equity Off-shore Fund

Edelweiss Emerging Markets Opportunities Equity Off-shore Fund

Growth Launch Date 7 Jul 14 NAV (11 Feb 26) ₹24.1322 ↑ 0.15 (0.64 %) Net Assets (Cr) ₹169 on 31 Dec 25 Category Equity - Global AMC Edelweiss Asset Management Limited Rating ☆☆☆ Risk High Expense Ratio 1.04 Sharpe Ratio 2.63 Information Ratio -0.95 Alpha Ratio -0.64 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹8,938 31 Jan 23 ₹8,042 31 Jan 24 ₹7,669 31 Jan 25 ₹8,630 31 Jan 26 ₹13,335 Returns for Edelweiss Emerging Markets Opportunities Equity Off-shore Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 11 Feb 26 Duration Returns 1 Month 9.8% 3 Month 15.2% 6 Month 34.8% 1 Year 53.9% 3 Year 19% 5 Year 4.7% 10 Year 15 Year Since launch 7.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 41.1% 2023 5.9% 2022 5.5% 2021 -16.8% 2020 -5.9% 2019 21.7% 2018 25.1% 2017 -7.2% 2016 30% 2015 9.8% Fund Manager information for Edelweiss Emerging Markets Opportunities Equity Off-shore Fund

Name Since Tenure Bhavesh Jain 9 Apr 18 7.74 Yr. Bharat Lahoti 1 Oct 21 4.25 Yr. Data below for Edelweiss Emerging Markets Opportunities Equity Off-shore Fund as on 31 Dec 25

Equity Sector Allocation

Sector Value Technology 26.62% Financial Services 26.13% Consumer Cyclical 13.66% Communication Services 11.61% Industrials 5.31% Energy 5.19% Basic Materials 1.86% Real Estate 1.82% Utility 1.46% Consumer Defensive 1.05% Health Care 0.99% Asset Allocation

Asset Class Value Cash 3.86% Equity 95.7% Other 0.44% Top Securities Holdings / Portfolio

Name Holding Value Quantity JPM Emerging Mkts Opps I (acc) USD

Investment Fund | -97% ₹164 Cr 96,682 Clearing Corporation Of India Ltd.

CBLO/Reverse Repo | -3% ₹6 Cr Net Receivables/(Payables)

CBLO | -0% -₹1 Cr Accrued Interest

CBLO | -0% ₹0 Cr 5. Kotak Global Emerging Market Fund

Kotak Global Emerging Market Fund

Growth Launch Date 26 Sep 07 NAV (11 Feb 26) ₹34.556 ↑ 0.29 (0.85 %) Net Assets (Cr) ₹256 on 31 Dec 25 Category Equity - Global AMC Kotak Mahindra Asset Management Co Ltd Rating ☆☆☆ Risk High Expense Ratio 1.64 Sharpe Ratio 2.58 Information Ratio -0.5 Alpha Ratio -1.28 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹9,475 31 Jan 23 ₹8,803 31 Jan 24 ₹8,905 31 Jan 25 ₹9,859 31 Jan 26 ₹14,864 Returns for Kotak Global Emerging Market Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 11 Feb 26 Duration Returns 1 Month 8.2% 3 Month 13.5% 6 Month 29.2% 1 Year 50.1% 3 Year 19.8% 5 Year 6.7% 10 Year 15 Year Since launch 7% Historical performance (Yearly) on absolute basis

Year Returns 2024 39.1% 2023 5.9% 2022 10.8% 2021 -15% 2020 -0.5% 2019 29.1% 2018 21.4% 2017 -14.4% 2016 30.4% 2015 -1.2% Fund Manager information for Kotak Global Emerging Market Fund

Name Since Tenure Arjun Khanna 9 May 19 6.65 Yr. Data below for Kotak Global Emerging Market Fund as on 31 Dec 25

Equity Sector Allocation

Sector Value Technology 25.32% Financial Services 22.54% Consumer Cyclical 13.31% Basic Materials 8.01% Communication Services 7.79% Industrials 7.24% Energy 3.81% Health Care 2.31% Consumer Defensive 1.86% Asset Allocation

Asset Class Value Cash 7.81% Equity 92.19% Top Securities Holdings / Portfolio

Name Holding Value Quantity CI Emerging Markets Class A

Investment Fund | -94% ₹240 Cr 866,334

↑ 46,986 Triparty Repo

CBLO/Reverse Repo | -8% ₹20 Cr Net Current Assets/(Liabilities)

Net Current Assets | -1% -₹3 Cr

یکمشت راستے یا SIPs کے ذریعے سرمایہ کاری کرنے کا حتمی انتخاب بہت سے عوامل کا نتیجہ ہوگا، تاہم، سرمایہ کار کو ان تمام چیزوں کو مدنظر رکھنے کی ضرورت ہے۔خطرے کی بھوک بہترین راستے کا انتخاب کرنے کے لیے۔ اچھی طرح سے انتخاب کریں، دانشمندی سے انتخاب کریں، سرمایہ کاری کرتے رہیں!

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

Research Highlights for DSP World Gold Fund