Table of Contents

ایس آئی پی بمقابلہ ایف ڈی

سرمایہ کاری کا بہتر آپشن کون سا ہے؟

جب ان کے درمیان انتخاب کرنے کی بات آتی ہے تو افراد ہمیشہ کیچ 22 کی صورتحال میں ہوتے ہیں۔ایف ڈی اورگھونٹ سرمایہ کاری کے لیےSIP سرمایہ کاری کا ایک طریقہ ہے۔باہمی چندہ جس کے ذریعے افراد باقاعدہ وقفوں پر تھوڑی بہت رقم جمع کر سکتے ہیں۔.دوسری طرف، ایف ڈی، ایک سرمایہ کاری کا راستہ ہے جہاں لوگ ایک مقررہ مدت کے لیے ایک خاص رقم جمع کرتے ہیں اور میچورٹی کے دوران سود کے ساتھ رقم واپس حاصل کرتے ہیں۔. تو، آئیے سمجھیں کہ FD اور SIP، SIP ریٹرن کیلکولیٹر کے درمیان کون سا بہتر ہے،ٹاپ ایس آئی پی سرمایہ کاری کرنا، اور بہت کچھ۔

سیسٹیمیٹک انویسٹمنٹ پلان یا SIP کیا ہے؟

منظمسرمایہ کاری کا منصوبہ یا ایس آئی پی میوچل فنڈز میں سرمایہ کاری کا ایک طریقہ ہے جو لوگوں کو باقاعدہ وقفوں پر چھوٹی رقم جمع کرنے کی اجازت دیتا ہے۔ ایس آئی پی کو ہدف پر مبنی سرمایہ کاری بھی کہا جا سکتا ہے۔ SIP میوچل فنڈز کی خوبصورتیوں میں سے ایک ہے جس کے ذریعے لوگ اپنی سہولت کے مطابق سرمایہ کاری کر سکتے ہیں۔ ایس آئی پی کے ذریعے لوگ بہت سے مقاصد کو حاصل کرنے کی منصوبہ بندی کر سکتے ہیں جیسے گھر خریدنا، گاڑی خریدنا، اعلیٰ تعلیم کے لیے منصوبہ بندی کرنا، اور بہت کچھ۔ اگرچہ بہت سی اسکیموں میں سرمایہ کاری کا SIP موڈ دستیاب ہے، تاہم، اس کا حوالہ عام طور پر کے تناظر میں دیا جاتا ہے۔ایکویٹی فنڈز.

لوگ اپنی شروعات کر سکتے ہیں۔SIP سرمایہ کاری INR 500 سے کم رقم کے ساتھ۔

فکسڈ ڈپازٹ یا ایف ڈی کیا ہے؟

FD کے فکسڈ ڈپازٹ سے مراد ایک سرمایہ کاری کا راستہ ہے جو عام طور پر بینکوں کے ذریعہ پیش کیا جاتا ہے۔ڈاک خانہ. FD کی صورت میں، لوگوں کو ایک مقررہ مدت کے لیے ایک بار کی ادائیگی کے طور پر کافی رقم جمع کرنے کی ضرورت ہوتی ہے۔ یہاں، لوگوں کو مدت کے اختتام پر اپنی سرمایہ کاری کی رقم واپس مل جاتی ہے۔ تاہم، لوگ مدت کے دوران ایف ڈی کو نہیں توڑ سکتے ہیں اور اگر وہ توڑنے کی کوشش کرتے ہیں تو انہیں کچھ چارجز ادا کرنے کی ضرورت ہوتی ہے۔بینک. ایف ڈیآمدنی سرمایہ کاری پر سود حاصل کرتا ہے۔ سود سے حاصل ہونے والی یہ آمدنی سرمایہ کاروں کے ہاتھ میں قابل ٹیکس ہے۔

کون سا انتخاب کرنا ہے؟

چونکہ ایس آئی پی میوچل فنڈز میں سرمایہ کاری کا طریقہ ہے جبکہ ایف ڈی خود ایک سرمایہ کاری کا راستہ ہے۔ ان دونوں میں مختلف خصوصیات ہیں. تو آئیے ان دونوں کے درمیان فرق کو سمجھیں۔

کم از کم سرمایہ کاری

سرمایہ کاری کے ایس آئی پی موڈ کے ذریعے میوچل فنڈز میں کم از کم سرمایہ کاری شروع ہوتی ہے۔INR 500. اس لیے اس بات کو یقینی بنایا جا سکتا ہے کہ اس سے لوگوں کی جیبوں پر زیادہ اثر نہ پڑے۔ مزید یہ کہ ایس آئی پی کی فریکوئنسی بھی لوگوں کی سہولت کے مطابق ماہانہ یا سہ ماہی مقرر کی جا سکتی ہے۔ دوسری طرف، FD میں سرمایہ کاری کی کم از کم رقم INR 1 کے درمیان ہوتی ہے،000-10,0000 چونکہ FD سرمایہ کاری یکمشت موڈ کے ذریعے ہوتی ہے، اس لیے لوگ اسے جاری نہیں رکھتےسرمایہ کاری رقم.

دور

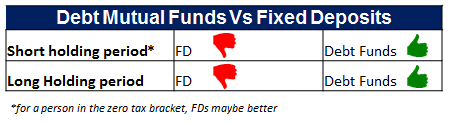

روایتی سرمایہ کاری کی جگہ ہونے کی وجہ سے FD کو مختصر مدت اور طویل مدتی دونوں سرمایہ کاری کے لیے سمجھا جاتا ہے۔ FD کی مدت 6 ماہ، 1 سال اور 5 سال تک جا سکتی ہے۔ اس کے برعکس، SIP کا انتخاب عام طور پر طویل مدتی سرمایہ کاری کے لیے کیا جاتا ہے۔ چونکہ SIP کا حوالہ عام طور پر ایکویٹی فنڈز کے تناظر میں دیا جاتا ہے، اس لیے طویل مدتی سرمایہ کاری آپ کو زیادہ سے زیادہ آمدنی حاصل کرنے میں مدد دے گی۔ اس کے علاوہ، لوگ زیادہ سے زیادہ فوائد سے لطف اندوز ہو سکتے ہیں اگر انہیں زیادہ دیر تک رکھا جائے۔

واپسی

ایف ڈی پر منافع سود کی شکل میں طے ہوتا ہے جو وقت کے ساتھ تبدیل نہیں ہوتا ہے۔ مالی سال 2017-18 کے لیے، ایف ڈی کی شرحیں۔رینج 6%-7% کے درمیان تقریباً اگر سرمایہ کاری ایک سال کے لیے رکھی جائے۔ اس کے برعکس، SIP کی صورت میں، ریٹرن طے نہیں ہوتے ہیں کیونکہ ریٹرن کا انحصار اس کی کارکردگی پر ہوتا ہے۔زیرِ نظر ایکویٹی حصص تاہم، اگر میوچل فنڈز کو پانچ سال سے زیادہ عرصے کے لیے رکھا جائے تو اس نے 15% سے زیادہ کا تاریخی منافع دیا ہے۔

Talk to our investment specialist

خطرے کی بھوک

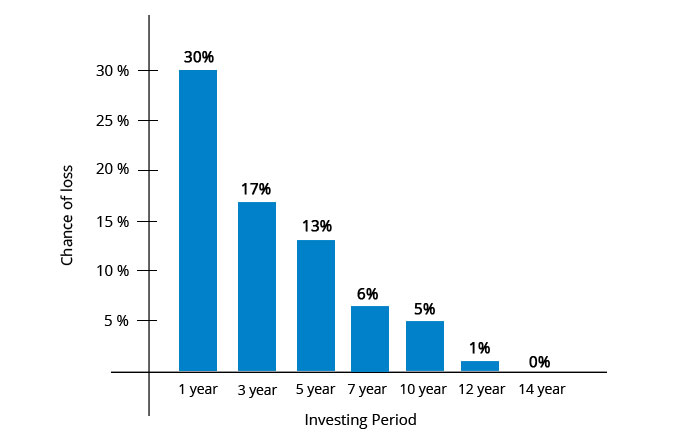

SIP کے مقابلے میں FD کے خطرے کی بھوک کو کم سمجھا جاتا ہے۔ FDs عام طور پر بینکوں کے ذریعہ پیش کی جاتی ہیں۔ دوسری طرف، theخطرے کی بھوک SIP کی FD سے زیادہ ہے۔ تاہم، اگر ایس آئی پی کو طویل مدت کے لیے رکھا جاتا ہے، تو نقصان کے امکانات کم ہو جاتے ہیں۔

لیکویڈیٹی

دیلیکویڈیٹی SIP کی صورت میں FD کے مقابلے زیادہ ہے۔ SIP کی صورت میں، اگر لوگ اپنی سرمایہ کاری کو چھڑاتے ہیں تو وہ رقم واپس حاصل کر سکتے ہیں۔ایکویٹی فنڈز کے لیے T+3 دن. تاہم، کی صورت میںقرض فنڈ، تصفیہ کی مدت ہے۔T+1 دن. تاہم، فکسڈ ڈپازٹ کے معاملے میں، اسے چھڑانا آسان نہیں ہے۔ یہاں تک کہ اگر لوگ وقت سے پہلے نکالنے کی کوشش کرتے ہیں، تو انہیں بینک کو کچھ چارجز ادا کرنے کی ضرورت ہوتی ہے۔

ٹیکس لگانا

میوچل فنڈز اور ایف ڈی کے معاملے میں ٹیکس کے قوانین دونوں مختلف ہیں۔ FDs کی صورت میں، مالی سال 2017-18 کے لیے، حاصل کردہ سود فرد کے باقاعدہ ٹیکس سلیب کے مطابق وصول کیا جاتا ہے۔ تاہم، جیسا کہ SIP عام طور پر ایکویٹی فنڈز کے حوالے سے ہوتا ہے، اس لیے ایکویٹی فنڈز سے متعلق ٹیکس کے قواعد کی وضاحت اس طرح کی گئی ہے۔

مالی سال 2017-18 کے لیے، اگر ایکویٹی فنڈز خریداری کی تاریخ سے ایک سال بعد فروخت کیے جاتے ہیں، تو وہ طویل مدتی کے لیے لاگو ہوتے ہیں۔سرمایہ منافع جو قابل ٹیکس نہیں ہے۔ تاہم، اگر یہ رقوم خریداری کی تاریخ سے ایک سال پہلے بیچ دی جائیں تو؛ یہ مختصر مدت کے تابع ہےسرمایہ حاصل جو a پر چارج کیا جاتا ہے۔فلیٹ انفرادی ٹیکس سلیب سے قطع نظر 15% کی شرح۔

خصوصیات

ایس آئی پی میں بہت ساری خصوصیات ہیں جیسے روپے کی اوسط لاگت،کمپاؤنڈنگ کی طاقت، اور اسی طرح، جو ایف ڈی کی صورت میں دستیاب نہیں ہے۔ تو آئیے دیکھتے ہیں کہ ان خصوصیات کا کیا مطلب ہے۔

1. روپے کی اوسط لاگت

ایس آئی پی کی صورت میں، لوگمیوچل فنڈ میں سرمایہ کاری کریں۔ باقاعدہ وقت کے وقفوں پر یونٹس جب مارکیٹیں مختلف قیمتوں کا رویہ دکھا رہی ہوں۔ لہذا، جب مارکیٹوں میں کمی کا رجحان ہوتا ہے، لوگ زیادہ یونٹ خرید سکتے ہیں اور اس کے برعکس۔ لہذا، SIP کی وجہ سے یونٹس کی قیمت خرید اوسط ہو جاتی ہے۔ تاہم، ایف ڈی کے معاملے میں، یہ خصوصیت دستیاب نہیں ہے کیونکہ رقم صرف ایک بار کے لیے جمع کی جاتی ہے۔

2. مرکب سازی کی طاقت

SIP کمپاؤنڈنگ پر لاگو ہوتا ہے۔ مرکب سے مراد مرکب سود ہے جہاں سود کی رقم کا حساب اصل رقم اور پہلے سے جمع شدہ سود پر کیا جاتا ہے۔ ایف ڈی کی صورت میں، سود کی رقم بھی کمپاؤنڈنگ سے مشروط ہے۔

3. نظم و ضبط کی بچت کی عادت

SIP لوگوں میں نظم و ضبط سے بچت کی عادت پیدا کرتا ہے کیونکہ لوگوں کو باقاعدہ وقفوں پر رقم جمع کرنے کی ضرورت ہوتی ہے۔ اس کے برعکس، FD میں چونکہ لوگ صرف ایک بار رقم جمع کرتے ہیں، ان میں بچت کی نظم و ضبط کی عادت پیدا ہو سکتی ہے یا نہیں۔

ذیل میں دیا گیا جدول SIP اور فکسڈ ڈپازٹس کے درمیان فرق کا خلاصہ کرتا ہے۔

| پیرامیٹرز | گھونٹ | فکسڈ ڈپازٹس |

|---|---|---|

| واپسی | فنڈ کی کارکردگی کے مطابق مختلف ہوتی ہے۔ | پہلے سے طے شدہ |

| کم از کم سرمایہ کاری | INR 500 سے شروع ہوتا ہے۔ | رینج INR 1,000 - 10,000 کے درمیان |

| دور | عام طور پر طویل مدتی کے لئے استعمال کیا جاتا ہے | مختصر اور طویل مدتی دونوں |

| خطرہ | اعلی | کم |

| لیکویڈیٹی | اعلی | کم |

| ٹیکس لگانا | قلیل مدت: 15% کی فلیٹ ریٹ پر ٹیکسطویل مدتی: ٹیکس نہیں لگایا | فرد کے سلیب ریٹ کے مطابق ٹیکس لگایا جاتا ہے۔ |

| خصوصیات | روپے کی لاگت کا اوسط، کمپاؤنڈنگ کی طاقت، اور نظم و ضبط کی بچت کی عادت | کمپاؤنڈنگ کی طاقت |

FY 22 - 23 کے لیے سرمایہ کاری کے لیے بہترین SIP

The primary objective of the Scheme is to achieve long-term capital appreciation by investing in equity & equity related instruments of mid cap & small cap companies. Principal Emerging Bluechip Fund is a Equity - Large & Mid Cap fund was launched on 12 Nov 08. It is a fund with Moderately High risk and has given a Below is the key information for Principal Emerging Bluechip Fund Returns up to 1 year are on ICICI Prudential Banking and Financial Services Fund is an Open-ended equity scheme that seeks to generate long-term capital appreciation to unitholders from a portfolio that is invested predominantly in equity and equity related securities of companies engaged in banking and financial services. However, there can be no assurance that the investment objective of the Scheme will be realized. ICICI Prudential Banking and Financial Services Fund is a Equity - Sectoral fund was launched on 22 Aug 08. It is a fund with High risk and has given a Below is the key information for ICICI Prudential Banking and Financial Services Fund Returns up to 1 year are on (Erstwhile Invesco India Growth Fund) The investment objective of the Scheme is to generate long-term capital growth from a diversified portfolio of predominantly equity and equity-related securities. However, there can be no assurance that the objectives of the scheme will be achieved. Invesco India Growth Opportunities Fund is a Equity - Large & Mid Cap fund was launched on 9 Aug 07. It is a fund with Moderately High risk and has given a Below is the key information for Invesco India Growth Opportunities Fund Returns up to 1 year are on (Erstwhile Motilal Oswal MOSt Focused Multicap 35 Fund) The investment objective of the Scheme is to achieve long term capital appreciation by primarily investing in a maximum of 35 equity & equity related instruments across sectors and market-capitalization levels.However, there can be no assurance or guarantee that the investment objective of the Scheme would be achieved. Motilal Oswal Multicap 35 Fund is a Equity - Multi Cap fund was launched on 28 Apr 14. It is a fund with Moderately High risk and has given a Below is the key information for Motilal Oswal Multicap 35 Fund Returns up to 1 year are on The primary investment objective of the Scheme is to generate long-term capital appreciation to unit holders from a portfolio that is invested predominantly in equity and equity related securities of companies engaged in banking and financial services. The Scheme does not guarantee/indicate any returns. There can be no assurance that the schemes’ objectives will be achieved. Aditya Birla Sun Life Banking And Financial Services Fund is a Equity - Sectoral fund was launched on 14 Dec 13. It is a fund with High risk and has given a Below is the key information for Aditya Birla Sun Life Banking And Financial Services Fund Returns up to 1 year are on Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 100 2.9 13.6 38.9 21.9 19.2 ICICI Prudential Banking and Financial Services Fund Growth ₹135.88

↑ 0.02 ₹9,812 100 13.8 14.9 12.8 20 21.8 11.6 Invesco India Growth Opportunities Fund Growth ₹100.9

↑ 0.28 ₹7,274 100 20.5 7.9 12.6 28.5 25.5 37.5 Motilal Oswal Multicap 35 Fund Growth ₹63.0315

↑ 0.09 ₹13,023 500 18.2 2.2 11.1 27 21 45.7 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹62.19

↑ 0.14 ₹3,515 1,000 14.8 15.3 10.1 21.4 21.9 8.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21 1. Principal Emerging Bluechip Fund

CAGR/Annualized return of 24.8% since its launch. Ranked 1 in Large & Mid Cap category. . Principal Emerging Bluechip Fund

Growth Launch Date 12 Nov 08 NAV (31 Dec 21) ₹183.316 ↑ 2.03 (1.12 %) Net Assets (Cr) ₹3,124 on 30 Nov 21 Category Equity - Large & Mid Cap AMC Principal Pnb Asset Mgmt. Co. Priv. Ltd. Rating ☆☆☆☆☆ Risk Moderately High Expense Ratio 2.08 Sharpe Ratio 2.74 Information Ratio 0.22 Alpha Ratio 2.18 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 30 Jun 20 ₹10,000 30 Jun 21 ₹16,780 Returns for Principal Emerging Bluechip Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 31 Dec 21 Duration Returns 1 Month 2.9% 3 Month 2.9% 6 Month 13.6% 1 Year 38.9% 3 Year 21.9% 5 Year 19.2% 10 Year 15 Year Since launch 24.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 2023 2022 2021 2020 2019 2018 2017 2016 2015 Fund Manager information for Principal Emerging Bluechip Fund

Name Since Tenure Data below for Principal Emerging Bluechip Fund as on 30 Nov 21

Equity Sector Allocation

Sector Value Asset Allocation

Asset Class Value Top Securities Holdings / Portfolio

Name Holding Value Quantity 2. ICICI Prudential Banking and Financial Services Fund

CAGR/Annualized return of 16.7% since its launch. Return for 2024 was 11.6% , 2023 was 17.9% and 2022 was 11.9% . ICICI Prudential Banking and Financial Services Fund

Growth Launch Date 22 Aug 08 NAV (09 Jul 25) ₹135.88 ↑ 0.02 (0.01 %) Net Assets (Cr) ₹9,812 on 31 May 25 Category Equity - Sectoral AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆☆☆ Risk High Expense Ratio 1.98 Sharpe Ratio 1.02 Information Ratio 0.17 Alpha Ratio -0.66 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 30 Jun 20 ₹10,000 30 Jun 21 ₹17,087 30 Jun 22 ₹15,933 30 Jun 23 ₹20,873 30 Jun 24 ₹25,343 30 Jun 25 ₹29,116 Returns for ICICI Prudential Banking and Financial Services Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 31 Dec 21 Duration Returns 1 Month 0.6% 3 Month 13.8% 6 Month 14.9% 1 Year 12.8% 3 Year 20% 5 Year 21.8% 10 Year 15 Year Since launch 16.7% Historical performance (Yearly) on absolute basis

Year Returns 2024 11.6% 2023 17.9% 2022 11.9% 2021 23.5% 2020 -5.5% 2019 14.5% 2018 -0.4% 2017 45.1% 2016 21.1% 2015 -7.2% Fund Manager information for ICICI Prudential Banking and Financial Services Fund

Name Since Tenure Roshan Chutkey 29 Jan 18 7.34 Yr. Sharmila D’mello 30 Jun 22 2.92 Yr. Data below for ICICI Prudential Banking and Financial Services Fund as on 31 May 25

Equity Sector Allocation

Sector Value Financial Services 88.89% Health Care 0.7% Industrials 0.33% Asset Allocation

Asset Class Value Cash 9.86% Equity 89.92% Other 0.23% Top Securities Holdings / Portfolio

Name Holding Value Quantity ICICI Bank Ltd (Financial Services)

Equity, Since 31 Oct 08 | ICICIBANK20% ₹1,932 Cr 13,361,620 HDFC Bank Ltd (Financial Services)

Equity, Since 31 Oct 08 | HDFCBANK17% ₹1,684 Cr 8,660,368

↑ 1,099,317 Axis Bank Ltd (Financial Services)

Equity, Since 28 Feb 19 | AXISBANK9% ₹857 Cr 7,188,596 State Bank of India (Financial Services)

Equity, Since 31 Oct 08 | SBIN8% ₹771 Cr 9,489,675 SBI Life Insurance Co Ltd (Financial Services)

Equity, Since 30 Sep 17 | SBILIFE5% ₹447 Cr 2,465,619

↓ -409,683 IndusInd Bank Ltd (Financial Services)

Equity, Since 30 Apr 24 | INDUSINDBK4% ₹345 Cr 4,229,009

↓ -102,584 ICICI Lombard General Insurance Co Ltd (Financial Services)

Equity, Since 30 Sep 19 | ICICIGI3% ₹310 Cr 1,653,762

↑ 67,525 Kotak Mahindra Bank Ltd (Financial Services)

Equity, Since 31 Jan 23 | KOTAKBANK3% ₹301 Cr 1,448,500

↑ 277,316 HDFC Life Insurance Co Ltd (Financial Services)

Equity, Since 30 Sep 23 | HDFCLIFE3% ₹291 Cr 3,744,946

↓ -1,518,000 Max Financial Services Ltd (Financial Services)

Equity, Since 31 Aug 19 | MFSL3% ₹286 Cr 1,902,703 3. Invesco India Growth Opportunities Fund

CAGR/Annualized return of 13.8% since its launch. Ranked 6 in Large & Mid Cap category. Return for 2024 was 37.5% , 2023 was 31.6% and 2022 was -0.4% . Invesco India Growth Opportunities Fund

Growth Launch Date 9 Aug 07 NAV (09 Jul 25) ₹100.9 ↑ 0.28 (0.28 %) Net Assets (Cr) ₹7,274 on 31 May 25 Category Equity - Large & Mid Cap AMC Invesco Asset Management (India) Private Ltd Rating ☆☆☆☆☆ Risk Moderately High Expense Ratio 1.88 Sharpe Ratio 0.63 Information Ratio 0.84 Alpha Ratio 8.7 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 30 Jun 20 ₹10,000 30 Jun 21 ₹15,219 30 Jun 22 ₹14,635 30 Jun 23 ₹18,351 30 Jun 24 ₹28,191 30 Jun 25 ₹32,577 Returns for Invesco India Growth Opportunities Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 31 Dec 21 Duration Returns 1 Month 0.5% 3 Month 20.5% 6 Month 7.9% 1 Year 12.6% 3 Year 28.5% 5 Year 25.5% 10 Year 15 Year Since launch 13.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 37.5% 2023 31.6% 2022 -0.4% 2021 29.7% 2020 13.3% 2019 10.7% 2018 -0.2% 2017 39.6% 2016 3.3% 2015 3.8% Fund Manager information for Invesco India Growth Opportunities Fund

Name Since Tenure Aditya Khemani 9 Nov 23 1.56 Yr. Amit Ganatra 21 Jan 22 3.36 Yr. Data below for Invesco India Growth Opportunities Fund as on 31 May 25

Equity Sector Allocation

Sector Value Financial Services 28.9% Consumer Cyclical 20.35% Health Care 14.87% Industrials 12.9% Technology 8.24% Real Estate 7.41% Basic Materials 4.92% Communication Services 1.83% Asset Allocation

Asset Class Value Cash 0.59% Equity 99.41% Top Securities Holdings / Portfolio

Name Holding Value Quantity Trent Ltd (Consumer Cyclical)

Equity, Since 28 Feb 22 | TRENT5% ₹386 Cr 683,586 BSE Ltd (Financial Services)

Equity, Since 31 Oct 23 | BSE5% ₹361 Cr 1,348,341 InterGlobe Aviation Ltd (Industrials)

Equity, Since 31 Mar 24 | INDIGO5% ₹353 Cr 663,158

↑ 50,987 Cholamandalam Investment and Finance Co Ltd (Financial Services)

Equity, Since 28 Feb 23 | CHOLAFIN4% ₹308 Cr 1,921,954 Swiggy Ltd (Consumer Cyclical)

Equity, Since 30 Nov 24 | SWIGGY4% ₹297 Cr 8,909,867

↑ 2,235,955 Prestige Estates Projects Ltd (Real Estate)

Equity, Since 31 Dec 23 | PRESTIGE4% ₹281 Cr 1,914,877 Max Healthcare Institute Ltd Ordinary Shares (Healthcare)

Equity, Since 30 Nov 22 | MAXHEALTH3% ₹247 Cr 2,197,842

↑ 51,674 L&T Finance Ltd (Financial Services)

Equity, Since 30 Apr 24 | LTF3% ₹230 Cr 13,404,597 JK Cement Ltd (Basic Materials)

Equity, Since 29 Feb 24 | JKCEMENT3% ₹226 Cr 411,308

↑ 59,768 Eternal Ltd (Consumer Cyclical)

Equity, Since 30 Jun 23 | 5433203% ₹218 Cr 9,152,597 4. Motilal Oswal Multicap 35 Fund

CAGR/Annualized return of 17.9% since its launch. Ranked 5 in Multi Cap category. Return for 2024 was 45.7% , 2023 was 31% and 2022 was -3% . Motilal Oswal Multicap 35 Fund

Growth Launch Date 28 Apr 14 NAV (09 Jul 25) ₹63.0315 ↑ 0.09 (0.14 %) Net Assets (Cr) ₹13,023 on 31 May 25 Category Equity - Multi Cap AMC Motilal Oswal Asset Management Co. Ltd Rating ☆☆☆☆☆ Risk Moderately High Expense Ratio 0.94 Sharpe Ratio 0.6 Information Ratio 0.67 Alpha Ratio 9.7 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 30 Jun 20 ₹10,000 30 Jun 21 ₹14,465 30 Jun 22 ₹12,910 30 Jun 23 ₹15,538 30 Jun 24 ₹24,143 30 Jun 25 ₹27,563 Returns for Motilal Oswal Multicap 35 Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 31 Dec 21 Duration Returns 1 Month 3.5% 3 Month 18.2% 6 Month 2.2% 1 Year 11.1% 3 Year 27% 5 Year 21% 10 Year 15 Year Since launch 17.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 45.7% 2023 31% 2022 -3% 2021 15.3% 2020 10.3% 2019 7.9% 2018 -7.8% 2017 43.1% 2016 8.5% 2015 14.6% Fund Manager information for Motilal Oswal Multicap 35 Fund

Name Since Tenure Ajay Khandelwal 1 Oct 24 0.67 Yr. Niket Shah 1 Jul 22 2.92 Yr. Rakesh Shetty 22 Nov 22 2.53 Yr. Atul Mehra 1 Oct 24 0.67 Yr. Sunil Sawant 1 Jul 24 0.92 Yr. Data below for Motilal Oswal Multicap 35 Fund as on 31 May 25

Equity Sector Allocation

Sector Value Technology 22.43% Industrials 18.22% Consumer Cyclical 17.08% Financial Services 8.53% Communication Services 8.52% Health Care 1.73% Consumer Defensive 0.54% Asset Allocation

Asset Class Value Cash 23.56% Equity 76.44% Top Securities Holdings / Portfolio

Name Holding Value Quantity Coforge Ltd (Technology)

Equity, Since 31 May 23 | COFORGE11% ₹1,389 Cr 1,625,000

↓ -100,000 Persistent Systems Ltd (Technology)

Equity, Since 31 Mar 23 | PERSISTENT10% ₹1,240 Cr 2,200,000 Polycab India Ltd (Industrials)

Equity, Since 31 Jan 24 | POLYCAB9% ₹1,164 Cr 1,942,305

↓ -57,570 Kalyan Jewellers India Ltd (Consumer Cyclical)

Equity, Since 30 Sep 23 | KALYANKJIL8% ₹1,009 Cr 18,000,000

↑ 114,380 CG Power & Industrial Solutions Ltd (Industrials)

Equity, Since 31 Jan 25 | CGPOWER6% ₹841 Cr 12,250,000

↑ 175,830 Trent Ltd (Consumer Cyclical)

Equity, Since 31 Jan 23 | TRENT6% ₹787 Cr 1,394,889 Cholamandalam Investment and Finance Co Ltd (Financial Services)

Equity, Since 31 Mar 23 | CHOLAFIN6% ₹720 Cr 4,500,000 Bharti Airtel Ltd (Partly Paid Rs.1.25) (Communication Services)

Equity, Since 30 Apr 24 | 8901575% ₹701 Cr 4,999,500 Eternal Ltd (Consumer Cyclical)

Equity, Since 31 May 25 | 5433203% ₹413 Cr 17,331,906

↑ 17,331,906 Bharti Airtel Ltd (Communication Services)

Equity, Since 31 May 25 | BHARTIARTL3% ₹409 Cr 2,200,826

↑ 2,200,826 5. Aditya Birla Sun Life Banking And Financial Services Fund

CAGR/Annualized return of 17.1% since its launch. Ranked 3 in Sectoral category. Return for 2024 was 8.7% , 2023 was 21.7% and 2022 was 11.5% . Aditya Birla Sun Life Banking And Financial Services Fund

Growth Launch Date 14 Dec 13 NAV (09 Jul 25) ₹62.19 ↑ 0.14 (0.23 %) Net Assets (Cr) ₹3,515 on 31 May 25 Category Equity - Sectoral AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆☆☆ Risk High Expense Ratio 1.99 Sharpe Ratio 0.62 Information Ratio 0.22 Alpha Ratio -7.33 Min Investment 1,000 Min SIP Investment 1,000 Exit Load 0-365 Days (1%),365 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 30 Jun 20 ₹10,000 30 Jun 21 ₹16,794 30 Jun 22 ₹15,383 30 Jun 23 ₹21,023 30 Jun 24 ₹26,243 30 Jun 25 ₹29,178 Returns for Aditya Birla Sun Life Banking And Financial Services Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 31 Dec 21 Duration Returns 1 Month 0.5% 3 Month 14.8% 6 Month 15.3% 1 Year 10.1% 3 Year 21.4% 5 Year 21.9% 10 Year 15 Year Since launch 17.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 8.7% 2023 21.7% 2022 11.5% 2021 16.8% 2020 1.1% 2019 14.9% 2018 -2.4% 2017 47.6% 2016 15.7% 2015 -0.5% Fund Manager information for Aditya Birla Sun Life Banking And Financial Services Fund

Name Since Tenure Dhaval Gala 26 Aug 15 9.77 Yr. Dhaval Joshi 21 Nov 22 2.53 Yr. Data below for Aditya Birla Sun Life Banking And Financial Services Fund as on 31 May 25

Equity Sector Allocation

Sector Value Financial Services 94.88% Technology 1.18% Asset Allocation

Asset Class Value Cash 3.93% Equity 96.06% Other 0% Top Securities Holdings / Portfolio

Name Holding Value Quantity ICICI Bank Ltd (Financial Services)

Equity, Since 31 Dec 13 | ICICIBANK21% ₹722 Cr 4,993,129 HDFC Bank Ltd (Financial Services)

Equity, Since 31 Dec 13 | HDFCBANK18% ₹649 Cr 3,336,948 Axis Bank Ltd (Financial Services)

Equity, Since 31 Oct 18 | AXISBANK7% ₹230 Cr 1,927,100 Bajaj Finance Ltd (Financial Services)

Equity, Since 30 Sep 16 | BAJFINANCE6% ₹228 Cr 248,725 State Bank of India (Financial Services)

Equity, Since 31 Oct 17 | SBIN5% ₹191 Cr 2,351,492 Cholamandalam Financial Holdings Ltd (Financial Services)

Equity, Since 31 Jan 20 | CHOLAHLDNG4% ₹125 Cr 667,972 ICICI Lombard General Insurance Co Ltd (Financial Services)

Equity, Since 30 Sep 19 | ICICIGI3% ₹106 Cr 565,076

↑ 259,151 Shriram Finance Ltd (Financial Services)

Equity, Since 30 Jun 23 | SHRIRAMFIN3% ₹101 Cr 1,577,227 Kotak Mahindra Bank Ltd (Financial Services)

Equity, Since 31 Jan 19 | KOTAKBANK3% ₹98 Cr 469,972 AU Small Finance Bank Ltd (Financial Services)

Equity, Since 30 Nov 23 | AUBANK3% ₹91 Cr 1,308,861

ایس آئی پی ریٹرن کیلکولیٹر

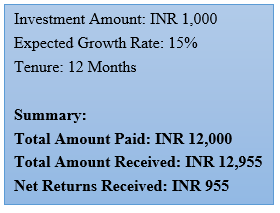

SIP کی واپسی مختلف ہوتی رہتی ہے۔ تاہم، یہ فرض کرتے ہوئے کہ منافع کی تاریخی شرح 15% ہے، آئیے دیکھتے ہیں کہ INR 1,000 کی SIP سرمایہ کاری 12 ماہ کی مدت میں کیسے بڑھتی ہے۔

ایف ڈی کیلکولیٹر

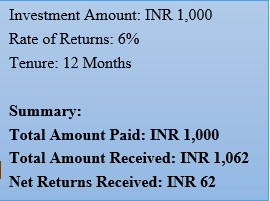

ایف ڈی کی شرحیں بھی بینک سے بینکوں میں مختلف ہوتی رہتی ہیں۔ تاہم، سود کی شرح کو 6% مانتے ہوئے، آئیے دیکھتے ہیں کہ اگر سرمایہ کاری کی رقم INR 1,000 ہے تو FD 12 ماہ کی مدت میں کیسی کارکردگی دکھائے گا۔

MF SIP آن لائن میں کیسے سرمایہ کاری کی جائے؟

Fincash.com پر لائف ٹائم کے لیے مفت انویسٹمنٹ اکاؤنٹ کھولیں۔

اپنی رجسٹریشن اور KYC کا عمل مکمل کریں۔

دستاویزات اپ لوڈ کریں (PAN، آدھار، وغیرہ)۔اور، آپ سرمایہ کاری کے لیے تیار ہیں!

نتیجہ: ایس آئی پی یا ایف ڈی

نتیجہ اخذ کرنے کے لیے، یہ کہا جا سکتا ہے کہ FD کے مقابلے SIP کے زیادہ فوائد ہیں۔ تاہم، لوگوں کو ہمیشہ یہ مشورہ دیا جاتا ہے کہ وہ سرمایہ کاری کرنے سے پہلے کسی اسکیم کے کام کو پوری طرح سمجھ لیں۔ اس کے علاوہ، وہ کسی ذاتی سے بھی مشورہ کر سکتے ہیں۔مشیر خزانہ اس بات کو یقینی بنانے کے لیے کہ ان کی سرمایہ کاری محفوظ ہو اور ان کے مقاصد پورے ہوں۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔