Table of Contents

ایس آئی پی بمقابلہ آر ڈی

سرمایہ کاری کا بہتر آپشن کون سا ہے؟

گھونٹ بمقابلہ آر ڈی؟کہاں سرمایہ کاری کرنا ہے بہتر دولت کی تخلیق کے لیے؟ دولت پیدا کرنے کا ایک حتمی طریقہ ہر ماہ پیسہ بچانا ہے۔ عام طور پر، ایک منظمسرمایہ کاری کا منصوبہ (SIP) اور ایک RD (ریکرنگ ڈپازٹ) ہندوستان میں سرمایہ کاری کے دو موثر ترین اختیارات ہیں۔پیسے بچانا ہر مہینے. SIP اور RD دونوں ہی سرمایہ کاروں کو اس قابل بناتے ہیں کہ وہ اچھے منافع کمانے کے لیے باقاعدہ وقفوں میں چھوٹی رقم کی سرمایہ کاری کریں۔ سیسٹیمیٹک انویسٹمنٹ پلان (SIP) کے ساتھ، سرمایہ کاروں کو کمانے کے لیے، ماہانہ یا سہ ماہی، تھوڑی سی رقم کی سرمایہ کاری کرنی پڑتی ہے۔مارکیٹ- منسلک واپسی ایک RD (بار بار جمع کرنے) کے ساتھ،سرمایہ کار مقررہ منافع حاصل کرنے کے لیے پہلے سے طے شدہ مدت کے لیے مقررہ رقم کی سرمایہ کاری کرتا ہے۔ اب، سرمایہ کار آسانی سے ایس آئی پی ریٹرن کا حساب لگا سکتے ہیں۔گھونٹ کیلکولیٹر اور RD ایک کا استعمال کرتے ہوئے واپسی کرتا ہے۔آر ڈی کیلکولیٹر ان کی سرمایہ کاری کی ضروریات کا اندازہ لگانے کے لیے۔

ہندوستان میں، چند سب سے آسان متواتر سرمایہ کاری کے اختیارات میں SIP، RD اور شامل ہیں۔پی پی ایف (ایس آئی پی سب سے زیادہ مقبول ہے)۔

SIP بمقابلہ RD - پروڈکٹ کا ڈھانچہ

سیسٹیمیٹک انویسٹمنٹ پلان (SIP)

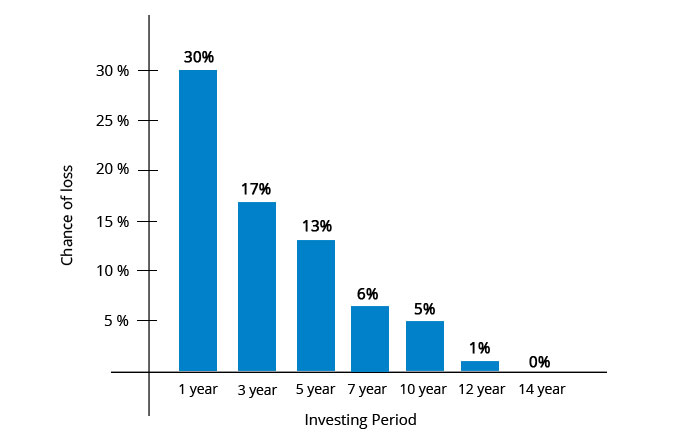

ایک SIP ایک ہے۔سرمایہ کاری ایک خاص رقم کی سرمایہ کاری کرنے کا موڈباہمی چندہ وقتا فوقتا کم از کم رقمSIP میں سرمایہ کاری کریں۔ INR 500 سے کم ہے۔ عام طور پر، ایکویٹی میں SIPs کو اچھا منافع پیش کیا جاتا ہے کیونکہ وہ مارکیٹ سے منسلک ہوتے ہیں اور مارکیٹ کے مطابق واپسی دے سکتے ہیں۔ مختلف ذرائع کے مطابق، طویل عرصے کے دوران SIP کی واپسی 12% سے 22% p.a. تک زیادہ ہو سکتی ہے، جو کہ RD (بار بار جمع ہونے والی جمع) کی طرف سے پیش کردہ سود کی شرح سے بہت زیادہ ہے۔ ایس آئی پی (سسٹمیٹک انویسٹمنٹ پلان) کا واحد نقصان یہ ہے کہ ایس آئی پی کی واپسی غیر مستحکم ہوتی ہے کیونکہ وہ مارکیٹ سے منسلک ہوتے ہیں، اس لیے خطرہعنصر بہت زیادہ ہے. تاہم، جب طویل مدتی کے لیے سرمایہ کاری کی جاتی ہے، تو SIPs کو اچھا منافع پیش کرنے کے لیے سمجھا جاتا ہے۔

اعادی جمع (RD)

ریکرنگ ڈپازٹ یا RD ایک سرمایہ کاری اسکیم ہے جس میں سرمایہ کار کو سرمایہ کاری سے پہلے سرمایہ کاری کی رقم اور سرمایہ کاری کی مدت کا انتخاب کرنا ہوتا ہے۔ ایک RD کے تحت، سرمایہ کار کو کچھ سود اور سرمایہ کاری کی گئی رقم حاصل کرنے کے لیے منتخب مدت میں ماہانہ سرمایہ کاری کرنی پڑتی ہے۔ عام طور پر، RD کی شرح سود 7% سے 9% p.a تک ہوتی ہے۔ اور اس کے نتیجے میں بزرگ شہریوں کے لیے زیادہ ہے۔ RD واپسی کی شرح فکسڈ ڈپازٹ اور SIP سے بہت کم ہے کیونکہ ایک RD پورے 12 ماہ کا سود صرف پہلی ڈپازٹ پر حاصل کرتا ہے۔ RD میں دوسرے ڈپازٹ پر، سود 11 مہینوں کے لیے، تیسرے ڈپازٹ پر 10 ماہ کے لیے حاصل کیا جاتا ہے وغیرہ۔ لہذا، اس کے برعکس، RD میں کوئی مرکب فوائد نہیں ہیں۔ایف ڈی اور SIP. RD ریٹرن طے شدہ ہیں اور RD کیلکولیٹر کا استعمال کرتے ہوئے آسانی سے شمار کیا جا سکتا ہے۔ ریکرنگ ڈپازٹ کا سب سے بڑا نقصان یہ ہے کہ یہ ٹیکس موثر نہیں ہے۔ TDS (ماخذ پر ٹیکس کٹوتی) سود پر لاگو ہوتا ہے۔آمدنی RD سے

Talk to our investment specialist

سرفہرست 7 پرفارمنگ بیلنسڈ فنڈ SIP

جیسا کہمتوازن فنڈ سے کم خطرہ ہےایکویٹی میوچل فنڈز، متوازن فنڈز طویل مدت کے دوران مستحکم منافع دے سکتے ہیں۔ نیچے دیے گئے فنڈز کی فہرست گزشتہ 3 سال کے سالانہ ریٹرن پر مبنی ہے (سی اے جی آر) اور فنڈز جن کے خالص اثاثے زیادہ ہیں۔500 کروڑ اور فنڈ کی عمر > 3 سال۔

(Erstwhile HDFC Growth Fund and HDFC Prudence Fund) Aims to generate long term capital appreciation from a portfolio that is invested predominantly in equity and equity related instruments. HDFC Balanced Advantage Fund is a Hybrid - Dynamic Allocation fund was launched on 11 Sep 00. It is a fund with Moderately High risk and has given a Below is the key information for HDFC Balanced Advantage Fund Returns up to 1 year are on (Erstwhile ICICI Prudential Dynamic Plan) To generate capital appreciation by actively investing in equity and equity related securities. For defensive considerations, the Scheme may invest in debt, money market instruments and derivatives. The investment manager will have the discretion to take aggressive asset calls i.e. by staying 100% invested in equity market/equity related instruments at a given point of time and 0% at another, in which case, the fund may be invested in debt related instruments at its discretion. The AMC may choose to churn the portfolio of the Scheme in order to achieve the investment objective. The Scheme is suitable for investors seeking high returns and for those who are willing to take commensurate risks. ICICI Prudential Multi-Asset Fund is a Hybrid - Multi Asset fund was launched on 31 Oct 02. It is a fund with Moderately High risk and has given a Below is the key information for ICICI Prudential Multi-Asset Fund Returns up to 1 year are on (Erstwhile JM Balanced Fund) To provide steady current income as well as long term growth of capital. JM Equity Hybrid Fund is a Hybrid - Hybrid Equity fund was launched on 1 Apr 95. It is a fund with Moderately High risk and has given a Below is the key information for JM Equity Hybrid Fund Returns up to 1 year are on (Erstwhile ICICI Prudential Balanced Fund) To generate long term capital appreciation and current income from a portfolio

that is invested in equity and equity related securities as well as in fixed income

securities. ICICI Prudential Equity and Debt Fund is a Hybrid - Hybrid Equity fund was launched on 3 Nov 99. It is a fund with Moderately High risk and has given a Below is the key information for ICICI Prudential Equity and Debt Fund Returns up to 1 year are on (Erstwhile Sundaram Balanced Fund) The scheme seeks to generate capital appreciation and current income through a judicious mix of investments in equities and fixed income securities. Sundaram Equity Hybrid Fund is a Hybrid - Hybrid Equity fund was launched on 23 Jun 00. It is a fund with Moderately High risk and has given a Below is the key information for Sundaram Equity Hybrid Fund Returns up to 1 year are on (Erstwhile UTI Wealth Builder Fund) The objective of the Scheme is to achieve long term capital appreciation by investing predominantly in a diversified portfolio of equity and equity related instruments along with investments in Gold ETFs and Debt and Money Market Instruments. However, there can be no assurance that the investment objective of the Scheme will be achieved. UTI Multi Asset Fund is a Hybrid - Multi Asset fund was launched on 21 Oct 08. It is a fund with Moderately High risk and has given a Below is the key information for UTI Multi Asset Fund Returns up to 1 year are on (Erstwhile Edelweiss Prudent Advantage Fund) The objective of the Scheme is to generate returns through capital appreciation by investing in diversified portfolio of equity and equity-related securities, fixed income instruments and Gold Exchange Traded Funds.

However, there is no assurance that the investment objective of the Scheme will be realized. Edelweiss Multi Asset Allocation Fund is a Hybrid - Multi Asset fund was launched on 12 Aug 09. It is a fund with Moderately High risk and has given a Below is the key information for Edelweiss Multi Asset Allocation Fund Returns up to 1 year are on 1. HDFC Balanced Advantage Fund

CAGR/Annualized return of 18.1% since its launch. Ranked 23 in Dynamic Allocation category. Return for 2024 was 16.7% , 2023 was 31.3% and 2022 was 18.8% . HDFC Balanced Advantage Fund

Growth Launch Date 11 Sep 00 NAV (04 Apr 25) ₹484.263 ↓ -6.18 (-1.26 %) Net Assets (Cr) ₹90,375 on 28 Feb 25 Category Hybrid - Dynamic Allocation AMC HDFC Asset Management Company Limited Rating ☆☆☆☆ Risk Moderately High Expense Ratio 1.43 Sharpe Ratio -0.27 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 300 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹15,696 31 Mar 22 ₹18,998 31 Mar 23 ₹21,519 31 Mar 24 ₹30,051 31 Mar 25 ₹32,636 Returns for HDFC Balanced Advantage Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 4 Apr 25 Duration Returns 1 Month 3.4% 3 Month -3.7% 6 Month -4.6% 1 Year 5.6% 3 Year 18.2% 5 Year 27.4% 10 Year 15 Year Since launch 18.1% Historical performance (Yearly) on absolute basis

Year Returns 2023 16.7% 2022 31.3% 2021 18.8% 2020 26.4% 2019 7.6% 2018 6.9% 2017 -3.1% 2016 27.9% 2015 9.4% 2014 0.3% Fund Manager information for HDFC Balanced Advantage Fund

Name Since Tenure Anil Bamboli 29 Jul 22 2.59 Yr. Gopal Agrawal 29 Jul 22 2.59 Yr. Arun Agarwal 6 Oct 22 2.4 Yr. Srinivasan Ramamurthy 29 Jul 22 2.59 Yr. Nirman Morakhia 15 Feb 23 2.04 Yr. Dhruv Muchhal 22 Jun 23 1.69 Yr. Data below for HDFC Balanced Advantage Fund as on 28 Feb 25

Asset Allocation

Asset Class Value Cash 8.45% Equity 60.71% Debt 30.84% Equity Sector Allocation

Sector Value Financial Services 21.86% Industrials 7.75% Energy 7.1% Technology 6.26% Consumer Cyclical 5.72% Utility 4.22% Health Care 4.2% Communication Services 2.69% Consumer Defensive 2.59% Basic Materials 2.04% Real Estate 1.57% Debt Sector Allocation

Sector Value Government 15.74% Corporate 14.63% Cash Equivalent 8.92% Credit Quality

Rating Value AA 0.91% AAA 99.09% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 31 Mar 22 | HDFCBANK6% ₹5,160 Cr 29,787,551

↓ -4,127,200 ICICI Bank Ltd (Financial Services)

Equity, Since 31 Oct 09 | ICICIBANK4% ₹3,373 Cr 28,010,724

↓ -830,900 Infosys Ltd (Technology)

Equity, Since 31 Oct 09 | INFY3% ₹3,104 Cr 18,390,088

↑ 2,000,000 Reliance Industries Ltd (Energy)

Equity, Since 31 Dec 21 | RELIANCE3% ₹2,960 Cr 24,664,288

↓ -459,500 State Bank of India (Financial Services)

Equity, Since 31 May 07 | SBIN3% ₹2,718 Cr 39,455,000 7.18% Govt Stock 2033

Sovereign Bonds | -3% ₹2,342 Cr 228,533,300 NTPC Ltd (Utilities)

Equity, Since 31 Aug 16 | 5325552% ₹2,191 Cr 70,337,915 Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Jun 12 | LT2% ₹2,103 Cr 6,645,683

↓ -168,950 Bharti Airtel Ltd (Communication Services)

Equity, Since 31 Aug 20 | BHARTIARTL2% ₹2,069 Cr 13,179,354

↑ 300,000 Coal India Ltd (Energy)

Equity, Since 31 Jan 18 | COALINDIA2% ₹2,063 Cr 55,854,731 2. ICICI Prudential Multi-Asset Fund

CAGR/Annualized return of 21% since its launch. Ranked 53 in Multi Asset category. Return for 2024 was 16.1% , 2023 was 24.1% and 2022 was 16.8% . ICICI Prudential Multi-Asset Fund

Growth Launch Date 31 Oct 02 NAV (03 Apr 25) ₹716.976 ↓ -1.81 (-0.25 %) Net Assets (Cr) ₹52,257 on 28 Feb 25 Category Hybrid - Multi Asset AMC ICICI Prudential Asset Management Company Limited Rating ☆☆ Risk Moderately High Expense Ratio 1.83 Sharpe Ratio 0.57 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹15,693 31 Mar 22 ₹20,573 31 Mar 23 ₹22,710 31 Mar 24 ₹30,107 31 Mar 25 ₹34,112 Returns for ICICI Prudential Multi-Asset Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 4 Apr 25 Duration Returns 1 Month 4% 3 Month 1.9% 6 Month -0.3% 1 Year 11.5% 3 Year 17.8% 5 Year 28.2% 10 Year 15 Year Since launch 21% Historical performance (Yearly) on absolute basis

Year Returns 2023 16.1% 2022 24.1% 2021 16.8% 2020 34.7% 2019 9.9% 2018 7.7% 2017 -2.2% 2016 28.2% 2015 12.5% 2014 -1.4% Fund Manager information for ICICI Prudential Multi-Asset Fund

Name Since Tenure Sankaran Naren 1 Feb 12 13.09 Yr. Manish Banthia 22 Jan 24 1.11 Yr. Ihab Dalwai 3 Jun 17 7.75 Yr. Akhil Kakkar 22 Jan 24 1.11 Yr. Sri Sharma 30 Apr 21 3.84 Yr. Gaurav Chikane 2 Aug 21 3.58 Yr. Sharmila D’mello 31 Jul 22 2.59 Yr. Masoomi Jhurmarvala 4 Nov 24 0.32 Yr. Data below for ICICI Prudential Multi-Asset Fund as on 28 Feb 25

Asset Allocation

Asset Class Value Cash 32.53% Equity 51.72% Debt 9.25% Other 6.28% Equity Sector Allocation

Sector Value Financial Services 20.94% Consumer Cyclical 8.88% Basic Materials 6.84% Energy 5.68% Industrials 5.27% Technology 4.67% Consumer Defensive 4.63% Health Care 4.33% Utility 2.72% Communication Services 2.34% Real Estate 0.68% Debt Sector Allocation

Sector Value Cash Equivalent 31.31% Corporate 7.25% Government 2.95% Securitized 0.5% Credit Quality

Rating Value A 3.36% AA 23.82% AAA 69.16% Top Securities Holdings / Portfolio

Name Holding Value Quantity ICICI Bank Ltd (Financial Services)

Equity, Since 31 May 06 | ICICIBANK4% ₹2,246 Cr 18,656,800 Maruti Suzuki India Ltd (Consumer Cyclical)

Equity, Since 31 Aug 21 | MARUTI4% ₹2,129 Cr 1,781,799 HDFC Bank Ltd (Financial Services)

Equity, Since 31 Jan 22 | HDFCBANK4% ₹1,838 Cr 10,607,299

↑ 200,000 ICICI Prudential Silver ETF

- | -3% ₹1,693 Cr 179,691,983 ICICI Pru Gold ETF

- | -3% ₹1,652 Cr 224,590,882 Reliance Industries Ltd (Energy)

Equity, Since 31 Dec 20 | RELIANCE3% ₹1,609 Cr 13,410,486

↑ 702,236 SBI Cards and Payment Services Ltd Ordinary Shares (Financial Services)

Equity, Since 30 Nov 22 | SBICARD3% ₹1,421 Cr 16,942,626

↓ -300,000 Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Nov 19 | LT2% ₹1,241 Cr 3,921,259

↑ 998,500 NTPC Ltd (Utilities)

Equity, Since 31 Mar 17 | 5325552% ₹1,202 Cr 38,604,423

↓ -308,740 Nifty 50 Index

Derivatives | -2% -₹975 Cr 437,775

↑ 437,775 3. JM Equity Hybrid Fund

CAGR/Annualized return of 12.4% since its launch. Ranked 35 in Hybrid Equity category. Return for 2024 was 27% , 2023 was 33.8% and 2022 was 8.1% . JM Equity Hybrid Fund

Growth Launch Date 1 Apr 95 NAV (04 Apr 25) ₹111.042 ↓ -1.95 (-1.73 %) Net Assets (Cr) ₹729 on 28 Feb 25 Category Hybrid - Hybrid Equity AMC JM Financial Asset Management Limited Rating ☆ Risk Moderately High Expense Ratio 2.36 Sharpe Ratio -0.28 Information Ratio 1.09 Alpha Ratio -0.16 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-60 Days (1%),60 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹17,786 31 Mar 22 ₹20,451 31 Mar 23 ₹21,645 31 Mar 24 ₹32,246 31 Mar 25 ₹34,502 Returns for JM Equity Hybrid Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 4 Apr 25 Duration Returns 1 Month 1.7% 3 Month -10.7% 6 Month -12.4% 1 Year 2.3% 3 Year 17.4% 5 Year 28.8% 10 Year 15 Year Since launch 12.4% Historical performance (Yearly) on absolute basis

Year Returns 2023 27% 2022 33.8% 2021 8.1% 2020 22.9% 2019 30.5% 2018 -8.1% 2017 1.7% 2016 18.5% 2015 3% 2014 -0.2% Fund Manager information for JM Equity Hybrid Fund

Name Since Tenure Satish Ramanathan 1 Oct 24 0.41 Yr. Asit Bhandarkar 31 Dec 21 3.17 Yr. Chaitanya Choksi 20 Aug 21 3.53 Yr. Ruchi Fozdar 4 Oct 24 0.41 Yr. Data below for JM Equity Hybrid Fund as on 28 Feb 25

Asset Allocation

Asset Class Value Cash 12.53% Equity 69.26% Debt 18.22% Equity Sector Allocation

Sector Value Financial Services 22.12% Consumer Cyclical 11.89% Technology 9.76% Health Care 8.86% Consumer Defensive 4.28% Basic Materials 4.23% Communication Services 3.55% Industrials 3.18% Debt Sector Allocation

Sector Value Cash Equivalent 11.24% Government 10.52% Corporate 8.99% Credit Quality

Rating Value AA 0.7% AAA 99.3% Top Securities Holdings / Portfolio

Name Holding Value Quantity Bajaj Finance Ltd (Financial Services)

Equity, Since 31 Jan 25 | 5000346% ₹43 Cr 50,004

↑ 7,000 Infosys Ltd (Technology)

Equity, Since 30 Nov 20 | INFY5% ₹34 Cr 200,000 HDFC Bank Ltd (Financial Services)

Equity, Since 30 Jun 24 | HDFCBANK4% ₹29 Cr 167,000 ICICI Bank Ltd (Financial Services)

Equity, Since 31 Oct 21 | ICICIBANK4% ₹29 Cr 240,114

↑ 40,000 Bharti Airtel Ltd (Communication Services)

Equity, Since 31 Oct 24 | BHARTIARTL4% ₹26 Cr 165,000 6.92% Govt Stock 2039

Sovereign Bonds | -4% ₹26 Cr 2,550,000

↑ 1,000,000 Bajaj Auto Ltd (Consumer Cyclical)

Equity, Since 31 Oct 23 | 5329773% ₹25 Cr 31,280 Kotak Mahindra Bank Ltd (Financial Services)

Equity, Since 31 Jan 25 | KOTAKBANK3% ₹23 Cr 120,000

↑ 60,000 Voltas Ltd (Consumer Cyclical)

Equity, Since 31 Oct 23 | VOLTAS3% ₹20 Cr 150,000

↑ 75,000 Jubilant Foodworks Ltd (Consumer Cyclical)

Equity, Since 30 Nov 24 | JUBLFOOD2% ₹18 Cr 285,000

↓ -15,000 4. ICICI Prudential Equity and Debt Fund

CAGR/Annualized return of 15.2% since its launch. Ranked 7 in Hybrid Equity category. Return for 2024 was 17.2% , 2023 was 28.2% and 2022 was 11.7% . ICICI Prudential Equity and Debt Fund

Growth Launch Date 3 Nov 99 NAV (04 Apr 25) ₹363.51 ↓ -5.01 (-1.36 %) Net Assets (Cr) ₹38,507 on 28 Feb 25 Category Hybrid - Hybrid Equity AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆☆ Risk Moderately High Expense Ratio 1.78 Sharpe Ratio -0.09 Information Ratio 1.74 Alpha Ratio 2.23 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹16,015 31 Mar 22 ₹21,325 31 Mar 23 ₹22,530 31 Mar 24 ₹31,792 31 Mar 25 ₹34,795 Returns for ICICI Prudential Equity and Debt Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 4 Apr 25 Duration Returns 1 Month 4.6% 3 Month -1.6% 6 Month -4.7% 1 Year 7.2% 3 Year 16.4% 5 Year 28.7% 10 Year 15 Year Since launch 15.2% Historical performance (Yearly) on absolute basis

Year Returns 2023 17.2% 2022 28.2% 2021 11.7% 2020 41.7% 2019 9% 2018 9.3% 2017 -1.9% 2016 24.8% 2015 13.7% 2014 2.1% Fund Manager information for ICICI Prudential Equity and Debt Fund

Name Since Tenure Sankaran Naren 7 Dec 15 9.24 Yr. Manish Banthia 19 Sep 13 11.45 Yr. Mittul Kalawadia 29 Dec 20 4.17 Yr. Akhil Kakkar 22 Jan 24 1.11 Yr. Sri Sharma 30 Apr 21 3.84 Yr. Sharmila D’mello 31 Jul 22 2.59 Yr. Nitya Mishra 4 Nov 24 0.32 Yr. Data below for ICICI Prudential Equity and Debt Fund as on 28 Feb 25

Asset Allocation

Asset Class Value Cash 9.94% Equity 71.65% Debt 17.89% Equity Sector Allocation

Sector Value Financial Services 22.23% Consumer Cyclical 11.05% Energy 7.13% Health Care 5.89% Utility 5.74% Industrials 5.43% Communication Services 4.64% Consumer Defensive 4.21% Technology 3.23% Basic Materials 2.53% Real Estate 1.52% Debt Sector Allocation

Sector Value Corporate 12% Cash Equivalent 8.02% Government 7.55% Securitized 0.78% Credit Quality

Rating Value A 3.59% AA 30.61% AAA 65.81% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 30 Apr 21 | HDFCBANK7% ₹2,643 Cr 15,255,052

↑ 500,000 ICICI Bank Ltd (Financial Services)

Equity, Since 31 Jul 12 | ICICIBANK6% ₹2,445 Cr 20,309,765 NTPC Ltd (Utilities)

Equity, Since 28 Feb 17 | 5325555% ₹2,115 Cr 67,916,745

↓ -1,933,121 Maruti Suzuki India Ltd (Consumer Cyclical)

Equity, Since 31 Jul 21 | MARUTI5% ₹1,967 Cr 1,646,589

↓ -40,000 Bharti Airtel Ltd (Communication Services)

Equity, Since 31 May 16 | BHARTIARTL4% ₹1,715 Cr 10,920,680 Sun Pharmaceuticals Industries Ltd (Healthcare)

Equity, Since 31 May 16 | SUNPHARMA4% ₹1,605 Cr 10,075,438

↑ 445,000 Oil & Natural Gas Corp Ltd (Energy)

Equity, Since 30 Apr 17 | 5003123% ₹1,226 Cr 54,447,874

↑ 2,500,000 Reliance Industries Ltd (Energy)

Equity, Since 30 Jun 22 | RELIANCE3% ₹1,128 Cr 9,398,686

↑ 900,000 Avenue Supermarts Ltd (Consumer Defensive)

Equity, Since 31 Jan 23 | 5403763% ₹1,088 Cr 3,196,567

↑ 10,000 Axis Bank Ltd (Financial Services)

Equity, Since 31 Mar 21 | 5322153% ₹1,028 Cr 10,125,460 5. Sundaram Equity Hybrid Fund

CAGR/Annualized return of 12.8% since its launch. Ranked 25 in Hybrid Equity category. . Sundaram Equity Hybrid Fund

Growth Launch Date 23 Jun 00 NAV (31 Dec 21) ₹135.137 ↑ 0.78 (0.58 %) Net Assets (Cr) ₹1,954 on 30 Nov 21 Category Hybrid - Hybrid Equity AMC Sundaram Asset Management Company Ltd Rating ☆☆ Risk Moderately High Expense Ratio 2.18 Sharpe Ratio 2.64 Information Ratio -0.12 Alpha Ratio 5.81 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹14,627 Returns for Sundaram Equity Hybrid Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 4 Apr 25 Duration Returns 1 Month 1.8% 3 Month 0.5% 6 Month 10.5% 1 Year 27.1% 3 Year 16% 5 Year 14.2% 10 Year 15 Year Since launch 12.8% Historical performance (Yearly) on absolute basis

Year Returns 2023 2022 2021 2020 2019 2018 2017 2016 2015 2014 Fund Manager information for Sundaram Equity Hybrid Fund

Name Since Tenure Data below for Sundaram Equity Hybrid Fund as on 30 Nov 21

Asset Allocation

Asset Class Value Equity Sector Allocation

Sector Value Debt Sector Allocation

Sector Value Credit Quality

Rating Value Top Securities Holdings / Portfolio

Name Holding Value Quantity 6. UTI Multi Asset Fund

CAGR/Annualized return of 12.4% since its launch. Ranked 34 in Multi Asset category. Return for 2024 was 20.7% , 2023 was 29.1% and 2022 was 4.4% . UTI Multi Asset Fund

Growth Launch Date 21 Oct 08 NAV (04 Apr 25) ₹68.8729 ↓ -0.96 (-1.38 %) Net Assets (Cr) ₹4,979 on 28 Feb 25 Category Hybrid - Multi Asset AMC UTI Asset Management Company Ltd Rating ☆ Risk Moderately High Expense Ratio 1.62 Sharpe Ratio 0.03 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹13,699 31 Mar 22 ₹15,067 31 Mar 23 ₹15,793 31 Mar 24 ₹22,067 31 Mar 25 ₹23,964 Returns for UTI Multi Asset Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 4 Apr 25 Duration Returns 1 Month 2.5% 3 Month -5% 6 Month -5.9% 1 Year 5.2% 3 Year 15.7% 5 Year 19.8% 10 Year 15 Year Since launch 12.4% Historical performance (Yearly) on absolute basis

Year Returns 2023 20.7% 2022 29.1% 2021 4.4% 2020 11.8% 2019 13.1% 2018 3.9% 2017 -0.5% 2016 17.1% 2015 7.3% 2014 -3.7% Fund Manager information for UTI Multi Asset Fund

Name Since Tenure Sharwan Kumar Goyal 12 Nov 21 3.3 Yr. Jaydeep Bhowal 1 Oct 24 0.41 Yr. Data below for UTI Multi Asset Fund as on 28 Feb 25

Asset Allocation

Asset Class Value Cash 9.27% Equity 59.76% Debt 19.3% Other 11.67% Equity Sector Allocation

Sector Value Consumer Cyclical 12.26% Technology 11.08% Financial Services 8.79% Consumer Defensive 8.36% Health Care 5.52% Industrials 5.21% Basic Materials 4.4% Energy 4.11% Communication Services 4.03% Real Estate 0.8% Utility 0.56% Debt Sector Allocation

Sector Value Government 14.26% Cash Equivalent 9.27% Corporate 5.04% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity UTI Gold ETF

- | -12% ₹587 Cr 81,477,316

↑ 103,293 7.1% Govt Stock 2034

Sovereign Bonds | -5% ₹255 Cr 2,500,000,000

↑ 500,000,000 ICICI Bank Ltd (Financial Services)

Equity, Since 29 Feb 24 | ICICIBANK4% ₹223 Cr 1,851,484

↑ 148,635 Reliance Industries Ltd (Energy)

Equity, Since 31 Jan 24 | RELIANCE3% ₹173 Cr 1,440,963

↑ 68,887 Infosys Ltd (Technology)

Equity, Since 31 Mar 24 | INFY3% ₹160 Cr 950,659

↑ 57,942 7.32% Govt Stock 2030

Sovereign Bonds | -3% ₹154 Cr 1,500,000,000 Bharti Airtel Ltd (Communication Services)

Equity, Since 30 Apr 24 | BHARTIARTL3% ₹150 Cr 956,567

↑ 2,545 Tata Consultancy Services Ltd (Technology)

Equity, Since 29 Feb 24 | TCS3% ₹133 Cr 382,441

↑ 23,413 ITC Ltd (Consumer Defensive)

Equity, Since 31 Oct 22 | ITC2% ₹121 Cr 3,073,184

↑ 229,055 Mahindra & Mahindra Ltd (Consumer Cyclical)

Equity, Since 31 Oct 22 | M&M2% ₹116 Cr 447,224

↑ 54,913 7. Edelweiss Multi Asset Allocation Fund

CAGR/Annualized return of since its launch. Ranked 71 in Multi Asset category. Return for 2024 was 20.2% , 2023 was 25.4% and 2022 was 5.3% . Edelweiss Multi Asset Allocation Fund

Growth Launch Date 12 Aug 09 NAV (04 Apr 25) ₹58.58 ↓ -0.83 (-1.40 %) Net Assets (Cr) ₹2,290 on 28 Feb 25 Category Hybrid - Multi Asset AMC Edelweiss Asset Management Limited Rating ☆ Risk Moderately High Expense Ratio 2.18 Sharpe Ratio -0.05 Information Ratio 1.47 Alpha Ratio 3.16 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹15,030 31 Mar 22 ₹17,998 31 Mar 23 ₹18,861 31 Mar 24 ₹25,354 31 Mar 25 ₹27,984 Returns for Edelweiss Multi Asset Allocation Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 4 Apr 25 Duration Returns 1 Month 3.9% 3 Month -5.7% 6 Month -6.4% 1 Year 7.3% 3 Year 14.2% 5 Year 23.3% 10 Year 15 Year Since launch Historical performance (Yearly) on absolute basis

Year Returns 2023 20.2% 2022 25.4% 2021 5.3% 2020 27.1% 2019 12.7% 2018 10.4% 2017 -0.1% 2016 26.1% 2015 0.2% 2014 2.2% Fund Manager information for Edelweiss Multi Asset Allocation Fund

Name Since Tenure Bhavesh Jain 14 Oct 15 9.39 Yr. Bharat Lahoti 1 Oct 21 3.42 Yr. Rahul Dedhia 1 Jul 24 0.67 Yr. Pranavi Kulkarni 1 Aug 24 0.58 Yr. Data below for Edelweiss Multi Asset Allocation Fund as on 28 Feb 25

Asset Allocation

Asset Class Value Cash 11.4% Equity 72.92% Debt 15.68% Equity Sector Allocation

Sector Value Financial Services 23.16% Health Care 10.35% Technology 8.42% Consumer Cyclical 7.48% Industrials 6.21% Energy 3.61% Utility 3.51% Consumer Defensive 3.04% Basic Materials 2.94% Communication Services 2.91% Real Estate 0.7% Debt Sector Allocation

Sector Value Corporate 13.46% Government 8.73% Cash Equivalent 4.87% Securitized 0.01% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity ICICI Bank Ltd (Financial Services)

Equity, Since 31 Mar 15 | ICICIBANK6% ₹141 Cr 1,167,577 HDFC Bank Ltd (Financial Services)

Equity, Since 31 Oct 15 | HDFCBANK5% ₹111 Cr 641,975

↑ 56,593 National Bank For Agriculture And Rural Development

Debentures | -4% ₹90 Cr 9,000,000 Hdb Financial Services Ltd.

Debentures | -3% ₹74 Cr 7,500,000 6.54% Govt Stock 2032

Sovereign Bonds | -3% ₹74 Cr 7,500,000 Bharti Airtel Ltd (Communication Services)

Equity, Since 31 Oct 19 | BHARTIARTL3% ₹67 Cr 423,781

↑ 29,775 Infosys Ltd (Technology)

Equity, Since 31 May 15 | INFY3% ₹58 Cr 340,862

↑ 114,430 Sun Pharmaceuticals Industries Ltd (Healthcare)

Equity, Since 31 Oct 19 | SUNPHARMA2% ₹55 Cr 343,006

↑ 20,348 NTPC Ltd (Utilities)

Equity, Since 30 Nov 21 | 5325552% ₹53 Cr 1,714,490 Tata Consultancy Services Ltd (Technology)

Equity, Since 31 May 15 | TCS2% ₹45 Cr 129,421

↑ 52,575

SIP بمقابلہ RD: بہتر RD یا SIP کون سا ہے؟

ریکرنگ ڈپازٹ اور ایس آئی پی کے درمیان فرق

یہاں استعمال ہونے والے عوامل ہیں واپسی کی شرح،لیکویڈیٹیٹیکسیشن، اتار چڑھاؤ، خطرے کے عوامل، وغیرہ۔

| عوامل | اعادی جمع (RD) | سیسٹیمیٹک انویسٹمنٹ پلان (SIP) |

|---|---|---|

| واپسی کی شرح | SIP ریٹرن مارکیٹ سے منسلک ہیں اور فنڈ کی قسم اور فنڈ کی کارکردگی کے لحاظ سے مختلف ہو سکتے ہیں۔ تاہم، طویل مدت کے لیے سرمایہ کاری کرنے پر SIP کا منافع عام طور پر اچھا ہوتا ہے۔ | ایک RD کی واپسی کی شرح اس کی وجہ سے طے ہوتی ہے۔مقررہ شرح سود. لہذا، اس سرمایہ کاری پر مارکیٹ کے اتار چڑھاؤ کا کوئی اثر نہیں ہے۔ |

| سرمایہ کاری اسکیم | آر ڈی اسکیم میں، آپ کو ایک ڈپازٹ پلان میں سرمایہ کاری کرنا ہوگی جو آپ کو منافع کی مقررہ شرح دے گی۔ اگر آپ مزید لچک تلاش کر رہے ہیں تو آپ لچکدار ریکرینگ ڈپازٹ سکیم کا بھی انتخاب کر سکتے ہیں۔ | میوچل فنڈز کے لیے ایس آئی پی میں، آپ اپنی خطرے کی صلاحیت کے لحاظ سے قرض یا ایکویٹی قسم کے فنڈز میں سے انتخاب کر سکتے ہیں۔ |

| سرمایہ کاری کی قسم | ریکرنگ ڈپازٹ اسکیم میں، سرمایہ کار کو ہر ماہ ایک مقررہ رقم جمع کرنی ہوتی ہے۔ | سیسٹیمیٹک انویسٹمنٹ پلان آپ کے پیسے کو میوچل فنڈز پر لگانے کا ایک طریقہ ہے۔ سرمایہ کاری متواتر پر کی جا سکتی ہے۔بنیاد - روزانہ، ہفتہ وار، ماہانہ یا سہ ماہی۔ |

| لیکویڈیٹی | کوSIP منسوخ کریں۔، سرمایہ کار بغیر کسی جرمانہ کے اپنی سرمایہ کاری کو بند کر سکتے ہیں اور اپنی رقم نکال سکتے ہیں۔ | RD کی صورت میں، سرمایہ کاری کی قبل از وقت واپسی یا بندش جرمانہ چارجز کا سبب بنے گی۔ |

| ٹیکس لگانا | ریکرنگ ڈپازٹ کی رقم یا اس پر حاصل ہونے والا سود ٹیکس سے مستثنیٰ نہیں ہے۔ | ایس آئی پی کی سرمایہ کاری اور ریٹرن صرف اس وقت ٹیکس سے مستثنیٰ ہیں جب ایکویٹی لنکڈ سیونگ اسکیم (ای ایل ایس ایس) فنڈز۔ |

| اتار چڑھاؤ | مارکیٹ سے منسلک ہونے کی وجہ سے، ایس آئی پی کی واپسی غیر مستحکم ہوتی ہے اور فنڈ سے دوسرے فنڈ میں مختلف ہو سکتی ہے۔ | RD ریٹرن طے شدہ ہیں اور اس طرح یہ غیر مستحکم سرمایہ کاری نہیں ہے۔ |

| خطرے کا عنصر | RD سرمایہ کاری میں رسک فیکٹر تقریباً کالعدم ہے کیونکہ واپسی طے شدہ ہے۔ یہ سب سے محفوظ سرمایہ کاری میں سے ایک ہے۔ | ایس آئی پی میں خطرہ آر ڈی کے مقابلے میں زیادہ ہے، کیونکہ ایس آئی پی کی واپسی کا انحصار اسٹاک مارکیٹ اوراثاثہ تین ہلاک. |

| سرمایہ کاری کا مقصد | ریکرنگ ڈپازٹس عام طور پر قلیل مدتی بچت کا مقصد پورا کرتے ہیں اور طویل مدتی دولت کی ترقی میں مدد نہیں کرتے۔ | SIPs ہر قسم کے سرمایہ کاری کے اہداف میں مدد کر سکتے ہیں، چاہے وہ مختصر ہو یا طویل مدتی، سرمایہ کاری کی فریکوئنسی، منتخب کردہ فنڈز اور دیگر عوامل پر منحصر ہے۔ |

| قسط کی تعدد | ریکرنگ ڈپازٹ عام طور پر ماہانہ اقساط کے ساتھ آتا ہے۔ | SIPs روزانہ، ہفتہ وار، ماہانہ، سہ ماہی وغیرہ کے لچکدار قسطوں کے منصوبے پیش کرتے ہیں۔ |

تشخیص: SIP بمقابلہ RD کی واپسی۔

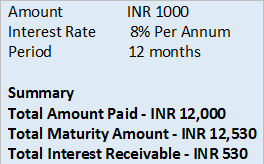

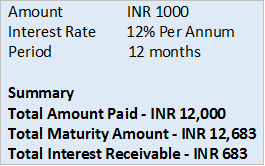

سرمایہ کاری کا بہتر آپشن کون سا ہے- SIP بمقابلہ RD؟ اس سوال کا جواب انفرادی ضروریات کے لحاظ سے مختلف ہو سکتا ہے۔ جیسا کہ آپ جانتے ہیں، SIP ریٹرن متغیر ہوتے ہیں جب کہ RD ریٹرن فکسڈ ہوتے ہیں، آئیے دیکھتے ہیں کہ اگر کوئی INR 1 کی سرمایہ کاری کرتا ہے تو سرمایہ کاری میں کتنا اضافہ ہوتا ہے،000 RD اور SIP دونوں میں 1 سال (12 ماہ) کے لیے۔

آر ڈی ریٹرن کیلکولیٹر

RD سود کی شرح ہر جگہ مختلف ہو سکتی ہے۔بینکلیکن عام طور پر، شرح سود 7% سے 9% p.a تک ہوتی ہے۔ شرح سود کو 8% مانتے ہوئے، آئیے 12 ماہ کے لیے ماہانہ INR 1,000 کی RD سرمایہ کاری میں اضافے کا تجزیہ کریں۔

ایس آئی پی ریٹرن کیلکولیٹر

یہ فرض کرتے ہوئے کہ SIP کی شرح سود 12% ہے، آئیے مانیٹر کریں کہ اگر آپ 1 سال کے لیے ماہانہ INR 1000 کی سرمایہ کاری کرتے ہیں تو آپ کا SIP کس طرح بڑھتا ہے۔کمپاؤنڈنگ کی طاقت.

آخر میں، سرمایہ کاروں کے لیے کچھ حتمی تجاویز یہ ہیں۔

- اگر آپ خطرے سے بچنے والے سرمایہ کار ہیں، تو RD یا ریکرینگ ڈپازٹ ایک بہتر آپشن ہے۔ RD سود کی شرح اور ریٹرن پہلے سے محدود ہیں اور عام طور پر بہت زیادہ نہیں ہوتے ہیں، 7-9% p.a سے مختلف ہو سکتے ہیں۔

- اگر آپ تھوڑا سا خطرہ مول لینا چاہتے ہیں تو طویل مدتی سرمایہ کاری کے لیے SIP بہترین سرمایہ کاری کے اختیارات میں سے ایک ہے۔ تجزیہ کے مطابق، SIPs اچھا منافع پیش کرتے ہیں اور شرح سود عام طور پر زیادہ ہوتی ہے، جو کہ 15% p.a سے زیادہ ہوتی ہے۔ کچھ صورتو میں.

- 5 سال کے لیے سرمایہ کاری کرتے وقت، RD ان سرمایہ کاروں کے لیے ایک محفوظ آپشن ہے جو مقررہ منافع کی تلاش میں ہیں۔

- تاہم، جب کسی خاص کے لیے طویل مدت (5 سال سے زیادہ) کے لیے سرمایہ کاری کرتے ہیں۔مالی مقصد، SIP اچھا منافع پیش کرتا ہے اور رقم کی ترقی بہت زیادہ ہے۔

"ایس آئی پی کے ذریعے ایکویٹی میں سرمایہ کاری ایک درخت لگانے کے مترادف ہے، پھل حاصل کرنے کے لیے صبر کرنا ہوگا۔"

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

You Might Also Like