+91-22-48913909

+91-22-48913909

Table of Contents

منظم واپسی کا منصوبہ (SWP): ایک تفصیلی جائزہ

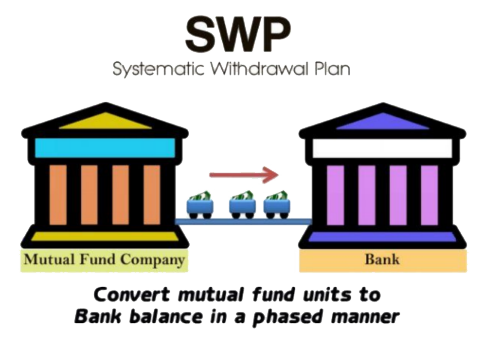

منظم واپسی کا منصوبہ یا SWP رقم کو چھڑانے کا عمل ہے۔باہمی چندہ. SWP اس کے برعکس ہے۔گھونٹ. ایس آئی پی میں، افراد اپنی کمائی ہوئی رقم باقاعدگی سے لگاتے ہیں۔آمدنی میوچل فنڈ اسکیموں میں یہ سرمایہ کاری باقاعدہ وقفوں پر تھوڑی مقدار میں کی جاتی ہے۔ اس کے برعکس، SWP میں افراد اپنی میوچل فنڈ ہولڈنگز کو چھڑاتے ہیں اور ان میں جمع کی گئی رقم واپس کرتے ہیں۔بینک کھاتہ. افراد اپنی آمدنی میں اضافہ کرنے کے لیے نظامی واپسی کے منصوبے کا اختیار استعمال کر سکتے ہیں۔ یہ اسکیم ریٹائرڈ لوگوں کے لیے زیادہ موزوں ہے۔ لہذا، آئیے ہم نظامی واپسی کے منصوبے کے تصور کو سمجھتے ہیں، کہ افراد کیسے کر سکتے ہیں۔ریٹائرمنٹ پلاننگ نظامی واپسی کے منصوبے، SWP کے فوائد، اور دیگر متعلقہ پیرامیٹرز کے ذریعے۔

Talk to our investment specialist

ایک منظم واپسی کا منصوبہ کیا ہے؟

نظامی واپسی کا منصوبہ میوچل فنڈ یونٹس کو چھڑانے کی ایک منظم اور اسٹریٹجک تکنیک ہے۔ SWP کو خودکار بھی سمجھا جا سکتا ہے۔رہائی میوچل فنڈز میں عمل میوچل فنڈ سکیموں سے چھٹکارے کی فریکوئنسی کو سرمایہ کار اپنی ضروریات کے مطابق اپنی مرضی کے مطابق بنا سکتے ہیں جو ہفتہ وار، ماہانہ یا سہ ماہی ہو سکتی ہے۔بنیاد. نظامی واپسی کے منصوبے کا انتخاب کرتے وقت، افراد پہلے میوچل فنڈ اسکیم میں کافی رقم جمع کرتے ہیں۔ یہ اسکیم یا تو مائع فنڈ، الٹرا شارٹ ٹرم فنڈ، یا کوئی اور میوچل فنڈ اسکیم ہوسکتی ہے۔ رقم جمع کرنے کے بعد، افراد اپنی ضروریات کے مطابق باقاعدہ وقفوں پر اپنی سرمایہ کاری واپس لے لیتے ہیں۔

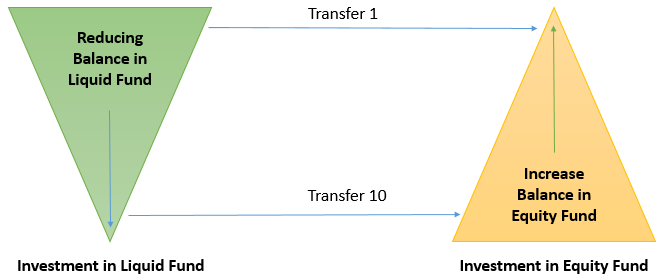

SWP کے تصور کی مدد ایک مثال سے کی جا سکتی ہے۔ فرض کریں، مسٹر شرما نے اپنے شوق کو آگے بڑھانے کے لیے ایک سال کی چھٹی لی ہے۔ اس نے INR 5,00 کی حد بندی کی ہے،000 اس کے پورے سال کے اخراجات پورے کرنے کے لیے۔ تاہم، مسٹر شرما کو خدشہ ہے کہ وہ جلد ہی رقم خرچ کر سکتے ہیں اور ان کے پاس پیسے نہیں رہ جائیں گے۔ اس مسئلے پر قابو پانے کے لیے، مسٹر شرما رقم کی سرمایہ کاری کرنے کا فیصلہ کرتے ہیں۔مائع فنڈز کیونکہ یہ خطرے کی کم ترین سطح کا حامل ہے اور INR 40,000 میں SWP اختیار کا انتخاب کرتا ہے۔ اس کے ذریعے، مسٹر شرما کو یقین دلایا جا سکتا ہے کہ وہ ماہانہ آمدنی حاصل کریں گے اور اپنی سرمایہ کاری سے زیادہ کمائیں گے۔

SWP کے فوائد

منظم واپسی کے منصوبے کے اپنے فوائد ہیں۔ ان میں سے چند اہم درج ذیل ہیں۔

باقاعدہ آمدنی کا بہاؤ

SWP کا استعمال افراد کے لیے آمدنی کے بہاؤ کا باقاعدہ ذریعہ بنانے کے لیے کیا جا سکتا ہے، خاص طور پر ریٹائر ہونے والوں کے لیے۔ مزید برآں، افراد اپنی میوچل فنڈ کی سرمایہ کاری پر اس کی کارکردگی اور اسکیم کی قسم جس میں سرمایہ کاری کی جاتی ہے اس پر بھی منافع کماتے ہیں۔

مطلوبہ رقم چھڑائیں۔

SWP کے ذریعے، افراد صرف مطلوبہ رقم کو چھڑا سکتے ہیں اور سرمایہ کاری کی گئی اضافی رقم رکھ سکتے ہیں۔ اس طرح، یہ افراد میں ایک نظم و ضبط سے دستبرداری کی عادت پیدا کرتا ہے۔ اس سے افراد کو ضرورت کے مطابق اپنی سرمایہ کاری کو برقرار رکھنے میں مدد ملے گی جس سے روک تھام ہوگی۔سرمایہ کٹاؤ.

جب بھی ضرورت ہو بند کر دیں۔

افراد جب بھی ضرورت ہو SWP کے عمل کو بند کر سکتے ہیں اور فوری ضرورت کی صورت میں پوری رقم کو چھڑا سکتے ہیں۔ تاہم، اگر رقم کو فکسڈ ڈپازٹ یا دیگر سرمایہ کاری کے راستوں میں لگایا جاتا ہے جس میں لاک ان پیریڈ ہوتا ہے، تو ایسے معاملات میں رقم کو چھڑانا مشکل ہوتا ہے۔

پنشن کا متبادل

SWP افراد کے لیے پنشن کے متبادل کے طور پر کام کرتا ہے جہاں؛ جب وہ کام کرنا چھوڑ دیں گے تو وہ اسے پنشن کی رقم کے طور پر استعمال کر سکتے ہیں۔ اس کے نتیجے میں، پنشنرز راحت کی سانس لے سکتے ہیں کیونکہ ان کی سرمایہ کاری سے منافع ملتا ہے اور وہ باقاعدہ آمدنی کا ذریعہ حاصل کرنے کے قابل بھی ہوتے ہیں۔

ایک منظم واپسی کا منصوبہ کیسے کام کرتا ہے؟

نظامی واپسی کے منصوبے کے کام کرنے کے طریقہ کار کی وضاحت ایک مثال کے ساتھ کی گئی ہے۔ فرض کریں راکیش حال ہی میں ریٹائر ہوا ہے اور اسے ریٹائرمنٹ کے فوائد کی شکل میں INR 40 لاکھ ملے ہیں۔ اس نے ایک پراپرٹی میں INR 30 لاکھ اور بقیہ INR 10 لاکھ ایک مائع میوچل فنڈ اسکیم میں لگایا ہے جس میں ماہانہ SWP اختیار ہے۔

سرمایہ کاری کی تاریخ کے مطابق،نہیں ہیں اسکیم کا INR 10 تھا۔ لہذا، اس کے پاس موجود یونٹس کی تعداد 1,00,000 یونٹس (10,00,000 یونٹس/ INR 10) تھی۔ اس کی ماہانہ ضرورت INR 10,000 ہے جسے ہر مہینے کی 5 تاریخ کو اس کے بینک اکاؤنٹ میں جمع کرنے کی ضرورت ہے۔

لہذا، پہلے مہینے کے اختتام پر یہ فرض کرتے ہوئے کہ NAV دوبارہ INR 10 ہے، چھڑانے والے یونٹس کی تعداد 1,000 (1,00,000 یونٹس/INR 10 NAV) ہوگی۔ لہذا، چھٹکارے کے بعد رکھے گئے بیلنس یونٹ 99,000 (1,00,000-1,000) ہیں۔

دوسرے مہینے میں فرض کریں کہ NAV بڑھ کر INR 20 ہو گیا ہے۔ اس صورت میں، نکالے گئے یونٹوں کی تعداد صرف 500 ہوگی نہ کہ 1,000۔ نتیجے کے طور پر، منعقد ہونے والی اکائیوں کی تعداد 98,500 (99,000-500) ہوگی۔

مزید، تیسرے مہینے میں، بعض اقتصادی اتار چڑھاو کی وجہ سے، NAV گر کر INR 8 پر آگیا۔ اس صورت حال میں، چھڑائے گئے یونٹس کی تعداد 1,250 (INR 10,000 / NAV INR 8) ہوگی۔ لہذا، اس صورت حال میں، بیلنس یونٹس 97,250 (98,500 - 1,250) ہوں گے۔

نتیجے کے طور پر، یہ نتیجہ اخذ کیا جا سکتا ہے کہ اگر NAV میں اضافہ ہوتا ہے تو، SWP طویل مدت تک جاری رہے گا، اور NAV میں کمی کی صورت میں، SWP تیز رفتاری سے ختم ہو جائے گا۔

SWP پر ٹیکس کیسے لگایا جاتا ہے؟

میوچل فنڈ کے زمرے کے لحاظ سے ریڈیمپشن رولز کے مطابق نظامی واپسی کا منصوبہ ٹیکس کے تابع ہے۔ مثال کے طور پر، کی صورت میںقرض فنڈاگر واپسی کی مدت 36 ماہ سے کم ہے، تو مختصر مدتکیپٹل گینز (STCG) لاگو ہے۔ اگر سرمایہ کاری 36 ماہ سے زیادہ کی مدت کے لیے رکھی جاتی ہے، تو طویل مدتی کیپٹل گینز لاگو ہوتے ہیں۔ قرض کے فنڈز کی صورت میں STCG کو فرد کی آمدنی میں شامل کیا جاتا ہے اور سلیب کی شرح کے مطابق ٹیکس لگایا جاتا ہے جبکہ LTCG پر انڈیکسیشن فوائد کے ساتھ 20% ٹیکس لگایا جاتا ہے۔

تاہم، کی صورت میںایکویٹی فنڈزٹیکس کے قوانین مختلف تھے۔ F.Y تک 2017-18، ایکویٹی فنڈز پر کوئی LTCG لاگو نہیں ہے لیکن اس کے بعد سے، F.Y. 2018-19، اس کا اطلاق ہوتا ہے۔ ایکویٹی فنڈز میں، INR 1 لاکھ تک کا LTCG مستثنیٰ ہے اور INR 1 لاکھ سے زیادہ پر بغیر اشاریہ کے فوائد کے 10٪ (پلس سیس) پر ٹیکس لگایا جاتا ہے۔ STCG ایکویٹی فنڈز کا معاملہ ہے 15% پر چارج کیا جاتا ہے۔

SWP کا استعمال کرتے ہوئے ریٹائرمنٹ پلاننگ

افراد اپنی ریٹائرمنٹ کے لیے نظامی واپسی کے منصوبے کے ذریعے منصوبہ بنا سکتے ہیں۔ یہاں، افراد اپنے ریٹائرمنٹ کے فوائد (جیسے گریجویٹی یا پراویڈنٹ فنڈ) ایسے میوچل فنڈ میں جمع کر سکتے ہیں جس میں کم خطرہ ہوتا ہے جیسےمنی مارکیٹ فنڈز. پوسٹسرمایہ کاری، انہیں SWP آپشن کا انتخاب کرنے کی ضرورت ہے جس کے ذریعے افراد ماہانہ آمدنی حاصل کرنا شروع کر سکتے ہیں۔

SWP کا ایک فائدہ یہ ہے کہ دیگر راستوں کے مقابلے میں رقم بلاک نہیں ہوتی ہے۔سینئر سٹیزن سیونگ سکیم (SCSS) یاڈاک خانہ ماہانہ انکم سکیم (POIMS)۔ افراد جب چاہیں SWP آپشن کو روک سکتے ہیں اور پورے فنڈز کو اپنے بینک اکاؤنٹ میں واپس بھیج سکتے ہیں۔ اس کے علاوہ، ان کی سرمایہ کاری سے منافع بھی حاصل ہوتا ہے جو افراد استعمال کر سکتے ہیں۔ تاہم، SWP کے نقصانات میں سے ایک یہ ہے کہ یہ سرمائے کے کٹاؤ کا باعث بنتا ہے کیونکہ نکلوائی موجودہ رقم سے کی جاتی ہے جو SCSS یا POIMS میں نہیں ہے۔

نظامی واپسی کے منصوبے کے لیے بہترین منی مارکیٹ فنڈز

SWP کی صورت میں، افراد پیسے کا انتخاب کر سکتے ہیں۔مارکیٹ ایسے فنڈز جن میں خطرے کی سب سے کم سطح ہوتی ہے، اس لیے منی مارکیٹ کے زمرے میں کچھ سرفہرست فنڈز ذیل میں درج ہیں۔

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Money Manager Fund Growth ₹365.687

↑ 0.07 ₹25,581 1.1 2.3 4.1 8 7.8 7.35% 9M 9M 4D UTI Money Market Fund Growth ₹3,047.8

↑ 0.69 ₹16,265 1.2 2.4 4.2 8 7.7 7.24% 9M 16D 9M 17D ICICI Prudential Money Market Fund Growth ₹375.096

↑ 0.08 ₹24,184 1.2 2.4 4.2 8 7.7 7.23% 10M 2D 10M 25D Kotak Money Market Scheme Growth ₹4,439.08

↑ 0.93 ₹25,008 1.2 2.4 4.1 8 7.7 7.17% 10M 10D 10M 10D L&T Money Market Fund Growth ₹26.0922

↑ 0.01 ₹2,536 1.1 2.3 4.1 7.8 7.5 7% 8M 26D 9M 14D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

اس طرح، مندرجہ بالا پیرامیٹرز سے، یہ کہا جا سکتا ہے کہ نظامی واپسی کے منصوبے کے اپنے فوائد ہیں۔ تاہم، سرمایہ کاروں کو اس اسکیم کی مکمل سمجھ ہونی چاہیے جس میں وہ SWP شروع کرنے کا منصوبہ بنا رہے ہیں۔ انہیں یہ دیکھنا چاہئے کہ آیا اس طرح کے آپشن کی ضرورت ہے یا نہیں۔ اس سے انہیں وقت پر اپنے مقاصد حاصل کرنے میں مدد ملے گی۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

It is very helpful for understanding the Systematic withdrawal plan. Systematic withdrawal plan is very useful for raising the fund.