+91-22-48913909

+91-22-48913909

Table of Contents

સ્માર્ટ ફાઇનાન્સિયલ પ્લાન બનાવવા માટેની મુખ્ય ટિપ્સ

એનાણાકીય યોજના તમને તમારા વ્યક્તિગત વિશે સમજદાર અને સમજદાર નિર્ણયો લેવામાં મદદ કરે છેવેલ્થ મેનેજમેન્ટ. એક મજબૂત નાણાકીય યોજના તમને તમારા જીવનના તમામ સારા અને ખરાબ સમયમાંથી પસાર થવામાં મદદ કરી શકે છે.

નાણાકીય આયોજન એક સમર્પિત અભિગમ છે જે તમને તમારી સિદ્ધિ પ્રાપ્ત કરવામાં મદદ કરે છેનાણાકીય લક્ષ્યો. નાણાકીય યોજના એ એકનું સર્વસમાવેશક મૂલ્યાંકન છેરોકાણકારવિવિધ પરિબળોનો ઉપયોગ કરીને વર્તમાન અને ભાવિ નાણાકીય પરિસ્થિતિ જેમ કેરોકડ પ્રવાહ,એસેટ ફાળવણી, ખર્ચ અને બજેટિંગ, વગેરે.

સંપૂર્ણ નાણાકીય યોજના બનાવવા માટે, તમારે પર્યાપ્ત સંશોધન કરવાની જરૂર છે અથવા તમારે તમારી સાથે ચર્ચા કરવાની જરૂર છેનાણાંકીય સલાહકાર અથવા સલાહકાર. આયોજક તમને તમારું વર્તમાન નક્કી કરવામાં મદદ કરશેચોખ્ખી કિંમત, કર જવાબદારીઓ, અને તમારી પ્રોફાઇલના આધારે અન્ય નાણાકીય ધ્યેયો સાથે તમારી નિવૃત્તિ માટેનો રોડમેપ વિકસાવવામાં તમારી મદદ કરે છે.

નાણાકીય યોજના કેવી રીતે બનાવવી?

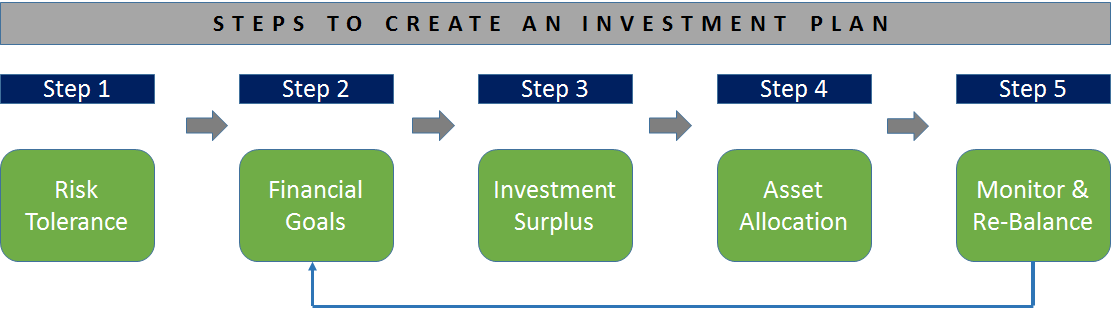

સારી નાણાકીય યોજના વ્યક્તિએ વ્યક્તિએ તેમની વ્યક્તિગત જરૂરિયાતો, ધ્યેયો અને લાંબા-ટર્મ પ્લાન. પરંતુ એક સચોટ વ્યક્તિગત નાણાકીય યોજના બનાવવા માટેના પગલાઓ મોટાભાગે બધા માટે સમાન છે. ચાલો તમારા માટે એક યોજના બનાવવા માટે સામેલ પગલાં જોઈએ:

1. તમારી વર્તમાન નાણાકીય પરિસ્થિતિ શોધો

તમારા લક્ષ્યો સુધી પહોંચવા માટે સેટિંગ કરતા પહેલા તમારે તમારી વર્તમાન નાણાકીય સ્થિતિ અને નેટવર્થ વિશે સારી રીતે વાકેફ હોવું જોઈએ. તમારા નાણાકીય સલાહકાર સાથેની ચર્ચા તમને તમારી નેટવર્થ સમજવામાં અને તમારી પ્રાથમિકતાઓ પર ધ્યાન આપવામાં મદદ કરશે. ઉદાહરણ તરીકે, તમારી વર્તમાન નાણાકીય પરિસ્થિતિનું વિશ્લેષણ કર્યા પછી, તમે જાણો છો કે લગ્ન માટેનું આયોજન કાર ખરીદવાના આયોજન કરતાં વધુ મહત્વનું છે. તમારે તમારા રોકડ પ્રવાહને સમજવાની જરૂર છે,આવક સ્તરો, આશ્રિતો, ચાલી રહેલ લોન, જવાબદારીઓ વગેરે. આ સંશોધન તમને તમારા ધ્યેયોને પ્રાથમિકતા આપવામાં અને તે મુજબ યોજના ઘડવામાં મદદ કરશે.

2. સમય ફ્રેમ અને બજેટિંગ

નાણાકીય યોજના કામ કરવા માટે, સ્પષ્ટ સમયરેખા વ્યાખ્યાયિત કરવામાં આવે તે અત્યંત મહત્ત્વનું છે. સમયરેખા તમને તમારા નિર્ધારિત લક્ષ્યો સુધી પહોંચવા માટે દિશા આપે છે. વધુમાં, સમયમર્યાદા તમને સમયસર તમારા લક્ષ્યો સુધી પહોંચવા માટે સજાગ અને પ્રેરિત રાખે છે.

આ સમયમર્યાદાની સાથે સાથે બજેટ પણ હોવું જરૂરી છે. બજેટ તમને તમારા ખર્ચ, ખર્ચ અને બચત વિશે ખ્યાલ આપે છે જે આખરે તમને તમારા લક્ષ્યો સુધી પહોંચવામાં મદદ કરે છે.

3. ધ્યેયો સેટ કરો- શોર્ટ ટર્મ, મિડ ટર્મ અને લોંગ ટર્મ

તમારા જીવનમાં સ્પષ્ટ લક્ષ્યો હોવા જોઈએ. નાણાકીય યોજના એ માર્ગ છે જે તમને તમે નક્કી કરેલા લક્ષ્યો તરફ દોરી જાય છે. તમારા લક્ષ્યો ટૂંકા ગાળાના, મધ્ય-ગાળાના અથવા લાંબા ગાળાના હોઈ શકે છે.

ટૂંકા ગાળાના લક્ષ્યો તે લક્ષ્યો છે જે તમે નજીકના ભવિષ્ય માટે સેટ કરો છો. આ ધ્યેયોમાં ચોક્કસ સમયમર્યાદા હોય છે અને એક ઉદ્દેશ્ય હોય છે જેને તમે એક વર્ષ કે બે વર્ષના સમયગાળામાં પૂર્ણ કરવા માંગો છો. ત્યાં ઘણા ટૂંકા ગાળાના નાણાકીય લક્ષ્યો છે જે તમારી ઇચ્છા સૂચિ મુજબ સેટ કરી શકાય છે. ઉદાહરણ તરીકે, કૌટુંબિક વેકેશન માટે બચત કરો, હાઇ-ટેક ગેજેટ્સ ખરીદો વગેરે.

મધ્ય-ગાળાના લક્ષ્યો તે લક્ષ્યો છે જે તમે આગામી ત્રણથી ચાર વર્ષમાં પ્રાપ્ત કરવા માંગો છો. તેમાં લગ્ન અથવા ઉચ્ચ શિક્ષણ માટે બચત કરવા, ફેન્સી કાર ખરીદવા, અગાઉના દેવાની ચૂકવણી (જો કોઈ હોય તો) અથવા વ્યવસાય શરૂ કરવા વગેરે જેવા મહત્વના ધ્યેયો શામેલ હોઈ શકે છે. જેમ જેમ તમે તમારા ટૂંકા ગાળાના લક્ષ્યોને પૂર્ણ કરવા આગળ વધો છો, તેમ તમે કરી શકો છો. તમારા મધ્ય-ગાળાના લક્ષ્યોની કલ્પના કરવાનું શરૂ કરો અને તમે તેને કેવી રીતે પ્રાપ્ત કરી શકો તેની પણ યોજના બનાવો.

લાંબા ગાળાના ધ્યેયો એ છે જે તમને અગાઉના બે પ્રકારના નાણાકીય લક્ષ્યો કરતાં હાંસલ કરવામાં ઘણો વધુ સમય લાગી શકે છે. તમારા બાળકોનું ભવિષ્ય, તેમનું શિક્ષણ, તમારી પોતાની નિવૃત્તિ વગેરે જેવા લાંબા ગાળાના ધ્યેયો માટેનું આયોજન કરવા માટે ઝીણવટભરી આયોજન અને સંગઠનની જરૂર પડે છે. તમે ટૂંકા ગાળાના અને મધ્ય-ગાળાના ધ્યેયો સેટ કરીને પ્રારંભ કરી શકો છો, તેમને સમયસર પહોંચાડી શકો છો અને પછી તમારા લાંબા ગાળાના લક્ષ્યોને પ્રાપ્ત કરવા માટે તેના પર નિર્માણ કરી શકો છો.

Talk to our investment specialist

4. તમારા જોખમનું મૂલ્યાંકન કરો

રોકાણ તમારા લાંબા ગાળાના સંપત્તિ વ્યવસ્થાપનમાં મોટી ભૂમિકા ભજવે છે. રોકાણ શરૂ કરવામાં ક્યારેય મોડું થતું નથી. કોઈપણ રોકાણ જોખમ સાથે આવે છેપરિબળ તેની સાથે જોડાયેલ છે.વહેલું રોકાણ કરવું તમને મોટા જોખમો લેવાની ક્ષમતા આપે છે અને તેથી વધુ વળતર જનરેટ કરવાની તક આપે છે. પરંતુ રોકાણ કરતા પહેલા, વ્યક્તિએ પોતાની જોખમ લેવાની ક્ષમતાનું મૂલ્યાંકન કરવું જોઈએ અથવા તેમનું કરવું જોઈએજોખમ આકારણી તેમની જોખમની ભૂખ જાણવા માટે. રિસ્ક પ્રોફાઇલિંગ તમને એ સમજવામાં મદદ કરે છે કે તમે કેટલું જોખમ લઈ શકો છો અને પછી તે મુજબ રોકાણ કરો છો. જોખમનું મૂલ્યાંકન કરવામાં ઘણાં પરિબળોનો સમાવેશ થાય છે જેમ કે નુકશાન સહન કરવાની ક્ષમતા, ધારિત હોલ્ડિંગ સમયગાળો, રોકાણોની જાણકારી, વર્તમાન રોકડ પ્રવાહ, આશ્રિતો વગેરે. જોખમનું મૂલ્યાંકન સુનિશ્ચિત કરે છે કે વ્યક્તિ જોખમ દ્વારા નિર્ધારિત ઝોનમાં રહે છે. આ સુનિશ્ચિત કરવાનો પ્રયાસ કરે છે કે લાંબા ગાળે, કોઈને રોકાણ પોર્ટફોલિયોમાં અણધારી ક્રિયા અથવા પરિણામો દેખાતા નથી.

જ્યારે કોઈ રોકાણકાર જોખમની રૂપરેખામાંથી પસાર થાય છે, ત્યારે તેણે ખાસ હેતુ માટે રચાયેલ પ્રશ્નોના સમૂહના જવાબ આપવાના હોય છે. તે પ્રશ્નોના જવાબો રેકોર્ડ કરવામાં આવે છે અને તેમની જોખમની ભૂખની ગણતરી કરવા માટે ઉપયોગમાં લેવાય છે. પ્રશ્નોનો આ સમૂહ અલગ-અલગ માટે અલગ-અલગ છેમ્યુચ્યુઅલ ફંડ ગૃહો અથવા વિતરકો. પ્રશ્નોના જવાબ આપ્યા પછી રોકાણકારનો સ્કોર તેની જોખમ લેવાની ક્ષમતા નક્કી કરે છે. રોકાણકાર ઉચ્ચ જોખમ લેનાર, મધ્યમ જોખમ લેનાર અથવા ઓછા જોખમ લેનાર હોઈ શકે છે.

5. એસેટ એલોકેશન

તમારે તમારા એસેટ ક્લાસનું મિશ્રણ નક્કી કરવું જોઈએ જેમ કે ડેટ અને ઈક્વિટી વ્યક્તિની જોખમની ભૂખને આધારે. સંપત્તિની ફાળવણી આક્રમક હોઈ શકે છે (મુખ્યત્વે ઈક્વિટીમાં રોકાણ), મધ્યમ (વધુ વલણ તરફડેટ ફંડ) અથવા તે રૂઢિચુસ્ત હોઈ શકે છે (ઇક્વિટી તરફ ઓછું વલણ ધરાવતું). તમે તમારા રોકાણ પોર્ટફોલિયોમાં જે એસેટ ફાળવણી કરવા માગો છો તેની સાથે તમારે તમારી જોખમ પ્રોફાઇલ અથવા જોખમ લેવાની ક્ષમતાને મેચ કરવાની જરૂર છે.

દાખ્લા તરીકે:

| આક્રમક | માધ્યમ | રૂઢિચુસ્ત | |

|---|---|---|---|

| વાર્ષિક વળતર (p.a.) | 15.7% | 13.4% | 10.8% |

| ઇક્વિટી | 50% | 35% | 20% |

| દેવું | 30% | 40% | 40% |

| સોનું | 10% | 10% | 10% |

| રોકડ | 10% | 15% | 30% |

| કુલ | 100% | 100% | 100% |

6. ઉત્પાદન પસંદગી

તમે હવે બજેટ બનાવ્યું છે, સ્પષ્ટ લક્ષ્યો નક્કી કર્યા છે, યોગ્ય જોખમ પ્રોફાઇલિંગ સાથે રોકાણ કરવાનું નક્કી કર્યું છે અને તમારી સંપત્તિ ફાળવણી કરી છે. આ પગલાં તમારા ઉત્પાદનની પસંદગીને સરળ બનાવે છે. તમારી જોખમ રૂપરેખા યોગ્ય ઉત્પાદનો પસંદ કરવા તરફ સ્પષ્ટ દિશા આપે છે. શિખાઉથી લઈને અનુભવી રોકાણકારો સુધી,મ્યુચ્યુઅલ ફંડ રોકાણનો પસંદગીનો માર્ગ છે. જો કે, તમારા પોર્ટફોલિયોમાં તમને યોગ્ય ઉત્પાદન મળે તેની ખાતરી કરવી મહત્વપૂર્ણ છે. તમે વિવિધ માત્રાત્મક અને ગુણાત્મક પરિબળોને ધ્યાનમાં લઈ શકો છો જેમ કેમ્યુચ્યુઅલ ફંડ રેટિંગ, ખર્ચ ગુણોત્તર અને એક્ઝિટ લોડ્સ, નો ટ્રેક રેકોર્ડએસેટ મેનેજમેન્ટ કંપનીતમારા માટે યોગ્ય ઉત્પાદન પસંદ કરવા માટે ફંડ મેનેજરના ભૂતકાળના પરિણામો વગેરે. શ્રેષ્ઠ મ્યુચ્યુઅલ ફંડ સ્કીમ પસંદ કરવા માટે તમારી પાસે ગુણાત્મક અને જથ્થાત્મક બંને પરિબળોનું યોગ્ય સંતુલન હોવું જરૂરી છે.

7. તમારી રોકાણ યોજનાનું નિરીક્ષણ કરો, સમીક્ષા કરો અને ફરીથી સંતુલિત કરો

તમે કરેલા રોકાણ પર નજર રાખવી જરૂરી છે. રોકાણની નિયમિત સમીક્ષા અને પુનઃસંતુલન જોખમની શક્યતા ઘટાડે છે. તમારે તમારી નાણાકીય યોજના પ્રત્યે શિસ્તબદ્ધ અભિગમ રાખવાની જરૂર છે અને દર ત્રણ મહિને તમે કરેલા રોકાણ પર દેખરેખ રાખવાની જરૂર છે. નાણાકીય બજારો અસ્થિર છે અને તમારું રોકાણ મૂલ્ય ઉપર અને નીચે જઈ શકે છે. મ્યુચ્યુઅલ ફંડની પસંદગીમાં તમે જે સંશોધન અને પ્રયત્નો કર્યા છે તેના પર તમારે મક્કમ રહેવું જોઈએ અને ટૂંકા ગાળાના નુકસાનના કિસ્સામાં ગભરાવાનું ટાળવું જોઈએ. જો તમે યોજનામાં કેટલાક ફેરફારો કરવાનું નક્કી કરો છો, તો તે ફેરફારો અગાઉના પ્લાનને કરવા માટે પૂરતો સમય આપ્યા પછી કરવા જોઈએ. પુનઃસંતુલનનું કાર્ય ઓછામાં ઓછા એક વર્ષ પહેલાં થવું જોઈએ નહીં.

ઉપરાંત, તે તમને તમારા ભાવિ રોકાણો વિશે અને તમારા લક્ષ્યો સુધી પહોંચવા માટે તમે કેટલા દૂર આવ્યા છો તેનો ખ્યાલ આપે છે. ઘણી વ્યક્તિઓ ઉચ્ચ-વર્ગની નાણાકીય યોજના સાથે તેજસ્વી રીતે પ્રારંભ કરે છે પરંતુ ખૂબ ઓછા લોકો યોગ્ય દેખરેખ અને પુનઃસંતુલન સાથે અંત સુધી તેનું પાલન કરવામાં મેનેજ કરે છે. તે સરળ ન હોઈ શકે, પરંતુ યોજનાને શક્ય તેટલું અનુસરવું જોઈએ.

નાણાકીય યોજનાનો લાભ

- તમે નાણાકીય રીતે ભવિષ્ય માટે સારી રીતે તૈયાર રહેશો.

- તમારી જીવનશૈલી કોઈ નાણાકીય યોજના ન ધરાવતા મોટાભાગના લોકો કરતા વધુ સારી હશે. સારી જીવનશૈલી સાથે, તમે તણાવમુક્ત જીવન જીવી શકો છો.

- તમે અને તમારો પરિવાર આર્થિક રીતે સુરક્ષિત રહેશો.

- સૌથી મહત્વપૂર્ણ - તમે તમારા જીવન અને તમારા ભવિષ્યને નિયંત્રિત કરશો!

- નાણાકીય યોજના એ તમારી ભાવિ નાણાકીય સ્થિરતા માટેની ચાવી છે. તે મહત્વનું છે કે ઉપરોક્ત તમામ પરિબળોને ધ્યાનમાં લઈને અને વાસ્તવિક લક્ષ્યાંકો સાથે યોજના બનાવવામાં આવે. આજે જ એક નાણાકીય યોજના બનાવો અને તમારું ભવિષ્ય સુરક્ષિત કરો!

આક્રમક રોકાણકારો માટે શ્રેષ્ઠ મ્યુચ્યુઅલ ફંડ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. DSP BlackRock Equity Opportunities Fund Growth ₹600.284

↓ -2.01 ₹13,784 5.6 -1.6 14.7 20.5 26.9 23.9 Large & Mid Cap L&T Emerging Businesses Fund Growth ₹75.5889

↓ -0.36 ₹13,334 -3.6 -11.5 1.9 18.2 36 28.5 Small Cap Aditya Birla Sun Life Small Cap Fund Growth ₹79.4457

↓ -0.03 ₹4,416 0.5 -9.4 2.9 14.8 29.6 21.5 Small Cap Kotak Standard Multicap Fund Growth ₹80.227

↓ -0.08 ₹49,130 5.5 0.1 9.3 15.7 23 16.5 Multi Cap Motilal Oswal Multicap 35 Fund Growth ₹57.3974

↓ -0.71 ₹12,267 1.9 -6 15.4 21 23 45.7 Multi Cap Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 Large & Mid Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 24 Apr 25

મધ્યમ રોકાણકારો માટે શ્રેષ્ઠ મ્યુચ્યુઅલ ફંડ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Aditya Birla Sun Life Medium Term Plan Growth ₹39.3546

↑ 0.01 ₹2,206 5.3 7.1 14.6 14.3 13.5 10.5 Medium term Bond SBI Magnum Gilt Fund Growth ₹66.8857

↓ 0.00 ₹11,489 4.7 6.1 12.3 8.8 7 8.9 Government Bond Aditya Birla Sun Life Government Securities Fund Growth ₹82.4729

↓ -0.01 ₹1,972 4.6 5.9 12.1 7.9 6.5 9.1 Government Bond Nippon India Gilt Securities Fund Growth ₹38.5352

↑ 0.01 ₹2,060 4.3 5.7 11.8 7.8 6 8.9 Government Bond Canara Robeco Gilt Fund Growth ₹76.6481

↑ 0.00 ₹133 4.5 5.8 11.8 7.7 6 8.8 Government Bond UTI Gilt Fund Growth ₹63.4511

↑ 0.02 ₹733 4.3 6 11.7 8 6.1 8.9 Government Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 24 Apr 25

રૂઢિચુસ્ત રોકાણકારો માટે શ્રેષ્ઠ મ્યુચ્યુઅલ ફંડ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Aditya Birla Sun Life Savings Fund Growth ₹541.511

↑ 0.21 ₹13,294 2.3 4.1 8 7.1 7.9 7.75% 6M 25D 7M 28D Ultrashort Bond Indiabulls Liquid Fund Growth ₹2,496.59

↑ 0.39 ₹130 1.9 3.7 7.3 6.7 7.4 7.07% 2M 1D 2M 2D Liquid Fund PGIM India Insta Cash Fund Growth ₹336.083

↑ 0.06 ₹366 1.9 3.7 7.3 6.8 7.3 6.93% 2M 15D 2M 19D Liquid Fund Principal Cash Management Fund Growth ₹2,277.44

↑ 0.35 ₹5,477 1.8 3.6 7.2 6.8 7.3 7.06% 2M 1D 2M 2D Liquid Fund JM Liquid Fund Growth ₹70.4373

↑ 0.01 ₹2,806 1.8 3.6 7.2 6.7 7.2 7.13% 1M 10D 1M 13D Liquid Fund Axis Liquid Fund Growth ₹2,874.17

↑ 0.48 ₹32,609 1.9 3.7 7.3 6.9 7.4 7.08% 2M 4D 2M 4D Liquid Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 24 Apr 25

નાણાકીય યોજના બનાવતી વખતે સામાન્ય ભૂલો

ચાલો તેમાંથી કેટલાક જોઈએસામાન્ય ભૂલો જે નાણાકીય યોજના બનાવતી વખતે થાય છે:

1. અવાસ્તવિક ધ્યેયો સેટ કરવા

ઘણી વખત લોકો એવા લક્ષ્યો નક્કી કરે છે જે હાંસલ કરવા માટે ખૂબ જ અવાસ્તવિક હોય છે. આવું એટલા માટે થાય છે કારણ કે તેમની પાસે તેમની વર્તમાન નાણાકીય પરિસ્થિતિ વિશે ઊંડાણપૂર્વકનું જ્ઞાન નથી.

2. ઉતાવળા નિર્ણયો લેવા

નાણાકીય યોજનાનો અમલ કરવો એ ધીરજનું કામ છે. લોકો ક્યારેક ધીરજ ગુમાવી બેસે છે અને અમુક નિર્ણયો સહજતાથી લે છે. તે નિર્ણયો તે સમયે સાચા લાગશે પણ ભવિષ્યમાં તેની નકારાત્મક અસર પડી શકે છે.

3. નાણાકીય આયોજન માત્ર રોકાણ જ નથી

નાણાકીય આયોજન માત્ર રોકાણ વિશે નથી. તેમાં અન્ય નિર્ણાયક બાબતોનો પણ સમાવેશ થાય છે જેમ કે સંપત્તિ વ્યવસ્થાપન,ટેક્સ પ્લાનિંગ,વીમા, અનેનિવૃત્તિ આયોજન. રોકાણ એ સારી નાણાકીય યોજનાનું એક પાસું છે.

4. સમયાંતરે યોજનાનું મૂલ્યાંકન કરવામાં અવગણના

આ સૌથી સામાન્ય ભૂલો પૈકીની એક છે જે લોકો યોજનાનો અમલ કરતી વખતે કરે છે. સમય સમય પર તમારી નાણાકીય યોજનાની સમીક્ષા કરવાથી તમને તમારી વર્તમાન પ્રગતિનો ખ્યાલ આવે છે. તે તમને લાંબા ગાળાના લક્ષ્યોને અકબંધ રાખીને તમારી વર્તમાન પરિસ્થિતિ અનુસાર તમારી યોજનાને ફરીથી તપાસવા અને ફરીથી સંતુલિત કરવાની પણ મંજૂરી આપે છે.

5. માત્ર શ્રીમંત લોકો જ નાણાકીય આયોજન કરે છે

યોજના બનાવતી વખતે બીજી સામાન્ય ભૂલ. નાણાકીય આયોજન દરેક વ્યક્તિ માટે છે, તેમની નાણાકીય પરિસ્થિતિને ધ્યાનમાં લીધા વિના.

6. કટોકટી માટે રાહ જુઓ

આવી ઘટના ઊભી થાય તેની રાહ જોવા કરતાં કટોકટીનો સામનો કરવા માટે નાણાકીય યોજના ગોઠવવી અને પછી તેના પર કાર્ય કરવું વધુ સારું છે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.