Table of Contents

ಹೊಸ FY 22 - 23 ರಲ್ಲಿ ತೆರಿಗೆ ಯೋಜನೆಗಾಗಿ ಸ್ಮಾರ್ಟ್ ಸಲಹೆಗಳು

ಹೊಸ FY 22 - 23 ಈಗಾಗಲೇ ಏಪ್ರಿಲ್ 1 ರಂದು ಪ್ರಾರಂಭವಾಗಿದೆ. ಈ ಹೊಸ ಆರ್ಥಿಕ ವರ್ಷದ ಆರಂಭವು ನಿಮ್ಮ ಹಣವನ್ನು ಪಡೆಯಲು ಸೂಕ್ತ ಸಮಯವಾಗಿದೆಹಣಕಾಸಿನ ಗುರಿಗಳು ಕ್ರಮವಾಗಿ, ಅದು ನಿಮ್ಮ ಹೂಡಿಕೆಗಳನ್ನು ಯೋಜಿಸುತ್ತಿರಲಿ, ನಿಮ್ಮದಾಗಲಿವಿಮೆ, ಅಥವಾ ನಿಮ್ಮ ಮಾಸಿಕ ಖರ್ಚುಗಳನ್ನು ಟ್ರ್ಯಾಕ್ ಮಾಡುವುದು. ಎಲ್ಲಾ ಇಂದ್ರಿಯಗಳಲ್ಲಿ, ಸಮರ್ಪಕಆರ್ಥಿಕ ಯೋಜನೆ ಬಲವಾದ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ನಿರ್ವಹಿಸಲು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುತ್ತದೆ.

ಅದಕ್ಕಿಂತ ಹೆಚ್ಚಾಗಿ, ಜಗತ್ತಿನಲ್ಲಿ ಸಂಭವಿಸುವ ಅನಿರೀಕ್ಷಿತ ಸನ್ನಿವೇಶಗಳನ್ನು ಪರಿಗಣಿಸಿ, ಅದು ಮಾರಣಾಂತಿಕ ವೈರಸ್ನ ಏಕಾಏಕಿ ಅಥವಾ ಯುದ್ಧದ ಆರಂಭವಾಗಿರಬಹುದು, ತುರ್ತು ಪರಿಸ್ಥಿತಿಗಳಿಗೆ ಸಿದ್ಧರಾಗಿರುವುದು ಯಾವಾಗಲೂ ಪ್ರಯೋಜನಕಾರಿಯಾಗಿದೆ. ಆದ್ದರಿಂದ, ನೀವು ಹಣಕಾಸಿನ ಯೋಜನೆಯೊಂದಿಗೆ ಹೋರಾಡುತ್ತಿದ್ದರೆ, ಈ ಪೋಸ್ಟ್ ನಿಮಗಾಗಿ ಆಗಿದೆ. ಈ ಲೇಖನದ ಮೂಲಕ, ಈ ಹೊಸ ಹಣಕಾಸು ವರ್ಷದಲ್ಲಿ ತೆರಿಗೆಗಳನ್ನು ಹೇಗೆ ಹತೋಟಿಯಲ್ಲಿಡಬೇಕು ಎಂದು ತಿಳಿಯೋಣ.

ಏಪ್ರಿಲ್ನಲ್ಲಿ ನಿಮ್ಮ ಸ್ಮಾರ್ಟ್ ಯೋಜನೆಯನ್ನು ಪ್ರಾರಂಭಿಸಿ

ಹೆಚ್ಚಿನ ಜನರು ಕೊನೆಯವರೆಗೂ ಕಾಯುತ್ತಿರುವಾಗ, ತಜ್ಞರು ನಿಮ್ಮದನ್ನು ಪ್ರಾರಂಭಿಸಲು ಶಿಫಾರಸು ಮಾಡುತ್ತಾರೆತೆರಿಗೆ ಯೋಜನೆ ಏಪ್ರಿಲ್ನಲ್ಲಿ, ಆರ್ಥಿಕ ವರ್ಷದ ಮೊದಲ ತಿಂಗಳಿನಿಂದ. ಹಾಗೆ ಮಾಡಲು, ನೀವು ನಿಮ್ಮೊಂದಿಗೆ ನಿಕಟವಾಗಿ ಕೆಲಸ ಮಾಡಬಹುದುಹಣಕಾಸು ಸಲಹೆಗಾರ ಯಾವುದೇ ವಿಳಂಬವಿಲ್ಲದೆ ಯೋಜನೆ ಮತ್ತು ಕಾರ್ಯಗತಗೊಳಿಸಲು.

ಅಲ್ಲದೆ, ತೆರಿಗೆ ಯೋಜನೆಯನ್ನು ಮಾಸಿಕ ವ್ಯಾಯಾಮವಾಗಿ ಅಳವಡಿಸಬೇಕು ಮತ್ತು ವರ್ಷಕ್ಕೆ ಒಂದು ಬಾರಿ ಮಾತ್ರ ಮಾಡಬಾರದು. ನೀವು ಸಂಬಳ ಪಡೆಯುವ ವ್ಯಕ್ತಿಯಾಗಿದ್ದರೆ, ಅದು ಇನ್ನಷ್ಟು ಸುಲಭವಾಗುತ್ತದೆ. ನೀನು ಮಾಡಬಲ್ಲೆ:

- ತೆರಿಗೆಯೇತರ ಮತ್ತು ತೆರಿಗೆ ಯೋಜನೆಗಳಲ್ಲಿ ನಿಮ್ಮ ವ್ಯವಸ್ಥಿತ ಹೂಡಿಕೆಗಳ ಪುನರ್ನಿರ್ಮಾಣವನ್ನು ಪ್ರಾರಂಭಿಸಿ

- ತೆರಿಗೆ ಉಳಿಸುವ ಸಾಧನದಲ್ಲಿ ಪ್ರತಿ ತಿಂಗಳು ಸಣ್ಣ ಮೊತ್ತವನ್ನು ಹೂಡಿಕೆ ಮಾಡಿ

- ಸೇರಿಸಿELSS ಮತ್ತುNPS ಮಾಸಿಕದಲ್ಲಿಹಣಕಾಸು ಯೋಜನೆ

ಆದಾಗ್ಯೂ, ನೀವು ಸ್ವತಂತ್ರ ವೃತ್ತಿಪರರಾಗಿದ್ದರೆ ಅಥವಾ ಗಿಗ್ ಉದ್ಯಮದಲ್ಲಿ ಕೆಲಸ ಮಾಡುತ್ತಿದ್ದರೆ, ತೆರಿಗೆ ಯೋಜನೆಗೆ ಸಂಬಂಧಿಸಿದಂತೆ ನೀವು ಇನ್ನಷ್ಟು ನಿರ್ದಿಷ್ಟವಾಗಿರಬೇಕು. ನೀವು ಅವರೊಂದಿಗೆ ಕುಳಿತುಕೊಳ್ಳುವುದು ಬಹಳ ಮುಖ್ಯಲೆಕ್ಕಪರಿಶೋಧಕ ಮತ್ತು ತೆರಿಗೆ ವಂಚನೆ ಮತ್ತು ತೆರಿಗೆ ತಪ್ಪಿಸುವಿಕೆಯ ನಡುವಿನ ವ್ಯತ್ಯಾಸವನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಿ. ನೀವು ನಿರ್ದಿಷ್ಟ ಮಟ್ಟದವರೆಗೆ ತೆರಿಗೆಯನ್ನು ತಪ್ಪಿಸಬಹುದಾದರೂ, ಪ್ರತಿ ತ್ರೈಮಾಸಿಕದಲ್ಲಿ ತೆರಿಗೆಯನ್ನು ಪಾವತಿಸಲು ನಿಮ್ಮ ಬಳಿ ಸಾಕಷ್ಟು ಹಣವಿದೆ ಎಂದು ನೀವು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಬೇಕು. ಅಲ್ಲದೆ, ನೀವು ನೋಂದಾಯಿಸಿದ್ದರೆಸರಕು ಮತ್ತು ಸೇವಾ ತೆರಿಗೆ, ನೀವು ಅದನ್ನು ನಿಯಮಿತವಾಗಿ ಪಾವತಿಸಬೇಕು.

ಮುಂಗಡ ಯೋಜನೆ ಏಕೆ ಅತ್ಯಗತ್ಯ?

ತೆರಿಗೆ ಯೋಜನೆಯ ಮೂಲಭೂತ ಪ್ರಯೋಜನಗಳು ಲಭ್ಯವಿರುವ ಎಲ್ಲಾ ಕ್ರೆಡಿಟ್ಗಳು ಮತ್ತು ಕಡಿತಗಳ ಲಾಭವನ್ನು ಪಡೆಯುವ ಮೂಲಕ ಕಡಿಮೆ ತೆರಿಗೆ ಹೊಣೆಗಾರಿಕೆಯನ್ನು ಒಳಗೊಂಡಿರುತ್ತದೆ. ತೆರಿಗೆ ಯೋಜನೆ ಏಕೆ ನಿರ್ಣಾಯಕವಾಗಿದೆ ಎಂಬುದರ ಒಂದು ಅವಲೋಕನ ಇಲ್ಲಿದೆ:

1. ಉತ್ತಮ ತಿಳುವಳಿಕೆಯುಳ್ಳ ಆಯ್ಕೆಗಳನ್ನು ಮಾಡುವುದು

ತೆರಿಗೆ ಯೋಜನೆಯು ಮುಖ್ಯವಾಗಿದೆ ಏಕೆಂದರೆ ಇದು ನಿಮ್ಮ ಹಣಕಾಸಿನ ಗುರಿಗಳನ್ನು ಹಾಳುಮಾಡುವ ಮತ್ತು ಅಂತಿಮವಾಗಿ ದೀರ್ಘಾವಧಿಯ ಸಂಪತ್ತಿನ ನಿರ್ಮಾಣಕ್ಕೆ ತಡೆಗೋಡೆಯಾಗಬಹುದಾದ ದುಡುಕಿನ ತಪ್ಪುಗಳ ಬದಲಿಗೆ ತಿಳುವಳಿಕೆಯುಳ್ಳ ತೀರ್ಪುಗಳನ್ನು ಮಾಡಲು ನಿಮಗೆ ಅನುಮತಿಸುತ್ತದೆ. ನಿಮಗೆ ಪ್ರವೇಶಿಸಬಹುದಾದ ಹಲವು ಆಯ್ಕೆಗಳ ಮೇಲೆ ನೀವು ಹೋಗಬಹುದು ಮತ್ತು ನಿಮ್ಮ ಅಗತ್ಯಗಳನ್ನು ಉತ್ತಮವಾಗಿ ಪೂರೈಸುವ ಒಂದನ್ನು ಆಯ್ಕೆ ಮಾಡಬಹುದು

2. ವರ್ಷದ ಅಂತ್ಯಕ್ಕೆ ಸಮರ್ಥ ಸಿದ್ಧತೆಗಳು

ಹೆಚ್ಚಿನ ಕಂಪನಿಗಳು ತೆರಿಗೆ ವಿಧಿಸಬಹುದಾದ ಮಿತಿಗಳ ಅಡಿಯಲ್ಲಿ ಬರುವ ಸಂಬಳದ ಉದ್ಯೋಗಿಗಳಿಗೆ ವರ್ಷದ ನಾಲ್ಕನೇ ತ್ರೈಮಾಸಿಕದಲ್ಲಿ ತೆರಿಗೆಯನ್ನು ಕಡಿತಗೊಳಿಸುತ್ತವೆ. ಪಾವತಿಸಬೇಕಾದ ತೆರಿಗೆಯು ನಿಮಗೆ ತಲುಪುವ ಮೊದಲು ಸಂಬಳದಿಂದ ತಡೆಹಿಡಿಯಲಾಗಿದೆ. ಎಲ್ಲಾ ನಂತರ, ವೆಚ್ಚಗಳು ಮತ್ತು ಕಡಿತಗಳನ್ನು ಲೆಕ್ಕ ಹಾಕಲಾಗುತ್ತದೆ. ಅದಕ್ಕಾಗಿಯೇ ನಿಮ್ಮ ತೆರಿಗೆಗಳನ್ನು ಸಾಧ್ಯವಾದಷ್ಟು ಬೇಗ ಯೋಜಿಸಲು ಪ್ರಾರಂಭಿಸುವುದು ನಿರ್ಣಾಯಕವಾಗಿದೆ. ಪರಿಣಾಮವಾಗಿ, ಅನ್ವಯಿಸುವ ಎಲ್ಲಾ ಕಡಿತಗಳನ್ನು ನಂತರ ಕ್ಲೈಮ್ ಮಾಡಲು ಸಾಧ್ಯವಾದಷ್ಟು ಬೇಗ ಲಾಭವನ್ನು ಪಡೆದುಕೊಳ್ಳಲು ಸಲಹೆ ನೀಡಲಾಗುತ್ತದೆ

Talk to our investment specialist

ತೆರಿಗೆ ಉಳಿಸುವ ಹೂಡಿಕೆ ತಂತ್ರ

ತೆರಿಗೆ ಉಳಿಸುವ ಹೂಡಿಕೆಗಳನ್ನು ಮಾಡುವುದು ಉಳಿತಾಯದ ಕೀಲಿಯಾಗಿದೆ ಮತ್ತು ಸರಿಯಾದ ವಿಧಾನಗಳು ಎಲ್ಲಾ ವ್ಯತ್ಯಾಸಗಳನ್ನು ಮಾಡಬಹುದು. ಯಶಸ್ವಿ ತೆರಿಗೆ-ಉಳಿತಾಯ ತಂತ್ರವನ್ನು ಸ್ಥಾಪಿಸಲು ನೀವು ತೆಗೆದುಕೊಳ್ಳಬೇಕಾದ ಕ್ರಮಗಳನ್ನು ಕೆಳಗೆ ವಿವರಿಸಲಾಗಿದೆ:

1. ನಿಮ್ಮ ತೆರಿಗೆ ಬಾಧ್ಯತೆಯನ್ನು ನಿರ್ಧರಿಸಿ

ನಿಮ್ಮ ವಾರ್ಷಿಕ ಗಳಿಕೆಯ ಮುನ್ಸೂಚನೆಗಳ ಆಧಾರದ ಮೇಲೆ ನಿಮ್ಮ ತೆರಿಗೆ ಹೊಣೆಗಾರಿಕೆಯನ್ನು ಲೆಕ್ಕಾಚಾರ ಮಾಡಿ. ಗರಿಷ್ಠ ಕಡಿತವಾಗಿ ನೀವು ಎಷ್ಟು ಕ್ಲೈಮ್ ಮಾಡಬಹುದು ಎಂಬುದರ ಕುರಿತು ಇದು ನಿಮಗೆ ಉತ್ತಮ ಅರ್ಥವನ್ನು ನೀಡುತ್ತದೆ. ನಿಮ್ಮ ಸಂಪೂರ್ಣ ತೆರಿಗೆ-ಉಳಿತಾಯ ಹೂಡಿಕೆಗಳನ್ನು 12 ಸಮಾನ ಪಾವತಿಗಳಾಗಿ ವಿಂಗಡಿಸಿ. ವರ್ಷದ ಕೊನೆಯಲ್ಲಿ ನಿಮ್ಮ ಹಣಕಾಸಿನ ಒತ್ತಡವನ್ನು ಸರಾಗಗೊಳಿಸುವ ಸಮಯಕ್ಕಿಂತ ಮುಂಚಿತವಾಗಿ ಪಾವತಿಗಳನ್ನು ಮಾಡಿ.

2. ಸೂಕ್ತವಾದ ಹೂಡಿಕೆಯ ಆಯ್ಕೆಯನ್ನು ಆಯ್ಕೆಮಾಡಿ

ನಿಮ್ಮ ಪ್ರಸ್ತುತ ಹೂಡಿಕೆಗಳು ಅಗತ್ಯವಿರುವ ಮೊತ್ತವನ್ನು ಕಡಿತಗೊಳಿಸಲು ನಿಮಗೆ ಅವಕಾಶ ನೀಡುತ್ತವೆಯೇ? ಇಲ್ಲದಿದ್ದರೆ, ಸೂಕ್ತವಾದ ಹೂಡಿಕೆ ಉತ್ಪನ್ನವನ್ನು ಆಯ್ಕೆಮಾಡಿ. ನೀವು ಹೊಂದಿಲ್ಲದಿದ್ದರೆಜೀವ ವಿಮೆ, ನೀವು ಒಂದನ್ನು ಖರೀದಿಸುವುದನ್ನು ಪರಿಗಣಿಸಲು ಬಯಸಬಹುದು. ನೀವು ಕನಿಷ್ಟ ಬೆಲೆಯನ್ನು ಪಾವತಿಸುತ್ತೀರಿ ಮತ್ತು ಹಾಗೆ ಮಾಡುವ ಮೂಲಕ ಹೆಚ್ಚಿನ ವ್ಯಾಪ್ತಿಯನ್ನು ಪಡೆಯುತ್ತೀರಿ. ಇದಲ್ಲದೆ, ಅಡಿಯಲ್ಲಿವಿಭಾಗ 80 ಸಿ, ದಿಪ್ರೀಮಿಯಂ ತೆರಿಗೆ ಮುಕ್ತವಾಗಿದೆ. ಆದಾಗ್ಯೂ, ನೀವು ಈಗಾಗಲೇ ವಿಮೆ ಮಾಡಿದ್ದರೆ, ನೀವು ಪರಿಗಣಿಸಬಹುದುಹೂಡಿಕೆ ELSS ನಲ್ಲಿ ಅಥವಾPPF. ಇವು ನಿಮಗೆ ಸಹಾಯ ಮಾಡಬಹುದುಹಣ ಉಳಿಸಿ ಭವಿಷ್ಯದ ಆಕಾಂಕ್ಷೆಗಳಿಗಾಗಿ ಕಾರ್ಪಸ್ ಅನ್ನು ನಿರ್ಮಿಸುವಾಗ ತೆರಿಗೆಗಳ ಮೇಲೆ

3. ಆರೋಗ್ಯ ರಕ್ಷಣೆ ಯೋಜನೆಯನ್ನು ಆಯ್ಕೆಮಾಡಿ

ಎಆರೋಗ್ಯ ವಿಮಾ ಯೋಜನೆ ವೈದ್ಯಕೀಯ ತುರ್ತು ಪರಿಸ್ಥಿತಿಯಲ್ಲಿ ನಿಮ್ಮ ಹಣವನ್ನು ರಕ್ಷಿಸುತ್ತದೆ. ನೀವು ಇದ್ದಕ್ಕಿದ್ದಂತೆ ಅನಿರೀಕ್ಷಿತ ವೈದ್ಯಕೀಯ ವೆಚ್ಚಗಳನ್ನು ಭರಿಸಬೇಕಾಗಿ ಬಂದರೂ ಸಹ, ನಿಮ್ಮ ಉಳಿತಾಯವು ಅಸ್ಪೃಶ್ಯವಾಗಿ ಉಳಿಯುತ್ತದೆ. ಆದರೆ, ಆರೋಗ್ಯ ರಕ್ಷಣೆ ಯೋಜನೆಯನ್ನು ತೆಗೆದುಕೊಳ್ಳುವಾಗ, ನೀವು ಈ ಕೆಳಗಿನವುಗಳೊಂದಿಗೆ ಚೆನ್ನಾಗಿ ತಿಳಿದಿರಬೇಕು:

- ಉಪಕರಣದ ಲಾಕ್-ಇನ್ ಅವಧಿ

- ನಿಮ್ಮ ಹಣಕಾಸಿನ ಉದ್ದೇಶಗಳು

- ಅಪಾಯದ ಹಸಿವು

- ಪ್ರಸ್ತುತ ತೆರಿಗೆ ಬಾಧ್ಯತೆ

- ನಿಮ್ಮಆದಾಯ ತೆರಿಗೆ ಚಪ್ಪಡಿ

ಇದು ಅತ್ಯುತ್ತಮ ತೆರಿಗೆ ಉಳಿತಾಯ ಹೂಡಿಕೆಗಳನ್ನು ಮಾಡಲು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುತ್ತದೆ.

ಅತ್ಯುತ್ತಮ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳು

ಒಮ್ಮೆ ನಿಮ್ಮ ಆದಾಯ ತೆರಿಗೆಗೆ ಒಳಪಡುತ್ತದೆ, ತೆರಿಗೆ ಯೋಜನೆ ಅನುಸರಿಸಲು ಪ್ರಮುಖ ಅಭ್ಯಾಸವಾಗಿದೆ. ತೆರಿಗೆ ಯೋಜನಾ ವ್ಯವಸ್ಥೆಯ ಬಗ್ಗೆ ಸಾಕಷ್ಟು ತಿಳುವಳಿಕೆಯೊಂದಿಗೆ, ಹೆಚ್ಚು ಉಳಿಸಲು ಮತ್ತು ನಿಮ್ಮ ಎಲ್ಲಾ ಮಹತ್ವಾಕಾಂಕ್ಷೆಯ ಗುರಿಗಳನ್ನು ಸಾಧಿಸಲು ಸೂಕ್ತವಾದ ಹೂಡಿಕೆಗಳನ್ನು ಮಾಡುವ ಮೂಲಕ ನೀವು ಹೆಚ್ಚಿನ ತೆರಿಗೆಗಳನ್ನು ಪಾವತಿಸುವುದನ್ನು ತಪ್ಪಿಸಬಹುದು.

ನಿಮ್ಮ ಅಗತ್ಯಗಳಿಗೆ ಅನುಗುಣವಾಗಿ ಪರಿಗಣಿಸಲು ಹಲವಾರು ತೆರಿಗೆ-ಉಳಿತಾಯ ಹೂಡಿಕೆ ಸಾಧ್ಯತೆಗಳು ಇಲ್ಲಿವೆ:

1. ಇಕ್ವಿಟಿ-ಲಿಂಕ್ಡ್ ತೆರಿಗೆ ಉಳಿತಾಯ ಯೋಜನೆ (ELSS)

ಮೂರು ವರ್ಷಗಳ ಲಾಕ್-ಇನ್ ಅವಧಿಯನ್ನು ಹೊಂದಿರುವುದರಿಂದ ಅಲ್ಪಾವಧಿಯ ಯೋಜನೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಬಯಸುವವರಿಗೆ ಇದು ಅತ್ಯುತ್ತಮ ತೆರಿಗೆ-ಉಳಿತಾಯ ಸಾಧನಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ಅಲ್ಲದೆ, ಕಡಿಮೆ ಹೂಡಿಕೆಯ ಆಯ್ಕೆಯೊಂದಿಗೆ ರೂ. 500, ELSS ಇದುಈಕ್ವಿಟಿ ಫಂಡ್ ಬಲವಾದ ದೀರ್ಘಾವಧಿಯ ಆದಾಯವನ್ನು ಒದಗಿಸುತ್ತದೆ. ಲಾಕ್-ಇನ್ ಅವಧಿಯ ಹೊರತಾಗಿ, ಪಿಂಚಣಿ ಯೋಜನೆಗಳು, ವಿಮಾ ಯೋಜನೆಗಳು ಅಥವಾ ಹೂಡಿಕೆಯನ್ನು ಮುಂದುವರಿಸುವುದು ಕಡ್ಡಾಯವಲ್ಲಯುಲಿಪ್

2. ಹೊಸ ಪಿಂಚಣಿ ಯೋಜನೆ (NPS)

ಇದು ಒಂದುನಿವೃತ್ತಿ ನಿವೃತ್ತಿಯ ಸಮಯದಲ್ಲಿ ಮಾಸಿಕ ಆದಾಯವನ್ನು ಒದಗಿಸುವ ಉಳಿತಾಯ ಯೋಜನೆ. ಸಾರ್ವಜನಿಕ ಮತ್ತು ವಾಣಿಜ್ಯ ಕ್ಷೇತ್ರದ ಉದ್ಯೋಗಿಗಳು ಇದರ ಪ್ರಯೋಜನವನ್ನು ಪಡೆಯಬಹುದು.ಹೂಡಿಕೆದಾರ-ಸ್ನೇಹಿ ವೈಶಿಷ್ಟ್ಯಗಳು, ಕಡಿಮೆ-ವೆಚ್ಚದ ರಚನೆ ಮತ್ತು ನಮ್ಯತೆ ಎಲ್ಲಾ NPS ನ ಮೂಲಾಧಾರಗಳಾಗಿವೆ. ನೀವು ಕನಿಷ್ಟ ರೂ. 6000 ಮಾಸಿಕ ಕಂತುಗಳಲ್ಲಿ ಕನಿಷ್ಠ ರೂ. 500 ಅಥವಾ ಒಂದು ದೊಡ್ಡ ಮೊತ್ತದಲ್ಲಿ.

3. ಮೂಲಸೌಕರ್ಯ ಬಾಂಡ್ಗಳು

ಅಪಾಯ-ಮುಕ್ತ ತೆರಿಗೆ ಉಳಿತಾಯ ಸಾಧನಗಳನ್ನು ಹುಡುಕುತ್ತಿರುವ ಸ್ಥಿರ ಆದಾಯದ ಗುಂಪುಗಳಿಗೆ ಇದು ಅತ್ಯುತ್ತಮ ಪರ್ಯಾಯವಾಗಿದೆ. ಮೂಲಸೌಕರ್ಯಬಾಂಡ್ಗಳು ಮೂಲಸೌಕರ್ಯ ವರ್ಗದ ಅಡಿಯಲ್ಲಿ ಹೊಂದಿಕೊಳ್ಳುವ ಮತ್ತು ಭಾರತ ಸರ್ಕಾರದಿಂದ ಮಂಜೂರಾದ ಕಂಪನಿಗಳಿಂದ ನೀಡಲಾಗುತ್ತದೆ. ಈ ಬಾಂಡ್ಗಳು ಕಡಿಮೆ ಬಡ್ಡಿದರ ಮತ್ತು ಕೆಲವು ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳನ್ನು ಒದಗಿಸುತ್ತವೆ. ರೂ.ವರೆಗೆ ಹೂಡಿಕೆ ಮಾಡಲು ಅವರು ನಿಮಗೆ ಅವಕಾಶ ಮಾಡಿಕೊಡುತ್ತಾರೆ. 20,000, IT ಕಾಯಿದೆಯ ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ ತೆರಿಗೆ ಪ್ರಯೋಜನವಾಗಿ ಬಳಸಬಹುದು.

4. ಸುಕನ್ಯಾ ಸಮೃದ್ಧಿ ಯೋಜನೆ

ತಮ್ಮ ಮಗಳಿಗಾಗಿ ಉಳಿಸಲು ಬಯಸುವ ಪೋಷಕರಿಗೆ, ದಿಸುಕನ್ಯಾ ಸಮೃದ್ಧಿ ಯೋಜನೆ ಅತ್ಯಂತ ಪರಿಣಾಮಕಾರಿ ತೆರಿಗೆ ಉಳಿಸುವ ಕಾರ್ಯವಿಧಾನಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ಕನಿಷ್ಠ ಹೂಡಿಕೆಯೊಂದಿಗೆ ರೂ. 1000, ಈ ಯೋಜನೆಯನ್ನು 10 ವರ್ಷದೊಳಗಿನ ಹುಡುಗಿಯರಿಗೆ ತೆರೆಯಬಹುದು. ಪ್ರತಿ ತ್ರೈಮಾಸಿಕದಲ್ಲಿ, ಸರ್ಕಾರವು ಬಡ್ಡಿ ದರವನ್ನು ಪ್ರಕಟಿಸುತ್ತದೆ. ಬಡ್ಡಿದರವು PPF ಗಿಂತ ಹೆಚ್ಚಾಗಿರುತ್ತದೆ ಮತ್ತು ಪ್ರಸ್ತುತ ತೆರಿಗೆ ರಚನೆಯ ಅಡಿಯಲ್ಲಿ ಇದು ತೆರಿಗೆ-ಮುಕ್ತವಾಗಿದೆ, ರೂ. 1.5 ಲಕ್ಷ. ಉತ್ತಮ ಅಂಶವೆಂದರೆ ಸುಕನ್ಯಾ ಸಮೃದ್ಧಿ ಯೋಜನೆ ಖಾತೆಯನ್ನು ಹೆಣ್ಣು ಮಗುವಿನ ಹೆಸರಿನಲ್ಲಿ ರಚಿಸಲಾಗಿದೆ ಮತ್ತು ಮೆಚ್ಯೂರಿಟಿ ಆದಾಯವನ್ನು ಅವಳ ಮದುವೆ ಮತ್ತು ಶಿಕ್ಷಣಕ್ಕಾಗಿ ಬಳಸಬಹುದು.

5. ಆರೋಗ್ಯ ವಿಮೆ

ಇದು ಅತ್ಯುತ್ತಮ ತೆರಿಗೆ ಉಳಿಸುವ ಕಾರ್ಯವಿಧಾನಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ತೆರಿಗೆ ವಿನಾಯಿತಿಗಳು ಲಭ್ಯವಿವೆಆರೋಗ್ಯ ವಿಮೆ ರೂ.ವರೆಗಿನ ಪ್ರೀಮಿಯಂಗಳು. 25,000. ಮಿತಿಯನ್ನು ರೂ.ನಿಂದ ಹೆಚ್ಚಿಸಲಾಗಿದೆ. 20,000 ರಿಂದ ರೂ. ಹಿರಿಯ ನಾಗರಿಕರಿಗೆ 30,000 ರೂ. ನೀವು ರೂ.ವರೆಗೆ ಕಡಿತವನ್ನು ಪಡೆಯಬಹುದು. ನಿಮ್ಮ ಮತ್ತು ನಿಮ್ಮ ಪೋಷಕರಿಗೆ ನೀವು ಆರೋಗ್ಯ ವಿಮೆಯನ್ನು ಪಡೆದರೆ 35,000. ಅಂಗವೈಕಲ್ಯದ ಸಂದರ್ಭದಲ್ಲಿ (ಅಪಘಾತದ ಪರಿಣಾಮವಾಗಿ) ಪಾವತಿಸಿದ ಒಟ್ಟು ಮೊತ್ತದ ಪಾವತಿಗೆ ತೆರಿಗೆ ವಿಧಿಸಲಾಗುವುದಿಲ್ಲ. ಆದ್ದರಿಂದ, ಇದು ಗರಿಷ್ಠ ತೆರಿಗೆ ಉಳಿತಾಯ, ಕಡಿಮೆ ಹೂಡಿಕೆಯ ವೆಚ್ಚ ಮತ್ತು ಗಣನೀಯ ಆದಾಯದೊಂದಿಗೆ ಕನಿಷ್ಠ ಅಪಾಯವನ್ನು ಒಳಗೊಂಡಿರುತ್ತದೆ.

6. ಜೀವ ವಿಮೆ

ಹೊಸ ಬಜೆಟ್ 2022 ರ ಪ್ರಕಾರ, ಆದಾಯ ತೆರಿಗೆ ಕಾಯ್ದೆಯ ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ, ಜೀವ ವಿಮಾ ಯೋಜನೆಗಳು ರೂ.ವರೆಗೆ ತೆರಿಗೆ ಪ್ರಯೋಜನವನ್ನು ಒದಗಿಸಬಹುದು. 1.5 ಲಕ್ಷ. ಹೆಚ್ಚುವರಿಯಾಗಿ, ವಿಮಾದಾರನ ಮರಣದ ಸಂದರ್ಭದಲ್ಲಿ, ಸ್ವೀಕರಿಸುವವರಿಗೆ ಮರಣದ ಲಾಭವಾಗಿ ಪಾವತಿಸಿದ ಒಟ್ಟು ಮೊತ್ತವು ಸೆಕ್ಷನ್ 10 (10D) ಅಡಿಯಲ್ಲಿ ತೆರಿಗೆಗೆ ಒಳಪಡುವುದಿಲ್ಲ.

7. ಸಾರ್ವಜನಿಕ ಭವಿಷ್ಯ ನಿಧಿ (PPF)

PPF ದೀರ್ಘಾವಧಿಯ ಉಳಿತಾಯ ಯೋಜನೆಯಾಗಿದ್ದು ಅದು 15 ವರ್ಷಗಳ ಲಾಕ್-ಇನ್ ಅವಧಿಯನ್ನು ಒಳಗೊಂಡಿರುತ್ತದೆ ಮತ್ತು 5 ವರ್ಷಗಳ ಮಟ್ಟಕ್ಕೆ ವಿಸ್ತರಿಸಬಹುದು. ಹೊಸ ಬಜೆಟ್ ವಾರ್ಷಿಕ ಹೂಡಿಕೆ ಮಿತಿಯನ್ನು ರೂ. 1 ಲಕ್ಷದಿಂದ 1.5 ಲಕ್ಷ ರೂ. PPF ಹೂಡಿಕೆಗಳು ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ ವರ್ಷಕ್ಕೆ 1.5 ಲಕ್ಷ ರೂಪಾಯಿಗಳವರೆಗೆ ತೆರಿಗೆ ಕಡಿತಕ್ಕೆ ಅರ್ಹತೆ ಪಡೆಯುತ್ತವೆ.

ಅದರಂತೆ, PPF ಬಡ್ಡಿ ದರ 2022-23 ಮೊದಲ ತ್ರೈಮಾಸಿಕದಲ್ಲಿ 7.10% ಗಳಿಸುತ್ತದೆ. ವರೆಗಿನ ತೆರಿಗೆ ವಿನಾಯಿತಿ ಪ್ರಯೋಜನಗಳು ರೂ. ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಕ 1.5 ಲಕ್ಷಗಳನ್ನು ಕ್ಲೈಮ್ ಮಾಡಬಹುದುತೆರಿಗೆ ಉಳಿತಾಯ ಸ್ಥಿರ ಠೇವಣಿ.

8. ಯುನಿಟ್ ಲಿಂಕ್ಡ್ ವಿಮಾ ಯೋಜನೆಗಳು (ಯುಲಿಪ್ಸ್)

ಇದು ದೀರ್ಘಾವಧಿಯ ಹೂಡಿಕೆಯ ಆಯ್ಕೆಯಾಗಿದ್ದು ಅದು ತೆರಿಗೆಗಳಲ್ಲಿ ಹಣವನ್ನು ಉಳಿಸಲು ಸಹಾಯ ಮಾಡುತ್ತದೆ. ಯುಲಿಪ್ಗಳು ವಿಮೆಯನ್ನು ಒದಗಿಸುವ ಮೂಲಕ ನಿಮ್ಮ ಹೂಡಿಕೆಯನ್ನು ರಕ್ಷಿಸುತ್ತವೆ. ನಿಮ್ಮ ಪ್ರೀಮಿಯಂ ಅನ್ನು ಸಾಲ ಮತ್ತು ಸ್ಟಾಕ್ ಮಾರುಕಟ್ಟೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲಾಗುತ್ತದೆ, ಇದು ನಿಮಗೆ ತೆರಿಗೆ-ಮುಕ್ತ ಆದಾಯವನ್ನು ಒದಗಿಸುತ್ತದೆ. ನೀವು ಯುಲಿಪ್ಗಳಲ್ಲಿ 10-12 ವರ್ಷಗಳನ್ನು ಕಳೆದರೆ, ಇದರಿಂದ ಉತ್ತಮ ಲಾಭವನ್ನು ನೀವು ನಿರೀಕ್ಷಿಸಬಹುದು. ಇದು ತೆರಿಗೆ-ಅನುಕೂಲಕರ ಹೂಡಿಕೆ ಉತ್ಪನ್ನವಾಗಿದ್ದು, ಈಕ್ವಿಟಿ ಮತ್ತು ಸಾಲದ ನಡುವೆ ಬದಲಾಯಿಸಲು ನಿಮಗೆ ಅವಕಾಶ ನೀಡುತ್ತದೆ.

ತೆರಿಗೆ ಯೋಜನೆಯಿಂದ ತಪ್ಪಿಸಬೇಕಾದ ತಪ್ಪುಗಳು

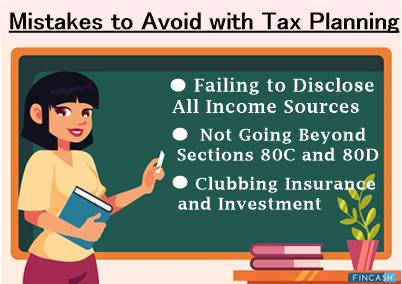

ತೆರಿಗೆ ಯೋಜನೆಯೊಂದಿಗೆ, ನೀವು ಕೊನೆಗೊಳ್ಳುವ ಸಾಕಷ್ಟು ತಪ್ಪುಗಳಿವೆ. ಅವುಗಳನ್ನು ತಪ್ಪಿಸಲು ನಿಮಗೆ ಸಹಾಯ ಮಾಡಲು, ನೀವು ಎಚ್ಚರದಿಂದಿರಬೇಕಾದ ಕೆಲವು ತಪ್ಪುಗಳು ಇಲ್ಲಿವೆ:

ಎಲ್ಲಾ ಆದಾಯದ ಮೂಲಗಳನ್ನು ಬಹಿರಂಗಪಡಿಸಲು ವಿಫಲವಾಗಿದೆ

ಸಾಮಾನ್ಯವಾಗಿ, ತೆರಿಗೆಯ ವರ್ಗದ ಅಡಿಯಲ್ಲಿ ಬರದ ಆದಾಯ ಮತ್ತು ವಹಿವಾಟುಗಳಿಗೆ ವಿನಾಯಿತಿ ನೀಡುವ ಅಭ್ಯಾಸವನ್ನು ನೀವು ಕೊನೆಗೊಳಿಸಬಹುದು. ಅವುಗಳಲ್ಲಿ ಕೆಲವು ಆಸಕ್ತಿಯನ್ನು ಒಳಗೊಂಡಿರಬಹುದುಉಳಿತಾಯ ಖಾತೆ ಮತ್ತು ಸ್ಥಿರ ಠೇವಣಿಗಳ ಮೇಲಿನ ಬಡ್ಡಿ.

ರಿಟರ್ನ್ಸ್ ಸಲ್ಲಿಸುವಾಗ ನೀವು ಎಲ್ಲಾ ವಿಶ್ವಾಸಾರ್ಹ ಆದಾಯದ ಮೂಲಗಳನ್ನು ಬಹಿರಂಗಪಡಿಸಲು ವಿಫಲವಾದರೆ, ಅದನ್ನು ಆದಾಯದ ಮರೆಮಾಚುವ ಕ್ರಿಯೆ ಎಂದು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ ಮತ್ತು ನಂತರ ತೊಂದರೆ ಉಂಟುಮಾಡಬಹುದು.

80C ಮತ್ತು 80D ವಿಭಾಗಗಳನ್ನು ಮೀರಿ ಹೋಗುವುದಿಲ್ಲ

ಹೆಚ್ಚಿನ ಜನರು ಮಾಡುವ ಗಮನಾರ್ಹ ತಪ್ಪುಗಳೆಂದರೆ ಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆಯ 80C ಮತ್ತು 80D ವಿಭಾಗಗಳನ್ನು ಮೀರಿ ತಮ್ಮ ಪರಿಧಿಯನ್ನು ವಿಸ್ತರಿಸದಿರುವುದು. ತೆರಿಗೆಗಳನ್ನು ಯೋಜಿಸುವಾಗ ನೀವು ಸೇರಿಸಬಹುದಾದ ಕೆಲವು ಇತರ ಅಂಶಗಳು ಅಂಗವಿಕಲ ಅವಲಂಬಿತರ ವೈದ್ಯಕೀಯ ವೆಚ್ಚಗಳು, ಸಾಲದ ಮೇಲೆ ಪಾವತಿಸಿದ ಬಡ್ಡಿ, ದತ್ತಿಗಳಿಗೆ ದೇಣಿಗೆಗಳು, ಮನೆ ಬಾಡಿಗೆ ಭತ್ಯೆ ಇತ್ಯಾದಿಗಳನ್ನು ಒಳಗೊಂಡಿರುತ್ತದೆ.

ತೆರಿಗೆ ರಿಟರ್ನ್ಸ್ಗೆ ವಿವಿಧ ವಹಿವಾಟುಗಳು ಜವಾಬ್ದಾರರಾಗಿರುತ್ತವೆ. ಆದಾಗ್ಯೂ, ಯಾವುದೇ ಅಥವಾ ಕಡಿಮೆ ಜ್ಞಾನದ ಕಾರಣದಿಂದಾಗಿ ನೀವು ಅವುಗಳನ್ನು ಸಂಯೋಜಿಸಲು ವಿಫಲವಾಗಬಹುದು. ಹೀಗಾಗಿ, ನೀವು ರಿಟರ್ನ್ಗಳನ್ನು ಸಲ್ಲಿಸುವ ವಹಿವಾಟಿನ ಬಗ್ಗೆ ತಿಳುವಳಿಕೆಯನ್ನು ಹೊಂದಿರುವುದು ಬಹಳ ಮುಖ್ಯ.

ಕ್ಲಬ್ಬಿಂಗ್ ವಿಮೆ ಮತ್ತು ಹೂಡಿಕೆ

ನಿಮ್ಮ ತೆರಿಗೆ-ಉಳಿತಾಯ ಮತ್ತು ವಿಮಾ ಹೂಡಿಕೆಗಳನ್ನು ಸೇರಿಸುವುದನ್ನು ತಪ್ಪಿಸಿ ಮತ್ತು ಅವುಗಳನ್ನು ಪ್ರತ್ಯೇಕವಾಗಿ ಇರಿಸಿ. ಸಾಲವನ್ನು ಸಂಯೋಜಿಸುವ ಸಾಂಪ್ರದಾಯಿಕ ಜೀವ ವಿಮಾ ಸಾಧನಗಳು ಮತ್ತುಅವಧಿ ವಿಮೆ ಹೂಡಿಕೆಯು ಸಾಕಷ್ಟು ಆದಾಯವನ್ನು ಉಂಟುಮಾಡುವುದಿಲ್ಲ ಮತ್ತು PPF ಮತ್ತು ಇತರ ಸಣ್ಣ ಉಳಿತಾಯ ಯೋಜನೆಗಳಿಗಿಂತ ಕಡಿಮೆಯಾಗಿದೆ. ಅವರಿಗೂ ಸುದೀರ್ಘ ಅಧಿಕಾರಾವಧಿ ಇದೆ.

ಹೀಗಾಗಿ, ನೀವು ಎಲ್ಲಾ ಅಗತ್ಯ ಅಂಶಗಳನ್ನು ಪರಿಗಣಿಸುತ್ತಿದ್ದೀರಿ ಮತ್ತು ಮುಂದುವರಿಯುವ ಮೊದಲು ಈ ಹೂಡಿಕೆಗಳಿಂದ ಗಳಿಸಿದ ಆದಾಯದ ಮೇಲಿನ ತೆರಿಗೆ ಪರಿಣಾಮಗಳನ್ನು ಸ್ಪಷ್ಟಪಡಿಸುತ್ತಿದ್ದೀರಿ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಿ. ನಿಮ್ಮ ಅಗತ್ಯಗಳಿಗೆ ಸೂಕ್ತವಾದ ತೆರಿಗೆ-ಉಳಿತಾಯ ಹೂಡಿಕೆಗಳ ಮಿಶ್ರಣವನ್ನು ನೀವು ಆರಿಸಿದರೆ ಅದು ಉತ್ತಮವಾಗಿರುತ್ತದೆ.

ನಿಮ್ಮ ಹೂಡಿಕೆಗಳಿಂದ ಗರಿಷ್ಠಗೊಳಿಸಲು ಆಯ್ಕೆಗಳು

ನೀವು ಕೊನೆಯ ನಿಮಿಷದ ಒತ್ತಡವನ್ನು ಕೊಲ್ಲಿಯಲ್ಲಿ ಇರಿಸಿಕೊಳ್ಳಲು ಬಯಸಿದರೆ ಸರಳವಾಗಿ ತೆರಿಗೆ ಉಳಿಸುವ ತಂತ್ರವನ್ನು ಹೊಂದಿರುವುದು ಸಾಕಾಗುವುದಿಲ್ಲ. ನಿಮ್ಮ ಕಾರ್ಯತಂತ್ರವನ್ನು ಸಾಧ್ಯವಾದಷ್ಟು ಬೇಗ ಕಾರ್ಯರೂಪಕ್ಕೆ ಇರಿಸಿ. ಇದು ಬಹಳಷ್ಟು ಹಣವನ್ನು ಮತ್ತು ಸಮಯವನ್ನು ಉಳಿಸಲು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುತ್ತದೆ. ನಿಮ್ಮ ಹೂಡಿಕೆಗಳನ್ನು ನೀವು ಹೇಗೆ ಗರಿಷ್ಠಗೊಳಿಸಬಹುದು ಎಂಬುದು ಇಲ್ಲಿದೆ:

- ಸಾಧ್ಯವಾದಷ್ಟು ಬೇಗ ತೆರಿಗೆ ಯೋಜನೆಯನ್ನು ಪ್ರಾರಂಭಿಸಿ

- ನಿಮ್ಮ ಎಲ್ಲಾ ಆದಾಯ ಮತ್ತು ಹೂಡಿಕೆ ದಾಖಲಾತಿಗಳನ್ನು ಸಮಯಕ್ಕೆ ಮುಂಚಿತವಾಗಿ ಸಂಗ್ರಹಿಸಿ

- ಯಾವುದೇ ಕಡಿತಗಳನ್ನು ಕ್ಲೈಮ್ ಮಾಡುವ ಮೊದಲು, ನಿಮ್ಮ ಹೂಡಿಕೆ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ಆಯೋಜಿಸಿ

- ನಿಮ್ಮ ವೇತನದಲ್ಲಿ ಹೆಚ್ಚಳವನ್ನು ನೀವು ನಿರೀಕ್ಷಿಸಿದರೆ, ನಿಮ್ಮ ಹೂಡಿಕೆಗಳನ್ನು ಹೆಚ್ಚಿಸಿ. ಆದಾಯದ ಹೆಚ್ಚಳವು ತೆರಿಗೆ ಹೆಚ್ಚಳಕ್ಕೆ ಕಾರಣವಾಗುತ್ತದೆ. ಅದನ್ನು ಎದುರಿಸಲು ನಿಮ್ಮ ಹೂಡಿಕೆಯನ್ನು ಹೆಚ್ಚಿಸಿ

- ಬಡ್ಡಿಯ ಮೇಲೆ TDS ಅನ್ನು ತಪ್ಪಿಸಲು, 15G ಮತ್ತು 15H ಫಾರ್ಮ್ಗಳನ್ನು ಸಲ್ಲಿಸಿ

ಬಾಟಮ್ ಲೈನ್

ಹಣಕಾಸು ವರ್ಷದ ಆರಂಭಿಕ ತ್ರೈಮಾಸಿಕವು ಹೂಡಿಕೆಯನ್ನು ಪ್ರಾರಂಭಿಸಲು ಉತ್ತಮ ಸಮಯವಾಗಿದೆ. ಪರಿಣಾಮವಾಗಿ, ನಿಮ್ಮ ತೆರಿಗೆ ಉಳಿಸುವ ಹೂಡಿಕೆಗಳನ್ನು ಸರಿಯಾಗಿ ಯೋಜಿಸಲು ನೀವು ಸಾಕಷ್ಟು ಸಮಯವನ್ನು ಹೊಂದಿರುತ್ತೀರಿ, ನಿಮ್ಮ ಹಣಕಾಸಿನ ಉದ್ದೇಶಗಳನ್ನು ನೀವು ತಲುಪುತ್ತೀರಿ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಬಹುದು. 2022 ಮತ್ತು ಅದಕ್ಕೂ ಮೀರಿದ ತೆರಿಗೆ ಉಳಿಸುವ ಸಾಧನಗಳ ಕುರಿತು ನೀವು ಕಲಿತಂತೆ, ನೀವು ಕಲಿತದ್ದನ್ನು ಕಾರ್ಯರೂಪಕ್ಕೆ ತರಲು ಮತ್ತು ನಿಮ್ಮ ಕಷ್ಟಪಟ್ಟು ಗಳಿಸಿದ ಹಣವನ್ನು ತೆರಿಗೆ ಸಮಯದಲ್ಲಿ ಬರಿದಾಗದಂತೆ ಇರಿಸಿಕೊಳ್ಳಲು ಅವುಗಳಲ್ಲಿ ಒಂದರಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಇದು ಸಮಯವಾಗಿದೆ. ಆದಾಗ್ಯೂ, ನಿಮ್ಮ ಉಳಿತಾಯವನ್ನು ಕೇವಲ ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳಿಗಾಗಿ ಮಾತ್ರವಲ್ಲದೆ ಹೆಚ್ಚು ಸುರಕ್ಷಿತ ಆರ್ಥಿಕ ಭವಿಷ್ಯಕ್ಕಾಗಿಯೂ ನಿರ್ವಹಿಸಬೇಕು ಎಂಬುದನ್ನು ನೆನಪಿನಲ್ಲಿಡಿ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.