Table of Contents

- AIF ന്റെ അടിസ്ഥാന ആശയം മനസ്സിലാക്കുന്നു

- AIF ന്റെ സ്പോൺസർ എന്ന് പരാമർശിക്കുന്നത് ആരാണ്?

- AIF ന്റെ വിവിധ വിഭാഗങ്ങൾ

- AIF വിഭാഗം 3

- AIF ഇന്ത്യയിലെ നികുതി നിയമങ്ങൾ

- ഇന്ത്യയിലെ ഏറ്റവും മികച്ച AIF-കൾ ഏതാണ്?

- നിങ്ങൾ എന്തിന് AIF-ൽ നിക്ഷേപിക്കണം?

- AIF-ൽ നിക്ഷേപിക്കുന്നതിനുള്ള യോഗ്യതാ മാനദണ്ഡം

- AIF രജിസ്ട്രേഷനായുള്ള നടപടികൾ എന്തൊക്കെയാണ്?

- രജിസ്ട്രേഷന് ശേഷമുള്ള നിയമങ്ങൾ പരിചയപ്പെടുക

- പരാതി പരിഹാര പ്രക്രിയ

- ഉപസംഹാരം

ഇതര നിക്ഷേപ ഫണ്ടുകൾ എന്തൊക്കെയാണ്?

ഓഹരികൾ,ബോണ്ടുകൾ, പണം എന്നിവ നിക്ഷേപകർക്കുള്ള ചില പരമ്പരാഗത നിക്ഷേപ ഓപ്ഷനുകളാണ്. പക്ഷേ, നിക്ഷേപം നടത്താൻ നിങ്ങൾക്ക് ഒരു പുതിയ മാർഗം വേണമെങ്കിൽ, ഇതര നിക്ഷേപ ഫണ്ടുകൾ ശരിയായ ചോയിസ് ആകാം. പരമ്പരാഗത ഓപ്ഷനുകളുമായി താരതമ്യം ചെയ്യുമ്പോൾ റിട്ടേൺ നിരക്ക് കൂടുതലാണ്.

അതേസമയത്ത്,നിക്ഷേപിക്കുന്നു AIF-ൽ ഉയർന്ന അപകടസാധ്യത ഉൾപ്പെടുന്നു. പ്രത്യേകിച്ച് ഉയർന്നത്മൊത്തം മൂല്യം നിക്ഷേപകർ ഒരു വലിയ തുക റിട്ടേണായി ലഭിക്കാൻ AIF തിരഞ്ഞെടുക്കുന്നു. അതിനാൽ, എഐഎഫിനെക്കുറിച്ചും ഇന്ത്യയിലെ മികച്ച ഇതര നിക്ഷേപ ഫണ്ടുകളെക്കുറിച്ചും ഞങ്ങളെ അറിയിക്കുക.

AIF ന്റെ അടിസ്ഥാന ആശയം മനസ്സിലാക്കുന്നു

ഡെറ്റ് സെക്യൂരിറ്റികൾ, ഓഹരികൾ, മറ്റ് പരമ്പരാഗത നിക്ഷേപങ്ങൾ എന്നിവയിൽ നിന്ന് AIF വ്യത്യസ്തമാണ്. നിങ്ങളുടെ നിക്ഷേപം വൈവിധ്യവത്കരിക്കണമെങ്കിൽപോർട്ട്ഫോളിയോ, നിങ്ങൾക്ക് AIF-ൽ നിക്ഷേപിക്കാം. ഏറ്റവും സാധാരണയായി, വൻതോതിൽ സ്വന്തമായുള്ള വിദേശ, ദേശീയ എച്ച്എൻഐകൾമൂലധനം നിക്ഷേപത്തിന് AIF മുൻഗണന നൽകുക. ഒസിഐകൾ, എൻആർഐകൾ, പിഐഒകൾ എന്നിവർക്കും ഈ ഫണ്ടിൽ നിക്ഷേപിക്കാം. എന്നാൽ നിക്ഷേപം വിജയകരമായി നടത്തുന്നതിന് അവർ യോഗ്യതാ മാനദണ്ഡങ്ങൾ പാലിക്കേണ്ടതുണ്ട്.

AIF-ൽ നിക്ഷേപിക്കുന്നതിന് മുമ്പ്, നിങ്ങൾ അതിനെക്കുറിച്ച് അറിഞ്ഞിരിക്കണംനിങ്ങളോട് തന്നെ (ഇതര നിക്ഷേപ ഫണ്ടുകൾ) 2012 ലെ നിയന്ത്രണങ്ങൾ. ഏറ്റവും പുതിയ നിയമങ്ങൾ അനുസരിച്ച്, വെഞ്ച്വർ ക്യാപിറ്റൽ അസറ്റിന്റെ 75% (അല്ലെങ്കിൽ അതിലും ഉയർന്നത്) ലിസ്റ്റ് ചെയ്യാത്ത ഇക്വിറ്റി ഷെയറുകളിലേക്കും ഇക്വിറ്റി സംബന്ധിയായ ഉപകരണങ്ങളിലേക്കും വിതരണം ചെയ്യണം. നിങ്ങൾക്ക് എസ്എംഇ-ലിസ്റ്റ് ചെയ്ത കമ്പനികളിൽ നിക്ഷേപിക്കാം; നിക്ഷേപിക്കേണ്ട ഏറ്റവും കുറഞ്ഞ തുക 25 ലക്ഷം രൂപയാണ്. എന്നിരുന്നാലും, ഈ മിനിമം നിക്ഷേപ നിയമം സോഷ്യൽ വെഞ്ച്വർ ഫണ്ടുകളിൽ നിക്ഷേപിക്കാൻ ആഗ്രഹിക്കുന്നവർക്കുള്ളതല്ല.

Talk to our investment specialist

AIF ന്റെ സ്പോൺസർ എന്ന് പരാമർശിക്കുന്നത് ആരാണ്?

എസ്പോൺസർ AIF സ്ഥാപിച്ച വ്യക്തിയാണ്. ഉദാഹരണത്തിന്, ഒരു കമ്പനിയാണെങ്കിൽ ഒരു പ്രൊമോട്ടർ സ്പോൺസറായി പ്രവർത്തിക്കുന്നു. വീണ്ടും, ഒരു ലിമിറ്റഡ് ലയബിലിറ്റി പാർട്ണർഷിപ്പിന്റെ സ്പോൺസർ ഒരു നിയുക്ത പങ്കാളിയാണ്. ചില നിയന്ത്രണങ്ങൾ നിക്ഷേപകരുടെയും സ്പോൺസറുടെയും താൽപ്പര്യങ്ങളും വിന്യസിക്കുന്നു. സ്പോൺസർക്ക് തുടർച്ചയായ പലിശ ലഭിക്കും (പക്ഷേ ഫീസ് ഇളവായിട്ടല്ല). കാറ്റഗറി I/II AIF-ന്റെ കാര്യത്തിൽ, സ്പോൺസർ 5 കോടി രൂപ അല്ലെങ്കിൽ മൊത്തം തുകയുടെ 2.5% സംഭാവന ചെയ്യുന്നു. എന്നാൽ, AIF കാറ്റഗറി III-ന് ഇത് 10% അല്ലെങ്കിൽ INR ആണ്10 കോടി.

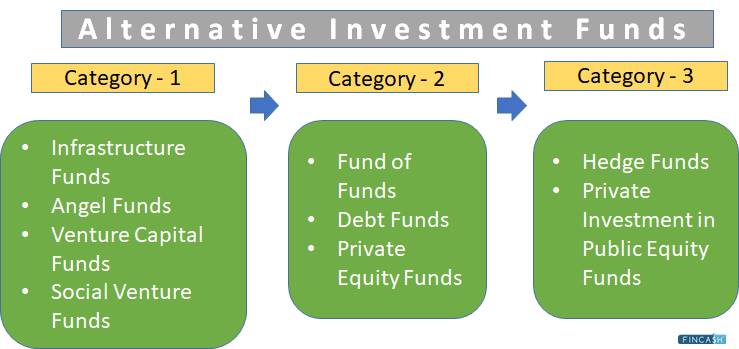

AIF ന്റെ വിവിധ വിഭാഗങ്ങൾ

AIF-ൽ നിക്ഷേപിക്കുന്നതിന് മുമ്പ്, ഇതര നിക്ഷേപ ഫണ്ടുകളുടെ വിഭാഗങ്ങളെക്കുറിച്ച് നിങ്ങൾ അറിഞ്ഞിരിക്കണം.

AIF വിഭാഗം 1

എ.ഐ.എഫ്.എസ് ഈ വിഭാഗത്തിന് കീഴിൽ വിവിധ ഫണ്ടുകളിലെ നിക്ഷേപം ഉൾപ്പെടുന്നു. സമ്പദ്വ്യവസ്ഥയുടെ വളർച്ചയോടെ, സർക്കാർ ഈ എഐഎഫ് നിക്ഷേപങ്ങളെ പ്രോത്സാഹിപ്പിക്കുന്നു.

എസ്എംഇ ഫണ്ടുകൾ

പൊതുവായി ലിസ്റ്റ് ചെയ്ത സ്റ്റാർട്ടപ്പുകൾ ഉൾപ്പെടെ വിവിധ കമ്പനികളെ സഹായിക്കുന്ന എസ്എംഇകളിൽ നിക്ഷേപിക്കുക എന്നതാണ് മറ്റൊരു ഓപ്ഷൻ. ഈ കമ്പനികൾക്ക് ബിസിനസ്സ് വളർച്ചയ്ക്ക് ഫണ്ട് ആവശ്യമാണ്. നിക്ഷേപകരുടെ വാർഷിക റിട്ടേൺ 8% ആണ്. എസ്എംഇ ഫണ്ടുകളിൽ നിക്ഷേപിച്ച് നിങ്ങളുടെ പോർട്ട്ഫോളിയോ വളർത്തിയെടുക്കാം.

ഇൻഫ്രാസ്ട്രക്ചർ ഫണ്ടുകൾ

നിങ്ങൾ പരിഗണിക്കേണ്ട പ്രധാന നിക്ഷേപ ഓപ്ഷനാണ് ഇൻഫ്രാസ്ട്രക്ചർ. ചില പൊതുവായ അടിസ്ഥാന സൗകര്യങ്ങൾ പുനരുപയോഗിക്കാവുന്നവയാണ്ഊർജ്ജ മേഖല (കാറ്റ്, താപ, ജല ഊർജ്ജം പോലെ). ഈ മേഖല അതിവേഗം വളരുന്നു; അങ്ങനെ, നിക്ഷേപംവ്യവസായം ഉയർന്ന വരുമാനം നേടാൻ കഴിയും. കൂടാതെ, പുനരുപയോഗ ഊർജത്തിനായി സർക്കാർ വ്യത്യസ്ത നികുതി ഇളവുകളും പ്രോത്സാഹനങ്ങളും വാഗ്ദാനം ചെയ്യുന്നു. അതിനാൽ, ഇൻഫ്രാസ്ട്രക്ചർ ഫണ്ടുകൾ തിരഞ്ഞെടുക്കുകയാണെങ്കിൽ നിക്ഷേപകർക്ക് കാര്യമായ ലാഭം നേടാനാകും.

ഏഞ്ചൽ ഫണ്ടുകൾ

സ്റ്റാർട്ടപ്പുകളിൽ നിക്ഷേപിക്കുന്നതിലൂടെ നിങ്ങൾക്ക് എയ്ഞ്ചൽ നിക്ഷേപകരാകാം. യഥാസമയം, കമ്പനികളുടെ വളർച്ചയ്ക്കൊപ്പം നിങ്ങൾക്ക് ഉയർന്ന വരുമാനം ലഭിക്കും. സെബി ഏഞ്ചൽ ഫണ്ടുകളെ നിയന്ത്രിക്കുകയും നിക്ഷേപവുമായി ബന്ധപ്പെട്ട ചില നിയന്ത്രണങ്ങൾ ഏർപ്പെടുത്തുകയും ചെയ്തിട്ടുണ്ട്.

വിസി ഫണ്ടുകൾ

VC അല്ലെങ്കിൽ വെഞ്ച്വർ ക്യാപിറ്റൽ ഫണ്ടുകളും ഉയർന്ന വരുമാനം നേടാൻ നിങ്ങളെ അനുവദിക്കുന്നു. എന്നിരുന്നാലും, ഈ ഫണ്ടുകളിൽ ചില അപകടസാധ്യതകളും ഉൾപ്പെടുന്നു. സ്റ്റാർട്ടപ്പുകൾ പ്രാരംഭ ഘട്ടത്തിൽ നിക്ഷേപം നടത്തുകയും അവരുടെ ബിസിനസ്സ് വികസിപ്പിക്കുന്നതിന് ഫണ്ടിംഗിനെ ആശ്രയിക്കുകയും വേണം. കാറ്റഗറി-1 എഐഎഫ് നിക്ഷേപത്തിൽ, വികസന നിലയും വലുപ്പവും അനുസരിച്ച് വിവിധ സ്റ്റാർട്ടപ്പുകളിൽ നിക്ഷേപിക്കുന്നത് വെഞ്ച്വർ ക്യാപിറ്റൽ ഫണ്ടുകളിൽ ഉൾപ്പെടുന്നു.

AIF വിഭാഗം 2

ഈ വിഭാഗത്തിന് കീഴിലുള്ള AIF-കൾ കാറ്റഗറി 1 ഫണ്ടുകളിൽ നിന്ന് വ്യത്യസ്തമാണ്, കാരണം കമ്പനികൾ സാധാരണ പ്രവർത്തന പ്രവർത്തനങ്ങൾക്കായി മാത്രമാണ് കടമെടുത്തിട്ടുള്ളത്. കാറ്റഗറി 2-ന് കീഴിൽ, നിങ്ങൾക്ക് ചില നിക്ഷേപ ഓപ്ഷനുകൾ കണ്ടെത്താം-

സ്വകാര്യ ഇക്വിറ്റി ഫണ്ടുകൾ

സ്വകാര്യ നിക്ഷേപം വഴിഇക്വിറ്റി ഫണ്ടുകൾ, നിങ്ങൾക്ക് അറിയപ്പെടുന്ന സ്വകാര്യ ഓർഗനൈസേഷനുകളിൽ ഉടമസ്ഥാവകാശ ഓഹരികൾ നേടാനാകും. ഈ ഫണ്ടുകൾ തിരഞ്ഞെടുത്ത മിക്ക നിക്ഷേപകർക്കും ഉയർന്ന വരുമാനം ലഭിച്ചു.

ഫണ്ടുകളുടെ ഫണ്ടുകൾ

എഫ്ഒഎഫ് എന്നും അറിയപ്പെടുന്ന ഈ ഫണ്ടുകളിൽ മറ്റ് എഐഎഫുകളിൽ നേരിട്ടുള്ള നിക്ഷേപം ഉൾപ്പെടുന്നു. നിങ്ങൾക്ക് വിവിധ അസറ്റുകൾ ഉൾപ്പെടുന്ന വൈവിധ്യമാർന്ന പോർട്ട്ഫോളിയോ ഉണ്ടായിരിക്കും. ഉയർന്ന ലാഭത്തിന് അവസരമുണ്ട്, അപകടസാധ്യതയും കുറവാണ്.

ഫണ്ടുകളുടെ കടം

ഈ ബിസിനസുകൾക്ക് കാര്യമായ വളർച്ചാ സാധ്യതയുള്ളതിനാൽ, ലിസ്റ്റ് ചെയ്യപ്പെടാത്ത കമ്പനികളുടെ ഡെറ്റ് സെക്യൂരിറ്റികളിൽ നിങ്ങൾക്ക് നിക്ഷേപിക്കാം. അതിനാൽ, നിങ്ങൾക്ക് നിക്ഷേപിക്കാംകടപ്പത്രങ്ങൾ, ബോണ്ടുകളും മറ്റ് ചില സെക്യൂരിറ്റികളും. നിങ്ങൾ അവരിൽ നിന്ന് സ്ഥിരമായി സമ്പാദിക്കും.

AIF വിഭാഗം 3

നിങ്ങൾ ഹ്രസ്വകാല നിക്ഷേപ അവസരങ്ങൾക്കായി തിരയുകയാണെങ്കിൽ, AIF കാറ്റഗറി-3 ആണ് ശരിയായ ചോയ്സ്. ഉയർന്ന അപകടസാധ്യത ഉണ്ടെങ്കിലും, ഘടനാപരമായ ഉൽപ്പന്നങ്ങളിലെ നിങ്ങളുടെ നിക്ഷേപം ലാഭകരമായ വരുമാനം ഉണ്ടാക്കും. കാറ്റഗറി 3 നിങ്ങൾക്ക് ഒന്നിലധികം നിക്ഷേപ ഓപ്ഷനുകൾ നൽകുന്നു-

പബ്ലിക് ഇക്വിറ്റി ഫണ്ടുകളിലെ സ്വകാര്യ നിക്ഷേപം

പൊതുവായി ലിസ്റ്റ് ചെയ്തിട്ടുള്ള കോർപ്പറേഷനുകൾ ഇക്വിറ്റി ഷെയറുകളിൽ നിക്ഷേപിക്കാൻ നിങ്ങളെ അനുവദിക്കുന്നു. അവ പ്രാഥമികമായി വലിയതോ ഇടത്തരമോ ആയ കമ്പനികളാണ്, കൂടാതെ വ്യത്യസ്ത വരുമാന സ്ട്രീമുകളുമുണ്ട്.

ഹെഡ്ജ് ഫണ്ടുകൾ

ഇക്വിറ്റി മാർക്കറ്റുകളിൽ നിക്ഷേപിക്കാൻ ആഗ്രഹിക്കുന്ന നിക്ഷേപകർക്ക് തിരഞ്ഞെടുക്കാംഹെഡ്ജ് ഫണ്ട്. ഉയർന്ന അപകടസാധ്യതകളും ഉയർന്ന വരുമാനവുമാണ് ഈ ഫണ്ടുകളുടെ പ്രത്യേകതകൾ.

AIF ഇന്ത്യയിലെ നികുതി നിയമങ്ങൾ

എഐഎഫിൽ നിക്ഷേപിക്കുന്നതിനെക്കുറിച്ച് നിങ്ങൾ ചിന്തിക്കുകയാണെങ്കിൽ, നികുതിയെക്കുറിച്ച് അറിയേണ്ടത് പ്രധാനമാണ്. ആദ്യ രണ്ട് വിഭാഗങ്ങൾക്ക് കീഴിലുള്ള AIF-കൾക്ക് നികുതി ബാധകമല്ല. എന്നാൽ, നിങ്ങളുടെ നിക്ഷേപത്തിൽ നിന്ന് സമ്പാദിക്കാൻ തുടങ്ങുമ്പോൾ, നിലവിലെ നികുതി സ്ലാബിനെ അടിസ്ഥാനമാക്കിയായിരിക്കും നികുതി തുക. നിങ്ങൾ ഇക്വിറ്റി ഷെയറുകളിൽ നിക്ഷേപിച്ചിട്ടുണ്ടെങ്കിൽ, നിങ്ങളുടെ നികുതിമൂലധന നേട്ടം 10% മുതൽ 15% വരെയാണ്. കാറ്റഗറി 3-ന്റെ കാര്യത്തിൽ, നിങ്ങൾക്ക് പരമാവധി 42.7% മാർജിനൽ നിരക്കിൽ നികുതി ചുമത്തും. നിങ്ങളുടേത് കണക്കാക്കണംവരുമാനം പരിഗണിച്ചുകൊണ്ട്കിഴിവ്.

ഇന്ത്യയിലെ ഏറ്റവും മികച്ച AIF-കൾ ഏതാണ്?

സെബിയിൽ രജിസ്റ്റർ ചെയ്ത 800-ലധികം എഐഎഫ് ഫണ്ടുകൾ ഇന്ത്യയിലുണ്ട്, മികച്ചത് തിരഞ്ഞെടുക്കുന്നത് വെല്ലുവിളിയാണ്. എന്നിരുന്നാലും, ശരിയായ തിരഞ്ഞെടുപ്പ് നടത്താൻ നിങ്ങൾക്ക് ഇന്ത്യയിലെ AIF-ന്റെ പട്ടികയിലൂടെ പോകാം.

ആമ്പർസാൻഡ് ക്യാപിറ്റൽ

ഉയർന്ന വൈദഗ്ധ്യമുള്ള ഫണ്ട് മാനേജർമാരോടൊപ്പം, സ്വകാര്യ നിക്ഷേപകരുടെ നിക്ഷേപം പരമാവധി പ്രയോജനപ്പെടുത്താൻ ആമ്പർസാൻഡ് ക്യാപിറ്റൽ ശ്രമിക്കുന്നു. ദീർഘകാല വരുമാന അവസരങ്ങളുടെ സൗണ്ട് ട്രാക്കുള്ള കമ്പനികളെ ഇത് ലക്ഷ്യമിടുന്നു. നിക്ഷേപ ചക്രവാളം 4 മുതൽ 5 വർഷം വരെ ഉൾക്കൊള്ളുന്നു, കൂടാതെ ഇന്ത്യയിലെ ഒരു ക്ലോസ്-എൻഡ് എഐഎഫ് എന്ന നിലയിൽ ആമ്പർസാൻഡ് ക്യാപിറ്റൽ മികച്ചതാണ്.

ഗിരിക് തലസ്ഥാനം

ഇത് മറ്റൊരു ക്ലോസ്-എൻഡ് എഐഎഫ് ആണ്, കൂടാതെശരാശരി റിട്ടേൺ ഒരു വർഷത്തിൽ ഏകദേശം 44.25%. നിക്ഷേപ മാനേജ്മെന്റ് കാരണം സെബിയിൽ രജിസ്റ്റർ ചെയ്ത ഫണ്ട് ജനപ്രീതി നേടിയിട്ടുണ്ട്. ഇത് ദീർഘകാല നിക്ഷേപങ്ങളെ പ്രോത്സാഹിപ്പിക്കുന്ന ഒരു വിഭാഗം 3 AIF ആണ്. ഗിരിക് ക്യാപിറ്റലിലെ നിക്ഷേപത്തിൽ നിന്ന് നിക്ഷേപകർ സ്ഥിരമായ വരുമാനം കണ്ടെത്തി.

TCG ഉപദേശം

പ്രധാനമായും എസ്എംഎഫിൽ ശ്രദ്ധ കേന്ദ്രീകരിക്കുന്ന ഒരു വ്യതിരിക്ത നിക്ഷേപ സമീപനമാണ് ടിസിജി ഉപദേശകൻ നടപ്പിലാക്കുന്നത്. മറ്റ് ഫണ്ടുകളെപ്പോലെ, നിക്ഷേപ ചക്രവാളം 5 വർഷം വരെയാകാം. ഫണ്ട് കൈകാര്യം ചെയ്യുന്നതിൽ കാര്യക്ഷമതയുള്ള ഒരു ഫണ്ട് മാനേജർ ഉണ്ട്.

വിപുലീകരിച്ച അസറ്റ് മാനേജർ

ഒരൊറ്റ തന്ത്രമുള്ള ക്ലോസ്-എൻഡ് കാറ്റഗറി 3 AIF ആണ് ഇത്. ഈ ഫണ്ടിൽ നിന്നുള്ള വരുമാനം ഉയർന്നതാണ്. നിങ്ങൾ ദീർഘകാല നിക്ഷേപം ആഗ്രഹിക്കുന്നുവെങ്കിൽ നിങ്ങളുടെ സമ്പത്ത് വർദ്ധിപ്പിക്കുകയാണെങ്കിൽ നിങ്ങൾക്ക് ഈ ഫണ്ട് തിരഞ്ഞെടുക്കാം.

അബാക്കാസ് അസറ്റ് മാനേജർ

ഗ്രോത്ത് ഫണ്ട് അവസരങ്ങൾക്കൊപ്പം, നിക്ഷേപം നടത്താൻ അബാക്കാസ് നിങ്ങളെ പ്രാപ്തരാക്കുന്നുമിഡ് ക്യാപ് പരസ്യം വലിയ ക്യാപ് അസറ്റുകൾ. ഫണ്ട് മാനേജ്മെന്റിൽ സ്ഥാപകൻ ഒരു പ്രധാന പങ്ക് വഹിക്കുന്നു.

എന്നാൽ ശരിയായ AIF നിങ്ങൾ എങ്ങനെ തീരുമാനിക്കും? ഉൾപ്പെടെ ചില ഘടകങ്ങളിൽ നിങ്ങൾ ശ്രദ്ധ കേന്ദ്രീകരിക്കേണ്ടതുണ്ട്-

- AIF വിഭാഗം- AIF വ്യത്യസ്ത തരത്തിലായതിനാൽ, ഒരെണ്ണം തിരഞ്ഞെടുക്കുന്നതിന് മുമ്പ് നിങ്ങൾ വിഭാഗം പരിശോധിക്കേണ്ടതുണ്ട്. ഓരോ വിഭാഗത്തിനും വ്യതിരിക്തമായ ഗുണങ്ങളുണ്ട്.

- IAF തന്ത്രം- ഇത് നിങ്ങളുടെ നിക്ഷേപത്തിൽ നിന്ന് എത്രമാത്രം വരുമാനം നൽകുന്നു എന്നതിൽ വ്യത്യാസം വരുത്തുന്നു.

- മൊത്തം വരുമാനം- ഇന്ത്യയിലെ AIF അതിന്റെ വെളിപ്പെടുത്തണംകാര്യക്ഷമത, ഈ ഡാറ്റയെ അടിസ്ഥാനമാക്കി, നിങ്ങൾക്ക് ഒരു നീണ്ട-ടേം പ്ലാൻ.

- ആനുകാലിക റിട്ടേണുകൾ - AIF ഒരു മാസത്തിലോ 3 മാസത്തിലോ എത്ര വരുമാനം ഉറപ്പുനൽകുന്നു? ഇന്ത്യയിൽ ഇതര നിക്ഷേപ ഫണ്ടുകൾ തിരഞ്ഞെടുക്കുന്നതിന് മുമ്പ് നിങ്ങൾ ഈ വിശദാംശങ്ങൾ പരിശോധിക്കണം.

- ഫണ്ട് മാനേജരുടെ അനുഭവം- ഫണ്ട് മാനേജർമാരുടെ എണ്ണവും അവരുടെ അനുഭവവും ഫണ്ട് കാര്യക്ഷമമായി കൈകാര്യം ചെയ്യുന്നുണ്ടോ എന്ന് മനസ്സിലാക്കാൻ നിങ്ങളെ പ്രാപ്തരാക്കുന്നു.

നിങ്ങൾ ഇന്ത്യയിൽ എഐഎഫിനായി തിരയുമ്പോൾ മുകളിൽ പറഞ്ഞ ഘടകങ്ങൾ പരിഗണിക്കുക.

നിങ്ങൾ എന്തിന് AIF-ൽ നിക്ഷേപിക്കണം?

AIF-ൽ നിക്ഷേപിക്കുന്നത് നിങ്ങൾക്ക് പല തരത്തിൽ ഗുണം ചെയ്യും-

- നിങ്ങളുടെ പോർട്ട്ഫോളിയോ വൈവിധ്യവൽക്കരിക്കുക - പോർട്ട്ഫോളിയോ വൈവിധ്യവൽക്കരണമാണ് AIF നിക്ഷേപങ്ങളുടെ പ്രധാന നേട്ടം. സ്റ്റോക്ക്വിപണിന്റെ പ്രകടനം നിങ്ങളുടെ AIF-ന്റെ പ്രകടനത്തെ ബാധിക്കില്ല. AIF-ൽ നിക്ഷേപിക്കുന്നതിലൂടെ നിങ്ങളുടെ നിക്ഷേപ പോർട്ട്ഫോളിയോ ശക്തമാക്കാം. വിപണിയിലെ ഏറ്റക്കുറച്ചിലുകൾ എഐഎഫിൽ കാര്യമായ സ്വാധീനം ചെലുത്തില്ല.

- താഴ്ന്നത്അസ്ഥിരത - സ്റ്റോക്കുകളുമായും മറ്റ് നിക്ഷേപ ഓപ്ഷനുകളുമായും താരതമ്യപ്പെടുത്തുമ്പോൾ മിക്ക AIF-കളും അസ്ഥിരമാണ്. നിങ്ങളുടെ പോർട്ട്ഫോളിയോയുടെ സ്ഥിരത വർദ്ധിപ്പിക്കണമെങ്കിൽ, നിങ്ങൾക്ക് AIF തിരഞ്ഞെടുക്കാം.

- മികച്ചതും ഉയർന്നതുമായ വരുമാനം - കാര്യമായ വരുമാനം ലഭിക്കാനുള്ള സാധ്യതയുള്ളതിനാൽ പല നിക്ഷേപകരും AIF തിരഞ്ഞെടുക്കുന്നു.

- നിഷ്ക്രിയ വരുമാനം നേടുക - നിങ്ങൾ AIF-ൽ നിക്ഷേപിച്ചിട്ടുണ്ടെങ്കിൽ, അത് ഒരു നിഷ്ക്രിയ ഉറവിടമായി മാറുന്നുവരുമാനം.

AIF-ൽ നിക്ഷേപിക്കുന്നതിനുള്ള യോഗ്യതാ മാനദണ്ഡം

AIF-കളിൽ നിക്ഷേപിക്കാൻ സാധ്യതയുള്ള നിക്ഷേപകർ ചില മാനദണ്ഡങ്ങൾ പാലിക്കണം.

- നിങ്ങളുടെ നിക്ഷേപ തുക കുറഞ്ഞത് INR ആയിരിക്കണം1 കോടി. എന്നാൽ, ഫണ്ട് മാനേജർമാർ, തൊഴിൽദാതാക്കൾ, ഡയറക്ടർമാർ എന്നിവർക്ക് 25 ലക്ഷം രൂപ ഉപയോഗിച്ച് മാത്രമേ നിക്ഷേപം ആരംഭിക്കാൻ കഴിയൂ.

- നിങ്ങളുടെ AIF നിക്ഷേപത്തിനുള്ള ഏറ്റവും കുറഞ്ഞ ലോക്ക്-ഇൻ കാലയളവ് മൂന്ന് വർഷമാണ്

- ഓരോ നിക്ഷേപത്തിലും 1000 നിക്ഷേപങ്ങളിൽ കൂടരുത്. എയ്ഞ്ചൽ ഫണ്ടുകളുടെ കാര്യത്തിൽ നിക്ഷേപകരുടെ എണ്ണം 49 മാത്രമാണ്

- സെബി എഐഎഫിൽ നിക്ഷേപിക്കുന്നതിന് നിങ്ങൾക്ക് ഒരു എൻആർഐയോ ഇന്ത്യൻ പൗരനോ ആകാം

- സ്പോൺസർ അല്ലെങ്കിൽ മാനേജർ നിക്ഷേപകർക്ക് AIF നിക്ഷേപം വെളിപ്പെടുത്തണം

- ഒരു അപേക്ഷകൻ എന്ന നിലയിൽ, ഒരു ട്രസ്റ്റ്പ്രവൃത്തി നിങ്ങൾ ഒരു രജിസ്റ്റർ ചെയ്ത ട്രസ്റ്റ് ആണെങ്കിൽ നൽകേണ്ടതുണ്ട്

AIF രജിസ്ട്രേഷനായുള്ള നടപടികൾ എന്തൊക്കെയാണ്?

AIF-ൽ എങ്ങനെ നിക്ഷേപിക്കണമെന്ന് നിങ്ങൾക്ക് അറിയണമെങ്കിൽ, AIF രജിസ്ട്രേഷൻ പ്രക്രിയ മനസ്സിലാക്കേണ്ടത് അത്യാവശ്യമാണ്:

- നിങ്ങൾ ഫോം എ പൂരിപ്പിച്ച് പ്രസക്തമായ രേഖകൾ സഹിതം സെബിക്ക് ഒരു അപേക്ഷ അയയ്ക്കണം. സമർപ്പിക്കുന്നതിന് മുമ്പ് ഫോം സ്റ്റാമ്പ് ചെയ്തിട്ടുണ്ടെന്നും കൃത്യമായി ഒപ്പിട്ടിട്ടുണ്ടെന്നും ഉറപ്പാക്കുക

- സെബിക്ക് നിങ്ങളുടെ അപേക്ഷ ലഭിക്കുമ്പോൾ നിങ്ങൾക്ക് ഒരു നിരസിക്കൽ അല്ലെങ്കിൽ സ്വീകാര്യത സന്ദേശം ലഭിക്കും. പ്രതികരണം ലഭിക്കാൻ 21 ദിവസമെടുക്കും

- നിങ്ങളുടെ അപേക്ഷ അയയ്ക്കുന്നതിന് മുമ്പ്, നിങ്ങൾ സെബി നിശ്ചയിച്ചിട്ടുള്ള മാനദണ്ഡങ്ങൾ പരിശോധിക്കണം. ഇത് രജിസ്ട്രേഷൻ പ്രക്രിയയെ ത്വരിതപ്പെടുത്തും, നിങ്ങൾക്ക് സാധ്യമായ പ്രശ്നങ്ങൾ ഒഴിവാക്കാം

- അപേക്ഷയ്ക്കൊപ്പം അറ്റാച്ച്മെന്റുകളിലൊന്നായ ഒരു കവർ ലെറ്റർ എഴുതുക എന്നതാണ് മറ്റൊരു പ്രധാന ഘട്ടം. നിങ്ങൾ നിലവിൽ സെബിയിൽ രജിസ്റ്റർ ചെയ്തിട്ടുണ്ടോ എന്നും ഇതര നിക്ഷേപ ഫണ്ടുകൾ ഏറ്റെടുക്കുന്ന പ്രവർത്തനങ്ങളിൽ ഏർപ്പെട്ടിട്ടുണ്ടോ എന്നും കത്തിൽ പരാമർശിക്കേണ്ടതുണ്ട്. കൂടാതെ, ഒരു പുതിയ AIF രജിസ്റ്റർ ചെയ്യുന്നതിന് അപേക്ഷിക്കണമെങ്കിൽ നിങ്ങൾ വ്യക്തമായി പ്രസ്താവിക്കേണ്ടതുണ്ട്

- നിങ്ങൾക്ക് അംഗീകൃത ഒപ്പിട്ടയാളെ ഉൾപ്പെടുത്തണമെങ്കിൽ, നിങ്ങൾ ഒരു അംഗീകാര കത്ത് സമർപ്പിക്കണം (ട്രസ്റ്റികളോ ഡയറക്ടർമാരോ സൃഷ്ടിച്ചത്)

- രജിസ്ട്രേഷൻ പ്രക്രിയ വിജയകരമാക്കാൻ, നിങ്ങൾ സെബി മാർഗ്ഗനിർദ്ദേശങ്ങൾ അടിസ്ഥാനമാക്കി ഒരു ഓൺലൈൻ അപേക്ഷാ ഫോം പൂരിപ്പിക്കേണ്ടതുണ്ട്. നിങ്ങൾ എയും സമർപ്പിക്കണംബാങ്ക് ഡ്രാഫ്റ്റ് (INR 1,00,000/-) നിങ്ങളുടെ അപേക്ഷാ ചാർജായി, ഈ ഡ്രാഫ്റ്റ് സെബിക്ക് അനുകൂലമായിരിക്കണം

- സെബിയുടെ മാർഗ്ഗനിർദ്ദേശങ്ങളും ചട്ടങ്ങളും നിങ്ങൾ പാലിച്ചിട്ടുണ്ടെന്ന് ഉറപ്പുവരുത്തിയ ശേഷം രജിസ്ട്രേഷൻ സർട്ടിഫിക്കറ്റ് നൽകും. നിങ്ങളുടെ അപേക്ഷയും രേഖകളും പരിശോധിച്ച ശേഷം, ഒരു സന്ദേശം അയച്ചുകൊണ്ട് സെബി അതിന്റെ തീരുമാനത്തെക്കുറിച്ച് നിങ്ങളെ അറിയിക്കും

രജിസ്ട്രേഷന് ശേഷമുള്ള നിയമങ്ങൾ പരിചയപ്പെടുക

സെബിയിൽ രജിസ്റ്റർ ചെയ്ത ശേഷം, നിങ്ങൾ അതിന്റെ നിയമങ്ങൾ പാലിച്ചിട്ടുണ്ടെന്ന് ഉറപ്പാക്കണം. എഐഎഫുമായി ബന്ധപ്പെട്ട എന്തെങ്കിലും വിശദാംശങ്ങൾ പരിഷ്ക്കരിക്കണമെങ്കിൽ, നിങ്ങൾ കാലതാമസം കൂടാതെ സെബിയെ അറിയിക്കണം. കോർപ്പസ് 500 കോടി രൂപയിൽ കൂടുതലാണെങ്കിൽ, ഓരോ എഐഎഫിന്റെയും സെക്യൂരിറ്റികൾ സംരക്ഷിക്കുന്നതിൽ ഒരു കസ്റ്റോഡിയൻ ഒരു പങ്കു വഹിക്കുന്നു. കസ്റ്റോഡിയൽ സെബിയുടെ കീഴിലുള്ള രജിസ്ട്രേഷനും നടത്തണം. ഒരു സർട്ടിഫൈഡ് ഓഡിറ്റർ എല്ലാ വർഷവും AIF-യുടെ അക്കൗണ്ട് ബുക്കുകൾ ഓഡിറ്റ് ചെയ്യണം. കൂടാതെ, AIF സ്പോൺസർമാർക്ക് നിക്ഷേപകരോട് ഒരു വിശ്വാസപരമായ കടമയുണ്ട്. അതിനാൽ, താൽപ്പര്യങ്ങളുമായി ബന്ധപ്പെട്ട് എന്തെങ്കിലും തർക്കമുണ്ടോ എന്ന് അവർ അറിയിക്കണം. സെബി നൽകുന്ന ഏതെങ്കിലും മാർഗ്ഗനിർദ്ദേശങ്ങളും സർക്കുലറുകളും AIF പരിശോധിക്കണം.

പരാതി പരിഹാര പ്രക്രിയ

രജിസ്റ്റർ ചെയ്ത AIF-നെ കുറിച്ച് നിങ്ങൾക്ക് എന്തെങ്കിലും പരാതികളോ പരാതികളോ ഉണ്ടെങ്കിൽ, നിങ്ങൾക്ക് അവ സെബിയിൽ ഉന്നയിക്കാം. പരാതി പരിഹാരത്തിനുള്ള ഒരു ഓൺലൈൻ പോർട്ടലാണ് സെബി പരാതി പരിഹാര സംവിധാനം. അതിനാൽ, നിങ്ങൾക്ക് പോർട്ടൽ ഉപയോഗിക്കുകയും മാനദണ്ഡങ്ങൾ ലംഘിച്ചതിന് ഫണ്ടിനെതിരെ പരാതി നൽകുകയും ചെയ്യാം. AIF അല്ലെങ്കിൽ അതിന്റെ സ്പോൺസർമാർ തർക്കങ്ങൾ പരിഹരിക്കുന്നതിന് ആർബിട്രേഷൻ പ്രക്രിയ നടപ്പിലാക്കും. ഒരു ഒത്തുതീർപ്പ് ഉറപ്പാക്കാൻ ബന്ധപ്പെട്ട കക്ഷികൾക്ക് പരസ്പരം തീരുമാനത്തിലെത്താം.

ഉപസംഹാരം

ഉയർന്ന നിക്ഷേപ വരുമാനം ആഗ്രഹിക്കുന്നവർക്ക് ഏറ്റവും മികച്ച ഓപ്ഷനാണ് എഐഎഫ്. എന്നാൽ ഈ നിക്ഷേപങ്ങളുമായി ബന്ധപ്പെട്ട അപകടസാധ്യതകൾ സ്വീകരിക്കാൻ അവർ തയ്യാറായിരിക്കണം. AIF-നെക്കുറിച്ചുള്ള ഹ്രസ്വമായ ചർച്ച, തന്ത്രപരമായി ഫണ്ടുകളിൽ നിക്ഷേപിക്കാൻ നിങ്ങളെ നയിക്കും. കൂടാതെ, സെബിക്ക് ഒരു അപേക്ഷ അയയ്ക്കുന്നതിന് മുമ്പ് നിങ്ങൾ AIF നിയന്ത്രണങ്ങൾ പരിശോധിക്കേണ്ടതുണ്ട്. സ്മാർട്ട് എഐഎഫ് നിക്ഷേപകർ എപ്പോഴും വിപണി ഗവേഷണം നടത്തുകയും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് പാരാമീറ്ററുകൾ സജ്ജമാക്കുകയും ചെയ്യുന്നു. ഇന്ത്യയിലെ AIF-ൽ നിന്ന് ദീർഘകാല ലാഭം നേടാൻ ഇത് അവരെ സഹായിക്കുന്നു.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.