പണം നിക്ഷേപിക്കാനുള്ള 6 മികച്ച വഴികൾ

എങ്ങനെ നിക്ഷേപിക്കാം? ഒരു പുതിയ തേനീച്ച ചോദിക്കുന്ന വളരെ സാധാരണമായ ചോദ്യമാണിത്. പക്ഷേ, ആദ്യം എന്തെങ്കിലും ഉണ്ടോപണം നിക്ഷേപിക്കാനുള്ള ഏറ്റവും നല്ല മാർഗം? അതെ, അനുയോജ്യമായ മാർഗ്ഗം ഓരോ വ്യക്തിക്കും വ്യത്യസ്തമായിരിക്കും. ഇത് കാലാവധി, അപകടസാധ്യത, പണലഭ്യത, നികുതി എന്നിവ പോലുള്ള പാരാമീറ്ററുകളെ അടിസ്ഥാനമാക്കിയുള്ളതാണ്. ഇന്ത്യയിൽ ഉയർന്ന വരുമാനമുള്ള വിവിധ നിക്ഷേപ ഓപ്ഷനുകൾ ഉണ്ട്, എന്നിരുന്നാലും, നിങ്ങളുടെ വരുമാന സ്രോതസ്സ് അനുസരിച്ച് ഓപ്ഷനുകൾ നന്നായി മനസ്സിലാക്കേണ്ടത് അത്യാവശ്യമാണ്.

1. നികുതി വിധേയമായ വരുമാനം നിർണ്ണയിക്കുക

നിങ്ങളുടെ വരുമാനം 4 ലക്ഷം എന്നതിന് ഒരു ഉദാഹരണം എടുക്കാം, അപ്പോൾ നിങ്ങളുടെ നികുതി ബ്രാക്കറ്റ് എന്തായിരിക്കും.

| വാർഷിക വരുമാന പരിധി | നിലവിലുള്ള നികുതി നിരക്ക് (2019-20) | പുതിയ നികുതി നിരക്ക് (2021-22) |

|---|---|---|

| 2,50 രൂപ വരെ,000 | ഒഴിവാക്കി | ഒഴിവാക്കി |

| INR 2,50,000 മുതൽ 5,00,000 വരെ | 5% | 5% |

| INR 5,00,000 മുതൽ 7,50,000 വരെ | 20% | 10% |

| INR 7,50,000 മുതൽ 10,00,000 വരെ | 20% | 15% |

| INR 10,00,000 മുതൽ 12,50,000 വരെ | 30% | 20% |

| INR 12,50,000 മുതൽ 15,00,000 വരെ | 30% | 25% |

| 15,00,000 രൂപയ്ക്ക് മുകളിൽ | 30% | 30% |

നികുതി വിധേയമായ വരുമാനം ഞങ്ങൾ നിർണ്ണയിച്ചതിനാൽ, ഞങ്ങൾ അത് പ്രസക്തമാണെന്ന് ഉറപ്പാക്കേണ്ടതുണ്ട്നികുതി ലാഭിക്കൽ നിക്ഷേപങ്ങൾ (വിവിധ വിഭാഗങ്ങൾ അനുസരിച്ച്ആദായ നികുതി പ്രവർത്തിക്കുക,സെക്ഷൻ 80 സി, 80D മുതലായവ). പോലുള്ള നിരവധി ഓപ്ഷനുകളിൽ നിന്ന് ഒരാൾക്ക് തിരഞ്ഞെടുക്കാംELSS,ആരോഗ്യ ഇൻഷുറൻസ്,യുലിപ്, മുതലായവ. ഇവയെല്ലാം ദീർഘകാല നിക്ഷേപങ്ങളാണ്, ശ്രദ്ധാപൂർവം പരിഗണിച്ച ശേഷം തിരഞ്ഞെടുക്കേണ്ടതാണ്. ഒരു ELSS (ഇക്വിറ്റി ലിങ്ക്ഡ് സേവിംഗ്സ് സ്കീം എന്നും അറിയപ്പെടുന്നു) അതിന്റെ 3 വർഷത്തെ ലോക്ക്-ഇൻ കാലയളവ് താരതമ്യേന കുറവായതിനാൽ വളരെ പ്രിയപ്പെട്ടതാണ്.

ഒരു താരതമ്യംഇഎൽഎസ്എസും പിപിഎഫും (പബ്ലിക് പ്രൊവിഡന്റ് ഫണ്ട്) താഴെ:

Talk to our investment specialist

| പി.പി.എഫ് (പബ്ലിക് പ്രൊവിഡന്റ് ഫണ്ട് | ELSS (ഇക്വിറ്റി ലിങ്ക്ഡ് സേവിംഗ് സ്കീമുകൾ) |

|---|---|

| ഇന്ത്യാ ഗവൺമെന്റിന്റെ പിന്തുണയോടെ PPF സുരക്ഷിതമാണ് | അസ്ഥിരതയും അപകടസാധ്യതയും ഉള്ള ഇക്വിറ്റി പോലെയാണ് ELSS |

| സ്ഥിര വരുമാനം @ 7.60% p.a. | പ്രതീക്ഷിക്കുന്ന വരുമാനം: 12-17% p.a. |

| നികുതി ഇളവ്: EEE (ഒഴിവാക്കൽ, ഒഴിവാക്കൽ, ഒഴിവാക്കൽ) | നികുതി ഇളവ്: EEE (ഒഴിവാക്കൽ, ഒഴിവാക്കൽ, ഒഴിവാക്കൽ) |

| ലോക്ക്-ഇൻ കാലയളവ്: 15 വർഷം | ലോക്ക്-ഇൻ കാലയളവ്: 3 വർഷം |

| അപകടസാധ്യതയില്ലാത്ത നിക്ഷേപകർക്ക് കൂടുതൽ അനുയോജ്യം | മിതമായതും ഉയർന്ന അപകടസാധ്യതയുള്ളതുമായ വിശപ്പുള്ള നിക്ഷേപകർക്ക് കൂടുതൽ അനുയോജ്യമാണ് |

| 1,50,000 രൂപ വരെ നിക്ഷേപിക്കാം | നിക്ഷേപ പരിധിയില്ല |

2022-ൽ നിക്ഷേപിക്കുന്നതിനുള്ള മികച്ച ELSS

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Bandhan Tax Advantage (ELSS) Fund Growth ₹157.07

↑ 0.67 ₹7,215 3.1 2.8 2.1 14.7 19.7 13.1 Tata India Tax Savings Fund Growth ₹45.5775

↑ 0.16 ₹4,717 3.3 2.1 -0.5 14.2 16.9 19.5 Aditya Birla Sun Life Tax Relief '96 Growth ₹61.98

↓ -0.22 ₹15,682 1.3 2.7 4.1 13.9 12 16.4 DSP Tax Saver Fund Growth ₹143.352

↑ 0.61 ₹17,241 3.4 1.6 1.4 18.7 19.9 23.9 HDFC Long Term Advantage Fund Growth ₹595.168

↑ 0.28 ₹1,318 1.2 15.4 35.5 20.6 17.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Dec 25 Research Highlights & Commentary of 5 Funds showcased

Commentary Bandhan Tax Advantage (ELSS) Fund Tata India Tax Savings Fund Aditya Birla Sun Life Tax Relief '96 DSP Tax Saver Fund HDFC Long Term Advantage Fund Point 1 Lower mid AUM (₹7,215 Cr). Bottom quartile AUM (₹4,717 Cr). Upper mid AUM (₹15,682 Cr). Highest AUM (₹17,241 Cr). Bottom quartile AUM (₹1,318 Cr). Point 2 Established history (16+ yrs). Established history (11+ yrs). Established history (17+ yrs). Established history (18+ yrs). Oldest track record among peers (24 yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 19.67% (upper mid). 5Y return: 16.90% (bottom quartile). 5Y return: 12.02% (bottom quartile). 5Y return: 19.95% (top quartile). 5Y return: 17.39% (lower mid). Point 6 3Y return: 14.75% (lower mid). 3Y return: 14.25% (bottom quartile). 3Y return: 13.87% (bottom quartile). 3Y return: 18.66% (upper mid). 3Y return: 20.64% (top quartile). Point 7 1Y return: 2.15% (lower mid). 1Y return: -0.52% (bottom quartile). 1Y return: 4.10% (upper mid). 1Y return: 1.42% (bottom quartile). 1Y return: 35.51% (top quartile). Point 8 Alpha: -1.66 (lower mid). Alpha: -2.94 (bottom quartile). Alpha: 1.25 (upper mid). Alpha: -2.28 (bottom quartile). Alpha: 1.75 (top quartile). Point 9 Sharpe: -0.14 (lower mid). Sharpe: -0.18 (bottom quartile). Sharpe: 0.11 (upper mid). Sharpe: -0.15 (bottom quartile). Sharpe: 2.27 (top quartile). Point 10 Information ratio: -0.27 (lower mid). Information ratio: -0.35 (bottom quartile). Information ratio: -0.61 (bottom quartile). Information ratio: 0.80 (top quartile). Information ratio: -0.15 (upper mid). Bandhan Tax Advantage (ELSS) Fund

Tata India Tax Savings Fund

Aditya Birla Sun Life Tax Relief '96

DSP Tax Saver Fund

HDFC Long Term Advantage Fund

2. പ്രതിമാസ നിക്ഷേപ തുക നിശ്ചയിക്കുക

നിങ്ങൾക്ക് നിക്ഷേപിക്കാൻ കഴിയുന്ന നിങ്ങളുടെ പ്രതിമാസ മിച്ചം നിർണ്ണയിക്കുക എന്നതാണ് അടുത്ത ഘട്ടം. നിങ്ങളുടെ വീട്ടിലേക്ക് കൊണ്ടുപോകുന്ന ശമ്പളവും ചെലവും കണക്കിലെടുത്താണ് ഇത് നിർണ്ണയിക്കേണ്ടത്. ആകസ്മിക ആവശ്യങ്ങൾക്കോ അടിയന്തിര ചെലവുകൾക്കോ വേണ്ടി ഒരാൾക്ക് കുറച്ച് ഫണ്ട് ഉണ്ടായിരിക്കണം.

3. റിസ്ക് അസസ്മെന്റ്

അപകട നിർണ്ണയം ഒരു സുപ്രധാന ഘട്ടമാണ്, ഒരാൾ അത് തന്നെ നിർണ്ണയിക്കണം. റിസ്ക് എടുക്കാനുള്ള കഴിവ് പ്രായം പോലുള്ള പല ഘടകങ്ങളെ ആശ്രയിച്ചിരിക്കുന്നു,പണമൊഴുക്ക്, നഷ്ടം സഹിക്കാനുള്ള കഴിവ് തുടങ്ങിയവ. ഒരാൾക്ക് ഉയർന്ന അപകടസാധ്യതയോ മിതമായ അപകടസാധ്യതയോ അല്ലെങ്കിൽ കുറഞ്ഞ അപകടസാധ്യതയോ എടുക്കാൻ കഴിയുമോ എന്ന് ഇവയുടെ അടിസ്ഥാനത്തിൽ നിർണ്ണയിക്കേണ്ടതുണ്ട്.

4. അസറ്റ് അലോക്കേഷൻ

ഇത് ഒരു പോർട്ട്ഫോളിയോയിലെ അസറ്റുകളുടെ മിശ്രിതം തീരുമാനിക്കുകയാണ്, ഉദാ. ഉയർന്ന റിസ്ക് എടുക്കുന്ന ഒരു നിക്ഷേപകന് പോർട്ട്ഫോളിയോയിൽ കുറഞ്ഞ റിസ്ക് നിക്ഷേപകനെക്കാൾ കൂടുതൽ ഇക്വിറ്റി ഉണ്ടായിരിക്കും. ഇക്വിറ്റി അലോക്കേഷൻ ആകുന്നതിന് നിക്ഷേപകന്റെ 100 മൈനസ് പ്രായമാണ് അടിസ്ഥാന നിയമം. കടക്കെണിയിലാകാൻ വിശ്രമിക്കുക.

5. ഉൽപ്പന്ന തിരഞ്ഞെടുപ്പ്

അലോക്കേഷൻ നിർണ്ണയിച്ചതിന് ശേഷം, ഞങ്ങൾ ശരിയായ ഉൽപ്പന്നങ്ങൾ തിരഞ്ഞെടുക്കുന്നുവെന്ന് ഉറപ്പാക്കുകയാണ് അടുത്ത ഘട്ടം.മ്യൂച്വൽ ഫണ്ടുകൾ പണം നിക്ഷേപിക്കാനുള്ള നല്ലൊരു വഴിയായിരിക്കാം, കാരണം അവ പ്രൊഫഷണലായി കൈകാര്യം ചെയ്യുകയും നിയന്ത്രിക്കുകയും ചെയ്യുന്നുസെബി (സെക്യൂരിറ്റീസ് ആൻഡ് എക്സ്ചേഞ്ച് ബോർഡ് ഓഫ് ഇന്ത്യ) കൂടാതെ പ്രവേശിക്കാനും പുറത്തുകടക്കാനും സൗകര്യമുണ്ട്.

- മ്യൂച്വൽ ഫണ്ടുകളുടെ റേറ്റിംഗ് പ്രസിദ്ധീകരിച്ചത്റേറ്റിംഗ് ഏജൻസികൾ CRISIL, MorningStar, ICRA എന്നിവ തിരഞ്ഞെടുക്കാവുന്ന ഫണ്ടുകളുടെ നല്ല ആരംഭ പോയിന്റുകളാണ്.

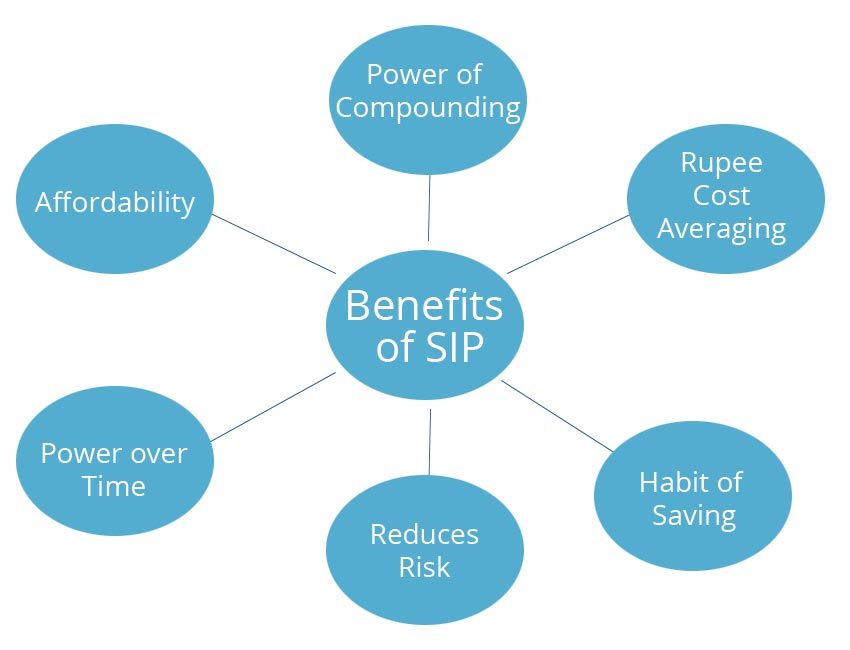

- എസ്.ഐ.പി അല്ലെങ്കിൽ വ്യവസ്ഥാപിതംനിക്ഷേപ പദ്ധതി ശമ്പളം വാങ്ങുന്ന ജീവനക്കാർക്ക് ഇത് ഒരു നല്ല ഓപ്ഷനായിരിക്കാം, ഇത് നിക്ഷേപകന് സൗകര്യം പ്രദാനം ചെയ്യുന്നു, തുടർന്നുള്ള നിക്ഷേപങ്ങൾ ഓട്ടോമേറ്റഡ് ആയിരിക്കുമ്പോൾ ഒറ്റത്തവണ സജ്ജീകരണമാണ്.

സൂക്ഷ്മമായ പരിഗണനയോടെ നിക്ഷേപിക്കാൻ അന്തിമ ഫണ്ടുകൾ തിരഞ്ഞെടുക്കണം.

2022-ലെ മികച്ച SIP പ്ലാനുകൾ

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP US Flexible Equity Fund Growth ₹75.4781

↓ -0.10 ₹1,091 500 7.8 24.8 30.5 22.8 17.2 17.8 Franklin Asian Equity Fund Growth ₹35.1381

↑ 0.13 ₹297 500 7.1 16.2 20.4 11.1 2.9 14.4 ICICI Prudential Banking and Financial Services Fund Growth ₹138.76

↑ 0.46 ₹10,593 100 4.9 3.2 11.2 14.6 16.5 11.6 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹63.67

↓ -0.25 ₹3,606 1,000 6.6 3.3 9.7 14.8 15.8 8.7 Mirae Asset India Equity Fund Growth ₹116.608

↑ 0.59 ₹41,088 1,000 2.7 3.4 4.1 12.4 14.2 12.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Dec 25 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP US Flexible Equity Fund Franklin Asian Equity Fund ICICI Prudential Banking and Financial Services Fund Aditya Birla Sun Life Banking And Financial Services Fund Mirae Asset India Equity Fund Point 1 Bottom quartile AUM (₹1,091 Cr). Bottom quartile AUM (₹297 Cr). Upper mid AUM (₹10,593 Cr). Lower mid AUM (₹3,606 Cr). Highest AUM (₹41,088 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (17 yrs). Established history (17+ yrs). Established history (12+ yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 17.17% (top quartile). 5Y return: 2.92% (bottom quartile). 5Y return: 16.52% (upper mid). 5Y return: 15.84% (lower mid). 5Y return: 14.18% (bottom quartile). Point 6 3Y return: 22.77% (top quartile). 3Y return: 11.09% (bottom quartile). 3Y return: 14.58% (lower mid). 3Y return: 14.78% (upper mid). 3Y return: 12.45% (bottom quartile). Point 7 1Y return: 30.48% (top quartile). 1Y return: 20.40% (upper mid). 1Y return: 11.19% (lower mid). 1Y return: 9.74% (bottom quartile). 1Y return: 4.15% (bottom quartile). Point 8 Alpha: 3.17 (top quartile). Alpha: 0.00 (lower mid). Alpha: -2.18 (bottom quartile). Alpha: -3.75 (bottom quartile). Alpha: 0.62 (upper mid). Point 9 Sharpe: 1.31 (upper mid). Sharpe: 1.41 (top quartile). Sharpe: 0.44 (lower mid). Sharpe: 0.38 (bottom quartile). Sharpe: 0.12 (bottom quartile). Point 10 Information ratio: -0.28 (bottom quartile). Information ratio: 0.00 (lower mid). Information ratio: 0.26 (top quartile). Information ratio: 0.26 (upper mid). Information ratio: -0.43 (bottom quartile). DSP US Flexible Equity Fund

Franklin Asian Equity Fund

ICICI Prudential Banking and Financial Services Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Mirae Asset India Equity Fund

6. നിരീക്ഷണവും പുനഃസന്തുലനവും

നിക്ഷേപം നടത്തിയതിന് ശേഷം, അത് വലിയ മാർജിനിൽ അവസാനിച്ചിട്ടില്ല. നിങ്ങൾക്ക് നല്ല വരുമാനം ലഭിക്കുന്നുണ്ടെന്ന് ഉറപ്പാക്കാൻ 3 മാസത്തിലൊരിക്കലെങ്കിലും പോർട്ട്ഫോളിയോ നിരീക്ഷിക്കുകയും വർഷത്തിൽ ഒരിക്കൽ നിങ്ങൾ റീബാലൻസ് ചെയ്യുന്നുണ്ടെന്ന് ഉറപ്പാക്കുകയും വേണം. ഒരാൾക്ക് സ്കീം പ്രകടനം കാണേണ്ടതുണ്ട്, കൂടാതെ പോർട്ട്ഫോളിയോയിൽ മികച്ച പ്രകടനം കാഴ്ചവയ്ക്കുന്നയാളും ഉണ്ട്. അല്ലാത്തപക്ഷം ഹോൾഡിംഗുകളിൽ മാറ്റങ്ങൾ വരുത്തുകയും മികച്ച പ്രകടനം നടത്തുന്നവരെ മാറ്റുകയും വേണം.

ഫലപ്രദവും കാര്യക്ഷമവുമായ ഒരു പ്ലാൻ ഉണ്ടാക്കുന്നതിന് പിന്തുടരേണ്ട അടിസ്ഥാന ഘട്ടങ്ങൾ ഇവയാണ്. ഒരാൾ ഇത് ചെയ്യുകയും കാലക്രമേണ ഹോൾഡിംഗുകൾ നിരീക്ഷിക്കുകയും ചെയ്താൽ, അത് നല്ല ഫലം നൽകും. നല്ലതു സംഭവിക്കട്ടെ!

പതിവുചോദ്യങ്ങൾ

1. എന്താണ് സെക്ഷൻ 80 സി?

എ: 1961-ലെ ആദായനികുതി നിയമത്തിലെ സെക്ഷൻ 80C വ്യക്തികൾക്ക്, കൂടുതലും ശമ്പളമുള്ള വ്യക്തികൾക്ക്, നികുതി ആനുകൂല്യങ്ങൾ സ്വീകരിക്കാൻ അനുവദിക്കുന്നു. വ്യക്തികൾക്ക് 100 രൂപ വരെ കിഴിവുകൾ ക്ലെയിം ചെയ്യാം. ഒരു വർഷം നേടിയ മൊത്തം വരുമാനത്തിൽ 1.5 ലക്ഷം.

2. എന്താണ് TDS?

എ: ഉറവിടത്തിൽ നികുതി കുറയ്ക്കുന്നതിന്റെ ചുരുക്കപ്പേരാണ് TDS. വ്യക്തിയുടെ വരുമാനം ഉണ്ടാകുന്ന സ്രോതസ്സിൽ നിന്ന് ശേഖരിക്കുന്ന നികുതിയാണിത്.

3. TDS എങ്ങനെയാണ് 80C-യുമായി ബന്ധിപ്പിച്ചിരിക്കുന്നത്?

എ: വ്യക്തിഗത വരുമാനത്തിനായി ടിഡിഎസ് 80 സിയുമായി ബന്ധിപ്പിച്ചിരിക്കുന്നു, എന്നാൽ സെക്ഷൻ 80 സി പ്രകാരം ടിഡിഎസ് കുറയ്ക്കാനാകില്ലെന്ന കാര്യം ശ്രദ്ധിക്കുക. ഉദാഹരണത്തിന്, നിങ്ങൾക്ക് ഒരു PPF അക്കൗണ്ട് ഉണ്ടെന്ന് പറയുകബാങ്ക് പ്രതിവർഷം പരമാവധി നിക്ഷേപ പരിധി 1.5 ലക്ഷം രൂപ. ഈ അക്കൗണ്ട് പിന്നീട് സെക്ഷൻ 80C പ്രകാരം TDS-ൽ നിന്ന് ഒഴിവാക്കിയിരിക്കുന്നു; അതുപോലെ, മറ്റ് വിവിധ നികുതി ലാഭിക്കൽ രീതികളിൽ നിന്ന് ലഭിക്കുന്ന പലിശ വരുമാനം സെക്ഷൻ 80C പ്രകാരം TDS-ൽ നിന്ന് ഒഴിവാക്കപ്പെടാൻ അർഹമാണെങ്കിൽ.

4. 80C ഒഴികെയുള്ള നികുതി ആനുകൂല്യങ്ങൾ നേടാൻ നിങ്ങളെ സഹായിക്കുന്ന മറ്റ് വിഭാഗങ്ങൾ ഏതാണ്?

എ: 80C ഒഴികെയുള്ള നികുതികളിൽ നിങ്ങൾക്ക് ലാഭിക്കാൻ കഴിയുന്ന പതിനാല് രീതികൾ കൂടിയുണ്ട്, അവ ഇനിപ്പറയുന്നവയാണ്:

- വകുപ്പ് 80CCD:ദേശീയ പെൻഷൻ പദ്ധതി

- സെക്ഷൻ 80 ഡി: ആരോഗ്യത്തിന്റെ പേയ്മെന്റ്ഇൻഷുറൻസ് പ്രീമിയം

- വകുപ്പ് 80E: ഒരു തിരിച്ചടവ്വിദ്യാഭ്യാസ വായ്പ

- വകുപ്പ് 24: എ യുടെ പലിശ അടവ്ഹോം ലോൺ

- സെക്ഷൻ 80EE: ആദ്യമായി വാങ്ങുന്നവർക്കുള്ള ഭവന വായ്പയുടെ പലിശ പേയ്മെന്റ്

- സെക്ഷൻ 80EEA: ആദ്യമായി വാങ്ങുന്നവർക്കുള്ള ഹോം ലോണിന്റെ പലിശ പേയ്മെന്റ്

- സെക്ഷൻ 80EEB: ഒരു ഇലക്ട്രിക് വാഹനം വാങ്ങുന്നതിനായി എടുത്ത വായ്പയുടെ പലിശ

- വകുപ്പ് 80G: ജീവകാരുണ്യ സ്ഥാപനങ്ങൾക്കുള്ള സംഭാവനകൾ

- വിഭാഗം 80GG: താമസത്തിനായി വാടക നൽകി

- വിഭാഗം 80TTA: സേവിംഗ് ബാങ്ക് അക്കൗണ്ടിൽ നിന്നുള്ള പലിശ

- സെക്ഷൻ 80TTB: മുതിർന്ന പൗരന്മാരുടെ കാര്യത്തിൽ നിക്ഷേപങ്ങളിൽ നിന്നുള്ള പലിശ

- വിഭാഗം 54: ദീർഘകാലംമൂലധന നേട്ടം റെസിഡൻഷ്യൽ ഹൗസിന്റെ വിൽപ്പനയിൽ

- സെക്ഷൻ 54 ഇസി: ഭൂമി, കെട്ടിടം അല്ലെങ്കിൽ ഇവ രണ്ടും വിൽക്കുന്നതിലൂടെ ദീർഘകാല മൂലധന നേട്ടം

- സെക്ഷൻ 54F: ഒരു റെസിഡൻഷ്യൽ ഹൗസ് ഒഴികെയുള്ള മൂലധന ആസ്തിയുടെ വിൽപ്പനയിൽ ദീർഘകാല മൂലധന നേട്ടം

5. 80 ഡിക്ക് കീഴിലുള്ള നികുതി ആനുകൂല്യങ്ങൾ എന്തൊക്കെയാണ്?

എ: ആരോഗ്യ ഇൻഷുറൻസ് പ്രീമിയങ്ങൾ അടയ്ക്കുമ്പോൾ വ്യക്തികൾക്ക് നികുതി കിഴിവുകൾ ക്ലെയിം ചെയ്യാം. 60 വയസ്സിന് താഴെയുള്ള വ്യക്തികൾക്കും സ്വയം പണമടയ്ക്കുന്നവർക്കും, അവർക്ക് 100 രൂപ വരെ കിഴിവുകൾ ക്ലെയിം ചെയ്യാം. 25,000. നിങ്ങൾ അറുപതിൽ താഴെ പ്രായമുള്ളവരും 60 വയസ്സിന് മുകളിലുള്ള മാതാപിതാക്കളോടൊപ്പം താമസിക്കുകയും അവർക്കായി പ്രീമിയം അടക്കുകയും ചെയ്യുന്നുവെങ്കിൽ, നിങ്ങൾക്ക് 100 രൂപ വരെ കിഴിവ് ക്ലെയിം ചെയ്യാം. 75,000.

അവസാനമായി, മുതിർന്ന പൗരന്മാരുടെ രക്ഷിതാക്കൾക്കൊപ്പം താമസിക്കുന്ന മുതിർന്ന പൗരന്മാർക്ക്, തങ്ങൾക്കും അവരുടെ മാതാപിതാക്കൾക്കും പ്രീമിയം അടച്ചുകൊണ്ട്, അവർക്ക് 1000 രൂപ വരെ കിഴിവുകൾ ക്ലെയിം ചെയ്യാം. 1,00,000.

6. 80E പ്രകാരം നികുതി ആനുകൂല്യം എന്താണ്?

എ: നിങ്ങൾ സ്വയം എടുത്ത വിദ്യാഭ്യാസ വായ്പ നിങ്ങൾ തിരിച്ചടയ്ക്കുകയാണെന്നോ നിങ്ങളുടെ കുട്ടിയുടെയോ പങ്കാളിയുടെയോ അല്ലെങ്കിൽ നിങ്ങൾ നിയമപരമായ രക്ഷിതാവായ വ്യക്തിയുടെയോ പേരിൽ അത് തിരിച്ചടയ്ക്കുകയാണെന്ന് കരുതുക. അങ്ങനെയെങ്കിൽ, സെക്ഷൻ 80E പ്രകാരം നിങ്ങൾക്ക് നികുതി കിഴിവുകൾ ക്ലെയിം ചെയ്യാം.

7. അസറ്റ് അലോക്കേഷൻ നിങ്ങളുടെ നിക്ഷേപ ആസൂത്രണത്തിന്റെ ഭാഗമാണോ?

എ: അതെ,അസറ്റ് അലോക്കേഷൻ നിക്ഷേപ ആസൂത്രണത്തിന്റെ ഭാഗമാകണം. കാരണം, നിങ്ങൾക്ക് വേണ്ടത്ര നിക്ഷേപമുണ്ടെന്ന് ഉറപ്പാക്കാൻ ഒരു വൈവിധ്യവത്കൃത പോർട്ട്ഫോളിയോ അത്യന്താപേക്ഷിതമാണ്, അങ്ങനെ ഒരാൾ പ്രകടനം നടത്തിയില്ലെങ്കിൽ നിങ്ങളുടെ മൊത്തത്തിലുള്ള നിക്ഷേപങ്ങളെ പ്രതികൂലമായി ബാധിക്കില്ല.

8. നിങ്ങൾക്ക് നിക്ഷേപിക്കാൻ കഴിയുന്ന വിവിധ ഉൽപ്പന്നങ്ങൾ ആരാണ് നിയന്ത്രിക്കുന്നത്?

എ: നിങ്ങളുടെ നിക്ഷേപങ്ങളുടെ പോർട്ട്ഫോളിയോ സൃഷ്ടിക്കാൻ സഹായിക്കുന്ന ഒരു വെൽത്ത് മാനേജർ നിങ്ങളുടെ ബാങ്കിൽ നിന്ന് നിങ്ങൾക്കുണ്ടാകും. അല്ലാത്തപക്ഷം, നിങ്ങൾക്കത് നിയന്ത്രിക്കാൻ കഴിയുമെന്ന് നിങ്ങൾ കരുതുന്നുവെങ്കിൽ, നിക്ഷേപിക്കാൻ അനുയോജ്യമായ ഉൽപ്പന്നങ്ങൾ നിങ്ങൾക്കും തിരിച്ചറിയാനാകും.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.